Структура Кбк Расходов Бюджетного Учреждения

Кбк по госпошлинам: заполнение реквизитов, классификация — Администрация Благодарненского городского округа Ставропольского края

Код бюджетной классификации — неотъемлемый реквизит при перечислении денежных средств в бюджет. Очевидно, что последовательность 20 чисел представляет собой некий шифр. В статье рассмотрим, что такое КБК, для чего он нужен и почему важно не допустить ошибку при указании кода.

Кбк — это .

Налогоплательщики (организации и физические лица) пополняют бюджет, когда платят законом установленные налоги. Налогово-бюджетная политика государства состоит в манипулировании налогами и государственными расходами. Для классификации финансовых потоков с целью управления ими используют КБК.

Итак, КБК — это код. В нем зашифровано назначение поступающих в бюджет средств и, соответственно, производимых расходов.

Бюджетные поступления учитываются раздельно в соответствии с КБК и ОКАТО (классификатор объектов административно-территориального деления).

С помощью кода можно отследить путь любой суммы, попавшей в бюджет: из какого региона и какой организации был произведен платеж. На каком основании и куда перенаправлен.Таким образом осуществляется государственный контроль за поступлением налогов и сборов по подконтрольным территориям, собирается и обрабатывается статистическая информация о бюджетных потоках по отраслям экономики.

Очевидно, что разные налоги и сборы, а также пени и штрафы по ним имеют разные КБК. Но система кодов бюджетной классификации на всей территории страны едина.

Условно коды бюджетной классификации можно разделить на четыре крупных блока:

- бюджетные расходы;

- бюджетные доходы;

- источники финансирования;

- источники для снижения дефицита бюджета.

Налоговики предупредили, что есть три ошибки в платежке, которые нельзя исправить и уточнить. В этом случае налог придется платить дважды.

3 ошибки, которые нельзя исправить

Платежи, которые предназначены бюджету, отправляют в территориальный орган Федерального казначейства. Если в поручении есть ошибки, платеж может попасть в невыясненные. Тогда у налогоплательщика образуется недоимка перед государством, что может привести к начислению пеней или штрафа.

Рекомендуем регулярно проводить сверку с ИФНС. Это даст вам возможность вовремя обнаружить проблему и принять соответствующие меры. Например, обратиться с заявлением на уточнение платежа в инспекцию.

Для заполнения платежного поручения используйте актуальные КБК на 2019 год в разбивке по налогам и взносам для юридических лиц и ИП Данный печень кодов утвержден приказом Министерства финансов от 08.06.18 № 132н.

Напоминаем, что коды утверждаются ежегодно. Поэтому, если вы в текущем периоде делаете платежи за прошедшие периоды, пользуйтесь обновленным перечнем. Только так вы сможете обеспечить их корректное зачисление.

Каждое поле платежного поручения имеет свой код. Для указания КБК используется поле 104. При отсутствии в данном поле соответствующего реквизита банк не примет поручение к исполнению.

Что такое КБК в квитанции

Плательщик — физическое лицо должен указывать КБК в квитанции для перечисления налога, оплаты штрафа ГИПДД, при оплате обучения детей или услуг медицинских учреждений.

Как правило, плательщик получает на руки квитанцию, в которой заполнены все ключевые реквизиты, и остается только вписать сумму и основание платежа. Если по каким-либо причинам КБК не указан в извещении, узнать его можно, позвонив в бухгалтерию учреждения, в пользу которого вы совершаете платеж.

Если же вы совершаете платеж он-лайн, через личный кабинет банка, к которому привязана ваша карта или иные автоматизированные сервисы оплаты, код, как правило, автоматически подкачивается в квитанцию.

Структура КБК

КБК состоит из двадцати цифр, разделенных по разрядам.

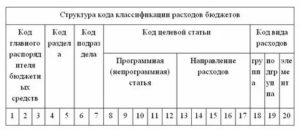

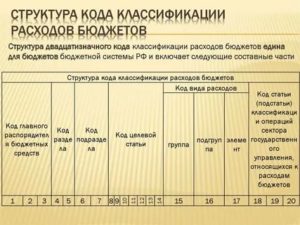

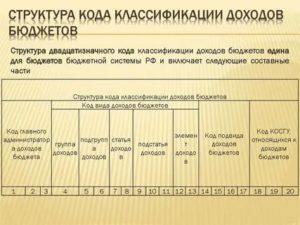

| Структура кодов классификации доходов бюджета | |||||||||||||||||||

| Код вида доходов бюджетов | Код подвида доходов бюджетов | ||||||||||||||||||

| Код главного администратора доходов бюджета | группа доходов | подгруппа доходов | статья доходов | подстатья доходов | элемент доходов | группа подвида доходов бюджетов | аналитическая группа подвида доходов бюджетов | ||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

- 1-3 распорядитель средств (например, 182 — ФНС, 392 — ПФР, 393 — ФСС);

- 4-6 код налога или взноса (группа 100 — налоги, сборы, штрафы, санкции; группа 200 — безвозмездные поступления);

- 7, 8 уровень бюджета (01 — федеральный бюджет; 02 — бюджет субъекта; 03 — бюджеты городов федерального значения);

- 14-17 тип платежа (1000 — налог, взнос или недоимка; 2100 — пени, 3000 — штраф);

- 18-20 экономический вид дохода (110 — налоги; 130 — оказание услуг).

Рассмотрим пример:

182 1 01 01011 01 1000 110

- 182 — деньгами распоряжается налоговая;

- 101 — согласно действующей классификации доходов это налог на прибыль;

- 01 — средства ушли в федеральный бюджет;

- 1000 — налоговый сбор;

- 110 — налог.

Чтобы найти расшифровку конкретного кода бюджетной классификации, пройдите по ссылке, нажмите F3 или Ctrl+F. После нажатия под панелью инструментов появится строка поиска. Введите 20-значный КБК, который ищете, без пробелов и смотрите его расшифровку в левой колонке таблицы.

С 14 апреля применяйте новые КБК, если надо платить пени и штрафы по взносам в ПФР по дополнительным тарифам (приказ Минфина от 06.03.2019 № 36н). Новые КБК касаются компаний, сотрудники которых заняты во вредных или опасных условиях труда и вправе досрочно получить пенсию.

Изменились КБК по взносам

Коды бюджетной классификации утверждает Минфин. Действующий перечень кодов утвержден приказом Минфина от 08.06.18 № 132н.

Актуальные справочники КБК опубликованы на сайте налоговой инспекции. Они содержат полный перечень кодов по действующим налогам для организаций, предпринимателей и физических лиц.

С помощью сервиса https://service.nalog.ru/ можно не только узнать КБК, но и сформировать и распечатать документ для оплаты налога.(приказ Минфина от 08.06.2018 № 132н).

Источник:

Что такое КБК в реквизитах и где его взять?

Все доходы и расходы государственных бюджетов классифицируются по группам с присвоением идентифицирующего кода. Систематизация денежных потоков позволяет правильно формировать и исполнять бюджет, не делать ошибок в бюджетной отчетности. Что такое КБК в реквизитах, рассмотрим далее более подробно.

Что значит КБК?

Аббревиатура КБК означает код бюджетной классификации. Перечисление платежей на счета государственных структур непременно связано с этим реквизитом. Бюджетной классификации посвящена глава 4 Бюджетного Кодекса Российской Федерации.

Критерии присвоения КБК, их построение определяет Министерство финансов РФ в приказе №65н. Ежегодно в приказ вносятся изменения, добавляются новые коды, меняются старые. Ответственность за правильное применение реквизитов КБК лежит на плательщике. Рекомендуется периодически проверять актуальность кодов на текущий период. На всей территории России действуют единые реквизиты.

В соответствии с действующей классификацией кодируются:

- доходы, поступающие в бюджет;

- бюджетные расходы;

- финансовые источники для снижения бюджетного дефицита;

- операции сектора госуправления.

Предприниматели и физические лица чаще всего пользуются реквизитами кодов бюджетных доходов при перечислении:

- налогов — НДФЛ, НДС, на имущество;

- страховых взносов — в ФСС, ФНС, ПФ;

- госпошлины;

- штрафов.

Реквизит КБК бюджетных расходов в основном используется государственными структурами, напрямую работающими с бюджетом.

Для чего нужен?

КБК — обязательный реквизит перечисления платежей в бюджеты всех уровней. Перечисление осуществляется в банке при помощи платежных документов установленной формы. В платежном поручении по форме 0401060 для записи реквизита КБК предусмотрено специальное поле 104.

Значение реквизита КБК в платежном поручении — указать, в какой государственный орган направлен платеж, вид оплаты — налог, штраф, страховой взнос, пени и другие сведения. Без указания в платежном поручении КБК невозможно осуществить платеж в бюджет

государства.

При отсутствии в поле 104 комбинации цифр реквизита последует отказ оператора банка на проведение операции. КБК облегчает работу государственных органов по сбору и учету бюджетных платежей, помогает контролировать правильность перечислений, погашение задолженностей. Научившись читать шифр реквизита, можно узнать массу сведений о платеже и его назначении.

КБК способствует:

- быстрому и четкому формированию бюджетов всех уровней — федерального, регионального, муниципального;

- облегчает проверку исполнения бюджетов субъектов федерации;

- благодаря кодированию повышается уровень финансовой отчетности.

Система шифров позволяет проводить сравнительный анализ доходной и расходной части бюджетов.

Возникла проблема? Позвоните юристу:

+7 (499) 703-46-28 — Москва, Московская область +7 (812) 309-76-23 — Санкт-Петербург, Ленинградская область

Звонок бесплатный!

Из чего состоит?

КБК представляет собой линейку последовательно расположенных 20 цифр. Каждая цифра реквизита имеет определенное значение. Зная расшифровку можно определить назначение платежа и адрес его поступления.

Существуют следующие составляющие кода:

- первый блок цифр – административный. Под первыми тремя цифрами скрываются главные администраторы поступающих платежей. В их роли выступают государственные структуры, осуществляющие функции по сбору, распределению и контролю денежных средств:

- Пенсионный фонд РФ – зашифрован тремя знаками 392;

- Налоговая служба РФ – 182;

- Фонд социального страхования РФ — 393;

- другие государственные органы со своими кодами.

- следующий блок знаков с 4-го по 13-й – доходный, разделен на несколько частей:

- четвертая от начала цифра шифрует вид доходов — «1» – доходы и «2» — безвозмездные платежи;

- назначение платежей можно узнать по 5 и 6 цифре в реквизите КБК:

- налог на доходы физических лиц присутствует как сочетание цифр 01;

- на социальные нужды – 02;

- налог на имущество – 06;

- государственная пошлина – 08;

- 7-я и 8-я цифры реквизита сообщают о статье дохода;

- 9-11 элемент кода соответствуют подстатье дохода;

- 12-13 знак свидетельствуют об уровне бюджета:

- федеральный – 01;

- региональный – 02;

- муниципальный – 03, 04, 05;

- Пенсионный фонд – 06;

- ФСС – 07;

- цифры с 14-й по 17-ю шифруют программу, детализирующую платежи:

- налоги и сборы – 1000;

- пени — 2000;

- штрафы – 3000;

- последние три цифры с восемнадцатой по двадцатую означают экономический вид поступления дохода:

- 110 — налоговые;

- 120 — от собственности;

- 130 – оказание услуг;

- 150 — безвозмездные выплаты.

Следует внимательно относиться к вписыванию цифр, в обратном случае платеж не дойдет до получателя.

Как узнать код КБК?

Узнать последовательность записи цифр нужного кода можно:

- в специальном справочнике;

- на сайте соответствующего государственного органа — ПФ, ФНС и др.;

- в налоговой инспекции;

- в приказе Министерства финансов РФ №65н.

Запись из 20 цифровых знаков требует предельной внимательности, поэтому не стоит на память заполнять нужные реквизиты платежа КБК.

Ошибка в написании даже одной цифры уведет денежные средства в другую часть бюджета или оставит их как неопознанные платежи. В конечном счете могут возникнуть недоимки по обязательным государственным платежам и последуют штрафные санкции.

В случае совершения ошибки в написании реквизита нужно срочно принять меры по розыску неверно отправленного платежа. Затем написать заявление о возврате средств. Если в платежке перепутаны коды налогов, можно обратиться в налоговую службу с просьбой провести взаимозачет платежей.

Важнейшей задачей налогоплательщика является правильное заполнение кода бюджетной классификации в платежном поручении для исключения ошибок в финансовых операциях компании. Обязательное использование реквизита КБК способствует быстрому и правильному формированию бюджетов всех уровней.

Задать вопрос юристу

По любым вопросам обращайтесь к нашим юристам через данную форму!

Источник: https://abmrsk.ru/pensiya/kbk-po-gosposhlinam-zapolnenie-rekvizitov-klassifikatsiya.html

Что такое КБК в платежке

Код бюджетной классификации используют для обозначения доходов и расходов бюджета при заполнении платежных поручений. Мы разобрались и готовы рассказать о том, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками, допущенными в платежном поручении.

Код бюджетной классификации в платежке — специальный цифровой код, должный обозначать доходы и расходы бюджета.

Бухгалтерия организации сталкивается с этими кодами, когда делает платеж в бюджетную систему, но чаще всего не понимает, что это за последовательность цифр и что она означает в платежке.

Какие КБК и платежки с 1 января 2020 года, можно посмотреть на этой странице — классификатор содержит актуальные сведения. Но чтобы понять структуру кода, взглянем на него подробнее. Рассмотрим, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками.

Расшифровка приведена в Приказе Минфина РФ от 01.07.2013 № 65н. В соответствии с ним, указываемый в платежных поручениях КБК состоит из 20 цифр, объединенных в группы. Каждая группа имеет свое значение.

Из чего состоит код бюджетной классификации

Каждая цифра кода, указываемого в платежке, еще называется разрядом. Разряды объединяются в блоки следующим образом:

Первая группировка — административная. Она состоит из трех цифр и отражает шифр главного администратора поступлений. Например, код ФНС в платежном поручении — 182; код ФСС в платежке — 393.

Второй блок — доходный. В него включаются несколько информационных сообщений сразу. Первое из них (разряд 4) выражено одной цифрой и обозначает вид поступления платежа. Например, цифра 1 значит, что он пришел в виде налога, 2 — что пришел в виде безвозмездного поступления, 3 — от бизнеса и т. д.

Далее следует подгруппа. Это два знака, которые обозначают, на какие цели предназначается денежное поступление по платежному поручению. Так, 01 — налог на прибыль и подоходный налог; 02 — налог или сбор на социальные нужды, 08 — госпошлина.

Таблица поможет при заполнении платежного поручения. В ней приведена подробная расшифровка КБК, разряды указаны в отдельной колонке.

| Структура КБК | № разряда | Что указывать в платежном поручении |

| Группа доходов | 4 |

|

| Подгруппа доходов | 5, 6 | Для налоговых и неналоговых доходов:

|

В третий блок также входят группа и подгруппа (соответственно две и три цифры подряд).

Следующий элемент в платежном поручении определяет код бюджета и состоит из двух цифр, обозначаемых следующим образом:

- 01 — федеральный;

- 02 — субъекта Федерации;

- 03 — местный и т. д.

| Структура КБК | № разряда | Что указывать в платежном поручении |

| Статья доходов | 7 | Коды, по которым администраторы классифицируют поступающие платежи. Коды указаны в приложении 1.1 к Указаниям, утвержденным Приказом Минфина России от 01.07.2013 № 65н. |

| 8 | ||

| Подстатья доходов | 9 | |

| 10 | ||

| 11 | ||

| Элемент доходов | 12,13 | Коды для распределения платежей — бюджеты:

|

Далее стоят 4 ключевые цифры, которые определяют «причину» платежа (номера разрядов в КБК — 14, 15, 16, 17). Здесь важно понимать, что причин таких может быть всего три:

- уплата собственно налога (сбора, взноса);

- уплата пени по нему;

- уплата штрафа по нему.

Так, например, на момент написания статьи при заполнении платежных поручений в общем случае принимаются следующие обозначения: платеж — 1000, 2100 — пени, 3000 — штраф. Например:

- 182 1 01 02010 01 1000 110 — при уплате НДФЛ в бюджет;

- 182 1 01 02010 01 2100 110 — при уплате пени по НДФЛ;

- 182 1 01 02010 01 3000 110 — оплата штрафа.

И, наконец, три последние цифры любого кода — это классификатор вида доходов (налоговые, неналоговые, от собственности и т. д.). Например, 010 — налоговый доход; 130 — поступления от оказания платных услуг, работ и компенсации затрат; 150 — безвозмездные поступления от бюджетов.

| Структура КБК | № разряда | Что указывать в платежном поручении |

| Аналитическая группа подвида доходов бюджетов | 18, 19, 20 | Значения кодов утверждает Минфин России, финансовый орган субъекта РФ, муниципального образования. Если не утвердили, то укажите:

Статьи выбытия нефинансовых активов:

|

Поле КБК в платежном поручении

Каждому полю в платежном поручении присвоен собственный номер.

В платежном поручении есть отдельное поле для КБК (это 104 поле), и оно должно быть верно заполнено (правила заполнения платежного поручения вы можете посмотреть в «Положении о правилах осуществления перевода денежных средств» (утв. Банком России 19.06.2012 № 383-П).

Если КБК указан в платежке неверно, то соответствующая сумма может быть отнесена к невыясненным платежам. Федеральное казначейство может отнести его в разряд «невыясненных».

В то же время ошибка в указании КБК в платежке может привести к недоимке по налогу и страховым взносам.

Приведем пример заполненной платежки с внесенными данными о получателе:

- в поле 104 платежного поручения указан КБК для перечисления НДФЛ;

- 105 — ОКТМО;

- 106 — основание — текущий платеж (сокращенно ТП);

- 107 — период (МС — сокращенно месяц);

- 108 — в этом поле стоит «0» (при уплате по требованию в это поле платежки ставится номер документа с требованием);

- 109 — «0» (поле платежки предназначено для указания даты сдачи декларации или расчета. Если платеж осуществляется независимо от сдачи отчетности, в этом поле платежки всегда ставится «0»);

- 110 — поле всегда остается пустым в платежном поручении;

- 24 — краткое назначение платежа: вид налога и период уплаты.

ВАЖНО!

В 2020 году страховые взносы необходимо платить не в фонды, а именно в налоговые инспекции, соответственно, в платежках указываются иные реквизиты счета. Оплата взносов на «травматизм» также перечисляется в ФСС.

Если в платежке неверно указан КБК, что делать

Плательщик может получить платежку с неверным КБК. Например, указан КБК 392 1 16 20010 06 6000 140, как заполнить платежное поручение (2018) по этому коду? Ответ один: такую платежку заполнять не нужно, поскольку этот код больше не используется.

Ранее по этому коду уплачивались штрафы в ПФР за несвоевременную сдачу отчетности по страховым взносам. Теперь налоговый учет в ПФР администрирует ФНС, поэтому старый КБК утратил актуальность.

Но если ошибка уже совершена, вы неверно указали КБК в платежном поручении и осуществили перевод денег, то действуйте следующим образом.

Шаг 1. В налоговую инспекцию или в территориальное отделение внебюджетного фонда необходимо направлять с заявлением об уточнении реквизитов платежного поручения. Заявление пишется в произвольной форме. К заявлению приложите копию платежки с отметкой банка.Шаг 2. Решение по вопросу об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты обращения, когда инспекторы получили ваше заявление на уточнение платежа, или со дня подписания (регистарции) акта совместной сверки расчетов (если она проводилась).

Шаг 3. После истечения срока обязательно закажите в налоговой справку о расчетах с бюджетом или акт сверки, чтобы удостовериться, что инспекторы зачли сумму на правильный КБК.

Источник: https://ppt.ru/forms/platejka/kbk

Кбк на 2020 год: актуальный список кодов бюджетных классификаций (таблица)

Шпаргалка по применению кодов бюджетной классификации

Коды бюджетной классификации (КБК) введены для того, чтобы упорядочить поступление денег в бюджет и их расходование. При помощи этих кодов происходит группировка бюджетных средств, в том числе налогов и страховых взносов.

Например, все поступления налога на доходы физических лиц подразделяются на группы: НДФЛ, начисленный налоговыми агентами; НДФЛ, начисленный предпринимателями и прочими «частниками»; НДФЛ в виде фиксированных авансовых платежей с доходов нерезидентов и проч.

И для каждой из названных групп предусмотрен отдельный код бюджетной классификации.

Прежде всего КБК необходимо указывать в платежных поручениях при перечислении налогов, сборов, пеней и штрафов. В действующей форме платежки, приведенной в приложении 3 к Положению Банка России от 19.06.

12 № 383-П, для КБК предназначено поле 104 (подробнее о заполнении платежного поручения читайте в статье «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, а также взносов во внебюджетные фонды»). Отметим, что в платежном поручении можно указать только один код бюджетной классификации.

Если предстоит сделать платежи, относящиеся к двум, трем и более КБК, придется оформить две, три и более платежки.

https://www.youtube.com/watch?v=b8oAsN9sc8w

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

Читать дальше

Согласно Порядку формирования и применения кодов бюджетной классификации Российской Федерации (утв. приказом Минфина от 06.06.19 № 85н) каждый КБК состоит из 20-ти цифр (их называют разрядами).

Первые три разряда — это код главного администратора доходов бюджета. Для налоговых платежей, страховых взносов (кроме взносов «на травматизм») и госпошлин, данный код принимает значение «182», для платежей в ФСС «на травматизм» — «393».

Четвертый, пятый и шестой разряды показывают группу доходов. Для налога на прибыль и НДФЛ — это «101», для страховых взносов — «102», для НДС и акцизов — «103», для налога на имущество, транспортного и земельного налогов — «106», для единых налогов при «упрощенке», ЕНВД и ЕСХН — «105», для госпошлины — «108».

Разряды с седьмого по одиннадцатый используются для детализации внутри каждой группы доходов.

Двенадцатый и тринадцатый разряды показывают, в какой бюджет поступят деньги. Если указано «01», то средства предназначены для федерального бюджета, если «02», то для регионального. Значения «06», «07» и «08» означают бюджеты ПФР, ФСС и ФОМС соответственно. Значения «03», «04» и «05» отведены для муниципальных бюджетов

Разряды с четырнадцатого по семнадцатый показывают, что именно перечисляет налогоплательщик или страхователь: основной платеж по налогу или взносу, пени, штрафы или проценты. Для налогов и некоторых видов взносов в случае основного платежа указывают «1000», в случае пеней — «2100», в случае штрафов — «3000» и в случае процентов — «2200».Восемнадцатый, девятнадцатый и двадцатый разряды принимают следующие значения: при уплате налогов и госпошлины это «110», при уплате страховых взносов — «160», при перечислении платежей за пользование недрами или природными ресурсами — «120».

Кбк для налогов и взносов за прошлые периоды

Министерство финансов периодически вносит изменения в перечень действующих КБК. В частности, в 2016 году обновились коды, относящиеся к страховым взносам, пеням и процентам (см. «Как с 2016 года изменятся КБК для уплаты страховых взносов»).

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя.

Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде.

Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

К слову, для некоторых налогов предусмотрен отдельный действующий КБК для платежей за прошлые периоды. В качестве примера можно привести единый налог на вмененный доход. Существует актуальный код, который необходимо указать в случае, когда в 2019 году «вмененщик» перечисляет ЕНВД за периоды, истекшие до 1 января 2011 года. Аналогичные коды введены для УСН и единого сельхозналога.

Если же специальный КБК для платежей за прошлые периоды не предусмотрен, то актуальный код действует в отношении всех перечислений независимо от периода. Это относится, в числе прочего, к налогу на прибыль, НДС, НДФЛ и страховым взносам.

Точно так же обстоит дело с кодами, которые необходимо указывать в уточненных декларациях за прошлые периоды.

Если налогоплательщик в 2019 году подает «уточненку» за 2018 год или более ранние периоды, он должен проставить КБК, действующий в 2019 году.В противном случае получится, что на лицевом счете задолженность значится по устаревшему коду, а платеж поступил по актуальному коду. В результате задолженность останется непогашенной.

При заполнении платежек или деклараций в веб-сервисе бухгалтеру или предпринимателю не придется отслеживать все эти тонкости. При указании вида налога, периода платежа и статуса декларации сервис просто не даст указать неверные значения.

Что делать, если КБК указан с ошибкой

В теории неверно указанный в платежке код бюджетной классификации (равно как и устаревший КБК) не означает, что налог или взнос не уплачен. Это прямо следует из статьи 45 НК РФ. Но на практике инспекция и казначейство не в состоянии быстро разобраться, как отразить ошибочный платеж на лицевом счете. И до тех пор, пока платеж не будет зачтен, за налогоплательщиком останется недоимка.

Чтобы исправить ситуацию, лучше подать в ИФНС заявление на уточнение платежа, приложив к нему платежное заявление с отметкой банка.

Получив эти документы, налоговики, скорее всего, проведут сверку с бюджетом.

По ее итогам ревизоры зачислят сумму с неверным КБК в счет погашения недоимки (подробнее об уточнении платежа читайте в статье «Что делать, если в платежке на уплату налогов допущена ошибка»).

Если ошибка допущена при заполнении декларации, то достаточно подать «уточненку» с правильным КБК, и инцидент будет исчерпан.

Елена Маврицкая, ведущий эксперт «Бухгалтерии Онлайн».

Источник: https://www.Buhonline.ru/kbk

Что такое КБК: расшифровка, структура, разряды

КБК – коды бюджетной классификации. Их ввели для того, чтобы упорядочить и контролировать поступление денежных средств в бюджеты разных уровней. По ним распределяют оплату налоговых и страховых взносов, а также штрафов и пеней, которые начислены в результате неправильного или несвоевременного перечисления платежа.

Классификатор КБК

Кодам бюджетной классификации посвящена глава №4 Бюджетного Кодекса Российской Федерации. Критерии построения структуры КБК определены Министерством финансов в приказе №65н. Практически каждый год в этом приказ вносят определенные изменения: добавляют новые КБК.

Согласно установленного законодательства коды бюджетной классификации разделяют на такие:

- бюджетные расходы;

- доходы, которые поступают в бюджет;

- операции сектора государственного управления;

- финансовые источники для снижения дефицита бюджета.

Соответственно, для перечисления налогов с прибыли, налогов на добавленную стоимость, страховых взносов (ПФР, ФНС, ФСС), а также госпошлины, штрафов и пеней используют определенные коды.

КБК: структура

Код бюджетной классификации состоит из 20-ти знаков. Они разделены на определенные группы:

- администратор – 3 знака;

- код вида доходов бюджета – 10 знаков (группа, подгруппа, статья, подстатья, элемент);

- код подвида доходов бюджета – 7 знаков (группа и аналитическая группа).

Итак, администратором могут являться Федеральная налоговая служба (код 182), Пенсионный фонд (код 392), Фонд социального страхования (код 393). Вид доходов является единым по всей территории Российской Федерации. В нее входит группа доходов, которая может иметь такие значения:

- 100 – налоговые и неналоговые доходы;

- 200 – безвозмездные поступления.

Первая группа имеет различные подгруппы доходов:

- 101 – доходы, налоги на прибыль;

- 102 – страховые взносы на обязательное социальное страхование;

- 103 – налоги на товары, работы и услуги, которые реализуются на территории РФ;

- 104 – налоги на товары, которые ввозят на территорию РФ;

- 105 – налоги на совокупный доход;

- 106 – налоги на имущество различного вида;

- 107 – налоги, регулярные платежи и сборы за пользование природными ресурсами;

- 108 – госпошлина;

- 109 – перерасчеты и задолженность по отмененным налоговым сборам и иным обязательным платежам;

- 110 – доходы от внешней экономической деятельности;

- 111 – доходы от пользования имуществом, которое находится в муниципальной и государственной собственности;

- 112 – платежи за пользование природными ресурсами;

- 113 – доходы, полученные от оказания платных услуг или работ и компенсации затрат государства;

- 114 – доходы от реализации (продажи) материальных и нематериальных активов;

- 115 – административные сборы и платежи;

- 116 – штрафы, возмещение ущерба, санкции;

- 117 – прочие неналоговые доходы;

- 118 – перечисления (поступления) по урегулированию расчетов между бюджетами бюджетной системы РФ.

Далее идет код вида доходов. Он определяет получателя денежных средств. Этот код может быть таким:

- 01 – Федеральный бюджет;

- 02 – бюджет субъекта РФ;

- 03 – бюджеты внутригородских муниципальных образований городов федерального значения;

- 04 – бюджет городского округа;

- 05 – бюджет муниципального района;

- 06 – бюджет Пенсионного фонда РФ;

- 07 – бюджет Фонда социального страхования РФ;

- 08 – бюджет Федерального фонда обязательного медицинского страхования;

- 09 – бюджет территориального фонда обязательного медицинского страхования;

- 11 – бюджет городского округа с внутригородским делением;

- 12 – бюджет внутригородского района;

- 13 – бюджет городского поселения.

Код подвида доходов используют для уточнения поступлений по кодам вида доходов. Он состоит из двух частей: 14-17 разряды – группа подвида доходов бюджетов, 18-20 разряды – аналитическая группа подвида доходов бюджета.

Группа подвида может иметь такие значения:

- 1000 – налог или обязательный сбор;

- 2100 – пени;

- 3000 – штрафы;

- 2200 – проценты.

Стоит учесть, что при перечислении взносов на обязательное пенсионное страхование используют КБК, в котором группа подвида дохода обозначена 1010. Взносы на медицинское страхование определяется в коде бюджетной классификации цифрами 1013. Для оплаты налоговых или административных штрафов используют КБК с группой подвида доходов 6000.

Далее идет аналитическая группа. Она указывает на группировку доходов по типам финансовых операций. К таким доходам относят группы доходы (100) и выбытие нефинансовых активов (400). Первую классифицируют по следующим статьям:

- 110 – «Налоговые доходы». По этой статье учитывают налог на прибыль, а также НДС, НДФЛ и другие обязательные налоговые сборы, оплачиваемые юридическими лицами согласно НК РФ.

- 120 – «Доходы от собственности». В этой статье учитывают доходы, полученные от пользования имуществом, которое находится в муниципальной и государственной собственности.

- 130 – «Доходы от оказания платных услуг и выполнения работ». Этот код используют для указания доходов, полученных от оказания платных услуг предприятиями государственного сектора и органами власти.

- 140 – «Сумм принудительного изъятия». По этой статье оплачивают штрафы, пени и недоимки по отметенным страховым взносам в государственные внебюджетные фонты.

- 150 – «Безвозмездные поступления от бюджетов различных уровней». Эта статья предназначена для учета перечислений между бюджетами различных уровней.

- 160 – «Страховые взносы на обязательное социальное страхование». В этой статье учитывают поступления страховых взносов во все внебюджетные фонды, а также штрафы и пени.

- 180 – «Прочие доходы». В эту статью включены прочие доходы.

Стоит учесть, что код 170 в КБК не предусмотрен.

Кбк в платежном поручении

Код бюджетной классификации в платежном документе указывают в специальном поле – «104». Это правило указано в Положении Банка России № 383-П от 19.06.2012 года в приложении 3. В платежке можно указать только один КБК.

Поэтому оплату налогов и сборов по разным кодам бюджетной классификации следует выполнять по отдельным платежным поручениям. Также КБК указывают в налоговых декларациях.

Например, по налогу на прибыль, транспортному налогу, НДС и прочим обязательным сборам.

Если код платежа будет указан неправильно, денежные средства зачислят не на тот КБК. Следовательно, у предпринимателя появится задолженность по оплате налоговых или страховых взносов.В результате ему будут начислены штрафы и пени. В случае обнаружения ошибки в КБК, необходимо написать заявление об уточнении.

На его основании контролирующий орган зачислит денежные средства на правильный код бюджетной классификации.

Как узнать КБК

Коды бюджетной классификации для оплаты налоговых и страховых сборов можно следующими способами:

- приобрести специальный справочник, в котором указаны КБК с расшифровками;

- зайти на официальный сайт государственного органа, который является получателем платежа (на нем указаны необходимые кода для перечисления сборов);

- посетить налоговую инспекцию (ее сотрудники предоставят КБК);

- найти коды в приказе Министерства финансов Российской Федерации №65н.

Нужно быть внимательным при указании КБК. Одна ошибка в последовательности знаков повлечет зачисление сборов не на тот КБК.

Источник: https://glavbuhx.ru/nalogi/kbk/chto-takoe-kbk-rasshifrovka-struktura-razryady.html

Структура Кбк Расходов Бюджетного Учреждения

Для администрируемых налоговыми органами платежей используются следующие подгруппы доходов:

- 01 — налоги на прибыль, доходы;

- 02 — страховые взносы на обязательное социальное страхование;

- 03 — налоги на товары (работы, услуги), реализуемые на территории Российской Федерации;

- 04 — налоги на товары, ввозимые на территорию Российской Федерации;

- 05 — налоги на совокупный доход;

- 06 — налоги на имущество;

- 07 — налоги, сборы и регулярные платежи за пользование природными ресурсами;

- 08 — государственная пошлина;

- 09 — задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам;

- 10 — доходы от внешнеэкономической деятельности;

- 11 — доходы от использования имущества, находящегося в государственной и муниципальной собственности;

- 12 — платежи при пользовании природными ресурсами;

- 13 — доходы от оказания платных услуг (работ) и компенсации затрат государства;

- 14 — доходы от продажи материальных и нематериальных активов;

- 15 — административные платежи и сборы;

- 16 — штрафы, санкции, возмещение ущерба;

- 17 — прочие неналоговые доходы;

- 18 — поступления (перечисления) по урегулированию расчетов между бюджетами бюджетной системы Российской Федерации.

14 – 17 разряды КБК — используются в целях раздельного учета обязательного платежа, пеней и процентов, денежных взысканий (штрафов) по данному платежу:

- код 1000 — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному);

- код 2000 — пени (код=2100) и проценты (код=2200) по соответствующему платежу;

- код 3000 — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации.

Коды бюджетной классификации (КБК) на 2020 год

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения.

У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды.

Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Бюджетная классификация

Бюджетная классификация представляет группировку доходов и расходов бюджетов всех уровней, а также источников финансирования их дефицитов. Она обеспечивает сопоставимость показателей всех бюджетов. С ее помощью достигается систематизация информации о формировании бюджетных доходов и осуществлении расходов.

- Функциональная классификация отражает направление средств бюджета на выполнение основных функций государства (управление, оборона и т. п.). (Раздел→ Подраздел→ Целевые статьи→ Виды расходов).

- Ведомственная классификация расходов бюджета непосредственно связана со структурой управления, она отображает группировку юридических лиц, получающих бюджетные средства. (Главные распорядители средств бюджета).

- Экономическая классификация показывает деление расходов государства на текущие и капитальные, а также на выплату заработной платы, на материальные затраты, на приобретение товаров и услуг. (Категория расходов→ Группы→ Предметные статьи→ Подстатьи)

Рекомендуем прочесть: Какую денежную сумму получают внуки чернобыльцев

: Расходы бюджета

Коды бюджетной классификации

- группу — один знак

- подгруппу — два знака (1 — налоги, 2 — безвозмездные поступления, 3 — доходы от предпринимательской деятельности)

- статью — два знака

- подстатью — три знака

- элемент — два знака (определяет вид бюджета).

Коды элементов:

- 01 — федеральный бюджет

- 02 — бюджет субъекта Российской Федерации

- 03 — местный бюджет

- 04 — бюджет городского округа

- 05 — бюджет муниципального района

- 06 — бюджет Пенсионного фонда РФ

- 07 — бюджет Фонда социального страхования РФ

- 08 — бюджет Федерального фонда обязательного медицинского страхования

- 09 — бюджет территориального фонда обязательного медицинского страхования

- 10 — бюджет поселения

- 01 00 — Общегосударственные вопросы (15 подразделов)

- 02 00 — Национальная оборона (8 подразделов)

- 03 00 — Национальная безопасность и правоохранительная деятельность (13 подразделов)

- 04 00 — Национальная экономика (11 подразделов)

- 05 00 — Жилищно-коммунальное хозяйство (4 подраздела)

- 06 00 — Охрана окружающей среды (4 подраздела)

- 07 00 — Образование (9 подразделов)

- 08 00 — Культура, кинематография и средства массовой информации (6 подразделов)

- 09 00 — Здравоохранение и спорт (4 подраздела)

- 10 00 — Социальная политика (6 подразделов)

- 11 00 — Межбюджетные трансферты (4 раздела)

Коды бюджетной классификации (КБК) и их особенности

Часть 1 – это код администратора. Оно состоит из трех разрядов. Администратор занимает 1, 2 и 3 ряды КБК, состоит из трех символов. В данную часть вносится номер, присвоенный главному распорядителю согласно перечню уполномоченных лиц со стороны бюджета. В качестве администратора поступлений в бюджет государства могут выступать:

7-8 разряды кода классификации доходов бюджетов Российской Федерации занимает Статья. Данные разряды обычно указываются в расчетных документах строго и предельно точно. Они соответствуют значениям, которые включают в себя коды бюджетной классификации расходов и доходов бюджетов Российской Федерации.

Квр и косгу в 2020 году для бюджетных учреждений

Так, например, введен новый КОСГУ 266, на который следует относить социальные пособия и компенсации, предоставленные персоналу государственного (муниципального) учреждения в денежной форме.

Что следует относить к данным социальным пособиям? На КОСГУ 266 относите пособие по временной нетрудоспособности за первые три дня болезни. То есть пособие, выплачиваемое за счет средств работодателя.

Также на данный код необходимо относить ежемесячное пособие по уходу за ребенком до трех лет (в размере 50 рублей). Все категории выплат и компенсаций закреплены в ст. 10.6.6 главы 2 Приказа № 209н.

Получатели бюджетных средств, такие как главные распорядители бюджетных средств (ГРБС), казенные, бюджетные и автономные учреждения, должны вести учет, составлять планы и отчеты по единым нормам и в соответствии с требованиями законодательства. Перечень требований и правил по применению специальных кодов, определяющих соответствующие значения бюджетного (бухгалтерского) счета, устанавливается Минфином для всех участников процесса.

Кбк это код дохода

Получатели бюджетных средств, таких как главные администраторы бюджета (GRBS), страны, бюджетные и автономные учреждения, должны вести учет, составлять планы и отчеты об унифицированных стандартах и соблюдать требования закона. Список требований и правил использования специальных кодов, определяющих соответствующую стоимость счета (учета), определяется Министерством финансов для всех участников процедуры.

Изначально максимальная длина поля 104 расчетного документа включала в себя 7 разрядов. Однако после публикации Указания Банка России от 25.08.04 №1493-У «Об особенностях применения форматов расчетных документов при осуществлении электронных расчетов через расчетную сеть Банка России» эта величина была увеличена до 20 символов (разрядов).

Бюджетная классификация 2020

813 Субсидии (гранты в форме субсидий) на финансовое обеспечение затрат в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг, порядком (правилами) предоставления которых не установлены требования о последующем подтверждении их использования в соответствии с условиями и (или) целями предоставления

Рекомендуем прочесть: Стул Окоф 2020

С 2020 года бухгалтеры в счетах учета применяют детализированные КОСГУ.

Минфин уточнил классификацию в доходах и расходах (Порядок № 209н) и уже внес в него первые поправки (приказ Минфина России от 30 ноября 2020 г. № 246н).

В Порядке № 209 добавили новые коды, исключили подстатьи КОСГУ 183 и 184, дополнили перечень доходов и расходов (табл. 1. и табл 2.). Поправки связаны с введением федерального стандарта «Доходы».

Глава 6

В экономической классификации,используемой в статистике государственных финансов (СГФ), выделяются типы расходов, понесенных в связи с деятельностью по обеспечению предоставления общественных благ.

Заработная плата работников, использование товаров и услуг, потребление основного капиталаотносятся на себестоимость производства, осуществляемого государственным сектором.

Субсидии, гранты, социальные пособияи различные прочие расходы относятся к трансфертамв денежной или натуральной форме и к приобретению товаров и услугдля предоставления их другим институциональным единицам. Экономическая классификация позволяет выделять текущие и капитальные расходы.

Несмотря на то что функциональная классификация расходов позволяет выяснить, на какие отрасли экономики тратятся средства государственного бюджета, а ведомственная классификация содержит классификацию целевых статей расходов, функциональный и ведомственный разрез не всегда позволяет сопоставить цели бюджетной политики и затраченные на достижение этих целей ресурсы (сложившаяся к 2011 г. в Российской Федерации классификация целевых статей плохо систематизирована).

Какие КБК использовать для госзакупок

Например, как узнать КБК организации на проведение капитального ремонта автомобиля. Обращаемся к Приложению № 7 Приказа 132н. Шифр вида расхода «капитальный ремонт» отнесен в группу КБК 243 «Закупка товаров, работ, услуг в целях капитального ремонта государственного (муниципального) имущества». Следовательно, КРБК для оплаты капитального ремонта автомобиля: 000 0000 00000 00000 243

Код бюджетной классификации — это специальный числовой шифр, который позволяет классифицировать доходные и расходные операции по формированию, распределению и исполнению бюджета, а также осуществлению финансово-хозяйственной деятельности учреждений в части их содержания и целевого назначения.

Кбк что такое? новые коды бюджетной классификации

Приказ Минфина РФ № 150н утвердил новые правила применения КБК в 2020 году. Такие изменения коснулись нескольких групп налоговых отчислений коммерческих предприятий. В первую очередь это КБК «земельный налог», который теперь разделен для оплаты физическими и юридическими лицами. А, кроме того, еще и разграничен по категории принадлежности земель.

Впервые коды бюджетной классификации были введены в России в 1999 году и с тех пор претерпели немало изменений. Ключевые коды, которые используются фактически у всех субъектов малого и среднего бизнеса, находятся в самом начале справочника.

Это коды доходной части для проведения платежей по налогам и взносам во внебюджетные фонды, государственные пошлины и акцизы.Многие предприниматели считают, что система кодирования бюджета призвана не столько облегчить, сколько затруднить работу коммерческих фирм.

Как узнать код бюджетной классификации? Найти КБК онлайн, быстро и просто пошаговая инструкция полезные советы

Коммерческие организации и ИП, физ.лица, обычно пользуются, той частью классификатора, которая содержит кодировку разделов, посвященных доходам бюджета. Так как, все уплачиваемые субъектами предпринимательства и физлицами платежи перечисляются в доходы бюджетов различных уровней.

Поэтому, при оплате текущих платежей налогоплательщикам юр.лицам и физ.лицам нужно так же строго соблюдать правильность кодировок КБК, во избежание того, что ваши платежи не дойдут до нужного «адресата», а задолженность по налогам, так и останется за вами. Напомним, что в случае непогашения налоговой задолженности в срок, будут начисляться пени и выписываться штрафы.

Источник: https://yrokurista.ru/ugolovnoe-pravo/struktura-kbk-rashodov-byudzhetnogo-uchrezhdeniya