Страховые Взносы Платить С Копейками Или Без 2020

Как платить страховые взносы бюджетной организации

После отмены закона от 24.07.2009 № 212-ФЗ у большинства страхователей возникают вопросы, как перечислять страховые взносы в 2020 году.

Теперь порядок исчисления, уплаты, сроки и ставки регламентирует новая 34 глава Налогового кодекса.

Изменения коснулись обязательного пенсионного и медицинского обеспечения (ОПС, ОМС), а также отчислений на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Страхование от несчастных случаев и профзаболеваний следует уплачивать по старым правилам (закон № 125-ФЗ от 24.07.1998), то есть перечислять средства в пользу Фонда социального страхования. Причем платежи перечислять в ФСС надо с копейками. Округление до целых чисел не требуется.

Что изменилось

Администрирование страховых взносов с заработной платы в 2017 году передали Федеральной налоговой службе. Это означает, что налоговики:

- контролируют своевременность и полноту перечислений страхового обеспечения;

- принимают и проверяют отчетность по страховым взносам за работников в 2020 году;

- взыскивают недоимки и пени, выписывают штрафы.

Оплата взносов в 2020 году поступает в территориальные отделения ФНС. Подробнее читайте в статье о том, кому теперь платить страховые отчисления.

Прошлые периоды (до 31.12.2016) вправе проверить ПФР и ФСС, а вот прошлогоднюю задолженность по страховым взносам в Пенсионный фонд в 2020 году перечислять не нужно. Долги оплачиваем по новым КБК.

Как оплачивать страховые взносы в 2020 году: изменения

Порядок начисления не изменен (ст. 52 НК РФ): как и в прошлом календарном периоде, налогооблагаемая база умножается на установленный тариф. Порядок определения налогооблагаемой базы теперь устанавливает ст. 420-421 НК РФ.

Страховые выплаты, которые не следует включать в базу для расчета СВ, закреплены в ст. 422 НК РФ.

В сравнении с нормами закона № 212-ФЗ, перечень страховых выплат видоизменен в части суточных, выплат опекунам и платы работодателя на добровольное соцобеспечение.

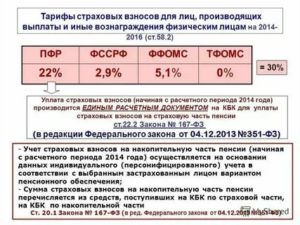

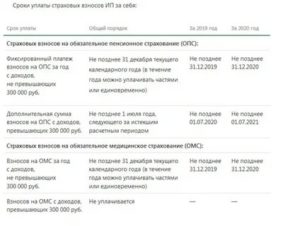

Размер ставки или тарифа устанавливается в соответствии со ст. 425-429 НК РФ. Установлен ряд льготных категорий страхователей, которые вправе осуществлять платежи по страховым взносам в 2020 году по пониженным тарифам.Порядок уплаты страховых взносов в 2020 году закреплен в статье 431 НК РФ. Основные положения:

- Страхователь обязан рассчитаться по платежам до 15-го числа месяца, следующего за отчетным. То есть за август следует перечислить СВ до 15 сентября.

- Перечисления осуществляются в разрезе видов страхового обеспечения (ОПС, ОМС, ВНиМ).

- При уплате ВНиМ действует новый порядок зачета расходов работодателя (ч. 2 Письма ФНС России от 01.02.2017 № БС-4-11/2748). Участники пилотного проекта зачет расходов при оплате ВНиМ не производят.

Перечисление страховых взносов в 2020 году: с копейками или без

Любые нововведения провоцируют большое количество вопросов у работников бухгалтерии. Так, споры, как округлять страховые взносы в 2020 году, не утихают и по сей день.

Чтобы исключить ошибки в расчетах и не допустить штрафных санкций от контролирующих органов, определимся с ответом на актуальный вопрос: как платить страховые взносы: с копейками или без в 2020 году.

Итак, опираясь на ст. 431 Налогового кодекса Российской Федерации, можно утвердительно заявить, что споры о том, как страховые взносы платятся (с копейками в 2020 году, или без) абсолютно беспочвенны. Пункт 5 данной статьи дает исчерпывающий ответ: платим в рублях, если сумма получилась «круглой», и в рублях и копейках, если сумма имеет дробное значение.

Следовательно, уплата страховых взносов (с копейками или без в 2020 году) зависит от конкретного значения платежа. Чтобы было понятнее, разберемся на конкретном примере.

Примеры: страховые взносы платить с копейками или без 2020

Пример № 1.

Работникам ГБОУ ДОД СДЮСШОР «АЛЛЮР» за июль месяц была начислена заработная плата и отпускные в сумме 1 500 000 рублей. Необлагаемые доходы в сумме начислений отсутствуют. Обложение СВ проводится по общеустановленным тарифам. Рассчитаем размеры платежей в бюджет:

- ОПС: 1 500 000 × 22 % = 330 000,00 рублей;

- ОМС: 1 500 000 × 5,1 % = 76 500,00 рублей;

- ВНиМ: 1 500 000 × 2,9 % = 43 500,00 рублей;

- ФСС НС и ПЗ = 1 500 000 × 0,2 % = 3 000,00 рублей.

Следовательно, в июле ГБОУ ДОД СДЮСШОР АЛЛЮР» производит оплату без копеек. Но такой формат оплаты связан не с округлениями!

Пример № 2. Начисленная заработная плата за август в ГБОУ ДОД СДЮСШОР «АЛЛЮР» составила 102 653 рубля из-за пребывания большей части сотрудников в отпусках. Расчеты СВ за август будут следующими:

- ОПС: 102 653 × 22 % = 22 583,66 руб.;

- ОМС: 102 653 × 5,1 % = 5235,30 руб.;

- ВНиМ: 102 653 × 2,9 % = 2976,94 руб.;

- НС и ПЗ: 102 653 × 0,2 % = 205,31 руб.

В результате за август бюджетное учреждение обязано рассчитаться с бюджетом в рублях и копейках. Исключений в данном случае не предусмотрено.

Платежи в ПФР в 2020 году можно ли округлять? Можно, но только в большую сторону. К примеру, при расчете за август бюджетное учреждение перечислит не 22 583 рубля и 66 копеек, а ровно 22 584 рубля. В итоге образуется переплата в 34 копейки. Такой способ расчетов не возбраняется, однако округлять платежи в большую сторону не обязательно.

Округлять сумму по СВ в меньшую сторону нельзя! Это приведет к образованию задолженностей, начислению пеней и штрафов.

Подведем итог. Компания, решая вопрос, как уплачивать страховые взносы в ПФР — с копейками или без 2020, либо в пользу других видов страхового обеспечения, могут производить расчеты без копеек, округляя платежи в большую сторону. Однако представители ФНС такой способ расчетов не поощряют.

Предельная величина базы для расчета

На весь календарный период устанавливаются конкретные тарифы страховых взносов в 2020 году. Изменения наступают в момент превышения установленного законодательством лимита (ПП РФ от 29.11.2016 № 1255):

- для ОПС установлен предел 755 000 рублей на одно застрахованное лицо;

- для ВНиМ — 876 000 рублей;

- для ОМС не установлено.

Размер предельной величины устанавливается в полных тысячах. Например, в августе начислено 754 400 рублей, округляем до 754 000 ровно. Если сумма 875 550 рублей, то 876 000.

Рассмотрим на конкретном примере.

| Январь | 100 000,00 |

| Февраль | 100 000,00 |

| Март | 100 000,00 |

| Апрель | 100 000,00 |

| Май | 200 000,00 |

| Июнь | 10 000,00 |

| Июль | 150 000,00 |

| Август | 150 000,00 |

| ИТОГО | 910 000,00 |

Превышение лимита для ОПС наступает в июле (760 000,00 рублей), а по ВНиМ — в августе (910 000,00 рублей). С этого момента устанавливаются пониженные тарифы по страховым взносам на ОПС в 2020 году. Ставка снижается с 22 % до 10 %, а по ВНиМ — с 2,9 % до 0 %.

Как платить взносы в 2020 году

Заполним платежное поручение по новым правилам. В первую очередь устанавливаем номер и дату платежки. Поля заполняем в хронологическом порядке, в ином случае Казначейство или банк отменят операцию.

Переходим в поле 101. Для перечислений страхового обеспечения в ФНС устанавливаем значение «01», так как платит юридическое лицо.

Заполняем информацию о плательщике (наименование, ИНН, КПП, банк, расчетный и корреспондентский счета бюджетной организации).

Вписываем аналогичную информацию о получателе средств. Обратите внимание, что сначала следует указать отделение Федерального казначейства, а в скобках — номер ИФНС. Для платежки на ФСС НС и ПЗ эти правила не распространяются. Получателем в этом случае выступает ФСС. Указываем реквизиты Соцстраха, чтобы платеж не вернули.Переходим к заполнению блока «Коды». Очередность платежа для ежемесячных платежей — «05», для платежей по требованию инспекции — «03». Вид операции — значение «01», код — «0».

Особенности заполнения налоговой строки и назначение платежа рассмотрим в виде таблицы.

| 104 «КБК» | Для ежемесячных платежей указываем:

| 393 1 02 02050 07 1000 160 |

| 105 «ОКТМО» | Указываем код территории муниципального образования по получателю денежного перечисления. | |

| 106 «Основание платежа» | Значение «ТП» — для текущего периода, при добровольном погашении задолженности — «ЗД». | 0 |

| 107 «Налоговый период» | Ставим код из 8 знаков: первые 2 символа — сокращенное наименование периода (МС, КВ, ГД), вторые 2 символа — обозначение месяца, квартала, последние 4 знака — обозначение календарного года.Например, платеж за август 2020 — МС.08.2018. | 0 |

| 108 «Документ-основание» | Для ежемесячного платежа — «0».При уплате задолженностей по требованию — «ТР», при наличии решения о рассрочке — «РС». | |

| 109 «Дата документа основания» | «0» — для периодических платежей.Если по требованию — дата документа (требования, акта ревизии и прочее). | |

| 110 «Информ» | Не заполнять. | |

| 24 «Назначение платежа» | Прописываем наименование, период, за который платим. | «Страховые взносы от несчастных случаев на производстве и профессиональных заболеваний за работников за август 2020 г. Рег.номер — 1234567890». Регистрационный номер указываем обязательно. |

Оплата ФСС НС и ПЗ

Скачать

Источник: https://gosuchetnik.ru/bukhgalteriya/kak-platit-strakhovye-vznosy

Какие налоги и взносы за второй квартал отменены и для кого

Всем субъектам малого и среднего бизнеса, работающих в отраслях, наиболее пострадавших из-за коронавируса, будут списаны налоги за II квартал, за исключением НДС, а также страховые взносы. Кроме этого, самозанятым лицам вернут налог на профессиональный доход, уплаченный в 2019 году. Эти и другие меры, направленные на поддержку работодателей и граждан, президент РФ анонсировал 11 мая.

Ранее правительство РФ на несколько месяцев продлило сроки уплаты налогов и страховых взносов для малых и средних предприятий, которые работают в отраслях, наиболее пострадавших из-за коронавируса (см. «Перенесены сроки уплаты налогов и взносов»).

Президент сказал, что перенос платежей на будущие периоды — это недостаточная мера для поддержки бизнеса. В связи с этим предприятиям из наиболее пострадавших отраслей будут полностью списаны налоги (за исключением НДС) и страховые взносы за II квартал 2020 года.

«Эта мера распространится на индивидуальных предпринимателей, на компании малого и среднего бизнеса в пострадавших отраслях и на социально ориентированные НКО», — уточнил Владимир Путин.

О том, какие действия придется совершить ИП и организациям, чтобы получить освобождение от налогов и взносов, пока не известно.

Однако очевидно, что освобождение от уплаты налогов не равно освобождению от сдачи отчетности. Так что отчетность за II квартал сдать, скорее всего, придется. О том, в какие сроки это надо сделать, см.

«Когда платить налоги и сдавать отчетность: все новые сроки в таблице от ФНС».

Бесплатно сдать всю налоговую отчетность через интернет

Возврат налога за 2019 год самозанятым гражданам

Физическим лицам, которые перешли на уплату налога на профессиональный доход, вернут уплаченный в прошлом году налог.

Напомним, что налоговый режим для самозанятых — это эксперимент, который продлится десять лет: с 1 января 2019 года по 31 декабря 2028 года включительно.

В прошлом году он действовал в четырех регионах: Москве, Московской и Калужской областях, а также в республике Татарстан. В период с января по июнь 2020 года НПД можно платить еще в 19 регионах.

А начиная с июля 2020 года, НПД разрешено применять во всех без исключения субъектах РФ.

Кроме этого, всем самозанятым гражданам будет предоставлен «налоговый капитал» в размере одного МРОТ (12 130 руб.). По словам президента, за счет этого капитала самозанятые лица в текущем году смогут «проводить налоговые платежи, не отвлекая собственные средства, сохраняя свои доходы».

Заполняйте платежки в веб-сервисе для ИП бесплатно

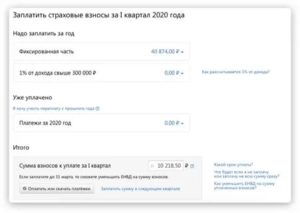

Вычет по страховым взносам для ИП

Помимо этого, индивидуальным предпринимателям, которые заняты в наиболее пострадавших от коронавируса отраслях, будет предоставлен «налоговый вычет в размере одного МРОТ в отношении страховых взносов».

Отметим, что президент не уточнил, о каких именно платежах идет речь — о взносах, которые ИП платят за себя, или о взносах с выплат работникам. Также неизвестно, за какой период будет предоставлен вычет.

Рассчитывайте взносы «за себя», налоги по УСН и ЕНВД, заполняйте платежки в веб-сервисе Заполнить бесплатно

Кредиты на зарплату

Также президент предложил запустить с 1 июня специальную кредитную программу поддержки занятости. Воспользоваться ею смогут все предприятия, работающие в наиболее пострадавших отраслях, а также социально ориентированные некоммерческие организации.

Кредиты будут выдавать сроком на шесть месяцев в размере одного МРОТ на одного сотрудника в месяц. Льготная ставка по этой программе составит 2%. Все, что свыше, будет субсидировать государство. Срок погашения кредита — 1 апреля 2021 года.

Если в течение всего срока действия кредитной программы предприятие будет сохранять занятость на уровне 90% и выше от нынешней штатной численности, то сам кредит и проценты по нему будут полностью списаны (эти расходы возьмет на себя государство). Если предприятие сохранит 80% персонала, то будет списана половина кредита и процентов по нему.

Подать заявку на льготный кредит через веб‑сервис СКБ Контур и отслеживать статус заявкиКак пояснил президент, такой кредит можно будет использовать как непосредственно на выплату зарплат, так и на погашение ранее взятого беспроцентного «зарплатного» кредита.

Напомним, что с начала апреля Правительство РФ запустило программу льготного кредитования предпринимателей и организаций, из отраслей, наиболее пострадавших от распространения коронавируса. В рамках этой программы можно получить беспроцентный целевой кредит на выплату заработной платы сотрудникам.

В первые шесть месяцев кредитования ставка составляет 0%, а начиная с седьмого месяца — 4%. Подробнее см. «Беспроцентный кредит на выплату зарплаты: кто может его получить и как подать заявку».

Новые выплаты на детей в возрасте от 3 до 16 лет

Кроме этого, семьям с детьми от 3 до 16 лет разово выплатят по 10 000 рублей на каждого ребенка. Порядок предоставления таких выплат утвержден постановлением Правительства РФ от 11.05.20 № 652.

Согласно этому документу, единовременная выплата в размере 10 000 будет осуществлена c 1 июня 2020 года на каждого рожденного (усыновленного) ребенка в возрасте от 3 до 16 лет, имеющего гражданство РФ, при условии достижения ребенком возраста 16 лет до 1 июля 2020 года.

Чтобы получить выплату, достаточно подать заявление через Единый портал госуслуг или через личный кабинет на сайте ПФР. На рассмотрение заявления отводится не более 5 дней. На осуществление выплаты — не более 3 дней. За ее назначением можно обратиться до 1 октября 2020 года.

Источник: https://www.buhonline.ru/pub/news/2020/5/15666

Куда платить страховые взносы в 2020 году?

Администрирование страховых взносов с заработной платы в 2017 году передали Федеральной налоговой службе. Это означает, что налоговики:

- контролируют своевременность и полноту перечислений страхового обеспечения;

- принимают и проверяют отчетность по страховым взносам за работников в 2020 году;

- взыскивают недоимки и пени, выписывают штрафы.

Оплата взносов в 2020 году поступает в территориальные отделения ФНС. Подробнее читайте в статье о том, кому теперь платить страховые отчисления.

https://www..com/watch?v=ytpress

Прошлые периоды (до 31.12.2016) вправе проверить ПФР и ФСС, а вот прошлогоднюю задолженность по страховым взносам в Пенсионный фонд в 2020 году перечислять не нужно. Долги оплачиваем по новым КБК.

Куда следует уплачивать взносы на ОПС, ОМС и ОСС

Законодательные новшества в страховых взносах, вступившие в силу с 2017 года, привели к замене инстанции, осуществляющей функции администратора этих платежей. Такой инстанцией для большей части взносов стала налоговая служба, начавшая контролировать платежи, предназначенные:

- для ФСС в части больничных и материнства;

- ПФР и ФОМС, в т. ч. оплачиваемые ИП за себя.

Все положения, отражающие особенности применения таких платежей, как страховые взносы, с 2017 года стала регулировать особая глава НК РФ.

Попав в НК РФ, страховые взносы начали подчиняться всем его правилам, т. е. оказались приравненными к бюджетным платежам, уплачиваемым в особом порядке, который касается не только правил оформления платежных документов, но и реквизитов для перечисления.

О том, каким образом оказались разграниченными функции налоговых органов и фондов в части взносов, попавших под контроль ИФНС, читайте в материале «Внимание — памятка для плательщиков взносов от ФНС».

Куда платят страховые взносы в 2020 году? Взносы, регулируемые НК РФ, следует уплачивать в бюджет по месту нахождения налогоплательщика, а если у него есть обособленные структурные единицы, исчисляющие и выплачивающие зарплату, то и по месту нахождения таких структурных единиц. ИП уплачивают взносы за себя и за сотрудников по месту жительства.

Платежные документы, как и раньше, оформляются раздельно в отношении оплаты, предназначенной для каждого из фондов, но в соответствии с требованиями, действительными для налоговых платежей.

В то же время есть взносы, которых не коснулись изменения-2017. Это так называемые «несчастные» взносы, связанные со страхованием по профессиональному травматизму.

Они по-прежнему подчиняются нормам закона «Об обязательном социальном страховании» от 24.07.1998 № 125-ФЗ, и их куратором остался ФСС.

Куда платящим страховые взносы в 2020 году перечислять такие платежи? Ответ очевиден: как и раньше — в соцстрах по месту регистрации страхователя, которым может оказаться и его обособленное подразделение.

По каким реквизитам перечислять взносы, регулируемые НК РФ

В отношении того, куда перечислять страховые взносы в 2020 году и как оформлять платежные документы, ФНС, получившая взносы под контроль, дала немало разъяснений. Основные вопросы, к которым относились эти разъяснения:

- КБК для уплаты на границе 2016-2017 годов;

- КБК для взносов-2020, ставших полноценным бюджетным платежом;

- статус плательщика в платежном документе.

«Граничные» взносы (т. е. начисленные в 2016 году, а уплаченные в 2017 году), оплачивают, указывая в платежном документе особые (промежуточные) КБК. Начинаются такие КБК, как и у всякого бюджетного платежа, с цифр 182, и от их окончательного варианта, соответствующего начислениям, производимым начиная с 2017 года, отличаются значением, присутствующим в 16-м или 17-м знаке кода.

КБК, применяемые для «граничных» взносов по начисленным работникам выплатам, таковы:

- 18210202010061000160 — по платежам в ПФР;

- 18210202101081011160 — по платежам в ФОМС;

- 18210202090071000160 — по платежам в ФСС.

Их обновленный вариант, используемый для начисленных с начала 2017 года взносов:

- 18210202010061010160 — по платежам в ПФР;

- 18210202101081013160 — по платежам в ФОМС;

- 18210202090071010160 — по платежам в ФСС.

ИП, оформляя платежи по взносам, уплачиваемым за 2016 год в 2017 году, тоже применяют промежуточные коды:

- 18210202140061100160 — по платежам в ПФР при доходе до 300 000 руб.;

- 18210202140061200160 — по платежам в ПФР на доход, превышающий 300 000 руб.;

- 18210202103081011160 — по платежам в ФОМС.

Предлагаем ознакомиться Справка об участии в судебных разбирательствах

Начисления, сделанные позже 2017 года, ИП перечисляет уже по окончательным КБК:

- 18210202140061110160 — по платежам в ПФР (этот код с 2017 года стал единым для фиксированных платежей и взносов, начисленных на доход сверх 300 000 руб.);

Подробности см. в публикации «КБК – фиксированный платеж в Пенсионный фонд в 2019 – 2020 годах для ИП за себя».

- 18210202103081013160 — по платежам в ФОМС.

Источник: https://kontakt34.ru/platezhi-organizatsii-strakhovym-vznosam/

Страховые Взносы Платить С Копейками Или Без 2020

Онлайн журнал для бухгалтера Страховые с 2020 года: обзор изменений Контроль за с 2020 года Таким образом, с 2020 года пенсионные, медицинские и взносы на случай нетрудоспособности и в связи с материнством (кроме «на травматизм») – это часть налогового законодательства, которым и станут руководствоваться налоговики. Именно ФНС с 2020 года станет администрировать указанные виды страховых взносов (в частности, принимать соответствующую отчетность по ним). Страховые «на травматизм» в году, по-прежнему, останутся под контролем ФСС.

С 2020 произойдут изменения по. Обновится состав отчетности, появятся новые формы отчетов, добавится новый вид штрафа, и базу по мы будем определять по-новому. ФНС возьмет под крыло пенсионные, медицинские и по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством.

Страховые взносы в 2020 платить с копейками или без

Государственная дума утвердила законопроект №1040802-6, в соответствии с которым произошла передача страховых взносов из фондов в ведения ФНС. В Налоговый Кодекс страны введен новый раздел № XI «Страховые взносы в РФ». С кого будут взыматься страховые в 2020г.

В году закончил действие Закон № 212-ФЗ. Актуальные нормативно-правовые акты – Законы №№ 243-ФЗ и 250-ФЗ от 3.07.16 г. В целях снижения административной нагрузки на налогоплательщиков, оптимизации документооборота и повышения уровня собираемости налоговых платежей с 2020 контрольные функции по приемке отчетности, сбору отчислений в части ЕССС переданы ФНС РФ.

Как правильно перечислять страховые взносы в 2020 году с копейками или без

52 НК РФ): как и в прошлом календарном периоде, налогооблагаемая база умножается на установленный тариф. В остальном же, все взносы в фонды в 2020 передали под контроль ФНС:

- на социальное страхование на случай временной нетрудоспособности и материнства.

- на медицинское страхование;

- на пенсионное страхование;

До 2010 года налоговые органы уже занимались сбором платежей на страхование работников.

На эти необхоимость округления сумм, следующих к перечислению не распространяется. «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам обязательного пенсионного страхования» в отношении каждого физического лица Страховые — 2020 год При этом он также выполнял работу по договору подряда, сумма вознаграждения по которому составила 70 000 руб.

Страховые взносы платятся с копейками в 2020 году или без

Федеральный закон от 03.07.2020 № 250-ФЗ вводит ряд поправок, отражающих переход контроля над от фондов к налоговикам. Этими поправками в числе прочего предусмотрены следующие изменения, которые произойдут с 1 января 2020 года: Облагаемый объект, облагаемая база и сумма страховых взносов Единственное новшество предусмотрено для суточных.

Источник: https://yrokurista.ru/meditsinskoe-pravo/strahovye-vznosy-platit-s-kopejkami-ili-bez-2019

Как перечислять страховые взносы в 2020 году

Администрирование страховых взносов с заработной платы в 2017 году передали Федеральной налоговой службе. Это означает, что налоговики:

- контролируют своевременность и полноту перечислений страхового обеспечения;

- принимают и проверяют отчетность по страховым взносам за работников в 2020 году;

- взыскивают недоимки и пени, выписывают штрафы.

Оплата взносов в 2020 году поступает в территориальные отделения ФНС. Подробнее читайте в статье о том, кому теперь платить страховые отчисления.

https://www..com/watch?v=ytcopyright

Прошлые периоды (до 31.12.2016) вправе проверить ПФР и ФСС, а вот прошлогоднюю задолженность по страховым взносам в Пенсионный фонд в 2020 году перечислять не нужно. Долги оплачиваем по новым КБК.