Сроки Подачи Документов На Налоговый Вычет На Обучение В 2020

Информация о налоговом вычете за обучение

24.03.20

Согласно законодательству РФ (ст. 219 НК РФ), при оплате образовательных услуг Вы можете рассчитывать на налоговый вычет, то есть вернуть часть потраченных на обучение денег.

Налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы можете вернуть себе уплаченный налог с расходов, понесенных на образование. Если Вы официально работаете и платите подоходный налог, оплатили свое обучение или обучение своих детей/братьев/сестер, то Вы можете вернуть себе часть денег в размере до 13% от стоимости обучения.

В каких случаях можно получить налоговый вычет за собственное обучение?

Вы можете воспользоваться социальным налоговым вычетом на собственное образование и вернуть себе часть расходов, если:

- Вы оплатили образовательные услуги в официальных образовательных учреждениях. Например, в ВУЗе, техникуме, автошколе или учебных курсах.

- Вы официально работаете и платите подоходный налог (его платят все наемные работники);

Заметка: у налогового вычета за собственное обучение, в отличие от вычета за обучение детей, нет никаких ограничений на форму обучения: деньги можно вернуть за очную, заочную, вечернюю или любую другую форму.

Размер налогового вычета за собственное обучение

Размер налогового вычета за собственное обучение рассчитывается за календарный год и определяется следующими факторами:

- Вы не можете вернуть больше денег, чем перечислили в бюджет НДФЛ (около 13% от официальной зарплаты)

- Вы можете вернуть до 13% от стоимости оплаченного обучения, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в 120 тыс. рублей (120 тыс. руб. * 13% = 15 600 рублей).

- Ограничение в 15 600 рублей относится не только к вычету на обучение, а ко всем социальным вычетам (кроме дорогостоящего лечения и благотворительности). Сумма всех социальных вычетов (обучение, лечение, пенсионные взносы) не должна превышать 120 тыс. рублей. Вернуть Вы можете максимум 15 600 рублей за все вычеты.

Пример: В 2019 году Иванов А.А. оплатил собственное обучение в вузе на сумму 150 тыс. рублей. При этом за 2019 год он заработал 250 тыс. рублей и уплатил подоходного налога 31 тыс. рублей. Так как максимальная сумма налогового вычета составляет 120 тыс. рублей, то за 2019 год (в 2020 году) Иванов А.А. сможет вернуть только 120 тыс.руб. * 13% = 15 600 рублей.

Дополнительные и более сложные примеры расчета налогового вычета за обучение Вы можете найти здесь: Примеры расчета налогового вычета за обучение

В каких случаях и в каком размере можно получить вычет за обучение своих детей?

Вы можете получить социальный налоговый вычет за обучение Ваших детей при соблюдении следующих условий:

- ребенку не больше 24 лет;

- ребенок обучается на очной форме обучения (детский сад, школа, очная форма вуза и т.п.);

- договор оплаты образовательных услуг составлен на Вас (или Вашего супруга);

- фактические документы оплаты (квитанции, платежки) должны быть составлены на Вас (или оформлена доверенность на передачу средств);

Максимальный размер вычета на одного ребенка составляет 50 тыс. рублей, то есть 6 500 руб. к возврату.

Пример: В 2019 году Иванов А.А. оплатил:

- заочное обучение в вузе своей дочери Кати в размере 30 тыс. рублей;

- обучение в платной школе своему сыну Коле в размере 40 тыс. рублей.

При этом за 2019 год Иванов А.А. заработал 250 тыс. рублей и уплатил подоходного налога 31 тыс. рублей.

Так как Катя обучается на заочном отделении, деньги за нее Иванов А.А. вернуть не сможет. Поэтому максимум за 2019 год (в 2020 году) он сможет вернуть 40 тыс. руб. * 13% = 5 200 рублей.

Более подробную информацию о вычете за обучение детей (размер вычета, ограничения, нюансы оформления документов) Вы можете прочитать в статье: Особенности налогового вычета за обучение детей.

В каких случаях можно получить вычет за обучение своих братьев/сестер?

Вы можете получить социальный налоговый вычет за обучение Ваших братьев/сестер при соблюдении следующих условий:

- брату/сестре не больше 24 лет;

- брат/сестра обучается на очной форме обучения (детский сад, школа, очная форма ВУЗа и т.п.);

- договор оплаты образовательных услуг составлен на Вас;

- документы оплаты (квитанции, платежки) составлены на Вас или оформлена доверенность на передачу средств.

Размер налогового вычета за обучение братьев/сестер

Размер вычета на оплату образовательных услуг братьев/сестер рассчитывается за календарный год и определяется следующими факторами:

- Вы не можете вернуть за год больше денег, чем перечислили в бюджет НДФЛ (около 13% от официальной зарплаты).

- В общей сумме Вы можете вернуть до 13% от стоимости оплаченного обучения, но не более 15 600 рублей в год.

Пример: В 2019 году Иванов А.А. оплатил обучение своего родного брата Иванова В.А. в вузе по очной форме обучения в размере 80 000 рублей. При этом за 2019 год Иванов А.А. заработал 250 тыс. рублей и уплатил подоходного налога 31 тыс. рублей. За 2019 год Иванов А.А. сможет вернуть 80 000 * 13% = 10 400 рублей.

Дополнительные и более сложные примеры расчета налогового вычета за обучение Вы можете найти здесь: Примеры расчета налогового вычета за обучение

Как получить вычет?

Процесс получения вычета на обучение состоит из: сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Подробнее узнать о процессе получения налогового вычета с указанием сроков Вы можете здесь: Процесс получения налогового вычета за обучение.

Процесс получения вычета можно упростить, воспользовавшись нашим сервисом.

Мы заполним для Вас декларацию 3-НДФЛ, подскажем, какие еще понадобятся документы на вычет, а также дадим подробную инструкцию по сдаче документов в налоговые органы.

Или же отправим Ваши документы самостоятельно, без Вашего участия. В случае возникновения любых вопросов при работе с сервисом налоговые эксперты с удовольствием Вас проконсультируют.

Оформить документы на вычет

Когда подавать документы и за какой период можно вернуть налог?

Для оформления налогового вычета Вам в первую очередь потребуются:

- декларация 3-НДФЛ;

- договор с учебным заведением;

- документы, подтверждающие расходы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с полным списком документов Вы можете в статье Документы для налогового вычета за обучение.

Когда и за какой период можно получить налоговый вычет?

Вы можете вернуть деньги за обучение только за те годы, когда Вы непосредственно производили оплату. При этом подать декларацию и вернуть деньги можно лишь в году, следующем за годом оплаты. То есть если Вы оплатили обучение в 2019 году, вернуть деньги сможете только в 2020 году.

Если Вы не оформили вычет сразу, то можете сделать это позже, но вернуть налог можете не более чем за три последних года. Например, если Вы обучались и оплачивали обучение в ВУЗе в 2015-2019 годах и не получали налоговый вычет, то в 2020 году Вы можете вернуть себе налог только за 2017, 2018 и 2019 годы.

Вся процедура получения вычета обычно занимает от трех до четырех месяцев. Большую часть времени занимает проверка Ваших документов налоговой инспекцией.

Заметка: с 1 января 2016 года социальный налоговый вычет на обучение можно получить через работодателя, при этом ждать окончания календарного года не нужно. Подробности о получении вычета через работодателя Вы можете найти в нашей статье: Получение налогового вычета на обучение через работодателя.

Получите вычет

Личный консультант заполнит за вас декларацию за 3%

от суммы вычета

Источник: https://verni-nalog.ru/nalogovye-vychety/obuchenie/

Налоговый вычет 2020 на обучение. Как получить льготы студентам

Налоговый вычет понимается как сумма, которая может быть возвращена налогоплательщику за расходы, потраченные на определенные нужды. Например, на оплату образовательных услуг. Также можно получить налоговый вычет при покупке квартиры. Или налоговый вычет на лечение, на погашение ипотеки, на приобретение дорогостоящих товаров.

Получение такой социальной льготы допускается при наличии обязательных отчислений из доходов налогоплательщика по ставке 13%. В данной статье поговорим о налоговых вычетах на обучение в 2020 году. Как получить льготы студентам на образование себя и своих детей. Узнаем, какие для этого нужны документы.

И кто имеет право претендовать на получение выплат.

Чтобы оплатить онлайн все налоги, вы должны перейти в свой личный кабинет налогоплательщика. Узнать задолженность по налогам можно на сайте nalog.ru.

Максимальная сумма налогового вычета

В пункте 1 статьи 219 Налоговый кодекс РФ раскрывает 2 ситуации, когда человек может претендовать на возврат части расходов за обучение:

- Налогоплательщик платит за собственное образование и может вернуть обратно не больше 50 тысяч рублей.

- При внесении платы за образовательные услуги за своих детей, также можно претендовать на возврат части потраченных средств. Но их размер не превысит 50 тысяч рублей. Это правило распространяется отдельно на каждого ребенка.

Расчет полной суммы возмещения может быть применен не к одному родителю, но и к обоим супругам одновременно. Таким образом, если оба родителя вносят плату за своего ребенка и одновременно направляют заявление в налоговую инспекцию на получение налогового возврата, максимальный размер возращенных средств не превысит 50 тыс. рублей.

Обратите внимание, расчет налогового вычета будет производиться в каждой конкретной ситуации индивидуально, так как зависит от факта подтверждения понесенных затрат, а также от отчислений налогов на доходы от физических лиц.

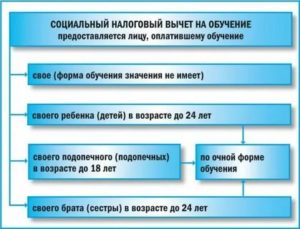

Кто имеет право на получение налогового вычета

Далеко не все могут получить налоговый вычет. Категории лиц, которые могут рассчитывать на возврат денежных средств за услуги образования, ограничен Налоговым кодексом. В круг этих лиц включены:

- граждане, которые оплачивают свое образование по любой форме обучения, в том числе очной, заочной или вечерней;

- те, кто оплатил очный способ образования собственного ребенка, в возрасте до 24 лет;

- лица, которые оплачивают очное образование родных братьев или сестер до 24 лет;

- те, кто вносит оплату за образование опекаемых лиц, в возрасте до 18 лет и обучающихся очно;

- граждане, оплачивающие обучение лиц, которые уже не находятся под их опекой, но не достигших 24 лет. Льгота распространяется только при очной форме обучения.

Важно отметить! Возврат части понесенных затрат может быть оформлен за детей тех, кто находится под опекой. Братьев или сестер, обучение которых проходит очно и не достигших определенного возраста. Нельзя оформить возврат за образование при заочной или вечерней формы обучения. Также вычет не оформляется, если было оплачено обучение своего супруга или супруги.

Претендовать на возвращение НДФЛ могут не только налогоплательщики, оплачивающие обучение в высших учебных заведениях. Но и те, кто вносит оплату за:

- посещение детского сада и школы;

- оплаченные автошколы;

- курсы иностранных языков;

- музыкальные школы;

- спортивные секции и кружки при наличии у них специализированной лицензии.

В каких случаях теряется право на получение налоговых вычетов

Налоговым кодексом определяется круг лиц, которым не положен вычет. К ним относят:

- Работников, с доходов которых отчисляется не 13-процентный НДФЛ, а иная ставка налога, к примеру, 9% или 30%.

- Индивидуальных предпринимателей, к которым применяют систему единого налога на вмененный доход (ЕНВД) или упрощенную систему налогообложения (УСН).

- Те лица, которые произвели оплату образовательных услуг с помощью программы материнского капитала.

Перечень необходимых документов

Перед получением налогового вычета следует узнать, какие документы требуют в Федеральной налоговой службе. Перечень документов закреплен Приказом Министерства финансов РФ № 99н от 02.07.2017г.

В ФНС следует предоставить такой перечень документов:

- заявку на получение возврата налога в письменной форме;

- соглашение, заключенное с учебным заведением, его оригинал и копия;

- свидетельство о рождении или паспорт и их ксерокопии;

- подтвержденная ксерокопия лицензии, выданная учебному заведению;

- кассовые чеки, квитанции, которые подтвердят фактическую плату за обучение;

- форму 2-НДФЛ, выданную с места работы;

- заполненную декларацию, имеющую форму 3-НДФЛ за прошедший календарный год;

- если в контракте не отражена форма обучения, то следует представить соответствующую справку из ВУЗа;

- номер банковского счета, куда будет перечислен налоговый вычет.

Сроки оформления налоговых вычетов

Запрос на вычет можно подать по истечении определенного периода. А именно после завершения календарного года. Налогоплательщик оставляет за собой право на получение налогового вычета за обучение действительным в течение 3-х лет.

Подать можно документы одновременно за 3 года. В такой ситуации потребуется собрать полный набор документов за отдельный год.

Виды налоговых вычетов

Всего можно получить пять видов налоговых вычетов. Об этом нужно знать, чтобы не переплачивать. Среди них:

- налоговый вычет на лечение;

- налоговый вычет при покупке квартиры;

- по ипотеке;

- на обучение;

- на страхование жизни.

Кроме того, гражданам положены социальные налоговые вычеты:

Где оформляются выплаты

Возврат средств может быть оформлен в налоговом органе, который находится по месту жительства. Для этого потребуется пройти несколько этапов:

- Собрать все документы.

- Подать оригиналы и копии в налоговый орган.

- Подождать пока инспекция проверит документы и перечислит денежные средства.

Как производят выплаты налоговых вычетов

Федеральная налоговая служба после принятия всего пакета документов проводит проверку полученной от налогоплательщика информации. На это инспекции отводится три месяца.

Спустя это время, налоговый орган обязан перечислить денежные средства в размере налогового вычета в течение 30 дней. Разумеется, при условии достоверности всех указанных фактов.

Выплаты производят на банковские реквизиты, которые указал налогоплательщик.`

Источник: https://gosuslugi-vhod.ru/nalogovyj-vychet-2020-na-obuchenie/

Сроки Подачи Документов На Налоговый Вычет На Обучение В 2020

- Принадлежность к гражданству РФ.

- Наличия в периоде оплаты обучения дохода, облагаемого по ставке 13%.

- Предоставления в ИФНС документов, подтверждающих факт обучения.

- Осуществления оплаты лицом, заявляющим льготу.

- Наличия у учебного заведения государственной аккредитации.

Данные лицензии на право предоставления услуг указываются в договоре. При отсутствии сведений к договору необходимо приложить копию лицензии.

- Вступительная часть или шапка. В правом верхнем углу документа указывают ИФНС, в адрес которой направляется заявление и данные налогоплательщика, заявляющего льготу.

Сведения включают фамилию, имя, отчество в полном написании, данные паспорта, адрес регистрации. В обязательном порядке указывается контактный телефон, необходимый для связи в период проверки.

- Название документа.

- Текст, содержащий просьбу вернуть переплаченный налог, полученный после предоставления вычета, на расчетный счет.

В документе требуется указать полные реквизиты банка, открывшего счет лицу.

С подачей документов на получение возврата по налогам и налоговых вычетов нередко возникает путаница. Бытует мнение, что подавать документы нужно до 30 апреля, но это далеко не так.

Откуда взялась эта дата и когда на самом деле можно подавать документы на получение налоговых льгот рассмотрим ниже.

Пример. Недвижимость была куплена в 2020 году. В 2020 владелец обратился с заявлением для получения возврата налогов. Он имеет право вернуть налоги за 2020 г. и часть 2020 года на сумму до 260 тыс. руб. При этом, если возврат был меньше, то остаток суммы может быть возвращен при последующих обращениях.

Сроки подачи документов на возврат налогового вычета за обучение — как не опоздать

Гражданин Пархоменко К.Ю. поступил в университет в 2014 году. Учится на коммерческой основе, при этом официально трудоустроен и платит налоги, в 2020 году окончит обучение. На данный момент он имеет право на сокращение налогооблагаемой базы за 2014-2020 года. В 2020 году – на 2020 год и в 2020-ом – на 2020-ый.

Гражданин Чернов И.П. подал необходимый пакет документов на вычет за обучение в налоговую инспекцию в мае 2020 года. Заработная плата его составляет 40000 рублей. С учетом налога на доход – 34800 рублей. На образовательные услуги, согласно платежным документам, он потратил 90000 рублей.

Социальный налоговый вычет за обучение

- За собственное образование по любой форме обучения (очное, заочное, экстерн).

- За оплату обучения собственных детей до 24-летнего возраста, если учеба проходила по очной форме.

- За учебу усыновленного, опекаемого или подопечного ребенка, при условии очных занятий, до 24-летнего возраста.

- За обучение родных или не полнородных братьев и сестер до 24-летнего возраста.

Деньги могут быть перечислены на расчетный счет налогоплательщика не ранее чем через 1 месяц после подачи заявления, этот срок отведен на камеральную проверку представленной документации.

Максимальный предусмотренный законом срок возврата налога – до четырёх месяцев.

Сроки подачи документов на налоговый вычет в 2020 году

Ничего страшного, закон разрешает продлевать срок получения вычета сколько угодно, пока вычет не будет потрачен полностью — либо вы заработаете суммарно столько, сколько стоила ваша квартира, либо получите суммарный доход в предельные два миллиона рублей, если стоимость квартиры была выше.

До наступления прошлого года он составлял 36 месяцев, после преодоления указанного временного рубежа его величина выросла до пяти лет. Если выждать искомый срок, можно получить освобождение от выплаты налога, при этом, совершенно никакого значения не будет иметь, дороже или дешевле вы реализуете собственную квартиру.

Положенный налоговый вычет за обучение в 2020 году

- Шапку с наименованием отделения ФНС, адресом его локализации, личными сведениями о налогоплательщике с адресом прописки, ИНН, контактными данными.

- Слово «заявление» в центральной части.

- Ходатайство о перечислении средств.

- Реквизиты банковской карты.

- Подпись и дату составления документа.

Налоговый вычет предусматривается за тот год, в котором осуществлялся расход средств на оплату образовательных услуг. Если обучение длительное, то требуется установить его период. Например, если оплата производится каждый год, то возврат получается постепенно. При этом документы в налоговую службу нужно подавать ежегодно.

Какой срок давности налогового вычета за обучение (учебу) в 2020 году

Вопрос оформления вычета за учебу в 2020 году актуален для граждан. В данном материале рассмотрим, как оформить компенсацию затрат на получение образования, какие бумаги и справки необходимо предоставить и какой срок давности налогового вычета за обучение (учебу) в 2020 году.

- заявление по установленной форме на возврат уплаченного налога;

- паспорт;

- налоговая декларация по форме 3-НДФЛ;

- справка 2-НДФЛ;

- документация, подтверждающая факт оплаты обучения;

- соглашение на обучение с имеющимися дополнениями;

- копия лицензии учреждения образования;

- бумаги, подтверждающие факт родственных связей;

- документы о форме обучения, если эти данные не прописаны в договоре.

Социальный налоговый вычет по расходам на обучение

В случае если обучение не кратковременное, а длительное, ключевое значение имеет дата произведения расходов. При единовременной оплате обучения НВ заявляется в том году, в котором она была произведена, а при постепенной оплате (в течение всех лет обучения) НВ заявляется каждый год в сумме уплаченных за данный период средств.

Пример: Светина В.В. с 2012-2020 гг. оплачила учебу своей дочери в коммерческом ВУЗе. Стоимость обучения за год – 73 800 руб. Общая стоимость за 4 года – 295 200 руб.

Если Светина оплатит всю сумму сразу, то НВ, который подтвердит ей государство, будет равен 50 000 руб. Остаток она дозаявить не сможет. В случае если оплата будет происходить ежегодно, Светина сможет заявлять НВ каждый год по 50 000 руб.

и общая сумма НВ за 4 года составит 200 000 руб.

До какого срока нужно успеть подать декларацию 3-НДФЛ

Физическим лицам, претендующим на сокращение размеров их налогооблагаемой базы в связи с переплатой подоходного налога ранее, нужно понимать, что не всегда возможность подобного рода будет закреплена за ними на протяжении всей жизни. На то, в течение какого срока распространяется право на налоговый вычет, влияет только вид, к которому он относится. Возможны следующие варианты налоговых скидок:

Если право на стандартный вычет по льготам у физического лица, к примеру, появилось в 2020 году, а оно подало бланк 3-НДФЛ только в 2020 году, то за прошедший период материальные средства компенсированы не будут. Поэтому рекомендуем не затягивать с оформлением декларации.

Когда лучше подать декларацию на возврат подоходного налога с покупки квартиры

Если возникают трудности с заполнением и сдачей декларации 3-НДФЛ, можно воспользоваться услугами в организациях, осуществляющих такую деятельность, как передача сведений в ИФНС. Сотрудники ответят на возникающие вопросы, самостоятельно составят документы и при присутствии доверенности сдадут их.

Декларация по форме 3-НДФЛ сдается ограниченным списком плательщиков, в который входят индивидуальные предприниматели на традиционной системе налогообложения, а также самозанятое население. На физических лиц необходимость по предоставлению отчетности возлагается, если человек получил доход с продажи имущества.

Документы для оформления налогового вычета за обучение

- Налоговый бланк декларации 3-НДФЛ, заполненный заявителем.

- Копии страниц паспорта.

- Справки по форме 2-НДФЛ с каждого официального места работы.

- Заявление на возврат средств. Образец, его послужит примером заполнения бланка.

- Копия страниц соглашения, заключенного с учебным учреждением на оказание образовательных услуг.

- Дополнительное соглашение к договору, если менялись условия оплаты.

- Копия лицензии учреждения, которая подтверждает право субъекта на оказание соответствующих услуг.

- Чеки, квитанции и другие платежки, которые подтверждают факт оплаты, идентифицируют плательщика.

Теоретически отдельного заявления на вычет подавать не нужно, так как в самой декларации лицо заявляет свое право на льготы.

Но, учитывая то, что форма 3-НДФЛ не включает в себя данных платежных систем и счетов, куда можно было бы перевести возврат, нужно писать отдельное заявление с банковскими реквизитами.

Источник: https://yrokurista.ru/nasledstvo/sroki-podachi-dokumentov-na-nalogovyj-vychet-na-obuchenie-v-2019

Возврат подоходного налога за обучение в 2020 году

Образование в России сейчас для большинства – услуга платная. Особенно, если это касается учебы в вузе. Чтобы компенсировать часть понесенных расходов, родитель может оформить налоговый вычет за обучение ребенка и не только. Основные нормы, регулирующие процедуру, прописаны в НК РФ.

Особенности налогового вычета за обучение в 2019 году

В российском налоговом законодательстве предусмотрен целый ряд всевозможных налоговых вычетов. Так именуют денежную сумму, которую государство возвращает какому-то гражданину при существенных материальных затратах. Налоговый вычет оформляется как возврат части уплаченного подоходного налога.

Его величина зависит от цели расходования средств и потраченной суммы. Получить налоговый вычет возможно по следующим тратам за обучение:

- Образование своего ребенка (включая усыновленных).

- Собственное обучение.

- Получение образовательных услуг лицами, которые официально числятся в качестве опекаемых и находящихся под попечением плательщика.

- Получение образовательных услуг единокровными братьями и сестрами.

Оформление налогового вычета за свое образование не зависит от возраста плательщика. Если гражданин платит за других, налог по расходам за обучение ему вернут, если на момент получения образования они не достигли 24-летнего возраста.

Это относится и к опекаемым лицам. Как известно, опека автоматически снимается, начиная с 18-летнего возраста. Но бывший опекун может оплатить образование своему бывшему подопечному и оформить возмещение НДФЛ за свое обучение в 2019 году.

Кто может получить налоговый вычет

Чтобы претендовать на социальный налоговый вычет, гражданин должен являться плательщиком подоходного налога. Большинство таких – это наемные работники. НДФЛ за них регулярно отчисляет работодатель. А те же ИП от оплаты подоходного налога освобождены, значит, на налоговые вычеты претендовать не могут.

Для получения вычета за обучение, неважно с каких доходов уплачивается НДФЛ. Если гражданин сдает внаем личное имущество или продает его и выплачивает с этого подоходный налог, он тоже имеет право вернуть его часть.

Можно получить вычет и пенсионерам, хотя с пенсий в стране НДФЛ не отчисляют. Предоставят его при соблюдении некоторых условий. Самое главное – чтобы в течение какого-то срока в предшествующие три года перед оплатой образовательных услуг пенсионер отчислял НДФЛ.

Для вычета за обучения важно, чтобы плательщиком налога и лицом, оплачивающим образование, был один и тот же гражданин.

Если образовательные услуги оплачивались им не из собственных накоплений, возврат части налога не полагается.Например, за образовательные услуги в пользу ребенка можно заплатить из средств материнского капитала. В таком случае получение налогового вычета за обучение невозможно.

За учебу в каких заведениях полагается вычет

Обязательно следует учитывать, что налоговые вычеты за обучение предоставляют только при условии, что у учебного заведения, которое оказывает образовательные услуги, имеется лицензия, позволяющая это делать.

Если плательщик платит за собственное обучение, он может его проходить по любой форме (очно, заочно, дистанционно). Кода оплата вносится за иных лиц, важно, чтобы получатель образования обучался по очной форме.

При этом характер образовательного учреждения значения не имеет. Это может быть: вуз, колледж, всевозможные курсы, автошколы, развивающие кружки в детских садах.

Сумма вычета

О величине вычета известно из ст. 220 НК РФ. Суммы эти фиксированы и в 2019 году составляют:

- за собственное обучение вычет предоставят со 120 тыс. руб. подоходного налога;

- если гражданин вносит оплату за образовательные услуги в пользу кровных братьев и сестер, сумма, с которой можно вернуть часть, тоже составляет 120 тыс. руб.;

- возврат за обучение детей собственных или усыновленных, а также подопечных вычет насчитают с суммы в 50 тыс. руб.

Это — суммы за один год. Если образование получает сам плательщик или его брат либо сестра, размер вычета будет суммирован с прочими социальными вычетами, если гражданин имеет на них право.

А вот вычет за своих детей и подопечных не суммируется ни с чем. Предоставляется на каждого ребенка. Т.е. если учатся трое детей, ежегодно будут делать возврат налога с суммы в 150 тыс. руб.

Государство не возвращает полностью все эти средства, а только 13% от них. Например, если родитель оплачивает образование одного ребенка, ему полагается налоговый вычет за обучение в размере 6 тыс. 500 руб. (50000 х 0,13).

Пример расчета

В начале 2019 года гр-ка Петрова оплатила свою учебу в автошколе суммой 25 тыс. руб. Двое ее детей учатся в вузе на очной форме. Плату за их учебу гр-ка Петрова вносит ежегодно.

В 2020 году она подаст заявление на вычет и вернет следующую сумму:

- 3250 руб. – за собственное обучение в автошколе (25000 х 0,13).

- 13 тыс. руб. – за обучение своих детей.

- Общая сумма вычетов составит 16 тыс. 250 руб.

На первый взгляд, сумма небольшая, но за годы обучения она набирается вполне приличная.

Как получить выплату

Вычет за обучение детей и свое образование можно оформить двумя способами:

- Направить заявление в отделение ФНС.

- Обратиться к своему работодателю, т.е. в бухгалтерию предприятия, где гражданин трудится по трудовому договору.

Способ можно выбрать самостоятельно. Естественно, вариант с работодателем доступен только тем, у кого он имеется.

До обращения в бухгалтерию своего предприятия гражданину следует запросить в ФНС справку о том, что он имеет право на получение вычета. Если плательщик решит действовать через работодателя, ему нет необходимости дожидаться окончания того года, когда им производится плата за обучение.

Особенность такого вычета в том, что на предприятии не осуществляют возврат уже уплаченного налога. Просто бухгалтерия перестанет удерживать из последующего заработка НДФЛ до того момента, пока не наберется требуемая сумма.

Через налоговую

Чтобы подать заявление в ФНС, потребуется дожидаться окончания года, в течение которого оплата была произведена. Т.е. если родитель заплатил за обучение ребенка в музыкальной школе в 2019 году, он сможет обратиться к налоговикам не ранее 2020 года.

Направить заявку можно тремя способами:

- Лично передать инспектору.

- Направить заказной корреспонденцией на почтовый адрес.

- Создать электронное заявление на официальном сайте ФНС в своем личном кабинете. Для онлайн-отправки пользователь должен иметь собственную ЭЦП.

Если инспектор принимает положительное решение, заявителю возвращают вычет за год единой суммой.

Необходимые документы

Кроме заявления установленного образца (можно лично попросить в отделении ФНС или скачать через их сайт) от гражданина для оформления вычета потребуются:

- Гражданский паспорт.

- Договор с организацией или ИП на предоставление образовательных услуг.

- Лицензия на право предоставлять образовательные услуги, выданная образовательному учреждению.

- Платежные документы, которыми заявитель может подтвердить, что он вносил оплату.

- Справка о доходах. Оформляется на период, за который гражданин намеревается вернуть налог. Следует запрашивать ее у работодателя. Если таковой отсутствует, то в ФНС.

Если возврат налога оформляют за обучение близких, в зависимости от ситуации потребуются:

- Документы, подтверждающие степень родства. Если речь идет об опекаемых, нужно свидетельство об установлении опеки.

- Свидетельство о рождении, когда услуги по образованию получает ребенок. Если он достиг 14-летнего возраста, нужен дополнительно его паспорт.

Вместе с заявлением представляют копии документов.

Сроки подачи документов и получения выплаты

Если гражданин действует через работодателя, он может заявить требование о возврате налога сразу после оплаты. При обращении ФНС потребуется дождаться окончания налогового периода.

Решение по заявлению инспектор принимает в течение трех месяцев. Если оно положительное, деньги поступают на личный расчетный счет в течение 30 дней.

Для получения вычетов за оплату образовательных услуг предусмотрено ограничение на срок подачи заявки. Сделать это можно только в течение трех лет после произведения оплаты.

Желательно за обучение не вносить всю сумму сразу. Лучше платить ее часть каждый год, т.к. сумма вычета едина и предусмотрена для возврата налога за год. Поэтому если мама заплатит за пятилетнее обучение ребенка в 2019 году 500 тыс. руб., на следующий год ей вернут всего 6,5 тыс. А если она будет вносить оплату в течение пяти лет, указанную сумму ей предоставят пять раз.

Возврат налога за обучение ребенка, брата, сестры

Если гражданин может подтвердить степень родства с кровными братьями и сестрами и оплачивает их обучение, ему полагается налоговый вычет с суммы максимум 120 тыс. руб. Т.е. это будет сумма 15 тыс. 600 руб., если гражданин действительно заплатил за обучение не меньшую величину.

Такой вычет следует суммировать с прочими социальными вычетами, если гражданин их оформляет. Исключение составляют вычеты за оплату дорогостоящего лечения.

Получение вычета за обучение – отработанная практика. Вернуть часть налога можно посредством подачи заявления в ФНС или в бухгалтерию своего предприятия. Сумма не очень большая, но если обучение длительное или в семье учится сразу несколько детей, плюс сам родитель, может являться существенной прибавкой к семейному бюджету.

Источник: https://AktBuh.ru/nalogovie-vichety/691-vozvrat-podohodnogo-naloga-za-obuchenie-v-2020-godu.html

До какого числа можно успеть получить налоговый вычет в 2020 году

На портале newsment.ru мы детально рассказывали о том, как получить наиболее популярный налоговый вычет из всех существующих – вычет при покупке собственного жилья. Об этом говорится в статье, которая находится по этой ссылке.

Единственный вопрос, который мы не затронули в той статье – это крайние даты для подачи документов в налоговую службу, если вы решили получать вычет самостоятельным образом, а не с помощью своего работодателя.

Существует ли такая крайняя дата в принципе? До какого числа надо подать декларацию на налоговый вычет в 2020 году, необходимо ли спешить до 30 апреля или этот крайний срок в данном случае не является актуальным.

Можно ли получить вычет за квартиру за предыдущие годы

Нередкой является ситуация, когда человек приобрёл собственную квартиру или другое жильё несколько лет назад и либо не знал о возможности получения вычета, либо пренебрёг этой возможностью в силу каких-то причин. При этом многие думают, что сейчас претендовать на вычет уже поздно, и он им не положен.

На самом деле, никакого срока давности в этом смысле не существует, вы имеете право оформить налоговый вычет и возвращать себе 13-процентный подоходный налог прямо сейчас, даже если квартира была куплена вами достаточно много лет назад.

Более того, вычет даже можно оформить в некотором смысле “задним числом”, вернув налог за предыдущие годы. Правда, не за все годы, которые прошли с момента покупки квартиры, а только за последние три.

Так, если вы оформили сделку по приобретению жилья в 2014 году, и прошло уже шесть лет, вычет оформить не поздно и сегодня, и вам даже смогут вернуть внесённый в казну подоходный налог не только за 2019 год, но и за более ранние годы. Хотя и не начиная с 2014 года, когда квартира была куплена, а только начиная с 2017. То есть, за три года, которые предшествуют 2020-му – с 2017 по 2019.

Если же вы купили квартиру недавно, то помните о простом правиле – налоги возвращаются начиная с того года, когда вы оформили сделку. Если жильё было куплено вами в 2018 году, то сейчас можно оформить возврат налога только за 2018-2019 годы. Исключение одно – пенсионеры. Если вы вышли на пенсию по старости, то вам позволено оформить возврат НДФЛ за три года, которые предшествовали сделке. Например, квартира куплена в 2019 году, а налоги можно вернуть за 2016-2018 годы. Если, конечно, в этот период вы получали такой доход, с которого у вас снимались 13% подоходного налога.

С помощью такой льготы государство позволяет пенсионерам более полно пользоваться правом на вычет.

Декларация на возврат налога подаётся только за прошедшие годы

В 2020 году вы можно подать документы на любой вычет только за период с 2017 по 2019 год. Если, конечно, вы уже не подавали 3-НДФЛ на вычет за 2017 и 2018 год раньше.

В данном случае работает следующий простой принцип. Для того, чтобы налоговые органы в принципе могли подсчитать, какую сумму налога вам нужно вернуть, они должны иметь полную информацию о том, какая сумма была вами уплачена в казну в том или ином календарном году.

Поэтому пока не закончился 2020 год, вы не можете подать декларацию досрочно, даже если, например, выходите в этом году на пенсию, покидаете работу и никогда больше работать не планируете, а значит, и подоходный налог платить не будете. В любом случае нужно подождать, пока закончится календарный год, и направлять положенные документы в ФНС уже в 2021 году.

О том, какие документы нужны для возврата 13% с покупки квартиры — можно узнать здесь.

До какого числа подается декларация на налоговый вычет в 2020 году

Итак, самый важный вопрос – необходимо ли успевать с оформлением 3-НДФЛ до 30 апреля или в данном случае этот крайний срок вас не касается.

Вы можете подать пакет документов на налоговый вычет на жильё в любой рабочий день до конца 2020 года.

На вас крайняя дата для декларирования дохода 30 апреля не распространяется.

Эта дата – крайняя для тех, кто заполняет такую же декларацию в том случае, если этим гражданином был получен доход от продажи жилья или другого имущества, от сдачи квартиры внаём и т.д.

К вычетам эта дата никак не относится.

Таким образом, торопиться не нужно, оформлением вычета можно будет заняться тогда, когда схлынет основная волна посетителей в налоговой, например, после майских праздников.

Кстати, если ежегодно заниматься оформлением вычета за предыдущий год для вас слишком хлопотно, можно держать в уме правило, согласно которому вычет можно оформлять за три предыдущих года сразу.

Таким образом, если в 2019 году вы уже оформляли вычет за 2018 год, то в следующий раз можно обратиться в 2022 году и воспользоваться вычетом сразу за 2019-2021 годы.

Если, конечно, вы не достигнете предельной суммы вычета раньше.

Источник: http://newsment.ru/context/do-kakogo-chisla-nuzhno-uspet-podat-deklaratsiyu-na-poluchenie-nalogovogo-vycheta-v-2018-godu/

Источник: https://zen.yandex.ru/media/id/5bed62e6c792cb00ac0b9ae7/5c35edee53bb6f00aaaf18cd

Налоговый вычет за обучение в 2019 году: как получить и правильно оформить

Многие из нас оплачивают обучение в школах, детских садах, языковых центрах, автошколах, на различных курсах (в том числе повышения квалификации и профпереподготовки).

Причем как за себя, так и за своих родственников. Но не все знают, что потраченные деньги частично можно вернуть за счет вычета по НДФЛ.

Разберемся, кто, при каких условиях и в каком порядке может получить такой налоговый вычет.

Если вы оплачиваете обучение за себя или своих близких родственников и при этом официально трудоустроены, то вправе претендовать на налоговый вычет. Так происходит, потому что вы уплачиваете налог со своей зарплаты и государство может вернуть вам часть этого налога.

Таким образом, вычет могут получить физические лица с доходом, облагаемым НДФЛ по ставке 13%, за исключением доходов от долевого участия в организации и выигрышей в азартных играх и лотерее. Человек должен быть налоговым резидентом Российской Федерации и фактически находиться в России не менее 183 календарных дней в течение 12 следующих подряд месяцев.

В Налоговом кодексе РФ есть ограничения для получения вычета как по сумме расходов на обучение, так и по родственникам, за которых его можно получить (пп. 2 п. 1 и п. 2 ст. 219 НК РФ).

Вычет могут получить:

- сам обучающийся с максимальной суммы расходов на обучение 120 тыс. руб. за год. Если обучение стоило дороже, государство все равно вернет только 13% от 120 тыс. руб.;

- родители ребенка в возрасте до 24 лет, обучающегося по очной форме, с максимальной суммы 50 тыс. руб. на каждого ребенка за год в общей сумме на обоих родителей;

- опекуны или бывшие опекуны (попечители) ребенка до 18 и 24 лет соответственно, обучающегося по очной форме, с максимальной суммы 50 тыс. руб. на каждого ребенка за год в общей сумме на обоих опекунов (попечителей);

- братья и сестры (в том числе неполнородные) ребенка до 24 лет, обучающегося по очной форме, с максимальной суммы 120 тыс. руб. за год.

Важно: Если вы получаете налоговый вычет за себя, то можете сделать это в любом возрасте. Форма обучения тоже может быть любой (очной, очно-заочной, заочной, дистанционной).

Вычет за родственника возможно получить, только если вы оплачивали его обучение.

Если вы оплатили обучение за себя и за своего ребенка/подопечного/брата/сестру, то за год можете получить налоговый вычет по каждой оплате.

Условия получения налогового вычета

- Обучающая организация должна иметь лицензию на образовательную деятельность или документ, подтверждающий ее статус как образовательной организации. Она может быть как государственной или муниципальной, так и частной (например, платные школы, лицеи, вузы.

Вычет можно получить при обучении у индивидуального предпринимателя (ИП), привлекающего педагогических работников и имеющего соответствующую лицензию. Если обучение проводит ИП непосредственно, для получения вычета необходимо, чтобы в ЕГРИП были указаны сведения об осуществлении ИП образовательной деятельности.

В таком случае не требуется наличие у ИП лицензии.

Если обучение проходит в иностранной организации, которая находится за границей, то документом, подтверждающим ее образовательный статус, может быть, к примеру, устав иностранной образовательной организации.

- Если вы получаете вычет не за себя, а за ребенка, то очная форма обучения должна фигурировать в договоре с образовательным учреждением или в справке от этого учреждения. Подтвердив факт очного обучения, можно получить вычет и в случае, если образование он получает дистанционным способом.

- Платежные документы лучше оформить на имя физического лица, заявляющего право на налоговый вычет. Если платежные документы оформлены на имя ребенка, то оснований для предоставления вычета родителю нет (Письма Минфина России от 31.10.2017 № 03-04-05/71413, от 11.12.2015 № 03-04-05/72843, от 28.10.2013 № 03-04-05/45702).

Но если при этом есть заявление от родителя, где указано, что он поручил ребенку внести деньги по договору на обучение, заключенному родителем с учебным заведением, то вычет получить можно (Письма ФНС России от 31.08.2006 № САЭ-6-04/876@, УФНС России по г. Москве от 16.09.2009 № 20-14/4/096655 и от 03.04.2008 № 28-10/032965).

Если на ребенка оформлены как платежные документы, так и договор с учебным заведением, то права на вычет у родителя не будет (Письма Минфина России от 10.07.2013 № 03-04-05/26681, от 21.06.2013 № 03-04-05/23536).

При оплате обучения ребенка налогоплательщики-супруги вправе воспользоваться налоговым вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка (Письма Минфина России от 12.10.2018 № 03-04-05/73269, от 04.09.2015 № 03-04-07/51217, от 18.03.2013 № 03-04-05/7-238).

- Обучение должно быть оплачено в те годы, когда оно проводилось, включая время академического отпуска (абз. 4 пп. 2 п. 1 ст. 219 НК РФ). Если вы оплачиваете многолетнее обучение единовременно, то сможете получить вычет только один раз — за тот год, когда была произведена оплата. При этом если потрачена большая сумма, чем 120 тыс. руб. или 50 тыс. руб., перенести неиспользованный остаток на следующий год нельзя (Письмо ФНС России от 16.08.2012 № ЕД-4-3/13603@).

- Вычетом нельзя воспользоваться, если оплата обучения произведена за счет материнского капитала (абз. 5 пп. 2 п. 1 ст. 219 НК РФ).

- При оплате налогоплательщиком обучения своего супруга, внуков, племянников и других родственников налоговый вычет не предоставляется.

Как получить вычет за обучение

Получить налоговый вычет за обучение можно одним из двух способов: в налоговом органе или у работодателя. Рассмотрим подробно каждый из них.

Способ 1. Получение вычета в налоговом органе

По окончании календарного года, в котором оплачено обучение, НДФЛ-вычет предоставляется налоговой инспекцией по месту жительства физического лица. Для получения вычета необходимо:

- Подготовить подтверждающие документы:

- копию договора на обучение (в случае заключения) и дополнительное соглашение к нему, если стоимость обучения увеличивалась. Если обучение проходило в иностранной организации, то потребуется перевод на русский язык, который засвидетельствован нотариусом либо должностными лицами консульских учреждений РФ;

- копию лицензии образовательной организации, если ее реквизиты не указаны в договоре. Распечатать копию можно с сайта образовательного учреждения, с сайта Роспотребнадзора или из ФГИС «Портал госуслуг»;

- копии платежных документов, подтверждающих оплату обучения. Например, кассовые чеки, квитанции к приходным кассовым ордерам, банковские выписки о перечислении денег, квитанции об оплате с официального портала мэра и правительства Москвы и т.п.;

- справку о доходах и суммах налога физического лица (аналогичную форме 2-НДФЛ). Эту справку можно запросить у работодателя (п. 3 ст. 230 НК РФ) или выгрузить с электронной подписью ФНС России из личного кабинета налогоплательщика на сайте https://www.nalog.ru/ (п. 2 ст. 230 НК РФ).

- документы, подтверждающие личность, — паспорт и его копию.

Если физическое лицо заявляет вычет на обучение детей, подопечных, брата, сестры, то дополнительно понадобятся:

- копия документа, подтверждающего родство и возраст учащегося. Например, копия свидетельства о рождении. Либо копия документа, подтверждающего опеку или попечительство;

- документ, подтверждающий очную форму обучения (если она не прописана в договоре). В частности, это может быть справка из учебного заведения.

Перед подачей лучше уточнить перечень документов в налоговой инспекции по месту жительства физического лица, претендующего на НДФЛ-вычет.

- Заполнить налоговую декларацию по форме 3-НДФЛ. Это можно сделать с помощью бесплатной программы на сайте ФНС России.

- Составить заявление о возврате НДФЛ (п. 6 ст. 78 НК РФ) в электронном виде или от руки. Заявление должно быть составлено по форме, указанной в приложении № 8 к Приказу ФНС России от 14.02.2017 № ММВ-7-8/182@. В нем нужно указать реквизиты банковского счета для возврата НДФЛ. Заявление можно подать вместе с налоговой декларацией или после ее проверки.

- Представить налоговую декларацию и все подтверждающие документы в налоговый орган по месту жительства. Можно сделать это в любое время в течение 3 лет по окончании года, в котором оплачено обучение. То есть в 2019 году вы можете претендовать на налоговый вычет за 2018, 2017 и 2016 годы.

Декларацию можно представить:

- лично или через представителя;

- почтовым отправлением с описью вложения;

- в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

- Получить решение налогового органа и возврат денежных средств.

В течение трех месяцев со дня представления декларации и подтверждающих документов налоговый орган проводит камеральную проверку, при которой может запросить у физического лица оригиналы подтверждающих документов (Письмо ФНС от 22.11.2012 № ЕД-4-3/19630@). По окончании проверки налоговый орган направляет сообщение о принятом решении: либо о возврате излишне уплаченного налога, либо об отказе в его возврате (п. 9 ст. 78, пп. 1, 2 ст. 88 НК РФ).

При положительном решении сумма будет возвращена в течение 1 месяца со дня получения заявления от физического лица или окончания камеральной проверки, если заявление представлено вместе с декларацией.

Таким образом, вернуть НДФЛ налоговая должная не позднее 4 месяцев с даты представления декларации по форме 3-НДФЛ: 3 месяца на проверку декларации и приложенных к ней документов + 1 месяц на возврат налога на банковский счет физического лица.

Способ 2. Получение вычета у работодателя

До окончания календарного года, в котором оплачено обучение (например, сразу после его оплаты), можно получить НДФЛ-вычет, обратившись к работодателю с заявлением и подтверждением права на получение социальных налоговых вычетов, выданным налоговым органом по определенной форме (абз. 2 п. 2 ст. 219 НК РФ). Для этого необходимо:

- Подготовить подтверждающие документы. Понадобятся те же документы, что и при получении вычета в налоговой.

- Представить в налоговый орган заявление на вычет и получить от него уведомление о подтверждении права на вычет.

Подтверждающие документы вместе с заявлением о подтверждении права на социальный вычет надо подать в налоговую инспекцию по месту жительства физического лица, претендующего на НДФЛ-вычет по обучению. Лучше такое заявление представить по форме, рекомендуемой ФНС России (приложение № 1 к Письму ФНС России от 16.01.2017 № БС-4-11/500@). При этом декларацию 3-НДФЛ представлять не нужно.

Уведомление о подтверждении права на вычет выдается налоговым органом не позднее 30 календарных дней со дня подачи в налоговый орган заявления и подтверждающих документов. Это уведомление выдается по форме, указанной в приложении № 2 к Письму ФНС России от 16.01.2017 № БС-4-11/500@, с указанием работодателя, который будет представлять физическому лицу НДФЛ-вычет за обучение.

3. Представить работодателю заявление и уведомление о подтверждении права на вычет.

Вместе с уведомлением налогового органа надо представить работодателю письменное заявление о предоставлении НДФЛ-вычета на обучение в произвольной форме.

4. Получить налоговый вычет у работодателя.

Работодатель обязан предоставить НДФЛ-вычет за обучение, начиная с месяца, в котором работник обратился к нему с указанными выше документами (Письмо Минфина России от 02.11.2017 № 03-04-06/72377). То есть из зарплаты работника не будет удерживаться НДФЛ до тех пор, пока вся сумма вычета на обучение не исчерпается.Если работодатель удержал НДФЛ без учета налогового вычета, он должен вернуть работнику сумму излишне удержанного налога.

Для этого работнику надо подать работодателю заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты.

Работодателю надо перечислить сумму в течение 3 месяцев со дня получения от работника заявления о ее возврате (п. 2 ст. 219, п. 1 ст. 231 НК РФ).

- Обратиться в налоговый орган за остатком вычета.

Поскольку работодатель представляет НДФЛ-вычет за обучение с месяца обращения работника за этим вычетом, то, скорее всего, он не сможет предоставить его в полной сумме и будет остаток вычета. За возвратом такого остатка надо обратиться в налоговый орган по месту жительства работника (абз. 1, 5 п. 2 ст. 219 НК РФ).

Для обращения в налоговый орган по окончании календарного года понадобятся те же подтверждающие документы и декларация по форме 3-НДФЛ.

Какой бы способ вы ни выбрали, заранее подготовьте документы, подтверждающие ваше право на налоговый вычет.

Пример:

Предположим, вы оплатили обучение в Контур.Школе по тарифу Карта «Премиум» за 38 000 руб. Значит, вы можете получить налоговый вычет в размере 4 940 руб. (38 000 руб. х 13%).

Чтобы получить НДФЛ-вычет за себя в налоговой по месту жительства, вам понадобятся:

- подписанный на бумаге договор на обучение либо договор оферты, опубликованный на сайте;

- копия лицензии на образовательную деятельность, которая размещена на сайте Контур.Школы;

- кассовые чеки, подтверждающие оплату обучения, высланные Школой вам на электронную почту;

- справка о доходах и суммах налога физического лица (аналогичная 2-НДФЛ), полученная, к примеру, у работодателя;

- налоговая декларация по форме 3-НДФЛ, в которой должен быть заявлен вычет на обучение в размере 38 000 руб.;

- заявление о возврате излишне уплаченной суммы НДФЛ на сумму 4 940 руб.

Выбрать тариф обучения в Контур.Школе

Источник: https://School.Kontur.ru/publications/1694