Справка За Какой Период При Вычете

Справка 2 НДФЛ для получения налоговых вычетов

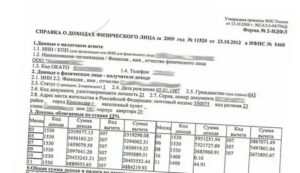

Основные сведения о доходах работающих граждан можно получить из данных справки 2 НДФЛ. Документ выдается работникам по требованию, а также сдается работодателем в налоговую инспекцию по истечении отчетного периода. Содержит информацию о доходах, источниках их получения, размере использованных налоговых вычетов и удержанном налоге.

Предоставление 2 НДФЛ

Справка 2 НДФЛ представляет собой документ, подтверждающий налогооблагаемые доходы сотрудников по месту работы. Содержит информацию о полученных ежемесячных выплатах, в том числе премиальных, отпускных, больничных суммах.

Доходы работника, налогообложению не подлежащие, в справке не отражаются. К ним можно отнести выплату пособий по беременности и родам, по уходу за ребенком до 1,5 лет.

Для чего нужна справка 2 НДФЛ? Документ формируется в случаях:

- Предоставление данных в налоговую инспекцию. Документ составляется отдельно по каждому работнику. Содержит сведения о доходах сотрудников, уплаченных налогах. На основании представленных справок ФНС проводит анализ по соотношению сумм НДФЛ начисленного и фактически уплаченного.

- Выдается по требованию работникам на основании их заявлений. Ответственным за оформление считается работодатель ― налоговый агент. Часто в повседневной жизни гражданам необходимо предъявлять информацию о своих доходах для получения кредитов, социальных услуг, подтверждения налоговых вычетов. Количество обращений за справками не ограничено. Сколько действует справка 2 НДФЛ? Законодательно такие нормы не установлены.

- Документ формируется при увольнении работника. Используется для определения суммы использованных вычетов при начислении зарплаты у других работодателей.

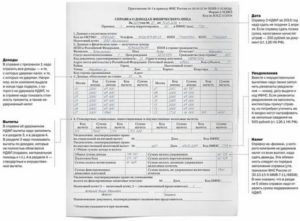

В отношении справки 2 НДФЛ новая форма 2016 года (бланк документа) действует новая редакция, утвержденная приказом от 30.10.2015 № ММВ-7-11/485@. Форма 2 НДФЛ заполняется за один календарный год. При необходимости получения сведений о доходах за несколько лет формируются несколько документов.

Обязательные реквизиты 2 НДФЛ

Образец заполнения 2 НДФЛ должен содержать следующую информацию:

- Наименование работодателя (организации или ИП).

- Реквизиты работодателя (ИНН, КПП, контактный телефон, код ОКТМО).

- Реквизиты работника (адрес, гражданство, дата рождения, код документа, удостоверяющего личность в 2 НДФЛ). Указывать ИНН работника в справке 2 НДФЛ необязательно.

Сформированные справки могут отвечать следующим условиям:

- составление документа налоговым агентом (признак 1);

- оформление справки при невозможности удержать налог с физического лица (признак 2).

При обычном формировании данных в разделе 5 проставляют статус налогоплательщика в 2 НДФЛ с признаком 1. Если удержать НДФЛ с сотрудника не представляется возможным, в налоговые органы передается документ с признаком 2. При этом ФНС настаивает, что в таких случаях работодатели обязаны передать и документ с признаком 1.

Доходы по справке 2 НДФЛ

Доходы, полученные у работодателя, указываются в справке помесячно в разделе 3. Если налогоплательщиком в одном месяце получено было несколько видов доходов, то каждый формируется отдельно с указанием определенного кода. В образце справки 2 НДФЛ самыми используемыми кодами доходов являются:

- 2000 ― зарплата сотрудника;

- 2010 ― выплата по договорам ГПХ;

- 2012 ― отпускные суммы;

- 2300 ― оплата больничных;

- 2510 ― оплата за сотрудников некоторых товаров, услуг;

- 2520 ― получение дохода в натуральной форме;

- 2720 ― стоимость подарков.

Кроме того, доходы подразделяются на выплату дивидендов, за использование авторских прав, в результате совершения операций с финансовыми инструментами.

При наличии налоговых вычетов (кроме имущественных, социальных, стандартных, инвестиционных), уменьшающих налогооблагаемую базу, их указывают напротив полученных доходов. Для иных видов вычетов предусмотрен раздел 4.

На практике встречаются ситуации, когда работодатель начислил суммы заработка, но не выплатил своим сотрудникам. Например, зарплата за декабрь выдана только в январе. Отражать ли декабрьскую зарплату документе за текущий год? Как заполнить 2 НДФЛ в этом случае?

Учитывая, что по законодательству последний день месяца начисления зарплаты соответствует дате получения дохода, декабрьские начисления требуется отразить в текущем году.

Несмотря на то что заработок будет всего лишь начислен, но еще не выплачен, его следует учесть в общих доходах. Итоговая сумма полученных доходов отображается в разделе 5.Там же фиксируется облагаемая налогом база, которая рассчитывается как общий доход, уменьшенный на предоставленные налоговые вычеты.

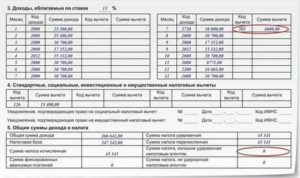

Налоговые вычеты

Как выглядит справка 2 НДФЛ, если работник имеет право на уменьшение налогооблагаемой базы? В разделе 4 справки отражаются суммы, уменьшающие НДФЛ. Сотрудники вправе заявить о своем праве на использование следующих налоговых вычетов:

- Имущественные. При совершенных ранее операциях с недвижимостью.

- Стандартные. Если у налогоплательщике есть дети, или он является инвалидом; ветераном боевых действий; участником ликвидации последствий техногенных аварий и др.

- Социальные. При осуществлении расходов на лечение, обучение. Затраты могут быть произведены за себя лично или за родственников.

- Инвестиционные. Используется в результате операций по ценным бумагам.

Каждому виду вычета присваивается отдельный код, проставляются соответствующие суммы.

Суммарные данные по налоговым вычетам уменьшают налогооблагаемую базу. То есть налог рассчитывается уже исходя из остаточной суммы доходов, уменьшенной на размер вычетов. В случаях, когда суммарный объем вычетов превышает полученный доход, налог не взимается. Подобные ситуации возникают при наличии у работников небольших доходов и нескольких детей.

Показатель начисленного НДФЛ может принимать значения положительное или нулевое. Отрицательным он быть не может. Если работник изъявил желание использовать имущественные вычеты у работодателя, их сумма указывается в пределах полученных доходов.

Удержанный налог

Фактически полученный за весь отчетный период заработок сотрудником суммируется в разделе 5. Там же отражается и налогооблагаемая база. Рассчитывается как полученный доход за минусом действующих налоговых вычетов. На основании облагаемого дохода определяется и сама сумма налога.

Как правило, у многих при заполнении возникают трудности с отражением НДФЛ начисленного, удержанного и перечисленного. Как сделать справку 2 НДФЛ в такой ситуации? Проставить сумму налога требуется в том же периоде, когда был начислен доход.

Пример 1. Общая сумма заработка Петрова С. К. за 2015 год составила 348 000 рублей, в том числе в декабре было начислено 29 000 рублей. Налоговых вычетов за этот период Петрову предоставлено в размере 33 600 рублей.

Общая сумма начисленного НДФЛ равна 40 872 рубля, включая налог за декабрь 3 406 рублей. При заполнении справки 2 НДФЛ (бланк) в разделе 5 отразится общая сумма НДФЛ 45 552 рубля как налог исчисленный, удержанный и перечисленный.

При наличии нескольких налоговых ставок (13%, 15%, 30%, 35%) на каждую из низ заполняется отдельный блок разделов 3 ― 5. Реквизиты документа доступны, если скачать бланк 2 НДФЛ в новой редакции.

Новшеством в 5 разделе при заполнении справки является графа, предназначенная для отражения фиксированных авансовых платежей. Используется организациями, в штате которых состоят работники, прибывшие из «безвизовых» государств. На уплаченную ими сумму налога на основании действующего патента можно уменьшить исчисленный с них налог.

Срок действия справки 2 НДФЛ

В некоторых случаях справка о полученных доходах 2 НДФЛ необходима самим работникам. Чаще всего ее требуют банки для предоставления кредитов, жилищно-коммунальные хозяйства при расчете субсидий. Также документ необходим для заполнения налоговой декларации при желании воспользоваться вычетами.

Как получить справку 2 НДФЛ? Запрашиваемый документ работодатель выдает работнику не позднее 3-дневного срока с момента обращения. Основанием к выдаче служит заявление сотрудника. Если запрос на получение сведений о доходах сделан в середине года, справка заполняется на основании имеющихся данных.

Отказать работнику в получении 2 НДФЛ нельзя. И хотя налоговым кодексом штрафы в таких случаях не предусмотрены, может наступить иная административная ответственность. Срок действия справки 2 НДФЛ устанавливается самими субъектами, запрашивающими документ.

Ошибки при заполнении справки 2 НДФЛ

Иногда при начислении зарплаты и перечислении НДФЛ возникают нестандартные ситуации. Нередко в связи с этим возникают следующие ошибки при формировании справок.

Пример 2. В бюджет ошибочно перечислена сумма налога большая, чем было рассчитано. Стоит ли отражать разницу в справке 2 НДФЛ в графе раздела 5 как излишне удержанный налог? Нет, такого требования нет. Излишне перечисленная сумма налогом не является. Отразить стоит одинаковое значение в графах «налог исчисленный», «налог удержанный» и «налог перечисленный».

Пример 3. Сотрудница Иванова М. В. имеет троих детей. Общий размер стандартных налоговых вычетов за год равен 69 600 рублей. начисленная зарплата составила 60 000 за год.

При наличии высокого уровня стандартных вычетов их сумма может превышать размер полученных доходов. В таких случаях необходимо сократить сумму вычетов до уровня полученных доходов. Налог удерживать не нужно.

Значения полей по налоговой базе, исчисленному и удержанному НДФЛ примут нулевое значение.

Источник: https://nalogu-net.ru/spravka-2-ndfl-dlya-polucheniya-nalogovyx-vychetov/

Справка За Какой Период При Вычете

. Пример заполнения справки 2НДФЛ 2016 2017 скачать образец и форму. Далее разберем, какую еще отчетность по НДФЛ нужно сдавать в налоговый орган и как ее заполнять. Особенности предоставления формы 2 НДФЛ в налоговую инспекцию и ее выдачи работникам.

Справка по форме 2НДФЛ скачать бланк в бесплатно год отчет расчет 2. Справка о доходах физического лица за 2010г. ФОРМАТ СВЕДЕНИЙ О ДОХОДАХ ФИЗИЧЕСКИХ ЛИЦ ПО ФОРМЕ 2НДФЛ СПРАВКА О ДОХОДАХ ФИЗИЧЕСКОГО ЛИЦА ЗА 20 ГОД В ЭЛЕКТРОННОМ ВИДЕ.

Справка 2НДФЛ 2015 форма, образец, скачать

Скачать образец заполнения 2НДФЛ по старой форме от. Новый бланк расчета по форме 6НДФЛ, действующий в 2020 году вы можете бесплатно скачать по этой. Форма 2НДФЛ за 2014 год это документ, который подается в налоговые органы физическими лицами с целью информирования о полученных доходах.

Особенности предоставления справки 2 НДФЛ в налоговую инспекцию для получения налогового вычета

- Стандартные. Распространенный вариант, известен как “вычет на детей”. Предоставляется по месту работы и уменьшает налогооблагаемую базу;

- Профессиональные;

- Инвестиционные;

- Социальные. Используя этот вычет, покрываются затраты на учебу детей или лечение;

- Имущественные. По нему возвращают деньги с покупки недвижимости, уплаты ипотечных процентов, а также возмещают затраты на строительство или евро ремонт.

Срок действия справки 2 НДФЛ для получения налогового вычета не ограничен. Важно не пропустить срок подачи справки. Налог вернут только за последние три года. Сколько справок требуется, если человек хочет вернуть налог за ряд периодов.

Декларация выдается только на 1 календарный год, при возврате НДФЛ за несколько лет (не более 3-х) представляют справку за каждый год.

Период действия справки 2 НДФЛ, выданной для налогового вычета

Стоит помнить один важный срок, и это не то, сколько будет действовать документ о подоходном налоге, а то через какое время после заявки, уполномоченное лицо обязано передать заявщику документ. Этот период ограничивается 3 днями.

- Номер ИФНС, для которого она составлена.

- Полное наименование работодателя, в том числе его полные реквизиты.

- Данные о работнике, в том числе паспортные данные.

- Ежемесячные удержание из зарплаты, с кодами предназначения платежей.

- Величина налоговых вычетов.

- Итоговые суммы за отчетный период.

Оформление справки 2 НДФЛ при имущественном вычете

Отдельное внимание в пятом разделе следует уделить нововведениям для расчета налога на работников, прибывших из ближнего зарубежья. При оформлении патента они производят авансовые платежи НДФЛ, на которые в последующем можно уменьшать сумму начисляемого налога.

Практически все сведения о начисленном и выплаченном вознаграждении каждого сотрудника, можно узнать из формы справки формы 2-НДФЛ. Данный документ предоставляется работнику по его требованию.

На его основании можно узнать, приобретая квартиру, за какой период нужен доход, чтобы получить максимальный размер налогового вычета. Кроме того, он входит в состав обязательной отчетности по персоналу, предоставляемой в контролирующие органы.

В нем содержится не только информация о доходах, но также и об источниках, откуда они получены, величине различных льгот в рамках законодательства, а также сумме самого налога, уплаченного работником.

: Белгородская Область В Цифрах 2020

За какой период нужна справка 2 ндфл для налогового вычета

Формирование документа производится за прошлый календарный год. Он является налоговым периодом, принятым в ФНС. Поэтому справка готовится за это время как работнику, так и для сдачи отчетности в налоговую.

Если гражданин обращается в банковские учреждения для получения кредита, указываемый отчетный период необходимо уточнить у его сотрудников. При этом налоговый агент не может отказать в выдаче справки 2-НДФЛ за конкретный промежуток времени.

За какой период нужна справка 2 ндфл для налогового вычета за квартиру

Если гражданин принял решение, что удобнее получить финансы на своей работе, то некоторые из вышеописанных актов собирать не нужно (справки, подтверждающие уплату подоходного платежа). Существуют некоторые особенности, когда жилье покупается с помощью получения денег, переданных по договору ипотеки, о чем будет указано ниже.

Добрый день, заполняю декларации 3 НДФЛ в программе за лечение зубов у ребенка за 2015 год, (сумма дохода 103 753,49 за год, ребенок инвалид предоставляется льгота код 117 сумма 36 000 в год, налоговая база 67 753,49) в декларации в листе Е не берет 1 месяц ставит 11 месяцев льготу 33 000. Стоя галочки: стандартные, перейти…

2-НДФЛ: за какой период выдается

То есть в серединего года можно выдать работнику справку 2-НДФЛ за текущий год, несмотря на то, что он еще не закончился (для 2-НДФЛ налоговый период — календарный год). Просто узнайте у работника предварительно, справка 2-НДФЛ за сколько месяцев ему нужна.

Но имейте в виду, что согласно Трудовому кодексу документы, связанные с работой, выдаются работнику не позднее трех рабочих дней со дня подачи работником соответствующего заявления, а при увольнении – в тот же день (ст. 62, 84.1 ТК РФ). Следовательно, если вы нарушите этот срок, работник может пожаловаться в трудовую инспекцию, вследствие чего вам будет грозить штраф (ст. 5.27 КоАП РФ ).

Справка 2 НДФЛ для получения налоговых вычетов

- Предоставление данных в налоговую инспекцию. Документ составляется отдельно по каждому работнику. Содержит сведения о доходах сотрудников, уплаченных налогах. На основании представленных справок ФНС проводит анализ по соотношению сумм НДФЛ начисленного и фактически уплаченного.

- Выдается по требованию работникам на основании их заявлений.

Ответственным за оформление считается работодатель ― налоговый агент. Часто в повседневной жизни гражданам необходимо предъявлять информацию о своих доходах для получения кредитов, социальных услуг, подтверждения налоговых вычетов. Количество обращений за справками не ограничено. Сколько действует справка 2 НДФЛ? Законодательно такие нормы не установлены.

- Документ формируется при увольнении работника. Используется для определения суммы использованных вычетов при начислении зарплаты у других работодателей.

Отказать работнику в получении 2 НДФЛ нельзя. И хотя налоговым кодексом штрафы в таких случаях не предусмотрены, может наступить иная административная ответственность.

Срок действия справки 2 НДФЛ устанавливается самими субъектами, запрашивающими документ.

За какой период можно вернуть налоговый вычет

Планируя возмещение затрат после покупки жилого имущества, в первую очередь, важно знать, за какой период можно вернуть налоговый вычет. Для использования своего права покупатель может охватить любой период, суммарно не превышающий трех лет.

: Как Оформить Земельный Участок В Собственность В 2020 Году

В отношении будущих периодов ограничительные пределы обычно связаны с прекращением статуса плательщика подоходного налога. К примеру, покупатель жилплощади может выйти на пенсию или по иным причинам прекратить трудовую деятельность. Следовательно, пролонгация данного срока также не бесконечна.

За какой период выдается 2-НДФЛ

Безработные граждане, ранее имевшие стаж трудовой деятельности, а также те, кому по той или иной причине не удалось заполучить 2-НДФЛ у работодателя (нынешнего и прошлых), могут быть спокойны. При условии, что с доходов налоговый агент действительно удерживал НДФЛ, получить аналогичные сведения можно:

За какой период делается справка 2-НДФЛ? Самый простой способ получения данного документа – обратиться в бухгалтерию на предприятии по месту работы. Запрос можно сделать как в виде устной просьбы, так и в виде письменного заявления (как правило, в зависимости от внутренних правил). В соответствии с Трудовым кодексом РФ вашу просьбу должны удовлетворить в трехдневный срок.

За какой год(ы) можно подавать документы на вычет

Если недвижимость Вы приобретали с использованием ипотечного кредита, то для оформления имущественного вычета по суммам, затраченным на выплату процентов по кредиту, необходимо дополнительно предоставить следующие документы:

Пример 1. Вы купили недвижимость по договору купли-продажи в 2013 году, в 2013 году у Вас оформлено свидетельство о регистрации права собственности.

Соответственно, право на имущественный вычет появилось в 2013 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2013 год.

Если Вы по каким-то причинам не подавали документы на имущественный вычет и не возвращали налог за 2013 год, то в 2016 году Вы можете подать документы на вычет в налоговую инспекцию и вернуть налог за 2013 год.В случае остатка по имущественному вычету, переходящего на следующий налоговый период, Вы можете заполнить декларации и вернуть налоги за 2014 и 2015 годы, соответственно. Налоговые инспекции в 2016 году примут у Вас декларации за 2013, 2014, 2015 годы. Потому что налоги можно возвращать только за три последних года.

Справка 2 ндфл для налогового вычета за какой период

1.2. Здравствуйте Дмитрий! Вы имеете право на получение налогового вычета начиная с года, когда было зарегистрировано право собственности на квартиру.

Насколько я понимаю, вы можете сейчас подать две декларации, первая — за 2017 год, вторая — за 2020 год. Соответственно справки 2-НДФЛ необходимо получить за 2017 год и за 2020 год.

В случае, если вы будете подавать декларации через личный кабинет налогоплательщика, там эти справки (2-НДФЛ) уже должны быть, и их получать отдельно соответственно не надо.

4. В 2015 году платно лечила зубы, имеются все подтверждающие документы. В 2017 году хочу обратиться в налоговую для возврата 13% за лечение. За какой период я должна предоставить справку 2 НДФЛ. В 2015 году я была в декрете и никаких налоговых вычетов не было. Заранее спасибо!

Налоговый вычет: сроки выплаты после подачи заявления и особенности

Срок выплаты налогового вычета после подачи заявления с документами и декларацией уже понятен. Он составляет 1 месяц. И не более того. Но это вовсе не значит, что гражданину быстро переведут положенные деньги по указанным реквизитам. Российское законодательство в данной области имеет немало особенностей.

: Соответсвие Счетов И Косгу 2020

Соответственно, если у налоговых органов отсутствуют претензии к документам налогоплательщика, денежные средства обязаны перечислить в течение месяца. Но в Налоговом кодексе не указывается, какой именно месяц считается — полный или неполный.

Справка 2-НДФЛ на новую работу

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

По предоставленным в бухгалтерию документам известно, что в семье сотрудника воспитывается трое малолетних детей, младший из них имеет оформленную инвалидность. Зарплата за январь месяц составила 50000 рублей.

Сотруднику полагается ежемесячно льгота в размере четырех стандартных вычетов на детей: по 1400 рублей — на двух старших детей, а на младшего дается два вычета (3000 рублей, так как это третий ребенок, и 12000 рублей, поскольку ребенок-инвалид).

Для налогового вычета за квартиру нужна 2 ндфл предыдущий период

На его основании можно узнать, приобретая квартиру, за какой период нужен доход, чтобы получить максимальный размер налогового вычета. Кроме того, он входит в состав обязательной отчетности по персоналу, предоставляемой в контролирующие органы.

Гражданин берет уведомление из налоговой инспекции, подтверждающее право на вычет и предоставляет в бухгалтерию. После этого с заработной платы налог не удерживается. В этом случае справку 2 НДФЛ также предоставляют в инспекцию для формирования корректной суммы вычета.

Уведомление выдается только на год и конкретному работодателю, при смене работы справку берут повторно.Справка! По социальным и имущественным вычетам установлены лимиты: 120 000 рублей на лечение и учебу (до 50 000 на учебу каждого ребенка); 2 млн. — при приобретении недвижимости и 3 млн. — по процентам по ипотеке. Рассмотрим пример: Синицын Д.Н.

купил квартиру в 2017 году, совокупный доход за этот год составил 891 600 рублей, с этой суммы уплачен НДФЛ — 115 908 руб. В начале 2020 года он решил получить имущественный вычет.

В случае, если уплаченного им за 2013-2016 годы налога не хватит, чтобы полностью исчерпать вычет, то он сможет продолжить получать его в последующие годы.

Налоговый вычет при покупке квартиры Однако, если Вы не уверены в том, за какие годы Вы можете получить вычет в Вашей конкретной ситуации, Вы всегда можете обратиться за консультацией к нашим специалистам: Задать свой вопрос.

Обратите внимание: в случае переноса вычета декларации заполняются в обратной последовательности.

Например, при переносе вычета на 2015-2013 годы, декларации будут заполняться в следующей последовательности: 2015, 2014 (в нее будут перенесены остатки вычета из 2015 года), 2013 (в нее будет перенесены остатки вычета из 2014 года).Работающий пенсионер Ранее в Налоговом Кодексе содержалось ограничение, по которому работающие (получающие доход) пенсионеры не могли перенести имущественный вычет.Источник: https://ask-lawyer.ru/nalogovyj-vychet/spravka-za-kakoj-period-pri-vychete

За какой период нужна справка 2 ндфл для налогового вычета за квартиру

Пример 2. Вы купили недвижимость по договору купли-продажи в 2015 году, в 2015 году у Вас оформлено свидетельство о регистрации права собственности. Соответственно, право на имущественный вычет появилось в 2015 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2015 год в 2019 году.

Порядок возмещения (возврата) НДФЛ при покупке квартиры

Здравствуйте. Помогите, пожалуйста, разобраться в следующей ситуации. В 2000 г я купила квартиру, в 2001-2002 гг получила по ней возврат НДФЛ . В 2009 г я купила другую квартиру. Обратилась к налоговому инспектору с вопросом, могу ли я получить имущественный вычет на вторую квартиру.

Инспектор ответил, что раз первая квартира куплена в 2000 г, а за это время в НК внесены изменения, то по второй квартире я могу тоже могу получить возврат НДФЛ. Я обратилась за имущественным вычетом на вторую квартиру в 2010 г в эту же налоговую, где получала вычет на первую квартиру. И, после проведения 3-х месячной камеральной проверки, мне вновь возвратили НДФЛ.

Так как я покупала квартиру по ипотеке, то ежегодно , с 2010 вплоть по 2019г включительно, я обращалась в эту же налоговую за вычетом по уплаченным процентам по ипотеке, и ежегодно, после проведения камеральных проверок, налоговая возвращала мне НДФЛ.

Буквально неделю назад мне позвонили из налоговой и сказали, что я неправомерно заявила имущественный вычет на вторую квартиру по декларации за 2014г (?) и мне нужно срочно (!) предоставить уточненную декларацию за 2014г (нулевку), убрав из нее заявленный имущественный вычет, и вернуть обратно в бюджет НДФЛ, а в письменной форме прислали уведомление о вызове в налоговый орган для дачи пояснений , в котором про уточненную декларацию и возврат НДФЛ ни слова не указано. Я не понимаю, если я не имела права на повторный вычет, то на каком основании налоговая его мне все-таки предоставляла , причем ежегодно в течение последних 8-ми (!) лет, каждый раз проверяя мой пакет документов? Я так понимаю, что это ошибка налогового органа, возвращавшего мне НДФЛ по второй квартире. Но если я представлю нулевую уточненную декларацию, то мне нужно будет вернуть не только НДФЛ, но еще насчитают штраф и пени? Я не знаю, что мне делать. Как поступить правильно?

Рекомендуем прочесть: Есть Ли Льготы У Пенсионеров На Земельный Налог

После покупки квартиры можно вернуть 13% от ее стоимости в виде налогового вычета

В 2019 году Александр обратился в бухгалтерию своего работодателя и получил три справки 2-НДФЛ — за 2014, 2015 и 2019 года. По данным справкам в 2014 году с его зарплат работодатель удержал НДФЛ на сумму 50 тыс.руб.

, в 2015 году — 55 тыс.руб., в 2019 — 57 тыс.руб. Дарья также получила у своего работадателя три справки 2-НДФЛ за те же три года. По ее справкам в 2014 году с ее зарплат работодатель удержал НДФЛ в 45 тыс.руб., в 2015 году — 47 тыс.руб.

, в 2019 — 50 тыс.руб.

За сколько лет и за какой период можно вернуть налоговый вычет при покупке квартиры

Получив соответствующее разрешение в отделении ФНС, оформила налоговый вычет в бухгалтерии Департамента образования через 3 месяца после подачи заявления. Назначенный имущественный возврат получает ежемесячно, путем сохранения налога, который выдается ей вместе с заработной платой.

Документы для получения вычета по НДФЛ

Чтобы воспользоваться своим правом на налоговый вычет и вернуть НДФЛ необходимо не только сформировать декларацию 3-НДФЛ, но и приложить к ней соответствующий пакет документов. Давайте разберемся, какие документы (кроме декларации 3-НДФЛ) надо обязательно подготовить для получения налогового вычета.

Рекомендуем прочесть: Как нежилое помещение переоформить в жилое

Срок действия справки 2 ндфл для налогового вычета за квартиру

- оплата строительства (приобретения) жилья произведена за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств;

- сделка покупки заключена с гражданином, являющимся по отношению к налогоплательщику взаимозависимым. Например, сын купил квартиру у матери.

За какие годы предоставлять справку 2-ндфл

Источник: https://exjurist.ru/konsultatsiya/za-kakoj-period-nuzhna-spravka-2-ndfl-dlya-nalogovogo-vycheta-za-kvartiru

Срок действия справки 2НДФЛ для налогового вычета: как оформить

Каждый гражданин нашей страны хоть раз в жизни сталкивался с необходимостью получения и предоставления в какую-либо организацию справки 2-НДФЛ. Так, требуется данный документ довольно часто, например, при получении займа в кредитной организации, обращении в ФНС за возвратом излишне уплаченного в казну налога, оформлении визы для путешествия в страну Европейского союза и т.д.

Справка по форме 2-НДФЛ — документ, который предоставляется при получении налогового вычета непосредственно в ФНС, ради того, чтобы продемонстрировать службе величину ваших доходов и отчисляемый с них налог

Однако, особенный момент оформления данного документа заключается в том, что период, в течение которого он считается действительным для той или иной организации, может быть ограничен определенными временными границами. В этой статье мы рассмотрим, когда оканчивается срок действия справки 2-НДФЛ для налогового вычета, а также в иных ситуациях.

Что такое справка 2-НДФЛ

Справка по форме 2-НДФЛ являет собой документ, отражающий следующую информацию:

- сколько конкретный гражданин страны, трудящийся на базе той или иной организации, получил доходов за определенный временной период;

- какова величина налоговых отчислений по сбору с доходов физических лиц, поступивших в государственную казну от его имени.

Выдача искомой справки осуществляется по установленной на законодательном уровне форме. Получить данные проще всего у работодателя, осуществив соответствующий запрос, в устном или письменном виде. Отказать вам в выдачи справки организация права не имеет.

Существует несколько путей получения справки, однако, большинство людей все еще пользуется традиционным способом — обращением к работодателю

Также получить искомую справку можно на электронном портале Федеральной налоговой службы нашей страны, авторизировавшись в системе данного ресурса при помощи ранее созданной и подтвержденной учётной записи на государственном сайте «Госуслуги».

Справка 2-НДФЛ наиболее часто получается именно для предоставления в налоговую инспекцию, как раз таки для получения возврата излишне уплаченного налогового сбора. Обычно данная процедура проводится, когда вы покупаете квартиру, или оплачиваете обучение, например, и желаете вернуть часть выплат за счет ранее переведенных в бюджет страны средств.Обратите внимание: существует также форма 3-НДФЛ, но к этой справке она отношения не имеет, не считая того, что эти два документа обычно подаются на рассмотрение одновременно. 3-НДФЛ — декларация, которую вы заполняете и предоставляете на проверку самостоятельно.

Сроки действия справки 2-НДФЛ

Согласно букве закона, на сегодняшний день не предусматриваются какие-либо нормы, которые отвечали бы за урегулирование конкретных периодов действия интересующей нас бумаги.

Фактически, взяв справку на работе сейчас, спустя длительное время вы сможете использовать ее как доказательство конкретного финансового состояния или уровня дохода, которые были актуальны на текущий момент времени.

Срок действия справки будет меняться постоянно в зависимости от того, в рамках какой ситуации вас интересует его величина

Часто именно так и поступают лица, решающие в суде вопросы относительно:

- неуплаты алиментов;

- распределения имущественных благ при разводе;

- получением задолженностей и т.д.

Одновременно, налоговая инспекция или банк могут устанавливать иные требования по срокам действия данной справки, которым вы при всем желании не сможете противоречить.

Сроки действия справки 2-НДФЛ для налогового вычета

Получение налогового вычета сегодня является частой практикой. Чтобы вернуть часть ранее затраченных денег, нужно подать в налоговую инспекцию декларацию по форме 3-НДФЛ, о которой мы говорили выше, и подкрепить ее непосредственно справкой о ваших доходах и произведенных за вас налоговых отчислениях – 2-НДФЛ.

В этой ситуации срок действия справки 2-НДФЛ будет определяться весьма условно, разумеется, так как, повторим еще раз, законом он не обозначен. Тем не менее, мы можем конкретизировать конкретный период, равный трем годам.

Дело в том, что в 2020 году, например, вы можете получить налоговый вычет за следующие календарные периоды:

- 2018 год;

- 2017 год;

- 2016 год.

Вернуть средства за 2015 год уже не получится, так как закон гласит, что возврат налогового вычета может быть осуществлен не более чем за три предыдущих года. Получается, что если вы брали справку в 2015, срок ее годности будет считаться уже истекшим.

Сроки действия справки для налоговых агентов

Если вы обращаетесь в ФНС в качестве налогового агента, то есть работодателя, справка интересующей нас формы понадобится вам для предоставления на проверку производимых за каждого трудящегося на базе вашей организации работника налоговых отчислений.

Предоставление справки актуально также и для организаций, являющихся налоговыми агентами, так как с ее помощью они отчитываются об осуществлении некоторых налоговых отчислений

Подача документа производится непосредственно до наступления 30 апреля календарного года, следующего за периодом составления отчетности. До этого момента справка, которую вы оформили, будет считаться годной, однако, при условии, что срок был пропущен, документ потеряет свою актуальность, и вам придется подготавливать и предоставлять бумагу повторно уже в следующем году.

Предоставление сведений о доходах для кредитной организации

При условии, что вам понадобилось получение займа в кредитной организации, со стопроцентной вероятностью придется включить в список документов, требуемых к предоставлению, бланк интересующей нас формы.

Разумеется, банковская организация будет рассматривать не только отраженные в ней данные, но также и уделять внимание вашей кредитной истории и прочим факторам, однако, в случае, например, с ипотекой, с вас гарантированно потребуют предоставления искомого документа.

Исключение составляют только те ситуации, в которых идет речь о взятии взаймы небольшой суммы, до 500 тысяч рублей.

При передаче данных в банк нужно учитывать различные сроки исчисления срока годности данного документа

В искомой ситуации может быть несколько актуальных сроков действия справки:

- три месяца;

- год;

- четыре месяца;

- полгода.

Однако, нужно учитывать также и то, что в данной ситуации сроки будут определяться не только периодом, за который банк хочет получить отчет, но также и датой подачи запроса на предоставление кредита.

Так, если вы взяли справку в январе, а пошли в банк только в марте, логично, что она не будет принята к рассмотрению, так как организация хочет иметь сведения о вашей платежеспособности именно на момент обращения в нее.

Как следствие, если документ взят до обращения, придется получать его повторно, если между этими двумя событиями минуло какое-либо время.

Впрочем, чаще всего от одного момента до другого должно пройти не менее 30 дней, в большинстве своем именно через этот срок для банковских система наша справка теряет юридическую силу.Однако, чтобы не попасть впросак, лучше всего поступить следующим образом:

- предварительно явиться в банк для консультации;

- уточнить искомый вопрос и другие интересующие непосредственно у кредитного менеджера.

Более подробно, о том, что такое — Налоговый вычет, когда его можно получить, при каких условиях и как правильно его оформить, читайте в нашей отдельной статье.

Срок годности справки о доходах физического лица для иных организаций

Продемонстрировать актуальный уровень дохода может понадобиться так же в тех случаях, когда вы контактируете с иными организациями. Что это за инстанции, и каковы актуальные сроки годности данной справки для них, узнаем далее в таблице.

Для иных организаций стандартным сроком действия документа обычно является месяц, но это не обязательное условие

Таблица 1. Каковы сроки действия справки 2-НДФЛ в иных организациях

| При обращении в Пенсионный фонд нашей страны также может понадобиться искомая справка для определения условий начисления пенсии. | Период годности документа в искомой ситуации будет составлять один месяц с момента его оформления |

| При получении визы в страны Европейского союза, а также иные государства. | В данном случае информация о вашем финансовом состоянии, отраженная в документе, который мы сегодня обсуждаем, будет актуальная в течение 10-30 дней в зависимости от страны и обстоятельств получения визы.Срок же, отражаемый в справке, при этом, по меньшей мере должен равняться примерно полугодию. |

| Обращение в органы социальной защиты населения для подачи заявки на получение пособия малоимущими семьями. | Чтобы рассчитать величину пособия, и в принципе определить, положено ли оно вам, искомая государственная структура также потребует предоставления данной бумаги, срок действия которой будет равен 1 месяцу с момента получения ее оn организации-работодателя. |

| При постановке на учет на бирже труда | При условии, что лицо встало на официальный учет непосредственно в Центре занятости населения, оно должно продемонстрировать свои доходы за последние полгода жизни. Посему, оно может получить искомую справку, и предоставить ее на проверку в течение 30 дней, пока она будет считаться «свежей». |

| При оформлении вида на жительство в России через ФМС | Если вы занимаетесь оформлением вида на жительство в РФ, то справку нужно будет передать на проверку в отделение Федеральной миграционной службы. При условии, что заявитель официально трудоустроился еще до того, как осуществил искомое обращение, срок годности документа формы 2-НДФЛ составит традиционные для многих случаев 30 дней. Если же лицо, имеющее иностранное подданство, заявляет, что ранее трудилось, однако впоследствии по каким-либо причинам потеряло трудоустройство, то информация в справке будет годна дольше — непосредственно до совершения обращения. |

| Предоставление справки в органы опеки и попечительства ради принятия ребенка в семью | Если вы желаете взять на воспитание ребенка из детского дома, вам нужно доказать, что у семьи имеются соответствующие финансовые блага, достаточные для обеспечения воспитаннику всего самого нужного.Нужно отметить, что сроки, в течение которых в данном случае справка будет считаться действительной, составляют 1 месяц с момента ее получения по месту официального трудоустройства. |

Закон не определяет конкретные временные рамки годности 2-НДФЛ, однако нужно считаться с правилами, установленными в различных инстанциях

Еще раз повторим, что указанные в таблицах и разделе выше сроки официально не регламентируются законодательством.

Тем не менее, их можно обозначить, как официальные, так как вышеописанным организациям требуется предоставление актуальных сведений, а срок искомой актуальности в каждом случае будет определяться индивидуально, в зависимости от установленных правил взаимодействия с той или иной инстанцией, а также ее требований.

Как получают справку по форме 2-НДФЛ

Выше мы уже говорили, что получить справку можно двумя способами:

- дистанционно, через электронный портал Федеральной налоговой службы;

- лично у работодателя.

Проще и быстрее, конечно же, явиться в отдел кадров или бухгалтерию свой организации, и обратиться к специалистам, отвечающим за выдачу справок, лично, с заявлением.

Помните, что вы не обязаны указывать цель получения документа, если только сами не желаете того сделать. Чтобы потребовать справку, чаще всего нужно составлять письменное заявление, в котором указывается соответствующий временной период, за который потребуется представить сведения о поступающем к вам доходе и налоговых отчислениях, с него производимых.

https://www.youtube.com/watch?v=AEUrbPNCkME

Образец заполнения справки работодателем

По закону организация-работодатель обязана предоставить бумагу в течение трех дней непосредственно с того момента, как вы подали ей соответствующего содержания обращение. Если вы получили отказ, или же с выдачей справки затянули, такие действия будут незаконными, даже в том случае, если мотивированы:

- вашим нежеланием платить за предоставление бумаги (с вас не имеют права требовать денег);

- частотой обращений за предоставлением искомой бумаги (слишком частым оно может быть только с субъективной точки зрения работодателя, но вы тут не причем);

- прочими объяснениями, которые в любом случае не имеют какой-либо юридической силы.

Довольно часто работники бухгалтерии выдают справку и по устному запросу непосредственно в день обращения, так как составление справки, на самом деле, при условии, что проведена компьютеризация фирмы, занимает от силы две минуты.

Срок выдачи справки 2-НДФЛ

Подведем итоги

Воспользоваться правом на получение налогового вычета вы можете ввиду того, что являетесь гражданином нашей страны, и имеете его изначально.

Вернуть средства можно при покупке недвижимости, отплате образовательных услуг, прохождении дорогостоящего и просто платного лечения, и т.д.

Однако, для этого в любом случае придется собрать солидное количество документов, среди перечня которых в обязательном порядке будет значиться и справка 2-НДФЛ.

Обязательно проверьте, все ли указанные в справке сведения соответствуют истине, даже опытные работники бухгалтерии могут допускать ошибки при ее составлении

При ее получении не забудьте проверить, соответствуют ли приведенные в документе сведения истине, имеются ли в бумаге исправления, или какие-либо отметки, дописки, которых не должно быть по правилам, проставлены ли все печати и подписи. В общем, возьмите контроль над ситуацией в свои руки, и быстро получите желанный документ.

— Cправка о доходах: какой она должна быть

Источник: https://posobie-expert.com/srok-dejstviya-spravki-2-ndfl-dlya-nalogovogo-vycheta/

За какой период выдается справка 2 НДФЛ

Сотрудники и бухгалтеры задаются вопросом, за какой период выдается справка 2 НДФЛ, ведь она относится к годовым отчетам? Можно ли просить у работодателя бланк еще до окончания года? Вправе ли работодатель выдать сотруднику документ за неполный налоговый период? Рассмотрим эту тему подробно.

За какой период работы выдается справка 2 НДФЛ

За какой период делается справка 2 НДФЛ? Начнем с того, что есть 2 версии документа о доходах. Обе установлены 2 октября 2018 года ФНС России через приказ № ММВ-7-11/566@. Одна, с более сложной и подробной структурой, – направляется в ИФНС после окончания каждого года.

Вторая – предназначена как раз для сотрудников и может формироваться не только за год. Она имеет привычный для физлиц вид с общей информацией о доходах и уплаченном налоге.

Обязанность по выдаче второй версии отчета 2 НДФЛ возложена на работодателя Трудовым кодексом России: ст.62 и ст.84.1, а также пп.3 п.2 ст.4.1 федерального закона № 255-ФЗ от 29.12.2006г.

Свобода выбора

Сотрудник вправе запросить не только бланк по итогам года, но и за квартал, а также за месяц. Как правило, бухгалтерия не хочет заниматься документом за такие периоды и предлагает дождаться сроков формирования годовой отчетности. Но вы можете настоять на своем и потребовать заполнить вам 2 НДФЛ собственноручно бухгалтером с проставлением необходимых реквизитов: подписи и печати.

Важно! Согласно ТК РФ отчет 2 НДФЛ выдается работнику в день обращения.

Изъявите желание получить документ непосредственно начальнику или бухгалтеру и ждите, работодатель в свою очередь обязан ее подготовить до конца рабочего дня. Так установлено в законодательстве, но на практике процедура может происходить и по иному сценарию в зависимости от ваших отношений с руководством.

Обратите внимание! Важен не только период в справке, но и срок ее действия. Некоторые ведомства не принимают бланк, с выдачи которого прошло более 10-30 дней.

За какой период делается 2 НДФЛ: обычно требуется годовая форма. Например, для предоставления в налоговую, чтобы вернуть НДФЛ, или для получения каких-то социальных выплат и расчета среднего дохода семьи. Форма меньшего периода нужна для банков – часто они требуют бланк за последний полный месяц работы.

На заметку! Сотрудник вправе запросить справку не только за прошедший год, но и за более ранние периоды. Более того, право требовать бланк сохраняется за лицом даже после увольнения.

Если работник попросит 2 НДФЛ 10 летней давности

Работодатель, который прекращает трудовой договор с сотрудником, обязан выдать ему форму о доходах. За какой период дается 2 НДФЛ при увольнении: если иное не оговаривалось, то за последний год.

Вы можете запросить документ и за другие года, причем необязательно сразу после увольнения. Право сохраняется без ограничений. Но учтите следующие факторы:

юридические лица обязаны хранить такую документацию, как отчеты о доходах, в течение 5 лет;

если вы запросите бланк, например, за 2010 год, вам правомерно откажут;

получить отчет за период, с которого прошло 5 лет, можно в городском архиве, куда организация сдает «просроченную» документацию.

Важно! Сотрудник может получить от работодателя 2 НДФЛ за последние 5 лет. Более ранние периоды необходимо искать в городских архивах.

Давность сведений о доходах

Обращаться к организации за формой 2 НДФЛ более чем пятилетней давности нет смысла, поскольку она не обязана и не может хранить столько документации. Узнайте, в какой архив юрлицо сдает старые бумаги, и обратитесь к этому органу за дубликатами.

Несмотря на постепенный переход к цифровым данным, в архивах сведения все еще хранятся на бумажных носителях. Следовательно, высока вероятность их порчи или утери. Если ваших справок нет, например, они сгорели при пожаре, повредились при наводнении или при иных непреодолимых ситуациях, то действуйте по следующей схеме:

найдите свидетелей, которые подтвердят ваши доходы за необходимый период; нужно минимум 2 человека; и вместе с ними посетите ведомство, требующее бланк по доходам;

если свидетели не нашлись или их слов оказалось недостаточно, вопрос можно решить только через суд.

Ознакомиться с процедурой обращения в трудовую инспекцию можно на сайте ведомства.

Формы за ранние года требуются в редких случаях. Самый распространенный вариант, куда нужна справка 2 НДФЛ, это для налогового вычета, а его можно получить только за 3 предшествующие года, значит, бланки еще хранятся по месту работы.

Чтобы вернуть подоходный налог через вычет, сдается декларация 3 НДФЛ, а к ней прикладываются документы. Документ о доходах – важнейшее приложение, поскольку именно она подтверждает, сколько вы заплатили налога за прошедший год и сколько вам потенциально подлежит вернуть.

На заметку! ИФНС может вменить вам налоги и неустойки и за более ранние сроки, например, из-за правомерных прерываний сроков проверки, восстановления пропущенных сроков судом.Рекомендую: сохраняйте старые отчеты 2 НДФЛ. В случае необходимости получить их проблематично.

Для банка

Наряду с ИФНС форма 2 НДФЛ нужна для банка, причем на более строгих условиях: она должна быть «свежая» и не только за год, но и за последние прошедшие кварталы или месяцы. Дополнительно банки требуют заполнить собственную форму о доходах, и бланк 2 НДФЛ вам в этом поможет.

Банк проверяет информацию из документа в несколько этапов:

при приеме – на предмет подлинности; анализу подвергаются указанные суммы, коды, соответствие реквизитов работодателя в «шапке» и на печати; совпадение персональных данных сотрудника и заявителя;

через базу ЕГРЮЛ – узнает информацию о работодателе;

звонок в компанию – банковский специалист вправе задать контактному лицу вопросы относительно сотрудника и доходах и попросить дополнительные документы; работодатель не обязан предоставлять подобные сведения.

Справочно! Кредитные организации требуют 2 НДФЛ, выданный не более 30 дней назад. Иногда срок годности сокращается до 10 дней.

Каждый банк устанавливает собственные условия приема документов от клиентов.

Отказ в выдаче справки

Отказ выдать справку 2 НДФЛ сотруднику допускается только в том случае, когда лицо просит документ с истекшим сроком хранения. В иных ситуациях работодатель выдает бланк:

в день обращения – работнику в штате;

в течение 3 дней – уволенному сотруднику.

За неправомерный отказ организацию или предпринимателя ждет штраф из ст. 5.27 КоАП России.

Таблица. Штрафные санкции за отказ в выдаче справки 2 НДФЛ физлицу.

Размер неустойки | Должностные лица и ИП | Юрлицо |

За первое правонарушение | 1 000 — 5 000 руб. | 30 000 — 50 000 руб. |

За повторное правонарушение | 10 000 — 20 000 руб. Должностное лицо может быть дисквалифицировано до 3 лет | 50 000 — 70 000 руб. |

Рекомендуем дополнительно прочитать: Способы и варианты уменьшения НДФЛ

Куда обращаться, если вам не дают положенную форму:

в трудовую инспекцию;

если дело не удалось решить первым способом, подавайте иск в суд.

Важно! Для доказательства ущемления своих прав имейте на руках письменное заявление о выдаче справки с датой, подписью и отметкой канцелярии работодателя о том, что ваше обращение во втором экземпляре принято к рассмотрению.

Срок действия справки

Форма 2 НДФЛ нужна для различных целей. Каждое ведомство устанавливает собственные сроки и периоды годности этого документа. Так, ИФНС принимает формы за 3 последних года, если вам нужно вернуть налог, а банк предпочитает бланк, выданный в последнем полном месяце.

Заключение

За какой период дается справка 2 НДФЛ: по общей практике документ оформляется по итогам года. По запросу сотрудника бухгалтер обязан подготовить форму и за меньший срок, например, за квартал или месяц.

Источник: https://Nalogovyj-Vychet.ru/spravka-2-ndfl-za-kakoj-period-vydaetsya/