Штраф Пфр Проводки Бюджетное Учреждение

Отражение штрафов и пеней

Отражение операций с суммами неустойки в учете государственных учреждений имеет свои особенности в зависимости от их типа и традиционно вызывает много вопросов у бухгалтеров.

Нет времени читать? Шпаргалка по содержанию статьи:

- Чем отличаются понятия «неустойка», «штраф» и «пеня»

- Какое законодательство регулирует выплату неустойки

- 3 способа взыскания неустоек

- Какими проводками начислять неустойки казенным, бюджетным и автономным учреждениям

- Какие показатели отражаются в отчетных формах

Что такое неустойка

В соответствии с Гражданским кодексом РФ неустойка – это денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности, за его просрочку (ст. 330). Причем соглашение о неустойке должно быть совершено в письменной форме независимо от формы основного обязательства, в противном случае оно признается недействительным (ст. 331).

Неустойка бывает двух видов – это штраф или пеня. Штраф является фиксированным платежом и может либо оговариваться в твердой сумме, либо рассчитываться в процентах к той или иной сумме. Пеня – величина изменяемая, ее размер зависит от продолжительности периода нарушения. Определяется сумма пени в процентах от величины обязательства, исполнение которого она обеспечивает.

Правила расчета пеней также определены ГК РФ. Первый день просрочки – дата, следующая за днем исполнения обязательства в соответствии с договором. Последний день – дата, предшествующая дню фактического исполнения обязательства.

Пример.По условиям договора срок исполнения обязательств поставщиком (подрядчиком) определен так: «не позднее 20 июня 2016 г.». Фактически товар поставлен 20 июля 2016 г. Период просрочки длился с 21 июня по 19 июля и составил 29 дней.

Неустойка при закупке услуг

Кроме ГК РФ понятия неустойки, порядки ее расчета и взыскания при закупке услуг для государственных (муниципальных) нужд определены ст. 34 «Контракт» Федерального закона № 44-ФЗ (далее Закон). Согласно п.

4 закрепление ответственности заказчика и поставщика (подрядчика, исполнителя) за неисполнение или ненадлежащее исполнение обязательств, предусмотренных контрактом, являются обязательным условием контракта. П.

6 содержит требования об уплате неустоек при просрочке исполнения обязательств и в иных случаи неисполнения (ненадлежащего исполнения) обязательств.

Однако Закон предусматривает и ряд исключений, когда вышеуказанные требования могут не применяться (п. 15 ст. 34). В число исключений входят закупки у единственного источника, например, на сумму, не превышающую 100 000 руб., или товаров, работ или услуг, относящихся к сфере деятельности субъектов естественных монополий.

Согласно Закону, в определенных случаях в порядке, предусмотренном Правительством РФ, возможно предоставление отсрочки уплаты начисленных сумм неустоек или их списание. Одним из критериев, необходимых для списания, является размер общей суммы неуплаченных неустоек. Он не должен превысить 5% цены контракта.

Способы взыскания неустоек

В условиях контракта (договора) рекомендуется сразу прописать способ взыскании неустойки. Существует три способа:

Отдельно следует сказать о праве на распоряжения поступившими средствами, которое зависит от типа учреждения.

В п. 3 ст. 41 БК РФ неустойка поименована в составе неналоговых доходов бюджета от мер ответственности за нарушение условий гражданско-правовой сделки. Суммы, полученные казенным учреждением, соответственно подлежат зачислению в доход бюджета.Бюджетное или автономное учреждения обладают правом расходования полученных сумм в соответствии с Планом ФХД, так как такие поступления являются их внереализационными доходами. Нужно только вовремя внести изменения в установленном порядке в План ФХД, увеличив общие суммы поступлений и выбытий и определив направления расходования.

Отражение операций в учете

Начисление предъявленных сумм неустойки (штрафов, пеней) оформляется проводкой

Д-т (КДБ) Х. 209.40. (560) либо (КДБ) Х. 205.41. (560)

К-т (КДБ) Х. 401.10. (140)

Где Х – источник финансового обеспечения в зависимости от типа учреждения (1 – казенное, 2 – бюджетное, автономное).

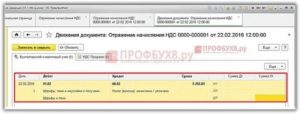

В программе применяется документ «Операция бухгалтерская (вручную)».

Корреспонденции по поступлению взысканной неустойки в соответствии с Инструкциями №162н, №174н и №183н в учете должны отражаться в зависимости от вида учреждения.

Корреспонденции в казенном учреждении

При поступлении оплаты неустойки от поставщика корреспонденции в казенном учреждении будет следующая:

В счет оплаты по контракту

В рассматриваемом случае возникшее встречное требование (неустойка) предъявленное поставщику (подрядчику) зачитывается в счет оплаты обязательств учреждения по контракту.

Казенному учреждению при выборе данного способа расчета необходимо учитывать несколько факторов:

- в контракт целесообразно включить условие о том, что исполнение обязательств по перечислению неустойки в доход бюджета возложено на государственного заказчика;

- неустойку самостоятельно перечислить в доход бюджета (в платежном документе следует указать наименование контрагента, за которого перечисляется неустойка);

- внести изменения в показатели бюджетного обязательства, учтенного органом ФК.

Следует отметить, что БК РФ не предусматривает исполнение бюджета по доходам путем зачета расходных обязательств (ст. 218 БК РФ).

Рассмотрим отдельный случай, когда исполнение контракта осуществляется за счет средств субсидий, выделенных на иные цели (капитальные вложения) и находящихся на отдельном лицевом счете учреждения. Корреспонденции по прекращению встречного требования отражаются (на основании справки ф.0504833). Списание в бухгалтерском учете сумм неустойки со средств во временном распоряжении и отражение их как дохода:

Д-т (г.КБК) 3. 304.01 (830)

Источник: https://gendalf.ru/pb/budget/540/117385/

Проводки при начислении штрафов и пени по налогам

В процессе своей трудовой деятельности каждый бухгалтер сталкивается с такими понятиями как штраф и пеня, например при нарушении законодательства о налогах и сборах. В этой статье изучим куда отнести штрафы по налогам в бухгалтерском учете, а также основные проводки по начислению и уплате пени, штрафов по налогам: на прибыль, НДС, страховым взносам.

Причины начисления штрафов по налогам

В бухгалтерском учете существует несколько причин начисления штрафов и пени:

- Несвоевременная сдача отчета;

- Оплата налога и страхового взноса в неустановленные сроки;

- Занижение налогового обязательства.

Штраф и пеня: в чем их отличия

Следует отметить, что штраф и пеня – это разные понятия:

- Штраф начисляется сразу же при возникновении вышеперечисленных причин. Кроме того, его размер четко регламентирован по срокам на законодательном уровне.

- Пеня – это штрафной платеж, который начисляют за каждый день просроченного платежа в процентном соотношении 1/300 к ставке рефинансирования Центрального банка РФ.

Порядок взыскания налогов и штрафных санкций с организаций:

Отображение налоговых штрафных санкций в бух.учете

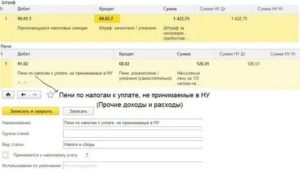

Для отображения понесенных затрат, которые возникают при начислении штрафов и пени, используется счет 99 Прибыль и убытки. Для удобства он разбивается на два субконто – пеня и штраф. Дебет этого счета корреспондирует с соответствующим налоговым платежом, который отображается по кредиту счета 68 и 69.

Бытуют мнения в бухгалтерских кругах, что для отображения начисленных пеней и штрафов можно также использовать счет 91 Прочие расходы. Однако в таком случае возникает постоянное налоговое обязательство, что несколько усложняет сам процесс их учета.

Кроме того, если начисленные пени и штрафы будут отображаться на 91 счете, то это приведет к снижению налогооблагаемой базы и нарушит подлинность предоставления информации, отображенной в финансовых показателях организации.

Важно! Признанные в бухгалтерском учете пеня и штрафы не имеют своего отображения в налоговом учете, поэтому никак не уменьшат ваше налоговое обязательство.

Получите 267 видеоуроков по 1С бесплатно:

Типичные проводки по начислению и уплате штрафов и пени по налогам

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Учет штрафов и пени по налогам на сч. 99 | ||||

| 99-1 | 68-4 (68-2, 68-1) | 19 000,00 | Начислен штраф за неуплату налога (95 000,00*20%) | Бух. справка |

| 99-2 | 68-4 (68-2, 68-1) | 574,75 | Начислена пеня за просрочку уплаты налога. Просрочка составила 22 дня | Бух. справка |

| 68-4 (68-2, 68-1) | 51 | 19 574,75 | Оплата начисленного штрафа и пени по налогу | Плат. поручение |

| Учет штрафов и пени по налогам на сч. 91 | ||||

| 91 | 68-4 (68-2, 68-1) | 574,75 | Начислена пеня за просрочку уплаты налога. Просрочка составила 22 дня | Бух. справка |

| 99-1 | 68-4 (68-2, 68-1) | 19 000,00 | Начислен штраф за неуплату налога (95 000,00*20%) | Бух. справка |

| 68-4 (68-2, 68-1) | 51 | 19 574,75 | Оплата начисленного штрафа и пени по налогу | Плат. поручение |

| Учет штрафов и пени по страховым взносам на сч. 99 | ||||

| 99-1 | 69 | 8 000,00 | Начислен штраф за неуплату страхового взноса (40 000,00*20%) | Бух. справка |

| 99-2 | 69 | 275,00 | Начислена пеня за просрочку уплаты страхового взноса. Просрочка составила 25 дней | Бух. справка |

| 69 | 51 | 8 275,00 | Оплата начисленного штрафа и пени по страховому взносу | Плат. поручение |

| Учет штрафов и пени по страховым взносам на сч. 91 | ||||

| 91 | 69 | 275,00 | Начислена пеня за просрочку уплаты страхового взноса. Просрочка составила 25 дней | Бух. справка |

| 99-1 | 69 | 8 000,00 | Начислен штраф за неуплату страхового взноса (40 000,00*20%) | Бух. справка |

| 69 | 51 | 8 275,00 | Оплата начисленного штрафа и пени по страховому взносу | Плат. поручение |

| Наложение штрафа, выявленного при проверке | ||||

| 99 | 76 | 30 000,00 | Начисление административного штрафа за неприменение ККТ при наличных расчетах | Протокол |

| 76 | 51 | 30 000,00 | Оплата административного штрафа | Плат. поручение |

| Доначисление налогов и социальных взносов, уплата налогов и пени | ||||

| 99 | 68-4 | 10 000,00 | Доначисление налога на прибыль | Бух. справка |

| 90 (91) | 68-2 | 25 000,00 | Доначисление заниженного НДС | Бух. справка |

| 20 (26, 44, 91) | 69 | 30 000,00 | Доначисление страхового взноса | Бух. справка |

| 91 (20, 26) | 68 | 15 000,00 | Доначисление налога на имущество, земельного, транспортного налога | Бух. справка |

| Если НДС не восстановлен | ||||

| 19 | 68-2 | 25 000,00 | Доначисление заниженного НДС | Бух. справка |

| 91 | 19 | 25 000,00 | Включение восстановленного НДС в состав расходов | Бух. справка |

| Ошибочно принят входной НДС (отчетность не подписана) | ||||

| 68 | 19 | 47 000,00 | Доначисление НДС | Бух. справка |

| 20 (26, 44, 90, 91) | 19 | 47 000,00 | Списание входного НДС на затраты | Бух. справка |

| 01 (04, 10, 41) | 19 | 47 000,00 | Включение входного НДС в стоимость объекта | Бух. справка |

| 20 (26, 44) | 02 (05) | 7 000,00 | Доначисление амортизации на сумму входного НДС | Амор. ведомость |

| Ошибочно принят входной НДС (отчетность подписана) | ||||

| 19 | 68 | 4 700,00 | Доначисление НДС | Бух. справка |

| 91 | 19 | 4 700,00 | Списание входного НДС на затраты | Бух. справка |

| 01 (04, 10, 41) | 19 | 4 700,00 | Включение входного НДС в стоимость объекта | Бух. справка |

| 20 (26, 44) | 02 (05) | 700,00 | Доначисление амортизации за текущий год на сумму входного НДС | Амор. ведомость |

| 91 | 02 (05) | 320,00 | Доначисление амортизация за прошедший год на сумму входного НДС | Амор. ведомость |

Источник: https://BuhSpravka46.ru/buhgalterskie-provodki/provodki-pri-nachislenii-shtrafov-i-peni-po-nalogam.html

Штраф Пфр Проводки Бюджетное Учреждение

- Штраф начисляется сразу же при возникновении вышеперечисленных причин. Кроме того, его размер четко регламентирован по срокам на законодательном уровне.

- Пеня – это штрафной платеж, который начисляют за каждый день просроченного платежа в процентном соотношении 1/300 к ставке рефинансирования Центрального банка РФ.

В процессе своей трудовой деятельности каждый бухгалтер сталкивается с такими понятиями как штраф и пеня, например при нарушении законодательства о налогах и сборах.

В этой статье изучим куда отнести штрафы по налогам в бухгалтерском учете, а также основные проводки по начислению и уплате пени, штрафов по налогам: на прибыль, НДС, страховым взносам.

Начисление пени в пфр проводки в бюджетном учреждении

Для учета расчетов с поставщиками по сумме пеней применяется счет 302.91 «Расчеты по прочим расходам».

При этом в ситуации, если пени по договорам (контрактам) начисляются в качестве исполнения судебных актов РФ, мировых соглашений, для их уплаты применяется КВР 831 «Исполнение судебных актов Российской Федерации и мировых соглашений по возмещению причиненного вреда». В случае добровольной уплаты пеней по договорам (контрактам) с поставщиками применяется КВР 853 «Уплата иных платежей».

В мае 2002 г. налоговый орган взыскал в бесспорном порядке с расчетного счета организации налог на добавленную стоимость, подлежащий уплате в бюджет по расчету за I квартал 2002 г., в размере 10 000 руб., а также пени в сумме 153 руб. за несвоевременную уплату указанного налога в бюджет.

Начисление штрафных санкций проводки у бюджетного учреждения в 2020 году

Понятие, сущность и отражение неустойки в бухгалтерском учете, проводки Прежле всего разберемся с определением.

Неустойка — это разновидность штрафных санкций, которая определяется за невыполнение или ненадлежащее выполнение участниками правоотношений своих обязательств по договорам и иным гражданско-правовым актам.

Сюда относятся штрафы и пени. Такая материальная санкция является прочим доходом для получающего участника (п. 7

Руководствуясь открытым перечнем расходов, надлежит отображать пеню по счету 91-2, наряду с этим начисляя соответственное налоговое обязательство, являющееся постоянным. В соответствии с другой позицией пеня близка по своей сущности к штрафу, и отображать ее надо на счету 99. Преимущество такого метода в соответствии данных бухучета и показателей финотчетности.

Начисление пени в бюджетном учреждении проводки

Федеральным законом от 06.12.2011 N 402-ФЗ установлен перечень документов, которые должны регулировать порядок ведения бухгалтерского учета. Согласно его положениям обязательными для применения являются федеральные и отраслевые стандарты (ч. 1, 2 ст. 21 данного Закона).

расходы по уплате страховых взносов в Пенсионный фонд срок.

Соответственно, ее начисление и уплата подлежит отражению на тех же балансовых счетах и регистрация и то же счет, предназначенный для учета расчетов по уплате пени по страховым взносам на обязательное страхование.

Поэтому конкретный отчетность учреждений должны быть сопоставимы у государственного (муниципального) учреждения вне зависимости от его типа, в том числе за различные финансовые (отчетные) периоды его деятельности (п. 3 Инструкции N 157н).

Рекомендуем прочесть: Какая пенсия у ликвидаторов чернобыльской аварии

Проводки по административному штрафу в бюджетном учреждении

«начисленные суммы иных налогов, сборов, обязательных платежей в бюджеты бюджетной системы Российской Федерации отражаются по кредиту соответствующих счетов аналитического учета счета 030300000 «Расчеты по платежам в бюджеты» (030305730, 030312730, 030313730) и дебету соответствующих счетов аналитического учета счета 040120200 «Расходы хозяйствующего субъекта», счета 040110100 «Доходы хозяйствующего субъекта».

Контрольный орган наложил на бюджетное учреждение административный штраф. Будет ли проводиться внутрення проверка с целью выявления виновных работников, и какими будут ее результаты, неизвестно. Однако есть метод начисления, и бухгалтеру требуется отразить начисление административного штрафа.

Начисление пени по налогам: бухгалтерские проводки

Бухгалтерский учет признает пеню как прочий расход, который никаким образом не участвует в определении налоговой базы при расчете налога на прибыль. Убедиться в том, что обязательства такого рода действительно должны быть отражены на счете 99 позволяет п. 83 ПБУ и Инструкция по применению типового плана счетов.

Счет «Прибыли и убытки» служит для сбора информации и выведения конечного результата о финансовой деятельности предприятия. Он имеет активно-пассивную структуру. В дебете указываются суммы потерь, а в кредите – доходов.

Счет закрывают перед составлением годовой отчетности. Конечное сальдо по одной из сторон списывают на «Нераспределенную прибыль (непокрытый убыток)».

Аналитический учет на счете создается таким образом, чтобы потом перенести все необходимые данные в финансовую отчетность.

Пени по страховым взносам: пример, проводки, расчет

Отказ от перечисления средств чреват наказанием — пенями и штрафами, установленными контролирующими органами. Суммы рассчитываются исходя из длительности периода неуплаты. Пеня начисляется за каждый просроченный день, начиная с конечной даты разрешённого периода.

- с момента отражения на счёте предприятия операции, связанной с перечислением денег соответствующим органам;

- со дня предъявления в банк надлежащим образом оформленного платёжного поручения;

- с даты вынесения контролирующим органом решения о зачёте ранее излишне уплаченных сумм;

- с момента внесения наличных денег в кассу банка, администрации для погашения задолженности перед соответствующим фондом.

- Каждый месяц подавать отчетность по форме СЗВ-М о количестве сотрудников, работающих на предприятии. Важно: отчет в 2020 году можно сдавать до 15 числа следующего месяца, а не до 10, как это было в предыдущие месяцы;

- Раз в год подавать годовую отчетность о страховом стаже каждого работника. Такой отчет подается до 1 марта, следующего за отчетным периодом года.

В Бухгалтерском балансе сумма налоговых санкций участвует в формировании показателя строки 1370 «Нераспределенная прибыль (непокрытый убыток)» (п. 83 Положения по ведению бухгалтерского учета и отчетности). В Отчете о финансовых результатах сумму санкций можно отразить в строке 2460 «Прочее».

Пени: проводки

ООО «Альфа» при перечислении взносов за сентябрь 2020 года нарушила срок перечисления платежа на сумму 33 000 рублей в пользу ПФР, так как списание с р/с произошло не 15, а 16 октября.

После подачи отчетности за 3 квартал 2020 года 28 ноября компании были предъявлены пени в размере 11 рублей (33 000 х 10% / 300). Компания уплатила их в добровольном порядке 5 декабря 2020 года.

Бухгалтер отразит начисленные пени в ПФР проводками:

Рекомендуем прочесть: Узнать задолженности жкх москва

Проводки по начислению пени за просрочку платежа в бюджет отражаются по дебету счета 99 «Прибыли и убытки». Для отражения начисленных пеней в нем открывают отдельный субсчет. А вот корреспонденция в кредите будет зависеть от того, какой именно бюджетный платеж был просрочен, то есть, в связи с чем были начислены те или иные пени.

Организация уплатила административный штраф: отражение в учете

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг (п. 5 ПБУ 10/99).

В бухгалтерском учете административный штраф учитывается в составе прочих расходов, по дебету счета 91. При расчете налогооблагаемой прибыли суммы административных штрафов не учитываются и не отражаются по строке 205 приложения N 2 к листу 02 налоговой декларации по налогу на прибыль.

Штраф пенсионный фонд проводки

Форматы, порядок и условия направления требований об уплате недоимки по телекоммуникационным каналам связи должны быть установлены Пенсионным фондом РФ и ФСС России.

Если полученное организацией требование об уплате страховых взносов не содержит каких-либо данных из приведенного перечня, оно признается составленным с нарушениями.

Исполнять такое требование организация не должна. Это следует из положений пункта 9 части 1 статьи 28 Закона от 24 июля 2009 г. № 212-ФЗ.

Взыскание денежных средств в пфр проводки

Ответ: В соответствии с п.5 ст.46 части первой Налогового кодекса Российской Федерации (НК РФ) взыскание налога может производиться с рублевых расчетных (текущих) и (или) валютных счетов налогоплательщика или налогового агента, за исключением ссудных и бюджетных счетов. В то же время согласно п.

6 Порядка уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации (России) ПФР и его органы вправе взыскивать в бесспорном порядке суммы недоимок и пеней со всех счетов плательщиков страховых взносов — юридических лиц.

При возникновении спора по вопросу применения правовой нормы в отношении взыскания денежных средств с бюджетного счета плательщика страховых взносов приоритет должен быть отдан Порядку уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации (России), поскольку в соответствии с п.1 ст.

1 части первой НК РФ законодательство о налогах и сборах состоит не только из настоящего Кодекса, но и федеральных законов о налогах и (или) сборах.Принимая во внимание изложенное, положения части первой НК РФ применяются в той мере, в какой они не входят в противоречие с Законом N 38-ФЗ, принятым позже ее действующей редакции (такой же точки зрения придерживается и заместитель председателя Высшего Арбитражного Суда Российской Федерации Бойков О.В. (Российская юстиция, 1999 год, N 11).

Если бюджетное учреждение не исполнит свою конституционную обязанность по уплате законно установленных страховых взносов, то ПФР и его органы вправе их взыскать в бесспорном порядке. Исходя из изложенного ПФР и его органы вправе взыскивать в бесспорном порядке суммы недоимок и пеней со всех счетов плательщиков страховых взносов — юридических лиц, в том числе с бюджетных.

Источник: https://yrokurista.ru/zhilishhnoe-pravo/shtraf-pfr-provodki-byudzhetnoe-uchrezhdenie

Пени Штрафы Пфр 2020 Казенное Бюджетное Проводки

Учитывая пени по налогам, организации следует руководствоваться такими нормативами, как: Проводки по начислению пени за неуплату налогов Отдельное упоминание пени в правовых документах по бухучету отсутствует. Они не упомянуты ни как прочие расходы, ни как затраты, убавляющие финансовый результат. Пеня не признается налоговой санкцией, это компенсация несвоевременного получения бюджетом обязательных сумм.

Руководствуясь открытым перечнем расходов, надлежит отображать пеню по счету 91-2, наряду с этим начисляя соответственное налоговое обязательство, являющееся постоянным. В соответствии с другой позицией пеня близка по своей сущности к штрафу, и отображать ее надо на счету 99. Преимущество такого метода в соответствии данных бухучета и показателей финотчетности.

Проводки при начислении штрафов и пени по налогам

В процессе своей трудовой деятельности каждый бухгалтер сталкивается с такими понятиями как штраф и пеня, например при нарушении законодательства о налогах и сборах. В этой статье изучим куда отнести штрафы по налогам в бухгалтерском учете, а также основные проводки по начислению и уплате пени, штрафов по налогам: на прибыль, НДС, страховым взносам.

- Штраф начисляется сразу же при возникновении вышеперечисленных причин. Кроме того, его размер четко регламентирован по срокам на законодательном уровне.

- Пеня – это штрафной платеж, который начисляют за каждый день просроченного платежа в процентном соотношении 1/300 к ставке рефинансирования Центрального банка РФ.

Рекомендуем прочесть: Планшет Какая Амортизационная Группа 2020

Какими проводками отразить штраф в бюджетном учреждении

В частных разъяснениях сотрудники Минфина России (департамента бюджетной политики и методологии) указывают, что санкции (пени, штрафы) следует отражать на счете 0.303.05.000 «Расчеты по прочим платежам в бюджет». Это связано с тем, что они не являются налогами (сборами), а относятся к прочим платежам, зачисляемым в бюджет.

ПБУ 9/99, Приказ Минфина от 31.10.

2000 № 94н): Дебет счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям» — Кредит счета 91 «Прочие доходы и расходы» Административный штраф: проводки в бухгалтерском учете Таким образом, начисленному штрафу за нарушение ПДД будет соответствовать такая бухгалтерская проводка: Дебет счета 91 – Кредит счета 76 Аналогичной проводкой будет отражено начисление штрафа трудовой инспекцией и иными аналогичными инстанциями. Следовательно, оплата административного штрафа будет отражена так: Дебет счета 76 – Кредит счетов 50 «Касса», 51 «Расчетные счета» и др.

Начисление пени в казенном учреждении проводки

В рассматриваемой ситуации учреждение не наделено полномочиями администратора доходов бюджета в полном объеме, а осуществляет отдельные полномочия администратора доходов по начислению соответствующих поступлений. Согласно п.п.

262, 276 Инструкции N 157н для учета расчетов между администратором доходов (получателем бюджетных средств), осуществляющим отдельные полномочия по начислению и учету платежей в бюджет, и администратором доходов бюджета, осуществляющим отдельные полномочия по администрированию кассовых поступлений, применяются счета:

Рекомендуем прочесть: Методические тесты охранника 4 разряда 2020 года

Инструкция № 162н содержит информацию о различных хозяйственных операциях и проводках, которыми эти операции можно оформить.

Кроме того, законодатель разработал отдельную таблицу с возможными корреспонденциями счетов, содержащуюся в приложении № 1 к инструкции № 162н.

Если необходимой операции в таблице нет, то возможно самостоятельное определение проводки согласно требованиям приказа № 162н.

Штрафы и пени по налогам: учет и проводки

Например, при подаче декларации по НДС позже установленного срока компанию ждет штраф в размере от 5 до 30 % суммы налога, указанного в декларации. При этом минимальный штраф составит 1000 рублей (ст. 119 НК РФ). А если бухгалтер забыл перечислить налог, придется заплатить еще и пени за каждый день просрочки.

Пример расчета.

Источник: https://sibyurist.ru/test_category/peni-shtrafy-pfr-2019-kazennoe-byudzhetnoe-provodki

Пени по страховым взносам: проводки

Тот факт, что пени вы начислили не самостоятельно (например, при просрочке уплаты взносов), а их вам насчитали сотрудники отделения ПФР по результатам проверки, никак не влияет на отражение данной операции в бухгалтерском учете. Т.е. в данном случае составляются обычные проводки.

- если пени начислены самостоятельно, то проводка делается на дату их расчета (эта дата отражается в справке-расчете);

- если пени начислены ПФР, то проводка делается на дату вступления в силу решения по результатам проверки.

Тема: проводки по административному штрафу в бюджетном учреждении

Возникновение обязательства (кредиторской задолженности по административному штрафу) и уменьшение денежных средств как актива — это разные вещи.

Для чего Вы добавляете подобные лирические отступления? Кто с кем и как общается — это не тема данного обсуждения.

П.

131 Инструкции № 174н установлено, что:

«начисленные суммы иных налогов, сборов, обязательных платежей в бюджеты бюджетной системы Российской Федерации отражаются по кредиту соответствующих счетов аналитического учета счета 030300000 «Расчеты по платежам в бюджеты» (030305730, 030312730, 030313730) и дебету соответствующих счетов аналитического учета счета 040120200 «Расходы хозяйствующего субъекта», счета 040110100 «Доходы хозяйствующего субъекта».

Проводки по начислено пени и штраф по ФСС

Порядок отражения в учете сумм пеней, штрафов инструкциями не установлен.

В частных разъяснениях сотрудники Минфина России (департамента бюджетной политики и методологии) указывают, что санкции (пени, штрафы) следует отражать на счете 0.303.05.

000 «Расчеты по прочим платежам в бюджет». Это связано с тем, что они не являются налогами (сборами), а относятся к прочим платежам, зачисляемым в бюджет.

В учете к счету 0.303.05.000 целесообразно открыть субсчета (например, «Пени (штрафы) по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний»).

Штраф пенсионного фонда проводки

Подошло время сдавать документы в ПФР, бухгалтер ООО «Астра» внесла все данные и отправила отчет в электронном виде 10 мая. По техническим причинам отчет не был отправлен вовремя. Снова его уже отправили на следующий день, 11 мая. В пенсионном фонде предупредили, что на организацию будет наложен штраф.

Имущество, переданное фонду его учредителями (учредителем), является собственностью фонда. Учредители не отвечают по обязательствам созданного ими фонда, а фонд не отвечает по обязательствам своих учредителей.

Проводки штраф пфр за несвоевременную сдачу сзв м проводки

Раз в год подавать годовую отчетность о страховом стаже каждого работника. Такой отчет подается до 1 марта, следующего за отчетным периодом года.

Размер штрафа составляет 500 рублей за каждого сотрудника, за которого не было подана отчетность.

Источник: https://ask-lawyer.ru/privatizatsiya/shtraf-pfr-provodki-byudzhetnoe-uchrezhdenie