Примеры Создания Резерва По Сомнительным Долгам В 2020

Размер резерва по сомнительным долгам

Экономический кризис и недобросовестные контрагенты могут привести к возникновению у организаций долгов, которые вряд ли будут погашены. Чтобы эта задолженность не висела на счетах расчетов тяжелым грузом и не завышала показатели в балансе, компании создают резервы по сомнительным долгам.

Сомнительные долги — дебиторская задолженность, которая не погашена в установленные соглашением сроки или с высокой степенью вероятности не будет погашена, а также не обеспечена соответствующими гарантиями.

На размер резерва по сомнительным долгам уменьшается сумма дебиторской задолженности в бухгалтерском балансе. По каким правилам создаются резервы по сомнительным долгам в бухгалтерском и налоговом учете, как их использовать и восстановить читайте в данной статье.

статьи:

1. Обязателен ли резерв по сомнительным долгам

2. Учетная политика по сомнительным долгам

3. Приказ по сомнительным долгам образец

4. Создание резерва сомнительных долгов в бухгалтерском учете

5. Восстановление резерва по сомнительным долгам

6. Использование резерва по сомнительным долгам

7. Пример резерва по сомнительным долгам с проводками

8. Инвентаризация резерва по сомнительным долгам

9. Резервы по сомнительным долгам в 1с 8.3

10. Резерв по сомнительным долгам в балансе

11. УСН резерв по сомнительным долгам

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Обязателен ли резерв по сомнительным долгам

Правила формирования резерва по сомнительным долгам различны для целей бухгалтерского и налогового учета.

В бухгалтерском учете применяются следующие нормы:

- Создание резерва по сомнительным долгам – обязанность организации согласно п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н

- Резерв формируется по любой дебиторской задолженности, отнесенной к сомнительной. При этом сомнительной можно признать и ту задолженность, по которой срок погашения еще не наступил.

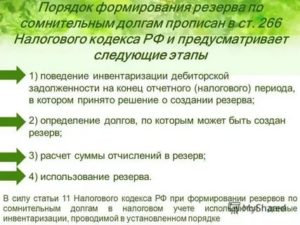

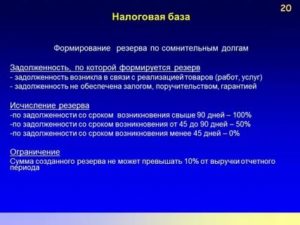

Относительно налогового учета законодательство предусматривает:

- право налогоплательщика, использующих метод начисления, создать резерв по сомнительным долгам (п. 3 ст. 266 НК РФ). Поскольку размер резерва по сомнительным долгам относится к внереализационным расходам, организации стремятся использовать данное право и снизить тем самым налогооблагаемую прибыль.

- создание резерва по сомнительным долгам только по задолженности покупателей и заказчиков за выполненные работы, услуги или за реализованные товары (абз. 1 п. 1 ст. 266 НК РФ).

2. Учетная политика по сомнительным долгам

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н предусматривает формирование резерва по каждому сомнительному долгу исходя из оценки финансового состояния должника и вероятности погашения долга. Конкретную методику и периодичность формирования резерва организация должна разработать самостоятельно и утвердить в учетной политике для целей бухгалтерского учета.

Можно выбрать из следующих вариантов:

- создание резерва по каждому сомнительному долгу на основании профессионального суждения, в котором определяется размер задолженности, которая не будет погашена. При этом в учетной политике устанавливаются параметры, по которым оценивается платежеспособность, финансовое положение контрагента, качество обслуживания долга и т.п. Размер резерва по сомнительным долгам также рассчитывается индивидуально.

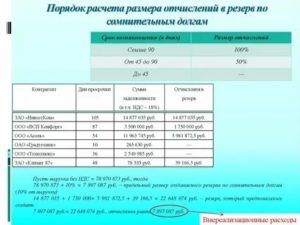

- создание резерва по каждому долгу в зависимости от периода просрочки погашения долга. Размер резерва по сомнительным долгам в данном случае может устанавливаться в процентах от суммы задолженности или соответствовать порядку формирования резерва в налоговом учете:

- 100% от суммы задолженности при просрочке более 90 дней;

- 50% от суммы задолженности в случае просрочки от 45 до 90 дней.

Формируя учетную политику по сомнительным долгам, необходимо учитывать специфику учета и деятельности конкретной организации, а также влияние резерва на показатели бухгалтерской отчетности.

Обратите внимание, что в налоговом учете резерв не создается:

Источник: https://azbuha.ru/raschety-s-kontragentami/razmer-rezerva-po-somnitelnym-dolgam/

Резерв по сомнительным долгам в бухгалтерском и налоговом учете

1. Для чего нужен резерв по сомнительным долгам и обязательно ли его создавать?

2. Чем отличается «бухгалтерский» резерв по сомнительным долгам от «налогового»?

3. Как рассчитать, скорректировать и отразить в бухгалтерском и налоговом учете сумму резерва?

Для того чтобы данные бухгалтерской отчетности были достоверными, активы и обязательства организации подлежат корректировке с учетом оценочных значений.

В отношении дебиторской задолженности оценочным значением является резерв по сомнительным долгам, то есть в балансе сумма дебиторской задолженности отражается за вычетом созданного резерва.

Благодаря этому исключается завышение величины активов, а пользователи бухгалтерской отчетности видят реальную величину дебиторской задолженности и, соответственно, могут адекватно оценить финансовое состояние организации.

Заметьте, что для целей бухгалтерского учета формирование резерва по сомнительным долгам с 2011 года является не правом, а обязанностью, о чем говорится в п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н.

По-другому дело обстоит с налоговым учетом, НК РФ предусматривает именно право организаций, применяющих метод начисления, создавать резерв по сомнительным долгам. Однако, учитывая то, что указанный резерв включается в налоговые расходы, многие организации сами изъявляют желание воспользоваться таким правом и сформировать резерв по сомнительным долгам для целей налогового учета. В этой статье предлагаю рассмотреть порядок создания, учета и использования резерва по сомнительным долгам как в бухгалтерском, так и в налоговом учете.

Резервы по сомнительным долгам в бухгалтерском и налоговом учете: особенности и отличия

Несмотря на то, что формирование резерва по сомнительным долгам предусмотрено и в бухгалтерском, и в налоговом учете, нужно иметь в виду, что «бухгалтерский» и «налоговый» резерв существенно отличаются друг от друга по многим параметрам: от правил создания и до порядка использования. Более наглядно эти отличия представлены в виде заметок на интерактивной онлайн доске:

Как видите, резерв по сомнительным долгам в бухгалтерском и в налоговом учете создается по разным правилам и регламентируется разными нормативными актами. Поэтому формировать резерв нужно отдельно для бухгалтерских целей и отдельно для налоговых.

Резерв по сомнительным долгам в бухгалтерском учете

В бухгалтерском учете, в отличие от налогового, порядок расчета резерва по сомнительным долгам организация устанавливает самостоятельно.

В Положении по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н указано только, что «величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично». Например, организация может применять один из следующих способов расчета резерва по сомнительным долгам:

- Оценка каждого сомнительного долга. То есть по каждому сомнительному долгу организация самостоятельно определяет ту часть задолженности (или всю сумму задолженности), которая не будет погашена, и включает ее в общую сумму резерва.

- Определение величины резерва на основе данных прошлых периодов. При этом способе величина резерва рассчитывается как доля непогашенных долгов в общей сумме дебиторской задолженности (соотношение определяется по данным за предыдущие несколько лет).

- Расчет отчислений в резерв по каждому сомнительному долгу пропорционально периоду просрочки. Такой способ определения величины резерва аналогичен способу, применяемому в налоговом учете, о котором речь пойдет ниже.

Выбранный способ и методику расчета резерва по сомнительным долгам необходимо закрепить в учетной политике для целей бухгалтерского учета.

Например, если выбран способ экспертной оценки каждого сомнительного долга, то в учетной политике нужно прописать конкретные критерии (например, показатели платежеспособности и финансового состояния должника), на которых основывается такая оценка.

Если выбран способ расчета резерва в зависимости от периода просрочки каждого сомнительного долга, то в учетной политике нужно установить соответствующие процентные значения отчислений в резерв (они могут совпадать с применяемыми в налоговом учете, а могут и не совпадать).

! Обратите внимание: Выбирая конкретный способ определения величины резерва по сомнительным долгам в бухгалтерском учете, нужно учитывать особенности Вашей организации, а также цели создания резерва и влияние его величины на показатели отчетности.

Чем больше сумма резерва, тем меньше в итоге показатель валюты баланса, и тем меньше показатель чистых активов. Поэтому если Вам нужна «красивая» отчетность (например, для предоставления в банк при обращении за кредитом и т.д.), то целесообразно выбрать такой способ расчета резерва, при котором его величина будет минимальна – так будут исполнены требования законодательства, но при этом не пострадают интересы организации.

Главное, что нужно учесть: выбранный способ должен быть отражен в учетной политике, а изменения в нее вносятся до начала отчетного года.

В бухгалтерском учете созданный резерв по сомнительным долгам отражается на счете 63 «Резервы по сомнительным долгам», при этом аналитический учет ведется в разрезе должников. Отчисления в резерв учитываются в составе прочих расходов организации на счете 91-2.

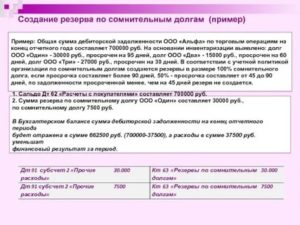

Пример создания резерва по сомнительным долгам в бухгалтерском учете

Организация ООО «Восход» отгрузила покупателю ООО «Икс» товары на сумму 118 000 руб. (в т. ч. НДС 18 000 руб.) 10 августа 2014. Срок оплаты по договору установлен 10 дней с даты отгрузки, однако в течение этого срока покупатель не оплатил товар.

Учетной политикой ООО «Восход» для целей бухгалтерского учета предусмотрено ежемесячное формирование резерва по сомнительным долгам исходя из оценки каждого долга.

На 31 августа организация сочла просроченную задолженность ООО «Икс» сомнительной с низкой вероятностью погашения и приняла решение включить в резерв полную сумму задолженности. Бухгалтерские проводки по формированию резерва по сомнительным долгам будут следующие:

| Дата | Дебет | Кредит | Сумма, руб. | операции |

| 31.08.2014 | 91-2 | 63 / ООО «Икс» | 118 000,00 | Сформирован резерв по сомнительным долгам |

Корректировка резерва в течение года

1. Допустим, покупатель ООО «Икс» перечислил в погашение задолженности 50 000 руб. 15 октября 2014 года. В этом случае величина созданного резерва подлежит уменьшению:

| Дата | Дебет | Кредит | Сумма, руб. | операции |

Источник: http://buh-aktiv.ru/rezerv-po-somnitelnym-dolgam-v-buhgalterskom-i-nalogovom-uchete/

Обязательно Ли Создавать Резерв По Сомнительным Долгам В 2020 Году

- Обязательность создания. В бухгалтерии такой резерв обязателен, поскольку этого требует абз. 1 п. 7 Положения о бухучете. Если организация применяет для налогового учета метод начисления, то бухгалтер сам решает, создавать ли для налогового учета такой резерв или нет (это право отражено в п. 3 ст. 266 НК РФ).

- Характеристика отчислений. Бухгалтерский учет определяет резервные отчисления как «прочие расходы», а для налогового учета их надо учитывать среди внереализационных расходов.

- Трактовка сомнительности долга. Для бухгалтерского учета к компенсации резервом подходит любая не погашенная в срок или полностью задолженность, а для налогового таковой может быть признана только просрочка по оплате товаров, услуг, работ.

- Определение размера отчислений.

Для бухучета приоритет установления размера остается за бухгалтером (с принятием во внимание особенностей долга), а при налоговом учете размеры четко определены НК РФ.

- Общий размер резервного фонда. В бухучете он не ограничен, а в налоговом учете не может быть больше одной десятой от выручки.

- дебет 91-2, кредит 63 – 7 000 руб. – создан резерв по сомнительному долгу;

- дебет 91-2, кредит 63 – 3 000 руб. – доначислен резерв по сомнительному долгу;

- дебет 63, кредит 76 – 10 000 руб. – безнадежная задолженность списана за счет резерва.

Отметим, что в бухучете предельной величины для резервного фонда по сомнительной задолженности не установлено. Однако в налоговом учете лимит регламентирован — до 10 % от суммы полученной выручки за квартал, полугодие или 9 месяцев либо год (п. 4 ст. 266 НК РФ ).

И еще один момент. Вы вправе признать сомнительной или безнадежной задолженность, даже если никаких мер по взысканию этой задолженности не принималось. В частности, не важно, направлены ли контрагенту претензии, поданы ли в суд исковые заявления и т.п.

Ведь по своей природе списание безнадежной к взысканию задолженности в состав расходов является способом корректировки доходов, ранее отраженных в налоговом учете, но фактически не полученных компанией.

Этим обеспечивается взимание налога, исходя из реально сложившейся прибыли.

Резерв по сомнительным долгам в учете (2020)

На проверках вы не обязаны сдавать документы, которые налоговики не требуют. Но, если видите, что у инспекторов не хватает данных для верного расчета, в ваших интересах подать дополнительные документы. Если инспекторы смогут проверить сумму резерва, спора не будет.

Рекомендуем прочесть: Оквэд 2020 Торговля Через Интернет Магазин

Если до конца отчетного года, следующего за годом создания резерва, резерв в какой-либо части не будет использован, то остаток учитывают при составлении бухгалтерского баланса на конец отчетного года — присоединяют к финансовым результатам (абз. 5 п. 70 ПБУ).

Резервы по сомнительным долгам в бухгалтерском и налоговом учете в 2020 году

В бухгалтерской отчетности резерв по сомнительным долгам отражается по строке «Дебиторская задолженность», причем со знаком минус. Соответственно, сальдо по 63 счету уменьшают сумму дебиторской задолженности.

Резерв по сомнительным долгам отражается в бухгалтерском и налоговом учете. Однако есть существенные различия в его формировании в различных видах учета. Смотрите нашу инструкцию по формированию резерва в 2020 году.

Резервы по сомнительным долгам в бухгалтерском и налоговом учете 2020

- Интервальный – компания ежемесячно или ежеквартально определяет сумму отчислений в зависимости от количества дней просрочки. Такой же метод используют в налоговом учете,

- Экспертный – организация рассчитывает отчисления, исходя из собственных ожиданий. Величина отчислений – это сумма, которая, по мнению компании, не будет погашена.

Компания сама разрабатывает порядок создания и использования, величину резервируемых сумм в БУ. Какие методы расчета отчислений в резервный фонд можно использовать? Любые, какие компания считает приемлемыми.

Вот несколько примеров:

Особенности резерва по сомнительным долгам в 2020 году

На самом деле, наличие в учетной политике положения о том, что организация вообще не формирует резерв по сомнительным долгам, и до 2011 года противоречило требованию осмотрительности. Другое дело, что до 2011 года резерв нужно было создавать в более редких случаях, чем сейчас.

«Бухгалтерские» и «налоговые» накопленные суммы по сомнительным и безнадежным долгам сильно отличаются, поэтому и формировать их нужно отдельно для разных целей. В БУ порядок расчета предприятие устанавливает самостоятельно. В ПБУ РФ указано, что сумма средств должна рассчитываться одним из следующих методов:

Рекомендуем прочесть: Субсидии Молодым Семьям 2020 Мордовия Контакты

Резерв по сомнительным долгам в бухгалтерском и налоговом учете: полный справочник для бухгалтеров

ООО «Ромашка» провела инвентаризацию и определила, что за последние 3 года 2% от отгруженных товаров покупателями не оплачены. В связи, с чем организация создает резерв по сомнительным долгам. В учетной политике соответственно прописано создание резерва статистическим способом.

Источник: https://nl-consalting.ru/oformlenie-razvoda/obyazatelno-li-sozdavat-rezerv-po-somnitelnym-dolgam-v-2019-godu

Резерв сомнительных долгов в налоговом учете 2020

Резервы организации создаются, чтобы покрыть затраты или убытки, которые предположительно возникнут в будущем. Налоговый кодекс РФ разрешает включать резервируемые суммы в расходы. При этом формирование резервов в налоговом учете имеет ряд ограничений, которые нужно соблюдать для корректного расчета базы по налогу на прибыль.

Резерв по сомнительной задолженности в налоговом учете

Первый тип резервов, который может создавать компания, — это резерв по сомнительным долгам. Представим ситуацию: компания заключила договор с покупателем и отгрузила товар. Однако контрагент не произвел оплату в срок, а обеспечение задолженности не предусматривалось.

Такая задолженность переходит в категорию сомнительной. Согласно ст. 266 НК РФ, организация-кредитор может создать резерв по такому долгу и принять эту сумму в качестве внереализационного расхода в текущем отчетном/налоговом периоде.

Величина средств, которую разрешается учесть, определяется в ходе инвентаризации задолженности покупателей на отчетную дату.

На практике встречаются ситуации, когда вы имеете встречное обязательство перед контрагентом. В учете одновременно возникают дебиторская и кредиторская задолженности. Сомнительным долгом здесь может выступать только та часть, которая превышает ваше обязательство перед контрагентом.

Резерв сомнительных долгов в налоговом учете в 2020 году формируется в зависимости от числа дней просрочки оплаты:

- более 90 дней: на всю сумму задолженности;

- от 45 до 90 дней (включительно): на сумму, равную 50 % от долга;

- менее 45 дней: задолженность не включается в сумму резерва.

Попробовать

Если вы ведете учет кассовым способом, а не по методу начисления, резервы не предусматриваются. Это объясняется тем, что расходы в этом случае разрешено принимать только по факту оплаты.

По итогам налогового периода резервируемые суммы не могут составлять больше чем 10 % от выручки от реализации за этот же период. Если же резерв рассчитывается по окончании отчетного периода, в качестве предела берется наибольшая из двух сумм: 10 % выручки за истекший налоговый период либо 10 % выручки за настоящий отчетный период.

Контрагент-покупатель может перечислить вам неуплаченные суммы. В этом случае разница между резервом на предыдущую и на текущую отчетную дату учитывается как внереализационный доход.Резерв может быть использован только на покрытие убытков, полученных в результате признания долга безнадежным, то есть нереальным для возврата.

Резерв на гарантийный ремонт в налоговом учете

Предприятия, реализующие товары или осуществляющие работы, зачастую несут ответственность за дальнейшее гарантийное обслуживание в течение определенного срока.

Таким лицам разрешается формировать для данных целей резервы предстоящих расходов в налоговом учете. Это касается тех случаев, когда гарантия официально закреплена в договоре с клиентом.

Максимальную величину резерва необходимо отразить в учетной политике.

Резерв начисляется при продаже товаров или работ. В этот же момент он включается в состав расходов (ст. 267 НК РФ). Размер резервируемой суммы ограничен и рассчитывается следующим образом:

- 1) определяется доля фактических издержек на ремонт по гарантии и обслуживание в выручке от продаж данных товаров/работ за три предыдущих года (без НДС);

- исчисленная доля умножается на текущую выручку.

Полученное значение и будет являться предельным значением резерва, который можно отнести на расходы. Если товары или работы с гарантией реализуются менее чем в течение трех лет, следует взять данные за фактические сроки их продажи. Если же такие реализации производятся впервые, за лимит принимается потенциальный размер расходов на обслуживание и ремонт.

Издержки на ремонт и обслуживание относятся к категории прочих расходов, связанных с производством и реализацией.

Все затраты, связанные с гарантией, списываются за счет резерва. Та часть, которая не израсходована полностью, переносится на следующий налоговый период. По его окончании величина вновь формируемого резерва сопоставляется с остатком. Если вы получаете меньшую сумму, то разность требуется учесть как внереализационный доход.

Когда вы прекращаете продажу продукции/работ с гарантией, весь оставшийся не использованным резерв следует отнести на доходы.

Резерв по отпускам в налоговом учете

Еще один вид резервов, создаваемых предприятиями, это резервы по отпускам (ст. 324.1 НК РФ). Они формируются в текущем периоде для их последующего расходования. Порядок определения резервов под отпуска в налоговом учете нужно прописать в учетной политике. Налоговый кодекс не предусматривает обязательного алгоритма для их вычисления.

Начисление резерва отпусков в налоговом учете осуществляется ежемесячно, а процент отчислений берется исходя из отношения планируемых расходов по отпускам, включая взносы, к планируемым расходам на оплату труда. Определить такие затраты можно, например, исходя из соответствующих издержек прошедшего периода. Полученная доля умножается на фактический объем расходов на оплату труда.

Расходы на создание резервов по отпускам следует относить на тот счет учета, где указывается заработная плата работника. Таким образом, выделяются группы: сотрудники производства, администрации и т.д.

В конце налогового периода бухгалтер производит инвентаризацию резерва. Могут возникнуть две ситуации: либо зарезервированных средств будет недостаточно, либо они будут недоиспользованы. Теоретически выплачиваемые отпускные могут совпасть с заранее подсчитанным резервом. Однако поскольку он формируется на основе плана, такой вариант маловероятен.

- Если зарезервированных сумм не хватило на покрытие издержек по отпускам, эта разница учитывается как расход на оплату труда.

- Если в учете числится остаток, это значит, что сотрудники не полностью использовали свое право на отпуск. Здесь возможны два варианта:

- когда вы не планируете создавать резерв в следующем году, остаток просто списывается как внереализационный доход;

- если создание резерва по-прежнему целесообразно для предприятия, его остаток подлежит корректировке. Для этого сначала рассчитывается резерв по неиспользованным отпускам. Он равен произведению среднедневного заработка сотрудника и фактического числа неиспользованных дней отпуска. После этого определяется разница между остатком на отчетный день и уточненным резервом:

Уточненный резерв > Остаток резерва =>разница идет на расходы по оплате труда

Уточненный резерв < Остаток резерва =>разница идет на внереализационные доходы

Прочие резервы

Помимо вышеуказанных Налоговым кодексом предусматривается создание и других резервов. К ним относятся, в частности, резервы по ремонту основных средств предприятия, а также резервы по предстоящим расходам на НИОКР.

Отметим, что некоторые виды резервов, которые предусмотрены бухгалтерским учетом, не затрагивают налоговый учет.

Резерв по незавершенным судебным делам является оценочным обязательством наряду с прочими расходами будущих периодов, однако не создается в налоговом учете и не включается в расчет базы по налогу на прибыль.Еще одним различием резервов в бухгалтерском и в налоговом учете является то, что во втором случае их создание является правом плательщика. Для бухгалтерского учета резерв — это обязанность, закрепленная ПБУ. Она обусловлена необходимостью максимально достоверно отражать финансовое положение и результаты деятельности.

Для чего создается резерв по сомнительным долгам

Для того, чтобы это выяснить, необходимо обратиться к положению по бухгалтерскому учету (ПБУ) и налоговому кодексу (НК).

Для начала важно выявить определения резерва и сомнительного долга. Согласно толковому словарю Ушакова, резерв – это:

1.Запас чего-н., то, что можно использовать в случае надобности;

2.Запасный фон. Налоговый кодекс РФ (ст.

266 НК РФ) приводит следующее определение сомнительного долга: «сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией».

ПБУ определяет «сомнительную дебиторскую задолженность» в Приказе Минфина России от 29.07.1998 № 34н п.

70 как задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Упрощая определение, резерв – это запас, подстраховка, которую компания создаёт в случае наличия долга, и задолженность переходит в статус сомнительного.

Создание резерва для бухгалтерского и налогового учета

Для целей бухгалтерского учета и налогового учета резерв создается различными способами и для разных целей.

| Резерв по сомнительным долгам | Для налогового учета | Для бухгалтерского учета |

| Причина создания | по задолженности, возникшей в связи с не погашенной в срок реализацией | по любой задолженности |

| Кто создает | компания может создавать | компания обязана создавать |

| Отличия и ограничения | резерв позволяет учесть потери от возможности невозврата задолженности в ранние сроки, уменьшает налогооблагаемую базу в период его создания | цели признания резерва, суммы, сроки, инвентаризация дебиторской и кредиторской задолженности, прочее |

Для налогового учета резерв создается исключительно по задолженности, возникшей в связи с не погашенной в срок реализацией. По полученным или выданным авансам резерв не создается, как и не создается резерв по займам и кредитам.

В бухгалтерском учете резерв создается по любой задолженности. Компания может создать резерв как по покупателю, так по поставщику не только в случае наличия просроченной задолженности, но и в случае возникновения сомнения в том, что задолженность может быть не погашена в срок. Основанием является признания задолженности сомнительной, и здесь важно профессиональное суждение.

Следующее ключевое отличие заключается в том, что в налоговом учете создание резерва по сомнительным долгам является правом компании, тогда как в бухгалтерском учете – ее обязанностью. Если организация относится к субъектам малого предприятия, она тоже обязана создавать резерв по сомнительным долгам.

Кроме этого существует целый ряд других ограничений по признанию резерва, таких как суммы, сроки, обязательное проведение инвентаризации дебиторской и кредиторской задолженности и другие. Однако самым главным является отличие по цели признания резерва, и здесь решение о целях использования принимает сама компания.

В налоговом учете резерв позволяет учесть потери от возможности невозврата задолженности в ранние сроки. Резерв, в свою очередь, уменьшает налогооблагаемую базу в период его создания.После погашения долга контрагентом резерв необходимо восстановить и увеличить налогооблагаемую базу.

Таким образом, компания может в краткосрочном или долгосрочном периоде регулировать налог на прибыль с помощью резерва.

Резерв в управленческом учете

В бухгалтерском или управленческом учете цель создания резерва иная. В процессе осуществления хозяйственной деятельности у компании возникает разного рода задолженность.

Основным требованием к финансовой отчётности является её достоверность, которую можно достичь с помощью создания резерва. При формировании финансового отчета (баланса) дебиторская и кредиторская задолженность указывается за минусом созданного резерва, что показывает достоверное финансовое положение компании как собственникам, так и потребителям отчетности.

К созданию резерва по сомнительным долгам необходимо подходить осознанно, предварительно просчитав все плюсы и минусы. Важно понимание целей его создания, которые могут варьироваться от управленческих до целей уменьшения налога на прибыль.

Участвуйте в вебинарах по налогам и бухучету, чтобы разобраться в вопросах создания резерва по сомнительным долгам и многом другом под руководством лектора-эксперта!

Бухгалтерский управленческий учет: курсы Вебинары по бухгалтерии

Ирма Гучуа

лектор-эксперт Финансовой академии «Актив», сертифицированный специалист в области бухгалтерского учета и налогообложения

- Тест для пользователей Excel

Источник: https://finacademy.net/materials/article/rezerv-po-somnitelnym-dolgam-ua

Примеры Создания Резерва По Сомнительным Долгам В 2020

ВАЖНАЯ ИНФОРМАЦИЯ! Выбранный способ и особенности расчета организация должна зафиксировать в своей учетной политике. Для каждого вида нужно прописать соответствующие условия.

В отношении долгов По которым допускается создавать резерв, устанавливается длительность просрочки платежей Исходя из длительности просрочки Определяется объем резерва и для него учреждаются лишь две величины – на полный объем при просрочке в 90 и более дней, на половину долга при просрочке в 45-90 дней При наличии встречного обязательства в РСД Попадает лишь кредит по долгам в непокрытой части В 2020 году предельный объем РСД Ограничен суммой 10 % от наибольшего из двух показателей – выручки за отчетный период, в каком создается резерв или выручки за предыдущий налоговый период Не использованный резерв переносится на следующий год Корректируясь при этом на величину вновь создаваемого резерва по аналогичному долгу Порядок восстановления О восстановлении резерва по сомнительной задолженности речь идет, когда долг контрагента оплачивается целиком или частично.

- по окончании трехлетнего периода исковой давности;

- при окончательной ликвидации субъекта;

- в случае постановления ФССП о невозможности взыскания;

- при неосуществимости взыскания по причинам, независящим от воли сторон.

Резерв по сомнительным долгам

Если задолженность, которая ранее числилась как сомнительная, признана безнадежной, ее резерв спишут по дебету 63 «Резервы по сомнительным долгам», который корреспондирует со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «расчеты с разными дебиторами и кредиторами».

Если сумма безнадежной задолженности больше, чем резерв по ней, ее придется списать по дебету 91 «Прочие расходы и доходы».

Если списали задолженность, по которой истекли сроки исковой давности, ее в течение 5 лет нужно сохранять на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных кредиторов», на случай возвращения состоятельности должника и появления возможности ее погашения.

- Основание создания – для этого типа резерва им послужат результаты проведенной в последний отчетный день инвентаризации дебиторских задолженностей.

- Размер резервных отчислений – для каждого неплательщика определяется по отдельности (аналитический учет сомнительных долгов). При этом учитывается состоятельность каждого партнера (реальные финансовые перспективы и возможности в полной или частичной отдаче долга).

- Способ создания резерва может выбираться организацией самостоятельно исходя из специфики деятельности и нюансов самой задолженности. Выделяют три возможных способа создания резервного фонда по сомнительным долгам:

- интервальный – величина резервных отчислений рассчитывается каждый расчетный период (месяц, квартал) путем вычисления процента от суммы задолженности, который может меняться в зависимости от степени просрочки выплаты;

- экспертный – оценивается величина долга, которая не будет выплачена в положенный срок, отдельно по каждому должнику, это и будет суммой резервных отчислений;

- статистический – учитываются данные по безнадежным долгам сразу за несколько отчетных периодов по разным видам задолженностей.

Для целей бухгалтерского учета необходимо создать резерв в том отчетном периоде, в котором выявлена сомнительная задолженность. Для целей бухгалтерского учета создание этого резерва является обязательным, в отличие от резерва для целей налогового учета.

Если к примеру, есть задолженность в сумме 500 000рублей и есть информация о начале процедуры банкротства должника, в сумму резерва можно включить всю задолженность. Однако, если есть уверенность, что должник внесет в ближайшее время 300 000рублей, то в сумму резерва стоит включить лишь 200 000рублей.

Формирование резерва по сомнительным долгам

В бухгалтерском учете нет ограничений по сроку и размеру дебиторской задолженности, на которую создается резерв сомнительных долгов: резерв создается на полную или невозможную ко взысканию сумму отдельно по каждому сомнительному долгу.

В бухгалтерском балансе (форма N 1) сумму резерва сомнительных долгов отдельно не показывают. На нее уменьшается дебиторская задолженность, в отношении которой был создан резерв (п. 35 ПБУ 4/99 «Бухгалтерская отчетность организации»).

В целях сближения налогового и бухгалтерского учета мы считаем допустимым определять сумму резерва в бухгалтерском учете с использованием правил его формирования в налоговом учете.

Резерв предназначен для списания сомнительных дебиторских задолженностей, если они станут нереальными для взыскания.Его сумму отражают на счете 63 «Резерв по сомнительным долгам» и включают в состав прочих расходов фирмы.

Если такой резерв был создан, то сумму дебиторской задолженности, учтенную на счете 62 «Расчеты с покупателями и заказчиками», отражают в балансе по строке 1230 за вычетом суммы резерва.

Рекомендуем прочесть: Какие права у детей чернобальца достигшие 18 лет

30 сентября рассчитываем резерв — 650 000 руб. (500 000 x 100% + 150 000 x 100%) и норматив — 15 млн руб. (150 млн руб. x 10% > 130 млн руб. x 10%). В расходы включаем разницу между резервом на 30 сентября и остатком резерва, созданного на 30 июня, — 150 000 руб. (650 000 руб. — 500 000 руб.).

Источник: https://yrokurista.ru/meditsinskoe-pravo/primery-sozdaniya-rezerva-po-somnitelnym-dolgam-v-2019

Резервы по сомнительным долгам в бухгалтерском учете

Резервы по сомнительным долгам в бухгалтерском учете — это специальный резервный фонд, который организация должна создать, если она имеет крупную дебиторскую задолженность, проблемную к взысканию.

Ведь передавая товары в долг, любая компания рискует остаться без продукции и без оплаты. В статье расскажем, как правильно создать и отразить в учете резервы по сомнительным долгам.

И обратите внимание на «Советы бывалых», которыми статья заканчивается.

Сомнительным долгом называется объем дебиторской задолженности в денежном выражении, по которой сохраняется высокий риск невозврата в установленные соглашениями сроки, либо уже просроченная дебиторка.

Признаки сомнительных долгов:

- Образовался в процессе реализации продукции или оказания услуг (работ).

- Не обеспечен залоговыми обязательствами, банковскими гарантиями либо поручительством.

- Срок погашения данного обязательства нарушен (просрочен) либо велик риск образования просрочки.

В соответствии с п. 70 Приказа Минфина от 29.07.1998 № 34н, экономические субъекты обязаны создавать специальные финансовые резервные средства по таким проблемным обязательствам.

Как рассчитать размер

Резервы по сомнительным долгам в бухгалтерском учете следует определять исключительно по каждому обязательству. То есть отдельно по каждому договору или соглашению, по которому возникают риски невозврата или уже числится просроченная задолженность.

Такая дебиторская задолженность должна быть подтверждена инвентаризацией расчетов. Иными словами, бухгалтерия обязана подтвердить обязательства специальным актом сверки взаиморасчетов.

Каждая компания самостоятельно определяет порядок расчета таких резервных фондов. Данный алгоритм следует закрепить в учетной политике компании либо отдельным локальным актом.

Отметим, что в бухучете предельной величины для резервного фонда по сомнительной задолженности не установлено. Однако в налоговом учете лимит регламентирован — до 10 % от суммы полученной выручки за квартал, полугодие или 9 месяцев либо год (п. 4 ст. 266 НК РФ).

Чтобы снизить или исключить расхождения между данными налогового и бухгалтерского учета, допустимо использовать порядок определения величины резервных фондов, определенный для расчета по налогу на прибыль (п. 4 ст. 266 НК РФ).

Алгоритм создания:

- Если сомнительной задолженности менее 45 дней, то резерв не создается.

- Просрочка более 45 дней, но менее 90 дней — сумма РФ до 50 % от величины просроченной дебиторской задолженности.

- Обязательства просрочены более чем на 90 дней — создается РФ на полную сумму задолженности.

Неиспользованные средства резервов подлежат списанию в конце календарного года.

Бухгалтерские проводки по учету резервов

Созданный резерв по сомнительным проблемным долгам подлежит отражению на специальном счете бухгалтерского учета 63.

Сальдо по бухсчету 63 отражается в составе строки «Дебиторская задолженность», причем со знаком минус. Следовательно, сформированные записи на 63 счете уменьшают сумму дебиторки, по которой сформирован РФ.

Типовые проводки:

Операция | Дебет | Кредит |

Создан резерв по сомнительным долгам (проводка) | 91 | 63 |

Задолженность, безнадежная к взысканию, списана за счет созданного резервного фонда | 63 | 60, 62, 76 |

Просрочка погашена должником | 63 | 91 |

Рассмотрим правила составления корреспонденции счетов на конкретном примере:

ООО «Весна» осуществило реализацию товаров:

- ООО «Покупатель» — 50 000,00 рублей (120 дней просрочки);

- ООО «Закупщик» — 160 000,00 рублей (50 дней просрочки);

- ООО «Магазин» — 20 000,00 рублей (90 дней).

В мае ООО «Закупщик» оплатил задолженность в полном объеме.

В июне ООО «Покупатель» сообщил о банкротстве и невозможности возврата средств.

По итогам года невостребованные резервные средства списаны.

Бухгалтер составил следующие проводки:

Операция | Дебет | Кредит | Сумма, руб. |

Сформирован резерв по сомнительным долгам (проводка) | 91 | 63 | 150 000 рублей (50 000,00 + 20 000,00 для долга более 90 дней просрочки, 80 000 (50 %) для долга от 45 до 90 дней) |

На расчетный счет поступила оплата от ООО «Закупщик» | 63 | 76 | 160 000,00 |

Списана сумма резервного фонда по конкретному обязательству | 63 | 91 | 80 000,00 |

Получено уведомление о банкротстве и невозможности возврата задолженности ООО «Покупатель» | 63 | 60 | 50 000,00 |

Невостребованные резервы списаны на прочие доходы по итогам календарного года | 63 | 91 | 20 000,00 (150 000 — (80 000 + 50 000) |

Перенос резерва на следующий год

Если в компании в 2017 году был создан резервный фонд, но в течение 2018-го он не был израсходован — при оформлении баланса нужно будет оставшиеся деньги присоединить к финрезультатам на конец года (включить во внереализационные доходы).

Пункт 5 статьи 266 Налогового кодекса РФ требует корректировать сумму резерва на 2020 год на сумму неиспользованного за 2018-й.

Однако так поступать нужно только в том случае, если принято решение перенести оставшиеся с 2018 года резервные суммы на 2020-й.Если же такой перенос не запланирован, то суммы, учтенные в 2018 году как внереализационные расходы, придется включить в состав внереализационных доходов (п. 7 ст. 250 НК РФ).

Советы бывалых

О том, какие суммы, по мнению налоговиков, к сомнительным долгам относить не следует:

- расходы в виде предварительной оплаты, в том числе авансы;

- задолженность по договору цессии, поскольку она не рассматривается как задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг;

- задолженность по штрафам;

- суммы денежных средств, размещенные на счетах, депозитах в банках;

- задолженность по договору, если она покрывается за счет страхового возмещения по договору страхования предпринимательского риска.

И еще один момент. Вы вправе признать сомнительной или безнадежной задолженность, даже если никаких мер по взысканию этой задолженности не принималось. В частности, не важно, направлены ли контрагенту претензии, поданы ли в суд исковые заявления и т.п.

Ведь по своей природе списание безнадежной к взысканию задолженности в состав расходов является способом корректировки доходов, ранее отраженных в налоговом учете, но фактически не полученных компанией.

Этим обеспечивается взимание налога, исходя из реально сложившейся прибыли.

И не забывайте о рисках, если речь идет об учете задолженности, возникшей между взаимозависимыми лицами. Налоговики посчитают, что единственной деловой целью «бездействия» компании являлось списание с баланса задолженности и учет ее в качестве безнадежной, а само бездействие носило характер прощения долга. А это грозит доначислениями.

Также надо различать ситуации, в которых в отношении части задолженности меры принудительного взыскания применялись и оказались безрезультатными, а в отношении другой части задолженности меры взыскания не применялись.

Для признания этой части задолженности безнадежной должно иметься надлежащее основание. Найти его нужно в п. 2 ст. 266 НК РФ.

Поскольку наличие постановления судебного пристава не позволяет списать задолженность, которая в этом постановлении не отражена.

Советы опубликованы в Телеграм-канале «Переводчик с бухгалтерского». Сформулированы автором Телеграм-канала «Мытарь»

Источник: https://ppt.ru/art/buh-uchet/rezervi-po-dolgam