Льготы По Госпошлине На Наследство

Госпошлина при вступлении в наследство в 2020 году, размер пошлины за вступление в наследство

/ Наследство / Госпошлина при вступлении в наследство

Просмотров 47332

«Какие расходы придется понести при оформлении наследства?» — интересуются наследники.

Вот уже 10 лет, как с наследников снята обязанность по оплате налога за унаследованное имущество. В 2005 году Госдумой РФ был принят соответствующий закон (№78-ФЗ от 01.07.2005) – чтобы снизить финансовые расходы граждан при получении наследства.

Но это не значит, что вступление в наследство – совершенно «бесплатная процедура». Определенные расходы наследникам понести все же придется. Речь идет о государственной пошлине.

Государственная пошлина (или нотариальный тариф) взымается нотариусом за ведение нотариального дела и выдачу свидетельства о праве на наследство.

Без оплаты госпошлины невозможно осуществить процедуру принятия наследства, а значит, невозможно и переоформить имущество наследодателя на себя – выдаваемое нотариусом свидетельство является правоустанавливающим документом на унаследованное имущество и служит основанием для регистрации права собственности.

Итак, обязательность и важность оплаты государственной пошлины неоспорима. Осталось только выяснить, каков размер нотариального тарифа за оформление наследства в 2020 году.

Размер госпошлины (нотариального тарифа) за оформление наследства

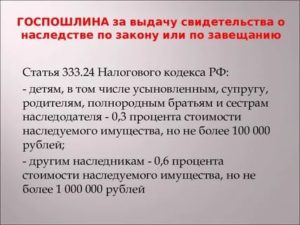

Размер государственной пошлины устанавливается Налоговым кодексом РФ. В частности, пункт 22 статьи 333.24 НК РФ определяет размер нотариального тарифа за оформление наследства и выдачу соответствующего свидетельства.

Согласно налоговому законодательству, размер государственной пошлины зависит одновременно от двух факторов:

- Родственные связи между наследодателем и наследником;

- Стоимость наследственного имущества.

Близким родственникам наследодателя (супругу/супруге, детям и родителям – то есть наследникам первой очереди, а также родным братьям и сестрам – то есть наследникам второй очереди при наследовании по закону, по завещанию) придется оплатить всего 0,3% от стоимости наследуемого ими имущества. Причем, сумма госпошлины не должна превышать 100 тысяч рублей.

Остальным родственникам наследодателя (а также не родственникам – в случае наследования по завещанию) потребуется оплатить 0,6% от стоимости наследуемого ими имущества.Максимальный предел суммы госпошлины составляет 1 миллион рублей.

Для расчета госпошлины может учитываться инвентаризационная, кадастровая или рыночная стоимость наследуемого имущества – по усмотрению наследника. Нотариус не вправе настаивать на применении какой-то конкретной оценки стоимости, например, рыночной (которая, как правило выше остальных). Наследник вправе предложить один из существующих вариантов оценки стоимости имущества — по своему усмотрению. Стоимость наследственного имущества указывается в специальных документах – кадастровых, технических, оценочных. В каждом отдельном случае размер государственной пошлины рассчитывается индивидуально. Поскольку сочетание степени родственных связей со стоимостью имущества (квартир, садовых домов, земли, автотранспорта, ценных бумаг, коммерческой недвижимости) может быть совершенно разным.

Нотариусы не устанавливают стоимость своих услуг. Размер нотариального тарифа определен законодательством. Совершение одинаковых нотариальных действий имеет одинаковую стоимость у всех нотариусов. Разница заключается лишь в факторах, определяющих размер нотариального тарифа, о которых было сказано выше (родственная связь, стоимость наследства).

Госпошлина за наследство по закону и по завещанию

Налоговое законодательство не устанавливает различий между выдачей свидетельства при наследовании по закону и по завещанию. Размер государственной пошлины будет одинаковым, не зависимо от того, по закону или по завещанию происходит наследование.

Размер госпошлины зависит исключительно от перечисленных выше факторов: родственных связей между наследодателем и наследниками и стоимости наследства.

Если наследников несколько, каждый из них оплачивает государственную пошлину в полном размере. Оплата госпошлины обязательная для всех наследников, разумеется, при отсутствии предусмотренных законом льгот.

Освобождение от оплаты пошлины

Некоторые категории граждан полностью или частично освобождаются от оплаты нотариального тарифа при оформлении наследства. Перечень таких категорий граждан определен Налоговым кодексом.

Согласно ст. 333.35 НК РФ, от оплаты государственной пошлины за обращение к органам или должностным лицам, которые совершают нотариальные действия, освобождаются:

- участники и инвалиды Великой Отечественной Войны;

- герои Советского союза;

- кавалеры ордена Славы;

- герои Российской Федерации.

Статья 333.38 НК РФ определяет льготы на совершение нотариальных действий для отдельных категорий граждан:

- Всего половину (50%) нотариального тарифа за любые нотариальные действия, в том числе, оформление наследства, будут оплачивать инвалиды I и II группы;

- От оплаты нотариального тарифа за получение свидетельства о праве на наследство полностью освобождаются следующие категории граждан:

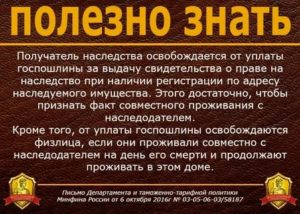

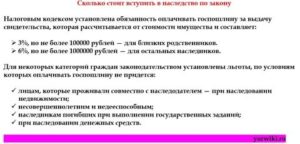

- Наследники жилого дома, земельного участка, на котором расположен наследуемый дом, квартира, комната, если они проживали там совместно с наследодателем до и после его смерти;

- Наследники погибших (или умерших до истечения года в связи с перечисленными ниже обстоятельствами) при выполнении государственных и общественных обязанностей, обязанностей долга гражданина РФ по спасению жизни, охране госсобственности, правопорядка. Наследники политических репрессированных;

- Наследники банковских вкладов, денежных средств на счетах в банках, страховых сумм, зарплат, пенсий, сумм авторского вознаграждения;

- Несовершеннолетние наследники (являющиеся таковыми на момент открытия наследства);

- Недееспособные наследники, над которыми установлено попечительство или опека.

Основанием для освобождения от оплаты нотариального тарифа является документ, подтверждающий принадлежность к одной из перечисленных категорий (например — свидетельство о рождении или выписка из банка).

Как оплачивается государственная пошлина?

Оплата нотариального тарифа за получение свидетельства о праве на наследство осуществляется непосредственно нотариусу. После осуществления оплаты юридически значимое действие (вступление в наследство) считается совершенным, свидетельство о праве на наследство вступает в юридическую силу.

Опережая размышления о том, какие немалые суммы поступают в собственность нотариусов, выдающих свидетельства, следует сказать следующее. Далеко не вся сумма нотариального тарифа, оплачиваемого наследниками, поступает в собственность нотариуса.

Как правило, нотариус лишь распоряжается большей частью этой суммы: компенсирует стоимость различных материальных, интеллектуальных, трудовых ресурсов (например, оплата труда помощника или секретаря), несет затраты, связанные с содержанием нотариальной конторы (аренда помещения, покупка компьютерной техники), оплачивает обязательные взносы в Нотариальную палату, оплачивает налоги и платежи во внебюджетные фонды.

Итак, вступление в наследство по завещанию или по закону — не бесплатная процедура. Отмена налога не означает, что расходов нет. Наследники оплачивают госпошлину — в зависимости от категории родства с умершим.

Для близких родственников — 0,3% от цены имущества, для всех остальных — 0,6%. Ключевым моментом является стоимость наследуемого имущества. Чем выше его цена, тем больше размер госпошлины.

Нотариус не может настаивать на конкретной величине, так что имущество может быть оценено по наименьшему тарифу — инвентаризационной стоимости.

Расчет госпошлины не вызывает много вопросов. Сложности возникают в ходе установления родственной связи или оценки имущества. Ситуация может зайти в тупик: упрямство других наследников, утрата документов о родстве, сокрытие наследства, разногласия с нотариусом. Понять, что делать в таких ситуациях непросто.

Многим не хватает времени, знаний и желания решать вопрос лично. Однако отказ от выгодного наследства — тоже не выход. Если вам трудно рассчитать госпошлину или возникли другие проблемы — задайте вопрос нашему юристу. Вмешательство эксперта позволит определить стратегию действий и сохранить шансы на наследство.Совет юриста обезопасит от неприятностей: отказ от имущества, пропуск сроков, неправильный расчет стоимости и т.д.

Источник: http://law-divorce.ru/gosposhlina-pri-vstuplenii-v-nasledstvo/

Госпошлина при вступлении в наследство

Не все наследники знают, сколько стоит госпошлина на принятие конкретного наследства. Эту информацию узнают у местного профессионального нотариуса. Ниже в статье приведены размеры и порядок уплаты госпошлины на авто, жилье или другое наследство в 2020 году, а также рассмотрены иные важные нюансы по этому вопросу.

Как рассчитывают госпошлину за принятие наследства

При официальном вступлении в наследство по открытому (или закрытому) завещанию, и по закону рассчитывают определенный размер госпошлины. В соответствии со ст. 333.24 НК РФ, размер такого сбора напрямую связывают со следующими показателями:

- стоимостью наследуемого определенного имущества;

- степенью родства с одним или нескольких наследников с усопшим.

Наличие близкой или дальней родственной связи оценивают на дату смерти наследодателя. В итоге, при официальном вступлении в наследство после смерти мужа вдова-наследница оплачивает конкретную госпошлину.

Статья 333.24 Налогового кодекса РФ «Размеры государственной пошлины за совершение нотариальных действий»

Кто из наследников не платит госпошлину

В ст. 333.38 НК РФ приведен перечень граждан РФ, которые во время обращения к местному нотариусу не платят конкретную сумму госпошлины при официальном вступлении в наследство на дачу, авто, квартиру или иное имущество усопшего. К таковым относят следующих наследников:

- лиц, проживающих с усопшим на момент его кончины в наследуемой общей квартире, частном доме или на земельном участке;

- наследников тех, кто является погибшим при исполнении конкретных служебных, воинских или иных различных обязанностей, или скончался на протяжении одного года со дня получения тяжелого ранения, недуга, травмы;

- лиц, кто наследует различные вклады, ежемесячные доходы, счета, премии, страховые суммы или пенсии усопшего;

- физлиц, которые признаны нуждающимися в улучшении собственных жилищных условий;

- наследников, которым еще не исполнилось 18 лет на момент открытия конкретного наследства;

- лиц, у которых есть психические различные расстройства.

При наличии одного из вышеописанных оснований для освобождения от уплаты госпошлины на наследство дачи, квартиры или иной недвижимости по завещанию усопшего или без такового, нотариусу показывают конкретный официальный документ-основание для получения такой льготы (свидетельство о регистрации брака, медицинскую справку о наличии нарушений психики и др.).

Статья 333.38 Налогового кодекса РФ «Льготы при обращении за совершением нотариальных действий»

Размер госпошлины

При получении официального свидетельства о праве собственности на авто, жилье или иное наследство платят госпошлину:

- 0,3% от стоимости унаследованного имущества. Такую госпошлину за выдачу конкретного свидетельства о наследстве платят на получение определенного наследства близкими 1 или несколькими родственниками усопшего — супругой, детьми, родителями, братьями или сестрами. В этой ситуации осуществляют уплату государственной пошлины, которая равна 100 000 рублям как максимум;

- 0,6% от цены авто или недвижимости — уплачивают иные наследники. Эти лица платят сбор, который равен 1 000 000 рублям как максимум.

Статья 333.25 Налогового кодекса РФ «Особенности уплаты государственной пошлины при обращении за совершением нотариальных действий»

Читать так же: Наследники первой очереди по закону

Уплата сбора при наследовании квартиры

При официальном вступлении в наследство оплачивают определенную госпошлину в размере:

- 0,3% от цены квартиры, но не более 100 000 р. Такой сбор платят следующие наследники — дети, супруг (супруга), мать, отец, сестры или братья наследодателя;

- 0,6% от стоимости жилплощади, но не более 1 000 000 р. — если наследниками считают иных лиц.

Размер обязательного платежа при обращении в суд

При восстановлении пропущенного шестимесячного срока принятия конкретного наследства через суд идут в судебную инстанцию общей юрисдикции и уплачивают определенную госпошлину. Размер такого сбора установлен в ст. 333.19 НК РФ.

При составлении и подаче в суд искового заявления об официальном вступлении в наследство платят такую госпошлину, в зависимости от стоимости наследуемой вещи:

- 4% от цены имущества, равной до 20 000 р. В этой ситуации платят сбор, равный не менее 400 р.;

- 800 р. + 3% от исковой суммы, равной до 100 000 р.;

- 3 200 р. + 2% от цены имущества, которая равна до 200 000 р.;

- 5 200 р. + 1% от исковой суммы, равной до 1 000 000 р.;

- 13 200 р. + 0,5% от цены имущества свыше 1000 000 р., но не больше 60 000 р. (если стоимость иска составляет более 1000 000 р.).

Если исковое заявление не подлежит предварительной оценке или имеет неимущественный характер, то при подаче в судебную инстанцию иска о принятии наследства по факту (после смерти матери, отца или иного наследодателя) госпошлину оплачивают в подобном размере — 300 р.

Статья 333.19 Налогового кодекса РФ «Размеры государственной пошлины по делам, рассматриваемым Верховным Судом Российской Федерации, судами общей юрисдикции, мировыми судьями»

Статья 333.18 Налогового кодекса РФ «Порядок и сроки уплаты государственной пошлины»

Размер сбора при обращении в Росреестр

Госпошлину за регистрацию прав по конкретному наследству считают обязательным платежом. При наследовании имущества идут в Росреестр и платят этот сбор.

Граждане оплачивают госпошлину за регистрацию конкретных прав собственности на частный дом или на иное наследство в подобном размере — 2 000 р. Юрлица платят этот сбор в сумме, равной 22 000 р.

В соответствии со ст. 333.33 НК РФ, за официальное оформление конкретной наследуемой недвижимости физлица оплачивают госпошлину в размере:

- 100 р. — при регистрации наследуемой доли, которую оформляют на наследника различных с/х наделов;

- 200 р. — во время оформления конкретной доли в жилфонде многоэтажного дома;

- 350 р. — за внесение в ЕГРН сведений об участке земли на даче и о наличии на нем различных построек.

При изменении конкретных данных по объекту недвижимости дополнительно платят такую госпошлину — 350 р. (уплачивают граждане РФ) или 1 000 р. (платят различные компании).

Статья 333.33 Налогового кодекса РФ «Размеры государственной пошлины за государственную регистрацию, а также за совершение прочих юридически значимых действий»

Дополнительные расходы

Кроме оплаты конкретной госпошлины, при официальном оформлении жилья или вступлении в иное наследство несут и дополнительные разнообразные расходы. К таковым относят затраты за услуги нотариуса по наследственным делам:

- за оформление нового свидетельства на жилье — 5000 р. за один объект;

- за официальное наследование авто — 3000 р.;

- за получение по закрытому (открытому) завещанию или через суд разнообразных банковских или иных денежных вкладов усопшего — 1000 р.;

- за наследование зарплаты и разнообразных пособий усопшего наследодателя — 500 р.

Читать так же: Завещательное распоряжение по вкладу

За получение выписки с кадастровой конкретной стоимостью жилья нотариусу дополнительно платят 200-500 р. На охрану унаследованного определенного имущества на протяжении 6 мес. дополнительно взимается 3000 р.

Уплата сбора при оформлении официального отказа от наследства

В некоторых ситуациях оформляют отказ от получения авто, частного дома или иного наследства. В этом деле несут такие расходы:

- уплата госпошлины за удостоверение у нотариуса настоящей подписи конкретного наследника — 100 р. (доверенного лица — 200 р.);

- оплата разнообразных услуг технического характера и конкретных нотариальных действий — 1000 р. за оформление официального отказа от наследства.

Стоимость оформления нового свидетельства

При официальном оформлении подобного свидетельства о праве на жилье несут нижеприведенные расходы:

- 3 000 р. — за наследование каждого конкретного объекта наследуемого конкретного имущества;

- 5 000 р. — за оформление наследования одного жилого объекта;

- 100 р. — за получение пенсии усопшего;

- 1000 р. — на наследование банковских различных вкладов и иных сбережений отца, матери или иного наследодателя.

Цены на официальное оформление наследства

В стоимость услуг местного нотариуса по нотариальным делам включают такие расходы:

- подтверждение официального заявления том, что гражданин РФ имеет законные права на наследование — 100 р.;

- ознакомление и заверение завещания — 100 р.;

- официальное вскрытие конверта с конкретным завещанием — 300 р.

За оказание различных правовых и иных консультационных нотариальных услуг платят в полном объеме.

Стоимость принятия наследства после смерти мужа или жены

После смерти жены или мужа-наследодателя оплачивают такие нотариальные услуги:

- составление и заверение заявления о выделении супружеской конкретной доли — 900 р.;

- оформление нового свидетельства на частный дом, коммунальную комнату или иное наследство — 200 р.;

- оказание юридической консультации — 100 р.

За оказание конкретных нотариальных услуг по недвижимому имуществу платят не менее 3000 р.

Уплата сбора при наличии справок с несколькими оценками имущества

Размер госпошлины рассчитывают по конкретной цене частного дома, коммунальной комнаты или иного жилья, которую установил профессиональный оценщик.

Пример

После смерти матери Иванову Г. С. досталась по наследству двухкомнатная квартира. По рекомендации нотариуса, Иванов Г. С. обратился к независимому профессиональному оценщику.

В итоге наследуемую квартиру оценили в 2 270 000 р. (рыночная цена). Затем, наследник обратился в местное БТИ. Там квартиру оценили в 820 000 р.

К своему нотариусу Иванов пришел с 2 справками об оценке квартиры (от оценщика и из БТИ). В первой ситуации, наследнику было предложено заплатить пошлину, равную 6810 р. = 0,3% * 2 270 000 р., а во втором — 2460 р. = 0,3% * 820 000 р. В итоге, Иванов выбрал второй, самый выгодный вариант.

Примеры расчёта государственной пошлины

При официальном принятии в наследство конкретного имущества необходимо знать, как в этой ситуации рассчитывают госпошлину. Ниже приведены два примера.

Читать так же: Признание завещания недействительным

Первоначальные условия: по завещанию наследнику оставили однокомнатную квартиру и дачу. Кадастровая стоимость первого объекта недвижимости равна 1 000 000 р., а второго — 500 000 р.

Пример № 1

По завещанию, супруг оставил собственную квартиру и дачу своей супруге, которая была с ним до самой смерти. В этой ситуации за наследование дачи платят такую пошлину — 1 500 р. = 0,3% * 500 000 р.

При переоформлении законных прав на унаследованную недвижимость вдова должна сходить в Росреестр и уплатить в бюджет такие госпошлины: 2 000 р. — на однокомнатную квартиру и 350 р. — на дачу с наделом. Итого, в этой ситуации за оформление конкретного наследственного имущества наследница заплатит 3 850 р. = 1 500 р. + 2000 р. + 350 р.

Пример № 2

Усопший наследодатель-дедушка завещал свою квартиру и дачу внучке, которая живет в другом городе. В этой ситуации за переоформление имущества наследница должна заплатить такую сумму госпошлины = 9 000 р. (нотариусу) + 2 000 р. + 350 р. (в Росреестр) = 11 350 р.

Льготы на оплату нотариальных услуг

При принятии определенного наследства наследники с 1 или 2 группой инвалидности платят 50% от конкретного тарифа по нотариальной услуге. Эту льготу предоставляют всем подобным категориям граждан-заявителям, вне зависимости от таких параметров:

- степени родства;

- установленной доли в наследстве;

- очереди официального наследования.

Нюансы уплаты госпошлины несколькими получателями наследства

Госпошлину оплачивают все наследники. Такое правило не выполняют при получении конкретной имущественной доли по наследству.

Порядок оплаты

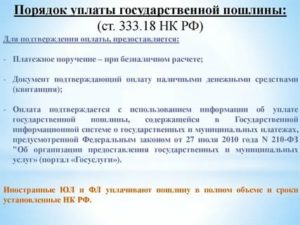

Главным документом, по которому подтверждают уплату госпошлины за вступление в наследство, считают платежную конкретную квитанцию. При оплате этого сбора используют правильно заполненный квиток по форме № ПД-4сб (налог), который заранее распечатывают на сайте ФНС РФ.

Бланк квитанции по форме № ПД-4сб

Квиток об уплате определенной госпошлины нотариусу предъявляют вместе с остальной документацией, которую подают при официальном вступлении в наследство. Подобный сбор платят одним из способов:

- В кассе конкретного банка;

- Через платежный терминал;

- Через сайт Госуслуг.

Также, госпошлину оплачивают и на сайте Сбербанка РФ или иного банка. В этом случае по логину и паролю заходят в личный онлайн-кабинет, получают и распечатывают электронный чек, а потом предъявляют его нотариусу.

Срок оплаты

При получении наследственных прав на конкретное имущество госпошлину уплачивают на протяжении 6 месяцев с даты открытия определенного наследства. При пропуске подобного срока по одному или нескольким уважительным причинам, идут суд по месту прописки и подают иск о восстановлении этого периода уплаты сбора.

Заключение

Вступление в наследство считают непростой юридической процедурой. Однако, после изучения информации и обращения к профессиональному нотариусу у любого наследника не останется никаких вопросов, где оплатить этот сбор и что при этом надо делать.

Источник: https://zakonoved.su/gosposhlina-pri-vstuplenii-v-nasledstvo.html

Госпошлина при вступлении в наследство в 2020 году

» Наследство » Госпошлина при вступлении в наследство в 2020 году

69 344 просмотров

Согласно законодательству РФ о налогах и сборах при вступлении в право на наследство необходимо оплатить государственную пошлину. Плательщиками являются как граждане, так и организации, которые совершают юридически важные действия (оформление договора купли-продажи, дарения, вступление в наследство).

Размер госпошлины на наследство в 2020 году

Механизм уплаты госпошлины на движимое и недвижимое имущество и ее размер регулируются федеральным законом № 146 от 31.07.1998г. «Налоговый кодекс Российской Федерации» (далее – НК РФ), согласно которому сумма к уплате рассчитывается индивидуально, поскольку она напрямую зависит от степени родства с умершим и оценочной стоимости имущества. Ставка госпошлины пересматривается ежегодно.

При первом обращении к нотариусу преемник оплачивает так называемый нотариальный платеж за оформление первичной документации, вскрытие завещания. Согласно НК РФ, у всех нотариусов должна быть единая стоимость услуг.

На 2020 год статьей 333.24. НК РФ установлен следующий размер пошлины за совершение нотариальных действий:

- удостоверение завещания – 100 руб.;

- вскрытие конверта и оглашение закрытого завещания – 300 руб.;

- проведение описи наследуемого имущества (т.н меры по охране наследства) – 600 руб.

Переход имущества к новому владельцу после смерти наследодателя осуществляется на основании свидетельства о наследственном праве. Именно оно является основным правоустанавливающим документом для регистрации права собственности. Однако, налоговый кодекс не делает различий между вступлением в наследство по закону (в случае смерти наследодателя) и по завещанию.

Ставка госпошлины за оформление и выдачу свидетельства о праве на наследство в 2020 году в обоих случаях составит:

- Для наследников первой очереди (дети, муж/жена, родители) – 0,3% от оценочной стоимости имущества, максимум 100 тыс. рублей.

- Для наследников второй очереди (родные и сводные братья/сестры, бабушки и дедушки) – 0,6% от оценочной стоимости имущества, максимум 1 млн. рублей.

Преемник сам имеет право решать, от какой оценочной суммы отталкиваться при расчете госпошлины. Для этих целей используется не только рыночная стоимость имущества, которая обычно несколько завышена, но и сумма, указанная в инвентаризационных или кадастровых документах.

Особенности оплаты государственной пошлины при вступлении в наследство

Статьей 333.25 закреплены некоторые частные случаи, связанные с оплатой пошлины, а именно:

- Если нотариус работает «на выезде», т.е. за пределами нотариальной конторы, размер пошлины увеличивается в 1,5 раза.

- Если по закону на имущество претендует несколько наследников, то каждый из них должен оплатить свою долю государственной пошлины в размере, установленном законодательно.

Как не платить госпошлину

Платить пошлину должны не все. Согласно действующему налоговому законодательству существуют льготные категории граждан, которые полностью или частично освобождены от уплаты госпошлины при вступлении в наследство, а именно (ст. 333.35 НК РФ):

- инвалиды 1 и 2 группы (минус 50% от ставки пошлины на дату оплаты);

- участники ВОВ;

- граждане, которым присвоено звание Героя СССР или Героя РФ;

- кавалеры ордена Славы.

Льгота на уплату пошлины предоставляется только при наличии соответствующего удостоверения, подтверждающего принадлежность наследника к той или иной категории.

Пример. После смерти отца дочь унаследовала квартиру, оценочная стоимость которой составила 1 млн. 800 тыс. руб. Поскольку дочь относится к наследникам первой очереди, она должна оплатить госпошлину 0,3% от стоимости имущества, то есть 5400 руб. Являясь инвалидом 2 группы, дочь имеет льготу в размере 50%, поэтому сумма госпошлины для нее составит 2700 руб.

Не платить госпошлину при вступлении в наследство имеют право (ст.333.38 НК РФ):

- Лица, проживавшие с наследодателем на одной территории (на одном участке, доме, квартире, комнате) до и после его смерти.

- Наследники жертв политических репрессий или лиц погибших при выполнении служебных обязанностей.

- Несовершеннолетние лица.

- Граждане, признанные недееспособными.

Источник: https://ros-nasledstvo.ru/gosposhlina-pri-vstuplenii-v-nasledstvo/

О госпошлине на наследство: кто освобождается от уплаты при вступлении

Процесс взимания пошлины начинается еще со времен Средневековья. Феодалы забирали пошлину за проезд по дорогам, по мостам, за исследование разбирательств в судебном органе, за применение лесных угодий.

Пошлина выявляется в виде финансового сбора, который платится за счет государства определенными органами во время обращения граждан и компаний в государственные инстанции и в суд за выполнение четко выявленных функций в обозначенных Законодательством размерах.

Что такое госпошлина

Государственная пошлина представляет собой платеж в бюджетный орган, который взимается с плательщика в ситуациях обращения в государственные органы, в том числе и местного самоуправления или к должностным лицам, наделенные полномочиями осуществлять действия юридически значимого характера в пользу обратившегося. Взимание государством пошлины определяется гл. 25.3 НК РФ, в которой дано четкое определение данного термина.

Госпошлина входит в состав налоговой системы РФ, по этой причине ее можно определить как разновидность налоговых платежей.

Одним из сходств государственной пошлины с налогом является обязательство выплаты в госбюджет, а также определение плательщика пошлины и элементов налогообложения в статье 17 НК РФ.

Однако ее отличием от налогов заключается в цели взимания и возмездном характере осуществления.

Исключения составляют ситуации обращения в консульские организации государства.

Под плательщиком будут пониматься:

- Физические лица;

- ИП;

- Юридические лица.

На самом деле ситуации оплаты госпошлины можно поделить:

- Оплату юридически значимых действий — разного рода административные процессы (регистрация юридического или физического лица в качестве ИП, обретением дубликатов документации, нотариальные действия и многое другое).

- Платежи по судебным издержкам, если плательщик выступает в суде стороной, не в интересах которой выносится постановление или обжалующий определенное решение в судебном органе вышестоящего уровня.

Размер госпошлины за оформление наследства

Можно ли вступить в наследство по доверенности

В современных условиях нужно понимать, что ничего не достается нам бесплатно. При оформлении наследства на имущество необходимо подготовиться к тому, что при осуществлении данного процесса наследнику придется понести некоторые расходы. К таким расходам относится, в частности, и государственная пошлина.

Обратите внимание! Величина госпошлины обозначается НК России. В частности, пунктом 22 ст. 333.24 НК РФ выявляется величина нотариального тарифа за оформление наследства и предоставление определенного свидетельства.

Исходя из налогового законодательства, государственная пошлина на наследство и ее величина находится в зависимости от нескольких факторов:

- Родственные взаимосвязи наследодателя и наследника.

- Цена собственности по наследству.

Ближайшим родственникам наследодателя нужно будет оплачивать только 0,3% от цены наследуемой ими собственности. Причем, величина государственной пошлины не обязана быть выше 100 тыс. руб.

Другим родственникам наследодателя нужно заплатить 0,6% от цены наследуемой ими собственности. Наибольший предел стоимости госпошлины за оформление наследства у нотариуса в 2018 году равняется 1 млн. руб.

Сделки, связанные с оформлением наследства проводит нотариус. Родственники и другие лица, которые претендуют на имущество наследодателя, обращаются в нотариальную контору, чтобы открыть наследственное дело, если не имеется судебных разбирательств по наследственному имуществу.

Дополнительная информация! В некоторых случаях, нотариусу приходится осуществлять некоторые меры по охране или управлению имуществом, переданным в наследование. Необходимостью принятия данных действий определяется заявлением лиц, заинтересованных в обеспечении сохранности данного имущества.

В ст. 333.25 определены индивидуальные случаи, которые связаны с уплатой госпошлины. Например, если нотариус осуществляет работу за пределами своей конторы, величина государственной пошлины возрастет в 1,5 раза.Госпошлина при вступлении в наследство подсчитывается при учете инвентаризационной, кадастровой или рыночной цены наследуемой собственности по усмотрению наследника. Нотариальная контора не может настраивать на принятии определенной оценки цены, к примеру, рыночной.

Наследнику может предлагать один из имеющихся вариантов оценивания стоимости имущества — по собственному усмотрению. Цена наследственной собственности обозначается в специализированной документации — кадастровой, технической, оценочной. Наиболее часто используется оценочная стоимость имущество, так как она является актуальной стоимостью на дату принятия наследственного имущества.

В любой отдельной ситуации величина государственной пошлины на наследство квартиры, дома или иного имущества подсчитывается лично. Так как сочетание степени родственных связей с ценой собственности способна быть абсолютно различной.

Чаще всего, для оценки стоимости имущества приглашают сотрудников Бюро технической инвентаризации, так как они являются наиболее надежными оценщиками со стороны государства.

В данную организацию имеет право обратиться каждый гражданин, если он имеет в планах получить имущество в наследство. Стоимость услуг Бюро выше, чем в аналогичных частных компаниях.

К тому же, государственная организация занимается оценкой немного дольше частных оценщиков, поэтому многие наследники ставят в приоритет организации-оценщиков частного порядка.

Важно! Нотариальная контора не обозначает цену собственных услуг. Величину нотариального тарифа выявляют законом. Осуществление одинаковых действий нотариуса обладает одинаковой ценой у каждого нотариуса. Разница состоит только в фактах, которые выявляют величину нотариального тарифа.

Денежные средства, уплаченные наследниками имущества, расходуются на затраты трудовых, материальных, а также информационных ресурсов по процедуре оформления документов.

К данным затратам относится, в основном, заработная плата помощникам и секретарям, которые ведут это дело.

Некоторая часть от суммы уплаченной пошлины уходит на содержание юридического офиса, на оплату нотариальных взносов и налоговых платежей по внебюджетным фондам.

Госпошлина за наследство по закону и по завещанию

Свидетельство о праве на наследство по завещанию

Право наследовать имущество вступает в силу после смерти наследодателя. Наследство может оформляться двумя способами: по завещанию и по закону.

В случае наследования по завещанию наследодатель сам формирует в специальном документе наследников, претендующих на его имущество. Он имеет право завещать имущество любому человеку, а не только своим родственникам. Завещание обязательно должно быть заверено печатью и подписью нотариуса.

Однако если наследодатель не составил данный документ, наследование осуществляется в определенной законом очередности.

Подписание нотариусом завещание

Законодательство НК РФ не обозначает отличий среди предоставления свидетельства во время наследования по закону и по завещанию. Величина пошлины на наследство станет одинаковой, вне зависимости от того, по законодательству или по завещанию осуществляются наследственные права.Величина государственной пошлины в Москве находится в зависимости только от описанных выше факторов: близких связей среди наследодателя и наследниками, и ценой собственности.

Когда наследников имеется некоторое количество, любой из них платит госпошлину в полной величине. Платеж по государственной пошлине является обязательным для каждого наследника, при отсутствии обозначенных законодательством льготных отчислений.

Освобождение от оплаты пошлины

Определенные категории людей в полной мере или частично будут освобождаться от платежа по тарифу у нотариуса во время оформления наследственных прав. Список подобных категорий граждан выявляется НК РФ.

Освобождение от уплаты госпошлины

Исходя из статьи 333.35 НК РФ, от оплаты госпошлины за обращение к органам или уполномоченным лицам, совершающие нотариальные действия, будут освобождены:

- участники и инвалиды ВОВ;

- герои Советского союза;

- кавалеры ордена Славы;

- герои РФ.

Ст. 333.38 Налогового Кодекса России выявляет льготные условия на осуществление действий нотариусом для конкретных категорий людей:

- Половину тарифа нотариуса за каждые действия, в том числе, оформление наследственных прав, станут платиться инвалидам 1 и 2 группы.

- От платежа нотариусу госпошлины за выдачу свидетельства о праве на наследство полностью освобождаются такие категории граждан:

- наследники жилого помещения, земельного участка, на котором располагается наследуемое недвижимость, квартира, комната, когда они жили там совместно с наследодателем до и после его гибели;

- наследники умерших при исполнении обязанностей со стороны государства и общества, обязанностей задолженности жителя РФ по спасению жизни, охране государственной собственности, правового порядка;

- наследники вкладов в банке, финансовых средства на счетах в банковских организациях, страховых сумм, заработных плат, пенсионных отчислений, сумм вознаграждения автору;

- наследники, не достигшие возраста 18 лет;

- недееспособные наследники, над которыми устанавливается опекунство.

Основанием для того, чтобы освободить наследника от оплаты тарифа нотариуса, считается документация, которая подтверждает принадлежность к одной из описанных категорий льгот.

Как оплачивается государственная пошлина

Процесс выплаты государственной пошлины является довольно простым мероприятием. Для его осуществления нужно найти определенную квитанцию, которая после платежа сбора станет предоставляться в государственный орган по обращению. Обрести подобную реально несколькими методами:

- Взять в той организации, обращение в которую обязывает заплатить государственную пошлину.

- Распечатать квиток самостоятельно, взяв ее образец на официальном сайте той компании, обращение в которую обязывает осуществлять платежи по государственной пошлине.

- Обрести документ на месте платежа. Вид и формат квитка выявляется исходя из субъекта по проживанию и особенностей ситуаций, из-за которых нужно выплатить сбор.

Для выплаты государственной пошлины важно иметь определенную информацию. Чаще всего нужны такие данные:

- Паспорт плательщика.

- Причина выплаты сбора и обращение в определенную государственную компанию.

- Реквизиты получателя средств.

- Номерной знак транзакции, обретаемый после осуществления платежа и обязательно вносимый в квиток об оплате сбора.Оплата величины госпошлины

Государственная пошлина при вступлении в наследство по закону, так же, как и по завещанию, оплачивается перед подачей заявления на вступление в права наследства.

Исходя из определенных особенностей выплаты государственной пошлины способны потребоваться дополнительные бумаги.

К примеру, при первоначальном обретении удостоверения водителя для платежа по квитку, нужно будет найти сведения автошколы, в которой осуществлялось обучение, а для обращения в судебный орган — величина денег по иску и государственной пошлины, которая рассчитана исходя из первого.

При наследовании, имущество (ст. 217 НК РФ) как при других доходах физических лиц, не облагается налогами.

На заметку! Квиток подтверждения платежа госпошлины отдается нотариусу со всеми остальными документами на вступление в наследственные права.

Осуществляя прошлые шаги, требуется проводить напрямую платеж по сбору. Следует принять во внимание, что оплата государственной пошлины осуществляется только через банк. Произвести оплату квитка реально одним из таких методов:

- С помощью кассы в Сбербанке или иного банка.

- С помощью терминала в банке в отделении любого учреждения.

- С помощью интернета или за счет сайта государственной организации, обращение в которую обязывает выплачивать пошлину, а также получение помощи в Едином портале государственных услуг, в личном кабинете «Сбербанк Онлайн».

Любой из методов уплаты сбора обладает собственными преимуществами и недостатками. Срок уплаты пошлины определен в законодательстве РФ и равен шести месяцам с даты открытия наследства, чаще всего сразу после дня смерти наследодателя.

Законодательством РФ также предусмотрена ответственность за неуплату госпошлины. Подробности о принудительном взыскании пошлины, а также начисление штрафа за неуплату, отражены в статьях 122 и 333.16 Налогового Кодекса России.

Источник: https://shtrafsud.ru/dokumenty/gosposlina-na-nasledstvo.html

Льготы при вступлении в наследство пенсионерам в 2020 году

Льготы при вступлении в наследство положены определенной категории граждан (в т.ч. пенсионерам). Хотя налог за эту процедуру отменен уже много лет назад, все же оформить имущество бесплатно не получится.

Наследникам необходимо оплатить свидетельство о праве собственности. Без этого гражданин не может вступить во владение.

Поэтому, чтобы не тратить лишние деньги, необходимо знать, какие льготы пенсионерам и иным лицам предусмотрены законодательством РФ.

Расходы при оформлении наследства

Согласно (ст. 333.24 НК) налог на наследство (вне зависимости от того, является ли человек пенсионером) составляет:

- 0,3% от переходящей недвижимости к близким родственникам (до 100 тыс. рублей на одного налогоплательщика);

- 0,6% для остальных групп (до 1 млн руб.).

Когда процедура производится не в нотариальной конторе, госпошлина возрастает в 1,5 раза. Помимо этого, нужно оплатить и услуги нотариальной конторы, среди которых:

- принятие мер, связанных с сохранением наследства;

- озвучивание завещания имущества и вскрытие конверта;

- составление заявления о принятии наследства и пр.

В группу расходов можно отнести самостоятельную оценку стоимости полученного наследства.

Существующие льготы

Согласно ст. 333.38 НК РФ предусмотрены льготы при оформлении любого наследства у нотариуса. Они касаются налога на свидетельство, а не оплаты услуг специалиста. При вступлении в наследство льготы действуют следующие:

- при оформлении претендентами жилплощади в собственность, если они проживали в квартире, комнате или доме, указанных в завещании, до смерти наследодателя и продолжают жить там уже после кончины;

- при передаче деревенского дома, в котором проживают и ведут хозяйство;

- при получении денег на банковских счетах, сумм авторских вознаграждений, пенсий и других соцвыплат;

- получатели не достигли совершеннолетия (в т.ч. и при оплате услуг представителем, который защищает интересы несовершеннолетнего или лиц, официально признанных недееспособными);

- когда наследодатель погиб в результате исполнения гражданского или военного долга, служебных обязанностей (также лица, умершие в течение года от ранения, полученного ранее, при несении службы);

- когда имущество переходит от лица, скончавшегося из-за политических репрессий;

- Герои СССР или РФ;

- полные кавалеры Ордена Славы;

- участники или инвалиды ВОВ и приравненные к ним лица;

- преемники интеллектуальной собственности;

- ликвидаторы (и их семьи) аварии на Чернобыльской атомной электростанции первой и второй категорий или третьей и четвертой групп, если они живут или работают в зоне отчуждения.

Перечисленные категории от уплаты налога освобождаются полностью. Существуют и частичные льготы на положенное наследство физическим лицам:

- При наличии страховки у наследодателя на работе (если он погиб в процессе трудовой деятельности) преемники освобождаются от пошлины при выплатах за страхование жизни скончавшегося. Это же касается и военных, погибших на службе.

- Люди с группой инвалидности.

Налог уплачивается нотариусу, который занимается оформлением документов. После оплаты пошлины на выдачу свидетельства наследник признается законным владельцем. Представитель нотариальной конторы не вправе отказать в предоставлении положенной скидки. Однако он может попросить справки, подтверждающие факт принадлежности к льготной категории. Выдача документов возможна только после этого.

В случае сомнений стоит обратиться в соответствующие учреждения для получения подтверждающих бумаг. Например, для получения льготы, когда наследники проживали с умершим, необходимо взять справку из миграционной службы. Информация о наличии или отсутствии инвалидности подтверждается во ВТЭК и т.д.

Льготы пенсионерам при оформлении наследства

Когда пенсионер не подходит под категории для получения льгот, он должен оплатить госпошлину за свидетельство о праве на наследство наравне с трудоустроенными, дееспособными гражданами. Однако для малоимущих лиц, в т.ч.

пенсионеров, предусмотрены дополнительные скидки в зависимости от региона. Например, льготы пенсионерам при оформлении земельного участка в наследство включают низкую пошлину 0,3% по кадастровой стоимости.

Этот размер платежа незначительный, налог минимальным.

Расчет госпошлины для пенсионеров на имущество имеет предельные ставки по ст. 406. Согласно ст. 407 некоторые граждане могут воспользоваться льготами на имущественное налогообложение, в т.ч. и пенсионеры. Размер НИ высчитывается налоговой службой. Сумма определяется отдельно для каждого объекта наследования пенсионерами.

Льготы для инвалидов при вступлении в наследство

Инвалиды I и II групп имеют льготу, когда вступают в право пользования. Они оплачивают лишь 50% от любых нотариальных действий. Для скидки нотариусу необходимо предоставить справку о приобретении инвалидности.

На чем можно сэкономить

Зачастую нотариусы уговаривают сделать для каждого наследника отдельный экземпляр свидетельства. Они настоятельно рекомендует оформить документ на любой объект из завещания. Каждое дополнительное свидетельство стоит денег, но делать их или нет — личное дело, порядок, установленный законом, к этому не обязывает.

Оценку преемники, в т.ч. пенсионеры, должны делать за свой счет. В этом помогут независимые организации или БТИ. Чтобы пенсионеру сэкономить, необходимо учитывать кадастровую стоимость, которая ниже рыночной. Чтобы недвижимость посчитали по кадастровой цене, пенсионеру нужно обратиться в БТИ.

В регионах существуют свои льготы для определенной категории граждан, в т. ч. и для пенсионеров.

Перед оформлением всех бумаг рекомендуется попросить представителя нотариальной конторы рассказать о ваших правах, задать другие вопросы о получении наследства.К тому же законодательство изменчиво, но все льготы, указанные ранее, действуют до сегодняшнего дня в РФ. Узнать информацию по другим странам можно на соответствующих интернет-ресурсах. Например, сведения по Украине — на правовом портале государства.

Таким образом, получить наследство пенсионерам без траты собственных денежных средств не получится. Если даже наследник относится к числу лиц, которым положены льготы, в любом случае придется оплатить услуги нотариуса, налог на имущество и пр.

Обязательная доля в наследстве пенсионеру

Источник: https://NasledoVed.ru/lgoty-pri-vstuplenii-v-nasledstvo-pensioneram/