Ставки Подоходного Налога С Дивидендов В 2020 Году Рб

Налог на дивиденды для физических и юридических лиц в 2020 году

Общество с ограниченной ответственностью – это коммерческая структура, созданная для получения прибыли. Получить свою часть дохода от бизнеса участники ООО могут только после принятия решения о распределении прибыли и удержания налога.

Какой установлен налог на дивиденды в 2020 году? Ставка налога на дивиденды в 2020 году зависит от того, к какой категории относится участник (физическое или юридическое лицо), и ещё от нескольких важных критериев, которые мы рассмотрим дальше.

Налог на дивиденды для физических лиц в 2020 году

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2020 году составляет:

- 13% для физических лиц-резидентов;

- 15% для физических лиц-нерезидентов.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом.

Для него налог, уплачиваемый на дивиденды для физических лиц в 2020 году, будет взиматься по ставке 13%. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

Дополнительные сложности при выплате учредителю дохода не в денежной форме связаны с тем, что налоговики считают такую передачу имущества реализацией, потому что при этом происходит смена собственника. А при реализации имущества его стоимость должна облагаться налогом, в зависимости от системы налогообложения, на которой работает фирма:

- НДС и налог на прибыль (для ОСНО);

- единый налог (для УСН).

Если же юрлицо работает на ЕНВД, то сделка по передаче имущества учредителю должна облагаться в рамках общего или упрощенного режима (если общество совмещает режимы ЕНВД и УСН).

Получается действительно абсурдная ситуация, когда имущество, переданное в качестве дивидендов, облагается дважды:

- НДФЛ, который платит учредитель;

- налог на «реализацию» в соответствии с режимом, который ИФНС обязывает выплатить саму компанию.

В некоторых случаях суды становятся на сторону ООО, признавая, что здесь нет признаков реализации имущества, но и есть и противоположные судебные решения. Если вы не готовы спорить с налоговиками в суде, то не советуем применять такой способ. Возможно, когда-то в НК РФ внесут соответствующие изменения, но пока выплата дивидендов имуществом грозит дополнительным налогообложением.

Налог на дивиденды для юридических лиц в 2020 году

Участником общества с ограниченной ответственностью может быть не только физическое, но и юридическое лицо (российская или иностранная фирма). Налогообложение выплаченных дивидендов юридических лиц в 2020 году производится по нормам, установленным статьей 284 НК РФ.

| Российская организация | 13 процентов |

| Российская организация, если она не менее 365 календарных дней до принятия решения о выплате дивидендов владеет долей не менее 50% в уставном капитале организации-источнике выплаты. | нулевая |

| Иностранная организация | 15 процентов или другая ставка, если она предусмотрена международным соглашением об избежании двойного налогообложения |

Как видим, если российская организация имеет не менее 50% в уставном капитале другой российской компании, то налог на прибыль с полученных дивидендов не взимается (нулевая ставка). Чтобы подтвердить эту льготу, участник-юридическое лицо должен представить в инспекцию документы, подтверждающие право на долю в капитале организации, выплачивающей доход.

Такими документами могут быть:

- договор купли-продажи или мены;

- решения о разделении, выделении или преобразовании;

- судебные решения;

- договор об учреждении;

- передаточные акты и др.

Налог на прибыль с дивидендов в 2020 году установлен и для юридических лиц, которые работают на специальных режимах (УСН, ЕСХН, ЕНВД). В отношении доходов, которые они получают от своей деятельности, такие юрлица налог на прибыль не платят. Однако в отношении доходов, получаемых от участия в других организациях, сделаны исключения:

- для фирм на УСН действуют положения пункта 2 статьи 346.11 НК РФ;

- для фирм на ЕСХН действует нормы пункта 3 статьи 346.1 НК РФ.

В этих статьях прямо говорится, что специальный налоговый режим не распространяется на прибыль, полученную от участия в других предприятиях. Что касается компаний на ЕНВД, то хотя такой прямой оговорки нет, но освобождение от налога на прибыль относится только к доходам, полученным по видам деятельности, указанным в статье 346.26 НК РФ.

Таким образом, налог с дивидендов юридического лица 2020 года выплачивается в виде налога на прибыль (по ставкам, указанным в таблице), даже если в общем случае общество на спецрежиме от уплаты этого налога освобождена.

Как и в случае с участником-физлицом, налоговым агентом, обязанным удержать и перечислить налог на прибыль, является организация, которая выплатила дивиденды. Срок уплаты налога — не позднее дня, следующего за днем выплаты (статья 287 НК РФ).

Формула расчёта

Заканчивая рассмотрение вопроса, какими налогами облагаются дивиденды в 2020 году, приведем формулу расчёта из статьи 275 НК РФ. О ней необходимо знать, если дивиденды выплачивает компания, которая сама получила прибыль от участия в другой организации.

Н = К x Сн x (Д1 – Д2)

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу их получателя, к общей сумме распределяемой прибыли;

- Сн — ставка налога;

- Д1 — общая сумма дивидендов, распределяемая в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных самой организацией в текущем и предыдущем отчетных (налоговых) периодах, если они не учитывались ранее при расчете дохода.

При этом в показатель Д2 не включают дивиденды, к которым применяется нулевая ставка налога на прибыль.

Эту формулу надо применять, рассчитывая налоги с дивидендов в 2020 году, которые выплачивают российским юрлицам и физическим лицам-резидентам РФ. Для остальных категорий участников ООО налог считают по правилам пункта 6 статьи 275 Налогового кодекса.

Источник: https://www.regberry.ru/nalogooblozhenie/nalog-na-dividendy

Инвестируете личные доходы – не забудьте о налогах | Экономическая газета

Активный доход – это, как правило, зарплата, которую человек получает, работая в организации по найму, а также всякого рода подработки, фриланс, отчасти собственный бизнес.

Если вдруг вы потеряете работу или собственный бизнес по какой-либо причине – сокращение, болезнь, банкротство, то лишитесь этого источника дохода.

Пассивный доход – это денежные средства, которые регулярно поступают вам вне зависимости от возраста, здоровья, работоспособности и не требуют систематического участия в процессе.

Обращаем внимание инвесторов – физических лиц

Необходимо знать, какие из полученных доходов подлежат включению в годовую декларацию по подоходному налогу.

Наступает пора декларирования доходов за 2019 год. Тем, кому необходимо отчитаться перед налоговыми органами, следует сделать это не позднее 31 марта.

Рассмотрим некоторые популярные сегодня виды инвестиций и порядок налогообложения полученных от них доходов налоговыми резидентами РБ.

Справочно: по общему правилу налоговыми резидентами РБ признаются физические лица, которые фактически находились на территории РБ в календарном году более 183 дней (ст. 17 НК).

Банковские вклады

Банковский вклад – консервативный способ создать пассивный доход. Налогообложение зависит от процентной ставки депозита, срока размещения вклада и страны, в банке которой депозит размещен (белорусский или иностранный банк).

Депозиты в банках РБ

От подоходного налога освобождаются доходы в виде процентов по банковским вкладам (депозитам), если выполняется хотя бы одно из указанных ниже условий:

– такие доходы начислены по процентной ставке, не превышающей размер процентной ставки по банковскому вкладу (депозиту) до востребования;

– фактический срок размещения денежных средств на счете банковского вклада (депозита) составляет:

· не менее 1 года в бел. руб.;

· не менее 2 лет в иностранной валюте (п. 36 ст. 208 НК).

При невыполнении условий налог уплачивается по ставке 13%. Налог исчисляется и уплачивается не от суммы всего вклада, а только от доходов в виде процентов, начисленных банком.

Годовую налоговую декларацию по подоходному налогу подавать не требуется, банк как налоговый агент самостоятельно удерживает и уплачивает налог с выплачиваемых процентов.

Депозиты в иностранных банках

Доходы в виде процентов по банковским вкладам (депозитам) в иностранных банках считаются доходами, полученными из-за или за границей. Налог с дохода исчисляется и уплачивается в РБ по ставке 13%. Сумму дохода следует включить в годовую налоговую декларацию по подоходному налогу.

Фактически уплаченный в иностранном государстве налог можно зачесть при уплате налога в РБ (в пределах исчисленного в РБ налога).

Средства семейного капитала

Дети – самая выгодная инвестиция.

Семьям при рождении (усыновлении, удочерении) в 2020–2024 гг. третьего или последующих детей предоставляется единовременная государственная поддержка в форме безналичных денежных средств (семейного капитала) в размере 22 500 руб.

Средства семейного капитала, в т.ч. проценты, начисленные ОАО «АСБ «Беларусбанк» за период размещения средств семейного капитала в банковские вклады (депозиты) «Семейный капитал», освобождаются от подоходного налога (п. 1.4 Указа от 18.09.2019 № 345 «О семейном капитале»).

Доходы от покупки и продажи акций

Доход от акции складывается из двух составляющих:

– доход, полученный в результате разницы стоимости покупки и продажи акции (купил дешевле – продал дороже);

– доход, полученный в виде дивидендов (дивидендный доход).

Налогообложение дохода от продажи акций зависит от того, кому вы продаете акции – резиденту или нерезиденту, и срока владения акциями.

Покупка и продажа акций белорусских организаций

Если вы владеете акциями белорусской организации более 3 лет, то прибыль, полученная от их реализации, освобождается от налогообложения подоходным налогом (п. 35 ст. 208 НК).

Чтобы воспользоваться вышеуказанной льготой, не имеет значения, кто является покупателем данных акций: белорусская организация, выпустившая в обращение данные акции (эмитент акций), либо иное третье лицо.

Реализация акций резидентов ПВТ

Чтобы получить освобождение от подоходного налога доходов, полученных от реализации акций резидентов ПВТ, достаточно владеть ими хотя бы один год с даты приобретения (п. 31 Положения о ПВТ, утв. Декретом от 22.09.2005 № 12 «О Парке высоких технологий»).

Если права на льготу не имеется, то налогообложение производится в зависимости от того, кто является покупателем акций (независимо от страны резидентства эмитента акций).

Покупатель – белорусская организация или ИП

Налог по ставке 13% рассчитывается от разницы между доходами, полученными по операциям с ценными бумагами, и фактически произведенными и документально подтвержденными расходами на приобретение, реализацию, погашение и хранение этих ценных бумаг. Как альтернативу можно применить налоговый вычет в размере 20% доходов, полученных по операциям с ценными бумагами. При этом расходы, подтвержденные документально, не могут учитываться одновременно с применением такого вычета.

Доход для целей расчета подоходного налога следует определять в долларовом эквиваленте (п. 5 ст. 202 НК).

Покупатель как налоговый агент самостоятельно удерживает и уплачивает налог. Годовую налоговую декларацию по подоходному налогу подавать не требуется.

Покупатель – иностранная организация или ИП

Порядок определения налоговой базы подоходного налога по доходам, полученным при продаже акций иностранным организациям, отличается от аналогичной сделки с белорусской компанией.

Такой порядок представляет собой более упрощенный алгоритм определения налоговой базы, имеет привязку к конкретному договору, заключенному физическим лицом с иностранной организацией, учитывает переходящий остаток неиспользованной суммы расходов в рамках одного договора на последующие календарные годы вплоть до полного его использования (п. 8 ст. 202 НК).

Валютный доход и соответственно документально подтвержденные расходы следует пересчитывать в белорусские рубли по курсу Нацбанка на дату фактического получения доходов.

Доходы в виде продажи акций по договору, заключенному с иностранной организацией, считаются доходами, полученными из-за или за границей. Налог с дохода исчисляется и уплачивается в РБ по ставке 13%. Сумму дохода следует включить в годовую налоговую декларацию по подоходному налогу.

Получение дивидендов от владения акциями

При владении акциями кроме дохода от разницы цен покупки и продажи ценных бумаг инвестор также может получить дополнительный доход в виде дивидендов – часть прибыли компании, которая выплачивается акционерам-инвесторам.

Налогообложение будет зависеть, от какой компании получены дивиденды – белорусской или иностранной.

Источником выплаты дивидендов является белорусская организация

Белорусская организация при выплате дивидендов признается налоговым агентом, самостоятельно удерживает налог по ставке 13%. Физическому лицу – получателю дивидендов в этом случае годовую налоговую декларацию по подоходному налогу подавать не требуется.

Доходы в виде дивидендов, полученные акционерами резидентов ПВТ, облагаются подоходным налогом с физлиц по ставке 9%.

Если организация, распределяющая дивиденды, сама является получателем дивидендов, то сумма налога рассчитывается по формуле, учитывающей сумму полученных дивидендов (п. 10 ст. 199, п. 6 ст. 182 НК).

С 2019 года имеется возможность применить льготные ставки при выплате дивидендов при соблюдении определенных условий:

– ставка подоходного налога устанавливается в размере 6% при условии, если в течение трех предшествующих календарных лет последовательно прибыль не распределялась между акционерами – резидентами РБ;

– ставка подоходного налога устанавливается в размере 0% при условии, если в течение пяти предшествующих календарных лет последовательно прибыль не распределялась между акционерами – резидентами РБ (п.п. 5, 6 ст. 214 НК).

Источником выплаты дивидендов является иностранная организация

Доходы в виде дивидендов от иностранных организаций считаются доходами, полученными из-за границы. Налог с дохода исчисляется и уплачивается в РБ по ставке 13%. Сумму дохода следует включить в годовую налоговую декларацию по подоходному налогу с физических лиц.

Фактически уплаченный в иностранном государстве налог можно зачесть при уплате налога в РБ (в пределах исчисленного в РБ). Для этого в налоговый орган необходимо подать соответствующие документы, подтвержденные налоговым органом иностранного государства (п. 1 ст. 224 НК).

Доходы от реализации (погашения) облигаций

Инвестировать собственные средства можно в облигации государства, банков или частных компаний. Традиционно банковские и государственные долговые ценные бумаги считаются более надежным способом вложений, облигации компаний – более рискованным, но и более высокодоходным инструментом. Практически по всем выпускаемым в РБ облигациям предусмотрено освобождение от налогообложения.

Освобождаются от подоходного налога доходы, полученные (п.п. 33, 34 ст. 208 НК):

– по облигациям Нацбанка;

– от реализации (погашения) облигаций местных исполнительных и распорядительных органов (в т.ч. в период их обращения);

– от реализации (погашения) облигаций банков, открытого акционерного общества «Банк развития Республики Беларусь» (в т.ч. в период их обращения);

– от реализации (погашения) облигаций, эмитированных с 1 апреля 2008 г. юридическими лицами РБ.

Для участников, их близких родственников, собственников имущества юридических лиц, осуществивших эмиссию облигаций, имеются ограничения по льготному налогообложению (п. 34 ст. 208 НК).

Годовую налоговую декларацию по подоходному налогу по доходам, полученным от реализации (погашения) облигаций белорусских эмитентов, подавать не требуется.

Порядок налогообложения доходов от облигаций иностранных эмитентов аналогичен порядку налогообложения операций с акциями по договорам, заключенным с иностранной организацией (п. 8 ст. 202 НК). Налог с дохода исчисляется и уплачивается в РБ по ставке 13%. Такую сумму дохода следует включить в годовую налоговую декларацию по подоходному налогу с физических лиц.

Доходы от торговли на Форекс

Форекс предоставляет возможность получения дохода, в частности, благодаря возникающим разницам между курсами различных валют.

Под курсом принято понимать единицу одной валюты, выраженную в единицах другой валюты.

При падении спроса на любую из валют она дешевеет, соответственно другая денежная единица начинает пользоваться большим спросом, и ее цена растет. Зарабатывать можно как на падении цен, так и на их росте.

Доходы, полученные от белорусских форекс-компаний

Работая с белорусскими форекс-компаниями, трейдер может торговать на Форексе и не уплачивать никаких налогов.

Предусмотрено освобождение от подоходного налога доходов, полученных физическими лицами по заключенным с юридическими лицами, зарегистрированными в РБ и включенными Нацбанком в реестр форекс-компаний (до 31 декабря 2019 г. – п. 63 ст. 208 НК, с 1 января 2020 г. льгота продлена п. 4.1 Указа от 31.12.2019 № 503 «О налогообложении»). Годовое декларирование по подоходному налогу не требуется.

Доходы, полученные через иностранные форекс-компании

Такие доходы считаются доходами, полученными из-за или за границей. Налог с дохода исчисляется и уплачивается в РБ по ставке 13%. Сумму дохода следует включить в налоговую декларацию по подоходному налогу с физических лиц.

Доходы от криптовалют и токенов

Стоимость криптовалют постоянно изменяется. Это позволяет зарабатывать на колебаниях (росте, падении) курса. Также на криптоплатформах можно купить токены – цифровой аналог долгового финансового инструмента и заработать процентный доход от владения таким цифровым активом.

До 1 января 2023 г. не признаются объектами налогообложения подоходным налогом с физических лиц доходы физических лиц от деятельности по майнингу, приобретения (в т.ч. в порядке дарения), отчуждения токенов за белорусские рубли, иностранную валюту, электронные деньги и (или) обмена на иные токены (п. 3.1 Декрета от 21.12.2017 № 8 «О развитии цифровой экономики»).

Данный вид дохода не облагается подоходным налогом, соответственно, годовую налоговую декларацию по подоходному налогу подавать не требуется.

Если с доходами, от покупки-продажи криптовалют, полученных через зарегистрированные резидентами ПВТ белорусские площадки (currency.com, iExchange, finstore.

by) все понятно, то до конца не разъяснен регулятором порядок применения данной льготы при получении доходов от продажи токенов через иностранные криптобиржи, при продаже токенов иному физлицу или при продаже криптовалюты, полученной в результате исполнения обязательств стороной правоотношений.

***

Если вы планируете личные инвестиции, то с особенностями налогообложения, которые следует вам учесть можно подробнее ознакомиться здесь.

Автор публикации: Денис КОСТЯН, управляющий партнер «UHY БизнесКоллегия» Юрий КАРДЫМОН, председатель экспертного совета ПНК, налоговый консультант «UHY БизнесКоллегия»

Статья доступна для бесплатного просмотра до: 01.01.2028

Источник: https://neg.by/novosti/otkrytj/investiruete-lichnye-dohody---ne-zabudte-o-nalogah

Ставки Подоходного Налога С Дивидендов В 2020 Году Рб

Компания удерживает с дивидендов НДФЛ по ставке, которая отличатся от обычной. Читайте о том, какую ставку применять в 2020 году в отношении дивидендов, насколько она отличается от обычной и о том, как ее применять.

Для физлиц изменился крайний срок подачи налоговой декларации по подоходному налогу. Если раньше это нужно было сделать до 1 марта, то теперь — по 31 марта включительно. Одновременно сместили и срок уплаты подоходного налога — с 15 мая на 1 июня года, следующего за отчетным.

- если в течение 3 лет вы не распределяли прибыль своей компании, то при получении дивидендов ставка подоходного налога составит 6%

- если в течение 5 лет прибыль компании не распределялась — при получении дивидендов от компании подоходный налог платить не надо вообще.

- текущих платежей в бюджет в установленный законодательством срок;

- платежей в погашение отсроченных и (или) рассроченных сумм задолженности по налогам, сборам (пошлинам), пеням и процентов за пользование отсрочкой и (или) рассрочкой — в срок, установленный решением о предоставлении отсрочки, рассрочки или отсрочки с последующей рассрочкой.

Все ставки НДФЛ в 2020 году: таблица

- по рублевым вкладам – сверх ставки рефинансирования, увеличенной на 5 процентных пунктов**, действующей в течение периода, за который начислены указанные проценты;

- по вкладам в иностранной валюте – сверх 9 процентов годовых;

- по облигациям, номинированным в рублях и эмитированным после 1 января 2017 года, – сверх ставки рефинансирования, увеличенной на 5 процентных пунктов, действующей в течение периода, за который начислены указанные проценты.

- 13% – зарплата и другие доходы резидентов, кроме облагаемых по ставке 35%.

- 35% – выигрыши, призы и матвыгода резидентов.

- 13% – зарплата нерезидентов-иностранцев с патентом, граждан из ЕАЭС, высококвалифицированных специалистов, беженцев и получивших в РФ временное убежище.

- 30% – другие доходы нерезидентов.

- Дивиденды облагайте по ставке 13% у резидентов и по 15% – у нерезидентов.

Подоходный налог в Республике Беларусь

- ликвидаторы и иные лица, пострадавшие вследствие Чернобыльской катастрофы;

- Герои Советского Союза, Герои Социалистического Труда, Герои Беларуси, Полные кавалеры орденов Славы, Трудовой Славы, Отечества;

- участники ВОВ;

- лица, имеющие льготы согласно закону «О Ветеранах» от 17.04.1992 года;

- инвалиды первой и второй группы, инвалиды с детства, дети-инвалиды.

: Документы На Оформление Материнского Капитала В 2020 Году

Суммы доходов по каждому из источников складываются в налогооблагаемую базу, которая, в свою очередь, становится отправной точкой для расчета и источником выплаты подоходного налога. Основная информация, определяющая порядок его исчисления и уплаты, содержится в Главе 16 Особенной части Налогового кодекса Республики Беларусь.

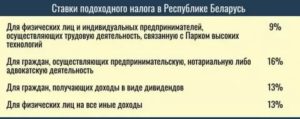

Подоходный налог в 2020 году в РБ

Подоходный налог в 2020 году в РБ – ставка, льготы, возврат и последние изменения, актуальные для физических лиц и предприятий. Согласно предварительной оценке, ставка подоходного налога в республике Беларусь в 2020 году останется неизменной — 13% с заработной платы обычно сотрудникам и 9% для тех, кто работает в компаниях, расположенных в парке высоких технологий.

Но есть и положительные последние новости о налогообложении физических лиц. Сотрудникам, которые работают на низкооплачиваемых должностях, собираются учредить льготы по ПН. Причём, законопроект предполагает весьма интересный способ освобождения. Работнику не станут снижать ставку, но выделят специальное пособие.

Каким именно будет его размер пока неизвестно, но ориентировочно сумма составит 540 евро в год.

Подоходный налог в 2020 году в РБ для организаций останется на прежнем уровне — ставка составит 18%. Индивидуальные предприниматели, адвокаты и нотариусы обязаны будут заплатить 16%. А вот если предприниматель осуществляет свою работу в Парке высоких технологий, ставка подоходного налога будет уменьшена до 9%. Кстати, подобная реформа положительно сыграла для развития резидентов Парка.

Подоходный налог в 2020 году: последние новости и изменения

При предложении о введении прогрессивной налоговой ставки подоходного налога в Российской Федерации предполагалось, тем не менее, сохранить ряд послаблений. В частности для тех, кто занимается продажей собственных объектов недвижимости, зарабатывает на проведении реновации зданий или продаже собственности, которой владел более трех лет.

- льгота при наличии одного ребенка каждому родителю составляет 1400 рублей;

- льгота при наличии одного ребенка, воспитываемого одним родителем – 2800 рублей;

- льгота при наличии двух детей – 2800 рублей (по 1400 на каждого);

- льгота при наличии двух детей, воспитываемых одним родителем – 5600 рублей (по 2800 на каждого);

- льгота на третьего ребенка и каждого, следующего за ним, каждому родителю составляет 3000 рублей;

- льгота на третьего ребенка и каждого, следующего за ним, воспитываемых одним родителем – 6000 рублей;

- льгота на каждого ребенка с инвалидностью составляет 12 000 рублей каждому родителю или опекуну;

- льгота на приемного ребенка или взятого под опеку составляет 6 000 рублей.

Подоходный Налог С Дивидендов В 2020 Году В Рб

Ситуация с поставками некачественной российской нефти на белорусские НПЗ должна стать поучительным уроком для Беларуси. Нужно не заявлять, а наконец-то реально диверсифицировать поставки нефти, чтобы отечественные заводы снова не оказались в подобном положении.

Белорусские НПЗ как вынужденные «фильтры» За последние десятилетия белорусские НПЗ впервые столкнулись с такой масштабной проблемой по вине российского поставщика трубопроводной нефти.

В нем содержатся разъяснения порядка применения пониженных ставок налога на прибыль и подоходного налога с физических лиц по дивидендам.

: Как Получить Выплаты С Материнского Капитала В 2020 Году

Начало этого года ознаменовалось долгожданным вступлением в силу новой редакции Налогового кодекса. Безусловно, на протяжении всего 2020 г.

мы будем изучать текст новой р… Министерство по налогам и сборам Республики Беларусь и Министерство финансов Республики Беларусь в связи с вступлением в силу с 1 января 2020 года новой редакции Налогового кодекса Республики Беларусь (далее – Кодекс) разъясняют следующее.

Налог на дивиденды для учредителей в 2020 году

- выплата компании в виде передачи своих акций учредителям в собственность

- выплата организацией при ликвидации доходов акционерам в денежной и натуральной форме, но не более суммы взноса каждого акционера в уставный капитал

- выплата хозяйственных обществ некоммерческой организации на ведение ее основной уставной (не предпринимательской) деятельности при условии, что уставной капитал данных хозяйственных обществ полностью состоит из вкладов этой некоммерческой организации

Ставка 15% предназначена для доходов виде дивидендов, полученных иностранной компанией, по акциям российской организации, а также дивидендов от участия в капитале организации в иной форме (подп. 3 п. 3 ст. 284 НК РФ).

Подоходный налог в Беларуси

Подоходный налог с юридических лиц не взимается – данный вид налогообложения применим только к физлицам. Организации и предприятия уплачивают налог на прибыль и другие виды налогов, предусмотренные законодательством РБ именно для данной категории налогоплательщиков.

Отдельно стоит упомянуть про подоходный налог с физических лиц, сдающих в аренду недвижимость. Размер налога в данном случае является фиксированным и устанавливается городскими (областными) Советами депутатов.

Подоходный налог – 2020: основные изменения

5. Освобождена от налогообложения безвозмездная (спонсорская) помощь, оказываемая в связи с чрезвычайными ситуациями . Ранее для такого вида помощи льгота не была предусмотрена. Не облагалась только материальная помощь, оказанная по этой причине .

6. Прописано, что имущественный вычет в сумме расходов, понесенных на строительство жилья без привлечения застройщика или подрядчика после утверждения акта приемки этого жилья в эксплуатацию, не предоставляется. Кроме того, установлен срок представления налоговому агенту вышеуказанного акта приемки — не позднее 1 месяца после приема жилья в эксплуатацию .

https://www.youtube.com/watch?v=fpTTKepzYBk

Вправе применять вычет, если при осуществлении своей деятельности данные лица понесли расходы, непосредственно связанные с осуществлением своей деятельности. Например-проживание в гостинице, проезд до клиента.

Для применения необходимы первичные учетные документы, подтверждающие ваши расходы, входящие в перечень документов, установленных Советом Министров, содержащие необходимые реквизиты.

Первичные документы должны содержать:

- 13%— на доходы физических лиц

- 16%-на доходы ИП, нотариусов, адвокатов при осуществлении их деятельности

- 9%-на доходы индивидуальных предпринимателей, которые являются резидентами Парка высоких технологий

Применение пониженных ставок подоходного налога по — дивидендам в — 2020 — году

1) от источников в Республике Беларусь и (или) от источников за пределами Республики Беларусь , — для физических лиц, признаваемых налоговыми резидентами Республики Беларусь в соответствии со ст.17 НК (далее — налоговые резиденты Республики Беларусь) (подп.1.1).

: Имущественный вычет при покупке квартиры в 2020

К доходам, полученным от источников в Республике Беларусь , относятся дивиденды и проценты, полученные от белорусской организации, а также проценты, полученные от белорусского индивидуального предпринимателя или иностранной организации, осуществляющей деятельность на территории Республики Беларусь через постоянное представительство (подп.1.1 п.1 ст.197 НК).

Подоходный налог с физических лиц 2020 в России: изменения и ставки НДФЛ

Кроме того, от уплаты НДФЛ освобождаются средства, которые выплачиваются из региональных бюджетов на поддержку семей, имеющих детей. Об этом прямо указывается в п. 34 ст. 217 НК РФ.

Также не нужно платить НДФЛ с дохода в виде бесплатно полученных жилых помещений и земельных участков из государственной или муниципальной собственности в соответствии с федеральными законами или законами субъектов РФ (п. 41 ст.

217 НК РФ в ред. Закона № 205-ФЗ).

В конце 2013 года Госдумой было принято два закона, дополняющие перечень выплат, которые не облагаются НДФЛ.

Теперь, налогом не будут облагаться субсидии и гранты, предоставленные для крестьянских (фермерских) хозяйств на создание и развитие таких хозяйств, а также единовременная помощь на бытовой обустройство начинающего фермера (п. 14.1 и 14.2 ст. 217 НК РФ в ред. Закона № 161-ФЗ). Льгота применяется в отношении грантов и субсидий, полученных после 1 января 2012 года.

Стандартные налоговые вычеты подоходного налога в РБ в 2020 году

Затраты, которые учитываются при налогообложении, или как принято называть их налоговые вычеты, применяются на сегодняшний день повсеместно. Регулируется данный момент соответствующим законодательством Республики Белоруссия.

В данном случае необходимо подробно рассмотреть стандартные вычеты подоходного налога в РБ, величины, на которые уменьшается заработная плата при удержании подоходного налога при условии, что лицо трудоустроено официально, и на него работодатель своевременно делает все необходимые отчисления.

Как оплачивать подоходный налог с дивидендов в 2020 году

Величина чистых активов представляет собой балансовую стоимость всего того, что будет существовать в распоряжении учредителей организации, если они погасят все до одного обязательства; эта стоимость определяется на основании данных бухгалтерского учета.

Если доходы получены от иностранной организации, то расчет и выплата налога лежит на плечах отечественной организации. Если же выплату производит российская организация, то именно она и обязана удержать и выплатить налог за компанию-получателя.

Какие налоги платят ИП в Республике Беларусь

Перед тем как заполнить декларацию, можно в интернете воспользоваться налоговым калькулятором. Это поможет правильно оформить фактуру. Отчёты, как и оплаты, производятся по истечении налогового периода. Итоги пишутся нарастающим итогом.

Первое, что должен уяснить для себя начинающий предприниматель, это то, что есть виды деятельности, которые не дают выбора и обязывают дельцов рассчитываться с государством в рамках единого типа налогообложения. Если вы решили заниматься одним из видов бизнеса, входящих в перечень, вам придётся выплачивать единый налог.

Источник: https://ask-lawyer.ru/pomoshh-yurista/stavki-podohodnogo-naloga-s-dividendov-v-2019-godu-rb

Выплата дивидендов в 2020 году рб подоходный налог

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Выплата дивидендов в 2020 году рб подоходный налог». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Ставка подоходного налога в размере 6 % применяется, если в течение трех предшествующих календарных лет последовательно прибыль не распределялась между участниками (акционерами) белорусской организации — резидентами Республики Беларусь.

Подоходный налог: применение пониженных ставок при — выплате дивидендов в — 2020 — году

С 1 января 2020 г. Налоговым кодексом Республики Беларусь (далее — Налоговый кодекс) предусмотрены две пониженные ставки подоходного налога с физических лиц (далее — подоходный налог) в отношении доходов в виде дивидендов — 6 % и 0 %. В данной статье рассмотрим, при каких условиях применяются указанные ставки подоходного налога.

• решения о распределении прибыли принимались, но не с целью распределения прибыли между участниками (акционерами) — резидентами Республики Беларусь в виде дивидендов. При этом целевое использование прибыли законодательно в данном случае не определено.

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

Расчет и выплата дивидендов в 2020 году

Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб. НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет. На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.).

: Выборгский район план для многодетных семей в 2020 году

Расчет дивидендов

Акционерному обществу сначала нужно определить круг лиц, имеющих право на дивиденды. На это отводится не менее 10 и не более 20 календарных дней с даты принятия решения о распределении прибыли.

После чего можно приступать к выплате.

Срок перечисления для номинальных акционеров — не более 10 рабочих дней, а для прочих акционеров — не более 25 рабочих дней с даты, когда определен круг лиц, которые вправе получить дивиденды (п. 6 ст. 42 Закона об АО).

По итогам 2020 года прибыль «Символа» после налогообложения составила 300 000 р. По решению двух участников им распределено 50% от годовой чистой прибыли, то есть 150 000 р. (300 000 р. х 50%). Из них каждому участнику «Символа» причитается:

Программа БухСофт учитывает этот нюанс. Она автоматически поставит правильный КБК, очередность платежа и код налогового периода. Скачайте образец платежного поручения, который подготовили эксперты программы:

Ставка НДФЛ с дивидендов в 2020 году

Пример 2

НДФЛ с дивидендов в 2020 году: ставкаВспомним условие примера 1 и предположим, что «Символ» распределил прибыль за 2020 год двум участникам-физлицам 20 марта 2020 года. Чтобы выяснить статус получателей дохода в качестве резидентов или нерезидентов, нужно посчитать время их нахождения в России в период с 21 марта 2020 года по 20 марта 2020 года.

Предположим, что за указанный период участник-россиянин выезжал:

Решение о распределении прибыли может быть принято не ранее составления бухгалтерской отчетности. Как только бухгалтерском учете подведены итоги года, бухгалтерская отчетность подлежит утверждению. Для этих целей созывают собрание учредителей, где сразу же может быть решен и вопрос о дивидендах. Срок проведения собрания участников должен быть закреплен в уставе компании.

Ставка 15% предназначена для доходов виде дивидендов, полученных иностранной компанией, по акциям российской организации, а также дивидендов от участия в капитале организации в иной форме (подп. 3 п. 3 ст. 284 НК РФ).

Документальное оформление

Налоговым резидентом является физическое лицо, которое фактически находилось на территории РФ не менее 183 календарных дня в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). Если на момент выплаты дивидендов учредитель находился на территории РФ в течение 12 следующих подряд месяцев, то необходимо удерживать подоходный налог по ставке 13%.

Ранее в налоговой поясняли, что это изменение решили ввести из-за необходимости представления физлицом одновременно с декларацией документов, подтверждающих получение доходов и уплату налога с этих доходов за границей.

С — 2020 года в — Беларуси заработал обновленный Налоговый кодекс

Для тех физических лиц, которые являются собственниками и (или) участниками компаний, и которые долго ждали подходящего момента, чтобы распределить прибыль и получить дивиденды — этот момент настал. С 2020 года Налоговый кодекс предусматривает пониженные ставки подоходного налога при получении дивидендов.

Физлица смогут обращаться в любую налоговую

Для физлиц изменился крайний срок подачи налоговой декларации по подоходному налогу. Если раньше это нужно было сделать до 1 марта, то теперь — по 31 марта включительно. Одновременно сместили и срок уплаты подоходного налога — с 15 мая на 1 июня года, следующего за отчетным.

Если получатель – нерезидент, «цена» участия в корпоративных лицах выше – 15% (абз. 2 п. 3 ст. 224 НК). Исключение: если в соглашении об избежании двойного налогообложения с иностранным государством предусмотрены иные ставки.

Расходы, связанные со строительством жилья, произведенные плательщиком и членами его семьи (даже не состоящими в браке на момент осуществления расходов, но признанные в судебном порядке членами его семьи), состоящими на учете нуждающихся в улучшении жилищных условий, а также расходы, связанные с приобретением жилищных облигаций (приобретение одноквартирного жилого дома или квартиры).

Если доходы от сдачи недвижимости за 2020 год превышают 6116 бел.руб., то подоходный налог уплачивается по ставке 13 % (при этом уплаченный до этого налог в фиксированных суммах идет в зачет).

[∗] пункт 10 статьи 4 Закона Республики Беларусь от 30.12.

2020 № 159-З «О внесении изменений и дополнений в некоторые законы Республики Беларусь» Для доходов за 2020 год уплата налога по ставке 13 % не предусмотрена.

: Остекление балкона переустройство или перепланировка

Ставки НДФЛ с дивидендов в 2020 году: актуальные тарифы

Министерство по налогам и сборам Республики Беларусь и Министерство финансов Республики Беларусь в связи с вступлением в силу с 1 января 2020 года новой редакции Налогового кодекса Республики Беларусь (далее – Кодекс) разъясняют следующее.

10.1. Объекты налогообложения подоходным налогом. Доходы, не признаваемые объектом налогообложения. Доходы, освобождаемые от налогообложения. Новые годовые пределы освобождаемых доходов. Доходы, необлагаемые с 2020 года.

8.3. Отнесении расходов на затраты, учитываемые при налогообложении прибыли, в том числе нормируемых затрат. Квалификация внереализационных доходов и расходов при исчислении налога на прибыль.

Лекторы:

С 1 января 2020 года действует новая редакция Налогового кодекса Республики Беларусь. Изменения направлены, в том числе, на совершенствование налогового администрирования, снятие излишнего финансового бремени с предприятий. Совершенствуется порядок исчисления налогов, их взыскания, упрощается налоговое администрирование.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

Налог на дивиденды в 2020 году

Общество с ограниченной ответственностью – это коммерческая структура, созданная для получения прибыли. Получить свою часть дохода от бизнеса участники ООО могут только после принятия решения о распределении прибыли и удержания налога.

Какой установлен налог на дивиденды в 2020 году? Ставка налога на дивиденды в 2020 году зависит от того, к какой категории относится участник (физическое или юридическое лицо), и ещё от нескольких важных критериев, которые мы рассмотрим дальше.

Расчет и выплата дивидендов в 2020 году

Расчет и выплата дивидендов в 2020 году

13 марта Елена Маврицкая Ведущий эксперт, главбух с 10-летним стажем

В настоящей статье мы на примерах покажем, как рассчитать и выплатить дивиденды в 2020 году. Также мы перечислим условия, необходимые для выплаты дивидендов, и привели бухгалтерские проводки. Наконец, объясним, в каком размере следует удержать НДФЛ и в какие сроки перечислить его в бюджет.

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации. Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения. Об этом прямо говорится в пункте 1 статьи 43 НК РФ.

СПРАВКА. Что такое прибыль, оставшаяся после налогообложения (ее часто называют чистой прибылью)? Ответ зависит от налогового режима, который применяет организация. При общей системе прибыль за вычетом налога на прибыль.

При ЕНВД — прибыль за вычетом единого налога на вмененный доход. При ЕСХН — прибыль за вычетом единого сельхозналога. Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Бесплатно вести бухгалтерский и налоговый учет в веб‑сервисе

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

Бесплатно заполнить и распечатать бухгалтерский баланс по актуальной форме

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

- Иванов — 30%;

- Петров — 30%;

- Сидоров — 25%;

- Кузнецов — 15%.

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

- Иванову — 180 000 руб. (600 000 руб. × 30%);

- Петрову — 180 000 руб. (600 000 руб. × 30%);

- Сидорову — 150 000 руб. (600 000 руб. × 25%);

- Кузнецову — 90 000 руб. (600 000 руб. × 15%).

Периодичность начисления дивидендов

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года (п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО).

Сроки выплаты дивидендов

ООО должно делать выплаты не позднее 60 календарных дней с даты принятия решения о распределении прибыли (п. 3 ст. 28 Закона об ООО).

Акционерному обществу сначала нужно определить круг лиц, имеющих право на дивиденды. На это отводится не менее 10 и не более 20 календарных дней с даты принятия решения о распределении прибыли.

После чего можно приступать к выплате.

Срок перечисления для номинальных акционеров — не более 10 рабочих дней, а для прочих акционеров — не более 25 рабочих дней с даты, когда определен круг лиц, которые вправе получить дивиденды (п. 6 ст. 42 Закона об АО).

Порядок выплаты дивидендов

Чаще всего их выплачивают в денежной форме: безналом, либо наличными из кассы. При наличной выплате следует соблюдать важное правило, закрепленное в Указании Центробанка от 07.10.13 № 3073-У.

Этот документ не позволяет направить наличную выручку на выдачу дивидендов. Поэтому организация обязана сдать выручку в банк, а затем снять нужную сумму специально для выдачи акционерам или участникам.

Налог на дивиденды в 2020 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. 214 НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст. 224 НК РФ).

На руки учредитель получает сумму за минусом налога. Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб. НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет. На руки учредитель получил 435 000 руб. (500 000 руб.

– 65 000 руб.).

Перевести налог в бюджет нужно в сроки:

- для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. 226 НК РФ);

- для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. 226.1 НК РФ).

Бесплатно заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Дивиденды и страховые взносы

Страховые взносы начислять не нужно. Это связано с тем, что облагаемым объектом для взносов являются выплаты в рамках трудовых отношений и по гражданско-правовым договорам (п. 1 ст. 420 НК РФ). Раз дивиденды к таким выплатам не относятся, то от взносов они освобождены.

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

- ДЕБЕТ 84 КРЕДИТ 75 субсчет «Расчеты по выплате доходов» — начислены дивиденды учредителю такому-то;

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — начислен НДФЛ на дивиденды учредителя такого-то.

На дату выплаты учредителям:

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 50 (или 51) — выплачены дивиденды учредителю такому-то.

На дату перечисления налога в бюджет:

- ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51 — перечислен НДФЛ.

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме.

Если же компания в 2020 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы».

Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Источник: https://www.Buhonline.ru/pub/beginner/2019/8/14918