Стандартный Вычет Ребенку Инвалиду 3 Группы

Налоговый вычет на ребенка инвалида в 2020 году

Для родителей детей, возможности которых по тем или иным причинам ограничены, государством предусмотрено целый спектр преференций. Таковыми являются:

- пенсионное обеспечение;

- различные социальные льготы;

- снижение налогового бремени.

Последний пункт из вышеперечисленного представляет собой неотъемлемую часть федеральной политики по отношению к родителям детей, нуждающихся в дополнительной поддержке.

Наглядным проявлением данной этой политики являются непосредственно вычеты по налогу на доходы физических лиц на ребенка-инвалида.

Однако, нельзя забывать, что уменьшение размера удержаний — это прежде всего право работника, а не обязанность работодателя.

Общие положения по вычетам на ребенка-инвалида

С законодательной точки зрения данный вопрос регламентируется подпунктом 4 пункта 1 статьи 218 Налогового кодекса Российской Федерации.

В общем виде налоговый вычет – это сумма, на которую производится уменьшение налоговой базы, которую необходимо обложить налогом.

В результате данного действия сумма денежных средств, которые сотрудник получит «на руки», будет увеличена. Далее в таблице рассмотри основных претендентов и условия получения данной преференции.

| № п/п | Наименование параметра | параметра |

| 1. | Получатели преференции | С точки зрения данного аспекта получателем вычета могут выступать:– один из кровных родителей ребенка-инвалида;– супруг матери либо супруга отца;– мачеха, отчим;– опекун;– попечитель;– приёмный родитель;– супруг или супруга приёмного родителя. |

| 2. | Условия получения | Для того, чтобы осуществлялось предоставление данной преференций получатель должен подать соответствующее заявление, а также справку медико-социальной экспертизы, которая подтверждает наличие в семье ребенка-инвалида. Причем в данном случае обязательным условием является наличие официального дохода с производимыми при этом удержаниями налога на доходы физических лиц в размере 13%. |

| 3. | Срок предоставления преференции | В соответствии с законодательством датой, с которой законный представитель имеет право пользоваться данной преференцией, является дата присвоения ребенку инвалидности или же усыновления особого малыша. Датой окончания предоставления данной преференции является наступление совершеннолетия ребенка. В ситуации когда ребенок-инвалид находится на очном обучении в учебном заведении, его родитель может пользоваться вычетом до окончания обучения либо до 24 лет. |

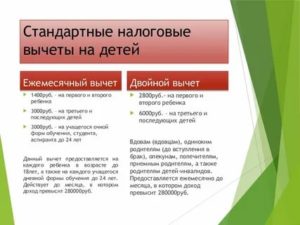

Размер налогового вычета в 2020 году

Как говорилось ранее налоговый вычет — это сумма, на которую уменьшается налоговая база. Причем стоит отметить, что размер данной суммы является фиксированным. Рассмотрим этот показатель в 2020 году.

| № п/п | Параметры предоставления определенного размера вычета | Размер вычета |

| 1. | Кровным родителям на первого и второго ребенка-инвалида. | 1400,00 рублей |

| 2. | Кровным родителям на третьего и всех последующих детей | 3000,00 рублей |

| 3. | Опекунам, попечителям, приемным родителям и их супругам на ребенка-инвалида. | 6000,00 рублей |

| 4. | Родителям, их супругам и усыновителям на ребенка, который страдает стойкими изменениями здоровья. | 12000,00 рублей |

Важно! Исходя из вышесказанного можно сделать следующий вывод: размер предоставляемого вычета зависит от степени родства с ребенком, имеющим ограниченные возможности, а также его очередности появления на свет.

Также в соответствии с пунктом 14 «Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации» утвержденного Президиумом Верховного Суда Российской Федерации 21.10.2015 года существует определенные ситуации, при которых производится суммирование вычета на ребенка-инвалида с другими стандартными вычетами:

- Если воспитанием ребенка-инвалида занимается исключительно один родитель, которому присвоен отца-одиночки либо матери-одиночки в законодательном порядке;

- Если один из супругов отказывается от своего права в пользу второго законного представителя.

Рассмотрим наглядный пример того, как будет производиться расчет заработной платы сотруднику, который воспитывает второго по очередности ребенка-инвалида. Допустим размер оклада такого работника составляет 18000 рублей.

При стандартных обстоятельствах подоходный налог, удерживаемый с оклада составит 18000*13/100=2340 рублей. При этом сумма денежных средств к получению равна 18000–2340=15660 рублей.

Если же этот сотрудник предоставит все необходимые документы, дающие право на получение вычета расчет заработной платы будет выглядеть следующим образом:

| № п/п | Описание действия | Расчет |

| 1. | Из оклада сотрудника вычитаются суммы, которые отображают родственную связь, а также очередность появления на свет ребенка-инвалида. | 18000-12000-1400=4600 рублей |

| 2. | После того, как будет определена налоговая база, с нее производится исчисление и удержание налога на доходы физических лиц. | 4600*13/100=598 рублей |

| 3. | Завершающим этапом является расчет суммы, подлежащей выплате сотруднику | 18000-598=17402 рубля |

Варианты получения налогового вычета

Итак, рассмотрев условия получения налогового вычета на ребенка-инвалида, необходимо перейти к тому, какими бывают варианты его получения.

| № п/п | Способ получения налогового вычета | Процедура получения |

| 1. | Первым способом получения налогового вычета является ежемесячное уменьшение налогооблагаемой базы, в результате чего происходит увеличение суммы заработной платы сотрудника, выплачиваемой «на руки». | В данном случае сотрудник предприятия производит следующие действия:1. Пишет заявление на получение вычета установленного образца.2. К заявлению прилагаются справка медико-социальной экспертизы и свидетельство о рождении, усыновлении либо установлении опеки на всех детей.3. Все документы передаются в бухгалтерию предприятия.4. Увеличение получаемых денежных средств производится с момента предоставления документов. |

| 2. | Вторым способом является получение вычета один раз в год. Основанием для этого является предоставление декларации по форме 3-НДФЛ в инспекцию федеральной налоговой службы. Причем данное действие производится по окончании календарного года, в котором было получено право на вычет. | При этом варианте получения вычета порядок действий будет таков:1. Претендент заполняет декларацию по форме 3-НДФЛ.2. К декларации прилагаются справка медико-социальной экспертизы, а также форма 2-НДФЛ о доходах за предыдущий год.3. Собранные документы передаются в инспекцию федеральной налоговой службы по месту регистрации.4. Получает налоговый вычет общей суммой за весь год на расчетный счет, указанный в заявлении. |

В соответствии с Письмом Министерства финансов №03-04-05/8-131 от 26.02.2013 года при оформлении ежемесячных вычетов сотруднику нет необходимости ежегодно писать заявление. При этом в случае изменения каких-либо обстоятельств, работник обязан сам известить работодателя. А вот справку медико-социальной экспертизы надо обновлять по мере того, как подходит к концу срок действия предыдущей.

Иные документы представляются в зависимости от конкретных обстоятельств. К примеру, если ребенок старше 18 лет, то для получения вычета нужна будет справка из учебного заведения. Если лицо, претендующее на вычет, для ребенка является опекуном или попечителем, потребуется акт органа опеки и попечительства о назначении опекуна (попечителя).

Если, скажем, работник хочет получить двойной вычет в связи с отказом супруга (супруги) от получения такого вычета, нужны будут заявление второго родителя об отказе от вычета и его справка по форме 2-НДФЛ, которую нужно будет подавать ежемесячно. Это требование закреплено Письмом Министерства финансов №03-04-05/36143 от 22.06.2016 года.

А если работник устроился на работу не с начала года, то в соответствии с пунктом 3 статьи 218 Налогового кодекса понадобится также справка 2-НДФЛ за текущий год от предыдущего работодателя.Напоминаем также, что стандартный вычет на ребенка должен быть предоставлен с начала года (если ребенок родился до 1 января текущего года) или с месяца рождения ребенка (если ребенок родился в текущем году), даже если заявление и документы на вычет были поданы позднее в текущем году. Данное обстоятельство регламентируется Письмом Министерства финансов №03-04-06/8-118 от 18.04.2012 года.

Коды вычетов на ребенка-инвалида в 2020 году

В том случае, если сотрудник предприятия воспользовался своим правом на получение налогового вычета, данная информация будет отражаться в справке по форме 2-НДФЛ. Причем в зависимости от того, кто является получателем вычета и в каком размере, информация отображается в виде различных кодов. Рассмотрим подробнее какими они будут в 2020 году:

- 129 – на ребёнка-инвалида родителю, супругу родителя или усыновителю;

- 133 – на ребёнка-инвалида опекуну, попечителю, приёмному родителю или супругe приёмного родителя;

- 140 – если родитель, усыновитель является единственным;

- 141 – если опекун, попечитель, приёмный родитель является единственным воспитателем этого ребёнка;

- 148 – если один из родителей/усыновителей отказался в пользу другого от своего права на льготу;

- 149 – если один из попечителей, опекунов, приёмных родителей отказался от своего права в пользу второго.

Прекращение права на получение льготы

Как и у множества других преференций, предоставляемых государством, данная также имеет ряд ограничений. Таковыми ограничениями являются:

- Сумма совокупного дохода, полученная в календарном году, равна 350000,00 рублей. Это значит, что как только размер совокупного дохода, полученного сотрудником в один календарный год, превысит данный порог, применение вычета производится не будет. Например, имея заработную плату 40000,00 рублей, применение налогового вычета будет производиться ежемесячно по август месяц. А сентября удержания будут начисляться в полном объеме.

- Втором условием для прекращения данной льготы является снятие инвалидности у ребенка либо несвоевременное предоставление заключения медико-социальной экспертизы.

Распространенные ошибки по заданной теме

Ошибка №1. Получение налогового вычета на ребенка-инвалида возможно только ежемесячно через работодателя. Существует также другой вариант оформления налогового вычета непосредственно через инспекцию федеральной налоговой службы.

Вторым способом является получение вычета один раз в год. Основанием для этого является предоставление декларации по форме 3-НДФЛ в инспекцию федеральной налоговой службы.

Причем данное действие производится по окончании календарного года, в котором было получено право на вычет.

Ошибка №2. Работодатель обязан оформить вычет налога на доходы физических лиц в отношении сотрудника, на воспитании у которого находится ребенок инвалид.

Нельзя забывать, что уменьшение размера удержаний — это прежде всего право работника, а не обязанность работодателя.

Это значит, что для того, чтобы воспользоваться данным правом работник должен самостоятельно предоставить в бухгалтерию предприятия все необходимые документы.

Источник: https://pravo-invalida.ru/vychet-na-rebenka-invalida/

Налоговый вычет на инвалида

Согласно законодательству РФ (статья 218), стандартный налоговый вычет положен инвалидам 1, 2 и 3 группы. Но оформить его и воспользоваться скидкой при уплате НДФЛ могут только те граждане, которые:

- получили и оформили инвалидность;

- официально работают;

- выплачивают со своей заработной платы подоходный налог (как правило, это 13 процентов);

- являются резидентами РФ.

Если инвалид не работает и не вносит НДФЛ, то получить льготу он не сможет.

Обратите внимание: для применения преференции, уменьшающей подоходный сбор, не обязательно быть гражданином РФ. Скидку могут оформить также иностранные граждане, но те, которые официально трудоустроены на территории России, платят налоги и являются резидентами.

Чтобы стать резидентом, гражданину другого государства нужно прожить в РФ не менее 183 дней за 12 месяцев. Наличие или отсутствие гражданства на статус не влияет. То есть гражданин России может потерять резидентство, а лицо из другого государства – получить при соблюдении минимального срока пребывания.

На налоговый вычет могут рассчитывать не все граждане с инвалидностью. Оформить его могут те, кто имеет 1 или 2 группу.

В случае с налоговым вычетом для инвалида 3 группы есть нюансы: уменьшить НДФЛ с помощью льготы могут только работающие инвалиды 3 группы с детства. Если инвалидность получена из-за производственной травмы или болезни во взрослом возрасте, то льгота не положена.

Какие вычеты положены инвалиду

Стандартный налоговый вычет – не единственная преференция, которой могут воспользоваться лица с инвалидностью для уменьшения НДФЛ. Такие граждане, как и все налогоплательщики, также могут оформить:

- имущественный – при покупке/строительстве нового жилья, приобретении земельного участка для жилого строительства;

- социальный вычет – при оплате собственного или обучения родственника, при покупке медикаментов, при затратах на лечение, при оплате страхового полиса ДМС.

Однако стоит помнить, что некоторые вычеты суммируются и лимитированы. Например, при обычном лечении (не дорогостоящем) государство возвращает максимум 13 процентов из 120 тысяч. Оформить льготу на любую сумму не получится, есть лимит.

Если гражданин потратит 50 тысяч на лечение, 25 тысяч на покупку медикаментов и еще 25 тысяч на обучение, то он сможет получить возврат из 100 тысяч по всем расходам. Но, если он за год потратил 100 тысяч на недорогое лечение, и еще 70 тысяч на свое образование, то возместить получится только из 120 тысяч.

Если же физлицо оплатило учебу ребенка (лимит – 50 тысяч на каждого) и лечение 120 000, то возврат можно оформить со 150 тысяч.

Стандартный налоговый вычет в этом случае не суммируется с остальными.Уменьшить свой НДФЛ могут не только работающие и имеющие инвалидность первой, второй, третьей группы (если статус присвоен с детства), но и граждане, воспитывающие ребенка-инвалида. В таком случае сотрудник может рассчитывать на уменьшение суммы НДФЛ через работодателя на:

- 12 000 рублей – биологические родители;

- 6 000 – усыновители, официальные опекуны.

Кто может оформить стандартный налоговый вычет инвалидам

Оформить преференцию для уменьшения НДФЛ могут только работающие и уплачивающие подоходный сбор граждане. Но при этом не обязательно работать на компанию. Воспользоваться льготой могут и частные предприниматели, если они вносят НДФЛ со своих доходов.

Получить льготу и уменьшить НДФЛ можно несколькими способами:

- через работодателя – возврат налога осуществляется сразу в год обращения;

- при обращении в инспекцию ФНС – вычет оформляется в следующем году.

Уменьшить сумму подоходного сбора с помощью компании-работодателя можно только в год подачи заявления. После обращения к начальству с документами и подтверждением права на получение преференции льгота применяется сразу или со следующего месяца.

Если срок обращения в компанию упущен, то оформить возврат можно, обратившись в налоговую инспекцию и предоставив декларацию по форме 3-НДФЛ. Сделать эту нужно до 30 апреля следующего года. То есть если в 2019 году гражданин Кормик И.П. не заявил о своей льготе, то получить излишне внесенное за этот период он сможет в 2020 через ФНС, если обратится в службу до 30.04.

После обращения в инспекцию деньги сразу не перечислят. В ФНС проводится камеральная проверка, которая может продолжаться до 90 дней. Кроме того, от момента положительного решения до получения денег может пройти еще 30 дней. В итоге возврат излишне уплаченного может занять до 4-х месяцев.

Обратите внимание: срок возврата излишне уплаченного в казну ограничивается тремя годами (согласно статье 78 НК РФ).

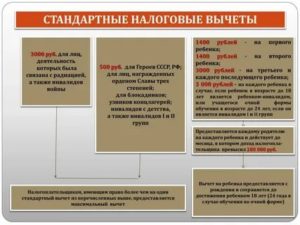

Сумма налогового вычета

Сумма налогового вычета на работающего инвалида 1, 2 или 3 группы (с детства) фиксированная и не зависит от размера зарплаты сотрудника. Граждане с инвалидностью могут получить льготу в размере 500 рублей.

Но если причина инвалидности – увечья при несении военной службы, выполнении гражданского долга при ликвидации последствий аварии на Чернобыльской АЭС, на объединении «Маяк» и т.д., то сумма преференции увеличивается до 3 000 рублей.

Подробнее о том, кто может получить такую льготу, – в 218 статье НК.

Обратите внимание: гражданин может получить только 1 вычет. Так, если инвалидность 2 группы получена из-за травмы во время военной службы, то человек имеет право на две льготы – 500 рублей и 3000 рублей. Объединить их и получить скидку в 3 500 рублей при уплате пошлины с зарплаты не получится. Выбирается только одна льгота и та, которая больше.

Особенности исчисления вычета

После оформления социального вычета физлицо не получает надбавку к заработной плате в размере 3000 или 500 рублей. Речь идет об уменьшении налогооблагаемой базы на указанную сумму.

Пример:

Карпов В.П. зарабатывает в месяц 40 тысяч рублей до уплаты налога. Из этой суммы нужно вычесть 13 процентов. В итоге на руки он получит 40 000 – 5200 (13 процентов) = 34 800 рублей.

Но если ему положена преференция как бывшему военному и инвалиду 2 группы, то исчисление НДФЛ будет таким:

40 000 – 3 000 = 37 тысяч и с этой суммы исчисляем 13 процентов = 4810 НДФЛ.

Таким образом, Карпов получит на руки не 34 800, а 35 190 и его ежемесячный оклад увеличится на 390 рублей.Если Карпов имеет право только на обычную льготу по инвалидности (не связанной с военной или указанной в законе деятельностью), то облагаемая база уменьшается на 500 рублей. То есть он будет уплачивать НДФЛ не с 40 000, а с 39500.

Какие документы потребуются

Для оформления социального вычета инвалиду 3 группы с детства или 1, 2 группы нужно будет предоставить такие документы:

- справка, подтверждающая присвоение инвалидности;

- паспорт;

- справка НДФЛ (форма 2 или 3) с нынешнего места работы. Если человек трудоустроен в компанию недавно (меньше года), то потребуется справка и с предыдущего места работы;

- заявление.

Список необходимых документов может быть дополнен. Например, если льготу оформляют родители ребенка-инвалида, то потребуется еще свидетельство о рождении/усыновлении, справка о присвоении ребенку группы.

Получение преференций, оформление возвратов возможно только в случае, если нет долгов по налогам – транспортному, имущественному, земельному. Проверить, нет ли просроченных платежей, можно на нашем сайте. Также предлагаем оплатить задолженности онлайн – с помощью банковской карты, не выходя из дома, без регистрации.

Источник: https://avtonalogi.ru/articles/nalogovyi-vychet-na-invalida

Стандартный налоговый вычет инвалидам 1, 2, 3 группы и детства

Последнее обновление 2019-01-07 в 17:01

Одной из мер социальной поддержки инвалидов является предоставление им налоговых вычетов. Размер льготы зависит от степени и причин возникновения нарушений здоровья.

Стандартный налоговый вычет инвалидам 1-й и 2-й группы

Право этой категории налогоплательщиков на оформление льготы прописано в абз. 7 пп. 2 п. 1 ст. 218 НК. Примечательно, что законодатель не уточняет причины оформления инвалидности.

Пример 1

Сундуков А. Т. – работающий инвалид 2-й группы. Его официальная зарплата равна 27 500 руб., из них НДФЛ — 3 575 руб. (13%). На руки остается 23 925 руб.

Узнав о своем праве, налогоплательщик обратился к работодателю. Теперь ежемесячно при расчете НДФЛ ему оформляется льгота 500 руб. При той же зарплате на руки Сундуков получает 23 990 руб.

Фактическая прибавка составила 65 руб. (или 13% от суммы вычета).

Льготы по НДФЛ инвалидам 3-й группы общего заболевания

Ст. 218 НК РФ не содержит прямой формулировки про налоговый вычет на инвалида 3-й группы. Однако в абз. 7 пп. 2 п. 1 указанной статьи говорится о том, что такая льгота полагается инвалидам с детства.

При этом конкретная группа не уточняется. Значит, при 3-й группе инвалидности налогоплательщики претендуют на стандартный вычет при условии, что они являются инвалидами с детства.

Если причиной нарушений здоровья стало общее или профессиональное заболевание, льгота не положена.

Пример 2

Зобнин Е. К. работает бухгалтером на заводе. В 2018 г. в результате перенесенной болезни он получил 3-ю группу инвалидности. В справке, выданной учреждением МСЭ, указано, что причиной стало общее заболевание. По такому основанию Зобнин не может оформить льготу.

Важно! Отдельные категории граждан вправе получить вычет при любой степени нарушений здоровья. Например, чернобыльцы, участники военных конфликтов. Полный список таких лиц и оснований для начисления льготы перечислен в пп. 1 п. 1 ст. 218 НК.

Размер вычета инвалидам

Сумма фиксирована и не привязана к заработной плате сотрудника. Вычет в размере 500 руб. оформляется:

- инвалидам детства;

- инвалидам 1-й и 2-й групп.

Вычет, равный 3 000 руб., в соответствии с пп. 1 п. 1 ст. 218 НК РФ положен лицам, заработавшим инвалидность:

- в результате аварии на Чернобыльской АЭС (ликвидаторам, работникам, эвакуированным жителям, а также тем, кто отдал костный мозг для лечения пострадавших);

- вследствие аварии на объединении «Маяк» в 1957 г.;

- при выполнении воинских обязанностей.

Пример 3

Кононов И. Р. получил 3-ю группу инвалидности после ликвидации катастрофы на ЧАЭС. В 2020 г. он еще не ушел на пенсию и продолжает работать. Каждый месяц при расчете подоходного налога с его зарплаты бухгалтерия вычитает из налогооблагаемой базы 3 000 руб.

Пример 4

Балашов К. А. — бывший военнослужащий. Во время боевых действий его ранило. В результате Балашов получил инвалидность 2-й группы и пошел работать по гражданской специальности. У налогоплательщика есть два варианта оформления вычета: 500 руб. и 3 000 руб. По закону работодатель начисляет ему максимальный из возможных — 3 000 руб.

Список необходимых документов

Льгота носит заявительный характер. То есть начисляется только после того, как налогоплательщик подаст письменное заявление на имя работодателя и предоставит пакет документов.

Основной подтверждающий документ — справка об установлении инвалидности, выданная учреждением МСЭ. Ее форма установлена Приказом Минздравсоцразвития от 24.11.2010 № 1031н. В справке обязательно прописывается группа и причина признания гражданина инвалидом.

Для получения вычета 3 000 руб. дополнительно понадобятся удостоверения:

- чернобыльца;

- ликвидатора аварии на «Маяке»;

- ветерана боевых действий.

Как получить

По п. 3 ст. 218 НК льгота начисляется по месту работы налогоплательщика. Последовательность действий:

- Сотрудник подает заявление и прикладывает к нему подтверждающие документы.

- Работодатель принимает документы и решает, начислять льготу или нет.

- В случае положительного решения каждый месяц работодатель уменьшает базу для расчета НДФЛ с доходов сотрудника на сумму вычета.

Право на применение льготы возникает с месяца, в котором человеку была поставлена инвалидность. В соответствии со ст. 9 Постановления Правительства от 20.02.2006 № 95 она устанавливается на определенный срок:

- 1-я группа — 2 года;

- 2-я и 3-я группы — 1 год.

Также возможно бессрочное установление. После каждого переосвидетельствования для получения вычета нужно подавать свежую справку.

Если налогоплательщик не успел в течение года подать заявление, он может оформить возврат налога в ФНС по месту жительства. Для этого потребуется заполнить декларацию 3-НДФЛ, добавить к ней подтверждающие документы и справку о доходах.

Итоги

- Вычет 500 руб. положен инвалидам 1-2-й групп и инвалидам детства.

- Отдельные категории граждан, подорвавших здоровье при исполнении гражданского долга, вправе оформить льготу 3000 руб.

- Вычеты не суммируются.

Если налогоплательщик претендует сразу на несколько, ему оформляется один, больший по сумме.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: https://NalogBox.ru/standartnyj/nalogovyj-vychet-invalidam-1-2-3-gruppy-i-detstva/

Вычет на ребенка-инвалида 1, 2 и 3 группы в 2020 году

Российская Федерация оказывает поддержку людям с ограниченными физическими возможностями. Родители, усыновители, чьи дети имеют инвалидность и опекуны должны знать о получении вычета по НДФЛ. Чтобы получить налоговый вычет на ребёнка инвалида, следует знать важные нюансы.

Нормативная база

Вычеты на детей с инвалидностью регулируются согласно положениям Налогового кодекса Российской Федерации. Учитываются и изменения, указанные в письмах Минфина РФ. При расчёте НДФЛ плательщик налогов имеет право на снижение расходов на 13% посредством вычета. Возврат может быть:

- Имущественным.

- Стандартным.

- Профессиональным.

- Социальным.

Когда речь идёт о детях с инвалидностью, применяется стандартный вычет. Им пользуются работники компаний. В Налоговом кодексе РФ в статье 218 (пункт 4) изложена информация, касающаяся уменьшения налогооблагаемой базы для лиц, воспитывающих детей с инвалидностью.

У кого есть право на вычет

Возврат по налогам представляет собой снижение суммы, из которой формируется налог на доходы физических лиц. Такое уменьшение налоговой базы относится к категории стандартных вычетов.

Чтобы воспользоваться данной льготой, необходимо соблюсти ряд условий:

- Ребёнок с инвалидностью состоит на иждивении родителей.

- Возраст ребёнка не должен превышать 18 лет (24 лет, если он учится по очной форме).

- Родители ребёнка или усыновители получают официальный налогооблагаемый доход по ставке 13%.

Важно! Возврат по налогам не полагается, если сумма дохода превышает 350 тысяч рублей.

На получение вычета на инвалида вправе рассчитывать следующие категории граждан:

- Родители, отчим и мачеха.

- Лица, усыновившие ребёнка с инвалидностью.

- Опекуны и попечители.

Право на возмещение в двойном размере предоставляется единственному родителю, усыновителю, попечителю, матери-одиночке, вдовам (вдовцам). Дополнительный вычет применяется ко всем детям с инвалидностью до достижения ими совершеннолетия. Если у воспитанника 1 или 2 группа инвалидности, и он обучается по очной форме, срок продлевается до достижения 24 лет.

Чтобы получить возврат по НДФЛ, у ребёнка должна быть подтверждена инвалидность.

Инвалиды 1 группы

Дети с 1 группой инвалидности лишены возможности самостоятельно обслуживаться себя. Заболевания, при которых дают 1 группу:

- Слабоумие.

- Ампутация нижних конечностей выше бедра.

- Полная слепота.

- Необратимые нарушения в ЦНС и другие.

Группа подтверждается 1 раз в 2 года.

Инвалиды 2 группы

Дети с инвалидностью 2 группы не нуждаются в постоянной помощи со стороны родителей, но остаются нетрудоспособными длительное время или всю оставшуюся жизнь. Заболевания:

- Полное или частичное отсутствие слуха.

- Частичный паралич.

- Полная или частичная потеря зрения.

Подтверждение 2 группы производится 1 раз в год.

Инвалиды 3 группы

3 группа присваивается, если имеют место заболевания, опасные для окружающих. Ребёнок не может обучаться в школе, но может самостоятельно себя обслуживать. 3 группу подтверждают раз в год.

Какие нужны документы

Пакет документации на получение возврата подоходного налога на ребёнка с ограниченными возможностями зависит от того, где будет оформляться льгота.

Чтобы получить возмещение через Налоговую инспекцию, потребуются документы:

- Заявление на возврат.

- Декларация формы 3-НДФЛ (её заполняют за тот год, в котором возврат не был выплачен).

- Копии бумаг, подтверждающие право на налоговую льготу (медицинскую справку с диагнозом, согласно которому ребёнку присвоена группа инвалидности).

- Справка 2-НДФЛ по месту работы за последний год.

- Банковские реквизиты для перевода денежных средств.

Для выплаты возмещения через работодателя собирают следующий перечень бумаг:

- Письменное заявление о предоставлении налоговой льготы.

- Справку с места работы о доходах родителей в форме 2-НДФЛ.

- Документ, подтверждающий возраст воспитанника: свидетельство о рождении или паспорт.

- Заключение из медицинского учреждения, подтверждающее инвалидность воспитанника.

- Судебное решение или иной документ, если ребёнок усыновлён или взят на попечительство.

- Свидетельство об уплате алиментов, если возврат получает один из родителей, не проживающий с ребёнком.

Понадобятся бумаги, которые подтверждают, кем приходится воспитанник плательщику налогов. Родитель предъявляет копию паспорта со сведениями о детях, свидетельство об установлении отцовства.

Приёмные родители представляют соответствующее удостоверение и копию договора о передаче ребёнка семье.

Опекун/попечитель – документ из органов опеки и попечительства, усыновитель – справку (свидетельство) об усыновлении.

Когда родитель претендует на получение двойного вычета на ребёнка-инвалида, потребуется письменный отказ бывшего супруга от ребёнка, справка из органов ЗАГСА.

Каков размер вычета

С 1 января 2016 года возврат по НДФЛ действует до месяца, в котором доход родителя (усыновителя, опекуна) превысит планку в 350 000 рублей в год.

Сумма вычета составляет:

- 12 000 рублей для супруга, родителя (усыновителя) на ребёнка с ограниченными возможностями до 18 лет. Данная выплата положена, если воспитанник в возрасте до 24 лет обучается по очной форме и имеет 1 или 2 группу инвалидности.

- 6000 рублей для попечителя, опекуна, супруга приёмного родителя на ребёнка до 18 лет или студента, аспиранта, ординатора до 24 лет.

- 3000 рублей на третьего и последующих детей.

- 1400 рублей на первого и второго ребёнка.

Родители, на иждивении которых находятся дети-инвалиды, могут претендовать на стандартный возврат НДФЛ в сумме 12 000 рублей за каждый месяц налогового периода, если совокупный доход не превышает 350 000 рублей. Это правило установлено с 1 января 2016 года.

Вычет на подоходный налог осуществляется ежемесячно при начислении заработной платы работнику, облагаемой налогом.

Образец заявления

Заявление подают в бумажном формате. Его можно написать вручную или набрать на компьютере, распечатав готовый бланк. Документ в обязательном порядке заверяется своей подписью с указанием даты составления.

В заявление о предоставлении стандартного налогового вычета на ребенка-инвалида должны входить пункты:

- Фамилия, имя, отчество плательщика налогов.

- Наименование, реквизиты организации, в которой трудится заявитель. Если работодателем является индивидуальный предприниматель, указывают его ФИО.

- Занимаемая должность.

- Наименование документа.

- Основной текст.

- Перечень прилагаемой документации.

- Дата и подпись.

В текст заявления о выплате вычета на ребёнка-инвалида включают:

- Ссылки на нормативные акты, подтверждающие право на получение возмещения.

- Суть прошения – предоставить стандартный возврат по НДФЛ.

- Лицо, в отношении которого оформляется заявление – ФИО воспитанника, дата рождения.

- Ссылка на наличие инвалидности.

- Размер налоговой льготы.

Прошу предоставить мне стандартный вычет по налогам согласно пп. 4 п. 1ст. 218 НК РФ на ребёнка Петрова Алексея Ивановича, родившегося 08.11.2013 года как на первого ребёнка 1400 рублей и 12 000 как на инвалида.Важно! В рамках законодательных норм Российской Федерации налогоплательщику не нужно ежегодно составлять заявление о возврате налога.

По наступлению нового календарного года работодатель пересматривает заявление с имеющимися документами и предоставляет возврат.

В заявлении можно сделать оговорку, что работодатель будет поставлен в известность после утраты права на получение вычета по НДФЛ.

Этот шаг убережёт налогоплательщика от возможных судебных тяжб по поводу необоснованного занижения размера налога на доходы физических лиц.

Порядок оформления возврата по НДФЛ

Стандартный налоговый вычет обычно оформляется в начале года. Если человек трудоустраивается не с начала года, он должен с предыдущего места работы предъявить справку по форме 2-НДФЛ.

Заявление на выплату возмещения по НДФЛ составляют в следующих случаях:

- Рождение ребёнка-инвалида.

- Устройство на новую работу.

- Присвоение воспитаннику любой группы инвалидности.

Важно! Налоговая льгота суммируется, если в семье от 2 и более детей и на свет появился ребёнок с инвалидностью.

Для получения возврата по НДФЛ через Федеральную налоговую службу, собирают пакет указанных выше документов. Бумаги направляют в налоговый орган по месту прописки удобным способом:

- На сайте ФНС в кабинете плательщика налогов.

- В личном порядке.

- Через представителя при наличии у него нотариально заверенной доверенности.

- Почтой России заказным письмом.

Налоговая инспекция по результатам камеральной проверки вышлет физическому лицу уведомление о предоставлении возмещения или отказ с обоснованием причин.

Когда гражданин не приложил заявление на вычет к общему перечню документации, он должен его подать лично в налоговом органе.

С момента приёма заявления на предоставление вычета на ребёнка-инвалида ФНС переведёт средства на указанные в нём банковские реквизиты.

Когда заявление было направлено вместе с перечнем документов, налоговая служба перечислит деньги с момента завершения камеральной проверки в течение месяца без направления уведомления.

Чтобы вернуть детский НДФЛ по месту работы, необходимо:

- Подготовить необходимые документы.

- Составить заявление.

- Сдать все бумаги в финансовый отдел.

Если у налогоплательщика несколько мест работы, возмещение получить он сможет только в одном.

В каких случаях право на возврат налога прекращается

Плательщик НДФЛ теряет право на получение компенсации, когда порог его доходов достигнет больше 350 000 рублей. Другие случаи:

- Ребёнок, который учится очно, достиг возраста 24 лет.

- Достижение воспитанником совершеннолетия.

Учитывая ограничения, налоговый вычет начисляют с момента рождения или усыновления, передачи ребёнка на воспитание опекунам.

Государство оказывает поддержку лицам, воспитывающим детей с ограниченными возможностями. Правом на возврат налога на доходы могут воспользоваться не только биологические родители, но и приёмные, опекуны и попечители. Если физическое лицо усыновило ребёнка-инвалида, родителей которого лишили прав, оно может претендовать на снижение налогооблагаемой базы.

Источник: https://vychet.com/standartnye/nalogovye-vychety-na-rebenka-invalida.html

Ребенок инвалид 3 группы льгота по ндфл

Одной из мер социальной поддержки инвалидов является предоставление им налоговых вычетов. Размер льготы зависит от степени и причин возникновения нарушений здоровья.