Сроки Оплаты Аренды Земли В 2020 Году Для Юридических Лиц

Сроки Уплаты Арендной Платы За Землю В 2020 Году

Сроки уплаты арендной платы за землю

В соответствии с ГК РФ по договору аренды обязанность арендодателя по отношению к арендатору состоит в предоставлении последнему имущества в пользование, а обязанность арендатора — во внесении платежей за пользование этим имуществом. кодекс РФ относит арендную плату к существенным условиям договора аренды участка.

Предоставление декларации по плате за землю (земельный налог и/или арендная плата за земельные участки государственной или муниципальной собственности) (далее — декларация) предусмотрена пунктом 135.3 статьи 135 главы19 Закона Донецкой Народной Республики «О налоговой системе» от 25.12.2020 № 99-ІНС (далее – Закон).

Для кого эта статья: для сельхозпредприятий, которые имеют в собственности (постоянном пользовании) участки и/или арендуют земельные участки государственной или коммунальной собственности. Плата за землю является составной частью налога на имущество, который, в свою очередь, относится к местным налогам (пп.

Стоимость аренды определяется сторонами, заинтересованными в совершении сделки. Статья 65 кодекса (ЗК РФ) описывает условия платности за использование земельного участка на территории Российской Федерации.Порядок, размер и сроки внесения этого платежа устанавливают: Расчет арендной платы за земельный участок на 2020 год производится на основе следующих нормативных правовых актов, а также ведомственных методических указаний и разъяснений: закона «О плате за землю»; указов президента РФ; постановлений правительства, а также нормативных актов, изданных органами власти субъектов РФ.

Расчет арендной платы за земельный участок и ее размер

Наиболее подвержены рыночным колебаниям земли в городской черте. На цену влияют не только объективные факторы (близость магазинов, значимых улиц), но и субъективные, и нерациональные условия. К ним можно отнеси «престижность» района – близость парков и зон отдыха, архитектурных памятников, выделение района «для богатых».

Другими словами, нужно всегда учитывать спрос на землю, а не только объективные данные. Иногда спрос на аренду земли может подняться вообще без видимых причин. Например, предприниматели планировали купить землю, открыть бизнес.

Вдруг разразился кризис, и риски при бизнесе возросли, следовательно, упал спрос на землю. Но при этом спрос на аренду возрос, хотя должен был тоже упасть.

Это произошло из-за того, что часть предпринимателей решила не покупать землю, а взять её в аренду.

Арендная плата за земельный участок в 2020 москве

КоптевоПеревести ОКТMО 45341000 в ОКАТО Очистить бланк Распечатать квитанцию Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами квитанций.

После регистрации и сохранения бланка, на этом месте появится список сохраненных Вами форм.

Извещение Получатель платежа: ИНН: КПП: Банк получателя: р/с: БИК: корр/с: КБК: ОКТMООКАТО : Сокращенное наименование органа: Плательщик: ФИО: Адрес: ИНН: Наименование платежа: Сумма: Плательщик: (подпись) Кассир На данной странице Вы можете заполнить и распечатать Квитанция и реквизиты на оплату Арендная плата за землю за 2020 года (ФЛС № М-08-049936-001) в Департамент городского имущества города Москвы Муниципальные образования города Москвы (столицы Российской Федерации города федерального значения) Коптево при помощи предложенной выше формы.

Платят ли пенсионеры налог на землю, недвижимость или имущество? Объектами налогообложения по данному налогу являются квартиры, жилые дома, гаражи, дачи, иные сооружения, помещения, строения и доли в праве собственности на подобное имущество.

При этом его количество, находящееся в собственности освобождаемого от налога пенсионера, не имеет никакого значения. Льготы на земельный налог для пенсионеров в 2020 году В Земельном кодексе изложена информация о гражданах, которые имеют право на льготы.

Информация в законе, касающаяся льгот на земельное налогообложение, касается предприятий.О них написано много и подробно.

- закона «О плате за землю»;

- постановлений правительства, а также нормативных актов, изданных органами власти субъектов РФ.

- указов президента РФ;

- услуг, предоставляемых арендатором;

- платежей в фиксированной сумме – единовременных или периодических;

- расходов, связанных с улучшением состояния земли, которые несет по договору арендатор.

- доли от использования земли, взятой в аренду, – от полученных доходов, продукции;

А = Аб × Кд × Пкд × Км × S, где А – арендная плата за землю, Аб – базовый размер, Кд – коэффициент с учетом, разновидности разрешенного способа использования участка, Пкд – коэффициент корректировки, Км – коэффициент территориального местонахождение земли в пределах муниципального региона, S – общая площадь арендуемого участка. В случае оформления участка в аренду срок на введение его в эксплуатацию составляет 3 года. Далее плата за землю повышается, поскольку ставка земельного налога увеличивается в 2 раза (за исключением земли для индивидуального жилищного строительства).

Требования по оплате аренды земельного участка

Размер и срок оплаты аренды земельного участка указываются в соответствующем соглашении, который составляется заинтересованными сторонами. С правовой точки зрения арендные платежи могут быть отнесены к разделу основополагающих условий договора. Это прямо указывает на факт того, что сумма не может быть изменена в одностороннем порядке ни при каких обстоятельствах.

Несмотря на наличие очевидной зависимости между рыночной и кадастровой стоимостью, иногда они могут довольно сильно отличаться. Дело заключается в том, что на сумму влияют главные рыночные показатели – спрос и предложение. На эти параметры серьезное влияние, в свою очередь, оказывает экономическая ситуация в стране.

Срок оплаты арендные платежи за землю в москве

Согласно Земельному кодексу РФ, некоторые категории населения имеют льготы при плате по аренде земельных участков: Способы расчета платы за земли частных и юридических лиц Расчет ставки арендной платы за землю напрямую зависит от того, кто является собственником участка: частное лицо или организация; муниципалитет, субъект РФ, государственная собственность.

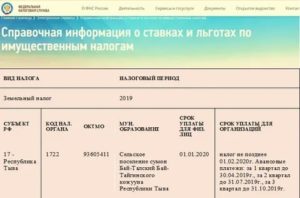

В связи с этим сроки уплаты авансовых платежей по земельному налогу зависят от решения местных властей на соответствующей территории. Так, на основании п. 1 ст.

397 Налогового кодекса РФ конкретный срок оплаты авансовых платежей по земельному налогу, а также итоговой суммы самого налога за год, для юридических лиц определяет документ нормативного характера, изданный: представительным органом муниципального образования; представительным органом власти Москвы, Санкт-Петербурга и Севастополя.

Сроки уплаты арендной платы за землю физическим лицом

В остальном сохраняют силу рекомендации на 1-й квартал. Так что откройте свои договоры, уточните суммы и реквизиты для внесения арендных платежей, а если что-то непонятно — обращайтесь в Департамент городского имущества города Москвы (правопреемник Департамента земельных ресурсов города Москвы).

Пунктом 288.

5 НКУ определено, что арендная плата не может быть меньше размера земельного налога (для земель сельскохозяйственного назначения) или трехкратного размера земельного налога (для всех остальных земель) и не может превышать 12 процентов нормативной денежной оценки земельного участка. В том случае, когда арендатор определялся на конкурентной основе, арендная плата может превышать предельный размер.

05 Авг 2019 glavurist 391

Источник: https://mainurist.ru/nasledstvo/sroki-uplaty-arendnoj-platy-za-zemlyu-v-2019-godu

Расчет и внесение арендной платы за землю

По законодательству РФ использование земель является платным. Формами оплаты выступают арендная плата за землю и налоги.

Арендная плата закрепляется договором по соглашению сторон в соответствии с нормативно-правовыми актами местного и государственного уровня.

Налоги, в свою очередь, представляют собой властные предписания государства пользователям земли на обязательную уплату определенных Налоговым кодексом платежей. При уплате налогов предусмотрены изъятия земель из тех, которые подлежат оплате налога, а также льготы на выплаты налогов по земельным участкам.

Законодательство

За земельные участки, передаваемые в аренду, взимается арендная плата (п. 3 ст. 65 ЗК РФ). Определение размера оплаты аренды земельного участка — существенное условие договора аренды земельного надела.

Статья 39.7 Земельного кодекса РФ устанавливает величину платы за аренду земельного участка, который принадлежит государству или муниципальной администрации.

Это принципы:

- Предсказуемости расчета размера платы за аренду, по которому нормативно-правовыми актами органов государственной власти и местного самоуправления закрепляется порядок определения суммы арендной платы и ситуации, при которых возможно пересмотреть размер оплаты по требованию арендодателя в одностороннем порядке;

- При расчете арендной платы должна быть организована предельно допустимая простота расчета, что означает определение платы на основе кадастровой стоимости;

- Недопущение ухудшения экономического состояния пользователей и владельцев земельного участка в ходе переоформления ими своих прав на землю. Данный принцип закрепляет невозможность превышения размера платы за аренду в связи с переоформлением прав на землю более чем в 2 раза по сравнению с земельным налогом на такой земельный участок;

- Принятие во внимание необходимости в поддержке социально значимой деятельности путем фиксирования размера арендной оплаты в границах, не превышающих земельный налог. Принцип также защищает интересы лиц, которые по законодательству освобождаются от уплаты налога на землю;

- Запрет необоснованных предпочтений. Это означает, что размер арендной платы не должен различаться за земли публично-правового образования, относящиеся к одной земельной категории, применяемые для одного и того же назначения и предоставляемые по одинаковым основаниям.

Пункт 4 статьи 22 ЗК РФ об аренде земельных участков устанавливает, что размер платы за аренду земли определяется договором аренды. Естественно, при определении размера оплаты в договоре необходимо опираться на вышеназванные законодательные принципы.

Формы платы за землю

Арендная плата, земельный налог, налог на недвижимость и нормативная цена земли являются формами платы за земельный участок (ст. 65 ЗК РФ).

Налогообложению подлежат арендованные земельные участки, их части и доли земельных участков в общей долевой собственности, предоставляемые физическим и юридическим лицам на праве собственности, владения и пользования.

Земельный налог — местный сбор, относящийся к доходам в бюджет муниципальных властей. Среди всех источников налоговых поступлений налог на землю составляет 12-20 %.

Важным показателем является нормативная стоимость земли — размер вложенных в участок средств или стоимость произведенной на земле продукции. К нормативной стоимости земли также относят рентообразующую способность участка, объем и соотношение спроса и предложения на земельном рынке, спрос платежеспособного населения, инфляцию, налоговые вычеты и прочие факторы.

Нормативная стоимость земли необходима для возмещения ущерба из-за отчуждения земли и вынужденной консервации (долгосрочное сохранение).

Что такое арендная плата?

Арендная плата — разновидность внесения платежей за использование земельного участка, устанавливаемая договором аренды. Арендная плата является регулярными платежами за аренду земельного надела по договору аренды земли.

Величина, сроки и условия внесения платы за аренду земли определяются договором на основании нормативно-правовых актов.

Как определяется размер арендной платы?

Собственником участка может быть:

- Физическое или юридическое лицо (гражданин или организация);

- Муниципалитет, субъект РФ, государство.

Земли физических и юридических лиц

Земли граждан и организаций сдаются в аренду за плату, которая рассчитывается по определенной формуле:

А = С * Р, где

- А — размер платы за аренду;

- С — рыночная цена земли, рассчитываемая путем независимой экспертизы. Независимую экспертизу необходимо проводить не ранее, чем за полгода до даты получения прав арендатора на землю;

- Р — ставка рефинансирования Центробанка РФ. Ставка рефинансирования устанавливается в начале года и будет действовать только для договоров найма земли, заключенных в этот год.

Земли государства и муниципалитета

Государственные и земли местных региональных властей — это преобладающая часть всех земельных участков территории России. Регламентация размеров арендной платы является важнейшей частью определения доходов в казну государства.

По Земельному кодексу РФ арендатор государственных и муниципальных земель может вносить оплату 2-мя способами:

- Земельный налог;

- Налог на недвижимость.

В соответствии с пунктом 2 Правил определения размера арендной платы, а также порядка, условий и сроков внесения арендной платы за земли, находящиеся в собственности Российской Федерации размер арендной платы определяется следующими методами:

- На основании кадастровой цены земельных наделов;

- По итогам торгов, проводимых на аукционе;

- По ставкам арендной платы либо методическим указаниям по ее расчету, утверждаемым Министерством экономического развития РФ;

- На основании рыночной цены земель, которая устанавливается законодательством России об оценочной деятельности.

Если арендуемый земельный участок предоставляется арендатору без организации торгов с определенной целью, то плата рассчитывается по кадастровой стоимости в размере:

- 0,01 % от ее суммы в отношении земельных наделов:

- Предоставленных физ. или юр. лицу, у которых есть право освободиться от внесения земельного налога, что закреплено нормативной базой о налогах и сборах;

- Предоставленных физическому лицу с правом на снижение налоговой базы в случае, если при таком снижении налоговая база оказывается равной нулю;

- Предоставленных физическому лицу с правом на снижение налоговой базы в случае, если налоговый вычет меньше налоговой базы. В такой ситуации 0,01 % будет действовать в отношении платы, которая равняется размеру такого налогового вычета.

- Изъятых из оборота, если земля может быть передана в арендные отношения в соответствии с федеральным законодательством;

- Загрязненных отходами высокой токсичности, радиоактивными веществами. Также земли, на которых произошло заражение, загрязнение и деградация, не включая ситуации с консервацией земель и изъятием их с оборота;

- Предоставленных в целях расположения диппредставительств других стран и консульских учреждений в России, если иной порядок не установлен международными соглашениями.

- 0,6 % от кадастровой стоимости в отношении земель:

- 1,5 % от цены по кадастру для земельных наделов в случаях, предусмотренных статьей 39.7 ЗК РФ пунктом 5.

- 2 % от кадастровой стоимости при земельных участках:

- Предоставленных недропользователю в целях осуществления работ, касающихся использования недр;

- Предоставленных без организации торгов, на котором нет зданий, сооружений, объектов неоконченного строительства и пр.

Как на размер арендной платы влияет месторасположение земельного участка?

При определении размеров арендной платы за землю в разных регионах на различных уровнях применяются свои системы коэффициентов.

К примеру, по Закону Московской области от 07.06.1996 № 23/96-ОЗ «О регулировании земельных отношений в Московской области» в определенных ситуациях размер платы за аренду измеряется формулой с 3-мя коэффициентами:

А=Аб×Кд×Пкд×Км×S, где

А — арендная плата за землю, Аб — базовый размер платы, Кд — коэффициент, учитывающий разновидность разрешенного способа применения земли, Пкд — корректирующий коэффициент, Км – коэффициент, учитывающий территориальное местонахождение надела в муниципальном регионе, S — площадь арендуемой земли.

Что такое налог на аренду земельного участка (НДС)?

Земля относится к природным ресурсам в соответствии с пунктом 1 статьи 1 Земельного кодекса России. В то же время право пользования природными ресурсами не облагается налогом на добавленную стоимость (пп. 17 п. 2 ст. 149 Налогового кодекса РФ).

Юридическим лицом, являющимся арендатором, представляется в налоговую по месту своей регистрации соответствующая налоговая декларация по НДС. Но так как вышеуказанные нормы освобождают арендную плату за земельные участки от НДС, то налоговым агентам необходимо только заполнить раздел 7-ой налоговой декларации об операциях, не подлежащих налогообложению.

Второй раздел декларации по такой операции не заполняется. Декларацию необходимо заполнить в соответствии с Приказом Минфина РФ от 15.10.2009 № 104н «Об утверждении формы налоговой декларации по налогу на добавленную стоимость и Порядка ее заполнения».

Как рассчитывается налог на земельный участок?

Налоговая сумма рассчитывается в конце налогового периода (1 год) соответственно процентной доле налоговой базы по налоговой ставке, если иной порядок не предусматривается пунктами 15 и 16 НК РФ.

Оплачивается налог на сданный в аренду земельный участок налогоплательщиками в бюджет по месту расположения земли. Порядок и сроки уплаты устанавливаются нормативными документами представительных органов муниципалитета (законы Москвы, Санкт-Петербурга, Екатеринбурга).

Расчет суммы налога производится формулой:

Земельный налог = Кст x Д x Cт x Кв,

- в которой Кст — кадастровая цена земельного надела (кадастровую стоимость можно выяснить на официальном сайте Росреестра либо с помощью кадастровой карты);

- Д — размер доли в праве на землю;

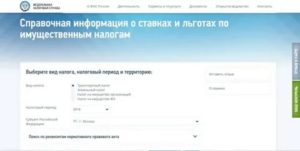

- Ст — размер налоговой ставки (налоговая ставка отображается в справочной информации о ставках и льготах по имущественным налогам на сайте Федеральной налоговой службы);

- Кв — коэффициент владения землей (используется лишь в ситуации, когда владение составляет неполный год).

Как рассчитывается налог на земли лесного фонда?

Налогообложение за земли лесного фонда определяется за время лесопользования на единицу площади освоенного леса эксплуатационного характера, на которых заготавливается древесина. Взимается налог вместе с платой за использование лесов в размере 5 % от платы за древесину, которая отпускается на корню.

Как рассчитывается налог на земли водного фонда?

Ставка налога на земли водного фонда за границами населенных пунктов, предоставленные предприятиям сфер промышленности, транспорта, связи и прочего назначения в целях создания продукции из рыбы также будет равняться 0,3 %.

При этом не имеет значения, какому предприятию была предоставлена земля водного фонда, главное — это наличие целевого назначения в виде производства рыбных продуктов.

Когда аренда земли не облагается НДС?

Продажа прав (реализация долей) земельных наделов не облагается налогом (НДС) согласно части 2, главы 21, ст. 146, п. 2 Налогового кодекса РФ.

Объектом налогообложения также не будут признаваться земли, на которых государственные органы в целях осуществления возложенных на них законодательством полномочий в какой-либо сфере государственной деятельности оказывают услуги населению.

Налог на добавленную стоимость не будет взиматься с земель, исключенных из оборота, на которых расположены объекты культурного наследия, определенные участки лесного и водного фондов.

Уплата налогов и арендной платы при переходе аренды земли по наследству

Если на протяжении года право собственности, право пожизненного наследуемого владения, право постоянного (бессрочного) пользования земельными наделами перешли от одного лица к другому, налог на землю будет считаться и предъявляться к оплате прежним собственником земли, землевладельцем, землепользователем с 1 января данного года и до того месяца (включая его), в котором было утрачено право на земельный надел. Новый арендатор-наследник платит только со следующего месяца после месяца возникновения прав на землю.

За земельные участки, на которых расположены наследуемые жилые дома, нежилые здания и сооружения, платить налог следует с даты открытия наследства. Дата, время, момент открытия — день смерти наследодателя.

Наследники, принявшие наследство до того, как наступил срок налогового учета, платят налог вместе со всеми налоговыми обязательствами наследодателя.

Источник: https://zakonguru.com/nedvizhimost/zemelnyj/arenda-2/stoimost/arendnaja-plata-za-zemlju-i-nalogi.html

Арендные каникулы 2020: можно ли не платить за аренду офиса из-за коронавируса? | Компания TopLine

Арендные каникулы: можно ли не платить за офис в 2020 году?

В начале мая настает время очередных платежей за офис или склад. Правительство дало бизнесу право на арендные каникулы. Что это такое? Кто может претендовать на отсрочки по выплатам и как добиться снижения ставок в переговорах с владельцами недвижимости? Разъясняет «ТОП ЛАЙН»

Арендные каникулы-2020: что это?

Нерабочий апрель стал серьезным ударом для бизнеса – особенно для бизнеса, которому запрещено работать в карантин. Общепит, бытовые услуги, торговые точки – вот лишь неполный список пострадавших от коронавируса.

Доходы субъектов МСП за прошлый месяц в лучшем случае упали в несколько раз, а то и вовсе оказались нулевыми. При этом у бизнеса есть обязательства по арендным платежам. Соглашения о съеме коммерческих помещений чаще всего долгосрочные.

Резкое падение выручки поставит арендаторов в положение, когда они не смогут выполнять свои обязательства по этим договорам.

Ведь даже тот бизнес, который вынужден перейти на нерабочий режим, обязан выплачивать зарплату всем своим сотрудникам. Совокупная финансовая нагрузка может оказаться неподъемной. Правда, избавиться от обязательств по аренде гораздо легче, чем от зарплатных.Если в отношениях граждан с работодателями государство защищает интересы сотрудников, то во взаимоотношениях одного бизнеса с другим пострадавшие юр.лица и ИП могут снизить свои расходы. Еще 1.04 президент одобрил поправки в 19 статью ФЗ № 98.

Что важно знать бизнесу об этих поправках?

— Закон обязывает арендодателей заключать соглашения об отсрочке платежей с арендаторами (ст.19 п.1)

— Появилось право менять сумму аренды в 2020-м по соглашению сторон (ст.19 п.2)

— Арендаторы получили право требовать уменьшения платы за период, в котором они не могут использовать помещения из-за режима ЧС или повышенной готовности. (ст.19. п.3)

ВАЖНО! По состоянию на сегодняшний день режим повышенной готовности введен во ВСЕХ регионах страны. Бизнес может использовать эту поправку в своих интересах.

Если в регионе введен режим повышенной готовности или ЧС, арендатор имеет право требовать дополнительное соглашении об отсрочке арендной платы. Этим правом могут воспользоваться ЛЮБЫЕ юр.лица и ИП – как те, кому запрещено работать в карантин, так и продолжающие свою деятельность.

«ТОП ЛАЙН» рекомендует бизнесу, не вошедшему в список пострадавших отраслей: поспешите воспользоваться этим правом! Не исключено, что появятся новые постановления правительства, которые ограничат круг претендентов на арендные каникулы. Пока существует определенный правовой вакуум, поспешите воспользоваться им в свою пользу.

Требуйте льгот на весь 2020-й, пока можно!

Кроме того, закон пока не регулирует срок, на который распространяются арендные каникулы. По сути, добиваясь снижения аренды или отсрочки платежей, вы можете попытаться распространить льготные условия на весь 2020-й (а не только на нерабочие месяцы). Сейчас правовая ситуация – опять же в пользу арендатора.

Третий козырь, позволяющий арендаторам требовать финансовых уступок – многочисленные льготы, предоставленные владельцам коммерческой недвижимости (отсрочки по земельным налогам, налогам на имущество и т.д.) Текущие расходы на содержание помещений снижены, что опять же должно подталкивать хозяев офиса к компромиссу.

Арендодатель обязан ответить на предложение о скидке или каникулах в течение 30 дней

Жестко установлен крайний срок, в течение которого арендодатель обязан пересмотреть сумму платежей или подписать соглашение об арендных каникулах – не более 30 дней со дня обращения арендатора.

Договариваться о каникулах или снижении аренды, конечно нужно полюбовно. У владельцев недвижимости тоже есть свои финансовые обязательства, карантин бьет и по их бизнесу. Но особо неуступчивым арендодателям можно напомнить, что 614-я статья ГК РФ в 4 пункте гласит:

«Если законом не предусмотрено иное, арендатор вправе потребовать соответственного уменьшения арендной платы, если в силу обстоятельств, за которые он не отвечает, условия пользования, предусмотренные договором аренды, или состояние имущества существенно ухудшились.»

Коронавирус и нерабочий апрель однозначно попадают под категорию обстоятельств, за которые не отвечает арендатор. Напомним, что для государства в нынешние времена важнее всего зарплатные, а не деловые обязательства бизнеса.

Вряд ли суды будут удовлетворять иски с претензиями к арендаторам, неспособным оплачивать офис без предоставления каникул или снижения ставок аренды.

Особенно если ответчик сделает акцент на том, что зарплату сотрудникам он выплачивает.

Хотите снизить или отсрочить выплаты за офис? Пошаговая инструкция

- Обязательно подайте арендодателю письменное заявление. Ссылайтесь на ФЗ № 98 и, если ваш бизнес не работает – на 614-ю статью ГК РФ.

- Обязательство дать арендатору ответ в течение 30 дней касается только запросов на отсрочку платежей за недвижимость. Если вы хотите снизить арендную ставку, объедините это предложение с просьбой об отсрочке – чтобы процесс не затягивался.

- В этом случае у вас появится маневр для уступок во время переговоров. Вы можете отказаться от каникул, но оплачивать свой офис по сниженной ставке.

- Если арендодатель готов пойти на уступки, обязательно задокументируйте договоренности в дополнительном соглашении к договору аренды!

- В случае конфликтной ситуации помните о 451-й статье ГК РФ (право на расторжение либо изменение договора в связи с существенным изменением обстоятельств). Не исключено, что вам потребуется юридический консалтинг – эксперты «ТОП ЛАЙН» всегда готовы прийти на помощь!

- Хотя закон обязывает арендодателя заключить соглашение об отсрочке, помните: владелец недвижимости в случае неуплаты может ограничить доступ в помещение хотя бы тогда, когда 30 дней с момента вашего обращения еще не прошли. Если такой шаг окажется болезненным для вашего бизнеса – ведите переговоры с арендодателем в более дипломатичном, мягком стиле.

Источник: https://1topline.ru/stati/arendnye-kanikuly-mozhno-li-ne-platit-za-ofis-v-2020-godu/

Сроки Оплаты Аренды Земли В 2020 Году Для Юридических Лиц

На юридических лиц, получивших земельные участки в аренду, распространяются ставки земельного налога с юридических лиц, льготы, порядок исчисления, представления расчетов и уплаты, установленные для налогоплательщиков земельного налога с юридических лиц.

«Порядок, в котором в Службе государственных доходов начинается и прекращается процесс возмещения бюджету просроченных юридическим лицом налоговых платежей, принимается и отменяется решение о возмещении просроченных налоговых платежей, обеспечивается контроль за его исполнением»

Сроки уплаты земельного налога юридическими лицами в 2020 году

Причина 1. Стоимость снизилась в результате судебного решения. Но необходимо знать, что снижение налога возможно только в случае вступления решения в силу, и информация об этом будет внесена в ЕГРН. Только в этом случае на основании ст. 391 НК в п. 1 аб.6 организация сможет начать перерасчет налога с начала года.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Сроки уплаты аренду земли в 2020 году юридическими лицами

Расчет авансовых платежей также осуществляется самим ИП. Однако за 2015 года платеж будет насчитываться налоговым органом. Уже в следующем году предприниматели получат готовые уведомления по всем, принадлежащим ИП, участкам.

3. При совместном использовании земельного участка несколькими юридическими лицами каждое юридическое лицо является налогоплательщиком земельного налога с юридических лиц за свою долю используемой площади земельного участка.

Земельный налог для юридических лиц за 2020 год в 2020 году: сроки уплаты

Обратите внимание! Муниципальные органы власти не могут поставить срок уплаты земельного налога раньше даты сдачи декларации. То есть, согласно ст. 397 и ст. 398 НК РФ отправной датой уплаты налога за 2020 год будет 1 февраля 2020 года.

Земли, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

Рекомендуем прочесть: Цена Заверения Решения Учредителя 2020

Сроки уплаты налога на землю для юридических лиц в 2020 году

В региональных органах остается часть финансов, полученных от внесения налога на земельную площадь. Они составляют основу складывания бюджета на будущий год. Поэтому законодательство возлагает обязанность сбора пошлин и формирования сроков на местные власти и налоговиков.

Сроки оплаты пошлин во всех областях складываются свои. Конкретные данные указаны в актах муниципальных органов. В них содержатся периоды оплаты средств. Также за сведениями обращаются в местную налоговую инспекцию.

Можно посмотреть на официальной странице ФНС. Там воспользоваться сервисом, который поможет ознакомиться с условиями налогообложения в любой точке России и сроки внесения денег.

Там же написаны сроки уплаты авансовых платежей по земельному налогу в 2020 году.

Налог на землю платят как юридические, так и физические лица, обладающие земельными участками. Процент обложения устанавливается специализированными органами и не должен превышать 0.3% от кадастровой стоимости, если речь идет об участке сельскохозяйственного назначения, для жилищного фонда и для личного подсобного хозяйства, и 1.

5% от кадастровой стоимости других видов участков. Юридическая консультация позволит вам точно определить процент налога на землю, которой вы обладаете, даст вам возможность в будущем корректно и согласно вашим правам вести дела. Онлайн консультация со специалистом Правовед.RU даст вам не только ценную и актуальную информацию по интересующему вас вопросу, но и сэкономит ваше время и деньги.

3. Арендная плата, уплачиваемая за земельные участки, предоставленные в аренду Кабинетом Министров Республики Узбекистан, Советом Министров Республики Каракалпакстан, органами государственной власти на местах, приравнивается к земельному налогу.

На юридических лиц, получивших земельные участки в аренду, распространяются ставки земельного налога с юридических лиц, льготы, порядок исчисления, представления расчетов и уплаты, установленные для налогоплательщиков земельного налога с юридических лиц.

Сроки уплаты земельного налога

- За первый период срок уплаты выпадет на 30 апреля, поскольку квартал заканчивается 31 марта;

- Во втором периоде плательщик должен будет перечислить средства не позднее 31 июля;

- За третий квартал плательщик заплатит средства до 31 октября;

- Соответственно, срок уплаты земельного налога за 4 квартал 2020 года — это 31 января уже следующего года.

Срок уплаты авансовых платежей и перечислений по земельному налогу формируется каждым местным органом самостоятельно. Для урегулирования и закрепления сроков уплаты, органы власти принимают соответствующие правовые акты. Несмотря на свободу в определении сроков уплаты, имеется сложившаяся единообразная практика.

Ставки и сроки оплаты авансовых платежей по земельному налогу для юридических лиц

Авансовые платежи по земельному налогу в 2020 году для юридических лиц устанавливаются областными органами власти в каждом уголке страны. Муниципалитеты устанавливают не только их величину, но и сроки внесения платежей. В каждом регионе они могут отличаться.

- земли, которые отнесены к сельскому хозяйству (на них присутствуют здания жилого назначения, а также подсобное хозяйство) – ставка составляет 0,3% от кадастровой цены;

- земли, используемые для не сельскохозяйственной цели – ставка 1,5 от величины кадастровой стоимости.

Расчет земельного налога для юридических лиц в 2020 году

В рамках положений Минфина было дано пояснение, что исчисление ЗН будет производиться в 2020 году в ходе изменения кадастровой стоимости участка. Более того, мероприятия по перерасчету подлежащих уплате величин будут осуществляться за три налоговых периода, предшествующих календарному отчетному интервалу.

Как правило, сокращение размерного значения ставки наблюдается по отношению к землям, имеющим удаленность от крупных населенных пунктов. Для определения конечной величины, подлежащей выплате, используется специальная формула:

Оплата аренды земли юридическим лицом

Порядок и основания для назначения платежей определены в статье 65 ЗК РФ.

Согласно действующему законодательству, правом устанавливать размер арендной платы за землю, находящуюся в государственной собственности, обладают федеральные, региональные и муниципальные собственники земли.

Размер установленных платежей и сроки их выплат указываются в договоре, который заключается между собственником земли и арендатором после согласования условий использования земли.

Типовой договор аренды всегда содержит условия об оплате неустойки за пропуск вышеуказанного срока. Если речь идет об участках, которыми распоряжается Московская область, то размер неустойки 0,05 % от задолженности за каждый день просрочки. Районы и города в отношении своих участков могут установить другую сумму неустойки.

Порядок расчета налога на землю для юридических лиц в 2020 году

Данные платежи станут новым источником наполнения бюджета, и будут направляться исключительно на развитие инфраструктуры, ремонт трасс федерального значения, а также на другие цели для улучшения уровня жизни граждан.

- конкретный размер ставок земельного налога в рамках показателей, принятых на федеральном уровне (ст. 31 НК РФ);

- процедуру оплаты авансового и общего платежа, сроки предоставления налоговой декларации;

- льготы для некоторых групп предприятий и налоговые вычеты.

Сроки оплаты аренды земли для юридических лиц

34 ГК РФ, имеет ряд специфических особенностей, указанных в ЗК РФ, иных федеральных законах, а также нормативных правовых актах субъектов РФ.

Предмет договора аренды — земельный участок, прошедший государственный кадастровый учет.

В договоре необходимо указать местоположение, целевое назначение, кадастровый номер и иные признаки земельного участка, позволяющие его идентифицировать, а также размер арендной платы.

Рекомендуем прочесть: Снт Отключает Электроэнергию За Долги

1. Краткосрочная аренда подразумевает оформление договора на незначительный временной промежуток (до пяти-десяти лет) с возможностью продления по завершении срока действия договора.

Условия пролонгации и особенности пользования участком оговариваются в соглашении между сторонами.

Краткосрочная аренда земли часто оформляется для строительства или восстановления имеющихся объектов, возведения новых сооружений, обустройства парковок, благоустройства парков и так далее.

Как рассчитать налог на землю для юридических лиц в 2020-2020 годах

При несоблюдении сроков на организацию может быть наложен штраф в размере 20% от величины неуплаченного налога (в соответствии со ст. 122 НК РФ). Кроме этого, налоговое законодательство предусматривает начисление пени за каждый день просрочки (согласно ст.

75 НК РФ). Размер пени для юридического лица равен 1/300 ставки рефинансирования Центробанка РФ при просрочке сроком до 30 дней.

Если период просрочки свыше 30 дней, применение пени производится в размере 1/150 от ставки рефинансирования Центрального Банка РФ на 2020-2020 годы.Формирование налоговой ставки происходит на основании нормативных актов муниципальных образований и не может быть выше установленных процентных показателей. Так, на 2020-2020 годы предельная величина ставки налога в 0,3% установлена в отношении земель следующих категорий:

Какой срок уплаты земельного налога

Налог важно перечислять за все земельные объекты, на которые оформлены соответствующие вещные или обязательственные права. Исключение составляют участки, находящиеся в собственности у государства или муниципалитета, а также в ведении федерального центра.

Следует оплачивать земельный налог своевременно. Когда гражданину не приходит уведомление из ИФНС, следует обратиться в ведомство самостоятельно и получить консультацию специалиста по интересующим вопросам. Это необходимо для того, чтобы не платить штраф и не столкнуться с иными неблагоприятными для налогоплательщика последствиями.

Сроки оплаты земельного налога в 2020 году юридическими лицами

Компании необходимо правильно заполнить платежное поручение, когда она платит земельный налог. В частности, записать верные цифры в поле 109 – КБК. Какие годы надо записывать в 2020 году расскажем в статье.

Земельный налог платят собственники земельных участков (п. 1 ст. 388 НК РФ). То есть компании, ИП и физлица. Причем неважно, на какой системе налогообложения находятся плательщики, – на УСН, ЕНВД или общем режиме.

В 2020 году уплата земельного налога не слишком претерпела изменения. Прежде всего, определение ставки налога для организации теперь находится в ведении компетентных в этом вопросе органов муниципальных образований.

полностью исключенные или ограниченные в обороте; объекты, которые находятся на участке, признаны ценными для государства; части лесного фонда; участки, расположенные под многоквартирными домами; водные объекты, которые признаны государственной собственностью.

Также накладывать ограничения на уплату имеют право местные власти, но в основном они пользуются этим правом в отношении земель предприятий, имеющих ценность для города. Начисление земельного налога происходит по кадастровой стоимости участка на 1 января того года, за который происходит уплата.

Источник: https://lawyer99.ru/test_category/sroki-oplaty-arendy-zemli-v-2019-godu-dlya-yuridicheskih-lits

Арендная плата за землю в москве 2020

Извещение Получатель платежа: ИНН: КПП: Банк получателя: р/с: БИК: корр/с: КБК: ОКТMО ОКАТО : Сокращенное наименование органа: Плательщик: ФИО: Адрес: ИНН: Наименование платежа: Сумма: Плательщик: (подпись) Кассир На данной странице Вы можете заполнить и распечатать Квитанция и реквизиты на оплату Арендная плата за землю за … квартал …. года. Арендная плата за землю за 2020г.

ФЛС № {М-06-045353-003}. НДС не облагается.

Хотите себе на сайт чистый бланк квитанции на оплату

Департамент городского имущества города москвы арендная плата за землю 2020

основной признак идентификации платежа — номер ФЛС. Действительно, один плательщик может иметь несколько договоров аренды земельных участков в разных районах Москвы.

https://www.youtube.com/watch?v=2Xqh9BbPy7s

Внимание Если он не указал в платежках номера договоров, то без его участия сказать, на какой из договоров необходимо зачислить средства, невозможно.

Более того, одному договору может соответствовать несколько финансово-лицевых счетов.

Важно Это может быть в случае многократного перехода прав аренды от одного арендатора к другому или при заключении договоров аренды со множественностью лиц на стороне арендатора.

Приложение 1.

Ставки арендной платы за землю в г. Москве

текст 1.3. Земельные участки, предназначенные для строительства многоквартирных жилых зданий, соответствующих требованиям к архитектурно-градостроительным решениям 1,35 — — — — 3,0 — — — — — — 2 Земельные участки, предназначенные для размещения домов индивидуальной жилой застройки 0,1 1,5 — — — 10,0 — — — — — — 2.1. Строительства, кроме: 1,5 — — — 10,0 — — — — — — 2.1.1.

Земельных участков, приобретенных гражданами (предоставленных гражданам) под индивидуальное жилищное строительство 0,1 1,5 — — — 10,0 — — — — — — 3. Земельные участки, предназначенные для размещения гаражей и автостоянок, за исключением земельных участков, предназначенных для: 1,5 0,3 0,3 — — 3,0 — — — 0,3 — — 3.1.

Ставки арендной платы за землю в г.

Москве

N 347/1-РМ «О мерах экономического регулирования использования земель Москвы», «и в соответствии с Законами города Москвы от 14 мая 2003 г.

N 27 «О землепользовании и застройке в городе Москве» и от 3 марта 2004 г. 3.2.

Минмособлимущество предлагает в 2020 г сохранить арендную плату за землю на уровне 2015 г

Уже четвертый год подряд в Московской области арендные ставки на землю остаются неизменными.

В этом году решение в пользу арендаторов принято, несмотря на то, что прогноз роста инфляции на 2020-2020 годы, по мнению министерства экономического развития РФ, в 2020 году составит 4%», – сказал заместитель председателя правительства Московской области Александр Чупраков.

По его словам, данное решение направлено на повышение инвестиционной активности в Московской области и уменьшение финансовой нагрузки на арендаторов земель.

Как пояснил министр имущественных отношений Московской области Андрей Аверкиев, например, аренда земельного участка 2,8 гектара в Красногорске вблизи МКАД, предназначенного для размещения офисного центра, при базовой арендной ставке 69,94 рубля за квадратный метр составляет 5,8 миллиона рублей в год и сохраняется для арендатора с 2015 года.Если бы правительство не сохранило

Постановление от 25.04.2006 г. № 273-ПП (19.06.2018) О СОВЕРШЕНСТВОВАНИИ ПОРЯДКА УСТАНОВЛЕНИЯ СТАВОК АРЕНДНОЙ ПЛАТЫ ЗА ЗЕМЛЮ В ГОРОДЕ МОСКВЕ

Источник: https://pskovyurist.ru/arendnaja-plata-za-zemlju-v-moskve-2019-73373/