Сроки Оплаты 3 Ндфл В 2020 Году Для Физических Лиц

Как и когда оплачивать налоги в 2020 году?

13.01.2020 Собственность – это не только приятные ощущения от обладания недвижимостью.

Например, замечательной квартирой, в уют которой так приятно окунуться после тяжелого трудового дня, но и обязанности, о которых нельзя забывать.

О ней нужно заботиться, тратить на это свое время, силы и деньги. В частности, необходимость вовремя платить налоги. В налоговых кодексах ряда стран содержится положение, которое можно перевести на русский язык как «собственность отягощает».

Но, если решать эти задачи вовремя, то для собственника все сведется к приятным хлопотам и особых трудностей не возникнет.

В зависимости от того, что предпринимал владелец в отношении своей недвижимости в прошедшем году, он обязан заплатить регулярные и единовременные налоги. Регулярным является налог на имущество, в нашем случае – недвижимое. Его обязаны платить все владельцы недвижимости, независимо от получаемых доходов.

Если же собственник в 2019 году, используя свою недвижимость, получал доход – например, продал квартиру или сдавал ее внаем – то с этого дохода он тоже обязан заплатить соответствующий налог.

Иногда собственник, наоборот, становится выгодоприобретателем – он может претендовать на налоговые вычеты и, даже, на возврат части ранее уплаченных налогов.

С Января по Апрель.

Налоговый вычет (НДФЛ)

Уже с 1 января по 31 января в 2020 можно заявить о желании получить налоговый вычет возврат ндфл в 2020.

- Сколько раз можно получить налоговый вычет?

Этот вычет предоставляется гражданину один раз в жизни (см. НК РФ, ст. 220 «Имущественные налоговые вычеты»).

- Cколько я получу налоговый вычет за квартиру?

Если в прошедшем году вы купили квартиру (долю в ней, комнату и т.д.), то с 1 января наступившего года можете подать заявление на возврат НДФЛ. Максимальная сумма, с которой предоставляется налоговый вычет, составляет 2 млн. рублей, сам же вычет в этом случае составит 260 тыс. руб., или 13% от максимальной суммы.

При использовании для покупки квартиры ипотечного кредита к 2 млн. рублей прибавится и сумма процентов, уплаченных к моменту получения вычета. Эта сумма отражается в справке, которую следует запросить в своем банке перед визитом в налоговую инспекцию, ее верхний предел – 3 млн. руб. Налоговые вычеты суммируются.

Таким образом, ипотечник может получить сумму, превышающую 260 тыс. руб.

Важное замечание: расходы на отделку и обустройство приобретенной недвижимости могут быть включены в сумму, с которой предоставляется налоговый вычет, только если в договоре на ее приобретение указано, что приобретен объект незавершенного строительства, без отделки. Кроме того, чтобы получить вычет, следует иметь регулярный налогооблагаемый доход, а сумма ранее уплаченных налогов должна превышать сумму вычета. Право на налоговый вычет не предоставляется в тех случаях, когда недвижимость оплачивается не собственником, а, например, работодателем или из других источников, отличных от личных денежных средств собственника. Также налоговый вычет нельзя получить, приобретая недвижимость у взаимозависимого лица. Узнать, какие лица являются взаимозависимыми, можно в ст. 105.1 НК РФ.

Исчерпывающую консультацию по реализации права на налоговый вычет можно получить в агентстве ЦДН по телефону 8 (495) 661-31-75.

Налоговая декларация и недвижимое имущество.

До 30 апреля, в случае использования недвижимого имущества для получения доходов, следует подать налоговую декларацию. Если в прошедшем году вы, как физическое лицо, использовали принадлежащую вам недвижимость для получения дохода – сдавали внаем или продавали – то до 30 апреля в налоговую инспекцию следует предоставить декларацию по форме 3-НДФЛ.

- При сдаче недвижимости вся полученная за отчетный год сумма считается доходом и облагается НДФЛ, при ее продаже доходом является разница между ценой продажи и покупки.

- Иногда встречается мнение, что при отсутствии дохода декларацию подавать не следует, но это ошибка.

Ее следует подавать даже при нулевом доходе и наличии права на налоговые льготы.

- При продаже недвижимости, приобретенной после 1 января 2016 года, НДФЛ не платится после истечения пятилетнего срока владения ею. В случаях, перечисленных в п. 3 ст. 217.1 НК РФ, этот срок составляет три года.

- Хотим обратить ваше внимание на то, что этот пункт с 1 января 2020 года существенно расширился и теперь включает в себя не только жилье, полученное в результате приватизации, по наследству или в подарок от близкого родственника и т.д., но и единственное жилье собственника.

Сдача квартиры. Налоги для самозанятых:

Еще недавно наймодатель безусловно должен был платить НДФЛ в размере 13%, но с недавних пор у тех, кто сдает квартиру, появилась возможность стать самозанятым лицом и сдавать квартиру в этом качестве. При этом он должен будет уплачиваться налог на профессиональный доход (НДП), который составит 4% от полученных сумм при сдаче квартиры физическому лицу, и 6% – юридическому. Согласно п. 3 ст. 1 Закона № 422-ФЗ от 27.11.2018 эта ставка не будет меняться десять лет. Однако рассчитывать сумму и производить оплату придется ежемесячно. Пока возможность зарегистрироваться в качестве самозанятого доступна жителям 23 регионов России.

Сдавать таким образом можно только одну квартиру. Если собственник планирует сдать несколько объектов недвижимости, то доходы от сдачи второй и последующих квартир будут облагаться по ставке 13%.

Если вы никогда не использовали право на налоговый вычет, а в прошедшем году выступали и как продавец, и как покупатель, то, отразив этот факт в декларации, можно уменьшить налоги, подлежащие уплате, на величину налогового вычета.

Надо сказать, что получение денег с использованием недвижимости не ограничивается сдачей квартир в аренду и их продажей. Тех, кто всерьез готов изучить технологии превращения недвижимости в источник доходов (читать здесь) и соответствующую специфику уплаты налогов с них, приглашаем пообщаться с нашими специалистами!

С Апреля по Ноябрь

Уплата налога на имущество.

Срок уплаты налога на имущество с 1 апреля по 30 ноября.

Налоговая инспекция, конечно же, располагает сведениями о вашем недвижимом имуществе. Для этого используется база Росреестра. На основании этой информации готовятся и рассылаются уведомления и квитанции, в которых указана сумма налога за прошедший год. Рассылка уведомлений проводится как традиционным способом – при помощи Почты России – так и посредством размещения информации в личном кабинете налогоплательщика на официальном сайте ФНС. Мы рекомендуем всем собственникам завести себе там аккаунт и иметь возможность отслеживать свои налоговые начисления.

Важное замечание: налог на имущество, так же, как и земельный налог, уплачивается не адресу регистрации собственника, а там, где расположено налогооблагаемое имущество!

Уплата налога по декларации 3-НДФЛ

Не пропустите 15 июля! В этот день истекает срок уплаты налога по декларации 3-НДФЛ. В конце июня в личном кабинете на сайте ФНС или на портале государственных услуг РФ должна появиться сумма налога, подлежащего уплате на основании поданной вами декларации.

Там же можно сформировать квитанцию для его оплаты. Эта сумма рассчитывается сотрудниками налоговой инспекции на основании поданной вами информации. Не забудьте оплатить ее в срок!

Уведомлений, как в случае налога на имущество, вам никто присылать не будет.

Оплату можно произвести в отделениях Сбербанка или на портале госуслуг.

Важное замечание:

Не заплатив налог в указанный срок, вы станете должником, и вам будут начисляться пеня.

Если оплата не поступит в течение длительного времени, возможно взыскание долга в судебном порядке.

Есть право на налоговые льготы?

Лица имеющие право на налоговые льготы должны заявить об этом до 1 ноября!

Если у вас есть право на налоговые льготы и документы, подтверждающие это право, то вы можете подать заявление в налоговую инспекцию и указать объект, в отношении которого вы хотели бы эту льготу получить. Если вы не сделали этого до 1 ноября, то льготу применят к тому объекту, сумма налогообложения которого самая большая.

Важное замечание: уточнить, есть ли у вас основание для получения льгот вы можете, ознакомившись со ст. 407 НК РФ. При необходимости получить уточнения и комментарии обращайтесь к юристам ЦДН!

С Ноября по Декабрь

Налоги на недвижимое имущество.

Срок оплаты налога на недвижимое имущество истекает 1 декабря 2020 года! Не забудьте его оплатить.

Не откладывайте оплату по уведомлениям до 1 декабря!

Встречайте Новый год – без проблем с налогами! В конце года рекомендуем выделить время и проверить правильность начисления налогов в уходящем году и своевременность их уплаты. Не получив уведомление об имущественном налоге или при возникновении других вопросов, свяжитесь с налоговой инспекцией, выясните причину отсутствия уведомлений и примите меры для ее устранения.

Источник: https://cdnk.ru/news/kak-i-kogda-oplachivat-nalogi-v-2020-godu/

Оплата 3ндфл в 2020 году сроки уплаты

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Оплата 3ндфл в 2020 году сроки уплаты». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Какие правила уплаты НДФЛ существуют для индивидуальных предпринимателей? Что стоит знать о таком виде налога в 2020 году – как проводится расчет, когда и кем исчисляется и платится, каков порядок перечисления на ОСНО и УСН?

Страховые взносы за себя в фиксированной сумме надо перечислить не позднее 31 декабря текущего года, а дополнительный взнос, если он есть, перечисляется не позднее 1 июля следующего года.

Срок уплаты НДФЛ с дивидендов в 2020 году указан п. 6 статьи 226 НК РФ – не позднее следующего дня после выплаты денег участнику.

Таким образом, общих для всех организаций сроков перечисления подоходного налога для этого вида доходов не установлено.

Налоговая декларация 3-НДФЛ за 2020 год — сдаем в 2020 году

Продажу недвижимого имущества нужно оформить юридически правильно от её начала и до завершающего этапа, которым становится налоговый вычет и подача отчётной документации. При несоблюдении правил граждан ждёт наказание в виде штрафа, размер которого превышает сотню тысяч рублей, и зависит от суммы, полученной от продажи земли.

Основное назначение документа — осуществление налогового контроля за порядком исчисления и оплаты налога. В зависимости от избранной формы налогообложения ИП уплачивает разные налоги и обязан отчитываться по каждому из них. К примеру, на основной системе ИП в обязательном порядке оплачивает НДС, НДФЛ и налог на имущество. А значит обязан сдать как минимум 3 документа.

Срок истекает в соответствующем месяце и числе года исходя из минимального срока владения. Год – это 12 месяцев, которые следуют подряд. Например, если автомобиль находится у гражданина в собственности с 19 июля 2020 года и будет продан 19 июля 2022 года или после этой даты, то доход от его продажи НДФЛ не облагается.

Декларация 3-НДФЛ за 2020 год: срок сдачи ИП и физлицами

- Обязательный: при получении дохода, из которого налоговый агент не удержал налог. В основном такая необходимость возникает при продаже имущества, срок владения которым не превышает установленного законом.

- Добровольный: когда налогоплательщик желает возвратить выплаченный ранее налог на доходы.

- Смешанный. Иногда случается так, что гражданин в течение одного календарного года совершает несколько сделок с покупкой и продажей имущества (например, продал автомобиль с гаражом и купил квартиру). Кроме того, в этом же году он оплатил за учебу своего ребенка. Форма налоговой декларации позволяет отразить в ней все события за календарный год.

Физические лица самостоятельно уплачивают НДФЛ в бюджет в случае, если они получили доход в соответствии со ст. 228 НК РФ или же они занимаются предпринимательской деятельностью или частной практикой (например, адвокаты, нотариусы) согласно ст. 227 НК РФ.

Также самостоятельно уплачивают НДФЛ иностранные граждане, ведущие трудовую деятельность в России на основании патента (ст. 227.1 НК РФ).

: Кресло офисное амортизационная группа

С доходов граждан, полученных ими в рамках трудовых договоров, договоров аренды имущества или его продажи, от ведения предпринимательской деятельности и других доходов необходимо исчислять и уплачивать в бюджет НДФЛ.

В зависимости от источника дохода плательщиками НДФЛ могут выступать как сами физические лица, так и налоговые агенты (например, работодатели). При этом порядок и сроки уплаты НДФЛ зависят от того, кто является плательщиком налога и с какого именно дохода он удержан (ст.

226, ст. 228 НК РФ).

Срок уплаты НДФЛ с заработной платы и других доходов (уплата налога налоговым агентом по видам дохода)

Организации и предприниматели, являющиеся налоговыми агентами, должны исчислить, удержать и перечислить в бюджет с доходов сотрудников НДФЛ, сроки уплаты которого зависят от того, какой именно вид дохода выплачивается работнику (п. 3, п. 4, п. 6 ст. 226 НК РФ).

Для каждой страницы индекс индивидуальный, но налогоплательщику достаточно запомнить эти цифры для титульного листа. В новой форме 3-НДФЛ индекс первой страницы 0331 5019. В новой редакции из титульного листка убрали показатель «Налоговый период», заменив его другим: «Отчетный год».

- продажа недвижимости, переуступка (долевая) прав собственности. Срок подачи 3 НДФЛ на имущественный вычет не нормируется; при получении, на основе дарственной, имущества (недвижимость, транспорт, паевые права) не близкими родственниками; сдача в аренду имущества; получение выигрыша в лотерею; получение дохода из-за рубежа.

Формирование налоговой декларации 3-НДФЛ, срок сдачи в 2020 году, куда подавать

Напомним, что налоговым резидентом РФ признается гражданин, который в течение 12 следующих подряд месяцев находился в России свыше 183 календарных дней. Таким образом, гражданин РФ может быть налоговым нерезидентом, и наоборот, иностранец может обладать статусом налогового резидента РФ. Рассмотрим порядок и сроки уплаты НДФЛ за год для каждой категории налогоплательщиков.

Перечислять налог в бюджет обязаны лица, у которых возникает объект налогообложения. Но в связи с тем, что положения гл. 23 НК РФ распространяются на физлиц и организации, выполняющие функции налогового агента, говоря о сроках уплаты НДФЛ, необходимо руководствоваться также принадлежностью плательщика к той или иной категории.

ВАЖНО! В большинстве ситуаций налог надо перечислить не позже дня, следующего за днем выплаты дохода. Исключение составляют отпускные и больничные. По ним налог следует уплатить не позднее последнего дня месяца, в котором выплачены отпускные или больничные.

Сроки уплаты НДФЛ в 2020-2020 годах

Сроки уплаты НДФЛ, как и все остальные элементы налогообложения, регламентированы Налоговым кодексом РФ.

Однако на практике возникают вопросы, ответы на которые не всегда можно найти в указанном источнике.

Предлагаем вам обратить внимание на нашу рубрику, в которой всесторонне рассмотрены тонкости и сроки перечисления НДФЛ в 2020-2020 годах «Уплата (перечисление) НДФЛ».

- 30 апреля — крайняя дата направления 3-НДФЛ при наличии доходов, с которых не уплачивался налог (ст. 229 НК РФ);

- 15 июля — предельный срок оплаты суммы взноса, обозначенной в декларации (ст. 228 НК РФ);

- в любой срок на протяжении всего календарного года подают 3-НДФЛ при оформлении налоговых вычетов.

Сроки оплаты по 3-НДФЛ

- физические лица, получившие дополнительный доход, с которого не был удержан налог (при продаже имущества, предоставлении его в аренду, выигрыше и так далее);

- ИП;

- частнопрактикующие граждане (адвокаты, нотариусы);

- иностранцы, ведущие деятельность по патенту.

Для юридических лиц

За нарушение сроков предоставления отчетности, оплаты налога государством предусмотрены санкции. При превышении периода подачи 3-НДФЛ налагается штраф 5% от неуплаченной величины взноса за каждый месяц просрочки (в том числе неполный). Размер взыскания — не менее 1000 руб., но не более 30% от общей суммы ( ст. 119 НК).

: Районный коэффициент янао 2020

К налогоплательщику, который одновременно заявляется на уплату налогов и на имущественные вычеты, третий случай применить нельзя. В этой ситуации срок подачи декларации 3 НДФЛ на вычет будет совпадать с основным сроком подачи декларации (не позднее 30 апреля 2020 года).

Декларация по налогу на доходы физических лиц (форма 3 НДФЛ) в налоговую инспекцию подается предпринимателями, на которых не распространяются налоговые спецрежимы, адвокатами и нотариусами (ведущими частную практику).

К этому списку нужно добавить граждан, получивших доход, налог с которого не был уплачен налоговым агентом (работодателем, нанимателем) и граждан на получение имущественных налоговых вычетов. Сроки сдачи 3 НДФЛ строго определены налоговым законодательством. В статье пойдет речь именно об этом.Кроме того выясним, что может ожидать налогового резидента, не вовремя подавшего указанную декларацию.

Способы подачи декларации 3 НДФЛ

По последней ситуации стоит отметить, что до конца года можно подать декларацию на имущественный налоговый вычет не только за 2020 год, но и 2017, 2016 годы.

Срок исковой давности в этой ситуации составляет три года.

Однако если такой резидент в 2020 году имел доходы, которые подлежат налогообложению, а налоговым агентом с него не был удержан и перечислен в бюджет налог, то это уже другая ситуация.

Остаток вычета он сможет оформить в последующие годы, до полного погашения всей суммы — 219 934 рублей (2 000 000 * 0,13 = 260 000 — 40 066 = 219 934). На оставшиеся 500 тысяч рублей стоимости квартиры получить вычет есть право у Марины. Когда она выйдет на работу и станет платить налог, то сможет получить 65 000 рублей вычета (500 000 * 0,13).

Источник: https://baiksp.ru/pravo-sobstvennosti/oplata-3ndfl-v-2019-godu-sroki-uplaty

Ндфл в 2020: основные изменения

С 2020 года сокращается срок для представления налоговыми агентами 2-НДФЛ и 6-НДФЛ — до 1 марта (ранее это нужно было сделать до 1 апреля).

Таким образом, уже в 2020 году по доходам 2019 года налоговые агенты обязаны будут представить сведения о доходах физических лиц по форме 2-НДФЛ, а также годовой расчет по форме 6-НДФЛ до 1 марта, то есть в новый срок.

Получается, что со следующего года предельный срок для представления отчетности по НДФЛ унифицирован.

В 2020 году 1 марта выпадает на выходной, а это значит, что налоговая отчетность по форме 6-НДФЛ и сведения о доходах физических лиц по форме 2-НДФЛ могут быть представлены не позднее 2 марта 2020 года. Такие разъяснения, в частности, даются в Письме ФНС РФ от 15.11.2019 № БС-4-11/23242@.

Изменения в электронной отчетности

С 1 января 2020 года налоговая отчетность по форме 6-НДФЛ и сведения о доходах физических лиц по форме 2-НДФЛ за 2019 год, при условии численности работников свыше 10 человек, должна представляться по новым правилам, то есть в электронном виде.

Таким образом, в случае если количество работников превышает 10, то право представлять налоговую отчетность и сведения о доходах физлица на бумаге у налогового агента нет. В противном случае за неправильный способ составления документа будут применяться санкции.

Аналогичные изменения внесены в положения п. 10 ст.

431 НК РФ, предусматривающие право плательщиков страховых взносов и вновь созданных организаций (в том числе в результате реорганизации), у которых численность физлиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек, представлять расчеты, указанные в п. 7 ст. 431 НК РФ, в электронной форме.

Новые правила по сдаче отчетности для компаний с обособленными подразделениями

С 2020 года действует новшество для налоговых агентов, имеющих в распоряжении несколько обособленных подразделений на территории одного муниципального образования, то есть в рамках одного ОКТМО.

У них появится возможность представлять налоговую отчетность по НДФЛ и перечислять удержанные суммы НДФЛ в бюджет по месту учета самой организации или одного из ее обособленных подразделений.

О своем выборе нужно уведомить налоговый орган.

Сейчас такие организации сдают отчетность по месту учета и головной организации, и каждого обособленного подразделения. Но крупным компаниям с большой филиальной сетью крайне неудобно перечислять НДФЛ в таком режиме.

Больше не нужно ходить по инспекциям — Экстерн доставит ваш отчет вовремя и без ошибок.

Узнать больше

Есть хорошая новость и для организаций с несколькими обособленных подразделений в другом муниципальном образовании. Среди обособленных подразделений можно будет выбрать ответственное лицо.

Планируется, что нововведения начнут действовать с 2020 года. То есть в отношении расчетов, принятых 6-НДФЛ уже с 2020 года и по налогу, который будет уплачиваться в 2020 году, уже можно применять новый порядок.

Утверждены новые контрольные соотношения для отчетов по НДФЛ

Известны новые контрольные соотношения для проверки расчетов по форме 6-НДФЛ и справок 2-НДФЛ.

В Письме ФНС РФ от 10.03.2016 N БС-4-11/3852@ уже содержатся контрольные соотношения показателей для расчета по форме 6-НДФЛ и справки 2-НДФЛ. Но Письмо ФНС РФ от 17.10.2019 N БС-4-11/21381@ дополнило список.

Так, новые контрольные соотношения сопоставляют среднюю зарплату работника по данным представленной отчетности по НДФЛ с МРОТ и величиной средней отраслевой заработной платы. Если она окажется ниже МРОТ или средней отраслевой зарплаты, то это станет «маркером», сигнализирующим о возможном занижении налоговой базы по НДФЛ.

В случае несоответствий налоговики уведомят работодателя о выявленных противоречиях и потребуют пояснений или внесения исправлений в течение 5 дней.

В целом необходимость выплаты заработной платы не ниже МРОТ установлена Трудовым кодексом (ст. 133). То есть уже сейчас действует ответственность за занижение зарплаты. Но налоговые органы не собираются подменять трудовую инспекцию — они контролируют неуплату налога работодателями, которые незаконно занижают зарплату.

Чтобы самостоятельно проверить, является ли выплачиваемая зарплата соответствующей требованиям, можно воспользоваться сервисом «Прозрачный бизнес», куда загружены рассчитанные налоговиками сведения о среднемесячных доходах по определенному виду экономической деятельности в разрезе регионов.

Объединение 2-НДФЛ и 6-НДФЛ

Срок представления 2-НДФЛ и 6-НДФЛ был изменен неслучайно. В настоящее время налоговыми органами проводится работа по унификации порядка представления 2-НДФЛ, она направлена в том числе на упрощение всей процедуры представления отчетности по НДФЛ и уплаты налогов.

По доходам 2021 года предполагается представление 2-НДФЛ внутри расчета 6-НДФЛ.

Сама форма 6-НДФЛ упростится. Из Раздела 2 формы уберут дату получения дохода и сумму получения дохода, то есть фактически останется только срок для перечислений, сумма для перечисления налогов, которая будет ложиться в лицевой счет агента.

В первом разделе останутся суммы доходов по начислению, также планируется добавить суммы, фактически выплаченные в отчетном периоде, и суммы, фактически выплаченные за предыдущий период. Тем самым налоговики хотят избавить бухгалтеров от необходимости постоянного контроля за переходящими остатками.

Изменения намечены на 2021 год.

Вести учет НДФЛ, формировать и сдавать 6‑НДФЛ и 2‑НДФЛ через удобный веб-сервис.

Узнать больше

В некоторых случаях работодатели будут платить ндфл за работников

Федеральным законом от 29.09.2019 № 325-ФЗ предусмотрено внесение изменений в ст. 226 НК РФ.

Раньше уплата НДФЛ за счет средств налогового агента не допускалась. Со следующего года внесены изменения, и теперь налоговый агент будет уплачивать НДФЛ за свой счет в случае доначисления ему сумм налога в ходе проверки.

Так, если в 2020 году налоговый орган при проведении камеральной или выездной налоговой проверки установит факт неудержания или неполного удержания налога, то в решении налоговой о привлечении к ответственности будет указано, что налоговому агенту нужно уплатить определенную сумму НДФЛ.Скорее всего, будет принято решение о применении этой нормы в проверках, начиная уже с 1 января 2020 года. Остается дождаться официального письма с разъяснениями от ФНС.

Даны разъяснения по заполнению поля 107 в платежке на НДФЛ с дивидендов

Информация представлена в Письме Минфина РФ от 31.10.2019 N 21-08-09/83856.

Согласно п. 8 Правил указания информации, идентифицирующей налоговый платеж при уплате налога один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями («0»).

Если законодательством о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога для каждого срока, то в показателе налогового периода указываются эти даты.

При уплате НДФЛ с дивидендов один раз в год реквизит «107» платежного поручения заполняется в формате «ГД.00.2019» при условии перечисления суммы НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Минфин расширил перечень выплат, которые не облагаются НДФЛ

Согласно Федеральному закону от 17.06.2019 № 147-ФЗ, эти выплаты касаются отдельных видов доходов:

- оплата работодателем стоимости проезда до места проведения отпуска на территории России для сотрудников, работающих или проживающих в районах Крайнего Севера;

- компенсационные выплаты медработникам до 1 млн руб.;

- компенсация взамен полагающегося земельного участка;

- доходы, полученные Героями Советского Союза и РФ и Героями Труда;

- выплаты гражданам, подвергшимся воздействию радиации;

- доходы, полученные в связи с рождением ребенка;

- доходы, полученные инвалидами или детьми-инвалидами, а также суммы оплаты дополнительных выходных дней, предоставляемых лицам, ухаживающим за ними;

- доходы, полученные в рамках социальной поддержки;

- выплаты почетным донорам.

Готовится законопроект о снижении НДФЛ для нерезидентов

У ведомств есть несколько месяцев на то, чтобы представить законопроект о снижении ставки НДФЛ для налоговых нерезидентов с 30 % до 13 % к 12 марта 2020 года. Такое распоряжение им дал премьер-министр Дмитрий Медведев.

Принятие такого закона приведет к уравниванию ставок НДФЛ для резидентов и нерезидентов. По словам министра финансов Антона Силуанова, инициатива может быть реализована с 2021 года.

Поэтому в течение 2020 года для бухгалтеров пока ничего не поменяется.

Им нужно будет так же вести раздельный учет и подтверждать получение резидентства или, наоборот, факт того, что человек резидентом уже не является, и применять ставку.

С 2021 год порядок упростится и не будет зависеть от того, является человек резидентом или нет.

Источник: https://kontur.ru/articles/2946

Налоговая декларация 3-НДФЛ в 2020 году и порядок ее заполнения

Обратите внимание: обычный срок подачи декларации при продаже недвижимости или транспорта перенесен с 30 апреля на 30 июля 2020 года из-за коронавируса. Об этом ФНС сообщила на своем сайте.

С наступлением каждого нового календарного года начинается так называемая декларационная кампания: налогоплательщики оформляют и сдают в налоговую инспекцию отчеты о своих доходах. Цели при этом преследуются разные:

- рассчитать и внести в бюджет государства налог на полученный доход;

- возвратить часть выплаченного ранее налога на доходы (получить стандартные, социальные или имущественные вычеты).

Случается, что гражданин не знает законов и не подозревает о том, что он обязан сдавать 3-НДФЛ в 2020 году. Тогда налоговая служба напомнит ему об этом.

Заполнить 3-НДФЛ онлайн за 149 рублей

ПРИМЕР 1. Сивцев Иван Петрович получил в наследство старенький домик с земельным участком на окраине города. Расположение усадьбы очень удачное, поэтому на домик сразу нашлись покупатели.

Иван Петрович получил деньги, оформил документы и живет спокойно.

Если он не оформит 3-НДФЛ в 2020 году вовремя, то ему из налоговой инспекции придет уведомление с напоминанием о необходимости сдать декларацию и оплатить налог.

Налоговое законодательство обязывает сдавать декларацию 3-НДФЛ в 2020 году следующие категории граждан — физических лиц, если они:

- продали собственное жилье (дом, квартира, комната, доля в доме или квартире, дача, садовый домик), которым владели менее определенного законом срока (три или пять лет);

- получили доход от различных подработок и оказания платных услуг;

- продали земельный участок, отведенный под жилищное строительство;

- получили подарок в виде недвижимого имущества, транспортных средств, акций, паёв от лица, не являющегося близким родственником;

- продали иное имущество (автомобили и другие транспортные средства, нежилые помещения и прочее);

- получили выигрыши от организаторов лотерей и тотализаторов;

- сдавали в аренду собственное имущество и получали от этого доходы.

Бланк новой декларации 3-НДФЛ в 2020 году (в формате pdf)

Бланк новой декларации 3-НДФЛ в 2020 году (в формате excel)

Декларация составляется только в том случае, если из полученного дохода в течение года не удерживался налог, то есть, налогоплательщик не работал с налоговым агентом.

Например, из дохода в виде заработной платы налог удерживается и перечисляется в бюджет работодателем, который выступает в роли налогового агента и несет полную ответственность за полноту, своевременность и правильность удержания налога.

ПРИМЕР 2. Травников Владимир Петрович в марте 2018 года купил автомобиль за 235 000 рублей, а в ноябре 2019 года его продал за 210 000 рублей.

Простой расчет показывает, что Травникову налог платить не придется, так как он воспользуется имущественным налоговым вычетом: 210 000 — 235 000 < 0. Налоговый вычет предоставляется в размере полученного дохода от продажи автомобиля, но не более 250 000 рублей.

Тем не менее, Владимир Петрович обязан оформить и сдать налоговую декларацию 3-НДФЛ в 2020 году, иначе ему будут предъявлены штрафные санкции.

Ко второй категории налогоплательщиков, участвующих в декларационной кампании, относятся физические лица, которые желают получить обратно перечисленные ранее налоги. Законодательство дает такую возможность гражданам. Называется это налоговыми вычетами.

Вычеты бывают:

- стандартные (на себя и своих несовершеннолетних детей);

- социальные (на лечение, обучение, пожертвования, независимую оценку квалификации и некоторые другие социальные нужды налогоплательщика);

- имущественные.

Стандартные налоговые вычеты, как правило, предоставляются налоговым агентом: по заявлению налогоплательщика работодатель не облагает налогом определенную сумму заработной платы. Но бывают случаи, когда работники бухгалтерии неправильно исчисляют налог, без предоставления налогового вычета.

Или сам работник вовремя не представил необходимые документы, так как стандартные вычеты применяются исключительно по личному заявлению. Тогда гражданин имеет право получить излишне удержанную сумму налога на свой банковский счет.

Но для этого он обязан оформить налоговую декларацию по форме 3-НДФЛ в 2020 году.

Социальные и имущественные налоговые вычеты также можно получить только после заполнения декларации.

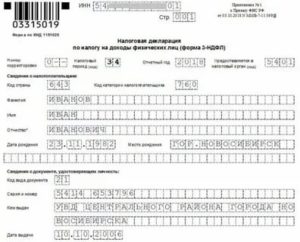

Основные требования к заполнению декларации 3-НДФЛ в 2020 году

Ежегодно Правительство вносит какие-либо поправки в состав этого документа. Поэтому первое, что должен сделать налогоплательщик перед началом заполнения декларации, — это уточнить, соответствует ли бланк тому году, за который составляется отчет.

Так, декларация 3-НДФЛ в 2020 году составляется по форме, утвержденной Приказом ФНС от 07.10.2019 № ММВ-7-11/506@.

Второй шаг — решить для себя, каким способом будет заполнена декларация. Существует три метода формирования этого документа:

- заполнить вручную бланки декларации;

- занести данные в программу «Декларация» на компьютере и распечатать страницы на принтере;

- оформить отчет в личном кабинете на сайте Федеральной налоговой службы и отправить его в свою инспекцию в электронном виде;

- заполнить декларацию в платных онлайн-сервисах.

При первом методе бланки берут в налоговой инспекции или скачивают на специализированных сайтах. Для заполнения используют ручки с черной или синей пастой. В процессе работы цвет пасты менять нельзя.

Категорически запрещается зачеркивать или замазывать корректором данные. Такая декларация будет сразу отклонена инспектором.

Поэтому желательно иметь запасной комплект бланков, чтобы была возможность заменить испорченные листы в декларации 3-НДФЛ в 2020 году.

При скреплении заполненных бланков степлером надо следить, чтобы не допустить деформации штрих — кодов в левом верхнем углу каждой страницы.Все стоимостные показатели указываются в рублях и копейках. Если доход получен не в России, то до его пересчета в рубли указывают в иностранной валюте. Суммы налога на доходы физических лиц исчисляются и указываются в полных рублях. Порядок округления до полного рубля общепринятый: сумма от 1 до 49 копеек включительно отбрасывается, а всё что свыше — считается полным рублём.

Например, сумма налога составила 12562 рубля 25 копеек. В декларации надо записать 12 562 рубля. А если сумма налога будет 12 562 рублей 50 копеек, то в декларацию заносится 12 563 рубля.

При заполнении 3-НДФЛ в 2020 году в программе «Декларация» алгоритм работы несколько иной:

- скачать программу на компьютер;

- заполнить все необходимые разделы программы;

- проверить правильность заполнения;

- распечатать на принтере;

- поставить на каждой странице дату заполнения и личную подпись;

- сдать декларацию 3-НДФЛ в 2020 году в налоговую инспекцию.

При распечатке необходимо придерживаться требований инструкции:

- Печать только на одной стороне листа.

- Чернила в принтере должны быть черного или синего цвета.

Для использования третьего метода заполнения отчетности надо иметь личный кабинет на официальном сайте Федеральной налоговой службы. В личном кабинете налогоплательщика имеются все его основные данные: точные фамилия, имя и отчество, адрес регистрации, ИНН, номер, дата и место выдачи паспорта.

Кроме того, если налогоплательщик имеет доход, из которого налог удерживает налоговый агент (работодатель, например), то в Личном кабинете отражаются все справки формы 2-НДФЛ. При необходимости программа самостоятельно перенесет данные из этих справок в декларацию.

Вся документация, которая должна быть приложена к декларации, сканируется и представляется в электронном виде. Требования к отсканированным документам:

- качество изображения должно быть четким;

- печати на документах также должны быть не смазаны и хорошо читаться;

- «вес» документов не должен превышать необходимые размеры (указаны на сайте).

Заполненная декларация 3-НДФЛ в 2020 году подписывается электронной подписью и отправляется в налоговую инспекцию по электронной связи.

Сроки и порядок сдачи декларации 3-НДФЛ

Налоговое законодательство устанавливает строгий порядок для тех налогоплательщиков, которые обязаны отчитываться в получении доходов.

Такие декларации необходимо сдать в налоговую инспекцию не позднее 30 апреля того года, который следует после отчетного.

Однако 3-НДФЛ в 2020 году сдается за 2019 год в период с 1 января по 30 июля 2020 года. Перенос сроков вызван эпидемией коронавируса.

При этом следует помнить, что налоговые декларации сдают не только физические лица, но и работники различных предприятий и учреждений, а также индивидуальные предприниматели. Поэтому не следует откладывать сдачу своей декларации до последнего момента, лучше сделать это заранее.

Граждане, не обязанные оформлять налоговые декларации по форме 3-НДФЛ в 2020 году, но желающие получить различные налоговые вычеты, могут сдавать их в течение всего календарного года. Для них налоговый кодекс определенных сроков не устанавливает.

Есть ограничения в получении социальных вычетов: возврат налога за обучение и лечение можно получить только в том году, в котором происходило это социальное событие.

ПРИМЕР 3. Турбинова Мария Григорьевна заработала за 2019 год 110 000 рублей, из которых у нее удержали 14 300 рублей налога. В течение года она болела и частично лечилась в платной клинике. За лечение заплатила 150 000 рублей. Оформив декларацию и сдав её в налоговую инспекцию в любое время 2020 года, Мария Григорьевна получит возврат налога на банковский счет в сумме 14300 рублей.

Объясняется это следующими требованиями закона:

- Лечение простое (не дорогостоящее), поэтому ограничивается 120 000 рублей, а не фактически оплаченной суммой в 150 000 рублей.

- Возврат налога производится в размере той суммы, которая удержана у налогоплательщика в отчетном (2019) году — 14 300 рублей, а не расчетной: 120 000 * 0,13 = 15 600 рублей. «Недополученная» сумма налога (15 600 — 14 300 = 1 300) на следующий год не переносится.

Закон требует, чтобы декларация 3-НДФЛ в 2020 году (как и в любом другом налоговом периоде — календарном году) была составлена по принципу: один налогоплательщик — одна декларация.

Это означает, что в отчетном документе физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода. Повторная декларация может быть только корректирующей: можно что-то добавить или что-либо исправить в ней.

ПРИМЕР 4. Фарафонова Нина Ивановна в феврале 2019 года продала квартиру за 2 500 000 рублей, а в ноябре этого же года купила дом с земельным участком, заплатив за него 2 000 000 рублей. В этом же году Нина Ивановна прошла простое лечение в платной клинике, оплатив за медицинские услуги 50 000 рублей. Заработок ее составил 380 000 рублей, из которого удержан налог 49 400 рублей.

Оформив и сдав налоговую декларацию по форме 3-НДФЛ в 2020 году, Нина Ивановна получила следующие результаты:

- Налог на продажу квартиры: 2 500 000 — 1 000 000 = 1 500 000 * 0,13 = 195 000 рублей.

- Налоговый вычет за дом: 2 000 000 * 013 = 260 000 рублей.

- Возврат налога за лечение: 50 000 * 0,13 = 6 500 рублей.

- Всего налога: 195 000 + 49 400 = 244 400 рублей.

- Всего налога к возврату: 260 000 + 6 500 = 266 500 рублей.

- Возвращено налога на банковский счет: 244 400 рублей (6 500 + 237 900).

- Остаток имущественного налогового вычета на приобретение дома, перенесенного на следующий год: 260 000 — 237 900 = 22 100 рублей.

Имущественные налоговые вычеты на приобретение жилья, недополученные по декларации 3-НДФЛ в 2020 году, переносятся на последующие периоды.

Образцы заполнения 3-НДФЛ в 2020 году

Приводим образцы заполнения деклараций 3-НДФЛ в 2020 году:

Образец заполнения 3 НДФЛ в 2020 году при продаже квартиры

Образец заполнения 3 НДФЛ в 2020 году при продаже квартиры с уплатой налога

Образец 3-НДФЛ в 2020 при продаже и покупке жилья в одном году

Образец декларации 3-НДФЛ в 2020 году при продаже земельного участка

Образец заполнения 3 НДФЛ в 2020 году при продаже земельного участка с уплатой налога

Образец декларации 3-НДФЛ в 2020 году для получения вычета за обучение

Образец декларации 3-НДФЛ в 2020 году за дорогостоящее лечение

Образец декларации 3-НДФЛ в 2020 году за лечение

Образец декларации 3-НДФЛ в 2020 году при продаже машины

Образец заполнения 3 НДФЛ в 2020 году при продаже машины с уплатой налога

Образец 3-НДФЛ в 2020 году для получения вычета за покупку квартиры

Образец декларации 3-НДФЛ в 2020 году за покупку квартиры в ипотеку

Источник: https://nalogu-net.ru/nalogovaya-deklaraciya-3-ndfl-v-2020-godu-i-poryadok-ee-zapolneniya/