Срочный Трудовой Договор 2020 Год Какими Налогами Облагается

Срочный Трудовой Договор 2020 Год Какими Налогами Облагается

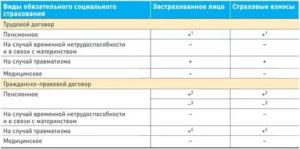

4. Взносы на обязательное социальное страхование в связи с временной нетрудоспособностью и материнством не начисляются (п. 2 ч. 3 ст. 9 Закона № 212-ФЗ; с 2020 года – п. 2 ч. 3 ст. 422 НК РФ). 5.

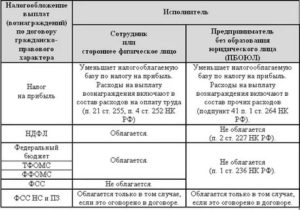

НДФЛ удерживается с любых выплат по всем ГПД (подп.6 п.1 ст.208 НК РФ, ст.226 НК РФ). Перекладывать обязанность по исчислению и уплате НДФЛ на исполнителя по ГПД нельзя.

Не будем лукавить: трудоустройство постоянных сотрудников по ГПД – довольно заманчиво для работодателя.

д.

Кроме того, в отношении лица, привлеченного к работе по договору или оказания услуг, не нужно вести табель учета рабочего времени, оформлять расчетную ведомость и другие обязательные формы первичной учетной документации по учету труда и его оплаты. Плюсов много. Однако есть и минусы. Главный минус заключается в том, что налоговая инспекция часто рассматривает гражданско-правовые договоры как способ ухода от налогов — прежде всего страховых взносов в ФСС России.

Договоры ГПХ: страховые взносы 2020

Вознаграждения, выплаченные в рамках любых договоров ГПХ, не облагаются взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) (пп.2 п.3 ст.422 НК РФ).

И взносы «на травматизм» с договоров гражданско-правового характера по общему правилу не начисляются. Исключение составляет случай, когда начисление взносов на «несчастное» страхование прямо предусмотрено ГПД (п. 1 ст. 20.

1 Федерального закона от 24.07.1998 № 125-ФЗ ).

Вместе с тем страховые взносы с выплат по гражданско-правовому договору, предметом которого является переход права собственности или иных вещных прав на имущество, передача имущества в пользование, не начисляются (п.4 ст.

420 НК РФ). Речь идет о договорах купли-продажи, аренды, займа и т.д. То есть если, к примеру, работник предоставит организации заем, то с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.Какими налогами облагаются срочные трудовые договора в году

По договору гражданско-правового характера не уплачиваются взносы на случай временной нетрудоспособности (по ставке 2,9 %).

Страховые взносы на травматизм уплачиваются только в том случае, если эта обязанность организации-заказчика прямо прописана в соглашении.

База по страховым взносам при перезаключении договора ГПХ определяется организацией суммарно в течение расчетного периода (календарного года).

Перечень таких лиц определяется нормативно-правовым актом правительства РФ; • с лицами, выполняющими функции руководства организацией (ее единоличного исполнительного органа), их заместителями и главными бухгалтерами; • с членами экипажей судов (морских, внутреннего и смешанного плавания, при наличии регистрации в соответствующем реестре); • с совместителями; • в иных случаях, установленных законодателем.

Срочный трудовой договор налоги и взносы 2020

Субъекты малого предпринимательства, включая индивидуальных предпринимателей, могут заключать срочные трудовые договоры, если численность их работников в общем случае не больше 35 человек. Для работодателей в сфере розничной торговли и бытового обслуживания лимит – 20 человек.

Примечание: для сотрудников, принятых на временную работу сроком до двух месяцев, испытательный срок не устанавливается (ст. 289 ТК РФ). Испытательный срок для сезонных работников не должен превышать двух недель (ст. 70 ТК РФ).

Если в трудовом договоре не указан срок его действия, договор считается заключенным на неопределенный срок (ст. 58 ТК РФ).ВАЖНО! Если после окончания действия срочного ТД ни одна из сторон не потребовала его расторжения и при этом работник имеет желание продолжить работу в фирме, условия, оговоренные в срочном ТД, теряют свою силу, а работник считается принятым на работу на неопределенный срок. Кого можно принимать по срочному трудовому договору? Полный перечень лиц и условий, которые необходимо соблюдать при приеме работника по срочному ТД, приводится в ст.

Договор гражданско-правового характера налоги и взносы в 2020 – 2020 году

Но не все так просто. Во-первых, НДФЛ и взносы в 2020 году выплачиваются только по договорам, заключенным с физическим лицом, проживающим на территории РФ. Договора с ИП налогообложению не подлежат (ст. 226 НК РФ). Во-вторых, и среди физлиц есть исключения, о которых мы расскажем дальше.

Из особенностей гражданско-правового договора вытекают и его отличия от трудового договора в плане налогообложения и уплаты страховых взносов. По договору ГПХ компания должна заплатить налоги и взносы, так как физлицо получает доход. Но платит она далеко не все взносы.

Договор ГПХ: налоги и взносы в 2020 году

С большинства выплат по отношениям ГПХ с физлицами нужно исчислять и платить пенсионные и медицинские взносы. Это следует из статьи 420 НК РФ. К примеру, по договорам подряда, авторского заказа. А по договорам, предметом которых являются передача прав собственности или вещных прав, перечислять взносы заказчик не должен. К примеру, договора аренды, займа и др.

В тоже время, со всей суммы налог можно не удерживать. По закону, даже по договору ГПХ, физлицо претендует на социальный и профессиональный вычет (п. 3 ст. 210 НК РФ). В профессиональный вычет включайте все расходы наемного работника при выполнении работ. Но при условии, что он документально их подтвердит. К примеру, кассовыми чеками, накладными, проездными билетами и др.

Срочный трудовой договор: образец 2020 год

Не запрещается пользоваться и типовой формой обычного трудового договора. Тем более что большинство пунктов там общие. Но не забывайте в типовой форме делать уточнение, что речь идет именно о СТД. И уж тем более следите, чтобы были указаны сроки действия договоренностей и причины кратковременности.

Бывают ситуации, когда работодатель в состоянии заключить только срочный трудовой договор. Его образец 2020 года мы покажем в этой статье. Вы узнаете условия подписания документа, его характерные отличия и, конечно же, сможете скачать как представленный образец, так и приблизительный бланк соглашения.

Поскольку считает, что такими соглашениями организация маскирует трудовые отношения с работником. Чтобы у проверяющих не возникло сомнений по поводу характера договора, необходимо соблюсти определенные правила.

Сразу отметим, что далее в статье пойдет речь о договоре. Однако вывод и рекомендации применимы и для договора оказания услуг.

Остальные формы договоров с физическим лицом смотрите в формах электронного журнала «Упрщоенка».

Так, например, по договору подряда в соответствии со статьей 702 ГК РФ подрядчик обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его.

Например, виды договора подряда – бытовой, и строительный подряды, подряд на выполнение проектных и изыскательских работ, подрядные работы для государственных нужд и т.д.По договорам гражданско-правового характера одна сторона выполняет определенные виды работ или услуг, обусловленные договором (вне зависимости от квалификации или специальности, а также должности), для другой стороны.

Какими налогами облагается гражданско правовой договор в 2020 году

В соответствии со статьей 420 Гражданского кодекса РФ договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

Такими договорами, в частности, являются договоры подряда, аренды, возмездного оказания услуг, перевозки, транспортной экспедиции, хранения, поручения, комиссии, доверительного управления имуществом, агентский договор.

1 ст.

255 Налогового кодекса РФ (далее – НК РФ) расходы на оплату труда работников, не состоящих в штате организации, за выполнение ими работ по заключенным договорам гражданско-правового характера (включая договоры подряда), за исключением оплаты труда по договорам гражданско-правового характера, заключенным с индивидуальными предпринимателями (далее – ИП), могут быть учтены в качестве расходов на оплату труда. Обратите внимание, что организация может заключить гражданско-правовой договор не только со сторонним физическим лицом, но и со своим сотрудником.

Какими взносами облагается договор гражданско-правового характера

Также по договорам гражданско-правового характера страховые взносы не будут начисляться, если предмет договора – переход права собственности или иных имущественных прав, либо передача имущества в пользование (ч. 3 ст. 7 закона от 24.07.2009 № 212-ФЗ). То есть по договору, например, купли-продажи или аренды начислять взносы в фонды не нужно.

По ГПХ-договорам страховые взносы платятся только в «пенсионной» части и на ОМС. Для исполнителей по договорам подряда и прочим договорам ГПХ не предусмотрено страхование на случай материнства и нетрудоспособности (п. 2 ч. 3 ст. 9 закона № 212-ФЗ).

Не начисляются также на договоры ГПХ страховые взносы в ФСС от несчастных производственных случаев и профзаболеваний. Но, если условия договора прямо указывают на обязанность заказчика уплачивать взносы на «травматизм», то эти взносы следует уплатить (ч. 1 ст. 20.

1 закона от 24.07.1998 № 125-ФЗ).

Договор ГПХ: налоги и взносы 2020

Взносы на ОПС и ОМС начисляются в общем порядке. По договору гражданско-правового характера не уплачиваются взносы на случай временной нетрудоспособности (по ставке 2,9 %). Страховые взносы на травматизм уплачиваются только в том случае, если эта обязанность организации-заказчика прямо прописана в соглашении.

Договорные отношения гражданско-правового характера заключаются на выполнение разовых работ. Его применение возможно, если в штате нет работников, способных выполнить эту работу. Задание носит разовый характер и для его выполнения нецелесообразно введение штатной единицы. По окончании работ сторонами подписывается акт об их приеме, на основании которого производится оплата исполнителю.

Какой трудовой договор не облагается налогом

Следует отметить, что договор аренды имеет несколько разновидностей — договор проката, договор аренды транспортного средства с экипажем, договор аренды транспортного средства без экипажа, договор аренды здания или сооружения, договор аренды предприятия, договор финансовой аренды.

Поскольку все вычеты, предусмотренные гл. 23 НК, предоставляются по заявлению налогоплательщика, то, чтобы реализовать право на профессиональный налоговый вычет, исполнителю нужно предоставить соответствующее заявление и подтверждающие расходы документы налоговому агенту.

Источник: https://yrokurista.ru/ugolovnoe-pravo/srochnyj-trudovoj-dogovor-2019-god-kakimi-nalogami-oblagaetsya

Какими налогами облагается срочный трудовой договор в 2020 году

Бытует мнение, что срочный трудовой договор выгоден работодателю, поскольку у сотрудника в этом случае меньше прав. Однако с подобным утверждением можно поспорить. Во-первых, запрещено заключать срочные трудовые договоры с целью лишить работников прав и гарантий, которые им полагаются при подписании бессрочных соглашений (ст.

Однако еще раз отметим, что в любом случае устанавливать период действия трудового договора разрешено лишь тогда, когда не представляется возможным заключить бессрочный договор. Исключение составляют работодатели — физические лица. Им разрешено заключать срочный трудовой договор по соглашению сторон, что следует из статьи 304 ТК РФ.

Договор подряда с физическим лицом и страховые взносы

Условия для применения пониженных тарифов по страховым взносам и значения этих тарифов отражены в ст. 427 НК РФ. Из них в отношении обложения договоров подряда (напомним, что взносами на страхование по нетрудоспособности и материнству они не облагаются, поэтому значения пониженных тарифов по ним мы не проводим) представляют интерес следующие:

- В течение 2020–2020 годов организации и ИП, указанные в подп. 5–9 п. 1 ст. 427 НК РФ, применяют пониженные тарифы на ОПС в размере 20%, на ОМС — 0% (к таким организациям относятся предприятия и ИП на спецрежимах налогообложения, осуществляющие деятельность согласно оговоренному законом списку ОКВЭД; аптечные организации и ИП на ЕНВД, имеющие фармацевтическую лицензию, некоммерческие организации на УСН, осуществляющие деятельность в сфере соцобслуживания, культуры, искусства, массового спорта, научных исследований и разработок, ИП на патентной системе налогообложения, благотворительные организации на УСН).

- Предприятия, имеющие статус участников научно-технического проекта «Сколково», уплачивают только страховые взносы в ПФР в размере 14%.

- Организации, ведущие деятельность в свободной экономической зоне — на территории Республики Крым и города Севастополя, — делают отчисления на ОПС в объеме 6%, на ОМС — 0,1%. По таким же тарифам уплачивают страховые взносы резиденты территории опережающего развития и свободного порта Владивосток и (с 2020 года) некоторые предприятия Калининградской области.

- IТ-компании в течение 2020–2023 годов уплачивают взносы на ОПС в размере 8%, на ОМС — 4%.

- Для хозяйственных обществ, которые применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям-бюджетным автономным учреждениям, а также для резидентов технико-внедренческих, промышленно-производственных и туристко-рекреационных особых экономических зон в течение 2020 года применяется тариф взносов на ОПС 13%, на ОМС — 5.1%.

Уплата взносов и НДФЛ по срочному трудовому договору

В соответствии с п. 5 ст. 346.11 НК РФ организации, применяющие УСН, не освобождаются от исполнения обязанностей налоговых агентов, предусмотренных НК РФ. Следовательно, организация, находящаяся на УСН, является налоговым агентом по НДФЛ по отношению к физическому лицу, которому она производит выплаты по срочному трудовому договору.

В частности, введены две новые статьи, которые устанавливают объект обложения страховыми взносами и базу для их начисления (ст. 20.1), а также суммы, при перечислении которых данные обязательные платежи не уплачиваются (ст. 20.2). Изменения вступили в силу с 1 января 2011 года.

Рекомендуем прочесть: Субсидии молодым семьям 2019 хмао

Договор на разовое оказание услуг: кто платит налоги

Причем уплата НДФЛ в бюджет должна производиться в момент выплаты вознаграждения физическому лицу. Это значит, что бухгалтер в день выплаты дохода работнику должен будет подготовить два платежных поручения: одно на выплату вознаграждения работнику, другое – на перечисление НДФЛ.

Факт выполнения работ или оказания услуг должен быть в обязательном порядке подтвержден документально. Поэтому по окончании работ составляется акт об оказании услуг. Акт должен быть подписан двумя сторонами и заверен печатью организации-работодателя (при наличии).

Договор ГПХ: налоги и взносы в 2019‑2020 годах

Словосочетание «договор ГПХ» расшифровывается как договор гражданско-правового характера. Обычно он используется как альтернатива трудовому договору, если речь идет о привлечении физического лица для выполнения работ или оказания услуг без оформления его в штат организации.

В большинстве случаев под договором ГПХ понимается договор подряда (если физлицу поручается выполнение работы, имеющей вещественный результат), либо договор возмездного оказания услуг (если физлицу поручается совершение действий, не имеющих овеществленного результата). Также возможно совмещение данных видов договоров в одном, если задание подразумевает, как осуществление деятельности, так и получение конкретного результата (п. 3 ст. 421 ГК РФ).

Бесплатно составить и распечатать договор подряда по готовому шаблону

ВАЖНО. Стороны договора ГПХ называются не «работодатель» и «работник», а «заказчик» и «подрядчик» — в договоре подряда, или «заказчик» и «исполнитель» — в договоре оказания услуг. Это нужно учитывать при оформлении договора и сопутствующей документации (заявок, актов и т.п.).

Также в гражданско-правовом договоре не должно быть упоминаний о должности, режиме работы, премировании к праздникам и прочих терминов, характеризующих трудовые отношения. В противном случае такой договор может быть переквалифицирован в трудовой. А это грозит организации штрафом до 100 000 руб. (ч. 4 ст. 5.

27 КоАП РФ) и налоговыми доначислениями.

Бесплатно составить и распечатать договор возмездного оказания услуг по готовому шаблону

Какие налоги платит «работодатель» по договору ГПХ

При выплате вознаграждения подрядчику или исполнителю необходимо начислить и удержать НДФЛ (п. 1-4 ст. 226 НК РФ). По заявлению физлица, заключившего договор ГПХ, ему нужно предоставить стандартные налоговые вычеты, в том числе на детей (п. 3 ст. 218 НК РФ).

СПРАВКА. Имущественные и социальные вычеты внештатный сотрудник сможет получить только через налоговую инспекцию (п. 8 ст. 220, п. 2 ст. 219 НК РФ).

Вся сумма вознаграждения, начисленная по «гражданскому» договору (т. е. сумма с учетом НДФЛ), включается у «работодателя» на ОСНО в состав расходов на оплату труда (п. 21 ч. 2 ст. 255 НК РФ). Указанная сумма учитываются также при исчислении единого налога в рамках УСН (подп. 6 п. 1 и п. 2 ст. 346.16 НК РФ).

Бесплатно вести учет и готовить отчетность по налогу на прибыль и НДФЛ

Отличия от налогообложения по трудовому договору

Различия в порядке налогообложения выплат по «гражданскому» и трудовому договорам связаны с датой фактического получения дохода.

При перечислении выплат по трудовому договору применяется следующее правило: если работник не увольняется, то доход в виде заработной платы считается фактически полученным в последний день каждого месяца (п. 2 ст. 223 НК РФ).

В этот день работодатель должен начислить зарплату и рассчитать налог на доходы, который нужно удержать и перечислить в бюджет. Соответственно, при выплате зарплаты за первую половину месяца НДФЛ не исчисляется и не удерживается.

Иначе обстоит ситуация с вознаграждением по гражданско-правовому договору. В этом случае действует правило, установленное для всех прочих доходов в денежной форме (подп. 1 п. 1 ст. 223 НК РФ).

Такие доходы признаются полученными в день выплаты или перечисления. А значит, рассчитать и удержать НДФЛ по «гражданскому» договору нужно при каждой выплате.

При этом не имеет значение вид выплаты (аванс или окончательный расчет), а также ее дата (начало, середина или конец месяца).

ВНИМАНИЕ. Если договор ГПХ предусматривает выплату аванса, то возможно потребуется корректировка отчетности по НДФЛ за период, в котором была перечислена предоплата. Такое может случиться, если подрядчик вернет всю полученную сумму или ее часть из-за того, что не выполнит работу в полном объеме или в установленные сроки (письмо Минфина от 28.08.14 № 03-04-06/43135).

Вести учет НДФЛ в веб‑сервисе, формировать и сдавать 6‑НДФЛ и 2‑НДФЛ через интернет

Страховые взносы по ГПХ в 2020 году

В части страховых взносов «гражданский» договор оказывается выгоднее трудового. Причем, сразу по двум параметрам.

Во-первых, на выплаты по договору ГПХ не нужно начислять взносы по страхованию на случай временной нетрудоспособности и в связи с материнством (подп. 2 п. 3 ст. 422 НК РФ). А значит, при использовании обычных тарифов экономия составит 2,9% (подп. 2 п. 2 ст. 425 ГК РФ).

Во-вторых, по общему правилу, на выплаты по договору ГПХ не нужно начислять взносы по страхованию от несчастных случаев на производстве и профзаболеваний.

Подрядчики и исполнители признаются застрахованными лицами только в том случае, если это прямо указано договоре (п. 1 ст. 5 Федерального закона от 24.07.98 № 125-ФЗ). Если такой оговорки нет, то перечислять взносы «на травматизм» не надо.Размер экономии зависит от установленного для работодателя тарифа и может достигать 8,5% (ст. 1 Федерального закона от 22.12.05 № 179-ФЗ).

Пенсионные и медицинские взносы в отношении вознаграждений по гражданско-правовым договорам начисляются в том же порядке и в тех же размерах, что и по трудовым договорам (п. 2 ст. 425 НК РФ).

ВНИМАНИЕ. Если по «гражданскому» договору предусмотрена выплата аванса, рассчитать и заплатить страховые взносы надо в периоде начисления соответствующей суммы, а не после подписания акта.

Это прямо следует из положений пункта 1 статьи 421, пункта 1 статьи 424, пунктов 1 и 3 статьи 431 НК РФ. В связи с этим, мы бы не рекомендовали следовать разъяснениям, которые приведены в пункте 2 письма Минфина от 21.07.

17 № 03-04-06/46733.

Заполнить, проверить и сдать расчет по страховым взносам через интернет

Особенности договора ГПХ и штрафы

При заключении «гражданского» договора нужно учитывать несколько важных нюансов.

Нет трудовой дисциплины и кадрового учета

Лица, работающие по договору ГПХ, не являются штатными сотрудниками, и не обязаны подчиняться правилам внутреннего трудового распорядка.

Это, в частности, означает, что они не должны приходить «на работу» каждый день, либо к определенному времени. Также они могут в любой момент закончить выполнение работы или оказание услуги и уйти по своим делам.

Для таких «работников» не существует обеденных перерывов, отпусков и больничных.

Организация, в свою очередь, не должна заполнять в отношении внештатных сотрудников табель учета рабочего времени. Также не следует оформлять по ним кадровую документацию, включая приказы и трудовую книжку. Все это значительно снижает непроизводственную нагрузку на «работодателя».

Бесплатно составить кадровые документы по готовым шаблонам

Выплата вознаграждения и штрафы

Внештатный статус лиц, с которыми заключены договоры ГПХ, означает, что вознаграждение выплачивается им не за трудовую функцию, а за факт выполнения работы или оказания услуги. Поэтому если работы или услуги выполнены не в полном объеме, некачественно или с нарушением срока, выплаченная сумма аванса подлежит возврату.

Отсутствие у исполнителя (подрядчика) права на ежемесячную зарплату одновременно означает и отсутствие у заказчика обязанности перечислять вознаграждение строго каждые полмесяца.

Тот факт, что отношения между компаний и физлицом оформлены договором ГПХ, дает возможность гибко подходить к вопросам установления и выплаты соответствующего вознаграждения. Все эти вопросы решаются исключительно на договорной основе. Поэтому в гражданско-правовой договор можно включить различные штрафы, если работа выполнена с нарушением срока или некачественно.

Например, допустимо установить условие о снижении вознаграждения за каждый день просрочки со сдачей работы. Или определить, что выплата снижается, если работа выполнена некачественно. Однако штрафовать «работника» по договору ГПХ за опоздания, прогулы и прочие трудовые нарушения нельзя.

Ведь, как мы уже говорили, режим работы на внештатных сотрудников не распространяется. В то же время штраф за несвоевременное начало выполнения работы или оказания услуги, если дата (время) начала прямо указана в договоре, вполне правомерен (п. 1 ст. 708, ст. 783, п. 1 ст. 330 ГК РФ).

Расторжение договора

При расторжении гражданско-правового договора не действуют защитные механизмы, предусмотренные Трудовым кодексом. А Гражданский кодекс разрешает включать в гражданско-правовой договор любые правила расторжения (подп. 2 п. 2 ст.

450 ГК РФ). Более того, возможность одностороннего отказа от исполнения договора оказания услуг в любой момент и без объяснения причин прямо зафиксирована в статье 782 ГК РФ.

Поэтому проблем с «увольнением» по договору ГПХ обычно не бывает.

ВАЖНО. Указанные правила действуют в обе стороны. Это, в частности, означает, что и «работник» может в любой момент отказаться от дальнейшего сотрудничества, не предупреждая об этом заказчика за две недели. Правда, в этом случае из суммы вознаграждения можно будет удержать убытки, понесенные из-за досрочного прекращения договора (п. 2 ст. 782 ГК РФ).

В заключение отметим, что любой договор подряда или оказания услуг, который организация заключила с физическим лицом-непредпринимателем, может оказаться под пристальным вниманием контролирующих органов.

Если проверяющие обнаружат признаки трудового договора, это обернется для «работодателя» штрафом и недоимкой по страховым взносам.Чтобы этого не случилось, нужно правильно оформить договор ГПХ в 2020 году и не включать в него недопустимые условия.

Источник: https://www.Buhonline.ru/pub/beginner/2019/12/15299

Срочный трудовой договор налогообложение в 2020 году

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Срочный трудовой договор налогообложение в 2020 году». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Такое соглашение предусматривает выполнение физлицом работ собственными силами, как правило, на своей территории в четко определенные временные рамки. Оно не может обеспечить исполнителю гарантий, предусмотренных трудовым законодательством. А именно:

Образец

База по страховым взносам при перезаключении договора ГПХ определяется организацией суммарно в течение расчетного периода (календарного года). Если работник компании работает по трудовому соглашению, а также отдельные работы выполняет по договору подряда, то база по соцвзносам определяется суммарно по всем выплатам по обоим видам соглашений.

Как заключить трудовой договор с директором. Трудовой договор с директором — стандартный кадровый документ. В нем должны быть прописаны права и обязанности с соблюдением всех норм трудового права. Трудовой договор ИП с сотрудником. Договор на почасовую оплату.

Оплата труда. Образец приказа о материальной ответственности работника: важные нюансы для работодателя. Материальная ответственность. С кем можно заключать договор о полной индивидуальной материальной ответственности. Типовой трудовой договор для микропредприятий.

И поскольку Мэри Поппинс прилетать к ним не спешит, для экономии на жаловании работников прилагаются немалые творческие усилия. Например, многие верят, что от проблем и затрат избавит… заключение срочного трудового договора. Переход на эффективный контракт в здравоохранении.

Срочный трудовой договор. Налогобложение

В ситуации отсутствия стабильности финансового состояния организаций, а также с учетом иных факторов, все большое распространение получило оформление срочных трудовых договоров с работниками.

Правовое регулирование вопросов, связанных с таким видом трудовых контрактов, отражает влияние состояния экономики страны, а также стремление законодателя соблюсти равновесие, защищая интересы, как работодателей, так и их наемного персонала.

Однако, требуется строго следовать установленным законодательством правилам, так как рассматриваемый договор невозможно заключать исключительно по желанию работодателя. Закон устанавливает ограничения , определяя основания и случаи, когда допускается с работником подписать такое соглашение по инициативе администрации.

Несоблюдение указанных норм трудового закона может повлечь негативные последствия, в основном — для работодателя. Но немаловажно и для нанимающихся лиц осознавать срочный характер их трудового контракта, а также гарантии, которые им предоставлены в связи с его заключением.Поэтому знание особенностей регулирования рассматриваемых отношений является необходимостью для всех их участников. В том случае, если затруднительно установить срок, в течение которого необходимо выполнение какой-либо трудовой функции, работодатели прибегают механизму использования срочного трудового договора.

Основания по соглашению сторон , которые предполагают однозначное и добровольное согласие работник-срочника с условиями его договора. В случае возникновения спора при выявлении факта подписания контракта под давлением вынуждено , суд примет решение в пользу работника и признает соглашение заключенным на неопределённый срок с вытекающими отсюда последствиями.

: Оквэды 2020 оптовая торговля металлопрокатом

Суть гражданско-правового договора (ГПД) с физлицом в том, что он заключается, когда необходимо выполнить определенную работу.

Заказчик оплачивает доход физику только после того, как исполнитель сдал результат работы, а заказчик их принял (п. 1 ст. 702 ГК РФ).

Стороны могут предусмотреть и аванс по договору, но окончательный расчет происходит по факту выполнения.

Любые взносы платятся только в том случае, если соглашение между исполнителем и заказчиком предполагает оказание услуг авторского характера или выполнение работ подряда. При оформлении соглашений в отношении аренды или денежного займа, социальные платежи в бюджет местного образования не перечисляются.

Когда бухгалтер НЕ начисляет взносы на ОПС и ОМС

Так, например, по договору подряда в соответствии со статьей 702 ГК РФ подрядчик обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его.

Далее составляется приказ руководителя, в котором также следует указать, что трудовой договор с работником следует считать бессрочным. Основанием приказа послужит указанное выше дополнительное соглашение.

Срочный договор налог

В случае получения основным работником В.А. Калачевой инвалидности с ограничением способности к трудовой деятельности или увольнением Работодатель продлевает данный договор с замещающим его Работником на неопределенный срок».

Прием на работу по срочному трудовому договору

Условия эти определены в статье 59 Трудового кодекса. Приведем наиболее подходящие для всех. Условия заключения В тексте срочного трудового договора обязательно должны быть указаны причины и обстоятельства, дающие право заключать именно этот вид договора (ст.

Законодательством предусмотрены случаи, когда не производится обложение страховыми взносами договора подряда не только в ФСС, но также в ПФР, и в ФОМС.

После заключения договора издаётся приказ о приёме сотрудника на работу и делается соответствующая запись в трудовую книжку.

Договор подряда налоги в 2020 году

Это один из вариантов того, как можно оформить поездку, которая необходима в рамках исполнения обязательство по гражданско-правовому договору (в отличие от трудового договора, в гражданско-правовом договоре не используется формулировка, что исполнитель может быть направлен в командировку с оплатой ему проезда и т.д.).

Наиболее подходящим решением для работодателя, если в компании появились работы временного характера или отсутствует основной сотрудник и невозможно его заменить, станет срочный трудовой договор. Разберем особенности, преимущества и недостатки срочного трудового договора, правовые аспекты его заключения, расторжения и продления.

Срочный Трудовой Договор 2020 Год Какими Налогами Облагается

Страховые взносы на пенсионное и медицинское страхование по договорам ГПХ в 2020 году начисляют по обычным ставкам, которые компания применяет в отношении выплат и своим штатным работникам. По общему правилу 22% с вознаграждения уходят на пенсионные начисления, 5,1% — на медицинские.

Срочный трудовой договор налогообложение в 2020 году последние новости

В отличие от трудового соглашения договор ГПХ заключается на определенный срок, и расторгнуть его можно в любое время. Еще одна существенная разница заключается в том, что в гражданско-правовом договоре важную роль играет результат труда, а не время, потраченное на него.

Инициатива устанавливать в трудовом договоре условия о сроке его действия может исходить и от работодателя, и от работника. Причем в Трудовом кодексе приведен перечень ситуаций, в которых возможно заключение срочного трудового договора по инициативе одной из сторон (ст. 59 ТК РФ). Перечень предусматривает

Источник: https://baiksp.ru/notariat/srochnyj-trudovoj-dogovor-nalogooblozhenie-v-2018-godu

Какими налогами облагается срочный трудовой договор

Бытует мнение, что срочный трудовой договор выгоден работодателю, поскольку у сотрудника в этом случае меньше прав. Однако с подобным утверждением можно поспорить. Во-первых, запрещено заключать срочные трудовые договоры с целью лишить работников прав и гарантий, которые им полагаются при подписании бессрочных соглашений (ст.

Однако еще раз отметим, что в любом случае устанавливать период действия трудового договора разрешено лишь тогда, когда не представляется возможным заключить бессрочный договор. Исключение составляют работодатели — физические лица. Им разрешено заключать срочный трудовой договор по соглашению сторон, что следует из статьи 304 ТК РФ.

Срочный трудовой договор налоги и взносы 2018

- проведение работ, связанных с расширением производства, если заранее известно, что эта работа или это расширение имеют временный характер (до одного года);

- выполнение работ, непосредственно связанных со стажировкой и профессиональным обучением работника;

- если вы нанимаете человека для выполнения заведомо определенной временной работы, дата завершения которой неизвестна;

- человек, которого вы нанимаете, – студент-очник, пенсионер по возрасту или совместитель;

- вы берете человека на должность руководителя или главного бухгалтера;

- работник избран по конкурсу на замещение должности.

Это может быть временная работа, совмещение или сезонная работа (например, замещение заболевшего работника, основного работника, работника, находящегося в отпуске, или работа, которую выполняют в определенный период времени).

Источник: https://opredelenie.okd1.ru/spravka/kakimi-nalogami-oblagaetsya-srochnyj-trudovoj-dogovor/