Снижение Процентной Ставки По Ипотеке При Рождении Второго Ребенка

Как списывается ипотека Сбербанка при рождении ребенка в 2020 году

Списание части ипотечной ссуды, оформление отсрочки, субсидирование – право каждого заемщика, но только при соответствии требованиям банка.

Денежная компенсация от государства может покрыть до 100% долга по ипотеке, значительно снизив кредитную нагрузку на клиента.

А тем, кто не попадает под условия льготных программ или находится в сложной финансовой ситуации, Сбербанк позволяет оформить отсрочку или кредитные каникулы.

Кому положены льготы и отсрочки по ипотеке в Сбербанке

Некоторые категории заемщиков могут рассчитывать на получение льгот и отсрочек по ипотечной ссуде. К ним относятся:

- Граждане, оформившие кредит не менее 6 месяцев назад.

- Заемщики, имеющие положительную кредитную историю и не допускающие просрочек по текущим ссудам.

- Клиенты, оказавшиеся в сложной финансовой ситуации в связи с сокращением, увольнением или временной потерей трудоспособности.

Основания для отсрочки:

- Пополнение в семье. Сбербанк допускает возможность временно снизить ежемесячный платеж до порога суммы обязательных процентов по ипотеке при рождении ребенка. По закону, отсрочка возможна на 36 месяцев, но на практике она ограничивается 1,5 годами. Одобрение максимального срока предусмотрено при рождении ребенка у матери-одиночки. Помощь молодым семьям может быть оказана в рамках программы «Молодая семья».

- Финансовые сложности. К ним можно отнести потерю трудоспособности, увольнение с работы или смерть кормильца. Если наступившие факторы признаны страховыми случаями, то компания выплачивает пострадавшему гарантированную сумму для покрытия кредитного долга. В остальных ситуациях, банк предоставляет временную отсрочку до 6 месяцев.

- Колебания валютного курса. В связи с изменением котировок и существенным удорожанием ссуды Сбербанк предложит перевести займ в российские рубли или оформить временную отсрочку.

Займодатель на законных основаниях может отказать клиенту в подобной финансовой помощи

Причинами могут служить наличие:

- доходов выше уровня прожиточного минимума;

- дополнительной жилплощади;

- сбережений или иного имущества.

Банк считает, что при правильном использовании имеющегося капитала, финансовых проблем можно избежать.

Как оформить и куда обращаться за получением льготы

Если речь идет о льготах по программе «Молодая семья», необходимо обратиться в МФЦ или органы местного самоуправления. С привлечением материнского капитала поможет Пенсионный Фонд РФ. Для заемщиков, оформивших ипотеку в Сбербанке Москвы, действует служба «одного окна».

Получить отсрочку можно только в банке.

Процедура оформления:

- Обратиться в отделение банка. Оформить заявление на получение льгот по ипотеке, указав уважительные причины. В качестве доказательств следует приложить заявление об увольнении/сокращении, справку о состоянии здоровья и т. п.

- Ожидать решения. Кредитный комитет проводит оценку ситуации заемщика.

- Подписать документы. При получении одобрения, заемщику выдается дополнительное соглашение, в котором прописаны условия предоставления отсрочки.

По окончании срока действия дополнения к договору, предусмотрены три варианта развития событий:

- Ежемесячные платежи увеличиваются за счет сохранения установленного срока для полного погашения займа.

- Продлевается период расчета, а текущие выплаты увеличиваются постепенно.

- По заявлению заемщику предоставляются кредитные каникулы, во время которых погашаются проценты и замораживается выплата тела основного долга.

Получить отсрочку по ипотеке может только благонадежный клиент с положительной кредитной историей и отсутствием задолженностей по текущей ссуде.

Возможно ли полное списание долга

На сегодня актуален вопрос, можно ли списать ипотеку в полном размере. Такая возможность предусмотрена, если остаток долга равен размеру положенной субсидии. Полностью закрыть займ можно по полису в случае наступления страхового случая.

Правовая база

Возможность списания ипотечного долга регулируется Постановлением Правительства №373. Актуальна редакция от 07.12.2015.

Рассчитывать на списание может семья, у которой совокупный регулярный доход в течение 3 месяцев не превышает 30% от заработка за последний год.

За счет бюджетных средств можно погасить до 600 тыс. рублей долга, но не более 10% от оставшейся суммы выплат.

Нельзя получить государственную ипотеку под 3 процента годовых. Таких программ правительство не разработало.

Требования к участнику по закону

Для получения государственных льгот необходимо соответствовать следующим требованиям:

- У заемщика ипотечная недвижимость должна быть основной и единственной. Факт наличия иной жилплощади автоматически исключает участника из программы.

- Стоимость и площадь квартиры гражданина не соответствует региональным стандартам.

- Клиент оформил ипотеку не менее года назад и ежемесячно вносит платежи.

- Семья в списке очередников на улучшение жилищных условий по государственным или региональным программам.

- Возраст соискателей до 35 лет.

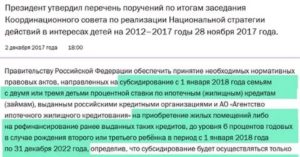

Цели государственной программы утверждены президентским указом Пр-2440, п.2 и Постановлением Правительства РФ № 1711. В целях улучшения демографической ситуации такие семьи должны получить господдержку — они смогут приобрести собственное жилье в ипотеку по сниженной ставке 6% годовых. Новая субсидия призвана дополнить программу материнского капитала, которая продлевается до 2022 года.

Изменения в 2020 году

До конца года еще далеко, и за прошедший период никаких изменений в программах по списыванию ипотечных долгов не произошло.

Программы от Сбербанка

Сбербанк предлагает четыре варианта решения проблем с выплатами:

- Предоставление отсрочки по ипотеке при рождении ребенка или кредитные каникулы на срок до 24 месяцев.

- Списание до 10% оставшейся задолженности. В данном случае, субсидия на квартиру ограничена 600 тыс.

- Снижение размера ежемесячных платежей в течение 1,5 лет.

- Реструктуризация долга.

Банк самостоятельно определяет вариант помощи заемщику, рассматривая каждый конкретный случай персонально.

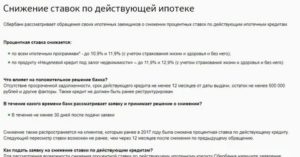

Рефинансирование действующей ипотеки

Рефинансирование ипотеки – это возможность снизить процентную ставку по ссуде, значительно сократив переплату. Процедура сводится к перекредитованию займа в другом банке под более выгодный процент.

Услуга рефинансирования доступна и в Сбербанке:

| Ставка до регистрации ипотеки | 12,9% | — | 10,9% |

| Ставка после регистрации ипотеки | 11,9% | — | 10,9% |

Погашение части ипотеки в рамках действующего проекта

Право на получение государственных субсидий предоставляется всем гражданам страны при соответствии базовым требованиям.

Льготы на ипотеку в Сбербанке при рождении ребенка

Получить государственные льготы (скидки) можно в следующих случаях:

- Заемщик участвует в программе «Молодая семья». При рождении первого ребенка семья, соответствующая требованиям законодательства, получает компенсацию для погашения основного долга. Её размер эквивалентен региональной стоимости 18 квадратных метров площади квартиры (дома). Семье с двумя детьми выдается сертификат на вычет 36 м2. При появлении третьего малыша ипотека списывается полностью (государство компенсирует банку средства заемщика).

- Заемщик является владельцем губернаторского (регионального) капитала. Подобная помощь оказывается семьям, в которых после запуска программы материнского капитала родился третий или последующий ребенок. Цели, на которые можно направить средства, определяются региональными законодательными актами. Выплата, до 100 тысяч рублей.

Дополнительной помощью со стороны Сбербанка является отсрочка ипотеки при рождении ребенка. Возможно временное сокращение ежемесячных платежей на срок до 36 месяцев.

Клиент оформил социальную ипотеку. При соответствии базовым требованиям, семья получает субсидию в размере 20-40% от стоимости приобретенной недвижимости.

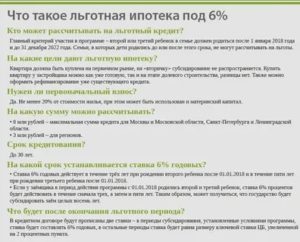

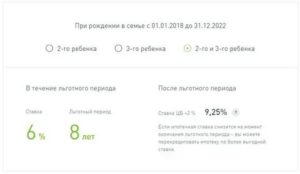

Субсидия при рождении второго ребенка

В отдельную категорию льгот можно выделить снижение ипотеки до 6% при рождении ребенка. Рожденный в ипотеке второй ребенок в период с 1 января 2018 по 31 декабря 2022 года дает заемщику право снизить ипотеку до 5% годовых на 3 года. Подробней здесь. В случае появления на свет третьего малыша в период действия льготной ставки, она пролонгируется еще на 5 лет.

Родителям второго малыша положена кредитная отсрочка с возможностью сохранения полного срока выплаты ипотеки.

В рамках государственной программы «Молодой семье – доступное жилье» при рождении второго ребенка выплачивается субсидия на погашение ипотеки, равная региональной стоимости 18 м2.

Иных адресных льгот или уменьшения ипотеки при рождении второго малыша не предусмотрено. Увы.

Льготы по ипотеке при рождении третьего ребенка

При рождении третьего ребенка родители могут рассчитывать на списание ипотеки в полном размере, но только в рамках льготной программы «Молодой семье — доступное жилье».

Условия для участия:

- квартира не пригодна для жизни;

- метраж собственности не соответствует установленным нормам;

- семья проживает с больным человеком;

- возраст участников до 35 лет;

- каждый член семьи имеет российское гражданство;

- минимальный доход на двоих человек до 21 621 рублей, для троих – 32 510 р.

Списание ипотеки при рождении третьего ребенка происходит по заявлению родителей.

Кроме государственной программы «Молодой семье — доступное жилье» ожидать каких-то перерасчетов или списаний ипотеки при рождении третьего ребенка не приходится.

Смотрите так же: сюжет телеканала Якутия 24 о субсидиях за рождение второго и третьего ребенка:

Нюансы субсидирования

На этапе оформления льготы у клиентов возникают вопросы, связанные с законодательством РФ. Предлагаем прочитать ответы на некоторые из них.

Можно ли получить субсидию при рождении двойни?

Государство предусматривает такую возможность. При рождении первого и второго малыша срок субсидирования составит 3 года. Если двойней пополнилась семья, у которой уже есть один ребенок, то период продлевается до 5 лет.

Дополнительной финансовой помощью служит материнский капитал, его можно направить на погашение долга.

Можно ли вносить первоначальный взнос материнским капиталом?

Сертификат материнского капитала может быть направлен на первоначальный платеж или на погашения процентов по ипотеке.

Можно ли получить льготы по ипотеке, если дети родились ранее 1 января 2018 года?

У биологических родителей отсутствует данная возможность, а вот у опекунов сохраняется, если малыш был усыновлен после 1 января 2018 года.

Можно ли купить вторичное жилье

Нет, закон предусматривает только оформление первичного жилья.

Необходимые документы для оформления в 2020 году

Список необходимых документов:

- Паспорт заемщика и супруги(а).

- Заявление на участие в программе.

- Свидетельства о браке, рождении/усыновлении детей.

- Копия ипотечного договора.

- Справка об остатке задолженности.

- Договор купли-продажи.

Как действовать, если Сбербанк не одобряет отсрочку

Альтернативные варианты решения проблемы:

- Оформление потребительского кредита. Ссуда должна покрыть текущие выплаты до восстановления прежней платежеспособности. Условия ипотеки и потребительских кредитов существенно различаются.

- Получение денег в долг у родных и друзей.

- Продажа дорогостоящего имущества (автомобиля, ювелирных украшений и пр.).

Возможные последствия предоставления отсрочки по ипотеке в Сбербанке

Банк, учитывая прошлый опыт кредитования, может отказать клиенту в получении нового займа. Решение зависит от причин оформления отсрочки.

Заморозка платежей сказывается и на финансовом положении Сбербанка. Организация теряет некоторую часть денег из собственного дохода.

Помощь не участвующим в госпрограммах

Клиентам, не подпадающим под условия льготных программ, банк может предложить реструктуризацию.

Ипотека при беременности в Сбербанке

Когда не существует возможности официального свидетельства факта баременности, в таком случае есть возможность скрыть обстоятельство беременности от представителей банка. Справка о состоянии здоровья потребуются исключительно на этапе страхования жизни заемщика.

Однако раскрытие факта сокрытия тянет из-за собою малоприятные результаты. В соответствии со стандартным договором Сбербанк в праве периодически проверять стабильность финансового положения клиента. Выход в декретный отпуск или по уходу за ребенком отображается в отчетности. Эта информация служит основанием для изменений условий погашения ипотеки.

Предусмотрено два пути развития событий:

- Увеличение ежемесячного платежа с сокращением срока или истребование досрочного погашения долга. Ипотека беременным в Сбербанке выдается на общих основаниях, поэтому выгоднее честно предоставить полную информацию о финансовом положении.

- В противном случае велика вероятность остаться без приобретенной недвижимости вложенных денег. Рекомендуется трезво оценивать собственные возможности.

Вывод

Заемщики могут претендовать на получение отсрочки по ипотечным выплатам при наступлении форс-мажорных обстоятельств. Кредитные каникулы предоставляются до 3 лет с возможностью продления.

Граждане могут рассчитывать на государственную помощь. На основании Постановления Правительства №373 списывается до 10% совокупной стоимости оставшейся задолженности (не более 600 тыс. рублей).

По программе «Молодая семья» участники получают субсидию в размере 30-70%, ее величина зависит от региона проживания и количества детей в семье.

Источник: https://DomClick.info/ipoteka-sberbanka-pri-rozhdenii-rebenka/

Списание ипотеки при рождении ребенка

Для многих ипотека выступает единственной возможностью для покупки жилья. Однако рождение ребенка приводит к возникновению большого количества затрат. Чтобы помочь семье, предоставляется ряд льгот.

Одной из них выступает списание ипотеки при рождении ребенка. Программа действует во многих финансовых учреждениях. Сбербанк исключением из правила не является.

Помощь населению может быть оказана на федеральном или региональном уровне.

Льготные условия в разных частях государства могут существенно отличаться. В банке также предлагают ряд дополнительных условий для своих потенциальных или текущих клиентов, позволяя решить гражданам жилищные проблемы.

Так, Сбербанк осуществляет снижение процентной ставки и пересмотр платежных периодов. Многие лица не понимают суть списания ипотеки при рождении ребёнка и не пользуются услугой, упуская возможность сэкономить.

О том, что именно предлагает Сбербанк, о преимуществах госпрограммы и непосредственном выполнении процедуры списания поговорим далее.

Действующие предложения Сбербанка

Если ипотечный кредит был взят семьёй до рождения первого отпрыска, после того, как он появится на свет, условия расчета с финансовой организацией могут быть изменены. Это значит, что у семьи появляется право просить организацию снизить размер переплаты. Дополнительно может быть предоставлена отсрочка или выполнено погашение задолженности за счёт средств из бюджета.

Условия могут быть изменены в зависимости от того, какой по счёту ребёнок родился в семье.

Так, при появлении 1 в семье может быть предоставлена отсрочка. Рождение 2 дает право на материнский капитал.

Появление третьего ребёнка позволяет семье просить о списании задолженности или ее части в зависимости от того, какое количество денежных средств осталась внести гражданину. В подобной ситуации ипотеку пересчитывают.Дополнительно может быть осуществлено рефинансирование. Социальная помощь гражданам с новорожденными детьми от государства при сотрудничестве со Сбербанком предоставляется при помощи целого перечня программ.

В список которых входят:

- ипотечный кредит с использованием материнского капитала для покупки или строительства жилья;

- программа для молодых семей, в которой супругам не исполнилось 35 лет;

- реструктуризация задолженности частичным погашением или изменением размера ежемесячного платежа на срок до 1,5 лет.

Услуга рефинансирования доступна и в Сбербанке:

| Цели | До подтверждения погашения рефинансируемой ипотеки | До подтверждения погашения кредитов | После подтверждения погашения всех кредитных продуктов |

| Ставка до регистрации ипотеки | 12,9% | — | 10,9% |

| Ставка после регистрации ипотеки | 11,9% | — | 10,9% |

Плюсы действующих программ госпомощи

Если есть ипотека, и родился второй ребенок, семья сможет рассчитывать на получение ряда преимуществ.

Появление первого отпрыска дает право на получение отсрочки внесения ежемесячных платежей. Правила действует до того, как ребенку исполнится 3 года. Если появился второй отпрыск, это дает возможность получить отсрочку на 5 лет.

Однако в 2020 году проценты за пользование ссудой нужно вносить обязательно. Банк может предоставить заемщику до 90% от стоимости недвижимости. Размер первоначального взноса снижается до 10%. Все иные категории граждан обязаны предоставлять 15-20% от цены недвижимости.

Граждане имеют право произвести досрочный расчёт по ипотеке без оплаты комиссии и скрытых штрафов. Эксперты не рекомендуют торопиться с принятием решения о получении ипотеки. Необходимо изучить все преимущества и недостатки конкретного предложения, а также принять во внимание ближайшие планы на будущее.

Помощь от государства в приобретении жилья

Разбираясь, как снизить процент по ипотеке при рождении ребенка, нужно помнить о том, что правительство РФ заключило со Сбербанком перечень соглашений.

Они дают возможность произвести погашение ипотеки в упрощенном порядке и снизить финансовую нагрузку. Появление первого ребенка дает возможность получить большую по размеру субсидию. Ее величина равна стоимости 18 квадратных метров недвижимости.

Программа является региональной. Местные власти имеют право повысить размер доступности субсидий.

Если ребенка воспитывает одинокий родитель, который не достиг возраста 35 лет, он имеет право претендовать на участие в программе помощи молодым семьям. Возможно получение отсрочки по ипотеке Сбербанка после рождения первенца.

Если в семье родился второй ребёнок, или несовершеннолетний гражданин был официально усыновлен, семья может рассчитывать на то, что государство оплатит дополнительные 18 квадратных метров. Это значит, что в общей сложности семья сможет получить 36 квадратных метров за счёт бюджета.

Ипотека в Сбербанке списывается только в том случае, если в семье появилось три и более ребёнка. Нужно понимать, что вышеуказанная процедура является очень сложной.

Семье предстоит подготовить большое количество документов, а также потратить много времени и сил.Количество денежных средств, которое государство выделит для закрытия обязательств перед банком, будет зависеть от цены недвижимости и суммы, которую семья выплатила самостоятельно.

Как происходит списание задолженности по ипотечному кредиту

Если человек хочет осуществить списание ипотеки, которая была оформлена через Сбербанк, потребуется обратиться в территориальное отделение пенсионного фонда.

При себе необходимо иметь предварительно подготовленный пакет документов. Эксперты не советуют тянуть с выполнением операции, если решение об использовании льготы принято.

Чем раньше будет осуществлена процедура, тем выгоднее для гражданина.

В список бумаг в обязательном порядке предстоит включить:

- паспорта родителей и свидетельство о рождении или усыновлении детей;

- сертификат на материнский капитал, если имеется;

- договор об ипотеке;

- документация, подтверждающая наличие прав на недвижимость;

- свидетельство о государственной регистрации брака, если родители ребёнка узаконили отношения;

- выписка о текущем размере задолженности по ипотечному кредиту.

Оригиналы документов нужно дополнить копиями. Если человек проживает в большом городе, на прием в пенсионный фонд необходимо записаться заранее. Если действие не сделать, придётся выстоять живую очередь. После того, как соответствующее заявление будет принято, сотрудник учреждения назначить дату, когда гражданин сможет узнать результат.

Влияние статуса гражданина на возможность получения госпомощи

Особенности оказания госпомощи кредитования в Сбербанке зависят от категории лица, обращающегося в учреждение. Ряд граждан обладает преимущественным правом на использование льгот.

В список входят:

- полностью дееспособные лица, на воспитании которых находятся кровные или усыновленные дети;

- физические лица, возможности которых ограничены;

- участники боевых действий, у которых имеется свидетельство ветерана;

- семьи, у которых на иждивении находятся дети с ограниченными возможностями.

Если пакет документов изготовлен в соответствии с правилами, и гражданин действительно имеет право на использование льготы, заявка одобряется. Затем происходит перевод денежных средств. Они зачисляются на расчётный счёт. Он должен быть открыт специально для этой цели. Дополнительно возможно перечисление средств в банк напрямую. Затем произойдет их списание для закрытия ипотеки.

Чтобы в последующем не столкнуться со спорами, рекомендуется обратиться в пенсионный фонд и получить квитанцию, подтверждающую перечисление средств. Документ будет доказывать этот факт.

Не стоит пренебрегать этим моментом. Иногда можно столкнуться с путаницей. Это приведет к тому, что финансовые организации даже после оплаты ипотеки пенсионным фондом будет продолжать требовать дальнейшее погашение задолженности. Подобное большой проблемой не является, однако случается, если государственная структура своевременно не уведомила компанию о внесении денежных средств.

Источник: https://YurPortal.info/ipoteka/spisanie-ipoteki-pri-rozhdenii-rebenka/

Ипотека с господдержкой для семей с детьми 2020 – условия в банке ВТБ

Частным лицам Ипотека Ипотека с господдержкой True False False True False Ипотека с господдержкой для семей с детьми: {{getInfoText()}} {{locationSelectorInfo.CityName}} {{locationSelectorInfo.CityName}}

Банк ВТБ выдает льготные ипотечные кредиты в рамках госпрограммы поддержки семей с детьми. Льготная ставка действует весь срок кредита.

Если у вас несколько детей и хотя бы один из них родился в период с 01.01.2018 по 31.12.2022 включительно, либо у вас ребенок с категорией «ребенок-инвалид», рожденный не позднее 31.12.

2022, даже если он единственный ребенок, вы можете принять участие в программе.

Обратите внимание, что недвижимость и целевое использование кредита должны соответствовать требованиям, отраженным в Постановлении Правительства РФ от 30.12.2017 N 1711.

Если у вас уже есть ипотека в ВТБ или другом банке, при соответствии условиям программы, вы также можете получить новые условия и снизить процентную ставку до 5% годовых (при условии личного и имущественного страхования) на весь срок кредита.

- Для этого воспользуйтесь программой Рефинансирования по Ипотеке с господдержкой.

- Для клиентов ВТБ, с двумя и более детьми, если хотя бы один из них рожден в период с 01.01.2018 по 31.12.2022, ранее оформивших ипотеку по программе Ипотека с господдержкой, но на «старых» условиях, а также для программ Готовое жилье, Строящееся жилье и Рефинансирование действует сервис изменения условий «Дополнительное соглашение». Обратитесь в колл-центр или любой офис Банка.

Оформите заявку на ипотеку. Наш сотрудник свяжется с вами, сделает расчет, проконсультирует и назначит встречу в одном из ипотечных центров в удобное для вас время.

Принесите документы в ипотечный центр и получите одобрение через 1-5 дней (или в течение 24 часов по программе «Победа над формальностями»).

Вы можете искать квартиру самостоятельно или с помощью наших партнёров.

Жилое помещение должно приобретаться только у юридического лица (за исключением управляющей компании инвестиционного фонда):

- по договору долевого участия в долевом строительстве (договору уступки прав требования по указанному договору),

- или по договору купли-продажи (первая продажа).

Требования к заёмщикам Документы

Советуем вам посмотреть предложения от наших партнёров.

Мы уже аккредитовали тысячи новостроек, чтобы вы могли выбрать наиболее подходящую квартиру. Если вы заинтересовались объектом, который не аккредитован банком, сообщите менеджеру, и мы проведём его проверку.

Страхование риска утраты и повреждения приобретаемой квартиры обязательно после оформления права собственности. Личное страхование заемщика не обязательно (при отсутствии личного страхования ставка увеличивается на 1 процентный пункт).

Страхование Оценка жилья

Подпишите договор с застройщиком и кредитный договор с банком, а также договор страхования. Банк перечислит деньги застройщику.

После завершения строительства вы сможете оформить право собственности на завершенный строительством объект. Одновременно с регистрацией права собственности будет зарегистрирована ипотека в пользу банка до полного погашения задолженности по кредиту.

Расходы на оформление Оформление договора и проведение сделки

Банк ВТБ выдает льготные ипотечные кредиты в рамках госпрограммы поддержки семей с детьми. Льготная ставка действует весь срок кредита.

Если у вас несколько детей и хотя бы один из них родился в период с 01.01.2018 по 31.12.2022 включительно, либо у вас ребенок с категорией «ребенок-инвалид», рожденный не позднее 31.12.

2022, даже если он единственный ребенок, вы можете принять участие в программе.

Обратите внимание, что недвижимость и целевое использование кредита должны соответствовать требованиям, отраженным в Постановлении Правительства РФ от 30.12.2017 N 1711.

Если у вас уже есть ипотека в ВТБ или другом банке, при соответствии условиям программы, вы также можете получить новые условия и снизить процентную ставку до 5% годовых (при условии личного и имущественного страхования) на весь срок кредита.

- Для этого воспользуйтесь программой Рефинансирования по Ипотеке с господдержкой.

- Для клиентов ВТБ, с двумя и более детьми, если хотя бы один из них рожден в период с 01.01.2018 по 31.12.2022, ранее оформивших ипотеку по программе Ипотека с господдержкой, но на «старых» условиях, а также для программ Готовое жилье, Строящееся жилье и Рефинансирование действует сервис изменения условий «Дополнительное соглашение». Обратитесь в колл-центр или любой офис Банка.

Процентные ставки и условия ипотеки с господдержкой

- Ставка — 5%;

- Личное и имущественное страхование;

- Срок кредита — от 1 года до 30 лет;

- Возможно рефинансирование ранее выданных ипотечных кредитов при соответствии условиям программы.

- Сумма кредита:

- для жилых помещений, расположенных в г. Москве — от 1,5 млн до 12 млн руб.;

- для жилых помещений, расположенных в Московской обл., г. Санкт-Петербурге — от 1 млн до 12 млн руб.;

- для жилых помещений, расположенных в Ленинградской обл. — от 500 тыс. до 12 млн рублей;

- для жилых помещений, расположенных в остальных регионах — от 500-600 тыс. (в зависимости от региона) до 6 млн руб.

Первоначальный взнос:

от 20% стоимости приобретаемой недвижимости

- Приобретаемая недвижимость:

- жилое помещение, реализуемое юридическим лицом (за исключением инвестиционного фонда, в том числе его управляющей компании) по договору:

- для Дальневосточного Федерального Округа кредит предоставляется на покупку на вторичном рынке у физ. лица или юр. лица готового жилого помещения или готового жилого помещения с земельным участком, расположенных в сельских поселениях.

Заемщику

- Наличие постоянной регистрации в регионе, в котором клиент обращается за кредитом, необязательно.

- Рассматриваются различные формы подтверждения доходов (справки по форме 2-НДФЛ и по форме банка).

- Возможен учёт совокупного дохода до 3-х созаёмщиков.

- Возможен учёт дохода как по основному месту работы, так и по совместительству.

Выплачивайте кредит любым удобным вам способом:

- в ВТБ-Онлайн Регистрация не требуется. Вход по номеру карты или УНК (уникальный номер клиента).УНК указан в Заявлении на предоставление комплексного обслуживания – документ, который вы получили при оформлении кредита. ;

- через сеть банкоматов ВТБ по всей России;

- через кассу любого отделения BТБ Платёж можете внести не только вы, но и любой человек по вашей просьбе – нужен номер вашего кредитного договора и паспорт того, кто будет платить ;

- переводом из другого банка;

- через отделения Почты России.

Вы всегда можете погасить свой кредит досрочно. Частичное или полное погашение можно произвести без посещения отделения через ВТБ-Онлайн.

190000, г. Санкт-Петербург, ул. Большая Морская, д. 29 Генеральная лицензия Банка России №1000

Ⓒ ВТБ, 2020

Для повышения удобства работы с сайтом Банк ВТБ использует файлы cookie. В cookie содержатся данные о прошлых посещениях сайта. Если вы не хотите, чтобы эти данные обрабатывались, отключите cookie в настройках браузера.

Пожалуйста, оцените удобство сайта

Источник: https://www.vtb.ru/personal/ipoteka/dlya-semej-s-detmi/

Ипотека при рождении 2 ребенка

Ипотека при рождении 2 (второго) ребенка в 2019 году становится более доступной, поскольку процентная ставка уменьшается, а значит многие семьи могут позволить себе приобрести желанные квадратные метры при наличии хорошего дохода.

В последнее время рождаемость в стране падает по причине жилищных проблем у значительной доли населения.

Государство старается исправить ситуацию с помощью специальных программ, потому сегодня есть возможность оформить льготную ипотеку с процентной ставкой всего 6% годовых.

Чтобы получить льготы по ипотеке при рождении второго ребенка в 2019 году, нужно соблюсти ряд условий и соответствовать требованиям кредитных организаций.

Как это обычно бывает, на бумаге все выглядит просто, но в реальности семьи часто получают отказ. Если вам не хочется зря терять время и рисковать возможностью обзавестись собственным жильем, обращайтесь к специалистам компании «Роял Финанс».

Они разъяснят, в каком направлении нужно двигаться, и окажут всестороннюю поддержку при подготовке и подаче документов.

Существуют определенные условия, обуславливающие участие в госпрограммах жилищного кредитования:

- Подать заявку на ипотеку под 6 процентов годовых с государственной поддержкой при рождении 2 ребенка в 2019 году могут лишь те семьи, у которых малыш появился в период с 1 января 2018 года до сего дня. Но программа будет действовать до 1 января 2022 года, поэтому еще многие родители получат шанс на улучшение жилищных условий.

- По условиям господдержки снижение процентной ставки по ипотеке в «Сбербанке» и других крупных финорганизациях при рождении второго ребенка возможно лишь при покупки жилья в новострое, при этом на вторичку невозможно получить даже субсидию. Следовательно, владельцами жилья могут быть только юридические лица. Через инвестиционные фонды и у физических лиц покупать недвижимость нельзя.

- Семьи с двумя детьми должны вносить первоначальный взнос в размере не менее 20% от стоимости приобретаемой квартиры. К счастью, с этой целью можно использовать материнский капитал.

- Оформить льготную ипотеку можно лишь в тех кредитных организациях, которые являются партнерами Агентства Ипотечного Жилья (АИЖК).

- Общая сумма кредита по ипотеке при рождении второго ребенка не может превышать 8 млн рублей в Москве, Санкт-Петербурге, и 3 млн рублей — в других регионах Российской Федерации. Минимальная сумма кредитования составляет 500 тыс. рублей при сроке погашения займа — не выше 30 лет.

- Соискатели должны подходить по возрастному ограничению — от 21 года до 65 лет на момент полной выплаты ипотеки.

Важно! Согласно условиям госпрограммы, субсидирование ипотеки при рождении 2 ребенка в 2019 году имеет ограничение по сроку действия. Если ребенок родился в 2018 году, то сниженная процентная ставка будет действовать в течение 3 лет.

А для семей, воспитывающих трех детей, льготный период растягивается на 5 лет. Это объясняется тем, что бюджетных средств, выделенных государством на погашение разницы по ипотечным кредитам, на всех желающих не хватает, поэтому было введено ограничение по срокам.

Но некоторые семьи могут продлить срок до 8 лет, если у них до 2022 года родится четвертый ребенок.

Важно! В послании Федеральному собранию президент РФ В.В. Путин предложил субсидировать ипотеку при рождении 2 и 3 ребенка в течение всего срока погашения ипотечного займа, а не ограничиваться 3 и 5 годами, как сегодня. На это государству дополнительно потребуется выделить около 60 млрд рублей.

Если родился второй ребенок: как уменьшить ипотеку?

Реструктуризация действующей ипотеки при рождении второго ребенка возможна, но пересчет проводится лишь в том случае, если жилье было куплено в новостройках у юридических лиц. Заемщик получает право погасить долг по ипотеке аннуитетными платежами из расчета 6%, а после окончания льготного периода оплачивать займ с максимальным процентом — 10%.

Чтобы добиться погашения ипотеки на выгодных условиях при рождении второго ребенка в 2019 году, нужно обратиться к выбранному банку-кредитору с пакетом документов, состоящим из:

- анкеты-заявления;

- паспортов заемщика и созаемщиков;

- справки о доходах;

- копии трудовой книжки с отметкой о месте работы и должности, которую занимает заемщик;

- свидетельства о рождении всех детей, воспитывающихся в семье;

- всех документов, касающихся оформленной ипотеки.

Надо сказать, что государство не устанавливает конкретный перечень бумаг, необходимый для рефинансирования, поэтому уточнять его у банка-кредитора следует заранее. На этапе рассмотрения заявки можно предоставить только копии документов, а анкету заполнить на сайте выбранной финорганизации в режиме онлайн.

При рождении второго ребенка льготная ипотека на вторичное жилье не распространяется, поэтому в 2019 году взять субсидию или воспользоваться рефинансированием на вышеописанных условиях нельзя.

Причина проста: программы льготной ипотеки направлены не только на поддержку семей, но и на стимулирование жилищного строительства, поэтому государство требует, чтобы ипотека при рождении второго ребенка оформлялась исключительно на новые квадратные метры, принадлежащие юридическим, а не физическим лицам.

Важно! Рефинансирование ипотеки при рождении второго ребенка имеет еще одно обязательное условие — идеальная кредитная история. При наличии просрочек по платежам или долги надеяться на благосклонность банков бесполезно.

Пересчитают ли ипотеку?

Существует ряд нюансов переоформления займа, о которых многие заемщики узнают в последнюю очередь.

Во-первых, если семья при рождении второго ребенка уже подавала документы на реструктуризацию ипотеки, то второй раз ей могут отказать.

Во-вторых, ИП и самозанятые люди обязаны официально подтверждать доход за последние два года. В-третьих, в качестве созаемщиков можно подключать к ипотеке не только супруга/супругу, но и близких родственников.

Уменьшение ипотеки при рождении второго ребенка — реальная процедура, но иногда даже государственная компенсация не спасает родителей, обращающихся в «Сбербанк» и другие кредитные организации.

Надо помнить, что банки не любят рисковать и упускать выгоду, поэтому достаточно одного несоответствия для получения отказа.Чтобы этого избежать, следует хорошо подготовиться и реально оценить свои возможности.

Кредитные брокеры из «Роял Финанс» могут стать для вас надежными помощниками на пути к достижению цели. Они нередко работают с семьями, желающими снизить ипотеку после рождения второго ребенка, поэтому хорошо знают, с какими трудностями сталкиваются такие клиенты.

Отлаженное сотрудничество со многими кредиторами и отличное знание законодательной базы позволяет нам находить выход из ситуаций разной сложности. Наша помощь не ограничивается бесплатными консультациями и оценкой уровня платежеспособности соискателей.

Вы можете смело доверить нам подбор программы кредитования из предусмотренных для нуждающихся семей, формирование пакета документов, подачу заявки в банк. Сопровождение сделки от начала до конца настоящими профессионалами значительно повышает шансы потенциального заемщика на положительное решение кредитного отдела банка.

С нами вы сэкономите немало времени и убережете себя от ошибок, способных оттянуть радость новоселья на многие годы.

Источник: https://www.royalfinance.ru/get-credit/ipoteka/ipoteka-pri-rozhdenii-2-rebenka/

Льготная ипотека при рождении 2 ребенка в 2020 году

Ипотечный кредит – это одна из возможностей, при помощи которой семья может стать обладателем собственного жилья. О том, как получить ипотеку для семьи при рождении в ней второго ребенка, кто может претендовать на получение займа на новых условиях, а также в каких банках можно его получить, будет рассказано в этой статье.

Новые условия ипотечного кредитования

Для семей с двумя или более детьми существует специальная ипотечная программа – социальная. В быту такую программу еще именуют детской ипотекой.

Отличие этого вида займа состоит в том, что заемные средства выплачиваются банку не только из собственных, но и с использованием средств государства (субсидирование). То есть государство обязуется погасить часть долга при помощи предоставления пособия.

Ипотека при рождении 2 ребенка – это государственная поддержка, направленная на улучшение условий проживания населения. Получать ее могут только семьи с детьми. Основной плюс этой программы заключается в возможности взять займ на льготных условиях либо рефинансировать уже имеющийся кредит под ставку 6% в год.

В рамках этой программы государство может погасить больше половины от всей суммы долга. То есть сумма, которую нужно будет выплатить, будет уменьшаться. Вопрос о предоставлении такового вида рассрочки для приобретения жилья рассматривается в каждом порядке индивидуально.До 2019 года сниженная ставка в 6% по кредиту существовала не весь его период. Субсидию между банковским процентом и 6% государство выделяло следующее время:

- Появление второго ребёнка – в течение трех лет.

- Появление третьего ребенка – в течение 5 лет.

- Рождение одновременно в период с 2018 по 2022 год и второго и третьего ребенка – в течение 8 лет в сумме.

С апреля 2019 года поменялись условия кредитования, согласно которым возможность оформления 6% годовых сохраняется не на определённый период, а на весь срок действия договора займа.

Кто может рассчитывать

Далее следует перечислить категории граждан, которые могут претендовать на получение займа:

- Супруги, родители двух и более детей, семейные отношения которых оформлены. При этом созаемщиками по договору ипотеки будут выступать оба, если между ними не подписан брачный договор о раздельном режиме собственности.

- Родители, чьи семейные отношения не оформлены. Дети должны иметь гражданство РФ, а родительские связи должны быть установлены.

- Одинокий родитель, если он соответствует заявленным критериям, особенно касающимся платежеспособности.

Второй и последующий дети в такой семье должны быть рождены в период с 2018 по 2022 год.

Претендовать снижение процентной ставки по ипотеке не могут следующие граждане:

- Родители, не являющиеся подданными Российской Федерации.

- Родители, один из которых не подданный Российской Федерации.

Условия кредитования

Условия госпрограммы:

- Изменить условия при помощи госпрограммы можно только на новое жилье по договору участия в строительстве либо договору купли, заключаемого с компаний. Приобретение вторичного жилья уже не будет попадать под действие программы.

- Можно пересчитать уже имеющийся займ, при этом требования к объекту недвижимости сохраняются. Списания долга при этом не будет.

- Можно рефинансировать ипотеку (реструктуризация долга), по которой ранее уже изменяли условия.

- Сумма займа зависит от региона, где покупается недвижимость:

- Москва и область, Санкт-Петербург и область – 12 миллионов рублей;

- для иных субъектов – 6 миллионов рублей.

- Размер первичного взноса не менее 20% от цены жилья.

- При рефинансировании сумма оставшегося долга не может превышать 80% от всей стоимости объекта.

- Срок предоставления кредита до 30 лет, при этом возраст заемщика ограничен 62 годами.

Особые условия для Дальнего Востока:

- Возможно приобрести вторичное жилье, например, дом при условии, что он находится в сельской местности.

- Возможно получение сниженной ставки в 5% при условии рождения малыша в период с 2019 по 2022 год и заключении договора с марта 2019 года.

Использование материнского сертификата

Использовать маткапитал при погашении ипотеки можно двумя способами:

- Применить маткапитал в качестве первого взноса по кредитному договору.

- Применить маткапитал для погашения процентов и средств основного долга.

Но при желании получить займ под 6% могут возникнуть трудности.

Условиями программы заложена необходимость внесения первого взноса в размере 20% от стоимости жилья, поэтому многие банки отказывают в качестве принятия этого платежа суммы по материнскому сертификату, несмотря на то что в некоторых регионах размер средств по маткапиталу будет значительно выше, чем первоначальный взнос под семейную ипотеку. Кроме этого, перевод средств банку из ПФР возможен только через месяц, когда ведомство одобрит сделку и признаёт ее правомерной.

Рефинансирование

Как уже говорилось выше, возможно не только изначально оформить займ по пониженной ставке, но и рефинансировать, то есть произвести пересчет уже выданного кредита.

Необходимо наличие следующих условий:

- С начала 2018 года в семье появился второй или следующий малыш.

- Первоначальный займ был выдан на квартиру-новостройку, квартира была приобретена на этапе строительства, либо срок сдачи квартиры в эксплуатацию не более трех лет.

- Рефинансировать нужно сумму долга, размер которой не более 80% от общей суммы.

Далее следует найти банк, который работает по программе, и заявить о своем желании рефинансироваться. При этом потребуется предоставление определенного пакета бумаг. Подать заявку можно как при личном посещении, таки через онлайн сервисы.

В каких банках возможно оформить

Согласно Приказу Минфина России от 19.02.2018 № 88 средства государства, направленные на реализацию этой программы, были распределены между 46 банками и Агентством по ипотечному жилищному кредитованию (АИЖК).

Средства были распределены в неравных долях.

Самые крупные денежные фонды достались таким банкам как:

- ПАО «Сбербанк»;

- ВТБ;

- Банк «Абсолют»;

- Газпромбанк;

- Россельхозбанк;

- Промсвязьбанк;

- Райффайзенбанк;

- Российский капитал.

Следует учесть, что не все из названных кредитных учреждений могут осуществлять рефинансирование (перерасчет) уже имеющейся ипотеки.

Каждый банк имеет право предъявлять некоторые дополнительные требования, о которых можно узнать только при обращении за консультацией.

Государственная поддержка

Изменение условий получения семейной ипотеки в 2019 году – одно из поручений Президента РФ Правительству РФ. Это было необходимо для того, чтобы семьи с детьми могли улучшить свои жилищные условия. Существующие временные периоды ограничения ставки с ее последующим ростом не могли позволять семьям произвести планирование собственных расходов на годы вперед.

В рамках исполнения поручения Президента РФ был принят нормативный акт, согласно которому были изменены основные условия господдержки, а именно ставка в размере 6% закрепилась на весь период действия кредитного договора.

То есть разницу между процентом займа по договору и 6% будет уплачивать государство за счет средств из федерального бюджета.

Согласно проведенному анализу программой по сниженной ипотеке за 2018 год воспользовались всего 4,5 тысячи семей.

После изменения существенных условий планируется выдать кредитов на сумму около 600 млрд. рублей. А для дополнительного финансирования программы, для возмещения разницы между ставкой банка и 6% сумму в размере 60 млрд. рублей.

Вторичное жилье

Исходя из условий госпрограммы, приобрести вторичное жилье у физического лица с использованием льготной ставки в 6% невозможно.

Главным требованием является необходимость покупки именно квартир в новостройках либо объектов, находящихся в фазе строительства.

Однако исключения из этого правила существуют, и касаются они жителей Дальнего Востока. Им предоставлено право покупки квартиры или дома у частного лица, но при условии, что объект будет находится в сельской местности.

Налоговый вычет

Налоговым вычетом в размере 13% может воспользоваться любой гражданин, купивший квартиру в ипотеку.

Однако из этого правила есть исключения.

Не полагается выдавать вычеты в следующих случаях:

- Если квартира покупается с использованием средств работодателя.

- Если квартира приобретается с использованием средства материнского сертификата.

- Если квартира куплена при помощи использования федеральных средств, полученных в результате реализации госпрограмм.

Другими словами, получить вычет на квартиру, взятую в ипотеку, можно, но только если доплата за нее производилась за счет собственных средств. Именно с суммы этих средства будет произведен расчет вычета.

Программа для семей с детьми-инвалидами

Помимо указанной выше дотации, действует программа для семей с инвалидами.

Главные условия этой господдержки, при наличии которых возможно получение льготной ипотеки под 6%, заключаются в следующем:

- Ребёнок-инвалид родился с 2018 по 2022 год.

- Условия проживания семьи следующие:

- дом находится в аварийном состоянии;

- общая сумма квадратных метров на семью меньше определенных законодательством стандартов;

- семья ребенка с ограниченными способностями проживает на одной жилплощади с человеком, страдающим опасным заболеванием;

- семья ребенка-инвалида живет с чужими людьми на одной площади;

- семья проживает в общежитии.

При наличии вышеперечисленных факторов можно получить ипотеку на льготных условиях. Право на получение господдержки придется доказать при помощи соответствующих документов.

Судебная практика

Поскольку последние изменения, касающиеся предоставления льготной процентной ставки, на весь период действия кредитного договора вступили в этом году, судебной практики по этому вопросу еще нет.

Источник: https://lawkin.ru/rozhdenie-rebenka/ipoteka-na-vtorogo