Сколько Стоит Оформить Дарственную На Квартиру Не Родственнику Налог 2020

Сколько Стоит Оформить Дарственную На Квартиру Не Родственнику Налог 2020

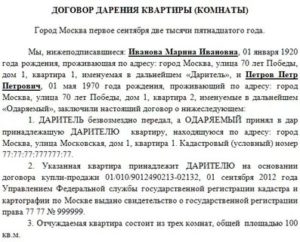

Оформить дарственную можно между двумя участниками договора, они ставят подписи, и регистрируют контракт в Росреестре.

В налоговом законодательстве говорится, что такое решение можно оформить между родственниками письменно или составить у нотариуса, последний должен его заверить.

Но форма соглашения несущественна, оно проходит регистрацию в контролирующей организации, что и служит началом правообладания имуществом и выплаты налога при дарении недвижимости.

Чтобы избежать налогообложения, граждане должны состоять в родстве на дату перехода права собственности на имущество одаряемому лицу. В частности, если к моменту оформления права собственности супруги расторгли брак, то одному из них (одаряемому) придется заплатить налог.Родство должно быть документально подтверждено.

Стоимость оформления дарственной: общая и у нотариуса

- Паспорта;

- Договор. По одному экземпляру на каждого участника сделки, плюс один – для Регистрационной палаты;

- Документы на недвижимость;

- Выписка из домовой книги;

- Согласие супруга/и в письменной форме;

- Доверенность (если действует представитель);

- Разрешение органов опеки (при наличии у одаряемого попечителей или опекунов).

Иногда родители прибегают к дарению недвижимости, а не денег на нее, чтобы квартира досталась в собственность именно их сыну или дочери, а не семейной паре. Ведь по закону имущество, полученное в качестве презента, после развода не подлежит разделу, а значит, остается за тем, кому было подарено.

Налог на дарение квартиры родственнику в 2020 году

- лицо, еще не достигшее совершеннолетия;

- граждане, не являющиеся по закону дееспособными;

- лицо, не обладающее законными правами на объект, подлежащий дарению;

- государственный служащий;

- работник социальной сферы;

- медработник не вправе принимать подарки от своего пациента.

У многих граждан при получении квартиры в дар нередко возникает вопрос о том, считается ли подаренное родственником недвижимое имущество доходом, подлежащим в соответствии с требованиями российского законодательства налогообложению.

Юридические нюансы возникновения обязательств перед бюджетом в связи с дарением квартиры как раз и предопределяются тем, в каких отношениях находятся между собой даритель и одариваемый. Если они являются родственниками, то решающее значение при обложении такого подарка налогом будет иметь степень существующего родства.

Однако для налогообложения подаренной квартиры следует учитывать также и другие моменты, всегда принимаемые во внимание при установлении факта и размера соответствующих обязательств.

Сколько стоит дарственная на квартиру ближайшему родственнику 2020

Покупатель должен передать указанную в соглашении сумму продавцу, затем зарегистрировать сделку продажи. Без этого она недействительна. Удобно, когда стороны – посторонние люди, вдобавок, наличие денег увеличивает значимость процесса для покупателя. А владелец получит выгоду.

Можно задействовать нотариуса, он послужит настоящим гарантом. Простая процедура. Двое людей обговаривают условия, совершают расчет и все, после регистрации покупатель возьмет свидетельство собственника. Без длительного ожидания и оформления кучи документов.

Сколько стоит дарение квартиры близкому родственнику

Сделка считается совершенной после фактической передачи от одного лица другому предмета договора, части предмета, а также в момент завершения государственной регистрации правоустанавливающих документов (в случаях, когда госрегистрация является обязательным условием).

При осуществлении возмездных сделок, связанных с долей в недвижимом имуществе, у иных собственников жилья возникает право на преимущественное приобретение (п. 1 ст. 250 Гражданского кодекса РФ (ГК РФ)). Но в случае с договором дарения они лишены данного права, так как совершаемая сделка является безвозмездной.

Налог на дарение недвижимости родственнику и не родственнику в 2020 году

В случае совершения сделки дарения между физическими лицами (не организациями, не индивидуальными предпринимателями), если они не являются родственниками, у одаряемого возникает обязанность уплаты в бюджет налога на доходы физических лиц (НДФЛ) согласно пп.7 п.1, п.2 ст. 228 НК РФ.

Хотя Семейный кодекс не относится к законодательству о налогах и сборах, однако прямая ссылка ст.

208 Налогового кодекса РФ не позволяет причислить в целях освобождения от налогообложения к составу семьи других родственников, кроме поименованных выше, и при этом не берется во внимание даже факт совместного проживания и ведения хозяйства, или нахождения одаряемого на иждивении дарителя, и наоборот.

Налог на дарение квартиры родственнику: как подарить без уплаты налога

Планируя дальнейшее распоряжение недвижимостью, близкий родственник должен учитывать важную деталь: продажа в течение ближайших 3 лет с момента принятия дара влечет за собой уплату налога в размере 13%. Он рассчитывается, исходя из стоимости объекта, за вычетом 1 млн рублей. Таким образом, платить налог продавец обязан за любой проданный объект, стоимость которого выше 1 миллиона рублей.

Так как передать квартиру без налогов не родственнику практически невозможно (только в отношении работников консульств и их семей), согласно общему правилу, подаренный объект облагается подоходным налогом, что означает необходимость уплаты одариваемым 13%. Ставка применяется к стоимости полученного имущества и составляет внушительную сумму, если российские граждане в дар принимают дорогостоящее жилье. Для нерезидентов ставка еще выше – 30%.

Дарственная на квартиру — 2020

Даритель может прописать в договоре свои условия. Например, некоторые оставляют за собой право продолжать жить в подаренной квартире в течение определенного срока времени.

Другие могут указать лиц, которые будут пользоваться подаренной квартирой после того, как она перейдет в собственность другого лица.

Но эти все условия стороны обсуждают отдельно, если в них, конечно, есть необходимость.Кстати, если в период брака гражданин приобрел за деньги квартиру, а потом решил подарить ее своим родителям, то ему для начала придется получить согласие супруга. Соответственно, если он в период брака будет получать в дар имущество, то согласие второй половины не пригодится.

Рекомендуем прочесть: Когда может воспользоваться льготами ветеран труда

Сколько стоит оформить дарственную на квартиру между ближайшими родственниками

Помимо оплаты услуг нотариуса, за регистрацию договора дарения имущества, нужно заплатить государственный налог. Согласно действующему законодательству, госпошлину обязана платить та сторона, которая принимает объект в собственность. В 2020 году размер государственного налога на передачу прав по договору дарения составляет 2 тысяч рублей.

Согласно действующему законодательству, установлен размер оплаты за регистрацию договора дарения, который начисляется в зависимости от некоторых факторов: если процедура проходит между близкими родственниками, то стоимость оформления составит 3 тысяч рублей и дополнительно 0,2% от цены объекта недвижимости.

Сколько стоит оформить дарственную на квартиру

Работники государственного органа тщательно следят, чтобы документы были предоставлены в полном объеме. Если хотя бы одна бумага отсутствует, заявка будет отклонена. Вместо нотариуса гражданин может обратиться к юристу. Если гражданин обратится к юристу для составления договора дарения доли или целой квартиры, организация возьмет минимум 3000-5000 руб.

Обычно даритель сам принимает участие в сделке. Однако из правила бывают исключения. Если гражданин по каким-либо причинам не может лично присутствовать во время регистрации договора и других бумаг, ему потребуется передать свои права посреднику. Это осуществляется при помощи доверенности. Она должна быть оформлена нотариально.

Документ регламентирует, какие именно действия имеет право совершать посредник.

Если в дар по договору приносится дом или квартира в Москве, которая находится в долевой собственности, для заключения договора потребуется согласие всех владельцев недвижимости. Если гражданин хочет подарить имущество сразу нескольким лицам, они также должны поставить подписи, подтверждающие, что они согласны принять имущество дар и вступить в права владения.

Сколько стоит оформить дарственную

Оформление дарственной — это способ передать имущество в собственность третьему лицу фактически и документально. Каждый, кто планирует подарить недвижимость, задается вопросом: сколько стоит сделать дарственную на дом, землю или квартиру? Рассмотрим, какие денежные расходы ожидают дарителя, также определим ключевые правила передачи, регистрации и налогообложения объектов дарения.

https://www.youtube.com/watch?v=o2f3yVwQ1gs

Еще нужно заплатить госпошлину на регистрацию, которая составляет в среднем 1000 рублей (на дарение жилой недвижимости и земельного участка пошлина сильно различается). Если вы предоставляете это нотариусу, то нужно отдельно доплатить. Стоимость этой услуги нотариус устанавливает самостоятельно.

Плюсы и минусы оформления дарственной на квартиру

Собственник может подарить свои движимые и недвижимые активы кому угодно. Однако наиболее распространены такие сделки между близкими или дальними родственниками, так как в этом случае имущество остается в семье. В этом материале разберем, какие плюсы и минусы имеет договор дарения квартиры между родственниками, и что придется платить за переоформление права собственности.

Дальняя родня будет платить НДФЛ по общим правилам. Для этого в налоговую службу нужно подать декларационный бланк 3-НДФЛ, рассчитать НДФЛ исходя из кадастровой стоимости квартиры, перечислить налог до 25 июля. Сведения о кадастровой стоимости можно узнать по справке из госреестра ЕГРН. Заказать эту справку можно через МФЦ, Росреестр или портал госуслуг.

Источник: https://yrokurista.ru/nalogovoe-pravo/skolko-stoit-oformit-darstvennuyu-na-kvartiru-ne-rodstvenniku-nalog-2019

Налог на дарение квартиры, дома в 2020 году: процедура оплаты, расчет, освобождение от уплаты

Разве может такой роскошный подарок как квартира доставить неприятный хлопоты? Оказывается, может. За бесплатный подарок нужно будет заплатить налог государству. Причем, размер такой платы немаленький, начинается от 195 тысяч рублей и выше. Рассмотрим, все ли должны платить налог на дарение квартиры, и как рассчитать его размер.

Кто не обязан платить?

Гражданин, который не является ИП, получив в дар квартиру, машину, акции или другое недвижимое имущество, должен обязательно уплатить налог. Об этом говорится в Налоговом кодексе (НК) России.

Но если даритель и тот, кому предназначается подарок, имеют близкородственные связи, то ничего уплачивать не нужно. К такой льготной категории относятся:

- жены и мужья;

- дети (включая тех, которых усыновили) и их родители;

- дедушки, бабушки и их внуки;

- сестры, братья (даже, если общим является один из родителей).

Все сделки дарения недвижимости, которые происходят между указанными категориями лиц, не подлежат налогообложению. То есть, муж может подарить дом или квартиру жене, отец или мать – своим детям, дедушка – внукам, брат – сестре. Но если родная тетя решит одарить племянника квартирой, то последний должен будет выплатить НДФЛ.

Например, Иванов И. в 2017 году подарил квартиру своему сыну. Сын относится к категории близких родственников, является резидентом, поэтому после получения дара, ничего платить не должен.

Есть такой интересный момент, который обязательно нужно учитывать – если близкий родственник является нерезидентом, то НДФЛ в размере 30% по договору дарения он обязан будет уплатить, невзирая на родственные связи.

Пример. Иванов И. в 2017 году подарил квартиру своему сыну, который долгое время (более 183 дней) проживает за границей, но является гражданином РФ. Кадастровая стоимость квартиры 2600 рублей. Так как сын утратил статус резидента, то родственные связи не могут стать причиной неплатежа НДФЛ. Расчеты такие: 2600 000 * 30 % = 780 000 рублей.

Размер налога

Ставка налогообложения на дарение для разных категорий граждан отличается. Для резидентов страны она меньше – 13 %, для нерезидентов больше – 30 %.

Резиденты – это россияне или иностранцы, которые проживают в России не меньше 183 дней в течение года.

Нерезиденты, соответственно, те граждане (иностранцы и люди, имеющие гражданство РФ), которые живут в Российской Федерации меньше этого срока.

Почему надо платить?

Законодатели посчитали, что получая в дар квартиру, гражданин экономит свои деньги, которые он мог бы потратить на ее покупку, таким образом, он имеет прямую выгоду (доход), а за нее нужно платить государству.

Из какой суммы рассчитывать налог?

В налоговом законодательстве нашей страны нет прямых рекомендаций, из какой стоимости недвижимости следует исчислять размер налога при дарении. И тут возникает путаница. Налоговиков, к примеру, может не устроить сумма, которую выплатил гражданин, исходя из инвентаризационной стоимости жилья.

Они даже могут подать на него в суд, требуя рассчитать налог в соответствии с рыночной ценой недвижимости (и такие случаи имели место быть). Однако Верховный суд нашей страны, изучив практику судов, допускает расчет НДФЛ из инвентаризационной стоимости, если в ЕГРН нет информации о кадастровой стоимости.

Вот такой вывод содержится в обзоре практики судов, в связи с применением 23 главы НК РФ:

Вообще же, гражданин может затребовать информацию о цене квартиры из различных источников:

- из ЕГРН. Можно получить информацию о кадастровой стоимости объекта недвижимости. Она обычно ниже рыночной;

- в ПИБ и БТИ. Эти организации представляют сведения об инвентаризационной стоимости квартиры, в некоторых регионах страны расчеты производятся в соответствии с инвентаризационной стоимостью;

- у независимого оценщика. Он определит рыночную стоимость имущества;

- из договора. Обычно даритель прописывает в нем цену передаваемой недвижимости. Если она не указана, то расчеты следует проводить используя кадастровую цену. Причем, договорная цена не должна быть меньше 70% кадастровой стоимости.

В любом случае все виды стоимости сравниваются с кадастровой, именно ее берут за основу налоговые инспекторы.

Налог на дарение квартиры и дома

НДФЛ для квартиры и дома легко рассчитать самостоятельно. Для этого нужно знать кадастровую, рыночную или договорную стоимость жилья и умножить ее на 13%. Например, договорная стоимость жилья 3,5 мл. рублей, кадастровая – 3,8 млн. Считаем:

- 3,8 млн. × 70% = 2,66 млн., то есть цена в договоре не меньше 70% (3,5 млн. > 2,66 млн.) от кадастровой, поэтому по ней можно производить дальнейшие расчеты.

- 3,5 млн. × 13% = 455 000 рублей – размер налога.

Другой пример. В договоре указана цена 2 млн., кадастровая – 4 млн. Считаем:

- 4 млн. × 70% = 2,8 млн. руб. Договорная цена в этом случае меньше кадастровой (2 млн. < 2,8 млн.), поэтому рассчитывать из нее нельзя.

- 2,8 млн × 13% = 364 000 – НДФЛ.

Данные расчеты произведены для резидентов. Нерезиденты должны умножить стоимость на 30%. К примеру, кадастровая стоимость квартиры или дома 4 млн. рублей, передается в дар нерезиденту, считаем: 4 млн. × 30% = 1,2 млн. рублей составляет размер налога.

Скачать образец договора дарения квартиры

Важно! Если доставшуюся как дар недвижимость продать в течение 3 лет со дня получения, то ее хозяин обязан уплатить 13% от суммы, превышающей 1 млн. рублей. Поэтому с продажей лучше повременить. Например, квартиру продали за 3 млн. рублей, 3 млн. − 1 млн. = 2 млн. рублей. 2 млн. × 13% = 260 000 рублей НДФЛ.

Налог на доли в квартире или в доме рассчитывается исходя из размера доли. Например: стоимость квартиры 6 млн. рублей, подарили 1/6 доли. Налог рассчитывается так: (6 млн. / 6) × 13% = 130 000 рублей.

Если квартиру подарила компания

Бывают ситуации, когда крупная фирма одаряет своих сотрудников таким ценным подарком, как недвижимость. В этом случае, компания сама удерживает НДФЛ и уплачивает его в государственную казну.

Госпошлина и другие расходы

Кроме НДФЛ, есть и другие расходы, связанные с процедурой дарения:

- Нотариальное оформление сделки. Есть ситуации, когда без нотариуса обойтись невозможно. Например, нужно получить согласие жены или мужа для оформления договора дарения. Или в сделке участвует несовершеннолетний. Либо дарится квартира, принадлежащая нескольким лицам.

- Регистрация договора в Росреестре. Оплатить пошлину может любая из сторон – одаряемый или даритель. Если заявление в госорган подает юридическое лицо, то сумма уплаты составляет 22 000 руб., если физическое лицо – 2000 руб.

С размером нотариального сбора можно ознакомиться в этой таблице:

| Стороны | Сделка между близкими родственниками | Сделка между неродными лицами | ||

| Стоимость недвижимости | ||||

| Менее 1 млн. руб. | от 1 млн. руб. до 10 млн. руб. | От 10 млн. | ||

| Нотариальный сбор | 3000 руб. + 0,2% от стоимости имущества (но не более 50 000 рублей) | 3000 руб. + 0,4% от стоимости имущества | 7000 руб. + 0,2% | 25000 руб. + 0,1% (но не больше 100 000 руб.) |

Налоговый вычет при дарении

В НК России четко определены ситуации, когда гражданину полагается налоговый вычет. И процедура дарения не входит в их число. То есть, ни дарителю, ни получателю подарка налоговые льготы не положены.

Но иногда налоговый вычет получить все же можно. Например, отец приобрел квартиру, а затем подарил ее своей дочери. В этой ситуации, у дочери нет права налоговую льготу, но отец такого права не лишается (если он работает). Для получения льготы, нужно:

- Взять 2-НДФЛ с работы.

- Заполнить 3 НДФЛ

- Передать документы в ИФНС.

Имущественный вычет равен 13% от цены квартиры, но не больше 260 000 рублей. Вычет возвращается несколько лет. Для этого каждый год нужно подавать форму 3-НДФЛ, пока вся сумма не будет выплачена. Вместе с вычетом за покупку квартиры, можно получить отдельный вычет по ипотечным процентам (13%).

Скачать форму (бланк) 3-НДФЛ

Как оплачивать налог?

НДФЛ оплачивается в заявительном порядке. То есть граждане обязаны самостоятельно заполнить форму и предъявить ее в ИФНС.

Декларацию сдают до 30 апреля следующего года. К примеру, жилье подарили в 2016 году, а 3-НДФЛ нужно представить в 2017 году до указанной даты. Налог перечисляется в установленные сроки – не позже 15 июля.

Если получатель подарка имеет законные основания для неуплаты налога, то 3 НДФЛ передавать не следует

Вместе с декларацией налоговикам передают паспортную копию и следующие ксерокопии: договора дарения, документов, подтверждающих право собственности, справки из БТИ. В одних регионах России декларацию и документы, указывающие на близкородственные связи, должны представлять и граждане, с которых сняты налоговые обязательства. Эту информацию нужно проверить у компетентных лиц своего региона.

Статья 52 НК РФ содержит положения о том, что гражданин сам должен вычислять сумму налога, в учитывая стоимость жилья. Выше мы приводили примеры расчетов, воспользуйтесь одним из них и произведите оплату по реквизитам ИФНС. Их можно узнать в отделении налоговой службы, либо на официальном ресурсе ведомства.

Что будет, если уклониться от уплаты НДФЛ?

Все виды санкций, которые ожидают гражданина, не подавшего и не уплатившего налог на дарение, описаны в главе 16 первой части НК (ст. 119, ст. 122).

| Не предоставлен отчетный документ (3-НДФЛ) | 5% ежемесячно (с 1.05.), но не больше 30% от задолженности. |

| Не заплатили налог случайно | 20% от налоговой задолженности |

| Уклонение от налога намеренно | 40% от задолженности |

| Пени – 0,003% ставки Центрального банка РФ за каждые сутки неуплаты |

| Декларация предъявлена, но налог не перечислен | 0,003% ставки Центробанка, за каждые сутки просрочки |

| Если налог превышает 600 000 рублей и он не выплачен | Принудительные работы, штрафы, арест, лишение свободы по ст. 198 УК РФ (максимальный срок 3 года) |

Источник: https://glavny-yurist.ru/nalog-na-darenie-kvartiry.html

Налог при дарении недвижимости не родственнику в 2020 году

В прошлой нашей статье мы рассмотрели существующие виды договора дарения, затронув частично сферу налогообложения при заключении сделки. Поэтому, не удивительно, что к автору рубрики о дарении сразу же начали приходить вопросы, касающиеся того налога при дарении недвижимости не родственнику.

Практикующий юрист сайта «Юридическая Скорая» Олег Устинов не привык игнорировать Уважаемых Читателей, а поэтому — сегодня мы расскажем Вам обо всех особенностях и «подводных камнях» такого налогообложения в 2020 году.

Законодательные основания

Многие граждане России видят процедуру дарения недвижимости как абсолютно безвозмездную сделку, при заключении которой даритель не имеет права требовать от одаряемого никаких средств или услуг. Однако, данный характер безвозмездности распространяется исключительно на принимающую и получающую дар стороны, но не на их отношения с государством.

Как и другие аналогичные дарственной способы отчуждения собственности, процедура дарения подлежит налогообложению.

При этом, размеры и итоговые суммы взимаемых налогов с подаренной квартиры, дома или земельного участка во многом различаются от определённых факторов, в том числе и статуса одаряемого (к примеру, является ли лицо принимающее дар третьим лицом, родственником, юридическим лицом и пр.).

Облагается ли налогом дарение недвижимости

Сразу отметим, что применительно к недвижимому имуществу дарственная представляет собой один из видов сделок, при заключении которых собственник недвижимости передаёт право собственности на неё на безвозмездной основе одаряемому лицу в момент подписания и регистрации договора или же в определённое время, которое должно быть обязательно указано в содержании договора.

Важно: Согласно существующему законодательству Российской Федерации, получение в дар недвижимости является доходом, то есть характеризуется выгодой (денежной или натуральной) для человека, получающее данный объект в собственность.

Таким образом в качестве дохода законодатель признаёт выгоду, которую одаряемый получил, не затрачивая на объект собственные средства. Проще говоря, человек получает желаемое имущество, не выделяя на него и экономя, таким образом, свои деньги, сохраняя их для последующих трат.

После регистрации подаренной квартиры или дома в ЕГРН и получения права собственности, новый владелец, согласно статье 217 Налогового кодекса Российской Федерации, а именно, пункту 18.1 – не должен платить установленный налог лишь в 2 случаях:

- Договор дарения был заключён между лицами, которые входят в категорию близких родственников или членов семьи.

- Налогом не облагаются консульские работники, а также члены их семей (согласно условиям Венской конвенции о дипломатических и консульских отношениях).

Всем остальным новым собственникам недвижимости придётся заплатить налог.

Налогообложение дарственной квартиры не родственнику

Первым вопросом людей, которым предлагают получить в дар квартиру, дом, гараж, дачу или любую другую недвижимость, чужие люди или знакомые, является — нужно ли платить налог не родственнику, получившему в дар квартиру? Как мы уже упоминали, дарственная на подобный объект формирует у одариваемого физического лица обязанность уплаты дохода на прибыль, после чего лицо получает при регистрации право собственности и может распоряжаться даром по собственному усмотрению (подарить, продать и пр.).

В 2020 году льготы на уплату данного налога не родственником по-прежнему не предусмотрены. При этом, очень часто недобросовестные граждане стараются снизить фактический размер налогообложения, прикрывая дарственную сделкой купли-продажи, позволяющими получить налоговый вычет с приобретённой недвижимости. Но, если подобный факт раскрывается – сделка признаётся ничтожной.

Дарение недвижимости родственникам: в чём отличия

А вот кому точно не нужно переживать о налогах, принимая по дарственной недвижимое имущество – это родственникам дарителя! Но, для того чтобы данное условие распространялось на стороны сделки, и даритель и одаряемый должны входить в категорию близких родственников, список которых установлен в Семейном кодексе Российской Федерации, а именно – в 3 статье.

Согласно установленным там нормам от налога на дарственную квартиру освобождаются:

- дедушки, бабушки, а также внуки;

- братья, сёстры (как полнородные, так и неполнородные);

- усыновлённые и родные дети, а также их родители.

Остальные родственники (дяди, тёти, а также двоюродные сёстры и братья) – обязаны уплатить подоходный налог, приравниваясь к не родственникам.

При этом, хотя близкий родственник не уплачивает налог и не заполняет соответствующую декларацию 3-НДФЛ, но, согласно нормам НК РФ, он обязан оплатить имущественный налог на полученную в дар недвижимость.

Налогообложение при дарении

Итак, мы выяснили, что, согласно статье 228 Налогового кодекса Российской Федерации, а именно – пунктам 7, 1 и 2, одаряемые-не родственники должны после подписания дарственной и регистрации права собственности уплатить налог на дарение.

Расчётами и оплатой налога каждый гражданин должен заниматься самостоятельно. В случае неуплаты к нему могут быть применены, установленные действующим законодательством штрафные санкции.

Действующие ставки налогообложения при дарении недвижимости в 2020 году

На сегодняшний день ставки налогов при заключении договора дарения составляют:

- 13% — для резидентов России;

- 30% — для нерезидентов РФ.

В качестве резидентов государства признаются граждане, проживающие на территории России больше 183 дней.

При этом, резидентами могут выступать не только россияне, но и граждане иных государств! В эту категорию могут также входить лица без гражданства, которые живут в РФ, а также лица, которые имеют вид на жительство в стране.

Как видите, даже наши соотечественники, которые проживают за границей большую часть времени будут считаться нерезидентами Российской Федерации.

На какую сумму начисляются налоги?

В отношении размера налога на дарственную недвижимость в законодательстве сегодня предусмотрено несколько важных правил, которые нужно знать каждому одаряемому. Итак:

- налог начисляется на общую рыночную стоимость недвижимости;

- в случае с дарственной налоговый вычет не родственнику не предусмотрен;

- лица, пользующиеся социальными льготами по другим типам налогообложения обязаны уплатить налог по дарственной полностью;

Стоит отметить, что в НК РФ не указан пакет документов, берущихся за основу определения фактической стоимости дарственного имущества для начисления налога.

Специалисты утверждают, что, несомненно, к таким бумагам могут относится отчёты, полученные в результате независимой экспертизы или сведения о кадастровой или инвентаризационной стоимости объекта, которые можно получить в БТИ.

Самым оптимальным вариантом для не родственника станет уплата налога с рыночной стоимости квартиры. Такой подход поможет избежать судебных разбирательств и начисления недоимок.

Документы для подачи декларации 3-НДФЛ

Нашим постоянным читателям наверняка известно, что в подобных сделках одной лишь декларации 3-НДФЛ недостаточно. И это верно. Для уплаты налога на дарение для третьих лиц нужно не только правильно заполнить декларацию, но и приложить к ней следующие документы:

- паспорт одаряемого (нового владельца недвижимости);

- договор дарения недвижимости;

- ИНН плательщика;

- документ, подтверждающий принятие дара (например, выписка из ЕГРН);

- акт приёма-передачи недвижимости, если таковой был оформлен (опционально);

- документ, являющийся подтверждением указанной стоимости дара (к примеру, в качестве такого может послужить справка из Росреестра о размере кадастровой стоимости).

Дополнительная информация: Дарение имущества племяннику или племяннице

Это обязательный пакет документов, но, как правило, других бумаг от плательщика сотрудники налоговой не требуют.

Порядок уплаты и ответственность

Сразу отметим, что в 2020 году не вводилось никаких важных изменений в налогообложении подаренного имущества и порядок уплаты НДФЛ остался таким же, как и в прошлом году.

Для оплаты налога не родственнику-плательщику необходимо:

- самостоятельно рассчитать фактическую сумму НДФЛ, руководствуясь общей ценой, подаренной ему недвижимости;

- правильно заполнить и сдать в ИФНС декларацию до 1 апреля года, следующего за годом принятия дара;

- уплатить сумму налога до 15 июля года, следующего за годом принятия в дар объекта.

В 2020 году всё это сделать намного проще, чем раньше. Например, для правильного заполнения декларации можно воспользоваться сайтом nalog.ru.

За несвоевременное исполнение данных обязанностей или их игнорирование установлена ответственность:

- если плательщик не подал декларацию и не уплатил налог, согласно НК РФ, а именно – статье 119, физическое лицо могут оштрафовать на 5% от общей суммы налога, который причитается к уплате (ежемесячно, но не более 30%);

- к сумме штрафов будет начислена пеня за просрочку налогового платежа;

- если декларация была подана плательщиком вовремя, но оплата НДФЛ была осуществлена с задержкой, штраф не взымается, а вместо него назначается пеня, размер которой составляет 1/300 от ставки рефинансирования Центробанка Российской Федерации ежедневно.

В любом случае, получение недвижимости по дарственной, даже с учётом обязательной уплаты налога для не родственников – весьма выгодная сделка для одаряемой стороны. При этом, согласно действующему законодательству, одаряемый может отказаться от принятия подарка до момента регистрации недвижимости и получения права собственности на неё.

В том случае, если одаряемый хочет принять в собственность недвижимость, ему нужно со всей ответственностью подойти к данному вопросу (уплате подоходного налога), чтобы избежать пеней и штрафных санкций.

Исключения

Однако, даже в самых строгих правилах есть исключения. Хотя в юридической практике они встречаются довольно редко. Итак, налог на дарение не родственнику недвижимости является обязательным платежом, уплачиваемым в полном объёме одаряемым лицом. При этом, даже пенсионеры и другие граждане, пользующиеся социальными льготами должны оплатить налог в полной мере.

Но, есть одно исключение, которое, к сожалению, не относится к нам – простым гражданам.

Так, согласно условиям Венской Конвенции, от обязательного налогообложения при получении в дар недвижимого имущества освобождаются сотрудники консульств, а также члены их семей. Не удивительно, что данное исключение используется в РФ крайне редко.

Можно ли отказаться от дара

Несмотря на то, что договор дарения считается односторонней юридической процедурой, в нём участвуют 2 стороны – даритель и одаряемый.

Так как данная сделка облагается налогом, за неуплату которого предусмотрена уголовная или административная ответственность, одаряемая сторона может отказаться от принятия дара.

Проще говоря, обе стороны должны выразить своё согласие на передачу-принятия дара, а также прав и обязанностей (в том числе и уплату налога), связанных с объектом сделки.

Таким образом, согласно статье 573 ГК РФ, у одаряемого есть законное право не только принять дар, но и выразить отказ от него, оформив своё несогласие с условиями дарственной в письменном виде у нотариуса. Описывать причину отказа в 2020 году – не обязательно! Кроме того, невозможно отказаться от какой-либо части дара – отказ оформляется на весь дар.

Стоит отметить, что в случае отказа даритель имеет право потребовать с одаряемого компенсацию за убытки, нанесённые ему в результате такого решения.

Источник: https://law-03.ru/nalog-na-darenie-nedvizhimosti-ne-rodstvenniku/

Дарение квартиры 2020: порядок, налог, близкие родственники

Переоформить квартиру на другого собственника можно несколькими способами – через куплю продажу, ренту, завещание, дарственную. Последняя является самым быстрым и простым способом в плане сбора, составления документов и регистрации. Сегодня рассмотрим подробнее, как правильно сделать дарение квартиры и к чему приведет эта сделка.

К чему приведет дарение

Недвижимость обычно дарят в кругу семьи близким родственникам. При этом сделка – это не просто формальная «перезапись» жилья на другого человека. В результате подписания дарственной возникнет ряд существенных последствий, о которых нужно помнить дарителю и одаряемому.

Права нового собственника

Новый владелец квартиры по документам получает полный спектр прав собственника. Он может по своему усмотрению пользоваться квартирой: проживать в ней самостоятельно, сдавать в аренду, в безвозмездное пользование, закладывать в счет обеспечения по кредитам, продавать дальше, дарить, завещать и иным образом поступать с жильем.

При этом спрашивать разрешения у бывшего владельца ему не требуется независимо от наличия родственных связей.

К правам добавятся стандартные обязанности собственника:

- оплачивать коммунальные услуги и содержание общего имущества МКД;

- оплачивать ежегодно налоги на квартиру;

- пользоваться квартирой в соответствии с назначением.

Внимание. Никаких особых обязанностей в отношении дарителя (например, содержать его, разрешать проживать в квартире или пользоваться ей) у нового владельца не возникнет.

Можно ли отменить дарение

По общему правилу отменить сделку дарения квартиры безмотивно после регистрации прав нельзя. Для этого нужны серьезные основания, которые предусмотрены законом. Одного желания дарителя в данном случае будет недостаточно.

Основания для отмены дарения:

- если одаряемый покусился на жизнь дарителя или его семьи;

- если новый владелец пользуется жильем не по назначению и ухудшает его состояние, или есть угроза уничтожения квартиры;

- если новый собственник умер раньше дарителя, и такое условие было прописано в договоре.

Перечисленные основания характеры только для договора дарения. Отменить его можно и по общим основанием, предусмотренным для всех сделок. О том, как это сделать, мы писали в нашей предыдущей статье.

Пожизненное проживание в квартире

Практика заключения сделок дарения квартиры с пожизненным проживанием противоречива по следующим причинам:

- Росреестр может принять дарственную с таким условием за ренту, которую обязательно удостоверять у нотариуса.

- Чиновники могут расценить данное право как встречное предоставление от одаряемого.

В любом из этих случаев в регистрации прав откажут. Если право пожизненного проживания критично для дарителя, рекомендуется воспользоваться договором ренты. Также читайте об особенностях купли-продажи с пожизненным проживанием.

Налогообложение

При дарении квартиры доход возникает у одаряемого. Именно на его стороне появляется новое имущество, по факту приобретения которого он должен заплатить НДФЛ в размере 13%. Налог исчисляется от стоимости квартиры – за основу берут кадастровую стоимость. Для уплаты налога нужно:

- до 30 апреля года, следующего за регистрацией права, подать декларацию 3 НДФЛ;

- до 15 июля уплатить сумму налога.

От НДФЛ освобождаются близкие родственники дарителя. К ним по п. 18.1 ст. 217 НК РФ относятся:

- супруги между собой;

- родители – дети;

- бабушки и дедушки – внуки;

- братья и сестры между собой.

Подавать декларацию близким родственникам не нужно.

Пошаговая инструкция дарения квартиры

Порядок дарения квартиры включает ряд шагов, которые нужно выполнить последовательно. В результате сделки в ЕГРН будет сделана запись о новом собственника – сделка будет считаться завершенной.

Порядок действий такой:

- Собираем документы на квартиру.

- Оформляем и подписываем договор дарения.

- Передаем документы на регистрацию.

- Получаем результат регистрации на руки.

Разберем каждый шаг подробнее.

Шаг 1. Собираем документы на квартиру

Задача данного этапа – проверить, нет ли на квартире долгов, освобождена ли она от обременений, соответствует ли техническим документам. От ответов на данные вопросы будет зависеть, можно ли дарить квартиру вообще.

| Документ | Зачем требуется |

| Свидетельство о праве собственности | До середины 2016 года – основной документ о правах на жилье. Из него можно узнать, на каком основании даритель владеет жилплощадью и когда он ее приобрел. Если отсутствует – заменяется выпиской из ЕГРН |

| Выписка из ЕГРН | Ключевой документ. Нужно заказывать в любом случае перед сделкой. Содержит основные сведения о жилье, о хозяине и об обременениях. Если есть залоги и аресты – в регистрации дарственной откажут |

| Справка об отсутствии долгов | Подтверждает, что все коммунальные платежи погашены. Не нужно забывать и о капитальном ремонте – справку можно взять в региональном фонде |

| Справка о прописанных или домовая книга | Необходима, чтобы выявить временных или пожизненных жильцов. Временных можно выселить, постоянных – нет |

| Согласие супруга на сделку | Потребуется согласие жены/мужа дарителя, если квартира является их общим имуществом |

| Технический паспорт | Поможет выявить незаконную перепланировку |

| Нотариальная доверенность | Если кто-то из сторон не сможет подписать договор или подать документы лично |

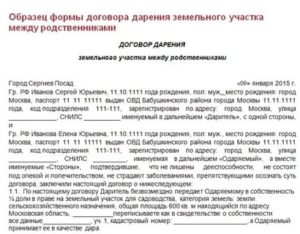

Шаг 2. Составляем договор дарения – скачать образец

Договор составляется в письменной форме. В тексте указывается ряд условий, которые придают договору юридическую силу. Готовый документ подписывается дарителем с одной стороны и одаряемым с другой – или их представителями.

В тексте нужно указать:

- Наименование – договор дарения.

- Место и дата заключения.

- ФИО, адреса, паспорта сторон.

- Юридическая формула: «даритель передал безвозмездно в собственность, а одаряемый принял в дар квартиру». Очень важно указать, что одаряемый принял подарок – иначе сделка не состоится.

- Точное описание жилья в соответствии с выпиской ЕГРН (адрес, метраж, этажность, кадастровый номер, количество комнат и т.д.).

- На каком основании даритель владел жилплощадью.

- Список постоянных жильцов, если таковые есть, или указание, что квартира свободна.

- Порядок передачи квартиры.

Дополнительно дают заверения в дееспособности, гарантии продавца о юридической чистоте жилья. Степень родства указывать не обязательно.

На нашем портале можно скачать образцы договоров:

Важно! Передачу квартиры можно оформить как отдельным передаточным актом, так и договором. Для этого укажите в договоре, что он имеет силу передаточного документа.

Шаг 3. Регистрация прав

Завершающая обязательная процедура – регистрация прав нового собственника в ЕГРН. Для этого потребуется приготовить:

- паспорта сторон – подлинники (копия не нужна);

- договор дарения квартиры – 3 подлинных экземпляра;

- если действует представитель – подлинник и копия доверенности;

- квитанция об оплате пошлины 2 000 рублей – подлинник и копия;

- свидетельство о собственности или выписка из ЕГРН – подлинник;

- согласие супруга – подлинник и копия.

С этими документами нужно обратиться в МФЦ в порядке живой очереди или по предварительной записи к определенному времени. В ходе приема специалист оформит заявление, которое нужно будет подписать.

После этого пакет документов заберут на регистрацию, а каждому участнику сделки выдадут расписку. В расписке будет указана дата, когда можно будет получить результат. Как правило, процедура занимает 5-14 рабочих дней.

По итогам регистрации сторонам выдадут документы – даритель получит договор дарения, а одаряемый – дарственную и новую выписку из ЕГРН. Также из Росреестра вернут подлинники других бумаг.

Нужен ли нотариус

Обычная дарственная не нуждается в дополнительном удостоверении у нотариуса. Но без нотариальной конторы не обойтись в следующих случаях:

- если дарят имущество несовершеннолетнего или подопечного;

- если дарят долю в квартире.

Проигнорировать нотариальное удостоверение не получится – Росреестр просто не зарегистрирует права нового владельца. Сделку ведет сам нотариус. Он составляет договор, разъясняет сторонам их права, а также отправляет документы на электронную регистрацию. Сделку зарегистрируют уже через 3 рабочих дня.

Нюансы и вопросы

Далее рассмотрим вопросы, которые волнуют граждан при дарении квартиры.

Дарение с обременением

Возможность дарения зависит от вида обременения:

- С рентой – можно дарить при согласии рентополучателя. Одаряемый возьмет на себя обязанности по ренте.

- С прописанными – дарить можно, согласия получать не нужно. Следует прописать пожизненных жильцов в договоре.

- Заложенная квартира – придется получить согласие кредитора. Если речь идет об ипотеке, нужно будет заменить заемщика как в сделке по ДКП ипотечного жилья.

- С арестом – дарить нельзя. Сначала нужно снять арест.

Об обременении в любом случае нужно оповестить одаряемого, иначе он сможет оспорить сделку и вернуть квартиру через суд.

Супругу

Подарить супругу можно только ту квартиру, которая находится в личной собственности второго супруга. Если квартира была приобретена в браке (в том числе на маткапитал), то она считается общей совместной собственностью. Чтобы оформить ее на одного, нужно составлять раздел общего имущества супругов или заключать брачный договор. Дарение тут не подойдет.

Ребенку: сыну, дочери

Для такого дарения нет препятствий, но есть нюансы:

- Если ребенку до 14 лет, за него в договоре должен расписаться представитель – другой родитель. Если родитель один, то лучше оформить нотариальную доверенность, чтобы договор с разных сторон подписывали разные люди.

- Несовершеннолетние от 14 до 18 лет расписываются сами с согласия родителя.

- Совершеннолетние граждане расписываются самостоятельно без любых согласия.

Если имущество дарится ребенку, нотариально удостоверять договор не нужно.

Составить договор дарения квартиры совершенно несложно. С учетом рекомендаций и бланков, данных в статье, сделку можно совершить за очень короткое время – обращаться к риэлтору и тратить дополнительные деньги не потребуется.

Если есть вопросы по теме статьи – их можно задать нашему дежурному юристу в чат.

Будем благодарны за лайк и репост статьи!

Далее читайте о вступлении дарственной в силу после смерти дарителя.

Источник: https://ipotekaved.ru/darenie/kvartiry.html