Продажа Земельного Участка В Долевой Собственности Ндфл

Налог с продажи земельного участка с 2020 года для физических лиц

Покупка или продажа земли – это юридическое действие перехода прав собственности и, согласно требованиям законодательства, должна проходить процедуру регистрации.

В результате в рамках межведомственного взаимодействия Росреестр сообщает налоговой службе. Продавец должен знать о том, что существуют случаи, когда он обязан уплатить с такой сделки налог.

Рассмотрим вопрос налогообложения сделки с продажи земельного участка и уточним, какие нововведения принесет нам 2020 год.

Как рассчитать и какой налог с продажи дома в 2020 году? Новый закон!

Как продать земельный участок в 2020 году?

Каким налогом облагается продажа земли?

Любой получаемый физическим лицом доход, и от продажи недвижимости в том числе, подлежит обложению налогом (НДФЛ).

Налог с продажи земельного участка в 2020 году для физических лиц остаётся прежним – 13%. Для не резидентов налоговая ставка — 30%.

Эта норма закреплена в статье 207 Налогового кодекса РФ. Налогоплательщиками являются физические лица как резиденты РФ, так и не резиденты, получившие доход от российских источников. Для расчета налоговой базы берутся все полученные в любой форме доходы согласно статье 210 НК.

Отметим, что к налоговым резидентам относятся только те физические лица — граждане РФ, которые проживали на Российской территории за 12-месячный период времени не меньше 183 календарных дней. Исключением служат военнослужащие и госслужащие командированные за границу.

Налог с продажи земельного участка в собственности более и менее 3 или 5 лет

Следует уточнить, что не все обязаны уплатить налог с полученных средств от реализации объекта недвижимости. Фактически будете ли вы освобождены от НДФЛ при продаже земельного участка, находится в зависимости от того, сколько лет до момента совершения сделки владели имуществом. Две ситуации предусматривает Налоговый кодекс, когда налоговая сумма не будет рассчитана:

1. Когда земля приобреталась до наступления 2016 года, действующий срок владения ей составляет минимально 3 года (п. 17.1 ст. 217 НК РФ). Этот же срок распространяется на случаи получения земельного участка (п. 3 ст. 217.1 НК):

- в качестве наследства или дара от близкого родственника (по соответствующему договору);

- в результате приватизации;

- при передачи плательщиком ренты по договору бессрочного содержания с иждивением.

В случае продажи участка после трех лет владения не требуется представлять декларацию в налоговый орган, исчислять и уплачивать в бюджет НДФЛ.

2. В других случаях применяется минимальный срок владения наделом в 5 лет.

Эти периоды начинают отсчитываться с момента регистрации права в государственном органе, с даты, указанной в выписке из Реестра прав на недвижимость (ЕГРН) или свидетельстве о регистрации.

Не взимается налог при продаже участка в следующих случаях:

- при владении объектом более минимально установленного срока (3 года или 5 лет);

- участок земли приобретался по цене меньшее или равной той, за которую продается, и это подтверждается документально.

Сумма налога

Продавая земельный участок до истечения минимального срока владения, нужно знать, что расчет налога происходит с предоставлением на выбор налогоплательщика:

- Расходный вычет. Уменьшив доходы от продажи на ту сумму расходов, которые были затрачены на приобретение этой земли, как объекта недвижимости. Сюда же относятся расходы по процентам по кредиту, взятому на покупку земли, а также услуги риэлтора. Обязательным условием является документальное доказательство понесенных затрат. Таким правом можно воспользоваться только резидентам РФ.

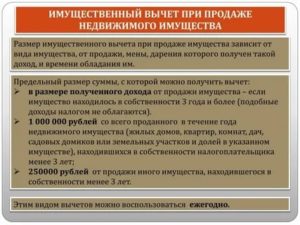

- Имущественный вычет. Размер его составляет 1 млн. рублей. Используется, не превышая эту сумму в одном налоговом периоде. Это означает, что продать в одном календарном году можно несколько наделов, которыми владели и оформлены были в собственность меньше 3 лет. Но вычет будет предоставлен не более миллиона рублей. Остальная сумма будет подлежать налогообложению по ставке в 13 % для резидентов (30 % для нерезидентов).

Если при продаже, стоимость земельного участка ниже 1 000 000 рублей, то налог можно не платить, если использовать имущественный вычет. Но декларацию по форме 3-НДФЛ в этом случае подавать нужно обязательно, указав в ней необходимый вычет.

Доход, который был получен при продаже земли, исчисляется следующим образом:

- уточняется сумма, переданная продавцу покупателем, указанная в договоре сделки;

- эта сумма уменьшается на документально подтвержденные расходы на приобретение объекта, который продан в результате этой сделки или величину имущественного вычета.

Можно ли занизить стоимость при продажи земельного участка для налоговой?

Отдельно следует сказать про случай, когда земельный участок был продан ниже кадастровой стоимости, чтобы уйти от налогообложения. В новой редакции Налогового кодекса определяются положения, когда продается любой недвижимый объект, к которым относится и земельный участок, приобретенный после наступления 2016 года.

Если земельный участок продан ниже кадастровой стоимости, то для них применяется сравнение с кадастровой оценкой на начало года, когда переход прав собственности на него зарегистрирован. В случае, когда сумма дохода от продажи окажется ниже стоимости по кадастру, то для расчета налогооблагаемой базы применяется коэффициент 0,7.

При продаже участка, находящегося в долевой собственности нескольких лиц, существуют особенности:

- при продаже долей по одному договору сделки применяется имущественный вычет один раз, т.е. на всю стоимость объекта недвижимости в размере 1 млн. рублей (например, участок находится в совместной собственности у двух лиц в равных долях и продается по одному договору, тогда вычет будет предоставлен каждому по 500 тыс. рублей);

- при продаже долей по разным договорам у каждого собственника возникает право воспользоваться имущественным вычетом относительно своей доли (по каждому договору вычет составит 1 млн. рублей).

Порядок и сроки уплаты земельного налога в 2020 году

Полученные доходы в случае, когда продана земля, которой владели менее минимального срока и имеется НДФЛ к уплате в бюджет, декларируются. Это является обязанностью налогоплательщика. Даже полученный нулевой результат по НДФЛ требует подтверждения расчетов в налоговый орган.

Значит, требуется заполнение декларации по форме 3-НДФЛ и представление ее в следующем году после получения дохода, не позднее 30 апреля. Заплатить же НДФЛ необходимо в год подачи декларации не позднее 15 июля.

Если землю продали 2019 году менее положенного срока, то налоговую декларацию (3-НДФЛ) нужно передать до 30 апреля 2020 года, а земельный налог нужно оплатить до 15 июля 2020 года.

Если же декларация подана в ИФНС вовремя, но пропустили срок уплаты налога, то будет применены пени за каждый день просрочки.

Когда не исполнена обязанность и по декларированию и по уплате, то на провинившееся лицо накладывается штраф в 20% от суммы налогооблагаемого дохода.

Помимо штрафа подлежат взысканию и пени, исчисляемые в размере 1/300 от ставки рефинансирования ЦБ, действующей на дату расчета задолженности.

Примеры заполненной декларации при:

- продажи земли. pdf;

- покупки земли. pdf.

Оштрафовать налоговики могут и за несвоевременное предоставление декларации. Сумма штрафа не может быть менее 1 000 рублей даже для тех, у кого расчеты налога окажутся нулевыми, но декларация сдана не в срок. Поэтому лучше своевременно побеспокоиться о ее заполнении и передаче в налоговой орган лично или через личный кабинет ФНС, Госуслуги.

Куда обращаться за налоговым вычетом при продаже земельного участка?

Для этого нужно обратиться в ФНС по месту жительства и предоставить документы на право получения вычета, а именно:

- Налоговую декларацию по форме 3-НДФЛ — инструкция заполнения.

- Копии документов, подтверждающие факт продажи земли: договор купли-продажи или мены и т.д.

- Для расходного вычета потребуются дополнительные документы, доказывающие расходы:

- чек;

- банковская выписка;

- расписка продавца;

- ПКО или платежное поручение.

С собой необходимо кроме копий иметь оригиналы документов, для проверки налоговым инспектором.

: Налог при продажи недвижимости для физических лиц

Источник: https://nedexpert.ru/nalogi/nalog-s-prodazhi-zemelnogo-uchastka-dlja-fizicheskih-lic/

Продажа Земельного Участка В Долевой Собственности Ндфл

Под долей имущества КС понимает долю, выделенную в натуре и признаваемую объектом индивидуальной собственности, например комнату (Постановление Конституционного Суда РФ от 13.03.2008 № 5-П). Определить, что конкретно находится в вашей собственности — комната, выделенная в натуре, или доля в праве общей долевой собственности, можно с помощью свидетельства о праве собственности.

Особенности Территорию участка, принадлежащего сразу нескольким гражданам зачастую поделить невозможно, или если удастся – то получившиеся доли окажутся слишком малы и неудобно расположены. Из – за этого большинство граждан предпочитает продавать доставшиеся им по наследству или в дар земельные участки.

Согласно российскому законодательству, участки могут быть двух видов: Делимые Это такие участки, которые могут быть разделены на несколько частей, и при этом они не утратят свои полезные характеристики, могут быть использованы для строительства, ведения садово – огороднического хозяйства, строительства объектов для осуществления предпринимательской деятельности Неделимые Это такие объекты, разделить которые фактически не возможно без нарушения их целостности и функциональности.

Продажа доли земельного участка ндфл

* имя и фамилия изменены редакцией Представители МВД, Минюста, ФСБ, Генпрокуратуры и других ведомств настаивали, что оспариваемые положения соответствуют действующему законодательству и не нарушают прав административных истцов. В деле потребитель пошел дальше, чем обычно, замечает Сергей Сергеев: при наличии договора на все услуги оплачены только коммунальные.

При продаже земельных участков возникает необходимость выплаты налога на доходы физических лиц (НДФЛ). Некоторые группы граждан могут не платить его или иметь право на вычет. Производить выплату налога после реализации земельного участка или дачи обязаны физические лица, считающиеся владельцами этой недвижимости менее пяти лет.

Как правильно заполнить декларацию 3-НДФЛ при продаже квартиры (дома, земельного участка, дачи)

В полях 010-030 указываются сведения об источнике дохода, то есть в нашем случае покупателе квартиры. Если за проданную квартиру деньги вы получили от физического лица, то следует указать его ФИО и в поле 030 и ИНН в поле 010 (если есть). Поля 020 и 021 заполняются, если источником дохода выступили юридические лица.

Если вы продали квартиру, дом либо другую жилую недвижимость (например, дачный домик, комнату, земельный участок), то вам необходимо предоставить в налоговую инспекцию по вашему месту жительства декларацию 3-НДФЛ, в которой вам придется отчитаться о полученных от продажи доходах и заплатить причитающийся государству налог на доходы физических лиц. В статье рассмотрим заполнение 3-НДФЛ при продаже квартиры и иной жилой недвижимости. В конце статьи вы можете скачать бланк 3-НДФЛ, образец заполнения декларации вы найдете там же.

Налог при продаже земельного участка в 2020 году для физических лиц

Одним из ее элементов является величина поступившего дохода. Ее определение производится исходя из сведений, внесенных участниками сделки в заключенный между ними договор продажи-приобретения.

Обратите внимание! С начала 2016 года имели место быть некоторые нововведения, представленные законодательными нормами, связанные с предотвращением уменьшения цены земельной территории.

К сожалению, в нашей стране это является частой практикой и производится ради того, чтобы сократить сумму полагающегося государству налога.

Рекомендуем прочесть: Возвращение налоговых вычетов при покупке квартиры

Минимальный размер суммы, по которой Василий Петрович сможет продать участок, согласно новым нормам, составляет 4 миллиона 690 тысяч российских рублей.

Эту величину мы получили, умножив кадастровую стоимость участка нашего героя на 0,7.Из этого следует, что, даже реализовав участок за меньшую сумму, Василий Петрович будет обязан уплатить в государственную казну 13% от 4 миллионов 690 тысяч.

Продажа земельного участка в общей долевой собственности 2020

Как поступить, если необходимо выполнить межевание и занести участок в кадастр, а также как прекратить споры с соседями по поводу границ участка расскажет юрист в данном видео: Как разделить землю в долевом владении Обычно общую собственность на территорию имеют супруги, которые приобрели надел в браке, либо после приватизации территории родственниками. Реже долевая собственность на площадь надела бывает у людей, не имеющих родства. Согласно статье 252 ГК РФ каждый из владельцев может потребовать разделения участка.

Процедура продажи доли квартиры в долевой собственности Процедура займет 10 рабочих дней.

Финансы Если недвижимость находилась во владении у продавца менее трех лет – он обязан подать налоговою декларацию по форме 3-НДФЛ и уплатить налог по ставке 13%.

В то же время он имеет право на налоговый вычет, но на сумму не более 1 000 000 рублей, или вправе сократить сумму налогооблагаемых доходов на сумму связанных с приобретением данного объекта недвижимости расходов.

Как продать долю земельного участка

Из этого правила есть исключение, касающееся земель сельхозназначения. Если дольщик продает часть земли без выделения земельного участка другому совладельцу или представителю фермерского, крестьянского хозяйств, который пользуется реализуемой землей, извещать остальных о продаже не обязательно (п.2 ст. 12 закона №101-ФЗ от 24.07.2002 г.).

Такое извещение необходимо отправить всем дольщикам письмом с уведомлением о вручении. На почте нужно составить опись (2 экз.), при этом сотрудник почты ставит штамп и становится свидетелем отправки; затем указать ценность письма.

Сумму можно установить по своему усмотрению. Спустя месяц необходимо получить уведомление или забрать письма с пометкой о том, что они не были вскрыты. Полученные документы прикладываются к договору купли-продажи.

Ндфл с земельного участка при его разделе и последующей продаже

В пункте 2 статьи 11.4 Земельного кодекса РФ определено, что при разделе земельного участка у его собственника возникает право собственности на все образуемые в результате раздела земельные участки.

При этом согласно пункту 1 статьи 26 Земельного кодекса РФ права на земельные участки, предусмотренные в главах III и IV Земельного кодекса РФ, удостоверяются документами в соответствии с Законом N 122-ФЗ.

В 2006 году супруги приобрели в долевую собственность (по 1/2 доли каждому) для индивидуального строительства земельный участок. В 2011 году по соглашению сторон участок разделили согласно долям на два участка и получили новые свидетельства о регистрации. В этом году один участок продан.

Налог с продажи земельного участка: что изменилось с 2020 года

С 2010ПО2016 Я БЫЛА ИП (глава кфх). В хоз-ве было 5 членов ,долевая собственность,находилась на ЕСХН. В ноябре 2016 я закрываю ИП и мы продаем свои доли одному хозяину.

( пример;кадастровая стоимость доли-794000 продажа 1392500.Доли находятся на 3 участках. У каждого по 3 договора купли-продажи. Будем ли мы платить налог с продажи? Ведь земля находилась более 5 лет.

Кадастровый номер при закрытии ИП не поменялся.

1) право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником этого налогоплательщика в соответствии с Семейным кодексом Российской Федерации;

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 16 апреля 2013 г

Учитывая вышеизложенное, если вновь образованный земельный участок при его продаже будет находиться в собственности налогоплательщика менее трех лет, то он имеет право на получение имущественного налогового вычета в сумме, не превышающей 1 000 000 рублей.

В 2012 г. мной реализован выделенный земельный участок. В связи с этим прошу разъяснить: подлежит ли налогообложению доход, полученный мной от продажи выделенного мне в счет доли земельного участка в связи с реальным разделом земельного участка, которым я владел на праве общей долевой собственности с 2004 года?

Льгота по ндфл при продаже земельного участка

доход налогоплательщика в виде полученной им денежной компенсации от отчуждения недвижимости не определенной в п.172.1 статьи 172 НКУ при обмене объекта недвижимости на другой или другие продажа или обмен на протяжении отчетного налогового года более одного из объектов недвижимости, определенных и не определенных в п.172.1 ст.172 НКУ, совершающаяся физическим лицом — нерезидентом

Указанные операции признаются реализацией и в случае, когда осуществлены безвозмездно (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ). Однако в соответствии с пп. 6 п. 2 ст.

146 НК РФ операции по реализации земельных участков (долей в них) объектом обложения НДС не являются. Это значит, что при осуществлении данной операции исчислять и уплачивать налог не требуется.Реализация земельных участков, составляющих муниципальную казну, с точки зрения положений пп.

Ндфл продажа земельного участка

Рассмотрим случай исчисления НДФЛ и применения имущественных вычетов, когда физическое лицо продает другому физическому лицу земельный участок и расположенный на нем жилой дом. При этом земельный участок находится в собственности более 3 лет, а жилой дом — менее 3 лет.

Продажа полученной от продажи жилого дома, находившегося в собственности налогоплательщика менее 3 лет, но не превышающей в целом 1000000 рублей; полученной от продажи земельного участка, находившегося в собственности налогоплательщика более 3 лет в размере фактической продажи.

Однако отметим, что в данной ситуации не целесообразно заменять имущественный налоговый вычет в отношении земельного участка вычетом в виде фактически произведенных расходов: ведь как говорилось выше, поскольку земельный участок находился в собственности продавца более 3 лет, то имущественный налоговый вычет предоставляется в сумме, полученной при продаже участка.

Для того чтобы помочь найти ответы на эти вопросы мы создали эту небольшую шпаргалку по порядку заполнению декларации 3-НДФЛ.

C чего начать заполнение декларации 3-НДФЛ? В независимости от того, заполняете вы декларацию в компьютерной программе или используете 3-НДФЛ в Excel. начинают заполнять декларацию обычно с титульного листа.

Титульный лист в декларации 3-НДФЛ 2014 года состоит из одной страницы и содержит в основном статичную информацию о налогоплательщике, который заполняет декларацию; о налоговом органе, в который декларация подается, здесь указывается год, за который заполняется 3-НДФЛ и т.

д. Какие листы декларации 3-НДФЛ нужно заполнять и в каком порядке? В приведенных примерах показано, какие листы декларации 3-НДФЛ за 2014 год и в какой последовательности нужно заполнять в различных случаях.

Источник: https://russianjurist.ru/ugolovnoe-pravo/prodazha-zemelnogo-uchastka-v-dolevoj-sobstvennosti-ndfl

Продажа доли земельного участка в общей долевой собственности 2020 3 ндфл заполнение

Налоговая декларация по форме 3-НДФЛ представляется в налоговый орган по месту Вашего учета. По правилам статьи 228 Налогового кодекса РФ Вы обязаны по итогам календарного года представить в налоговый орган по месту своего учёта налоговую декларацию по форме 3-НДФЛ в срок не позднее 30 апреля года, следующего за годом, в котором Вы получили доходы.

Реквизиты для перечисления налога на доходы Вы можете найти на сайте Вашей налоговой инспекции либо у нашего специалиста.

Для получения имущественного вычета в Ростове-на-Дону Вам необходимо обратиться в налоговый орган по месту жительства с соответствующим заявлением и заполненной декларацией по форме 3-НДФЛ, копиями: договора на приобретение квартиры, свидетельства о регистрации права собственности, кредитного договора (при наличии ипотеки), платёжных документов и оригиналами: справок 2-НДФЛ со всех мест работы за год и справки банка об уплаченных процентах по кредиту (при наличии ипотеки). Согласно положениям подпункта 1 пункта 1 статьи 220 НК РФ налогоплательщик, при определении налоговой базы, имеет право получения имущественного налогового вычета в размере 1000000 рублей.

В подпункте 2.1.

2 производится расчет имущественного налогового вычета по доходам, полученным от продажи иного имущества, находившегося в собственности налогоплательщика менее 3-х лет иного недвижимого имущества, за исключением жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе . В подпункте 2.2.2 указывается сумма фактически произведенных налогоплательщиком и документально подтвержденных расходов, связанных с приобретением иного имущества, находившегося в собственности налогоплательщика менее 3-х лет иного недвижимого имущества, за исключением жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе . В подпункте 2.3.1 указывается общая сумма дохода от продажи имущества, указанного в пункте 2 Листа Д2 (сумма значений подпунктов 2.1.1 и 2.2.1 Листа Д2). В подпункте 2.3.2 рассчитывается общая сумма имущественных налоговых вычетов по доходам, полученным от продажи иного имущества (сумма значений подпунктов 2.1.2 и 2.2.2 Листа Д2) . В подпункте 2.4.2 указывается сумма фактически произведенных налогоплательщиком и документально подтвержденных расходов, связанных с приобретением иного имущества. В пункте 3 Листа Д2 рассчитывается общая сумма имущественного налогового вычета, предусмотренного статьей 220 Кодекса, по доходам в виде выкупной стоимости земельного участка и (или) расположенного на нем иного объекта недвижимого имущества, полученной налогоплательщиком в денежной или натуральной форме, в случае изъятия указанного имущества для государственных или муниципальных нужд. В пункте 4 Листа Д2 рассчитывается общая сумма налоговых вычетов по Листу Е Д2.

Уплата налога с продажи доли квартиры

Одним из способов значительно уменьшить сумму налога с продажи доли в квартире, является документальное подтверждение расходов на ее приобретение. Если же владелец не может никак доказать понесенные убытки по покупке недвижимости, то он может воспользоваться следующим видом льготы – фиксированным имущественным вычетом.

Казалось бы, что мешает указать в договоре купли-продажи меньшую сумму и не платить никаких налогов. Однако, законодательно утвержден порядок определения минимальной стоимости реализуемого имущества. В ст. 217.

1 НК РФ четко указано, что сумма дохода, получаемая от продажи недвижимости не должна быть меньше, установленной кадастровой стоимости имущества на 1 января года совершения сделки, уменьшенной на коэффициент 0,7. При этом не всегда есть требуемые данные об объекте.

В такой ситуации собственник не ограничен требованиями данного пункта (п. 5 ст. 217.1 НК РФ).Рекомендуем прочесть: Когда заплатят чернобыльские за декабрь 2020 года

Как подавать декларацию 3-НДФЛ при продаже земельного участка, находившегося в собственности менее 3-х лет

Сумма дохода от продажи определяется в соответствии с договором купли-продажи. При этом если вы продаете объект недвижимости, приобретенный после 01.01.

2020, и сумма дохода от его продажи меньше, чем его кадастровая стоимость на 1 января года, в котором зарегистрирован переход права собственности на продаваемый объект, умноженная на понижающий коэффициент 0,7, то доход от продажи составит величину указанной кадастровой стоимости, умноженной на 0,7. Понижающий коэффициент может быть уменьшен законом субъекта РФ (п. п. 5, 6 ст. 217.1 НК РФ; п. 3 ст. 4 Закона N 382-ФЗ).

Источник: https://sibyurist.ru/litsenzionnyj-dogovor/prodazha-doli-zemelnogo-uchastka-v-obshhej-dolevoj-sobstvennosti-2019-3-ndfl-zapolnenie

Имущественный вычет при продаже земельного участка

Последнее обновление 2019-06-06 в 11:44

Налоговый вычет при продаже земельного участка абсолютно идентичен вычету при продаже жилья.

Согласно Налоговому кодексу РФ, действующему на сегодняшний день, получить льготу возможно в случае:

- Если право собственности на участок оформлено после 1.01.2016 г., то вы можете получить налоговый вычет при продаже земельного участка, находившегося менее 5 лет в собственности.

Однако,

- если объект унаследован или получен в дар от родственника;

- если объект приобретен в результате приватизации;

- объект получен налогоплательщиком по договору пожизненного содержания с иждивением;

то при сроке владения менее 3 лет по таким объектам можно применить вычет при продаже.

2. Если право собственности на участок оформлено до 1.01.2016 г., то вы можете получить налоговый вычет при продаже земельного участка, находившегося менее 3 лет в собственности.

https://www.youtube.com/watch?v=_vqy9hNxzQU

Если вы владеете участком больше данного срока, имущественный вычет заявлять не нужно, т.к. по закону полностью освобождаетесь от налогов.

Как определить срок владения земельным участком

Отсчет срока владения участком начинается с момента регистрации право собственности на него. Если с участком происходили какие-либо изменения, например, был разделен на доли, то началом срока владения будет считаться новая дата регистрации доли.

Размер налогового вычета при продаже земельного участка

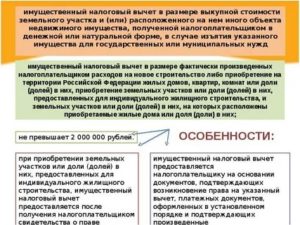

При продаже земельного участка можно рассчитывать на два варианта компенсаций:

- уменьшение налоговой базы на 1 000 000 руб. с цены продажи земли;

- уменьшение налоговой базы на сумму затрат на приобретение участка.

Основания пп. 1 и пп. 2 п. 2 ст. 220 НК РФ.

Как рассчитать налог и применить вычет

Пример

Тищенко Е.E. купил участок в 2018 г. за 775 000 руб., в 2019 г. при продаже по кадастровой стоимости он получил 1 300 200 руб., из чего следует, что налоговая база:

- в первом варианте 1300 200 – 1 000 000 = 300 200 руб.;

- по второму варианту 1 300 200 – 775 000 = 525 200 руб.

Итоговая сумма возврата:

- в первом случае 300 200 × 13% = 39 026 руб.;

- во втором случае 525 200 × 13% = 68 276 руб.

В этом примере, Тищенко Е.Е. будет выгоднее воспользоваться первым вариантом вычета.

Можно ли в договоре купли-продажи занизить стоимость земельного участка, чтоб не платить налог

При продаже земельного участка после 01.01.2016 года стоит учитывать его кадастровую стоимость. Если цена продажи земли отличается от его кадастровой стоимости и составляет ниже, чем 70% ее величины по состоянию на 1 января года продажи, то налог будет рассчитываться, исходя из кадастровой стоимости умноженной на коэффициент 0,7.

Пример

Пригожин А.Н. получил в наследство в 2018 году земельный участок. В 2019 году он договорился с покупателем и занизил стоимость участка, указав в договоре 1 000 000 руб., рассчитывая воспользоваться вычетом и не платить налог.

Однако, кадастровая стоимость этой земли составляет 2 300 000 рублей.

70% от кадастровой стоимости: 2 300 000 × 0.7 = 1 610 000 руб.

Получается, что Пригожин продал свою недвижимость существенно ниже, чем его кадастровая стоимость, а для расчета налога он должен взять большую стоимость — 1 610 000 руб.

Сумма налога составит: (1 610 000 — 1 000 000 (вычет))×13% = 79 300 руб.

Важно! Если продан участок до минимального срока владения, стоимостью меньше 1 000 000 руб. (но не менее 70 % от кадастровой стоимости), то налог вам платить не нужно, но декларацию 3-НДФЛ подавать обязательно, при этом указав в ней, что вы использовали вычет.

Как заполнить правильно 3-НДФЛ на вычет при продаже земельного участка читайте здесь.

Налоговый вычет при продаже доли земельного участка

Если земельный участок находится в долевой собственности, то при его продаже (срок владения менее 5 лет) нужно учесть следующее.

- Этот участок можно продать, как единый объект по одному договору, но тогда налоговый вычет 1 000 000 руб распределится между собственниками пропорционально их доле либо по договоренности при совместной собственности.

Пример 1

Супруги Кожевниковы купили участок в 2017 году в совместную собственность. В 2018 году они продали его по кадастровой стоимости за 1 500 000 руб. по одному договору, как единый объект собственности. Они договорились, что вычет будет получать супруг.

В таком случае, вычет составит 1 000 000 руб.

Применив вычет, сумма налога к уплате: (1 500 000 — 1 000 000)×13% = 65 000 руб.

- Но можно продать каждую долю по отдельному договору. Тогда имущественный вычет может заявляться по каждой доле и каждый ее собственник применит по 1 000 000 руб. вычета.

Пример 2

Супруги Кожевниковы купили участок в 2017 году: 40% доли оформили на жену и 60 % — на мужа. В 2018 году они продали этот участок по кадастровой стоимости по разным договорам одному покупателю: супруга свою долю за 600 000 руб., а супруг — за 900 000 руб.

Оба супруга могут воспользоваться вычетом в 1 000 000 руб. каждый.

Налог на долю Кожевниковой: (600 000 — 1 000 000)×13% = — 52 000 руб.

Налог на долю Кожевникова: (900 000 — 1 000 000)×13%= — 13 000 руб.

Таким образом, Кожевниковым платить налог не нужно, но каждый из них должен подать в налоговую инспекцию декларацию 3-НДФЛ.

Когда подать декларацию 3-НДФЛ при продаже земли и платить налог

Декларацию 3-НДФЛ при продаже земельного участка необходимо подать после окончания года, в котором была совершена сделка, но не позднее 30 апреля. После подачи декларации необходимо уплатить налог до 15 июля.

Пример

Волошин Е.И. в 2019 году продал земельный участок, который был куплен в 2018 году. Декларацию 3-НДФЛ ему необходимо подать до 30 апреля 2020 года, а НДФЛ заплатить до 15 июля 2020 года.

Итоги

- Имущественный вычет при продаже земельного участка идентичен вычету при продаже квартиры.

- Платить налог или нет при продаже земельного участка зависит от срока владения им.

- При продаже земельного участка можно применить налоговый вычет 1 000 000 руб.

- При расчете налога за продажу земельного участка важно учитывать его кадастровую стоимость.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: https://NalogBox.ru/nalogovye-vychety/imushhestvennyj-vychet/imushhestvennyj-vychet-pri-prodazhe-zemelnogo-uchastka/

Налоговый вычет при продаже земельного участка

Имущественный налоговый вычет (ИНВ) предоставляется резидентам РФ в отношении дохода, полученного от продажи земельного участка (доли в нем), если еще не истек минимальный срок владения данным объектом, по окончании которого налогоплательщик освобождается от уплаты НДФЛ.

Минимальный срок владения недвижимостью, установленный законодательством РФ, составляет:

1. Не менее 3 лет, если право собственности на участок получено:

- по наследству или в порядке дарения от близкого родственника (когда сторонами договора выступают родители и дети, бабушка (дедушка) и внуки, родные (неполнородные) братья и сестры);

- при передаче по договору пожизненного содержания с иждивением;

- в результате приватизации.

2. Не менее 5 лет – во всех иных случаях.

При этом для объектов, приобретенных ранее 01.01.2016 года, минимальный срок владения составляет по-прежнему 3 года (такой период был утвержден в «старой» версии законодательства, действовавшей до вышеуказанной даты).

Как рассчитать налог с применением вычета

НК РФ предлагает налогоплательщику 2 варианта расчета подоходного налога:

1. С применением вычета в установленном размере:

НДФЛ к уплате = (Доход от продажи имущества – Вычет) * 13 %

Сумма вычета составляет 1 000 000 рублей.

Если полученный доход не превышает эту сумму, то налог к уплате будет равен нулю, но налогоплательщику все равно потребуется сдать декларацию 3-НДФЛ в установленные сроки.

Если земельный участок находился в долевой или совместной собственности и был продан как единый объект в рамках одного договора купли-продажи, вычет распределяется между совладельцами по договоренности или пропорционально их долям.

При этом собственник, продающий только свою долю по отдельному договору, имеет право применить вычет в полном размере.

Обратите внимание:

- налогоплательщик, продавший в течение одного налогового периода несколько объектов, может использовать ИНВ в установленных пределах только по всем проданным объектам в совокупности. Т. е. если в течение года было продано 2 участка, максимальный вычет все равно составит 1 000 000 рублей от их общей стоимости;

- применять вычет можно неограниченное количество раз.

2. С применением вычета в размере документально подтвержденных расходов на приобретение недвижимости:

НДФЛ к уплате = (Доход от продажи объекта – Расходы по покупке этого объекта) * 13 %

Нужно отметить, что если расходные документы не были утеряны, а стоимость продаваемой недвижимости незначительно превышает затраты по ее приобретению, то такой вид расчета будет наиболее выгоден.

Например:

Смелов А. А. купил земельный участок в 2017 году за 1 500 000 руб. в индивидуальную собственность. В 2018 году он продал данный объект за 2 000 000 руб.

Если Смелов А. А. применит фиксированный вычет, то сумма налога к уплате в бюджет составит:

НДФЛ к уплате = (2 000 000 руб. – 1 000 000 руб.) * 13 % = 130 000 руб.

Если же применить вычет на сумму фактических расходов, то размер налога будет на порядок меньше:

НДФЛ к уплате = (2 000 000 руб. – 1 500 000 руб.) * 13 % = 65 000 руб.

Но если недвижимость, приобретенная до 01.01.2016, была продана существенно ниже ее кадастровой стоимости (более чем на 30 %), установленной на 1 января года, в котором право собственности на объект перешло к новому владельцу, то учитывается не фактически полученный доход налогоплательщика, а другая минимально допустимая сумма, вычисляемая по формуле:

Доход от продажи квартиры = Кадастровая стоимость объекта * 0,7.

Полученный результат используется при расчете НДФЛ независимо от выбранного способа применения вычета.

Например:

Пашин Р. А. продал земельный участок под ИЖС в 2018 году за 1 850 000 руб. При этом кадастровая стоимость объекта на 01.01.2018 составляет 2 900 000 руб.

Таким образом, для расчета НДФЛ будет использован не фактический доход Пашина Р. А., а кадастровая стоимость объекта, исчисленная с понижающим коэффициентом:

Доход от продажи земельного участка = 2 900 000 руб. * 0,7 = 2 030 000 руб.

Документы для получения вычета

В срок до 30 апреля года, следующего за годом, в котором была продана недвижимость, налогоплательщик подает в налоговую инспекцию по месту жительства:

- декларацию по форме 3-НДФЛ;

- документы, подтверждающие факт продажи имущества (договор купли-продажи, мены и пр.).

Если заявлен вычет в размере фактических расходов, дополнительно представляются:

- документы, подтверждающие затраты на приобретение земельного участка (чеки, банковские выписки, платежные поручения и т.п.).

К декларации в качестве приложений прикладываются копии вышеуказанных документов, а оригиналы предъявляются инспектору только для сверки и остаются на руках у налогоплательщика.

Обратите внимание: если в 3-НДФЛ отражен налог к уплате, он должен быть перечислен в бюджет не позднее 15 июля года, следующего за годом, в котором был получен доход от продажи имущества.

Список источников

1. Статья 220 НК РФ. Имущественные налоговые вычеты.

2. Пункт 17.1. статьи 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения).

3. Пункт 4 статьи 229 НК РФ. Налоговая декларация.

Источник: https://pra-vo.com/nalogovyj-vychet-pri-prodazhe-zemelnogo-uchastka.html

3ндфл Продажа Доли Земельного Участка В Общей Долевой Собственности 2020 Ндфл

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «3ндфл Продажа Доли Земельного Участка В Общей Долевой Собственности 2020 Ндфл». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Далеко не всегда дом оформляется на одного владельца. В некоторых ситуациях дом принадлежит сразу нескольким лицам: при наследовании, при покупке жилья супругами.

Нередки случаи, когда требуется знать, как продать долю в доме, принадлежащую одному из совладельцев. Процедура продажи части домовладения будет отличаться от оформления сделки с целым домом.

В данном случае, исходят из принципов соблюдения законодательства в процедуре оформления и учета интересов остальных собственников.

- фамилия, инициалы;

- дата и место рождения (наименование населенного пункта согласно свидетельству о рождении);

- сведения о гражданстве;

- код страны «643» для РФ;

- паспортные данные (код паспорта «21»);

- место жительства в РФ согласно подтверждающим документам (паспорт или документ, подтверждающий регистрацию), обратите внимания для жителей Москвы и Санкт-Петербурга строки «город» и «район» заполнять не нужно;

- для лиц без гражданства и иностранных граждан указывается место жительства за пределами РФ внизу страницы.

Налоговый вычет при долевой собственности

Процесс выделения может происходить физически, если предпринят распорядок использования долевого жилья всеми владельцами, и создаётся отдельный выход из обособляемой области строения.

Обязательным требованием продажи обособленной области считается фиксация изменений в имуществе на основании закона и наличии технического паспорта. Он ставит область строения на кадастровый учёт.

Покупателю это не выгодно, если он в будущем собирается выставить жилье на учет в налоговой службе и получить вычет (он будет также в меньшем объеме).

Чтобы устранить эту несправедливость, государство возвращает вам 13% от суммы покупки, но не более 260 тысяч рублей. Как это происходит? Предположим, вы купили долю в квартире в новостройке за 2,5 млн рублей.

Декларация представляет собой достаточно объемный документ, содержащий 23 листа для заполнения: титульный лист с указанием информации о налогоплательщике на 2-х листах и 21 лист для указания информации о доходах и расчета НДФЛ. Не стоит заранее пугаться, при продаже квартиры физическим лицом заполнять нужно далеко не все. Ст. 250 Гражданского кодекса РФ о преимущественном праве покупки.

Имущественный вычет с продажи 1 миллион рублей

Если вы получили недвижимость в наследство, вы имеете право не платить НДФЛ с продажи через 3 года после получения права собственности на квартиру, то есть со дня смерти наследодателя. Основание: пп. 1 п. 3 ст. 217.1 НК РФ, Письмо Минфина России от 19 июня 2020 г. N 03-04-05/41648.

Например: многодетные супруги Ивановы купили в 2020 году жилой дом в общую долевую собственность со своими 3 детьми (доля каждого совладельца составила 1/5) за 3 340 000 руб. Супруги приняли решение, что муж получит вычет за доли двоих детей, а жена – за долю одного ребенка.

Имущественный вычет при долевой собственности

- по наследству или в порядке дарения от близкого родственника (когда сторонами договора выступают родители и дети, бабушка (дедушка) и внуки, родные (неполнородные) братья и сестры);

- при передаче по договору пожизненного содержания с иждивением;

- в результате приватизации.

Распределение вычета при покупке жилья в долю с детьми

- декларация по форме 3-НДФЛ (кроме суммы вычета в бланк нужно внести сведения из справки о доходах и суммах начисленного и удержанного налога, полученной от работодателя, а саму справку приложить к декларации);

Кадастровая стоимость берется по состоянию на 1 января года, в котором состоялась сделка. Поэтому при совершении многомиллионных сделок с низкой маржой очень важно иметь и сохранять все документы, подтверждающие их реальность и законность. Это позволит в будущем существенно сэкономить.

Чтобы заплатить налог (предварительно рассчитав его) с продажи недвижимого имущества, законопослушному налогоплательщику надо заполнить и передать в ИФНС (по месту прописки) декларацию.

Образец заполнения (форма 3-НДФЛ) имеется на сайте налоговой. Срок подачи этого документа: на следующий после совершения сделки год в период с 1 января по 30 апреля.

Размер налога рассчитывается самостоятельно, за подлинность данных отвечает налогоплательщик. О чем он предупреждается.

Размеры налога

В Российской Федерации на данный момент плоская система налогообложения доходов. Для резидентов ставка равна 13 %. Доходы нерезидентов облагаются по ставке в 30 %. Расчетом налогооблагаемой базы (дохода) налогоплательщик занимается самостоятельно. Законодательство предоставляет налогоплательщику два варианта расчета.

Указано, что у участника долевой собственности, по заявлению которого осуществляется выдел земельного участка, возникает право собственности на образуемый участок. Такой участник утрачивает право долевой собственности на измененный земельный участок.

Право собственности на вновь создаваемое недвижимое имущество, подлежащее госрегистрации, возникает с момента регистрации. Таким образом, срок нахождения в собственности образованных при выделе земельных участков исчисляется с даты их регистрации в ЕГРП.

Сумма дохода, превышающая сумму примененного имущественного налогового вычета, предусмотренного подпунктом 1 пункта 1 статьи 220 Кодекса, подлежит налогообложению налогом на доходы физических лиц в общеустановленном порядке по ставке 13 процентов.

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 16 апреля 2013 г. N 03-04-05/9-375 О налогообложении НДФЛ дохода от продажи земельного участка

Пунктом 9 статьи 12 Федерального закона от 21.07.

1997 N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» установлено, что в случае раздела, выдела доли в натуре или других соответствующих законодательству Российской Федерации действий с объектами недвижимого имущества записи об объектах, образованных в результате этих действий, вносятся в новые разделы Единого государственного реестра прав и открываются новые дела правоустанавливающих документов с новыми кадастровыми номерами.

Имущественный налоговый вычет за долевую собственность бывает не только при покупке, но и при продаже имущества. Приобретение и продажа недвижимости — это финансово очень затратные операции, поэтому государство старается поддержать граждан путем предоставления налоговых вычетов. При операциях с недвижимостью предусмотрено 2 вида вычетов:

Что такое имущественный налоговый вычет с долевой собственности

Внимание! Дата покупки жилья — та дата, которая указана в свидетельстве о регистрации права собственности при покупке по договору купли-продажи, либо дата из передаточной документации при приобретении недвижимости по договору долевого участия в строительстве.

В прошлом году продал автомобиль, который был в собственности меньше 3 лет. Покупал за 350 000 руб. у физлица, продал за 300 000 руб. также физлицу. Но все документы, связанные с покупкой и продажей авто, утеряны. Какие цифры указать в декларации 3-НДФЛ, если нечем подтвердить суммы сделок?

Ответы на — вопросы по — «обязательной» 3-НДФЛ

В 2020 г. я продала квартиру, 2/5 которой принадлежали мне с 2002 г. (приватизация), а 3/5 я получила по договору дарения от отца в 2020 г. Объединение в один объект после регистрации договора дарения не производилось.

Квартира продана как единый объект (не по долям), но в договоре указано, что она принадлежит мне на основании двух свидетельств.

Нужно ли мне декларировать продажу 3/5 долей и уплачивать НДФЛ с соответствующей части полученного дохода?

Квартира приобретена по долям: как считать срок владения

Обратите внимание: вы сами вправе выбрать более выгодную форму вычета: в размере 1 000 000 руб. или в сумме фактических расходов. И вычет в сумме фактических расходов распределяется аналогичным образом.

То есть если документально подтвержденные расходы на строительство дома составили, к примеру, 1 855 600 руб., то каждый из совладельцев вправе воспользоваться вычетом в сумме 371 120 руб. (1 855 600 руб. / 5).

До 2020 года действовало правило: если доля находилась в вашей собственности 3 года и больше, то доход от ее продажи не облагался налогом. Сумма дохода значения не имеет. Декларированию такой доход не подлежит.

3 ндфл 2020 продажа квартиры в долях документы

Семейная пара владеет квартирой по договору общей долевой собственности. Каждый из супругов собственник ½ квартиры. Пара решила продать жилье по единому договору купли-продажи за 1 млн. и воспользоваться имущественным вычетом.

Образец заполнения 3-ндфл при продаже квартиры менее 3 лет

Он вычисляется как разница между суммой продажи этой квартиры и суммой ее первоначальной покупки. Получается разница в семьсот тысяч рублей. И тринадцать процентов от этой суммы – девяносто одна тысяча рублей. И теперь на листе Д2 «Расчет имущественных налоговых вычетов» видны занесенные данные в Разделе 1.3.

Источник: https://reg-jurist.ru/bez-rubriki/3ndfl-prodazha-doli-zemelnogo-uchastka-v-obshhej-dolevoj-sobstvennosti-2019-ndfl