Налог с выходного пособия при увольнении

Налогообложение выходного пособия при увольнении в 2020 году

При увольнении сотрудника, с ним должны быть проведены все расчеты в день его последнего пребывания на службе. В некоторых ситуациях, сотруднику положено выплатить выходное пособие при увольнении. Важно знать, что налогообложение выходного пособия при увольнении имеет ряд своих особенностей, которые регулируются налоговым законодательством.

Чтобы выяснить, подлежат ли выходные пособия налогообложению, следует рассматривать правовую природу пособия, кому и когда оно полагается, а также общие основания для начисления пособия.

Существуют и специализированные нормативно-правовые акты, которые устанавливают дополнительные гарантии и компенсации некоторым работникам, например, госслужащим, судьям, прокурорам.

Что такое выходное пособие при увольнении

Законодатель называет выходное пособие разновидностью компенсационной выплаты. Данные выплаты подлежат начислению сотруднику, который увольняется с предприятия по инициативе работодателя. При этом, важно, чтобы в действиях сотрудника не усматривалось вины в дисциплинарных и иных проступках, которые позволяют уволить сотрудника без выходного пособия, так сказать «по статье».

Трудовой кодекс закрепляет те ситуации, когда сотруднику при увольнении обязательно положено сделать выплату пособия. Минимальный размер такого пособия также установлен Кодексом.

Но следует обратить внимание, что этот перечень не является исчерпывающим.

Тем более, работодатель имеет право на свое усмотрение, увеличить минимальную сумму выходного пособия, или выплатить его сотруднику, даже если он увольняется по соглашению сторон.

В зависимости от причины и формулировки увольнения можно определить, облагается налогом выходное пособие при увольнении сотрудника, или нет. Дело в том, что налоговое законодательство дает четкие указания, когда работодатель должен облагать налогом выходное пособие, выплачиваемое при увольнении, как дополнительная компенсация.Статьей 217 Налогового кодекса предусмотрено право и обязанность работодателя не облагать налогом выплаты выходного пособия сотруднику, если конечно его увольнение соответствует утвержденному законом порядку.

Что же это за порядок? Этот порядок установлен Трудовым кодексом, в каких случаях, выплата выходного пособия должна произойти обязательно. Соответственно, налогом облагается выходное пособие, если оно превышает установленный законом минимум.

Тем самым, являясь не только компенсационной выплатой, но и дополнительным благом для сотрудника.

К содержанию

В каких случаях выплата выходного пособия при увольнении не облагается налогом

Итак, не нужно облагать налогом НДФЛ выходные пособия, которые выплачиваются сотрудникам при увольнении, если расторжение трудового договора произошло по основаниям, предусмотренным статьей 178 ТК:

- ликвидации предприятия

- сокращение сотрудника в связи с проведением мероприятий по сокращению штата на предприятии;

- отказ сотрудника от планового перевода (например, по состоянию здоровья, или по причине смены месторасположения предприятия, на котором данный сотрудник трудится);

- в случае военного призыва сотрудника на службу;

- при восстановлении в должности незаконно уволенного сотрудника;

- при полной утрате трудоспособности к данной должности работником;

- при отказе работника принять смену условий трудового договора;

- при увольнении сотрудника с руководящей должности на предприятии по инициативе собственника.

Кодекс устанавливает для работодателя право в трудовом договоре или в коллективном трудовом договоре оговорить дополнительные основания для выплаты выходного пособия сотруднику при увольнении, или установить более высокий размер пособия, в сравнении с установленным законом. Но, важно понимать, что во всех других случаях увольнения сотрудника, если работодатель решит выплатить ему выходное пособие, подлежит налогообложению на общих основаниях.

К содержанию

Размер выходного пособия при увольнении, которые не подлежит налогообложению

В соответствии с установленным ст. 178 ТК минимумом выходного пособия, который сотрудник должен получить при увольнении, не подлежат налогообложению такие суммы выходного пособия:

- Если сотрудника увольняют с предприятия по инициативе работодателя в связи с сокращением, или ликвидацией предприятия, ему нужно выплатить выходное пособие в размере среднего месячного заработка данного конкретного сотрудника (не минимальный размер зарплаты по предприятию, как считают некоторые работодатели). Кроме того, за ним сохраняется ежемесячный заработок еще в течение трех месяцев, если он не найдет работу, ранее указанного срока;

- В остальных случаях, предусмотренных ТК, кроме увольнения руководителя, выплате подлежит средний двухнедельный заработок сотрудника на данном предприятии в качестве выходного пособия. Это пособие выплачивается помимо заработной платы, которую фактически сотрудник заработал за время своего труда;

- Для руководящих должностей предусмотрено выходное пособие в пределах установленных трудовым договором с руководителем, но не менее трех месячных окладов данного лица.

Как видно, тот минимум, что установлен законом, не может быть уменьшен по инициативе предприятия. Может быть только увеличен, по доброй инициативе работодателя. Так вот в этом случае, если размер выходного пособия увеличен, такая сумма подлежит обязательному налогообложению.

Кроме того, Управление ФНС дало разъяснение работодателям, что не облагается налогом на доходы физических лиц то выходное пособие, которое выплачено работодателем сотруднику по установленным законом, в частности ст.

178 ТК, причинам, и в установленных данной же статьей, размерах.

Во всех остальных случаях, выходное пособие как компенсационная выплата все равно подлежит налогообложению на общих основаниях, установленных законодательством.

Источник: https://ipinform.ru/kadry/uvolnenie-rabotnikov/osobennosti-nalogooblozheniya-vyxodnogo-posobiya-pri-uvolnenii.html

Условия обложения налогом выходного пособия при увольнении

Многие интересуются – облагаются ли выходное пособие при увольнении НДФЛ? Для начала надо разобраться, при каких условиях производится выплата этого пособия. Если обратиться к законодательной базе, то там можно найти информацию, касающейся выходных пособий, условий их выплаты, какие бывают исключения и т. д.

Пожалуй, самый популярный и распространённый вопрос возникает у людей, увольняющихся с работы – облагается ли НДФЛ с выходного пособия при увольнении и страховыми взносами? На территории Российской Федерации, граждане облагаются различными налогами, в том числе и НДФЛ. Когда происходит увольнение работника, вне зависимости от оснований увольнения, работодатель должен рассчитаться с ним.

В каких случаях выплачиваются выходные пособия?

Что означает эта аббревиатура – НДФЛ? Это налог на доходы физических лиц, является прямым налогом. Уплата его производится с любого законного дохода гражданина, который работает по найму на территории РФ.

Но этот налог также платят и лица, которые не проживают в России, но вышеупомянутый доход получают именно с территории страны. Такие лица называются резиденты страны.

Но не все доходы облагаются данным видом налога, есть и исключения. Это касается выходного пособия при увольнении работника и некоторых других доходов, список которых указан в Налоговом кодексе.

Некоторые пытаются каким-то способом увернуться от уплаты налога на доходы физических лиц. Для таких индивидуумов предусмотрена административная и уголовная ответственность, потому как уклонение от уплаты налогов карается по закону.

Пособия выплачиваются при определённых обстоятельствах увольнения. Нужно учитывать, что они не выплачивается, если сотрудник уволен по инициативе работодателя (прогул работника, неисполнение им своих трудовых обязанностей и т. д.).

В Трудовом кодексе в статье 178 также прописаны условия, при которых данное пособие будет выплачено.

К этим условиям относятся:

- если организация, в которой работал сотрудник, подверглась ликвидации, сменился собственник организации/фирмы;

- если в организации производится сокращение штата работников;

- если сотрудник уходит с работы по призыву в армию;

- если данный сотрудник временно замещал чью-то должность;

- если возникла недееспособность сотрудника в данной сфере работы;

- если были нарушены правила составления трудового договора между работодателем и работником по вине руководителя.

Если данные условия имели место, то работник вправе потребовать вышеуказанные выплаты. Обычно, выплачивается пособие в последний рабочий день работника, когда происходит его увольнение.

В некоторых случаях также установлена фиксированная сумма выходного пособия. Например, если работник увольняется с работы, находящейся на Крайнем Севере или же для работников, расторгнувших трудовой договор на сезонные или временные работы.

Если общая сумма выходного пособия превышает 3-кратный размер заработной платы работника, то на него предусмотрено обложение НДФЛ.

Оформляется выходное пособие в 3 этапа: создаётся приказ, на основании выдачи пособия, потом работника с этим документом ознакомляют и после уже выдают положенные ему денежные средства.Выходное пособие не выплачивается работнику в случаях, если: он нарушал дисциплину, правила внутреннего трудового порядка, а также в период испытательного срока, увольнение по собственному желанию либо же работа была установлена трудовым договором сроком до 2 месяцев.

Кто обязан производить исчисление, удержание и уплату НДФЛ?

Информацию о том, кто производит исчисление, удержание и уплату налога на доходы физических лиц можно найти в Налоговом кодексе РФ, в статье 226. Там чётко прописывается всё – кто является налогоплательщиком, кто производит сборы налога, ответственности сторон и т. д.

К налогоплательщикам НДФЛ относятся:

1) Практикующие нотариусы.

2) Частные адвокаты (у которых есть выделенные помещение).

3) Индивидуальные предприниматели, имеющие бизнес.

4) Фирмы, организации, предприятия и учреждения.

Работодатель по закону обязан уплачивать налоги государству, в том числе и налог на доходы физ. лиц – его работников. Это производится одновременно с начислением зарплаты работникам.

Работодатель в этом случае выступает в роли посредника – работники не вычисляют и не платят самостоятельно НДФЛ. Все операции с вычетом налога должны быть выражены в соответствующих документах.

Но бывает так, что работодатель не выплачивает этот налог. В таком случае работнику придётся самостоятельно вносить платёж для уплаты НДФЛ в государственный бюджет.

С каких доходов необходимо удерживать ндфл?

Как было упомянуто выше, все доходы (и в денежном, и в натуральном выражении) физических лиц облагаются налогом, если получатель этого дохода получает экономическую выгоду.

К таким доходам можно отнести следующие виды:

а) заработная плата;

б) проценты с вкладов в банках;

в) различные призы, выигрыши, подарки (если стоимость более 4 тыс. рублей);

г) покупка движимого и недвижимого имущества (автомобиль, квартира, дом, фирма, ценные бумаги и т. д.);

д) денежная сумма при взимании арендной платы;

е) больничные, отпускные;

ж) премия работнику.

Исключением только являются: пенсии (по возрасту, по инвалидности или в связи с утратой кормильца), стипендии, пособия (по безработице, по беременности и родам). В том числе алименты, гранты, вознаграждения донорам, те же подарки (стоимость которых менее 4 тыс. рублей), возмещение причинённого ущерба и т. д. Это всё не облагаются налогом на доходы физических лиц.

Справка 2-НДФЛ

Все доходы физического лица за определённое время (в основном за год) отражаются в специальной справке – 2-НДФЛ.

В неё вносятся:

- сведения о работнике;

- сумма налога на прибыль.

Выдаётся работодателем в организации либо бухгалтером. Перед этим работник должен написать заявление, и в течение 3 дней эта справка должна поступить на руки работнику.

В основном она требуется для налоговой, в банк – для взятия крупного кредита, при устройстве на новое место работы, в суде, для предъявления в центр занятости и т. д.

Облагается ли НДФЛ выходное пособие?

Налогообложение выходного пособия не предусмотрено при увольнении по закону РФ, так как данное пособие представляет собой компенсационную выплату (согласно НК РФ). В зависимости от того, как произошло увольнение – по соглашению сторон или же при сокращении, вычет НДФЛ из пособия различается.

Если по соглашению сторон, пособие не облагается налогом при условии:

- Размер этого пособия НЕ превышает сумму, которая равна трём зарплатам;

- Работа была в условия Крайнего Севера – сумма выплаты не должна превышать среднемесячной заработной платы в течение 6 месяцев (то есть сумма зарплат в течение полугода).

Если идёт превышение этих сумм выходного пособия, то тогда придётся платить НДФЛ.

Вычитается налог на доход в случае, если такое пособие не было предусмотрено по закону, то есть это личная инициатива работодателя выплатить компенсацию увольняющемуся работнику.

Важным нюансом можно выделить то, что в случае с сокращением, увольнением работника не по собственному желанию – пособие не облагается НДФЛ никаким образом.

Страховые взносы

Также следует затронуть тему страховых взносов, которые выплачиваются из зарплаты работников. Когда работодатель заключает трудовой договор с работником, он должен некоторую сумму удерживать из заработной платы сотрудника. Такие удержания и называются страховыми взносами.

Это производится для внесения данной суммы в такие фонды, как:

- фонд социального страхования;

- пенсионный фонд;

- фонд медицинского страхования.

Из последней зарплаты увольняющегося работника так же определённая сумма удерживается и направляется в эти фонды в вид страховых взносов.

Что касается выходного пособия, то оно не облагается страховыми взносами (если конечно нет превышения установленной суммы – 3-месячной или 6-месячной (если это Крайний Север) зарплаты).

Ответственность за уклонение от уплаты НДФЛ

Каждый гражданин РФ, каждое юридическое лицо — все обязаны платить налоги, которые установлены действующим законом. И вне зависимости, есть ли возможность их платить или нет.

Уклонение от уплаты налога, будь то налоги за коммунальные услуги или НДФЛ, является преступлением. В зависимости от того, насколько было тяжкое преступление, то и мера пресечения тоже разная – может дойти вплоть до уголовной ответственности.

Ответственность за неуплату могут вести физические лица (граждане, иностранные граждане, лица без гражданства, ИП). Также ответственность несут и юридические лица (ген. директор, главбух, учредители). При этом только в течение 3 лет можно привлечь к ответственности (срок давности составляет 3 года).

А так, ответственность за совершение такого вида преступления прописана в 3 источниках:

1) НК (Налоговый кодекс) – взыскивается штраф от 1 тыс. рублей.

2) КоАП (Кодекс об административных правонарушениях) – штраф до 500 рублей.

3) УК (Уголовный кодекс): если преступление совершило физическое лицо – штраф до 100 тыс. рублей или принудительные работы от года до 3 лет либо лишение свободы на тот же срок. Если юридическое лицо – штраф до 500 тыс. рублей, или принудительные работы до 5 лет, либо лишение свободы до 6 лет.Санкции УК довольно серьёзные, по сравнению с КоАП или НК. Однако лишение свободы может и не быть, если преступление было совершено впервые. Ну, а если было повторное нарушение закона – это будет считаться отягчающим обстоятельством. Штрафная санкция может увеличиться вдвое.

Но бывают случаи, когда по ошибке расчёт был произведён неправильно. Санкцией в таком случае будет – небольшой штраф. Конечно же, прежде чем такое наказание назначать, налоговые органы должны провести тщательную проверку по подозрению в уклонении от уплаты налога. Уже после этого, если вина налогоплательщика будет доказана – ему назначается определённая ответственность.

Таким образом, выходное пособие при увольнении в определённых обстоятельствах не облагается НДФЛ и страховыми взносами. Уплату налога на прибыль осуществляет работодатель (в некоторых случаях и сам работник). Если происходит уклонение от уплаты налога на доходы, то данное лицо (физ. или юр.) подлежит административной или уголовной ответственности.

Источник: https://provolochek.ru/trudovoe-pravo/ndfl-pri-uvolnenii.html

Облагается ли выходное пособие НДФЛ при сокращении и увольнении

В соответствии с налоговым законодательством, не со всех видов вознаграждений граждан положено производить отчисления в консолидированный бюджет в размере 13%, в том числе не облагается НДФЛ выходное пособие, не превышающее 3-х средних заработков сотрудника. Но согласно трудовому праву, данный вид выплат может быть произведен при увольнении в разных ситуациях. К тому же размер платежа не является фиксированным. На все ли случаи распространяется правило НК РФ?

Ндфл при увольнении

При расторжении трудового договора (ТД) с персоналом, по независящим от обеих сторон причинам (сокращение штата, ликвидация юрлица и т.п.), увольняемым положено начисление соответствующей выплаты – выходного пособия.

В соответствии с ТК РФ, ст. 178, размер вознаграждения зависит от среднемесячной суммы заработной платы. При этом важно учесть, что:

- средняя зарплата за 1 месяц сохраняется за сотрудником на 2 месяца, на время поиска новой работы;

- такой размер выплаты может сохраниться и на 3-й месяц по решению ЦЗН, при постановке на учет в течение 2-х недель с момента увольнения.

В ряде других случаев, положена выплата выходного пособия, в размере кратном двухнедельной средней зарплате:

- при отказе от перевода на другую должность по состоянию здоровья, или при отсутствии такой должности, но рекомендованной по решению медкомиссии;

- при нетрудоспособности, подтвержденной заключением медкомиссии;

- если специалист восстановлен на прежнем месте работы;

- при отказе работника переезжать к новому месту работы, при территориальном переводе предприятия;

- при отказе исполнения обязанностей, в связи с изменениями в ТД;

- при призыве на военную службу.

Но ст. 178 и 181 ТК РФ, разрешают работодателям производить начисления пособия в других случаях, и в размере, превышающем, установленный нормативно-правовыми актами.

Подобные допущения должны быть зафиксированы локальными документами учреждения (коллективным договором предприятия, трудовым соглашении и др.).

При определенных условиях, под данное правило может попасть увольнение по соглашению сторон.

Пособие, сумма которого не превышает 3-х кратного размера среднего месячного заработка, не облагается НДФЛ (в отношении жителей Крайнего Севера действует правило – 6-ти кратной суммы).

С выходного пособия не удерживается налог по причине того, что оно рассматривается как компенсационная выплата. А в соответствии с законодательством, подобные виды доходов не облагаются НДФЛ.

Ндфл при увольнении по инвалидности

Увольнение по инвалидности предполагает получение сотрудником соответствующих выплат, положенных по закону. Согласно ст. 178 ТК РФ, выходное пособие положено физлицам, утратившим работоспособность по вине наймодателя, с присвоением 1 группы инвалидности, при условии:

- Работник признан непригодным для исполнения обязанностей по заключению медкомиссии.

- Сотрудник признан частично нетрудоспособным, но должности, которая позволяет работать без ухудшения самочувствия специалиста, нет в штате.

- Общие условия труда отрицательно воздействуют на самочувствие инвалида.

Размер обозначенного вознаграждения должен соответствовать среднему заработку увольняемого за две недели, но не меньше. Удержание НДФЛ с выходного пособия при увольнении по инвалидности производится по общим правилам – при превышении трехкратного среднемесячного заработка увольняемого (6-ти кратного для жителей КРС).

Ндфл при сокращении в льготном режиме

Выходное пособие – это своего рода денежная компенсация за потерю рабочего места сотрудником, по причине не зависящей от него. Сокращение как раз относится к причинам такого разряда. То есть начисление НДФЛ производится в льготном режиме – при превышении установленной законом максимальной суммы.

Но если увольнение происходит по вине работника, например из-за совершенного противоправного действия, дисциплинарного нарушения и т.п., к выплатам применяется исчисление НДФЛ по общим правилам. Но при этом требуется документальное обоснование произошедшего.

Ндфл с выходного пособия при увольнении военнослужащего

При прекращении срока действия контракта, правомерность и порядок начисления НДФЛ, регламентируются ст.217 HK РФ. С выходного пособия начисленного военнослужащему отчисляется НДФЛ в том же порядке, что и при увольнении гражданских лиц – при превышении установленных норм.

При этом под средним заработком для военного считается средний размер денежного довольствия.

И сумма начисленного НДФЛ будет определяться моментом прекращения должностных обязанностей:

- если срок службы составил менее 20 лет, то единовременное пособие при увольнении исчисляется двумя окладами, соответственно не превысит законодательно установленный максимум;

- при увольнении с выслугой, превышающей 20 лет, размер пособия рассчитывается как сумма 7-ми окладов, следовательно, в части, превышающей 3-х кратный размер среднемесячного денежного довольствия будет исчислен НДФЛ.

При прекращении исполнения обязанностей контрактника, в сумму единовременного пособия может быть включен еще один оклад за госнаграды и иные заслуги. Соответственно, в зависимости от итоговой суммы будет происходить исчисление налога.

Ндфл по соглашению сторон

Увольнение по соглашению сторон не входит в перечень причин, обуславливающих необходимость выплаты выходного пособия. Расторжение ТД происходит при условиях, согласованных обеими сторонами.

Условия прекращения ТД указываются в составленном соглашении, которое подписывается работодателем и сотрудником в день увольнения. Изменение пунктов документа невозможно в одностороннем порядке. Например, если сотрудник передумал увольняться, отозвать заявление единолично он не может. Для этого требуется дополнительное согласование с наймодателем.

Зачастую одним из пунктов договоренности между сторонами, является выплата выходного пособия, при условии, что это предусмотрено нормативно-правовыми актами предприятия. Размер выплаты так же определяется участниками соглашения. Он должен быть указан в одном из документов учреждения.Выплата может быть установлена в фиксированной сумме, в зависимости от оклада или среднего месячного заработка. Но порядок отчисления НДФЛ в бюджет определяется по тем же нормам законодательства, даже если, стороны договорились о выплате пособия, размер которого определяется фиксированной суммой.

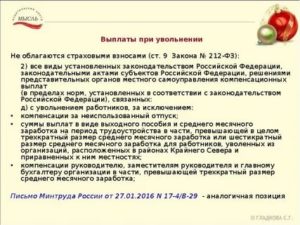

Какие страховые взносы удерживаются из суммы выходного пособия при увольнении

Если выходное пособие не облагается НДФЛ, отчисляются ли с него взносы в ПФР, ФСС, и др., положенные по закону?

В соответствии с ФЗ №212 от 24.07.2009 г., начисление страховых взносов положено при превышении величины пособия 3-х средних месячных заработков (6-ти для жителей Крайнего Севера).

Данный нормативно-правовой документ устанавливает необходимость отчислений с выплаты в части превышения установленного максимального размера законом, в следующие госструктуры:

Минтруд и ФСС уточнили правила отчисления страховых взносов с положенного выходного пособия в письмах:

Источник: https://Nalogovyj-Vychet.ru/vyhodnoe-posobie-oblagaetsya-ndfl/

Как рассчитать НДФЛ с выходного пособия?

Выходное пособие относится к категории компенсационных выплат, осуществляемых на основании законодательных актов федерального или регионального уровней. В одних случаях оно не облагается налогом, в иных подлежит исчислению НДФЛ, в зависимости от размеров и причин, по которым оно выдано. Порядок налогообложения регулируется нормативами, заложенными в НК РФ.

Законодательная база

Начисление подоходного налога регламентируется ФЗ, приказами Минфина, ФНС РФ в зависимости от сферы деятельности работника, социальной категории и места жительства.

Основой для определения источника исчисления федерального налога НДФЛ является ст.13 НК РФ, подоходному налогу также посвящена 23 глава Налогового кодекса.

В ст.84.9 и 102 НК констатируется факт, что информация о плательщике налогов является тайной и охраняется законом. Статья 196 ГК РФ свидетельствует об исковой давности, срок которой ограничивается 3 годами.

Приказом Минфина №153 (31.12.2008) узаконена форма и порядок оформления налоговой декларации по подоходному налогу. Приказ ФНС № САЭ-3-04/706 утвердил форму сдачи сведений о доходах по форме 2-НДФЛ, а приказом МНС № БГ-3-04/583 утверждена форма отчета 1-НДФЛ.

В п.3 ст.217 НК РФ изложены основания для применения льготного налогообложения выходного пособия и иных компенсационных выплат.

Также некоторые детали и нюансы, связанные с НДФЛ, предусмотрены в ст.17 НК РФ.

Ндфл при увольнении/сокращении в льготном режиме

Чтобы ответить на вопрос, каким образом происходит обложение налогом выходного пособия при освобождении от должности, следует рассмотреть моменты, при которых такая выплата начисляется:

- ликвидация организации или сокращение штатной численности;

- призыв сотрудника к военной или альтернативной службе;

- по медицинским показаниям работник не может выполнять обязанности на занимаемой должности и отказывается от перевода на другую работу, или невозможность предоставления ему другой должности на данном предприятии со стороны работодателя;

- несогласие трудящегося с введением изменений в трудовой договор;

- недееспособность сотрудника;

- прекращение договорных обязательств, связанных с независимыми от него причинами.

Рассматриваемый вид налога в отдельных случаях накладывается на выходное пособие. Эту процедуру осуществляет работодатель. Если речь о частной трудовой деятельности, человек сам должен декларировать свои доходы и выплачивать соответствующий налог.

С учетом того, что рассматриваемый вид выплаты – не что иное, как компенсация за потерю рабочего места, исчисление НДФЛ проводится в льготном режиме. Его суть состоит в том, что налоговый взнос производится только с суммы, превышающей установленный лимит:

- если выходное пособие при увольнении превышает размер среднемесячной зарплаты за 3 месяца (абзац 1, 6, 8 пункта 3 ст.217 НК РФ) в большинстве регионов России;

- для работающих на Крайнем Севере, если размер пособия больше суммы заработка за 6 месяцев.

НДФЛне начисляется:

- при увольнении руководителя в связи с полной ликвидацией организации, если размер пособия не выше 3-месячного заработка;

- при увольнении заместителей руководителя и главбуха (на тех же условиях);

- если сотрудник увольняется по соглашению сторон, а выплата пособия прописана в трудовом договоре, и ее размер менее, чем зарплата за 3 месяца (или полгода для Крайнего Севера).

Если работник уволен по инициативе работодателя или иной причине, кроме собственного желания, в выходное пособие включается зарплата за последний месяц, полученная сумма не облагается налогом.

Однако если работника увольняют за совершенные им нарушения, к выплатам применяется исчисление НДФЛ. При этом руководитель должен иметь документальное подтверждение факта неблаговидного поступка сотрудника.

При сокращении штата человеку выдается пособие, как компенсация за потерю рабочего места, с этой суммы налог не вычитывается.

Кроме того, если после сокращения безработный так и не смог трудоустроиться, он вправе претендовать на продолжение выплаты пособия без налогообложения в течение 2 месяцев.Для получения такой выплаты ему необходимо зарегистрироваться в службе занятости, которая может обеспечить его новым местом работы. Если этого не произошло, он может рассчитывать на упомянутую 2-месячную выплату.

На этом видео идет речь о налогообложении выходного пособия, выдаваемого при увольнении по собственному желанию или из-за сокращения штата.

Расчет НДФЛ с выходного пособия

Исходная формула для исчисления подоходного налога выглядит так:

НДФЛ – налогооблагаемая база × налоговая ставка в процентах

Рассматриваемый вид налога начисляется отдельно по каждой ставке, а затем полученные результаты суммируются.

Для граждан РФ данный вид налога рассчитывается по такой формуле:

НДФЛ = НДФЛ(13%) + НДФЛ(9%) + НДФЛ(35%)

Чтобы более наглядно представить ситуацию, рассмотрим пример. На предприятии в г. Воронеж проводится смена руководящего состава. В связи с этим по обоюдному согласию увольняется руководитель Иванова О. И.

В соответствии с соглашением, ее выходное пособие составляет 160 000 рублей. Размер среднего заработка Ивановой за 12 последних месяцев равен 45 900 рублей. Согласно требованиям налогового законодательства (п.3 ст.217 НК РФ), подоходный налог исчисляется из суммы, превышающей 3-месячный средний заработок.

Итак, вычисляем необлагаемую сумму пособия:

45 900 × 3 = 137 000 рублей.

Облагаемая налогом часть пособия:

160 000 – 137 000 = 22 300 рублей.

НДФЛ с полученной суммы:

22 300 × 13% = 2 899 рублей.

Ивановой О.И. положено выходное пособие в размере 157 101 руб.

Подоходный налог вычитается в день выплаты пособия увольняемому лицу. Перечисляется в бюджет не позже следующего за выплатой рабочего дня.

Данный пример является образцом правильного расчета облагаемой суммы пособия, начисляемого при увольнении лицам, работающим в большинстве регионов России.

Если рассматривать аналогичный пример для работников Крайнего Севера, то при вычислении необлагаемой суммы следует размер среднего заработка умножить не на 3 месяца, а на 6 месяцев. Остальные действия производятся по тому же алгоритму.

В налоговом законодательстве установлены нормы для определения сути льготного налогообложения компенсационной выплаты лицам, подлежащим увольнению/сокращению. В зависимости от специфики и направления деятельности, условий трудового договора, размер пособия может быть разным. Однако основные правила льготного исчисления НДФЛ остаются для всех одинаковыми.

Источник: https://moyaidea.ru/ndfl-s-vyhodnogo-posobija.html

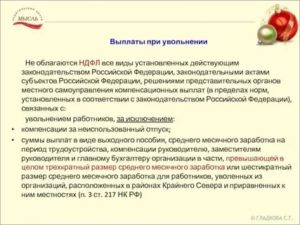

Облагается ли НДФЛ компенсация отпуска при увольнении?

Некоторые работодатели не знают, удерживается ли НДФЛ с компенсации при увольнении. Чтобы разобраться в данном вопросе, достаточно обратиться к нормам НК РФ – Кодекса, определяющего виды доходов, подлежащих налогообложению.

Какие положены выплаты при увольнении

ТК РФ устанавливает три способа расторжения трудовых договоров: по желанию работника, по инициативе работодателя и по соглашению сторон. При каждом из них руководитель обязан перечислить увольняющемуся не позднее последнего рабочего дня следующие выплаты:

- компенсацию за неиспользованный отпуск;

- зарплату за отработанный период.

Если увольнение производится по сокращению штата, перечисляется выходное пособие. Также оно может быть предусмотрено соглашением сторон.

Если увольняемый был на должности руководителя, его заместителя или главного бухгалтера, ему также полагаются компенсационные выплаты.

С каких выплат удерживается ндфл при увольнении

НДФЛ расшифровывается как налог на доходы физических лиц. Им облагается большая часть выплат, в том числе и компенсация при увольнении. Для резидентов РФ его величина составляет 13%, для нерезидентов – 30%.

Компенсация за неиспользуемый отпуск перечисляется вне зависимости от причины трудового договора. Обложение НДФЛ является первоочередным: только после исчисления налога от полученной суммы удерживаются алименты и прочие выплаты.

Также НДФЛ перечисляется от следующих доходов:

- зарплата, премии, надбавки;

- пособие по временной нетрудоспособности.

Организация-работодатель является налоговым агентом, поэтому обязательство по перечислению НДФЛ возлагается на нее. За нарушение данного правила предусмотрена административная ответственность в виде штрафа, поэтому очень важно соблюдать сроки и порядок исчисления налога.

Доходы, не подлежащие налогообложению

Перечень доходов, с которых НДФЛ не удерживается, определяется ст. 217 НК РФ. Сюда относится следующее:

- ежемесячные выплаты в связи с рождением детей;

- возмещение вреда здоровью;

- оплата довольствия в натуральном виде;

- выходного пособия, не превышающего трехкратный размер среднемесячного заработка, для жителей Севера – шестикратного размера;

- оплата суточных до 700 руб. при нахождении в командировке.

Таким образом, если на дату увольнения сотрудник должен получить компенсацию за неотгулянный отпуск и выходное пособие, эти выплаты облагаться налогом не будут.

Если же работник расторгает трудовой договор во время болезни, пособие по временной нетрудоспособности оплачивается не позднее 10 дней от даты получения больничного листка, при этом налог удерживается в день перечисления пособия, а уплачивается в ИФНС не позднее последнего дня месяца.

Как рассчитывается компенсация за неиспользованный отпуск

Минимальная продолжительность ежегодных оплачиваемый отпусков для граждан, работающих по трудовым договорам, составляет 28 календарных дней. Для некоторых категорий лиц предусматривается предоставление дополнительных дней отдыха.

Как рассчитывается компенсация:

- Устанавливается количество дней неотгулянного отпуска. Для этого кадровик определяет произведение количества дней отдыха, полагающихся сотруднику за каждый отработанный месяц, и вычитает уже использованные дни.

- Полученное количество дней отпуска умножается на среднедневной заработок гражданина.

Как удержать НДФЛ с компенсации при увольнении: пошаговая инструкция

Чтобы разобраться в данном вопросе, необходимо сначала изучить особенности процедуры увольнения:

- Сотрудник подает заявление об увольнении. При необходимости работодатель вправе назначить обязательную отработку – 2 недели.

- Руководителем издается приказ об увольнении с указанием конкретной даты. Увольняющийся знакомится с ним под роспись, затем документ передается в отдел кадров и бухгалтерию. Именно бухгалтер производит все отчисления, но сделать это можно только при наличии основания – приказа.

- Бухгалтер производит расчет зарплаты, компенсации за неиспользованный отпуск и иных выплат за вычетом НДФЛ, взносов в ФСС и пенсионных взносов.

- В последний рабочий день работнику перечисляются или выдаются наличными деньги. Также ему должны быть выданы документы об образовании, справка о зарплате, 2-НДФЛ, сведения о состоянии лицевого счета в ПФР.

Важно! Все начисления должны отражаться в документации. Ими занимается бухгалтер, он же оформляет проводки.

Срок перечисления налога в бюджет зависит от способа получения компенсации:

| Наличные в банке | Не позднее дня выдачи |

| На банковский счет работника (безналичный перевод) | Не позднее дня перечисления |

| Наличными из кассы предприятия | Не позднее дня, следующего за датой выдачи |

Важно! Если компенсация выплачивается не при увольнении, а во время работы гражданина, она должна быть перечислена в день зарплаты. Оплата труда согласно ТК РФ производится каждые 15 календарных дней. Если дата выплаты приходится на выходной день, деньги должны быть перечислены в предшествующий ему будний день.

Например, когда в организации зарплата выплачивается 15 числа, и дата приходится на воскресенье, деньги должны быть выданы в пятницу.

Перечисление средств на следующий рабочий день не допускается, т.к. это уже будет считаться задержкой зарплаты, и работодатель обязуется уплатить пеню за каждый день просрочки.

Расчет и бухгалтерские проводки

Как говорилось ранее, налоговая ставка по трудовым договорам для резидентов РФ составляет 13%. С нерезидентов удерживается повышенный налог – 30%. Если граждане оформляли налоговый вычет или иные социальные льготы, они должны быть вычтены из зарплаты, а НДФЛ будет удерживаться из итоговой суммы.

Рассмотрим практические примеры:

Второй пример – уплата государственных взносов за нерезидента РФ:

Бухгалтерские проводки

В проводках все выплаты бухгалтер отражает следующим образом:

| ДТ 44 Кт 70 «Ф.И.О. работника» | Начисление зарплаты |

| ДТ 70 (Ф.И.О. сотрудника) Кт 68 НДФЛ | Удержание налога |

| ДТ 70 (Ф.И.О. работника) Кт 50 (51) | Выдача заработной платы |

| ДТ 68 НДФЛ Кт 51 | Перечисление налога в бюджет |

Ответственность за неуплату НДФЛ

Организация-работодатель является налоговым агентом, и обязательство по перечислению НДФЛ полностью возлагается на нее.

Ответственность агента за несвоевременное перечисление возлагается ст. 123 НК РФ. Здесь все зависит от конкретной ситуации:

| Налог был удержан с работника, но не перечислен в бюджет | Взимается недоимка в размере 20% от неуплаченной суммы. Дополнительно взыскивается пеня за каждый день просрочки |

| Налог не перечислен в бюджет и не удержан | Согласно НК РФ, НДФЛ всегда удерживается только из зарплаты работников. Взимание налога с работодателя за персонал не допускается (п.9 ст. 226 НК РФ). Если недоимку взыскать нельзя, пеня не начисляется |

Когда компенсация не облагается налогом

Во всех случаях компенсация за неиспользованный отпуск подлежит налогообложению. Исключение составляют случаи, когда за ней обращаются родственники умершего сотрудника: в такой ситуации удерживать НДФЛ не нужно.

Для получения компенсации и иных выплат к зарплате за умершего родственника необходимо выполнить следующее:

- Руководствуясь ст. 141 ТК РФ, согласно которой на выплаты имеют право близкие люди погибшего сотрудника, составить заявление и собрать необходимый пакет документов для работодателя. Сделать это нужно в течение 4 месяцев от даты смерти гражданина.

- Представить пакет документации в организацию. Деньги должны быть перечислены не позднее 1 недели от даты обращения.

Вместе с заявлением работодателю предоставляется свидетельство о смерти, паспорт и документ, подтверждающий родство гражданина с умершим работником.

Важно! Если оплата труда производится на банковские счета персонала, работодатель не должен перечислять средства, узнав о смерти сотрудника, в противном случае это уже не будет считаться законной выплатой. Деньги необходимо отдать близким родственникам. Если они не обращаются в течение 4 месяцев, сумма включается в наследственную массу, и за ней уже по истечении полугода могут обратиться только наследники.

Помимо компенсации неотгулянного отпуска, работодатель должен отдать родственникам сумму зарплаты за отработанный период, а также иные выплаты, полагавшиеся работнику при жизни. Налогами и страховыми взносами ни не облагаются, т. к. налоговые обязательства гражданина прекращаются в связи со смертью.

Компенсация за неиспользованный отпуск и иные выплаты при увольнении облагаются НДФЛ в обязательном порядке, за исключением смерти работника: в таком случае его родственники получают сумму без удержания налога.

При несвоевременной уплате НДФЛ налогового агента может обязать ИФНС уплачивать недоимку и пеню, поэтому очень важно соблюдать сроки перечисления и знать особенности бухгалтерских проводок.

Источник: https://lawinfo24.ru/trudovoe-pravo/uvolnenie/ndfl-s-kompensacii-pri-uvolnenii