Налог на землю в 2020 году тульская область

Земельный налог для физических лиц и ИП в 2020 году

Земельный налог также как и имущественный является местным налогом, т.е. он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), где он установлен и в котором находится земельный участок.

Кто платит земельный налог в 2020 году

Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Если же земельные участки находятся у физических лиц на праве безвозмездного срочного пользования или были им переданы по договору аренды, земельный налог платить не нужно.

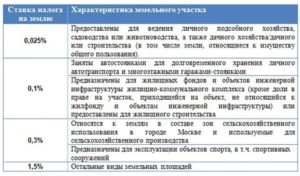

Ставки земельного налога

Налоговая ставка не может превышать 0,3% от кадастровой стоимости участков:

- занятых жилищным фондом и объектами инженерной инфраструктуры ЖКХ и приобретенных для жилищного строительства, кроме участков, используемых в предпринимательской деятельности (исключение действует с налогового периода 2020 года);

- приобретенных для личного подсобного хозяйства, садоводства, огородничества. С налогового периода 2020 года ставка распространяется на участки этой группы в случае, если они не используются в предпринимательской деятельности;

- с налогового периода 2020 года — земельные участки общего назначения, предназначенные для ведения гражданами садоводства и огородничества либо предназначенные для размещения иного имущества общего пользования.

Ставка налога для остальных участков не должна превышать 1,5% от кадастровой стоимости.

Формула расчета

Обратите внимание! С 2015 года физические лица, в том числе предприниматели, не должны рассчитывать налог на землю самостоятельно. Это обязанность возложена на ИФНС. Уплата производится по налоговому уведомлению.

Земельный налог рассчитывается по следующей формуле:

Земельный налог = Кст x Д x Cт x Кв,

Кст – кадастровая стоимость земельного участка (ее можно узнать на официальном сайте Росреестра или при помощи кадастровой карты).

Д – размер доли в праве на земельный участок.

Ст – налоговая ставка (узнать налоговую ставку в вашем регионе можно на этой странице).

Кв – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Льготы по земельному налогу

Некоторые плательщики могут воспользоваться льготами федерального и местного уровня. Если налоговый орган располагает информацией о праве плательщика на льготу, она будет учтена при расчете налога.

Но если налогоплательщик заметил при получении уведомления, что льгота не учтена, ему нужно подать в ИФНС заявление по форме из приказа от 14.11.2017 № ММВ-7-21/897@.

Заявление предоставляется только один раз — далее льгота действует автоматически.

Федеральные льготы

Не платят налог на землю коренные малочисленные народы Севера, Сибири и Дальнего Востока, а также их общины — в отношении участков, которые используются для сохранения традиционного образа жизни.

При исчислении налога для отдельных категорий плательщиков база уменьшается на стоимость 6 соток площади земельного участка. Льгота действует для инвалидов 1 и 2 группы, Героев СССР и РФ, ветеранов ВОВ, пенсионеров, многодетных родителей, «чернобыльцев». Полный список льготных категорий — в п. 5 ст. 391 НК РФ.

Если участков несколько, льгота по освобождению от налогообложения 6 соток действует только по одному из них. Выбрать, по какому именно, может сам плательщик. Для этого ему нужно подать в любую ИФНС уведомление о выборными земельном участке по форме, утвержденной приказом ФНС от 26.03.2018 N ММВ-7-21/167@.

Местные льготы

Представительные органы муниципальных образований могут своими актами вводить дополнительные льготы для некоторых категорий граждан. Они позволяют не только уменьшить величину необходимого к уплате земельного налога, но и не платить его вовсе.

Для получения информации об установленных льготах по земельному налогу вы можете воспользоваться специальным сервисом на сайте налоговой службы.

Примеры расчета

Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка составляет 2 400 385 рублей.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 201 руб. (2 400 385 руб. x 0,3 / 100).

В октябре 2018 года Петров И.А. зарегистрировал права на земельный участок, расположенный в Московской области.

Его кадастровая стоимость составляет 2 400 385 рублей.

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2020 году за 2019 год будут направлены жителям России в период с апреля по сентябрь.

В случае обнаружения ошибочных данных в уведомлении необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря следующего года. Например, если земля была куплена в 2018 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2020 года.

Поэтому в случае неполучения уведомления ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на прием можно воспользоваться этим сервисом).В случае, если гражданин самостоятельно сообщит о наличии у него земельного участка, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение.

Однако данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте.

Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок гражданин будет привлечен к ответственности по п.3 ст. 129.1 НК РФ и оштрафован в размере 20% от неуплаченной суммы налога по тому объекту, по которому он не представил сообщение.

Срок уплаты земельного налога

В 2020 году для всех регионов России установлен единый срок уплаты имущественных налогов – не позднее 1 декабря 2020 года (для уплаты налога за 2019 год).

Обратите внимание, что в случае нарушения сроков оплаты земельного налога, на сумму недоимки будет начислена пеня за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ.

Кроме этого, налоговый орган может направить работодателю должника уведомление о взыскании задолженности за счет заработной платы, а также наложить ограничение на выезд из РФ. Штраф с физических лиц за неуплату налогов не взыскивается.

Оплата земельного налога

Заплатить земельный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

Указать вид оплачиваемого налога, адрес местонахождения, категорию земель, тип платежа (сам налог или пени) и сумму платежа:

Выбрать способ оплаты. Для оплаты наличными сформируйте платежное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

Источник: https://www.malyi-biznes.ru/fns/zemlya/

Земельный налог 1 квартал 2020 тульская область

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Земельный налог 1 квартал 2020 тульская область». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

(до 73,55 к Вт) включительнокатегории граждан, подвергшихся воздействию радиации вследствие чернобыльской катастрофы, в соответствии с пунктами 7 и 8 статьи 13 Закона Российской Федерации от года № 1244-I «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» в отношении следующих категорий транспортных средств: автомобилей легковых с мощностью двигателя до 250 л.с.

Земельный налог 2020 тульская область

Ставка устанавливается в рублях на каждую лошадиную силу. Для дорогостоящих машин средней стоимостью от 3 млн руб. Перечень таких авто размещается на сайте Минпромторга РФ до 1 марта текущего налогового периода.

Земельный налог Узловая 2020 — ставки и льготы

Согласно статье 220 НК РФ при расходах на приобретение или строительство государство снижает налоговую базу на 2 млн. То есть, платят ли пенсионеры транспортный налог, зависит от места их проживания и социального статуса.

- уголовно-исполнительных органов;

- учебно-производственных и их филиалов, которые сотрудничают с Всероссийским обществом слепых, при среднем числе инвалидов в организации более 50% от всех сотрудников;

- подразделений противопожарной государственной службы;

- предприятий, изготавливающих баяны и гармони для народных художественных промыслов.

Результат расчетов, кроме авансов — это не сумма к оплате. Так как предприятия вносят аванс ежемесячно или ежеквартально, то из результата вычитают сумму, уплаченных авансов за налоговый период, которая рассчитана вначале.

Срок уплаты

Особенности обложения налогом поступлений в Тульской области регламентированы на законодательном уровне. Помимо региональных указов, исчисление и порядок оплаты налоговых средств регулирует НК РФ в главе 25. Главные указы, формирующие порядок обложения налогом на прибыль тульских предприятий:

Природные ресурсы, в том числе и земля, представляют собой объект налогообложения. Владельцы земельных наделов — лица, владеющие ими на правах бессрочного пользования, пожизненно унаследованного владения, собственности, — обязаны перечислять в бюджет налог на землю.

КБК по земельному налогу в 2020 — 2020 годах для юридических лиц

- 182 1 06 06031 03 1000 110 — для участков внутри границ городов федерального значения;

- 182 1 06 06032 04 1000 110 — если речь идет о территории иного городского округа без внутригородского деления;

- 182 1 06 06032 11 1000 110 — для территорий, расположенных в границах городских округов с внутригородским делением.

- 182 1 06 06032 12 1000 110 — для территорий, расположенных внутри городских районов.

: Рапорт с последующим увольнением из уфсин

До 2020 года (то есть по 2020 год включительно) юрлица рассчитывают налог самостоятельно и сдают декларацию по нему. С налога за 2020 год правила меняются, и организациям больше этого делать не придется.

Земельный налог они, как и физлица, будут платить на основании уведомлений от ИФНС.

Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и объектам инженерной инфраструктуры)

Земельные участки, приобретенные (предоставленные) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства, включая земли, относящиеся к имуществу общего пользования

Конкретные ставки земельного налога устанавливаются актами представительных органов муниципальных образований/законами городов федерального значения Москвы, Санкт-Петербурга, Севастополя (п. 1 ст. 394 НК РФ). Но, как мы уже сказали, эти ставки не могут быть выше уровня, установленного НК РФ.

Порядок и сроки уплаты налога и авансовых платежей по налогу в соответствии со статьей Налогового кодекса Российской Федерации. Налогоплательщики — физические лица уплачивают налог не позднее 1 декабря года, следующего за истекшим налоговым.Налогоплательщики — организации исчисляют сумму налога сумму авансовых платежей по налогу самостоятельно.

Авансовые платежи по налогу исчисляются как одна четвертая налоговой ставки процентной доли налоговой базы и уплачиваются не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Сумма по итогам налогового периода определяется как разница между суммой налога, исчисленной по ставкам и суммам авансовых платежей по налогу, уплачивается не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Самозанятым Тульской области готовят налог к 2020 году

Сумма налога по итогам налогового периода определяется как разница между суммой налога, исчисленной по ставкам, и суммами авансовых платежей по налогу, уплачивается не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в течение налогового периода не позднее последнего числа месяца, следующего за отчетным периодом. Сумма авансового платежа по налогу исчисляется как одна четвертая налоговой ставки процентной доли кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом.

: Обязанности сотрудника дпс 2020

Налогоплательщики — юридические лица и физические лица, являющиеся индивидуальными предпринимателями исчисляют и уплачивают суммы авансовых платежей по налогу не позднее 30 апреля, 31 июля, 31 октября текущего налогового периода как одну четвертую налоговой ставки процентной доли кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом.

Льготы для пенсионеров в Тульской области в 2020 году

(до 73,55 к Вт) включительно;общественные объединения (организации) Героев Советского Союза, Героев Российской Федерации, граждан, награжденных орденом Славы трех степеней, использующие транспортные средства для выполнения своей уставной деятельностиорганизации здравоохранения, образования и социального обслуживания населения, финансовое обеспечение деятельности или финансовое обеспечение выполнения государственного, муниципального задания которых осуществляется за счет средств бюджета области, местных бюджетовобразовательные организации, осуществляющие обучение детей школьного возраста по программам подготовки водителей транспортных средств, при условии, что дети школьного возраста составляют не менее 70 процентов от общего числа учащихсяорганизации автомобильного транспорта общего пользования, работающие через систему автовокзалов, автостанций, перевозящие пассажиров по действующим тарифам с осуществлением льготного транспортного обслуживания в соответствии с нормативными правовыми актами Российской Федерации и Тульской области (по транспортным средствам (кроме такси)организации, имеющие в своем составе профессиональные аварийно-спасательные службы и профессиональные аварийно-спасательные формирования, по транспортным средствам, входящим в состав данных служб и формированийучебно-производственные и социально-реабилитационные организации Всероссийского общества глухих и Всероссийского общества слепых при условии, что численность инвалидов составляет не менее 50 процентов общей численности работающих в организацииодин из родителей или лицо, его заменяющее, в семье, признанной многодетной в соответствии с Законом Тульской области от 4 декабря 2008 года № 1154-ЗТО «О мерах социальной поддержки многодетных семей в Тульской области», а также один из приемных родителей или супруг (супруга) приемного родителя в отношении следующих категорий транспортных средств: автомобилей легковых с мощностью двигателя до 200 л.с.

- код налоговой инспекции, к которой относится земельный участок налогоплательщика;

- реквизиты владельца;

- информация о земельном участке;

- ИНН;

- группа инвалидности (дополнительно представить документы, подтверждающие ее);

- сам текст заявления с четко изложенной просьбой и причинами для предоставления льготы.

- Проставили код налогового периода «34» на титульном листе, что означает годовую «земельную» декларацию.

- Для заполнения строки 030 раздела 2 (код категории земли) они воспользовались приложением № 5 Порядка заполнения декларации, утвержденного приказом ФНС России от 10.05.2017 № ММВ-7-21/[email protected] (ред.

Итоги

Налоговым кодексом правила расчета величины земельного налога описаны в главе 31. Налоговое обязательство выводится налогоплательщиками раз в год за минусом произведенных на протяжении отчетного года авансовых перечислений. Итоговую сумму начисления отражает декларация по земельному налогу, бланк которой утверждается ФНС.

: Расчет электроэнергии в 2020 году по 354 постановлению

Исключена норма, устанавливавшая, что орган исполнительной власти Тульской области, проводящий на территории области государственную политику в сфере архитектуры и градостроительства, с учетом мнений органа исполнительной власти Тульской области, проводящего на территории области государственную политику в сфере строительства, и органа исполнительной власти Тульской области, проводящего на территории области государственную политику в сфере имущественных и земельных отношений, готовит схемы расположения земельных участков на кадастровом плане или кадастровой карте соответствующей территории для их утверждения правительством Тульской области в случае образования земельных участков из земельных участков, находящихся в федеральной собственности.

Утверждены Порядки определения объема и предоставления следующих субсидий: субсидии на финансовое обеспечение получения дошкольного образования в частных дошкольных образовательных организациях для возмещения затрат, включая расходы на оплату труда, приобретение учебников, средств обучения, игр, игрушек; субсидии для возмещения указанных затрат на финансовое обеспечение получения дошкольного, начального общего, основного общего и среднего общего образования; субсидии на финансовое обеспечение мероприятий по организации питания отдельных категорий обучающихся. Определены критерии, которым должны соответствовать частные образовательные организации, претендующие на получение субсидий, в частности, они должны располагаться на территории муниципального образования город Тула и иметь статус налогового резидента Российской Федерации. Установлен перечень документов, прилагаемых к заявке на предоставление субсидии, в частности, заявление на получение субсидии, устав образовательной организации, сведения о количестве воспитанников в образовательной организации. Утверждена форма заявления на получение субсидии, а также форма заявки на выделение субсидий.

Уточнен порядок определения объема бюджетных ассигнований дорожного фонда, в частности, определено, что в него входят доходы бюджета от транспортного налога (за исключением доходов, установленных Законом Тульской области в виде единых нормативов отчислений от транспортного налога в местные бюджеты).

Источник: https://baiksp.ru/pravo-sobstvennosti/zemelnyj-nalog-1-kvartal-2019-tulskaya-oblast

Земельный налог в Туле в 2020 году

Правила начисления и уплаты земельного налога в Туле регламентируются Налоговым кодексом РФ и местными нормативными правовыми актами. Ввиду отсутствия общей ставки налога по всем регионам России, размер существующих льгот может различаться не только в федеративных субъектах, но и в соседних районах одной области.

Кто является плательщиком земельного налога

Согласно НК РФ, налог за владение земельным участком в Туле начисляется на каждый участок, который находится в собственности организации. Физические лица становятся налогоплательщиками, если им принадлежит участок на правах:

- бессрочного пользования;

- собственности;

- пожизненного владения в результате наследования.

Если участок передаётся владельцем другим физическим лицам или коммерческим субъектам безвозмездно или по договору аренды, налог не начисляется.

Объект налогообложения

Налог в Туле начисляется в отношении участка, прошедшего регистрацию в Росреестре. Из перечня объектов налогообложения исключены:

- земли, ограниченные в обороте или изъятые под нужды организаций федерального или муниципального значения;

- участки, где расположены особо ценные культурные объекты;

- места, относящиеся к землям многоквартирного дома в Туле;

- земли лесного фонда;

- земли, где расположены водные объекты, пребывающие в государственной собственности.

Ставки земельного налога

Утверждение величины ставок для налоговых отчислений поручено представителям местных органов управления, что оформляется соответствующими нормативно-правовыми актами.

Согласно действующему налоговому кодексу предельный размер налога соответствующий 0,3% от стоимости земель в Туле, зарегистрированных в кадастре, установлен для следующих участков:

- отведённых для жилищного строительства, использующихся объектами жилищного фонда и инженерной структуры для обеспечения потребностей ЖКХ;

- признанных землями с/х назначения, используемых для получения сельскохозяйственной продукции;

- предоставленных для ведения личного, дачного хозяйства, занятия животноводством, садоводством, огородничеством;

- имеющих ограничения в праве пользования для обеспечения потребностей обороны, безопасности и таможни.

Для участков, не попадающих в вышеописанные категории, ставка не может быть выше 1,5 % от кадастровой стоимости. Местные власти по своему усмотрению имеют право утвердить дифференцированные налоговые начисления, которые могут зависеть от месторасположения, категории земли, цели использования участка.

Как рассчитать налоговую ставку

Расчёт размера ставки для юридических лиц возложен на владельцев земли. Они обязаны указывать сумму в декларации и вовремя оплачивать авансовые платежи.

Для граждан сумму налога рассчитывает налоговая инспекция по месту нахождения земель в Туле. Субъект налогообложения может самостоятельно рассчитать сумму начислений, воспользовавшись специальным калькулятором.

Сроки оплаты

Порядок уплаты налога на землю устанавливается муниципальными органами власти специальными актами. Крайним сроком, когда граждане должны оплатить налоговые обязательства, является 1 декабря года, следующего за отчётным.

Свидетельство о праве на наследство в Туле в 2020 году

Ограничение роста величины налога на землю

В 2019 году были внесены дополнения в налоговое законодательство, согласно которым определен коэффициент, ограничивающий повышение размера налоговой ставки 10% относительно предыдущего года. Исключение допускается для субъектов, к которым применён повышенный коэффициент, обусловленный нарушениями сроков застройки.

В случае изменения данных кадастра обновленная информация будет учитываться при определении налога на землю в Туле со дня внесения сведений в ЕГРН.

Где оформить

| Учреждение | Государственное бюджетное учреждение «Многофункциональный центр предоставления государственных и муниципальных услуг городского округа Тула Тульской области» |

| В каком районе находится | Пролетарский |

| В каком регионе | Тульская область |

| Номер телефона | 8 (800) 450-00-71 |

| Какой адрес | Тульская область, Тула, улица Кирова, 135 |

| Время работы | нет информации |

| Сайт | http://mfc71.ru |

| Почта |

Организация

| Название | Государственное бюджетное учреждение «Многофункциональный центр предоставления государственных и муниципальных услуг городского округа Тула Тульской области» |

| В каком районе находится | Центральный |

| Адрес | Тульская область, Тула, проспект Ленина, 63 |

| Время работы | понедельник-пятница: с 08:00 до 20:00 суббота: с 09:00 до 17:00 |

| Сайт учреждения | http://mfc71.ru |

| Телефоны | 8 (800) 450-00-71 |

| В каком регионе РФ | Тульская область |

Расселение коммунальных квартир в Туле в 2020 году

Где выдают

| Учреждение | Государственное бюджетное учреждение «Многофункциональный центр предоставления государственных и муниципальных услуг городского округа Тула Тульской области» |

| В каком районе находится | Зареченский |

| Режим работы | понедельник-пятница: с 08:00 до 20:00 суббота: с 09:00 до 17:00 |

| Номера телефонов | 8 (800) 450-00-71 |

| В каком регионе РФ | Тульская область |

| Адрес учреждения | Тульская область, Тула, Октябрьская улица, 47 |

| Site | http://mfc71.ru |

Учреждение

| Название | Государственное бюджетное учреждение «Многофункциональный центр предоставления государственных и муниципальных услуг городского округа Тула Тульской области» |

| В каком районе | Советский |

| Телефонный номер | 8 (800) 450-00-71 |

| Время работы | понедельник-пятница: с 08:00 до 20:00 суббота: с 09:00 до 17:00 |

| Адрес | Тульская область, Тула, проспект Ленина, 97 |

| Website | http://mfc71.ru |

| Регион РФ | Тульская область |

Налог на землю в 2020 году тульская область

03.04.2019

- Представляющих объединения лиц, признанных Героями СССР, РФ, имеющих ордена Славы трех степеней.

- Объединяющих лиц с инвалидностью.

- Представляющих учреждения здравоохранения, образования, социальные службы.

- Являющихся местом, где происходит обучение школьников вождению транспортных средств.

- Которые формируют из собственного автотранспорта войсковые колонны и колонны предприятий уголовно-исполнительных служб.

- Занимающихся перевозкой пассажиров через автовокзалы.

- Представляющие дорожные службы, которые имеют на балансе трассы муниципального или регионального значения.

- Имеющие в своей структуре службы, которые занимаются аварийно-спасательными работами.

- Занимающиеся перевозкой строительных колонн и панелей для промышленных объектов и жилых комплексов.

- Являющиеся учебными, реабилитационными, производственными учреждениями, на которых работают не менее 50% лиц, признанных инвалидами по слуху или зрению.

- Муниципального типа, являющиеся лечебно-трудовыми мастерскими.

- Расчет платежа производится отделением налоговой инспекции, гражданин же может только проверить правильность расчета, сделанного инспекцией, например, с помощью нашего калькулятора.

- Срок для окончательных расчетов за текущий год продлевается до конца ноября года следующего.

У физических лиц не должно возникать проблем, связанных с расчётом налогов. За них всё решают представители налоговых органов. В форме заказных, либо обычных писем присылают квитанции с необходимыми реквизитами, указанием точной суммы. В этом случае не наступает ответственности, если сумма определена неправильно.

Для того чтоб решение пенсионера о выбранном объекте было учтено в отчетном налоговом периоде (текущий год), нужно уведомить налоговые органы о своем выборе до 1 ноября текущего года.

В случае просрочки налоговая служба выберет льготный объект, изменить перечень не получится вплоть до 1 ноября следующего года.

Поскольку сотрудники инспекции выбирают для освобождения самый дорогой объект, то пенсионер не останется в проигрыше, если не подаст вовремя уведомление.

Так, в соответствии с положениями статьи 406 НК РФ , в случае определения налоговой базы исходя из кадастровой стоимости, предельные налоговые ставки могут быть установлены в размерах не превышающие 0,3% в отношении основного перечня видов имущества, которым владеют физические лица.

• хозяйственные сооружения и объекты на дачных и других садовых участках, площадь которых не больше 50 кв. м.; За другие недвижимые объекты имущества пенсионеры Тульской области должны платить на общих основаниях. Важно! Налоговое освобождение от имущественного налога не распространяется на объекты, стоимость которых превышает 300 000 000 рублей.

Транспортный налог в Тульской области в 2020-2020 г

- Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней;

- Герои Социалистического Труда, граждане, награжденные орденом Трудовой Славы трех степеней;

- инвалиды всех категорий (1, 2, 3 группы) в отношении автомобилей легковых;

- ветераны боевых действий;

- ветераны Великой Отечественной войны;

- чернобыльцы в отношении следующих категорий транспортных средств:

- автомобилей легковых;

- мотоциклов и мотороллеров;

- катеров, моторных лодок и других водных транспортных средств с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно;

- общественные объединения (организации) Героев Советского Союза, Героев Российской Федерации, граждан, награжденных орденом Славы трех степеней, использующие транспортные средства для выполнения своей уставной деятельности;

- общественные объединения (организации) инвалидов, использующие транспортные средства для осуществления своей уставной деятельности;

- организации здравоохранения, образования и социального обслуживания населения, финансовое обеспечение деятельности или финансовое обеспечение выполнения государственного, муниципального задания которых осуществляется за счет средств бюджета области, местных бюджетов;

- образовательные организации, осуществляющие обучение детей школьного возраста по программам подготовки водителей транспортных средств, при условии, что дети школьного возраста составляют не менее 70 процентов от общего числа учащихся;

- автотранспортные предприятия, содержащие автомобильные колонны войскового типа, в части транспортных средств, формирующих войсковые колонны;

- предприятия уголовно-исполнительной системы;

- организации автомобильного транспорта общего пользования, работающие через систему автовокзалов, автостанций, перевозящие пассажиров по действующим тарифам с осуществлением льготного транспортного обслуживания в соответствии с нормативными правовыми актами Российской Федерации и Тульской области (по транспортным средствам (кроме такси);

- специализированные дорожные организации, имеющие на своем балансе автомобильные дороги общего пользования регионального или межмуниципального значения;

- организации, имеющие в своем составе профессиональные аварийно-спасательные службы и профессиональные аварийно-спасательные формирования, по транспортным средствам, входящим в состав данных служб и формирований;

- автотранспортные организации по специализированным транспортным средствам, осуществляющим перевозки крупногабаритных панелей и колонн, предназначенных для строительства жилья и промышленных объектов;

- учебно-производственные и социально-реабилитационные организации Всероссийского общества глухих и Всероссийского общества слепых при условии, что численность инвалидов составляет не менее 50 процентов общей численности работающих в организации;

- владельцы автотранспортных средств, с года выпуска которых прошло 50 и более лет по состоянию на начало налогового периода, за который производится исчисление сумм налога (авансовых платежей);

- муниципальные унитарные предприятия — лечебно-трудовые мастерские;

- организации — резиденты особой экономической зоны промышленно-производственного типа «Узловая» на территории муниципального образования Узловский район в отношении автомобилей грузовых, зарегистрированных после регистрации этих организаций в качестве резидентов особой экономической зоны, в течение десяти налоговых периодов начиная с налогового периода, в котором была осуществлена регистрация транспортного средства в установленном порядке в соответствии с законодательством Российской Федерации;

- один из родителей или лицо, его заменяющее, в многодетной семье, а также один из приемных родителей или супруг (супруга) приемного родителя в отношении следующих категорий транспортных средств:

- автомобилей легковых с мощностью двигателя до 200 л.с. (до 147,1 кВт) включительно;

- автобусов с мощностью двигателя до 200 л.с. (до 147,1 кВт) включительно.

Порядок, ставки и сроки уплаты транспортного налога в Тульской области на 2020-2020 год установлены Законом Тульской области от 28.11.2002 N 343-ЗТО «О транспортном налоге» (с изменениями, действующими в 2020 году). Он распространяется на все города области. Административный центр – город Тула. Крупные города и населенные пункты: Новомосковск, Донской, Алексин, Щёкино, Узловая, Ефремов, Богородицк, Кимовск, Киреевск, Суворов, Ясногорск, Плавск, Венёв, Белёв, Первомайский, Плеханово, Болохово, Дубовка, Липки, Товарковский, Советск, Заокский.

Как тулякам рассчитать земельные и имущественные Разбираемся вместе с представителями налоговой службы. 3 августа в УФНС России по Тульской области состоялась пресс-конференция, посвященная основным изменениям в порядке исчисления имущественных налогов физическим лицам за 2020 год.

Какие произойдут изменения в налогах на землю, чего именно они коснутся, – это та информация, которая волнует наших граждан. В нашей статье мы попробуем вместе с вами разобраться в этих и других вопросах. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа.

Как платится транспортный налог в Чернобыльской зоне

В эту зону наряду с большим списком деревень Брянской области, попали также населенные пункты Калужской, Орловской и Тульской областей.

статусом – территория за пределами вышеназванных зон, где плотность заражения ниже и радиация не превышает указанных в законе пределов:

- Республика Мордовия;

- Белгородская область;

- Брянская;

- Воронежская;

- Калужская;

- Курская;

- Ленинградская;

- Липецкая;

- Орловская;

- Пензенская;

- Рязанская;

- Тульская;

- Тамбовская;

- Ульяновская.

Закон довольно четко дает определение каждой из зон.

- пос. Барсуки.

- пос. Прогресс.

- пос. Князевщина.

- пос. Н. Мельница.

Налог на землю для пенсионеров 2020: платят ли или нет

Данное поручение сделал президент страны в момент пресс-конференции, которая проходила с журналистами. Он утвердил, что если пенсионеру принадлежат шесть соток земли, то налогом этот участок облагаться не должен совсем. А если площадь участка больше, то налогом будет облагаться меньшая площадь участка, с вычетом необлагаемых 6 соток.

Рекомендуем прочесть: Льготы По Действующей Ипотеке Для Многодетных Семей

Сейчас актуальным стал вопрос, должен ли пенсионер платить налог на землю, если на него оформлено несколько земельных участков. Использовать данную льготу можно при нескольких участках, но вычитаться 6 соток будет только с одного участка, на который пенсионер предоставит документы.

Льготы пенсионерам в Тульской области

- жилые комнаты;

- квартиры;

- частные жилые дома;

- сооружения, помещения, которые претендент использует на профессиональном творческом поприще;

- хозяйственные сооружения и объекты на дачных и других садовых участках, площадь которых не больше 50 кв. м.;

- гаражи;

- места для машин.

Претендовать на стопроцентное освобождение также могут пенсионеры, получающие социальные выплаты по потере кормильца. Обязательное условие: претенденты должны быть зарегистрированы на территории сельского округа. В этом случае гражданин должен обратиться в налоговую инспекцию для подтверждения права на преференцию.

Налог на землю для физических лиц в 2020 году за сотку

Граждане перечисляют денежные средства согласно налоговым уведомлениям, направленным из ИФНС. Сами направления могут содержать информацию не более чем по трём налоговым периодам, предшествующим их заполнению. Все налогоплательщики получают такие уведомления не позднее, чем за 30 дней до крайнего срока уплаты.

- Тем, кто перенёс лучевую болезнь, либо получил её в результате работ любого вида, связанных с ядерными установками.

- Физическим лицам, ставшим участниками испытаний ядерного и термоядерного оружия.

- Физические лица, имеющие право на получение дополнительной поддержки от государства.

- Ветераны и инвалиды военных действий, ВОВ.

- Инвалидам с 1 и 2 группами, дети-инвалиды.

- Полные кавалеры Ордена славы.

- Герой РФ.

- Герои СССР.

Налог на имущество физических лиц в 2020 году в тульской области

Источник: https://yrokurista.ru/meditsinskoe-pravo/nalog-na-zemlyu-v-2019-godu-tulskaya-oblast