Налог на авто в татарстане конулятор расчета

Транспортный налог в Татарстане в 2019: налоговые ставки и срок уплаты

Транспортный сбор устанавливается властями регионов. Правила подсчета и тарифы сбора зафиксированы субъектами РФ. Поступления от сбора поступают в бюджет республик. В статье подробно рассмотрим транспортный налог р. Татарстан в 2019 году: тарифы, расчет налога, срок уплаты, льготы.

Ставки сбора

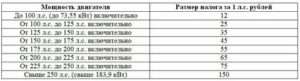

Тарифы сбора внедрены законом Республики Татарстан «О транспортном налоге» от 29 ноября 2002 г. № 24-ЗРТ. Тарифы транспортного сбора отражены в таблице:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) на 2015–2018, 2019 годы |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно, зарегистрированные на организации | 25 |

| до 100 л. с. (до 73,55 кВт) включительно, зарегистрированные на физических лиц | 10 |

| свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л. с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л. с. (до 14,7 кВт) включительно | 8 |

| свыше 20 л. с. до 38 л. с. (свыше 14,7 кВт до 27,95 кВт) включительно | 12 |

| свыше 38 л. с. (свыше 27,95 кВт) | 50 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л. с. (до 147,1 кВт) включительно | 50 |

| свыше 200 л. с. (свыше 147,1 кВт) | 100 |

| Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно | 40 |

| свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| свыше 250 л. с. (свыше 183,9 кВт) | 85 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 25 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л. с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л. с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 50 |

| свыше 100 л. с. (свыше 73,55 кВт) | 100 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л. с. (свыше 73,55 кВт) | 200 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 125 |

| свыше 100 л. с. (свыше 73,55 кВт) | 250 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 100 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 125 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 100 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 1000 |

Расчет транспортного сбора в Татарстане

Базой по транспортному налогу в Татарстане утверждена мощность двигателя в лошадиных силах. Мощность определяют согласно ПТС. Если в ПТС мощность не зафиксирована, то ее определяют экспертным способом. Для подсчета сбора мощность авто выражается в лошадиных силах.

Если в ПТС прописана мощность в киловаттах, то ее переводят в лошадиные силы путем расчета по формуле:

Мощность в л. с. = мощность в кВт × 1,35962.

Исчисленную цифру округляют до второго знака после запятой.

Подсчитывают сбор самостоятельно так:

Тр. Н = Ма х СтН, где

- Тр. Н — транспортный сбор;

- Ма — мощность авто;

- СтН — тариф сбора.

Мощность авто прописывают в лошадиных силах

Дата платежей

Фирмы подсчитывают транспортный налог в Татарстане на 2019 год со средств передвижения, оформленных на фирму. Юрлица оплачивают авансы, подсчитанные по прошествии отчетного периода. Аванс — это одна четвертая базы по сбору × тариф × полагающиеся преференции.

Сбор уплачивают обязательно, без учета использования средства передвижения. Оплату осуществляют в бюджет по адресу регистрации средства передвижения. Компании рассчитывают и перечисляют сбор и авансы самостоятельно. Периодами отчета по сбору для плательщиков-компаний признаны трехмесячные интервалы. По завершении квартала авансы платят в срок 10 числа 2 месяца, идущего за периодом отчета.

Граждане платят в республике Татарстан налог на автомобиль 2019 года согласно квитанции, полученной из ФНС. Инспекция рассчитывает сбор по данным, предоставленным органами, регистрирующими транспорт. Срок уплаты транспортного налога в Татарстане — 01.12 года, следующего за ушедшим годом.

Преференции по налогу

Татарстан транспортный налог в 2019 году установил ставку от 10 до 150 руб. за 1 л. с. Физлица оплачивают сбор 01.10, следующего за истекшим годом.

Сбор не платят:

- ликвидаторы выброса на АЭС в Чернобыле;

- герои СССР, России;

- заслужившие ордена Славы и Трудовой Славы;

- инвалиды и ветераны Великой отечественной войны;

- бывшие заключенные концлагерей, не достигшие совершеннолетия;

- лица с инвалидностью I, II степени.

Транспортный налог в 2019 году для пенсионеров подсчитывают, учитывая преференции. Для оформления преференций пенсионеры обращаются в ФНС с пакетом документов:

- заявление;

- паспорт и нотариально заверенную доверенность, если от имени пенсионера действует представитель;

- пенсионное удостоверение;

- ИНН.

При обращении в ФНС заполняют заявление. Если плательщик не реализовал льготу, то он не подает заявление на зачет излишне уплаченного сбора либо о возврате уплаченных сумм. Срок для зачета не позднее трех лет с даты оплаты. Срок рассмотрения обращения инспекцией — 10 дней.

Льгота 50% от тарифа сбора зафиксирована для:

- грузовых авто, автобусов, выпущенных в России с двигателями, по нормам экологии не менее Евро-2;

- авто, пребывающих в собственности арендодателя и отданных в лизинг на срок не менее 1 года, с двигателем более 150 л. с.;

- автобусов, в составе автоколонн войскового типа, в ведомстве компаний, перевозящих пассажиров;

- для лиц, имеющих более двух автомобилей, преференции предоставляют по выбору на один транспорт.

При приобретении права на преференцию не с 01.01 сбор пересчитывают с месяца возникновения права.

Транспортный сбор для физических лиц

На физлиц, как и на фирмы, возложена обязанность по оплате транспортного налога в Казани. Правила подсчета платежей и сбора утверждены гл. 28 НК РФ.

Лица, уплачивающие сбор:

- граждане РФ;

- иностранцы;

- лица без гражданства.

Плательщиками сбора признаны лица, на которых по закону зарегистрировано средство передвижения, признанное объектом обложения. Под объект сбора попадают:

- мотоциклы;

- автобусы;

- автомобили;

- мотороллеры;

- машины с гусеничным механизмом.

Исключены из объектов сбора легковые автомобили для инвалидов, машины мощностью до 100 л. с. Льготу предоставляют при имеющихся медпоказаниях и эксплуатации при реабилитации.

Не признаются объектами сбора:

- машины, закупленные через представителей соцзащиты населения с двигателем до 100 л. с.;

- машины, оборудованные для инвалидов.

Сотрудники Госавтоинспекции в абзаце «Особые отметки» в ПТС отражают информацию об изменении устройства.

Для подсчета транспортного сбора и авансов используют повышающий коэффициент. Если фирма имеет дорогое авто, обязательно проверяют:

- входит ли авто в список сайта Минпромторга. Перечень обновляют каждый год;

- нет ли превышения срока пользования авто, зафиксированного периода в Налоговом Кодексе России для применения повышающего коэффициента (ПК).

Подсчет срока осуществляют с года производства авто и завершают годом, за который уплачивают сбор. ПК не используют, если какое-либо условие не применяется.

Формула, по которой проводится расчет транспортного налога 2019 г. в р. Татарстан для автомобилей стоимостью от 3 млн рублей:

Н = ТП × ПК, где

- ТП — транспортный сбор, подсчитанный умножением базы по сбору на ставку и коэффициент владения транспортом;

- ПК — повышающий коэффициент.

ПК по транспортному сбору применяют, если авто прописано в перечне Минпромторга и срок пользования авто не более срока, зафиксированного в НК РФ.

Список дорогих авто ценой более 3 млн рублей ежегодно обновляется в ведомстве Минпромторга не позже 01.03. Если транспорт в список не внесен, то повышающий коэффициент при подсчете не применяют.

Отмена транспортного налога в 2019 не ожидается.

Источник: http://NalogObzor.info/publ/transportnyi-nalog-v-tatarstane-v-2019-godu

Транспортный налог в Республике Татарстан в 2020 г

Порядок и сроки уплаты транспортного налога на автомобиль

Ставки транспортного налога в Республике Татарстан в 2020 г.

Льготы по транспортному налогу в Республике Татарстан

Порядок, ставки и сроки уплаты транспортного налога в Республике Татарстан на 2019-2020 год установлены Законом РТ от 29.11.2002 № 24-ЗРТ «О транспортном налоге» (с изменениями, действующими в 2020 году). Он распространяется на все города республики. Административный центр – город Казань.

Крупные города и населенные пункты республики: Набережные Челны, Нижнекамск, Альметьевск, Зеленодольск, Бугульма, Елабуга, Лениногорск, Чистополь, Заинск, Азнакаево, Нурлат, Менделеевск, Бавлы, Буинск, Агрыз, Арск, Кукмор, Васильево, Мензелинск, Камские Поляны, Мамадыш, Джалиль, Алексеевское, Тетюши, Уруссу, Нижняя Мактама.

Порядок и сроки уплаты транспортного налога в Республике Татарстан

Налогоплательщики-организации в течение налогового периода уплачивают авансовые платежи по налогу, рассчитанных по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы, налоговой ставки и налоговых льгот. За транспортные средства налог уплачивается вне зависимости от того, эксплуатируются они или нет. Уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств.

Организации уплачивают и исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Отчетными периодами по налогу для налогоплательщиков-организаций признаются первый квартал, второй квартал, третий квартал. По итогам отчетного периода авансовые платежи уплачиваются в срок не позднее 10 числа второго месяца, следующего за отчетным периодом.

Налог, подлежащий уплате по истечении налогового периода организациями, уплачивается не позднее 10 февраля года, следующего за истекшим налоговым периодом. При этом сумма налога определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода.

Новое. Начиная с уплаты налога за налоговый период 2020 года налог подлежит уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом.

Авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.Более подробно о порядке уплаты налога юридическими лицами читайте в статье по ссылке.

Срок уплаты транспортного налога для юридических лиц в Республике Татарстан в 2020 году

- за 1 квартал 2020 года — до 10 мая 2020 года;

- за 2 квартал 2020 года (6 месяцев) — до 10 августа 2020 года;

- за 3 квартал 2020 года (9 месяцев) — до 10 ноября 2020 года;

- за весь 2020 год — до 01 марта 2020 года;

Справочно. Транспортный налог за 2019 год организациями уплачивается до 10 февраля 2020 года.

Важно. В 2021 году существенно изменяется порядок отчетности по транспортному налогу для организаций. С 01.01.2021 налоговые декларации по транспортному налогу в налоговые органы не представляются за налоговый период 2020 года и последующие налоговые периоды.

Граждане уплачивают транспортный налог на автомобиль на основании налогового уведомления, направляемого налоговым органом. Сумма налога определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

Срок уплаты транспортного налога физическими лицами

С 2016 года изменился срок уплаты налога на автомобили для физических лиц — теперь налог необходимо оплатить до 01 декабря (ранее срок уплаты устанавливался до 01 октября).

Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на автомобиль за 2019 г.

необходимо оплатить до 1 декабря 2020 г., за 2020 г. – до 1 декабря 2021 г., а за 2021 год — до 1 декабря 2022 года.

Если 01 декабря является нерабочим днем, срок уплаты переносится на ближайший рабочий день.

Срок уплаты транспортного налога на автомобиль в Республике Татарстан в 2020 году — до 01 декабря 2020 г. (налог уплачивается за 2019 г.)

Неуплата налога в установленные сроки влечет за собой начисление пени в соответствии с действующим законодательством.

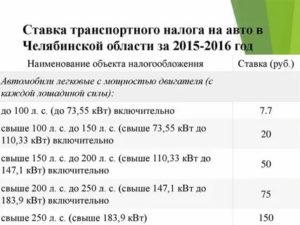

Ставки транспортного налога в Республике Татарстан

Налоговые ставки по транспортному налогу на 2019-2020 год в Республике Татарстан установлены в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

| Наименование объекта налогообложения | Налоговая ставка (в рублях) на 2015-2018, 2019 годы |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно, зарегистрированные на организации | 25 |

| до 100 л. с. (до 73,55 кВт) включительно, зарегистрированные на физических лиц | 10 |

| свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л. с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л. с. (до 14,7 кВт) включительно | 8 |

| свыше 20 л. с. до 38 л. с. (свыше 14,7 кВт до 27,95 кВт) включительно | 12 |

| свыше 38 л. с. (свыше 27,95 кВт) | 50 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л. с. (до 147,1 кВт) включительно | 50 |

| свыше 200 л. с. (свыше 147,1 кВт) | 100 |

| Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л. с. до 150 л. с. (свыше 73,55 кВт до 110,33 кВт) включительно | 40 |

| свыше 150 л. с. до 200 л. с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л. с. до 250 л. с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| свыше 250 л. с. (свыше 183,9 кВт) | 85 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 25 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л. с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л. с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 50 |

| свыше 100 л. с. (свыше 73,55 кВт) | 100 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л. с. (свыше 73,55 кВт) | 200 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л. с. (до 73,55 кВт) включительно | 125 |

| свыше 100 л. с. (свыше 73,55 кВт) | 250 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны или единицы валовой вместимости, в случае если валовая вместимость определена без указания размерности) | 100 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 125 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 100 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 1000 |

Рассчитать транспортный налог в Татарстане самостоятельно очень просто. Для этого необходимо мощность Вашего автомобиля (в л.с.) умножить на ставку налога (второй столбик таблицы).

Обратите внимание, при взимании налога на автомобиль применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей.

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Льготы по транспортному налогу в Республике Татарстан

Законодательством республики установлены льготные категории граждан и организаций, которые освобождены от уплаты налога либо имеют скидки и платят его в меньшем размере. Разберемся, кто не платит транспортный налог в Казане и Республике Татарстан.

Освобождаются от уплаты транспортного налога следующие категории граждан и организаций:

- чернобыльцы, а также приравненные к ним категории граждан;

- Герои Советского Союза, Герои Социалистического Труда, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней, и граждане, награжденные орденом Трудовой Славы трех степеней;

- участники, инвалиды Великой Отечественной войны и бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период второй мировой войны, имеющих в собственности автомобили с мощностью двигателя до 110 лошадиных сил (до 80,91 кВт);

- инвалиды I и II групп, имеющих в собственности автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт).

Также освобождаются от налогообложения водно-воздушные транспортные средства, зарегистрированные на категории граждан, подвергшихся воздействию радиации, в соответствии с Федеральным законом «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча».

Кроме того, освобождаются от налогообложения:

- налогоплательщики, реализующие инвестиционные проекты по договорам, заключенным до 1 января 2005 года, в соответствии с Законом Республики Татарстан «Об инвестиционной деятельности в Республике Татарстан»;

- организации-резиденты особой экономической зоны промышленно-производственного типа, созданной на территории Елабужского района Республики Татарстан, и особой экономической зоны технико-внедренческого типа «Иннополис», созданной на территориях Верхнеуслонского и Лаишевского муниципальных районов Республики Татарстан в течение 10 лет с момента постановки транспортного средства на учет.

Законодательством РТ установлены скидки по уплате транспортного налога.

Уплачивают транспортный налог в размере 50 процентов от налоговых ставок, в отношении:

- грузовых автомобилей, автобусов, произведенных в Российской Федерации и оснащенных двигателями, соответствующими экологическим нормам не менее ЕВРО-2, находящихся на балансе лизингодателя и переданных в лизинг на срок не менее 1 года, с мощностью двигателя свыше 150 лошадиных сил — льгота не применяется с 2019 года;

- автобусов, зачисленных в состав автомобильной колонны войскового типа, находящихся в собственности организаций, осуществляющих регулярные перевозки пассажиров и багажа и имеющих мобилизационные задания на формирование и содержание автомобильных колонн войскового типа. Льгота предоставляется на период нахождения автобусов в составе автомобильной колонны войскового типа.

Многодетные семьи, пенсионеры по старости, ветераны боевых действий льготы по уплате транспортного налога на территории Республике Татарстан не имеют.

Льготникам, имеющим одновременно право на получение налоговой льготы по нескольким основаниям налоговая льгота предоставляется по одному из них (по выбору налогоплательщика). Для физических лиц, на которых зарегистрированы два и более транспортных средств, льгота предоставляется по выбору на одно транспортное средство.

Для получения льгот физическим лицам необходимо представить в налоговый орган по месту нахождения объекта налогообложения (транспортного средства) заявление на предоставление льгот и документы, подтверждающие право на налоговые льготы. При возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право.

Подготовлено «Персональные права.ру»

Дополнительная информация по теме:

Источник: http://personright.ru/nalogi/transportnyy-nalog/148-republic-tatarstan-kazan-stavki-lgoty-sroki.html

Калькулятор транспортного налога

Калькулятор транспортного налога – современный налоговый сервис, позволяющий владельцам транспортных средств самостоятельно произвести расчет транспортного налога. Транспортный налог пришел на смену «дорожному сбору» в 2003 году.

Базовые ставки транспортного налога закреплены в ст.361 Налогового кодекса РФ.

Для расчета потребуется специальный калькулятор транспортного налога, чтобы рассчитать предстоящие годовые суммарные расходы и проверить, — правильно ли начислены налоговые суммы в письменных уведомлениях Инспекции ФНС России.

Региональные бюджеты наполняются за счет транспортного налога и других обязательных платежей. Ранее, перечисленные в бюджет денежные средства, расходовались по прямому целевому назначению, связанному с развитием дорожной инфраструктуры, строительством и ремонтом дорог.

Сегодня субъекты Российской Федерации самостоятельно принимают решение об использовании собранных налогов. На нашем сайте пользователь может быстро и бесплатно произвести расчет транспортного налога на калькуляторе.

Калькулятор транспортного налога содержит актуальные ставки транспортного налога по регионам, а также регулярно обновляемую информацию по льготам для владельцев транспортных средств.

Калькулятор транспортного налога на нашем сайте является бесплатным сервисом, не требующим никакой регистрации или создания личного кабинета.

Расчет суммы на калькуляторе производится с учетом:

- региона регистрации ТС;

- разновидности ТС в зависимости от категории;

- определенного налогового периода, по которому осуществляется расчет;

- количества полных месяцев владения автомобилем или другим ТС.

Кроме запрограммированных рабочих полей, в транспортном калькуляторе предусмотрены дополнительные опции.

Пользователю самостоятельно придется ввести нормативную мощность двигателя, а также подобрать конкретную марку, модель и год выпуска автомобиля, если его стоимость превышает 3 миллиона рублей.

Не понадобится выбирать повышающий коэффициент для роскошных автомашин, поскольку алгоритм работы нашего калькулятора налога основан на использовании базовых сведений об объекте.

Ставки транспортного налога в Москве и Санкт-Петербурге превышают базовые ставки налога, закрепленные в НК РФ, в десять раз. В южных же регионах России автолюбители оплачивают минимальные суммы. На окончательный расчет влияет наличие у автовладельца специальных льгот, снижающих сумму обязательства или вообще освобождающих от их уплаты.ТС, по котором производится расчет обязательного платежа на калькуляторе, различаются по ключевым категориям:

- легковые и грузовые автомобили или автобусы;

- несамоходные, а также буксируемые плавсредства;

- моторные лодки, гидроскутеры, гидроциклы и катера;

- двухколесные и трехколесные мотоциклы, мотороллеры;

- самолеты с реактивным двигателем, летательные аппараты;

- механические самоходные, гусеничные транспортные средства;

- парусные, моторные судна, яхты, другой речной и морской транспорт.

Преимущества сайта Транспортный налог онлайн

Если автомобилисту важно принять взвешенное решение о приобретении автотранспорта, то пригодится транспортный калькулятор как надежный способ для уточняющего расчета налоговой нагрузки в будущем. Мы позаботились о том, чтобы калькулятор транспортного налога выдавал актуальные ежегодные затраты по платежам в бюджет.

Наши сотрудники проверяют объективность исходных величин для гарантирования точности выдаваемых результатов по российским округам, краям, областям и республикам. Для расчета суммы в калькулятор транспортного налога нужно ввести точные технические параметры авто и место постановки на государственный учет.

Наш калькулятор – это проверенный сервис расчету транспортного налога.

Достоинства калькулятора по проверке транспортного налога:

- удобство и простота использования интуитивного интерфейса;

- подсчет суммарных издержек на содержание собственного автопарка;

- возможность выполнения расчетов по каждому ТС;

- отсутствие необходимости вводить персональные сведения либо платежные реквизиты.

Если воспользоваться профессиональным калькулятором транспортного налога, то легче принять решение о покупке или продаже транспортного средства.

Наш универсальный калькулятор пригодится автолюбителям, которые получили в конце года уведомление из налоговой инспекции, но не уверены в законности примененных ставок и коэффициентов.

Мгновенная проверка транспортного налога разрешит сомнения, а также утвердит или развеет подозрения в незаконности претензий со стороны налоговиков. Мы создали на сайте специальный раздел «Калькулятор транспортного налога», чтобы позаботиться о разрешении недоразумений, выявлении ошибок и исключении досадных просчетов.

Помимо расчета транспортного налога с помощью калькулятора, пользователю нашего сайта доступны сведения об актуальной задолженности по налогам физических лиц.

Проверка и оплата задолженности по налогам по ИНН занимает пять минут времени. Возможно оплатить начисленные налоги, включая пени и штрафные санкции.

Если обязательства рассчитаны, то рекомендуется ввести УИН, чтобы просмотреть и своевременно оплатить начисленные налоги.

Источник: https://xn--80aajwljabgfejellh8m.xn--80asehdb/calc.php

Каким будет транспортный налог в татарстане на 2020 год — Налоги и право

Каждый владелец транспортного средства, либо тот, кто только планирует приобретение «железного коня», сталкивается со многими трудностями в плане финансов. Почему так? Дело в том, что ежегодно в стране повышается налог на средства передвижения, а также усложняется сама процедура его оформления, поэтому есть потребность во внимательном отношении к деталям законодательного плана.

В последнее время автомобили стали развиваться и усовершенствоваться, поэтому налог так же изменяется в зависимости от их стоимости. А также влияет на итоговый размер налога стоимость топлива, которая так же имеет тенденцию увеличиваться из года в год, создавая при этом соответствующие неудобства для владельцев средств передвижения.

Для всех автомобилистов ежегодно становится загадкой, насколько же поднимется налог, и в каком виде он вообще будет предоставлен? Детальное рассмотрение нюансов позволяет устранить любые недопонимания и знать, что ожидает в ближайшем будущем в плане размера налогообложения.

Возможные изменения текущего размера налога

Нововведение, которое уже несколько лет подряд осуждается правительством, касаемо налогообложения транспортных средств, касается дополнительного экологического сбора, поскольку, как известно, автомобили сильно загрязняют атмосферу. Есть предположения экспертов, что такое изменение будет введено только вместо транспортного налога, но никак не дополнительно к нему.

Эксперты сходятся во мнении, что именно в 2020 году вероятность появления экологического налога будет максимальной, так как власти ежегодно с большим интересом относятся к нововведению, поэтому в следующем ему его все шансы для его утверждения.

Чего стоит ожидать после введения экологического налога? В первую очередь, это повышение стоимости автомобилей, которые относятся к категории низкой экологической безопасности, так как существенное загрязнение атмосферы становится основной причиной несоответствия средства передвижения установленным нормам. А также будет учитываться не мощность, а пробег транспортного средства, поскольку от «старости» зависит экологическая составляющая работы авто.

Но на данный момент – это просто обсуждения, а реальную ситуацию можно узнать только ближе к 2020 году, когда будут приняты все соответствующие законодательные нововведения и правки.

Индивидуально для каждого региона установлены определенные ставки для отдельных видов транспортных средств, поэтому автомобилисты должны рассматривать ситуацию индивидуально в зависимости от своего места проживания.

Именно поэтому в 2020 году в каких-то областях будут введены новые ставки на яхты, моторные лодки, мотоциклы, автомобили легкового типа, катера и так далее. А также рассматриваются предложения для людей, имеющих сразу несколько транспортных средств.

Расчет транспортного налога

Примеры расчета ставки позволяют узнать, что же ожидает автомобилистов, и вообще чего стоит ожидать в следующем 2020 году:

- Например, семья имеет в своем владении автомобиль, мощностью 150 лошадиных силы. Учитывая региональную ставку, которая равна 25 рублям, в итоге отдать в рамках налогового сбора нужно будет 3750 рублей.

- Если мощность автомобиля равна 250 л.с., то и ставка будет на порядок выше, так как количество лошадиных силы – это прямой показатель намного большего загрязнения пространства. К примеру, в Москве и области ставка составляет 50 рублей, поэтому владельцу за такое транспортное средство придется отдать 12500 рублей.

При расчете размера транспортного налога так же учитываются повышающие коэффициенты, которые регулируются в зависимости от текущей стоимости автомобиля. Например, если транспорт стоит 3-5 миллионов рублей, то ставка регулируется следующим образом:

- Если автомобилю меньше года, то это +50% к базовой ставке.

- Если возраст 1-2 года, то к сумме добавляется 30% от ставки.

- Для автомобилей, купленных более 3 лет назад, ставка повышается на 10%.

Если владелец приобрел автомобиль за 5-10 миллионов рублей, то и здесь повышается ставка в рамках транспортного налога. К примеру, если автомобиль был приобретен более 5 лет назад, то тогда платить придется налог в двойном размере.

Кто освобождается от налогов?

Многих автомобилистов интересует вопрос, кто же будет освобожден от уплаты налогов на автомобиль в 2020 году, поскольку, учитывая текущее возрастание ставки, подобная экономия будет как никогда уместной.

Льготы на федеральном уровне будут сохранены и рассчитывать на их получение могут следующие категории владельцев автомобилей:

- Для владельцев угнанных ранее транспортных средств.

- Для собственников плавательных средств, мощностью менее 5 лошадиных силы и видов транспорта, применяемых в промышленных целях.

- Для автомобилей, мощность которых составляет менее 100 лощадиных силы, и задействованных в рамках социальных программ.

- Для транспортов, применяемых в сельскохозяйственном деле.

В зависимости от решений региональных властей, на освобождение от налога могут рассчитывать владельцы транспортных средств, которые по совместительству считаются родителями детей-инвалидов.

Дело в том, что власти рассматривают потребность в специальном транспорте для облегчения жизнедеятельности, поэтому налог может списываться.

Но такое правильно действует только в том случае, если мощность двигателя не превышает 150 лошадиных силы.

Отдельное изменение ожидает владельцев электрических автомобилей, так как присутствуют дополнительные законодательные поправки, которые требуют внимательного ознакомления. К тому же условия могут регулироваться региональными властями.Но, если учитывать договоренность государства с Евразийским экономическим союзом, то владельцы электрических транспортных имеют право на протяжении пяти лет не платить транспортные налоги, так как это экологически чистые автомобили, не предоставляемые неудобств для атмосферного пространства.

В то же время, отсутствие потребности платить ежегодный транспортный налог предоставляет возможность повысить популярность современных электрокаров, привлекая тем самым потенциальных покупателей.

Если учитывать региональные особенности, то ставка в рамках транспортного налога повысится в несколько раз в 2020 году, так как желание людей приобретать автомобили с большой мощностью двигателя становится основной причиной загрязнения атмосферного пространства. И именно поэтому принимаются подобные меры для компенсации вложенных денежных средств в очистку воздуха города путем проведения озеленительных работ.

Читайте еще: Трамп назвал требования к ФРС

Автомобили постоянно появляются в разных вариациях в плане мощности двигателя, основных технических качеств и даже уровня загрязнения атмосферных масс, поэтому власти каждого города и страны, в целом, вынуждены ежегодно вносить поправки в закон о транспортном налогообложении. С точностью сказать, чего стоит ожидать в 2020 году, пока невозможно, но мнения экспертов гласят о введении массы изменений для владельцев любых средств передвижения.

Источник:

Отменят ли транспортный налог в 2020 году?

Налоговый кодекс постоянно меняется, но в последнее время основным, что волнует общественность, является вопрос о том, отменят ли транспортный налог в 2020 году.

Сегодня данный налоговый сбор определяется федеральным российским законодательством, но его ставки регулируются местными властями, поэтому налог считается региональным. На сегодняшний день его оплата обязательно, вне зависимости от того, используется автомобиль или нет.

Транспортные средства являются объектом налогообложения сразу же после его покупки и оформления в собственность. Изменится ли что-либо в 2020-м году?

Особенности

транспортного налогообложения

Налог на транспорт создавался для того, чтобы частично компенсировать ущерб, который наносится транспортным средством при его передвижении по дорожному покрытию. Его размеры, льготы, а также сроки выплат регулируются местным законодательством, хотя контроль ведётся на федеральном уровне.

Именно местные бюджеты получают налоговые выплаты, которые могут использовать их по своему усмотрению. На сегодняшний день данный налог зависит от мощности автомобиля, его вместимости, категории, а также года выпуска и эксплуатации.

Уже давно ведутся разговоры о том, что министерство транспорта РФ может отменить транспортный налог в 2020 году.Разговоры возникают на фоне того, что многие автовладельцы называют его несправедливым. Дело в том, что каждый владелец автомобиля покупает топливо, в стоимость которого включен акциз.

Это налог, доход с которого также перечисляются в дорожный фонд. Таким образом, Россия не платит транспортный налог дважды, нет ничего удивительного в том, что никому это не нравится.

Отменят

или нет?

Однако вероятность того, что в 2020 году могут отменить транспортный налог, ничтожно мала. Дело в том, что в условиях сложившейся экономической ситуации отменять какие-то налоги было бы нецелесообразно.

Транспортные налоговые выплаты являются довольно важным инструментом подпитки бюджета дорожных фондов. Больше они не имеют особых источников формирования, потому что акцизы на топливо частично переходят в доходы федерального бюджета. Пока данная ситуация не изменится, говорить об отмене налоговых выплат в этом ключе не придется.

Налог

отменят, но не для всех…

С высокой долей вероятности отмена транспортного налога в Россиикоснется только некоторых категорий автомобилей. Если говорить конкретно, то на 2020 год предусмотрена отмена транспортного налога для электромобилей.

Новшество принято в поддержку нормализации экологии в России, потому что транспортные средства с электрическим двигателем более безопасны для окружающей среды, чем автомобили на бензине или дизеле.

Сегодня в России насчитывается только 2000 электромобилей, хотя по ранее сделанным прогнозам эта цифра должна была достигнуть уже 200 000. Депутаты партии ЛДПР предложили сделать льготы, для тех, кто вводит электрокары, в виде освобождения от налоговых обязательств.

Такая система уже не действует, но фактически ей на сегодняшний день практически никто не пользуется (исключением является Москва и Подмосковье). Безусловно, вопрос о том, что при отмене налога регионы лишатся части финансовой поддержки, еще обсуждается. Однако депутаты считают, что местные бюджеты с этим справятся, так как потери будут ничтожно маленькими.Важно! Относительно недавно Владимир Путин сделал заявление о том, что газомоторное топливо на сегодняшний день играет более веские функции, чем электромобили. Однако, если верить стратегии развития, касающейся автомобильной промышленности, рассчитаны на 2020 год, то в ней особо важную роль занимает электрокары.

Нововведения

в мире

Современная система транспортного налогообложения сложилась очень давно. В те времена нельзя было просчитать и узнать, сколько проехал конкретно автомобиль и по какому покрытию. Сегодня в мире активно развиваются информационные технологии, который не обходит вниманием и сферу автомобильной промышленности.

Измерить тот факт, сколько тот или иной автомобиль проезжает по городским улицам, трассам или просёлочным дорогам, довольно просто. И вскоре весь мир перейдёт на специальную систему налогообложения, которая называется – «сколько еду, столько и плачу».

Схема ещё дорабатывается, но считается, что наиболее развитые страны мира перейдут на неё уже в конце десятилетия, то есть к 2030 году. Тогда и России придется полностью менять транспортный налог, но пока особых предпосылок для этого нет.

Источник: https://taradmin.ru/dolgi-i-kredity/kakim-budet-transportnyj-nalog-v-tatarstane-na-2020-god.html