Налог на апартаменты с 2020 года московская область

Налог на апартаменты с 2020 года московская область

В г.

Мытищи льготы имеют дети, находящиеся под опекой (попечительством), состоящие на учете в Управлении опеки и попечительства Министерства образования Московской области по городскому округу Мытищи и не получающие пенсии по случаю потери кормильца, многодетные родители, малоимущие семьи, физические лица, носящие звание «Почетный гражданин Мытищинского муниципального района» и другие.

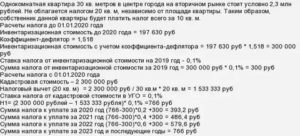

Очень долго мы платили практически копеечный налог на наши квартиры и дома. Он рассчитывался на основе инвентаризационной стоимости имущества, а она в разы, если не десятки раз, ниже рыночной цены.

В какой-то момент государству, столкнувшемуся с кризисом в экономике, это надоело, и оно резко изменило принцип расчета налога с граждан на их квартиры, чтобы дополнительно пополнить бюджет.

В основу легла кадастровая стоимость, которая теоретически должна быть близка к рыночной цене жилья. А это означает, что и налог резко вырос.

Какой налог на квартиру в 2020 году московской области

Так или иначе, с момента возникновения права собственности на приватизированный объект недвижимости его владелец обязан уплачивать имущественный. Рассчитывается он в данном случае по тем же правилам, что и в случае с любой другой квартирой, которая принадлежит физическому лицу на праве собственности.

При отсутствии сведений о кадастровом номере потребуется открыть на портале Росреестра раздел «Справочная информация по объектам недвижимости в режиме online».

Потребуется ввести почтовый адрес недвижимости, после чего появится соответствующий ей номер кадастра.При наличии кадастрового номера, пользователь может зайти на официальный сайт УФНС , ввести нужный ГКН и получить соответствующую объекту недвижимости стоимость.

Кто и как будет платить налог на имущество физических лиц в 2020 году

В Постановлении г. Москвы от 26.11.2020 года исключением при расчете базы апартаментов являются перечисленные в нем объекты, кадастровая стоимость которых до 100 000 рублей за метр. Сумма к уплате считается до 1,5%. За гаражи жители столицы платят 0,1%, а хозяйственные строения 0,3%.

- пенсионерам по выслуге лет или возрасту;

- пенсионер в связи с потерей кормильца;

- подтверждение 1-й или 2-й группы инвалидности;

- участники ВОВ;

- родители или супруги гражданина, погибшего при выполнении служебных обязанностей на государственной службе;

- родители ребенка-инвалида;

- военнослужащие.

Рекомендуем прочесть: В Каком Банке Хранить Деньги Чтобы Приставы Не

Налог на квартиру в 2020 году расчет калькулятор московская область

С января 2020 года налог на недвижимое имущество исчисляется исходя его кадастровой стоимости, а не как ранее по стандартной ставке налога на имущество, помноженной на инвентарную стоимость недвижимости. При этом ставка не зависит от местоположения объекта, а так же от его фактического состояния.

Исходя из возможных недостоверных данных об объектах имущества, расчет налога производится по чаще завышенной, а не заниженной, стоимости. Полноценный переход на новую систему произошел только в 2020 году.

Для определения в какую сумму теперь встанет налог на недвижимость, на многих официальных сайтах размещены специальные системы онлайн расчета налога на имущество.

Таким образом, размер налога 2020 года на недвижимость будет не одинаковым для владельцев разного типа жилья: предполагается, что за более дорогую недвижимость придется платить больше, поэтому «ударит» новация в первую очередь по собственникам квартир и домов класса «люкс». Но на практике действие новых правил почувствуют на себе все граждане, ведь налог повысится в любом случае.

Налог на недвижимость в России в 2020 году

- является пенсионером по возрасту или выслуге лет;

- относится к числу пенсионеров в связи с потерей кормильца;

- имеет инвалидность детства;

- является лицом с подтвержденной инвалидностью первой или второй группы;

- имеет удостоверение участника ВОВ;

- относится к категории военных;

- является родителем или супругом лица, которое погибло на государственной или военной службе.

- в столице уже в 2020 году к недвижимости, оцененной в сумму от 10 до 20 миллионов рублей, применяется ставка 0,15%; для объектов, которые стоят от 20 до 50 миллионов – ставка 0,2%; для недвижимости стоимостью от 50 до 300 миллионов рублей – 0,3%. Исследования показывают, что весьма несладко придется владельцам апартаментов. У них ставка налога равна 0,5%, если апартаменты по квадратуре не превышают 150 метров; ну а если их площадь больше этого значения, то применяется ставка 0,5% + 2% (за 150 квадратов нужно уплатить 0,5% стоимости кадастра, а за оставшуюся площадь — сумму, равную еще двум процентам). В перечне налогооблагаемых объектов есть исключения – это столичные апартаменты, которые включены в спецреестр, сформированный согласно Постановлению от 26 ноября 2020 года. В нем перечислены объекты, площадь которых не больше 300 квадратов при цене до 100 тысяч рублей за квадратный метр. Для такого типа объектов ставка снижена до 1,5%. Фискальная ставка на гаражи установлена в размере 0,1%, а для хозпостроек – 0,3%;

- иначе подошли к решению вопроса с налогом власти Татарстана. Тут ставка фискального сбора равна 0,2% для жилья в виде квартиры или комнаты, и 0,3% — для дома. Для хозпостроек предусмотрен сбор в 0,1%;

- в Московской области право решать, как будет взиматься налог, предоставили каждому отдельно взятому муниципалитету. В среднем власти приняли решение, что ставку 0,1% будут применять для квартир или комнат, а 0,3% — для фискального обложения «недостроя» и частных домов. Кстати, в области будут подлежать повышенному налогообложению парковочные места, хозпостройки и гаражные строения — ставка для них составит 0,3%, что даже выше, чем в столице.

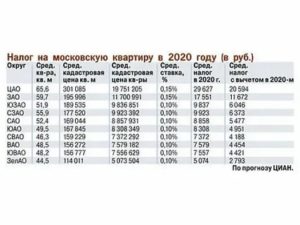

Для владельцев старых квартир в центре города налог вырастет в 8-10 раз!

Налог на недвижимость для физических лиц в 2020-2020 году

Чтобы узнать точный перечень лиц-льготников и объектов, по которым можно получить льготу, следует обратиться в орган ФНС по месту нахождения имущества. Подать заявление на освобождение от исчисления налога, при этом указать в заявлении сведения об имуществе, по которому вы претендуете на льготу. Право на нее можно подтвердить соответствующими документами.

Перемены напрямую коснулись недвижимых объектов, находящихся в собственности граждан. Наполнение казны за счет повышения налоговой нагрузки крайне не популярная мера, но правительство приняло ее. С 2020 года в основу исчисления налога на имущество легла кадастровая стоимость, которая зачастую значительно выше ранее используемой инвентаризационной.

Рекомендуем прочесть: Придут ли судебные приставы если супруг выписан

Налог на авто в московской области в 2020- 2020 году для физических лиц

Транспортный налог 2020 Транспортный налог, как налогово-экономическое явление, в последние годы вызывает множество споров.

В правительстве неоднократно предлагались проекты, альтернативные транспортному налогу, но ни один из них не выполнял главную функцию – прямое пополнение государственного бюджета (на разных уровнях).

Отмена транспортного налога 2020 в рРоссии свежие новости На последних заседаниях нижней и верхней палаты парламента большинство депутатов высказались против отмены этого закона, однако же и они признают несправедливость выплат единовременно (эта сумма резко бьет по кошелькам россиян).

Разъяснения Ставки транспортного налога в Московской области на 2020 год (#10204) Ставки транспортного налога в Московской области на 2020 год установлены Законом Московской области от 16.11.

2002 № 129/2002-ОЗ «О транспортном налоге в Московской области» (в ред. от 22 октября 2014 года).Со ставками налога действовавшими в Московской области в 2011-2020 годах вы можете ознакомиться по ссылкам: По сравнению с 2020 годом ставки транспортного налога в Московской области остались неизменными.

Налог с продажи квартиры для пенсионеров в 2020 году — новый закон

Если перед пенсионером встал вопрос, надо ли платить налог при продаже квартиры в 2020 году и сколько это будет стоить, если минимальный период владения недвижимостью не соблюден, в качестве снижения суммы вполне возможно воспользоваться фиксированным имущественным вычетом. В 2020 году он по-прежнему составляет 1 миллион рублей.

Теперь в налоговой инспекции будет учитываться не только стоимость квартиры, указанная в договоре купли-продажи. Налоговики произведут свой расчет – умножат кадастровую стоимость объекта на коэффициент 0,7, и если размер полученной суммы будет выше, чем указано в налоговой декларации, расчет стоимости будет произведен по полученному результату, а не по указанному гражданином.

Налог на квартиру в московской области в 2020

Например, если у пенсионера по старости или у инвалида в собственности имеется квартира, комната, жилой дом и гараж, то налогоплательщик имеет право на льготу: на один объект по выбору — квартиру или комнату (так как указанное жилье входит в один вид объектов), жилой дом и гараж.

Для получения льгот необходимо обратиться с письменным заявлением (по ссылке можно скачать форму заявления на льготу) в налоговый орган до 1 ноября года, являющегося налоговым периодом, и документы, подтверждающие право на льготу. Подготовлено «Персональные права.ру» Ставки налога на имущество в городах Московской области: Налог на имущество (недвижимость) в г.

Москве Налог на имущество (недвижимость) в Люберцах Налог на имущество (недвижимость) в г. Мытищи Налог на имущество (недвижимость) в г.

Но учитывая огромную разницу между ней и инвентаризационной оценкой, владельцам недвижимого имущества придется уплачивать в казну намного больше, чем раньше.

Так, если до принятия новации за 2-комнатную квартиру в центре столицы граждане платили около 500 рублей налога, то к окончанию переходного периода – к 2021 году – эта сумма вырастет почти до 5 000 рублей.

Ставка налога на недвижимость в 2020 год Для того, чтобы стоимость по кадастру пересмотрели, понадобится много сил, терпения и времени.

Так как для общего режима освобождения нет. Если вы ИП и должны платить налог, то налоговики сами все рассчитают и пришлют вам в 2020 году платежку по налогу на имущество физлиц по почте. Но прикинуть, сколько вам придется заплатить, вы можете, используя алгоритм расчета налога из нашей статьи.

По закону базу для расчета налога на имущество Москва в 2020 году устанавливает по каждому объекту как его стоимость по кадастру. на имущество физических лиц регламентирован ст. Онлайн журнал для бухгалтера Поскольку в столице старт был дан в 2020 году, налог на имущество физлиц в Москве за 2020 год отчисляют в бюджет с учётом коэффициента 0,4 (п.

Источник: https://yrokurista.ru/nalogovoe-pravo/nalog-na-apartamenty-s-2019-goda-moskovskaya-oblast

Налог на апартаменты в 2019 и 2020 году: к чему готовиться собственнику

Многие покупатели новостроек делают выбор в пользу апартаментов – нежилых помещений, внешне похожих на квартиры. Они могут быть как премиум и бизнес класса, так и бюджетным жильем. В последнем случае, покупатель стремится сэкономить, ведь цена на эконом-апартаменты зачастую существенно ниже аналогичных квартир.

Особенно это заметно в Москве и Санкт-Петербурге, где стоимость новостроек особенно высока. Однако неприятный сюрприз может прийти от налоговых органов. Исчисление и уплата налогов на апартаменты физическими лицами имеют свои особенности.

Рассмотрим подробнее, какие налоги на апартаменты придется заплатить их владельцам в 2019 и 2020 годах.

Что такое апартаменты для целей налогообложения

С юридической точки зрения апартаменты – это нежилое помещение, которое «маскируется» под жилье. Закон приравнивает их к гостиницам, в которых не предусмотрено постоянное проживание. Предполагается, что апартаменты не являются предметом первой необходимости, в отличие от жилья. Поэтому, помимо повышенной квартплаты, их владельцы должны заплатить больший налог, чем владельцы квартир.

Когда нужно платить

Вопрос о налогах, как правило, возникает в трех случаях: при покупке или продаже, при сдаче в аренду, и ежегодно, когда до декабря все физические лица — граждане Российской Федерации обязаны уплатить налог на принадлежащее им недвижимое имущество.

Рассмотрим эти случаи подробнее.

Налог на имущество физических лиц

Поскольку понятие «апартаменты» законодательно не определено, для целей налога на имущество они приравниваются к другим нежилым помещениям. Поэтому сумма налога на имущество на апартаменты будет зависеть от:

- региона – поскольку налогообложение в этой части устанавливается именно на региональном уровне;

- в каком здании они расположены, каков тип и его вид разрешенного использования;

- какая кадастровая или инвентаризационная стоимость установлена.

Ставка налога на апартаменты может определяться на основе:

- кадастровой стоимости по состоянию на 1 января соответствующего года (1 января 2018, если налог уплачивается за 2018 год). Кадастровая стоимость применяется, если местные власти успели ее определить и внести в Единый государственный реестр недвижимости (ЕГРН) согласно статье 406 Налогового кодекса РФ; либо

- инвентаризационной стоимости, если определить кадастровую стоимость не успели (статьи 402 и 403 Налогового кодекса РФ), умноженный на установленный коэффициент.

Инвентаризационная стоимость, как правило, оказывается меньше вновь определенной кадастровой. Поэтому местные органы власти заинтересованы использовать для расчета именно кадастровую стоимость.

Узнать кадастровую стоимость апартаментов можно, зайдя на сайт Росреестра (Федеральной службы государственной регистрации, кадастра и картографии), либо получив выписку на апартаменты из Единого государственного реестра недвижимости. Данные ЕГРН включают в себя всю информацию по объектам недвижимости, в том числе их кадастровую стоимость. Налог начисляется после регистрации права собственности на апартаменты.

Московская льгота по налогу на имущество

Владельцам некоторых апартаментов в Москве повезло получить льготу по налогу на имущество. Изменениями в закон г. Москвы от 19 ноября 2014 года № 51 было установлено, что на некоторые апартаменты сумма налога исчисляется по особой формуле.

Условием применения льготного режима является:

- включение апартаментов или здания, в котором они находятся, в специальный перечень;

- площадь апартаментов менее 300 кв.м. На апартаменты площадью менее 150 кв. м. ставка налога снижена сильнее;

- неиспользование помещения под офис организации или для предпринимательской деятельности;

- кадастровая стоимость одного квадратного метра не менее 100 000 рублей.

При соблюдении этих условий налог на имущество в отношении апартаментов начисляется по льготной ставке. Получить льготу можно только на одно помещение.

Реестр апартаментов с понижающими ставками налога утвержден Постановлением Правительства Москвы от 26 октября 2016 года № 706-ПП. На данный момент в перечне упомянуты 19 зданий в разных районах города.

Налог при покупке или продаже

Покупка апартаментов не облагается никакими налогами. Предполагается, что они уже уплачены с доходов покупателя.

При продаже апартаментов физическим лицом, размер налога будет зависеть от срока владения апартаментами:

- 5 лет и более – продажа не облагается налогом;

- менее 5 лет – налог взыскивается в размере 13 % от разницы между ценой покупки и ценой продажи объекта. Этот срок сокращается до 3 лет, если объект получен путем наследования или дарения;

- продавцу доступен налоговый вычет при продаже «иного имущества» в соответствии с Налоговым кодексом. Из налоговой базы вычитается 250 тысяч рублей (т.е. сэкономить удастся 250 000 Х 13% — 32 500 рублей).

Указанная ставка НДФЛ 13 процентов применима, если продавец является налоговым резидентом России (прожил в стране более 183 дней за календарный год). Если же апартаменты продает иностранец – налоговый нерезидент, ставка НДФЛ составит 30%.

Источник: https://fz214fz.ru/dolshiku/nalog-na-apartamenty

Налог на апартаменты для физических лиц в 2020 году

С точки зрения планировки, площади и отделки отличить стандартную квартиру от апартаментов нелегко. Последние относятся к категории нежилых помещений. Они могут использоваться для проживания, но налог на апартаменты начисляют как на коммерческое помещение. Он значительно превышает пошлину за квартиру, находящуюся в собственности.

Что такое апартаменты?

По нормам законодательства апартаменты нельзя отнести к жилому фонду. Граждане имеют право лишь на временную регистрацию, постоянная прописка не предусмотрена. При их постройке и проектировании не учитывают стандартные требования, характерные для жилых помещений.

Их причисляют к нежилым объектам недвижимости, и возводят вне зависимости от наличия необходимой инфраструктуры в районе постройки и прочих факторов, влияющих на строительство квартир.

Такие помещения могут находиться на территории торговых комплексов или административных центров. В этих же зданиях обычно обустраивают офисы или торговые помещения.

Плата за коммунальное обслуживание в таких случаях значительно выше.Апартаменты могут располагаться в промышленной зоне, где невозможно получить разрешение на строительство жилых объектов недвижимости. Если брать во внимание юридический статус, апартаменты не считаются полноценным жильем, их используют:

- в качестве помещений гостиничного типа;

- как площади для офисов;

- для краткосрочной аренды.

Стандартное определение апартаментов подразумевает отдельное помещение, состоящее из кухни, санузла, двух и более комнат. Общая площадь, в среднем, составляет от 40 кв. м. Они оснащены всеми необходимыми для комфортного времяпрепровождения удобствами. Теоретически они могут быть использованы для постоянного проживания физических лиц.

Застройщикам выгоднее возведение апартаментов, потому что нет необходимости соблюдать строгие нормы при постройке жилых объектов. Некоторые покупатели узнают о правовом статусе недвижимости лишь после ее приобретения.

Особенности начисления налогов

Размер налога на квартиру, находящуюся в собственности гражданина, установлен в 0,1% от ее кадастровой стоимости. Налог за апартаменты составляет 0,5%, если будут соблюдены следующие условия:

- кадастровая стоимость не должна быть выше 300 миллионов рублей;

- если согласно данным Росреестра и прочим документам, подтверждающим право владения недвижимостью, нет прямого указания на принадлежность помещения к категории коммерческих. Здание не предназначено для открытия офисов или торговых помещений;

- апартаменты находятся в жилых зданиях или зданиях, предназначенных для гостиниц.

Если все перечисленные условия соблюдены, то ставка налога не превышает 0,5%. При нарушении хотя бы одного пункта собственнику придется заплатить до 2% от кадастровой стоимости. Если места общего пользования и территория перед домом также считаются частью недвижимости, то налог будет рассчитываться из их общей стоимости.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов!

Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — Вы можете обратиться к специалистам через онлайн-форму.

Налоговая база может быть также рассчитана на основании инвентаризационной цены. Ставка при этом будет устанавливаться при умножении инвентаризационной стоимости на коэффициент-дефлятор, равный 1,425. Действующее соотношение налоговой ставки и инвентаризационной цены на территории РФ:

- 0,1% — при цене менее 300000 рублей;

- 0,1%-0,3% — при цене от 300000 до 500000 рублей;

- 0,3%-2% — если цена превышает 500000 рублей.

Следует иметь в виду! Владельцы подобных помещений лишены права на получение налоговых вычетов.

Прежде чем приобрести такую недвижимость, советуют провести расчет возможных налоговых взносов. По причине того, что апартаменты не причисляют к жилому типу недвижимости, их кадастровая стоимость может существенно отличаться от стоимости квартир в одном и том же районе.

Имущественный налог может быть начислен для собственников российских и зарубежных компаний, являющихся владельцами апартаментов. Вопросы налогообложения при этом зафиксированы в гл. 30 НК РФ. По закону налоговая база для юридических лиц в отношении нежилой недвижимости устанавливается как кадастровая стоимость.

Если иные положения не приняты местными органами власти, то юридические лица должны вносить авансовые платежи в течение года (налоговый период). Отчетными периодами определяют квартал, 6 и 9 месяцев. По завершении таких периодов они обязаны отчитаться в местном отделении ФНС.

Для физических лиц величину налога на апартаменты рассчитывают специалисты ФНС. Они отправляют письменное уведомление владельцам об обязательных налоговых отчислениях.

К письму прилагаются реквизиты будущего платежа, информация о размере отчислений и сроке оплаты.

В соответствии с законом налогоплательщик должен перечислить соответствующую сумму не позднее, чем через 1 месяц после получения им налогового уведомления.

Произвести оплату можно несколькими способами – непосредственно в отделении службы, в банковской организации или посредством онлайн сервисов.

За разъяснениями по возникшим вопросам необходимо обратиться к сотрудникам налоговых органов. Стандартно налог рассчитывают умножением размера налоговой ставки на налоговую базу.Граждане могут воспользоваться налоговым калькулятором, который доступен на официальном ресурсе налоговой службы.

Существуют ли льготы при уплате налога?

В 2018 году для расчета налоговых взносов за владение апартаментами льготных условий не предусмотрено, в том числе для пенсионеров и прочих льготных категорий граждан. Исключением может стать факт установления некоторых понижающих коэффициентов местными властями.

При этом налоговая ставка не может равняться нулю или превышать ее стандартный размер более чем в 3 раза на основании ст. 406 НК РФ.

Подробную информацию о существующих льготах региона проживания граждане могут получить на сайте ФНС или при обращении к ее специалистам.

Апартаменты можно приобрести по более выгодной цене, нежели квартиру. Однако не стоит забывать, что впоследствии придется производить обязательные налоговые отчисления в бюджет по повышенным ставкам.

Источник: https://pravbaza.ru/nalogooblozhenie-v-rf/nalog-na-apartamenty

Что нужно знать про апартаменты в 2020 году

На рынке апартаментов наступает время перемен. Изменения в законодательстве, которые готовят в правительстве, должны раз и навсегда приравнять апартаменты к жилью. Что после этого будет с ценами, спросом и предложением — хороший вопрос.

Между тем апартаменты как особый формат жилья становятся все популярнее. Покупатели ценят их за выгодную стоимость по сравнению с квартирами, но редко задумываются о различиях между ними. Рассказываем, что из себя сегодня представляют апартаменты, и какие главные события происходят на рынке в 2020 году.

Особенности апартаментов

Нужно понимать, что апартаменты и квартиры — это два совершенно разных понятия. С юридической точки зрения квартира является жилой недвижимостью, а апартаменты относятся к нежилой недвижимости.

То есть апартаменты, по сути — это не жилье, а просто некое помещение, обустроенное для жизни как гостиничный номер. С этим нюансом связано несколько важных моментов об апартаментах, о которых пойдет речь ниже.

В том, что апартаменты не относятся к жилым помещениям, есть и свои плюсы. Например, в них нет разделения на жилые и нежилые зоны, что упрощает согласование перепланировки во время ремонта. Но главное преимущество апартаментов состоит в другом, к этому моменту мы еще вернемся.

Что не так с правовым статусом апартаментов

Помимо чисто практических, к апартаментам есть и более фундаментальные вопросы. Они касаются юридического статуса этой недвижимости и остаются нерешенными с момента ее появления на российском рынке около 20 лет назад.

Понятие «апартаменты» до сих пор не определено ни в одном законе. Вместо него используется формулировка «нежилое помещение». По своему правовому статусу апартаменты находятся на одном уровне с коммерческой недвижимостью, кладовыми и машиноместами.

Из-за того, что апартаменты не признаны ни жильем и одновременно с этим не являются каким-то особым форматом недвижимости, у их жителей может возникнуть масса бытовых проблем. Например, на апартаменты не распространяются нормы жилищного законодательства, поэтому их владельцы не смогут пожаловаться на шум от соседей. Но есть и более серьезные поводы для беспокойства.

Апартаменты по ДДУ и банкротство застройщика

Так как апартаменты не являются жильем, то при покупке по договору долевого участия (ДДУ 214-ФЗ) дольщики таких помещений рискуют остаться без своей недвижимости при банкротстве застройщика. Подробнее об этом можно узнать из нашей статьи «Купили апартаменты, а застройщик обанкротился. Как отстоять права на нежилое помещение?».

Для решения проблемы в январе 2020 года президентом Регионального общественного объединения защиты прав участников долевого строительства «Право на защиту» Андреем Тютюниным в Государственную думу внесен законопроект, позволяющий в равной степени защитить права приобретателей всех типов нежилых помещений, не разделяя их.

«Необходимость законодательно урегулировать правовой статус апартаментов назрела давно. Действительно, такого широко используемого в гражданском обороте понятия как «апартаменты» в законодательстве нет вообще, что создает разного рода трудности: от мелких, вроде невозможности зарегистрироваться в помещении, до сверхкрупных в виде реального шанса потерять даже право на получение приобретенного по 214-ФЗ и оплаченного объекта недвижимости в случае банкротства застройщика. Последнее мы считаем главной проблемой. При этом все описанные выше риски в равной степени относятся к приобретателям не только апартаментов, но и всех типов нежилых помещений, кроме машиномест и кладовок до 7 кв. м», — Андрей Тютюнин, юрист.

Определить статус апартаментов пытаются с 2015 года

Пять лет назад по заказу Правительства Москвы была законодателями была разработана первая версия федерального закона о статусе апартаментов в России. Согласно ее положениям, апартаменты должны были приравнять к особой категории жилья. В дальнейшем концепция неоднократно дорабатывалась при участии Минстроя, но так и не была реализована.

В апреле 2020 года в пресс-службе Совета Федерации появилось сообщение о том, что власти возвращаются к вопросу о статусе апартаментов. Разработанный проект закона определяет новый вид жилых помещений — «апартаменты в многофункциональном доме». Такой подход позволяет разграничить требования к жилым домам и находящимся в них квартирам и апартаментам.

Сейчас обновленный проект закона направлен в правительство. После получения замечаний и предложений работа над законопроектом будет продолжена во взаимодействии с Минстроем России. По словам вице-премьера РФ Марата Хуснуллина, вопрос статуса апартаментов должен быть решен до конца 2020 года.

Главное преимущество апартаментов — их стоимость

Апартаменты, как правило, стоят дешевле квартир. По сравнению с обычными квартирами разница в цене может достигать 15-20%, а в отдельных случаях до 30%. Во многом именно благодаря этому апартаменты пользуются популярностью среди тех, кто хочет сэкономить на приобретении жилья в Москве.

Например, минимальная стоимость апартаментов на первичном рынке Москвы на сегодня составляет 2,4 млн рублей — за такие деньги можно приобрести студию площадью 14-19 кв. м в апарт-комплексе «Саяны-Парк» в Ярославском районе.

При этом минимальная цена обычной квартиры со схожими параметрами в столице составляет от 3,1 млн рублей — это студия 14 кв. м в жилом комплексе «My Space на Фрезерной» в Нижегородском районе. Разница в цене составляет 23%.

Однако ценовое преимущество апартаментов в скором времени может сойти на нет. До конца 2020 года должен решиться вопрос о статусе апартаментов — если это произойдет, не исключен рост цен на данный тип недвижимости, считает управляющий партнер риэлтерской компании «Метриум» Мария Литинецкая.

По данным аналитического центра «Индикаторы рынка недвижимости», текущая стоимость квадратного метра в апартаментах массового сегмента и бизнес-класса в Московском регионе составляет от 108 тыс. до 174 тыс. рублей. Основная часть таких новостроек сосредоточена на рынке Старой Москвы.

Как сейчас обстоят дела на столичном рынке апартаментов

По состоянию на конец апреля 2020 года на первичном рынке апартаментов Московского региона представлено 96 строящихся объектов со сроками сдачи до 2023 года и позже. Основная доля таких новостроек относится к бизнес-классу — это 26 проектов. Также в столице можно найти 37 апарт-комплексов бизнес-класса и 17 элитных проектов.

Структура предложения апартаментов по классам

Основная масса апартаментов приходится на проекты бизнес-класса. На втором месте находятся новостройки эконом- и комфорт-класса — в Москве насчитывается 26 таких комплексов, что составляет 33% в общей структуре предложения. Меньше всего представлено элитных проектов — всего 17, что составляет 21% от общего объема апартаментов.

С начала 2020 года стартовали продажи в следующих апарт-комплексах:

Согласно данным аналитического обзора «Метриум», в I квартале 2020 года рынок апартаментов массового и бизнес-сегмента сохранял стабильность. Снижения девелоперской активности в сегменте апартаментов не произошло, однако во II квартале, следует ожидать резкого сокращения спроса.

Почему застройщики возводят апартаменты?

В нашей базе новостроек Москвы апартаменты составляют 23% от общего количества объектов в столице. Девелоперы предпочитают возводить апарт-комплексы не только по причине растущего спроса среди покупателей.

Среди прочих причин также может быть дефицит площадок, где нельзя строить жилье, но можно апартаменты.

Смена разрешенного вида использования участка требует времени и ресурсов, а иногда и вовсе невозможна, поэтому застройщики выкупают промышленные и другие подобные участки и возводят там апарт-комплексы.

Кроме того, при строительстве нежилых зданий менее строгие нормы СНиП по звукоизоляции, пожарной безопасности, инсоляции и пр.

Резюме

История развития рынка апартаментов в России насчитывает уже около 20 лет. За это время из элитной недвижимости только для самых богатых они превратились в популярный формат жилья, который позволяет сэкономить при покупке, если сравнивать с квартирами. Но апартаменты также имеют ряд отличий от обычных квартир.

- Апартаменты относятся к нежилой недвижимости, поэтому в них нельзя оформить постоянную регистрацию — только временную до пяти лет с дальнейшим продлением.

- При покупке апартаментов не удастся получить налоговый вычет 13%, который доступен владельцам обычных квартир.

- В апартаментах обычно установлены более высокие налоги и коммунальные тарифы, чем в квартирах. К примеру, ставка имущественного налога на обычную квартиру составляет 0,1-0,3%, тогда как покупателям апартаментов придется платить от 0,5% до 1,5%. Также владельцам апартаментов недоступны льготы при оплате ЖКУ.

- Так как при строительстве апартаментов обычно не учитывается возведение социальной инфраструктуры, нередко их жители испытывают недостаток школ, детских садов и поликлиник в пешей доступности.

Учитывая особенности правового статуса апартаментов, их можно рассматривать как хороший вариант для инвестиций с целью аренды. Вместе с тем для семейных покупателей, которые планируют или уже имеют детей, а также хотят оформить столичную прописку, такой формат жилья может оказаться не самым удачным.

Изменения в законодательстве, запланированные на 2020 год, должны решить главную проблему апартаментов и приравнять их к обычным квартирам. Однако эти же нововведения могут привести к глобальной трансформации рынка, не исключают эксперты — в том числе в плане цен. Между тем на сегодняшний день апартаменты по-прежнему остаются более дешевой альтернативой обычным квартирам.

Источник: https://zen.yandex.ru/media/avahoru/chto-nujno-znat-pro-apartamenty-v-2020-godu-5eb514bd0481e006c6c9e7ab

Налог на апартаменты: точный расчет

Tsiumpa/Fotolia

Новый налог на недвижимость введен 1 января 2015 года. Первые уведомления из налоговых инспекций по нему мы получим до конца лета 2016 года. Заплатить налог будет нужно до 1 декабря.

Всем известно, что в отношении апартаментов налог на имущество рассчитывается по более высоким ставкам – от 0,5% до 2%, тогда как на квартиры ставки варьируются от 0,1% до 2%.

Дело в том, что как такового понятия «апартаменты» в российском законодательстве не существует, они относятся к коммерческим по статусу помещениям.

При этом 2% применятся для площадей, расположенных в административно-деловых и торговых центрах, объектов общественного питания и бытового обслуживания, 0,5% — для апартаментов гостиничного типа (примерами таких проектов на московском рынке являются «Фили Град», «Водный», «Пресня Сити»).

Аналитики компании «Метриум Групп» рассчитали налог на примере МФК «Фили Град», который включает как квартиры, так и апартаменты. Первая очередь комплекса уже сдана, а значит, стала известна кадастровая стоимость: 180 975 рублей за кв. метр для квартир и 62 377 рублей за кв. метр для апартаментов. То есть база для начисления налога на апартаменты в три раза меньше, чем на квартиры.

Для расчета налога были взяты:

— идентичные площади в корпусах с квартирами и апартаментами;

— кадастровая оценка;

— налоговый вычет для квартир в размере 20 кв. метров (для владельцев апартаментов такое послабление не предусмотрено).

Формула расчета налога на недвижимость выглядит следующим образом:

— для квартир: (площадь, умноженная на кадастровую стоимость кв. метра) х 0,1%;

— для апартаментов: (площадь, умноженная на кадастровую стоимость кв. метра) х 0,5%

Площадь однокомнатных квартир в МФК «Фили Град» равна 48 кв. метрам. С учетом вычета в 20 кв. метров, налог будет начисляться только на 28 кв. метров (48 кв. метров — 20 кв. метров). Умножим полученную площадь на известную кадастровую стоимость и налоговую ставку: (28 кв. метров х 180 975 рублей) х 0,1% = 5 067 рублей в год.

Теперь рассчитаем налог для аналогичных по площади однокомнатных апартаментов, расположенных в этом же корпусе. Налоговый вычет не предусмотрен, поэтому расчеты делаются исходя из полной площади: (48 кв. метров х 62 377 рублей) х 0,5% = 14 970 рублей в год.

Аналогичным образом рассчитаем налог для других площадей. Владельцы двухкомнатных квартир и апартаментов будут платить налог в размере 8 904 и 21 582 рублей, а собственники трехкомнатных квартир и апартаментов — 10 497 и 24 327 рублей в год соответственно.

Размер налога для квартир и апартаментов в МФК «Фили Град»

Площадь, кв. м | Сумма налога на квартиру, руб. | Сумма налога на апартаменты, руб. | Разница между налогом на квартиру и апартаменты, руб. в год | |

1-комн. | 48 | 5 067 | 14 970 | 9 903 |

2-комн. | 69,2 | 8 904 | 21 582 | 12 678 |

3-комн. | 78 | 10 497 | 24 327 | 13 830 |

Источник: «Метриум Групп»

Таким образом, действительно, разница в налогах для апартаментов и квартир существует. Владельцам однокомнатных апартаментов придется платить на 10 тысяч рублей в год, или на 825 рублей в месяц, больше, чем собственникам квартир.

Однако не стоит забывать о том, что бюджет покупки апартаментов намного меньше: при одной и той же площади и даже планировке разница составляет от нескольких сотен до миллионов рублей.

А теперь давайте посчитаем, на сколько лет нам хватит сэкономленной переплаты в миллионы рублей при покупке апартаментов для того, чтобы покрыть расходы по налогам.

Однокомнатные апартаменты в уже готовых корпусах «Фили Града» на последнем этапе реализации стоили 9,57 млн рублей. Квартиры аналогичной площади – 10,2 млн рублей. Разница в цене — 627 800, которую сэкономил владелец апартаментов.Как мы выяснили, налог на апартаменты составит 14 970, на квартиру — 5 067. Разница — 9 903, которую экономит владелец квартиры.

Однако, если разделить разницу в цене 627 800 на сумму переплаты за налог 9 903, то получается, что сэкономленных денег при покупке хватит для компенсации переплаты по налогам как минимум на 60 лет.

Еще больше этот показатель для двухкомнатных и трехкомнатных квартир – 177 лет и 166 года соответственно.

То есть разница в цене между апартаментами и квартирой покрывает переплату по налогу на имущество на два-три поколения собственников вперед.

Стоимость квартир и апартаментов в МФК «Фили Град»

Площадь, кв. м | Цена квартиры, руб. | Цена апартаментов, руб. | Разница в цене | Компенсация переплаты, лет | |

1-комн. | 48 | 10 202 000 | 9 574 200 | 627 800 | 63 |

2-комн. | 69,2 | 15 048 000 | 12 802 000 | 2 246 000 | 177 |

3-комн. | 78 | 15 548 000 | 13 258 300 | 2 289 700 | 166 |

Источник: «Метриум Групп»

Еще один важный нюанс: во избежание резкого роста налоговой нагрузки на население законом предусмотрен переходный период, который будет длиться до 2020 года.

В течение этого периода будут использованы понижающие коэффициенты, в результате размер налога будет увеличиваться на 20% в год от конечной суммы налога.

Таким образом, в 2016 году собственники заплатят налог за 2015 год в размере лишь 20%. Всю сумму налога мы будем платить с 2020 года за 2019 год.

Обязанность по уплате налога возникает с момента получения права собственности. Соответственно, владельцы квартир и апартаментов в МФК «Фили Град» получат первые платежки по налогу в 2017 году за 2016 год. При этом размер налога составит 40% от полной ставки.

А это значит, что в 2017 году владельцы однокомнатного апартамента в МФК «Фили Град» заплатят почти 6 тысяч рублей в год против двух тысяч рублей для такой же квартиры. Иными словами, в месяц разница составит всего 333 рубля.

В 2018 году — 9 тысяч рублей на апартаменты и 3 тысячи рублей на квартиры — разница 500 рублей в месяц. В 2019 году — 12 тысяч рублей на апартаменты против 4 тысяч рублей на квартиры — разница в месяц 660 рублей.Полную сумму налогов нам начислят только в 2020 году — 14 970 рублей на апартаменты и 5 067 на квартиры, или 825 рублей в месяц.

Расчет налоговых платежей по годам в МФК «Фили Град»

Годы | Сумма налога на квартиру с налоговым вычетом, руб. | Сумма налога на апартаменты, руб. | |||

1-комн. (48 кв. м) |

| ||||

2-комн. (69,2 кв. м) |

| ||||

3-комн. (78 кв. м) |

|

Источник: «Метриум Групп»

«Несмотря на то, что о новых правилах начисления налога стало известно еще в 2014 году, до сих пор не было понимания, какую же сумму придется платить владельцам апартаментов, – подводит итоги Мария Литинецкая.

– Главные опасения были связаны, во-первых, с отсутствием налогового вычета в 20 кв.м, который предоставляется собственникам квартир. А во-вторых, с повышенной налоговой ставкой. На первый взгляд, сомнения вполне обоснованы.

Однако на практике оказалось, что разница в налогах минимальна и равна всего нескольким сотням рублей в месяц. Кадастровая стоимость апартаментов в разы ниже кадастровой стоимости квартир. В нашем случае – в три раза. Это частично, хоть и не полностью нивелирует разницу в налоговых ставках.

Кроме того, апартаменты на 10-15% дешевле аналогичных квартир, то есть на этапе покупки экономия составляет миллионы рублей. Таким образом, сегодня у клиентов есть выбор: приобрести апартаменты и платить повышенные ставки, но при этом сэкономить средства на этапе покупки.

Либо же переплатить за квартиру и компенсировать разницу в цене относительно апартаментов с помощью сниженной налоговой ставки в течение как минимум нескольких десятков лет, то и пары следующих поколений».

«Метриум Групп»

Не пропустите:

В чем разница между квартирой и апартаментами?

Как выбрать квартиру для инвестиций: 5 главных критериев

В чем подвох низкой цены апартаментов?

5 советов тем, кто сегодня инвестирует в новостройки

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Источник: https://www.domofond.ru/statya/nalog_na_apartamenty_tochnyy_raschet/5008