На какой косгу отнести подарки в виде продуктов питания 2020г

Расшифровка и применение КОСГУ 310 и КОСГУ 340 в 2020 году

Когда организация покупает имущество, возникает вопрос – куда будет правильно его отнести: к материальным запасам на статью КОСГУ 340 или же к основным средствам на статью КОСГУ 310. С 2019 года ответить на этот вопрос стало еще сложнее – статью КОСГУ 340 детализировали и возникла путаница с распределением расходов.

В нашей статье вы найдете конкретные рекомендации на случай, если столкнулись с подобной проблемой. А чтобы информация была максимально доступной, мы привели примеры и рассказали, как нужно действовать в случае, если предприятие приобрело шторы, таблички, системный блок и другое не менее важное имущество.

Вы можете скачать таблицу соответствия КОСГУ и КВР от Минфина (в редакции от 30.01.2020)

Таблица соответствия КОСГУ и КВР 2020 — Документ Word

Таблица соответствия КОСГУ и КВР 2020 — Документ PDF

Расшифровка 310 и 340 КОСГУ

С 01 января 2019 года введена новая Инструкция 209Н (приказ Минфина от 29 ноября 2017 года). В ней утверждена классификация операций сектора государственного управления, которую используют в работе бухгалтеры государственных, бюджетных и автономных организаций. К сожалению, не все знают, какие изменения коснулись статей КОСГУ 310 и 340, и допускают ошибки.

Статья 310 КОСГУ

К этой статье относятся расходы на приобретение, строительство или изготовление объектов основных средств, модернизация и реконструкция.

В случае, когда расходы увеличивают стоимость здания, взятого в аренду или безвозмездное пользование, их относят на код 310.

К этой статье относят также приобретение ветхого жилья в домах под снос, выкупаемого у собственников. При выборе статьи бухгалтеру следует обратиться к классификатору ОК 034-2014 (КПЕС 2008) и учитывать Инструкцию 157н, в которой говорится, что к ОС не относятся:

- предметы со сроком службы менее 12 месяцев;

- готовая продукция, активы, которые относятся к МЗ;

- активы в пути. НФА в составе незавершенных капитальных вложений.

Критерии, по которым актив можно принять к учету в качестве ОС:

- срок полезного использования более 12 месяцев;

- выполнение самостоятельной функции;

- возможность получения будущих экономических выгод или наличие полезного потенциала.

Статья 340 КОСГУ

Согласно новых изменений, увеличение стоимости материальных запасов относится на подстатьи:

- 341 – лекарственные препараты и используемые в медицинских целях МЗ;

- 342 – продукты питания;

- 343 – ГСМ;

- 344 – строительные материалы;

- 345 – мягкий инвентарь;

- 346 – прочие оборотные запасы (материалы);

- 347 – МЗ для целей капвложений;

- 349 – прочие материальные запасы однократного применения.

КОСГУ 346 — К прочим оборотным запасам относятся:

- спецоборудование для НИОКР;

- бланочная продукция (исключая бланки строгой отчетности);

- запчасти для автомобилей, компьютеров, информационно-вычислительных систем;

- кухонный инвентарь;

- молодняк животных;

- прочие МЗ.

Почти все статьи КОСГУ соответствуют синтетическим счетам по учету материалов, кроме 347 и 349.По 347 статье отражается поступление материалов для капитального ремонта, в том числе строительного, и в этом случае закупки производятся по КВР 243.

По коду 349 учитываются материалы, которые до этого относили к КОСГУ: 226 – бланки строгой отчетности; 223 – бутилированная вода, если на предприятии нет центрального водоснабжения, а также, когда вода не соответствует санитарным нормам; сувенирная и подарочная продукция, не предназначенные для дальнейшей продажи.

К материалам, на основании Инструкции 157н, относятся активы, срок использования которых больше года: оборудование для монтажа; драгметаллы для протезирования; инвалидная техника для передачи населению; строительные конструкции для установки; молодняк животных; многолетние насаждения; тара; постельное белье; предметы для выдачи напрокат; орудия лова; лесные дороги, подлежащие рекультивации.

Косгу 343 расшифровка в 2020 году

КОСГУ 343 в 2020 году гласит — «Увеличение стоимости горюче-смазочных материалов» – в части оплаты договоров на поставку (приобретение) всех видов топлива, горючих и смазочных материалов, используемых для обеспечения функционирования топливных систем.

Пример: К какому КОСГУ отнести приобретение угля: к 343 или 223. Учреждение заключает трудовые договора с истопниками (т.е. самостоятельно без привлечения сторонней организации).

Операции по оплате коммунальных услуг по предоставлению твердого топлива при наличии печного отопления и оплате договоров на поставку твердого топлива:

- КОСГУ 223 «Коммунальные услуги» – в части оплаты договоров на оказание коммунальных услуг, включающих в себя услуги предоставления твердого топлива при наличии печного отопления;

- КОСГУ 343 «Увеличение стоимости горюче-смазочных материалов» – в части оплаты договоров на поставку (приобретение) всех видов топлива, горючих и смазочных материалов, используемых для обеспечения функционирования топливных систем.

Исходя из этого, в случае нашего примера нужно использовать КОСГУ 343, т.к. уголь приобретается самостоятельно, как твердое топливо, а не приобретается коммунальная услуга сторонней организации.

Определение статьи КОСГУ

Случается, у бухгалтера возникают сложности с определением кода операций госсектора.

В таком случае было бы разумным организовать работу комиссии, которая принимает решения, обращаясь к Инструкции 157н, приказа 209н, использует в своей работе классификаторы продукции и основных фондов, методические рекомендации, стандарты, установленные государством. Заключение такой комиссии не только облегчит работу бухгалтера, но и пригодится в случае проверки.

Поскольку с 2019 года действует новая Инструкция 209н, рекомендуем проверять себя, используя сервисы, определяющие КВР и КОСГУ.Далее рассмотрим на практике, как применяются новые коды КОСГУ, согласно изменений 2019 года.

Аккумулятор

В организациях бюджетного типа такой актив обычно используется в ТС, является запасной частью и, соответственно, относится к МЗ.

Учитывается этот актив по КОСГУ 346 – прочие материалы. Если аккумулятор устанавливается при ремонте, то списывается на текущие расходы организации и приход оформляется на забалансовый счет 09. Учитывается данный актив в отдельной карточке, а при списании сдается на утилизацию.

Аптечка

Аптечка – это материал, который используют в медицинских целях, соответственно, учитывается по КОСГУ 341.

Дорожные знаки

Как таковые, дорожные знаки, не определяются в качестве самостоятельного объекта, а входят в состав автодорог (ОК 013-2014 (СНС 2008)). Потому их рассматривают как конструкцию для установки и относят к статье 344.

Дырокол

Является канцелярский принадлежностью (Инструкция 157н) и относится к материальным запасам, которые учитывают на счете 0 105 36 000. Сюда же относятся бумага, ручки и т.д.

Поскольку срок службы дырокола явно больше года, его относят к категории ОС и учитывают по КОСГУ 310. Как имущество стоимостью менее 10000 руб. записан он будет на забалансовый счет.

Жесткий диск

Жесткий диск учитывается по коду 346 как запасная или комплектующая часть, если приобретается для установки на ПК. Если компьютер собирают из приобретенных комплектующих, то жесткий диск будет отнесен на счет 0 10600.

Если жесткий диск приобретается взамен устаревшего, то его списывают на текущие расходы, при этом стоимость ОС не увеличивается.

При этом внешний жесткий диск относят на статью 310, так как он используется отдельно от компьютера, а срок действия его больше 12 месяцев.

Зарядное устройство

Это устройство является комплектующей, потому его учитывают по КОСГУ 346.

Изготовление баннера

Если вы заказываете баннер, поставщик его производит из своих материалов и устанавливает самостоятельно, в таком случае оплата проходит по коду 226.

Далее спорный момент, внести ясность в который может комиссия – тут учитывается качество материала, содержание текста. В случае, если это реклама какого-то события, то баннер – это МЗ и учитывается по КОСГУ 346 (срок использования менее 12 месяцев).

Если же информация на баннере актуальна длительное время (это может быть перечень цен), то баннер будет учитываться как основное средство по статье 310.

Изготовление ключа

В данном случае нужно принять во внимание, из чьего материала будет изготовлен дубликат. Если материал подрядчика, то расход учитывается по КОСГУ 346.

Если же заготовки для дубликата покупает организация, то затраты на материалы проходят по коду 346, а стоимость работ – по коду 226.

Изготовление печатей

Вопрос отнесения печатей и штампов к МЗ или ОС решает комиссия, т.к. сложно оценить срок эксплуатации. В классификаторе мы видим группу «Прочие материальные основные фонды, не указанные в других группировках». В таком случае будет разумно выбрать наиболее важные печати, которыми пользуются, к примеру, руководитель или кадровик, и учесть их по КОСГУ 310.

Более простые печати, например, печати отделов, относим на код 346.

Изготовление печатной продукции

С 2019 года по статье 346 учитываются помимо бланков, информационных листов, брошюр и т.д. еще и бланки строгой отчетности. Библиотечные фонды и периодика относятся к ОС.

Изготовление плана эвакуации

Двоякая ситуация, если план выполнен подрядчиком из его материалов – его можно отнести и к ОС, и к МЗ. И снова окончательно решение принимает комиссия. Она учитывает предполагаемый срок эксплуатации, есть ли фотолюминесцентные элементы, съемный или несъемный способ размещения и т.д.

Если план будет определен как основное средство, то его примут по КОСГУ 310, а если комиссия решит, что эвакуационный план – это материальный запас, то записать его следует на статью 346.

Изготовление табличек

В случае, когда подрядчик изготавливает таблички из материалов заказчика, то материалы проходят по КОСГУ 346 «Увеличение стоимости прочих оборотных запасов (материалов)», а расходы КОСГУ 226 «Прочие работы, услуги». Если же учреждение приобретает уже готовые таблички с обозначениями помещений, их рассматривают как часть конструкции, которая подлежит установке, а соответственно, это приобретение записывается на текущие расходы.

Источник бесперебойного питания

Поскольку данное средство для офисной техники используется более 12 месяцев, то относится к основным средствам и учитывается по КОСГУ 310.

Картриджи для принтера

Картридж входит в состав материальных запасов, так как, по сути, это запчасть для принтера, его записывают на статью 225.

Коммутатор

Это средство связи используется более 12 месяцев, потому относится к ОС и затраты на его приобретение учитываются по КОСГУ 310.

Модем

Как и в случае с коммутатором, это устройство для подключения к интернету служит более 12 месяцев, относится к основным средствам и учитывается по КОСГУ 310.

Огнетушители

Для использования на предприятии есть одноразовые и перезаряжаемые огнетушители. И те, и те являются основными средствами, числятся на забалансовом счете и учитываются по коду 310. В ОКОФ огнетушители идут в группе 330.28.29.22.110.

Одноразовые огнетушители могу быть служить 5 и более лет. Было бы ошибкой отнести этот объект к расходным материалам, правильнее будет списать его по акту, если придется использовать при возгорании.

Пошив костюма

В данном случае опять смотрим, из чьих материалов были пошиты костюмы. Если шил подрядчик, то затраты относятся на статью 310 или 345. Далее определяем срок использования данных активов. Больше 12 месяцев – актив учитывается по КОСГУ 310, меньше – по коду 345.

Противогазы

Учитываются по статье 345, как спецодежда, т.к. являются материальными запасами.

Светильники

К основным средствам нужно отнести те осветительные приборы, срок эксплуатации которых больше 12 месяцев. В таком случае актив учитывается по коду 310.

В случае, когда светильники используются для монтажа системы освещения, их относят к строительными электротехническими материалами и записывают на КОСГУ 344.

Важно! После того как подписан акт выполненных работ данные светильники списываются.

Системный блок

В классификаторе компьютер входит в группу «Машины офисные прочие», номер 330.28.23.23. Системный блок является частью компьютера и не может функционировать отдельно от него, потому при покупке его учитывают по КОСГУ 346.

В общей балансовой стоимости сумма, которую заплатили за системный блок при первом формировании объекта ОС, будет записана на счет 0 106 00.

В случае, когда организация приобретает системный блок взамен старого, вышедшего из строя, он списывается на текущие расходы или себестоимость.

Спецодежда

Одежда относится к мягкому инвентарю, который учитывается на счете 0 105 35. Этот актив относится к материальным запасам и записывается на КОСГУ 345.

Флаги

В отличие от спецодежды флаги со знаменами не относятся к мягкому инвентарю. Таким образом, они являются основными средствами и учитываются по статье 310.

Шторы и жалюзи

Согласно Инструкции 157н, шторы также не входят в перечень мягкого инвентаря. Но срок эксплуатации штор и жалюзи больше года, потому их записывают на КОСГУ 310. Аналогично следует поступать и с чехлами для автомобилей.

Электрический счетчик

Поскольку оборудование, требующее монтажа и установки, относится к материальным запасам, то расходы на приобретение и установку счетчиков бухгалтер должен оформить так: стоимость прибора записываем на КОСГУ 346, а его установку – на КОСГУ 225.

по теме

https://www..com/watch?v=fHfiFetQO2k

Подпишитесь на наши интересные статьи в соцетях!

Или подпишитесь на рассылку

Сохрани статью себе в соцсеть!

Источник: https://dobriy-sovet.ru/rasshifrovka-i-primenenie-kosgu-310-i-kosgu-340-v-2020-godu/

В 2020 г. по какому косгу будут учитываться продукты мороженое приобретенные для проведения мероприятия?

Накануне мы упоминали о том, что с 2020 года расходы на приобретение поздравительных открыток и вкладышей к ним, приветственных адресов, почетных грамот и т. п. следует отражать по новому коду КОСГУ – 349.

Обратите внимание, что по этому коду будут также учитываться расходы, связанные с организацией и проведением различных мероприятий. В частности, это те затраты, которые в этом году мы отражаем по коду КОСГУ 296 – приобретение или изготовление подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи.

К такой продукции могут относиться как цветы и предметы с символикой учреждения, например, блокноты, ручки, футболки, кепки, значки и т. п., так и подарочные сертификаты на получение каких-либо товаров или услуг.

Не забудьте порядок учета сувенирной продукции и подарочных сертификатов установить в учетной политике (приказ Минфина России от 29 ноября 2020 г. № 209н «Об утверждении Порядка применения классификации операций сектора государственного управления»).

А вот расходы на оплату материальных ценностей, которые учреждение использует при организации и проведении мероприятия: воздушные шары, ленточки, флажки, ГСМ для доставки персонала учреждения и оборудования, приобретение или изготовление баннеров и стендов, а также продукты для организации питания участников мероприятия, – должны быть отражены по кодам КОСГУ группы 300 «Поступление нефинансовых активов». И еще одно новшество – с 2020 года представительские расходы, прием и обслуживание делегаций, до этого учитываемые по коду КОСГУ 296, будут относиться на подстатью КОСГУ 226.

Проведение мероприятий и праздников: какие коды КОСГУ применять в 2020 году

Накануне мы упоминали о том, что с 2020 года расходы на приобретение поздравительных открыток и вкладышей к ним, приветственных адресов, почетных грамот и т. п. следует отражать по новому коду КОСГУ – 349.

Обратите внимание, что по этому коду будут также учитываться расходы, связанные с организацией и проведением различных мероприятий. В частности, это те затраты, которые в этом году мы отражаем по коду КОСГУ 296 – приобретение или изготовление подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи.

К такой продукции могут относиться как цветы и предметы с символикой учреждения, например, блокноты, ручки, футболки, кепки, значки и т. п., так и подарочные сертификаты на получение каких-либо товаров или услуг.

Не забудьте порядок учета сувенирной продукции и подарочных сертификатов установить в учетной политике (приказ Минфина России от 29 ноября 2020 г. № 209н «Об утверждении Порядка применения классификации операций сектора государственного управления»).

А вот расходы на оплату материальных ценностей, которые учреждение использует при организации и проведении мероприятия: воздушные шары, ленточки, флажки, ГСМ для доставки персонала учреждения и оборудования, приобретение или изготовление баннеров и стендов, а также продукты для организации питания участников мероприятия, – должны быть отражены по кодам КОСГУ группы 300 «Поступление нефинансовых активов». И еще одно новшество – с 2020 года представительские расходы, прием и обслуживание делегаций, до этого учитываемые по коду КОСГУ 296, будут относиться на подстатью КОСГУ 226.

Рекомендуем прочесть: О Лекарственном Обеспечении Беременных Женщин 2020

Как правильно применять КОСГУ с 2020 года

При ведении учета с 1 января 2020 г., составлении бухгалтерской (бюджетной) и иной финансовой отчетности действует новый порядок применения КОСГУ. Рассмотрим подробно методические рекомендации Минфина по его применению.

По подстатье 135 «Доходы по условным арендным платежам» отражаются поступления от компенсации затрат (расходов) на коммунальные услуги, а также по эксплуатации и хозяйственному обслуживанию переданного в аренду (безвозмездное пользование) здания (помещения), иных затрат (расходов) по содержанию переданного в пользование имущества.

КОСГУ: продукты питания

В вопросе, скорее всего, имеется в виду ситуация, когда приобретенные продукты используются в деятельности, не связанной с оказанием государственных и муниципальных услуг или ведением приносящей доход деятельности, то есть, списываются по коду КОСГУ 290.

По моему мнению, и в том случае, когда приобретаются продукты питания, используемые в деятельности учреждения, и в случае, когда между приобретением и фактическим использованием продуктов имеет место период времени, в течение которого продукты передаются на складское хранение, использование кода КОСГУ 340 также правомерно. По мере использования стоимость продуктов может быть списана по коду 290 (а не только по коду 272).

КОСГУ-2020: учитываем новшества

В связи с этим прежние названия статей 150, 160, а также порядок их применения изменены. Кроме того, в целях отражения безвозмездных поступлений дополнительно введена статья 190. Как применять эти статьи в 2020 году, рассмотрим в таблице:

на подстатью 172 «Доходы от выбытия активов»следует относить операции, отражающие финансовый результат от реализации активов (основных средств, нематериальных активов, непроизведенных активов, материальных запасов, иных операций). Ранее данная статья имела название «Доходы от операций с активами».

Как отражать расходы по КОСГУ в 2020 году

По подстатье 228 учитываем расходы, формирующие стоимость объектов нефинансовых активов при их приобретении, строительстве, модернизации, реконструкции, в том числе с элементами реставрации, техническом перевооружении, достройке, дооборудовании, изготовлении, такие как:

Источник: https://nl-consalting.ru/bankrotstvo-predpriyatiya/v-2019-g-po-kakomu-kosgu-budut-uchityvatsya-produkty-morozhenoe-priobretennye-dlya-provedeniya-meropriyatiya

Косгу 2020 продуктовые наборы к празднику победы

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Косгу 2020 продуктовые наборы к празднику победы». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

В части обеспечения мер, направленных на сокращение производственного травматизма и профессиональных заболеваний работников (приобретение спецодежды) в счет начисляемых страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Именно поэтому всем должностным лицам нужно правильно понимать, что означает тот или иной код КОСГУ и какие из них сохранили свою актуальность в 2020 году. КОСГУ – это классификация операций сектора государственного управления.

Когда и где используется код КОСГУ Помимо этого, правила использования КОСГУ значительно изменились касательно командировочных расходов, а также доходов от получения субсидий для выполнения государственных заданий.

По нашему мнению, расходы казенного учреждения на приобретение флагов и знамени необходимо отразить по виду расходов 244 и по статье 310 КОСГУ — в случае планируемого принятия к учету в составе основных средств (предполагаемый срок полезного использования — более 12 месяцев) или по статье 340 — в случае принятия к учету в составе материальных запасов (предполагаемый срок полезного использования — менее 12 месяцев). Расходы на приобретение кронштейнов отражаются по виду расходов 244 и по статье 340 КОСГУ.

Выбор кода КОСГУ при совершении расходной операции

Постановление Правительства РФ от 25.06.2020 N 809 «О внесении изменений в постановление Правительства Российской Федерации от 17 марта 2015 г.

Расходы на приобретение сувенирной продукции и ценных подарков в этом случае осуществляются в размере, определенном сметой проведения мероприятия.

Его установит производитель в технической документации и комиссия по поступлению и выбытию НФА. В этом случае отражайте их по статье расходов КОСГУ 340.

Соответственно, учет продуктов питания в составе материальных запасов в случае формирования продуктовых праздничных наборов, подлежащих вручению, не производится, а значит, и статья 340 КОСГУ относительно данной части расходов не применяется.

Продукты, потребляемые в ходе проведения мероприятия (приобретенные для праздничного стола), напротив, удовлетворяют критериям включения их в состав материальных запасов и, соответственно, относительно расходов на данные материальные ценности применяется статья 340 КОСГУ.

В соответствии с п. 5 «Порядка применения классификации операций сектора государственного управления», утвержденного Приказом Минфина РФ от 29.11.2017 № 209н (далее Порядок) кодам КОСГУ присваиваются уникальные коды, сформированные с применением буквенно-цифрового ряда: 0, 1, 2, 3, 4, 5, 6, 7, 8, 9, A, B, C, D, K, S, T, Z.

На какой косгу отнести приобретение продуктов питания для организации мероприятий 2020

Когда учреждение приобретает имущество, перед бухгалтером встаёт вопрос – куда его отнести: к материальным запасам на статью КОСГУ 340 или основным средствам на статью КОСГУ 310. Ведь сделать это не всегда просто.

В соответствии с Порядком № 209н операции налогоплательщиков – государственных (муниципальных) автономных и бюджетных учреждений по начислению налогов, объектом налогообложения для которых являются доходы (прибыль) учреждения, по начислению НДС по доходам от произведенных продаж, выполненных работ, оказанных услуг относятся на подстатью 131 «Доходы от оказания платных услуг (работ)» КОСГУ. Таким образом, в 2020 году у учреждений не будет права выбора подстатьи КОСГУ для начисления НДС и налога на прибыль, и соответствующее решение необходимо будет удалить из учетной политики учреждения. Кроме того, перед началом 2020 года необходимо будет настроить учет, чтобы бухгалтерские записи соответствовали Порядку № 209н. В документе рассмотрено, как арендатору (ссудополучателю) отражать расходы на возмещение земельного налога и налога на имущество при аренде (безвозмездном пользовании). Их нужно относить на подстатью 224 КОСГУ.

Согласно п. 98 Инструкции N 157н на счете 0 105 00 000 «Материальные запасы» учитываются материальные ценности в виде сырья, материалов, приобретенные (созданные) для использования (потребления) в процессе деятельности учреждения, (или) для изготовления иных нефинансовых активов, а также готовой продукции, произведенной учреждением и приобретенных для продажи товаров.

: Усн ип 6% за 2020 год образец платежки

Всероссийский муниципальный форум

А подстатья 128 КОСГУ переименована.

С 2020 года она называется «Доли в прибылях (убытках) объектов инвестирования» и на нее относятся операции, отражающие финансовый результат инвестиций в ассоциированные организации в виде прибыли (убытка), приходящейся (приходящегося) на долю публично-правового образования и (или) автономного учреждения в капитале указанной организации. Расходы на приобретение продуктов питания, потребляемых в ходе проведения мероприятия (для праздничного стола), отражаются по статье 340 «Увеличение стоимости материальных запасов» КОСГУ.

Кроме того, при отнесении расходов на подстатьи 342 — 346 КОСГУ, по нашему мнению, можно воспользоваться перечнями материальных запасов, приведенными в п. 118 Инструкции № 157н. Это следует из того, что наименования подстатей 342 — 346 КОСГУ аналогичны наименованиям аналитических счетов счета 105 00 «Материальные запасы».

- подарочная и сувенирная продукция, не предназначенная для дальнейшей перепродажи;

- специальная продукция, бланки строгой отчетности;

- бутилированная питьевая вода, если у организации отсутствует система централизованного питьевого водоснабжения, либо органом санитарно-эпидемиологического надзора или лабораторией организации, эксплуатирующей системы водоснабжения, выдано заключение о признании воды несоответствующей санитарным нормам.

Применение подстатей 341 — 346 КОСГУ

Источник: https://baiksp.ru/notariat/kosgu-2019-produktovye-nabory-k-prazdniku-pobedy

На какой косгу отнести подарки в виде продуктов питания 2020г

- затраты на выплаты персоналу в целях обеспечения выполнения функций государственными (муниципальными) органами, казенными учреждениями, органами управления государственными внебюджетными фондами;

- закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд;

- социальное обеспечение и иные выплаты населению;

- капитальные вложения в объекты государственной (муниципальной) собственности;

- межбюджетные трансферты;

- предоставление субсидий бюджетным, автономным учреждениям и иным некоммерческим организациям;

- обслуживание государственного (муниципального) долга;

- иные ассигнования.

Получатели бюджетных средств, такие как главные распорядители бюджетных средств (ГРБС), казенные, бюджетные и автономные учреждения, должны вести учет, составлять планы и отчеты по единым нормам и в соответствии с требованиями законодательства. Перечень требований и правил по применению специальных кодов, определяющих соответствующие значения бюджетного (бухгалтерского) счета, устанавливается Минфином для всех участников процесса.

Применение КВР и КОСГУ в 2020 году для бюджетных учреждений

- в выплаты тренерам, спортсменам и учащимся включили компенсации расходов на проезд, проживание и питание при их направлении на различные мероприятия;

- к имеющимся видам выплат учащимся образовательных учреждений добавили суточные, компенсацию стоимости проезда к месту прохождения преддипломной практики, компенсацию расходов на питание (при невозможности приобретения этих услуг).

Из подстатьи 226 «Прочие работы, услуги» исключены расходы на приобретение неисключительных прав на результаты интеллектуальной деятельности, в том числе приобретение пользовательских, лицензионных прав на программное обеспечение, приобретение и обновление справочно-информационных баз данных. Эти расходы подлежат отражению по отдельным подстатьям группы 300 «Поступление нефинансовых активов»:

Новое в косгу-2020

А подстатья 128 КОСГУ переименована. С 2020 года она называется «Доли в прибылях (убытках) объектов инвестирования» и на нее относятся операции, отражающие финансовый результат инвестиций в ассоциированные организации в виде прибыли (убытка), приходящейся (приходящегося) на долю публично-правового образования и (или) автономного учреждения в капитале указанной организации.

В соответствии с Порядком № 209н операции налогоплательщиков – государственных (муниципальных) автономных и бюджетных учреждений по начислению налогов, объектом налогообложения для которых являются доходы (прибыль) учреждения, по начислению НДС по доходам от произведенных продаж, выполненных работ, оказанных услуг относятся на подстатью 131 «Доходы от оказания платных услуг (работ)» КОСГУ. Таким образом, в 2020 году у учреждений не будет права выбора подстатьи КОСГУ для начисления НДС и налога на прибыль, и соответствующее решение необходимо будет удалить из учетной политики учреждения. Кроме того, перед началом 2020 года необходимо будет настроить учет, чтобы бухгалтерские записи соответствовали Порядку № 209н.

В рамках проедения районного конкурса «Учитель года» заключен договор на приобретение ценных призов (ноутбук, телевизор, пылесос). Вместе с договором на оплату представлены положение о проведении конкурса и смета расходов. Правомерно ли отнесение расходов на покупку призов по ст.290? Спасибо.

Рекомендуем прочесть: Налог на недвижимость с 2020

Методическими рекомендациями разъяснено, что расходы на приобретение (изготовление) подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи (почетных грамот, благодарственных писем, дипломов и удостоверений лауреатов конкурсов и т.д.), следует относить на статью 290 «Прочие расходы» КОСГУ.

Новый порядок применения КОСГУ в 2020 году

Размер такой платы не фиксируют в договоре в виде конкретной суммы, а определяют в ходе исполнения договора. Например, по договору (договорам) арендатор (пользователь имущества) возмещает стоимость коммунальных услуг, иные расходы по содержанию переданного имущества.

Состав затрат, как правило, одинаков: электричество, вода и тепловая энергия, но объем потребления этих ресурсов меняется в зависимости от потребности.

Поэтому в договоре не указывают точную сумму возмещения затрат, предусматривая предоставление счетов по факту произведенных затрат.

Одновременно описание подстатьи 222 «Транспортные услуги» дополнено расходами на выплату компенсации работникам за использование личного транспорта для служебных целей. Такие расходы направлены напрямую на процесс производства и поэтому отражены именно в рамках данной подстатьи.

Примеры применения статей 310 КОСГУ и 340 КОСГУ в 2020-2020 году

Еще один аргумент. В состав материальных запасов включают ценности, которые используют в деятельности учреждения. Шторы и жалюзи в деятельности не участвуют, а носят декоративный характер. Их используют для управленческих нужд. А значит, отражать расходы по КОСГУ 340 не нужно.

Комиссия учреждения может принять другое решение и включить таблички или вывески в ОС. Например, подвесные таблички, которые не крепят к поверхности, или фасадные вывески. Расходы на такие таблички проведите по статье КОСГУ 310 «Увеличение стоимости основных средств».

Детализация КОСГУ 340 и 440 в 2020 году

На основании Инструкции 157н (п.118) на счете 0 105 31 учитываются медикаменты, вакцины, сыворотки, кровь и ее компоненты, эндопротезы, бактерийные препараты и прочее. Наименование КОСГУ 341 и 441 подразумевает более широкий перечень МЗ.

Например, шприцы одноразовые, системы для переливания не могут учитываться на счете 0 105 31, потому, что это не медикаменты и не перевязочные средства, они должны относиться на 0 105 36.

Но КОСГУ для этих МЗ применяется 341 при покупке и 441 при выбытии, потому что они подходят под определение «материалы для медицины».

Источник: https://yrokurista.ru/nasledstvo/na-kakoj-kosgu-otnesti-podarki-v-vide-produktov-pitaniya-2019g

Как отражать расходы по КОСГУ в 2019 году

Любые изменения в бухгалтерском учете вызывают множество вопросов. Новый порядок применения КОСГУ, который действует с 1 января 2019 года, не просто усложнил работу бухгалтера, но и заставил его искать дополнительные разъяснения. Ответим на наиболее частые вопросы слушателей наших курсов в этой статье-шпаргалке.

Порядок применения КОСГУ утвержден Приказом Минфина России от 29.11.2017 № 209н «Об утверждении Порядка применения классификации операций сектора государственного управления» (далее — Порядок № 209н). Порядок формирования и применения кодов бюджетной классификации Российской Федерации, их структура и принципы назначения — Приказом Минфина России от 08.06.2018 № 132н.

Как учитывать субсидии в 2019 году

Эта учетная операция касается любого бюджетного и автономного учреждения, поэтому рассмотрим ее подробнее с точки зрения ФСБУ «Доходы», который также действует с 2019 года.

Субсидии на финансовое обеспечение выполнения государственного (муниципального) задания

Доходы учреждения от поступления субсидий на финансовое обеспечение выполнения государственного (муниципального) задания по-прежнему учитываются по подстатье 131 КОСГУ.

Эти субсидии признаются в бухгалтерском учете доходами будущих периодов на дату возникновения права на их получение.

Доходы будущих периодов от субсидий на выполнение государственного (муниципального) задания признаются в бухгалтерском учете в составе доходов текущего отчетного периода по мере исполнения государственного (муниципального) задания. Об этом говорится в п. 54 ФСБУ «Доходы».

Учитывать субсидии на финансовое обеспечение выполнения государственного (муниципального) задания нужно следующим образом:

- на основании соглашения, заключенного с учредителем, начисляем доходы будущих периодов в сумме субсидий на выполнение государственного (муниципального) задания:

Дт 4 205 31 561 Кт 4 401 40 131

- в соответствии с отчетом о выполнении государственного (муниципального) задания зачисляем в доход текущего отчетного периода доходы будущих периодов:

Дт 4 401 40 131 Кт 4 401 10 131

Субсидии на иные цели

Согласно Порядку № 209н доходы от субсидии на иные цели отражаются по соответствующим подстатьям КОСГУ 152 «Поступления текущего характера бюджетным и автономным учреждениям от сектора государственного управления» и 162 «Поступления капитального характера бюджетным и автономным учреждениям от сектора государственного управления» (Письмо Минфина России от 21.03.2019 № 02-05-10/18947).

В чем же отличие поступлений текущего характера от поступлений капитального характера?

Поступления капитального характера — это инвестиции в основные средства и нематериальные активы, в том числе на капитальное строительство и приобретение объектов недвижимого имущества, реконструкцию, техническое перевооружение, приобретение машин и оборудования, транспортных средств, производственного и хозяйственного инвентаря, отнесенного к основным средствам. Иными словами, приобретения от поступлений капитального характера проводим через счет 106 00 «Вложения в нефинансовые активы».

Обучение для бухгалтера

Профпереподготовка для главных бухгалтеров по новому профстандарту (код А,B,C)

Начать

Все остальные субсидии на иные цели — это поступления текущего характера. Например, целевая субсидия на проведение ремонта, даже капитального, относится к текущим поступлениям. Ведь расходы на осуществление любых видов ремонтных работ не приводят к увеличению стоимости основных фондов. Расчеты по доходам в виде субсидий на иные цели отражаем на счетах 5 205 52 000, 5 205 62 000.

В п. 40 ФСБУ «Доходы» говорится, что доходы от безвозмездных поступлений денежных средств (включая субсидии и гранты) или доходы от безвозмездно полученных иных активов, предоставленных на условиях при передаче актива, признаются в бухгалтерском учете в момент возникновения права на их получение в составе доходов будущих периодов от безвозмездных поступлений.

Если при передаче актива установлены условия его использования, отражаем такое поступление в составе доходов будущих периодов. Субсидии на иные цели недаром называются целевыми субсидиями: условия их использования прописаны в соглашении.

Субсидии на иные цели учитываем в 2019 году следующим образом:

- начисляем доходы будущих периодов в сумме субсидий на иные цели на основании соглашения, заключенного с учредителем:

Дт 5 205 52 561 (5 205 62 561) Кт 5 401 40 152 (5 401 40 162)

- начисляем доход текущего года по предоставленной субсидии на иные цели в соответствии с отчетом о достижении целевых показателей:

Дт 5 401 40 152 (5 401 40 162) Кт 5 401 10 152 (5 401 10 162)

Как учитывать добровольные пожертвования

Безвозмездные денежные поступления от физических и юридических лиц (за исключением сектора государственного управления и организаций государственного сектора) могут быть текущего и капитального характера — это подстатьи КОСГУ 155 и 165.

В Письме от 21.03.2019 № 02-05-10/18947В Минфин России разъяснил, что добровольные пожертвования от физических или юридических лиц в соответствии с пунктом 9.5.5 Порядка № 209н отражаются по подстатье 155 «Поступления текущего характера от иных резидентов (за исключением сектора государственного управления и организаций государственного сектора)».

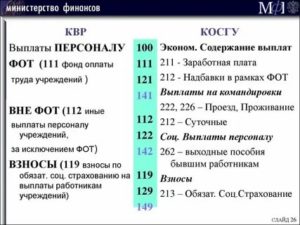

Если возмещаем штатному сотруднику командировочные расходы или выдаем деньги под отчет на эти цели, то:

- суточные проводим по подстатье КОСГУ 212 «Прочие несоциальные выплаты персоналу в денежной форме»;

- расходы на проезд, проживание, иные согласованные расходы — по подстатье 226 «Прочие работы, услуги».

Если учреждение перечисляет средства контрагентам (приобретает билеты, оплачивает гостиницу), то:

- приобретение по договору билетов для командированного сотрудника, сервисные и комиссионные сборы при покупке авиа- и железнодорожных билетов (оплата багажа, сборы за пользование постельным бельем) проводим по подстатье КОСГУ 222;

- оплату гостиницы или найма жилого помещения по договору — по подстатье КОСГУ 226;

- оплату полиса медицинского страхования при загранкомандировке — по подстатье КОСГУ 227.

Сотрудник может направиться в командировку на служебном автомобиле. В этом случае:

- если возмещаем расходы работнику (например, на заправку автомобиля или автостоянку), то используем подстатью КОСГУ 226;

- если учреждение заключает договор с контрагентом, то заправка бензином должна проходить по подстатье 343, оплата автостоянки — по 226-й, ремонт автомобиля в служебной командировке — по 225-й.

Согласно ст. 168 ТК РФ работодатель обязан возмещать командированному сотруднику расходы по проезду, расходы по найму жилого помещения и суточные. Иные расходы работник может производить не самостоятельно, а с разрешения или ведома работодателя.

Изготовление проектной документации на пожарную сигнализацию, монтаж системы охраной и пожарной сигнализации

В 2019 году расходы на разработку проектной документации могут быть отнесены на подстатьи КОСГУ 228 «Услуги, работы для целей капитальных вложений» или 226 «Прочие работы, услуги».

По 228-й отражаем расходы на разработку проектной и сметной документации для строительства и реконструкции объектов нефинансовых активов (п. 10.2.8 Порядка № 209н). Проектная документация входит в состав обязательных документов для получения разрешения на строительство.

Если же объекта капвложений нет, то расходы на разработку проектной и сметной документации относим на подстатью 226.В соответствии с Порядком № 209н установка, приведение в состояние, пригодное к эксплуатации, и работа по модернизации единых функционирующих систем — охранной, пожарной сигнализаций, системы видеонаблюдения — отражаются по подстатье 228 КОСГУ.

Выполнение кадастровых работ

По подстатье 228 учитываем расходы, формирующие стоимость объектов нефинансовых активов при их приобретении, строительстве, модернизации, реконструкции, в том числе с элементами реставрации, техническом перевооружении, достройке, дооборудовании, изготовлении, такие как:

- инженерно-геодезические изыскания;

- выполнение кадастровых работ;

- технологическое присоединение.

Пусконаладочные работы

Согласно п. 3 Порядка 209н отражение расходов зависит от их экономического содержания:

- расходы некапитального характера, осуществляемые при эксплуатации объектов нефинансовых активов «под нагрузкой», проводим по подстатье КОСГУ 225 «Работы, услуги по содержанию имущества»;

- расходы капитального характера на оплату работ по комплексному опробованию и наладке смонтированного оборудования на объектах капитального строительства (в случае оплаты пусконаладочных работ «вхолостую») — по подстатье КОСГУ 228 «Услуги, работы для целей капитальных вложений».

Хозтовары, канцтовары, комплектующие для компьютерной техники, медицинские расходные материалы

- Приобретение хозяйственных и канцелярских товаров учитываем по подстатье КОСГУ 346 «Увеличение стоимости прочих оборотных запасов (материалов)»;

- расходы по приобретению комплектующих для замены составляющих частей компьютерной техники относим на подстатью 346 «Увеличение стоимости прочих оборотных запасов (материалов)»;

- расходы по приобретению автомобильных аптечек, а также санитарных сумок, перевязочных средств (ваты, марли, бинтов), шприцев, игл, катетеров, канюль для переливания, стерильных перчаток и прочих медицинских расходных материалов, антисептиков, дезинфицирующих материалов, систем, применяемых в медицинских целях, учитываем по подстатье 341 «Увеличение стоимости лекарственных препаратов и материалов, применяемых в медицинских целях».

Ценные подарки, сувенирная продукция, ценности для награждения или дарения, БСО

Расходы на приобретение или изготовление ценных подарков, сувенирной продукции, ценностей для награждения или дарения, а также бланки строгой отчетности с 2019 года относим на подстатью КОСГУ 349 «Увеличение стоимости прочих материальных запасов однократного применения».

Эти материальные ценности, пока они находятся в местах хранения (складах), учитываем на счете 0 105 36 349.

Передачу бланков строгой отчетности сотруднику учреждения, который отвечает за их оформление и выдачу, отражаем на забалансовом счете 03 «Бланки строгой отчетности» до момента предоставления им документа, который подтверждает их выдачу (либо уничтожение испорченных бланков).

Одновременно стоимость БСО, выданных с мест хранения, списываем на расходы текущего финансового периода в Дт 0 401 20 272 «Расходы материальных запасов текущего финансового года».

В момент выдачи со склада ценных подарков, сувенирной продукции сотруднику учреждения, ответственному за организацию торжественного мероприятия, указанные материальные ценности отражаем на забалансовом счете 07 «Награды, призы, кубки и ценные подарки, сувениры» до момента их вручения.

Акт о вручении документально подтверждает выдачу ценных подарков и сувенирной продукции и является основанием для списания их стоимости на расходы текущего финансового периода в Дт 0 401 20 272 «Расходы материальных запасов текущего финансового года» (Письмо Минфина России от 26.04.

2019 № 02-07-07/31230).

Сейчас рассматривают изменения в Инструкцию № 157н. У бухгалтера появится возможность не ставить приобретенные ценные подарки и сувениры за баланс на счет 07, а сразу списывать их стоимость в расходы. Для этого ответственное лицо должно подать документы, подтверждающие одновременное приобретение и вручение подарков и сувениров.

Медали для награждения

В соответствии с требованиями Порядка № 209н операции по приобретению медалей в целях награждения (дарения) отражаем по подстатье КОСГУ 349 «Увеличение стоимости прочих материальных запасов однократного применения».

Покупка бутилированной питьевой воды

С бутилированной водой в 2019 году не все так просто:

- если мы покупаем воду для обеспечения питанием, например, детей в дошкольных учреждениях или больных в медицинских организациях, в которых есть система централизованного питьевого водоснабжения и вода соответствует санитарным нормам, отражаем расходы по подстатье 342 КОСГУ;

- если у учреждения нет функции обеспечения питанием, но есть централизованное питьевое водоснабжение и вода соответствует санитарным нормам, расходы относим на подстатью 346;

- если у организации нет централизованного питьевого водоснабжения или ей выдано заключение о непригодности воды, используем подстатью 349.

Приобретение электрических лампочек

Разъяснения есть в Письме Минфина от 26.04.2019 № 02-08-10/31403:

- приобретение лампочек в целях работ, не связанных с капитальными вложениями, учитываем по подстатье КОСГУ 44 «Увеличение стоимости строительных материалов»;

- в целях строительно-монтажных работ, связанных с капитальными вложениями, — по подстатье 347 «Увеличение стоимости материальных запасов для целей капитальных вложений»;

- для обеспечения выполнения функций учреждения, не связанных с проведением строительно-монтажных работ, — по подстатье 346 «Увеличение стоимости прочих оборотных запасов (материалов)».

«Молоко за вредность», которое неплохо бы уже выдавать и бухгалтеру

По подстатье КОСГУ 214 «Прочие несоциальные выплаты персоналу в натуральной форме» отражаем:

- приобретение молока или других равноценных пищевых продуктов для бесплатной выдачи работникам, занятым на работах с вредными условиями труда;

- компенсационную выплату этим работникам в размере, эквивалентном стоимости указанных продуктов.

Подробнее об изменениях в КОСГУ и новых требованиях к ПФХД можно узнать из вебинара Контур.Школы.

Источник: https://School.Kontur.ru/publications/1681

По какому косгу приобрести продуктовые наборы бывшим сотрудникам в 2020 г

Как всегда, мы постараемся ответить на вопрос «По какому косгу приобрести продуктовые наборы бывшим сотрудникам в 2020 г». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Когда учреждение приобретает имущество, перед бухгалтером встаёт вопрос – куда его отнести: к материальным запасам на статью КОСГУ 340 или основным средствам на статью КОСГУ 310. Ведь сделать это не всегда просто. Мы привели рекомендации, как определить статью, и показали их на примерах: флаги, огнетушители, баннеры, жалюзи и другое имущество.

Услуги по замене фискального накопителя КОСГУ в Магасе

Дырокол относится к канцтоварам. По общему правилу канцтовары нужно включать в состав МЗ. Об этом прямо сказано в пункте 118 Инструкции № 157н. Но срок полезного использования дырокола превышает 12 месяцев. Поэтому расходы на его приобретение дырокола относите в учете на статью КОСГУ 310 «Увеличение стоимости основных средств».

Проведение мероприятий и праздников: какие коды КОСГУ применять в 2020 году?

Случается так, что вам необходимо найти организацию, предприятие в вашем городе. Можно долго и безрезультатно ходить по улицам в поисках желаемого, но результата не будет.

С учетом приведенной выше информации о безвозмездных денежных поступлениях, по мнению автора, предоставляемые бюджетным (автономным) учреждениям субсидии на осуществление капитальных вложений следует отражать по подстатье 162 «Поступления капитального характера бюджетным и автономным учреждениям от сектора государственного управления», субсидии на иные цели – по подстатье 152 «Поступления текущего характера бюджетным и автономным учреждениям от сектора государственного управления» или 162 «Поступления капитального характера бюджетным и автономным учреждениям от сектора государственного управления» (в зависимости от характера поступлений – текущие или капитальные).

Статья 180 «Прочие доходы»

Монтажные работы по оборудованию, требующему монтажа, в случае если данные работы не предусмотрены договорами поставки, договорами (государственными (муниципальными) контрактами) на строительство, реконструкцию, техническое перевооружение, дооборудование объектов

Изменения по КОСГУ в части прочих расходов.

Здесь следует пояснить, что поступления капитального характера направлены на осуществление получателями расходов капитального характера, формирующих (увеличивающих) основные фонды – недвижимое и (или) движимое имущество, признаваемое в целях бухгалтерского учета объектами основных средств, нематериальных активов, непроизведенных активов, в том числе расходов на бюджетные инвестиции (на строительство, реконструкцию, в том числе с элементами реставрации, техническое перевооружение объектов капитального строительства, приобретение объектов недвижимого имущества, приобретение (создание) объектов непроизведенных активов), приобретение машин и оборудования, транспортных средств, производственного и хозяйственного инвентаря, относимого к объектам основных средств, приобретение (создание) программного обеспечения и иных результатов интеллектуальной деятельности, признаваемых объектами нематериальных активов, в том числе в рамках научно-исследовательских и опытно-конструкторских работ (п. 7 Порядка № 209н).

Кодекса профессиональной этики адвоката. Юбилейный пр-т, д. 22 Георгиевский пр-т, д. 4 стр. 1 ул. Новоямская, д. 6 Сравните наши цены и условия сотрудничества с конкурентами! Заполните форму и узнайте актуальную стоимость услуг по Вашему делу! Мы готовы предложить Вам персональную скидку, беспроцентную рассрочку, а также…

Демонстрационная версия ГАРАНТ Консалтинг

Здравствуйте, в этой статье мы постараемся ответить на вопрос «На какой косгу отнести приобретение продуктов питания для организации мероприятий 2020». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.