Можно ли в сбербаке продлить срок ипотеки

Может ли Сбербанк продлить заявку по ипотеке

После того как человек подаст необходимые документы для получения ипотечного кредита, он должен найти подходящий залоговый объект в течение 3 месяцев.

Не все потенциальные контрагенты банка укладываются в этот срок. Может ли Сбербанк продлить заявку по ипотеке? С этим вопросом нужно обратиться к кредитному менеджеру.

В большинстве случаев финансовое учреждение идёт навстречу своим клиентам и разрешает продлить срок заявления.

заявления на получение ипотечного кредита

Оформление ипотечного кредита начинается с заполнения специальной анкеты. В ней содержатся следующие пункты:

- Роль человека в предполагаемой сделке;

- ФИО клиента;

- Паспортные данные (номер, серия и др.);

- Данные о смене ФИО (при наличии);

- Контакты (номер телефона и адрес электронной почты);

- Адрес фактического проживания;

- Образование;

- Семейное положение;

- Сведения о созаёмщиках;

- Наименование организации и должность, занимаемая потенциальным получателем кредита.

Кроме перечисленных пунктов в анкете присутствуют поля, в которых нужно указать информацию о своём финансовом положении. Соискатель должен оценить примерные доходы и расходы семейного бюджета.

Если гражданин является собственником крупного имущества, то он должен написать об этом в анкете. Соискатель должен выбрать кредитную программу и поставить отметку в соответствующем поле.

В обязательном порядке указываются реквизиты счёта, на который клиент банка будет перечислять ипотечные взносы.В заявке есть отдельный блок, посвящённый текущей долговой нагрузке соискателя. В этом разделе указывается следующая информация:

- Валюта кредита;

- Наименование финансовой организации, предоставившей денежные средства;

- Дата заключения кредитного соглашения;

- Дата окончания ипотечного договора;

- Размер ссуды и остаток задолженности.

Анкета должна быть заполнена в соответствии с образцом, который предоставит сотрудник банка. Большое количество исправлений и невнятный почерк могут стать причиной отклонения заявления.

Потенциальный заёмщик может заполнять заявление несколько раз. Банк никак не ограничивает по времени этот процесс. Человек всегда может продлить срок рассмотрения заявки.

Заявление на получение ипотечного кредита можно подать в электронном виде (необходимую форму можно найти на сайте банка).

Алгоритм оформления ипотечного кредита

Для получения ипотечного кредита человек должен действовать по следующему алгоритму:

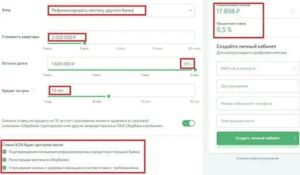

- Рассчитайте полную стоимость ипотечного кредита;

- Подайте в банк заявление и другую необходимую документацию;

- Подберите залоговую квартиру в новостройке или на рынке вторичного жилья;

- Заключите предварительный договор купли-продажи квартиры;

- Соберите комплект бумаг по кредитуемому объекту и отнесите его в банк;

- Оцените залоговую недвижимость и заключите страховой договор;

- Подпишите кредитное соглашение и получите денежные средства;

- Перечислите деньги продавцу квартиры;

- Погасите ипотеку и оформите в Росреестре права собственности на жилплощадь.

На каждом этапе сделки необходимо советоваться с юристами, риелторами и банковскими специалистами. Некоторые заёмщики совершают ошибку, начиная оформление ипотечного кредита с поиска залогового объекта.

Они заключают предварительное соглашение купли-продажи жилья и передают задаток продавцу жилплощади. После этого они подают заявление на получение ипотеки, которое отклоняется банком.

Потенциальный заёмщик теряет задаток, и на время лишается возможности решить свои жилищные проблемы.

Заявление можно подать повторно по договорённости с персональным менеджером. Контрагент может сослаться на возникшие форс-мажорные обстоятельства, которые не позволили вовремя собрать все документы (в договоре есть положение, разрешающее продление срока заявления).

Какие документы нужно собрать?

Банк рассматривает заявки на заём только при наличии полного комплекта необходимых документов. Если потенциальный заёмщик предоставит не все справки, то ему придётся подавать заявление заново. Кредитный менеджер может пойти навстречу контрагенту и выполнить его просьбу.

Для того чтобы избежать потери времени, необходимо заранее подготовить следующие бумаги:

- Паспорт гражданина РФ;

- СНИЛС;

- Документы, подтверждающие трудовую занятость контрагента;

- Справка о размере заработной платы;

- Документы по кредитуемому объекту;

- Квитанции, подтверждающие внесение первоначального взноса.

Если молодая мама планирует использовать материнский капитал для погашения задолженности, то ей следует предоставить государственный сертификат и справку из ПФР.

Что делать, если банк отказал?

Заявление на получение кредита могут отклонить без объяснения причин. Сотрудники банка не обязаны объяснять соискателям, почему их заявление было отклонено. Типичными причинами отказа являются:

- Плохая кредитная история и наличие открытого исполнительного производства;

- Высокая долговая нагрузка;

- Наличие непогашенных судимостей;

- Неликвидное залоговое обеспечение;

- Низкий уровень официального дохода;

- Неадекватное или агрессивное поведение во время кредитного собеседования;

- Небольшой рабочий стаж и частая смена работодателей;

- Отсутствие платёжеспособных созаёмщиков.

Вся информация, собранная о заёмщике, обрабатывается специальным программным обеспечением. На основе обработанных данных каждый заёмщик получает индивидуальный скоринговый балл. Соискатели, имеющие низкий рейтинг, не смогут продлить время рассмотрения заявки и получить ипотеку.

Некоторые граждане пытаются обмануть сотрудников банка, предоставляя недостоверную информацию и фальшивые справки. Махинации быстро вскрываются службой безопасности банка. Заявление соискателя отклоняется с формулировкой «ложные данные». В случае выявления мошеннических действий банк заносит дельца в чёрный список и подаёт заявление в правоохранительные органы.

Ежемесячно аннуитетными платежами в соответствии с графиком платежей. Какую комиссию я должен заплатить Банку за предоставление кредита? Комиссия за выдачу кредита отсутствует. Можно ли оформить квартиру, купленную в кредит, в общую собственность? Да, приобретенная квартира может быть оформлена в общую собственность:

- созаемщиков;

- заемщика и членов его семьи (детей и родителей);

- созаемщика и его супруги, а также членов его(их) семьи (детей и родителей супругов).

Будет ли квартира, приобретенная по ипотеке, находиться в залоге у Банка? Да, приобретаемый объект недвижимости находится в залоге у Банка до момента полного погашения кредита (в случае если условия предоставления кредита предусматривают оформление кредитуемого объекта недвижимости в залог). В рамках программ «Приобретение готового жилья», «Приобретение строящегося жилья» возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так и залога уже имеющейся квартиры. Может ли Банк предоставить кредит без учета платежеспособности? Нет, максимальная сумма кредита может быть определена только исходя из платежеспособности заемщика/созаемщиков. При этом в качестве созаемщиков по кредиту могут выступать физические лица в количестве не более трех человек. Какую максимальную сумму кредита может выдать Банк? Сумма кредита определяется на основании вашей платежеспособности и зависит от предоставленного обеспечения, при этом она не может превышать установленных Банком максимальных значений в соответствии с условиями выбранного Вами кредита. Есть ли возможность как-то снизить процентную ставку? Да, возможность понижения процентной ставки предусмотрена для кредита, в соответствии с условиями которого предусмотрена ипотека кредитуемого объекта недвижимости, после надлежащего оформления которой, а также страхования кредитуемого объекта недвижимости в пользу Банка, ставка может быть снижена. Подробную таблицу процентных ставок вы можете посмотреть на сайте Банка. От чего зависит процентная ставка по кредиту? Ставка зависит от вида и срока кредита, размера первоначального взноса, а также от категории, к которой относится клиент Банка. Где я могу получить жилищный кредит? Получить кредит можно в филиале Банка по месту регистрации заемщика или одного из созаемщиков, по месту нахождения кредитуемого Объекта недвижимости. А если вы работаете на предприятии, аккредитованном или обслуживаемом Банком в рамках «Зарплатного проекта», получить кредит вы можете также по месту нахождения компании-работодателя. Какую недвижимость можно приобрести на деньги, полученные по жилищному кредиту? На кредит Банка вы можете приобрести расположенные на территории Российской Федерации и не обремененные правами третьих лиц квартиру, жилой дом или иное жилое помещение на вторичном рынке недвижимости, а также на первичном рынке недвижимости (новостройка).

Источник: https://s-ipoteka.info/oformlenie/mozhet-li-sberbank-prodlit-zayavku-po-ipoteke.html

Можно ли продлить срок одобрения ипотеки | Ипотека онлайн

Если вы переживаете, можно ли продлить срок одобрения ипотеки, когда документы еще не собраны или изменились обстоятельства, советуем перестать беспокоиться. Переносить дату оформления даже нужно, когда покупатель или продавец пересмотрели условия сделки. Не опасаясь отказа, подавать заявку на получение займа можно 2-3 раза.

Какой срок одобрения ипотеки в разных банках

Централизованных нормативных актов, регулирующих продолжительность действия решения по ипотечному займу, не существует. Каждый банк устанавливает этот параметр самостоятельно. Срок актуальности заявки зависит от рисков на ипотечном рынке и политики ЦБ в отношении ставки рефинансирования.

На заметку. Если в 2006-2010 гг. срок действия одобрения составлял не более 8 недель, сегодня клиент может собирать документы от 3 месяцев до полугода.

Процедура оформления стандартной ипотечной сделки занимает 3-4 недели. Срок может увеличиться, когда стороны проживают в разных городах или купля-продажа жилья оформляется через законного представителя собственника. Поэтому банк дает клиентам срок с запасом, позволяя покупателю не спеша запросить необходимые бумаги по почте.

Срок действия одобрения в популярных финансовых учреждениях составляет:

- Сбербанк – 3 мес.;

- ВТБ – 4 мес.;

- Россельхозбанк – 3 мес.;

- Промсвязьбанк – от 2 до 3 мес.;

- Газпромбанк – 4 мес.

Продолжительность обработки запроса заемщика составляет не более 3 банковских дней. Сотрудники учреждений стараются работать быстрее и одобряют ипотеку в среднем за сутки.

Но и срок рассмотрения документов может затянуться. Например, когда оценщик не аккредитован, то рассматривать могут документы на недвижимость до 30 дней.

На нашей практике самое длительное было — 14 дней в Сбере через Домклик.

Как только финансовая организация выдала предодобрение, получатель может заниматься поиском жилья, его проверкой и оценкой. Иногда выделенного периода в 2-4 месяца не хватает, чтобы соблюсти все формальности, особенно когда владелец недвижимости проживает в другом городе.

Рекомендуемая статья: Где дешевле страхование ипотеки

Итак, можно ли продлить срок действия ипотеки, если на сделку не успевает подъехать один из собственников? Такие ситуации хоть и редки, но случаются. Получателю кредита необходимо подать заявление в банк, предъявив доказательства задержки сроков оформления – например, письмо от продавца квартиры. Вопрос решается кредитором в индивидуальном порядке.

Помните, главное — это уложиться в срок одобрения и подписать кредитный договор с банком. Если кредитный договор подписан, то сдать документы на регистрацию и подписать договор купли-продажи можно позже (срок до 45 дней — уточняйте у своего кредитного менеджера)

Можно ли продлить срок одобрения ипотеки и какие возможны последствия

На вопрос о том, можно ли продлить одобрение ипотеки, ответ один – такое допускается. Однако повторные заявки в кредитный отдел без веской причины часто оцениваются экспертом негативно. Результатом необоснованных запросов могут стать:

- неожиданные отказы;

- ухудшение рейтинга;

- снижение суммы займа;

- повышение ставки по ипотеке;

- требование пригласить поручителя.

Если клиент передумал покупать вторичку, а решил взять в ипотеку новостройку, повторный запрос одобрят быстро. Не составит труда продлить срок действия решения, когда покупатель выбрал другую квартиру или изменил объект залога. Банки с лояльностью отнесутся к клиенту, не успевшему закрыть сделку по веским причинам, но планирующему это сделать в ближайшее время.

Могут ли отказать в ипотеке после одобрения

Ситуация в Сбербанке

Теперь рассмотрим, можно ли продлить ипотеку, предодобренную Сбербанком, ведь эта корпорация является «законодателем мод» на финансовом рынке. Действия учреждения часто копируют другие банки, а от решений его менеджеров зависит, состоится ли сделка вообще.

Ипотечная практика Сбербанка говорит не в пользу клиента, который «вдруг» решил передумать и отсрочить сделку. Цепочка по оформлению ипотеки может включать до десятка различных специалистов, поэтому банку невыгодно запускать эту «махину» повторно. Сбербанк практикует снижение суммы кредита или завышение индивидуального процента.

Оспорить действия банка или вернуть предварительное решение невозможно, так как срок действия предыдущего запроса истек. Завышенный процент эксперт может обосновать сменой тарифов или динамикой ставки рефинансирования.

Продлить срок одобрения ипотеки можно. Сделать это довольно просто, если подать повторную заявку и объяснить причину оформления отсрочки. Если для переноса сроков веского повода нет, неизвестно, как к подобным переменам отнесется банк – оставит условия кредитования прежними или пересмотрит тариф в сторону завышения.

Оцените автора (1 5,00 из 5)

Источник: https://onipoteka.ru/ipoteka-onlajn/mozhno-li-prodlit-srok-odobreniya-ipoteki.html

Продление Ипотеки В Сбербанке 2020

- Уменьшить ежемесячный платёж, прибавив к сроку ипотеки до 10 лет. Общий срок при этом не должен превысить 35 лет.

- Предоставить отсрочку до 2 лет. В это время можно не платить основной долг, а только минимальный платёж — 1/10 от суммы процентов за месяц.

Ипотечные каникулы – это льготный период, на который устанавливается отсрочка по уплаты основного долга и процентов, либо производится снижение размера платежей.

При этом в самом законопроекте такого термина нет, в статье 61-1, которая вносит правки в ФЗ «О потребительском кредите», речь идет об «изменении условий кредитного договора».

Рефинансирование ипотеки в Сбербанке в 2020 году

- две заявительных бумаги, оформленных заемщиком и совместным заемщиком (в роли составителя может выступать залогодатель);

- паспорт, содержащий отметку с пропиской и действующим гражданством;

- подтверждение финансового положения, если клиент не является пользователем услуг данной организации (справка с места работы или 2-НДФЛ), требование не распространяется на владельцев карт и депозитных счетов;

- бумага, свидетельствующая о факте присутствия рефинансируемого кредитного обязательства (договор-соглашение с другим финансово-кредитным учреждением).

Чтобы получить полноценные и высококачественные услуги рефинансирования в стенах «ПАО Сбербанк», необходимо обеспечить подготовительные мероприятия в отношении сбора доказательной базы в виде документов. Их перечень выглядит следующим образом:

Как продлить страховку по ипотеке в Сбербанке

Существуют несколько вариантов продления страховки. Если у вас есть свободное время, то можно зайти в офис Сбербанка. Второй вариант – это через интернет. И третий вариант, который набирает популярность – это через мобильное приложение Сбербанк онлайн. Каждый человек может выбрать и произвести оформление удобным для него способом.

Когда вы оформляли страховку, вы оформили в Сбербанке. Не было времени искать другие предложения. Сейчас вы стали уделять время и нашли информацию, что в другой страховой компании условия по страховке лучше. Встаёт вопрос, а можно ли тогда сменить организацию и застраховать ипотечный кредит в другом месте?

Инструкция по продлению страховки по ипотеке в Сбербанке 2020: обязательно ли пролонгировать, сроки подачи документов, порядок действий лично и онлайн

- Формирование расчета через калькулятор на нашем портале.

- Выбор предложения.

- Переход на сайт страховщика.

- Заполнение всех разделов: личные данные, характеристики имущества и срок.

- Оплата.

- Получение страховки по ипотеке на электронный ящик.

Важно! При продлении страховки по ипотеке через личный кабинет Сбербанка загружать документы не потребуется. Главное подтвердить, что личные сведения и паспортные данные остались неизменными.

Если данные изменились, то потребуется внести исправления и отправить копию паспорта заемщика.

Можно ли продлить срок ипотеки в Сбербанке

Кризис повлиял на экономику России, обусловив стремительный рост цен и уровень безработицы. Ни о какой финансовой стабильности в такое время говорить не приходится. Именно поэтому многие банковские клиенты задумываются о том, как продлить срок займа.

При любом исходе дела будет подписано дополнительное соглашение к действующему договору, где будет указан новый период и характер оплаты. Естественно, выполнят и перерасчет графика погашений.

Может ли Сбербанк продлить заявку по ипотеке

Сбербанк рассматривает заявки на заём только при наличии полного комплекта необходимых документов. Если потенциальный заёмщик предоставит не все справки, то ему придётся подавать заявление заново. Может ли Сбербанк продлить заявку по ипотеке? Кредитный менеджер может пойти навстречу контрагенту и продлить срок предоставления документов.

- Роль человека в предполагаемой сделке;

- ФИО клиента Сбербанка;

- Паспортные данные (номер, серия и др.);

- Данные о смене ФИО (при наличии);

- Контакты (номер телефона и адрес электронной почты);

- Адрес фактического проживания;

- Образование;

- Семейное положение;

- Сведения о созаёмщиках;

- Наименование организации и должность, занимаемая потенциальным получателем кредита.

Рекомендуем прочесть: Назначение Платежа Госпошлина О Банкротстве Юр Лица

Как получить ипотеку с государственной поддержкой

Для полного или частичного погашения кредита (но не для уплаты неустоек!) заёмщик вправе использовать средства материнского капитала. Также Сбербанк предоставляет заёмщику возможность пользования правом налогового вычета в размере 13% от выплаченных процентов. В 2020 году размер имущественного налогового вычета увеличен до 2 000 000 рублей.

Для подачи заявки на оформление ипотеки с господдержкой потенциальному заёмщику необходимо обратиться в одно из отделений Сбербанка России:

Страховка при ипотеке в Сбербанке в 2020: от чего можно отказаться

На цену влияют возраст, пол, профессия и состояние здоровья заемщика на момент оформления кредита. Страховщики попросят представить справки из медицинских учреждений и при наличии тяжелых болезней увеличат тарифы страхования. Отсюда и такой диапазон ставок: застраховать здоровье сегодня предлагается от 0,3% до 1,5%. Какой процент установят заемщику – это решается индивидуально.

Приветствуем! Сегодня разберем страхование при оформлении ипотеки Сбербанка. Банки заставляют страховать недвижимость, приобретаемую в кредит, и при оформлении ипотеки заемщики соглашаются с дополнительными расходами на покупку полисов страховки имущества. Какие еще виды страховок потребует кредитор? Обсудим условия страхования ипотеки в Сбербанке далее в этом посте.

Ипотека с государственной поддержкой от Сбербанка – условия 2020 года

При необходимости, заемщик может привлечь до трех созаемщиков, и их доход будет считаться при вычислении максимального размера займа. Также созаемщиком становится супруг/супруга Титульного заемщика, не зависимо от его/ее возраста и уровня платежеспособности.

https://www.youtube.com/watch?v=7PSj9CNbn2s

Кредит оформляется только при наличии у заемщика страхования жизни и здоровья с минимальным сроком на 1 год. Согласно условиям, после окончания срока страхования, заемщик должен его продлить, иначе ставка по ипотеке вырастет на один процент и составит 12,4% годовых;

Ипотека с господдержкой 2020 продление

Таким образом, со стороны государства ипотека является некой программой «Доступное жилье», но вот у населения этот термин вызывает лишь страх, под которым скрывается «беспросветная долговая яма».

В новом 2020 году условия ипотеки с господдержкой значительно упрощены, но какой теперь процент нужно будет платить россиянам и, главное, что за ними скрывается? Банк, в котором можно оформить ипотеку, должен иметь соответствующий уровень аккредитации.

Купить жилье в ипотеку можно исключительно в новостройке! Ипотека в обязательном порядке выдается под залог(!)

включительно», — говорится в пояснительной записке к документу. Помимо этого проектом предлагается повысить предельную сумму возмещения с 600 тыс. рублей до 1,5 млн рублей, или в размере 30% остатка суммы ипотечного жилищного кредита, рассчитанного на дату заключения договора о реструктуризации.В программе участвуют займы, предоставленные как в рублях, так и в иностранной валюте.

Программа реструктуризации, в частности, ориентирована на заемщиков, имеющих одного или более несовершеннолетних детей, опекунов и попечителей одного или нескольких несовершеннолетних детей, участников боевых действий, инвалидов и родителей детей-инвалидов.

Ипотека в Сбербанк — условия на новостройку и вторичку (вторичное жилье)

Сбербанк России – это самые привлекательные условия на ипотечный кредит в 2020 году, и действительно лучший способ решения жилищной проблемы для молодой семьи. Ипотека также наиболее удобный способ приобрести вторичное жилье бюджетникам с посильной финансовой нагрузкой.

Банк предлагает прекрасную возможность за минимальное время стать владельцем своего жилья и оплачивать уже собственную квартиру. Предлагаемые банковские платежи вполне сопоставимы со средней арендной платой – это выгодно.

Одобрили ипотеку в Сбербанке — дальнейшие действия

Оформление ипотечного кредита – многоуровневый процесс, включающий множество этапов, условий и требований. Но наступает момент, когда одобрили ипотеку в Сбербанке, что делать дальше и какие еще условия надлежит выполнить, рассмотрим детально.

Передавая в банк все вышеперечисленное, клиент заполняет заявку (Скачать Заявление на ипотеку в Сбербанке, в которой отмечает оптимальные условия (общая сумма, желаемая сумма выплат в месяц, срок) и определяет параметры, характеризующие платежеспособность и респектабельность клиента.

Реструктуризация ипотеки в Сбербанке в 2020 году

Наиболее актуальным вопрос рефинансирования и реструктуризации кредитного долга является для держателей ипотечных кредитов.

Это самые дорогостоящие и долгосрочные сделки, пени по которым могут быть слишком неподъемными для большинства плательщиков.

Что делать, если вы оформили ипотеку, а спустя какое-то время шансы на своевременную оплату кредита исчезли по причине увольнения, длительным заболеванием или по причине сокращения уровня доходов?

- Все помещение должно быть отремонтированным и годны для проживания;

- Не должна проводиться перепланировка и любые незаконные операции, которые снижают исходную стоимость жилья;

- Размер площади не должен превышать допустимый уровень: 45 квадратных метров для 1-комнатной квартиры, 65 метров – для двухкомнатной и 85 – для трехкомнатной (кроме многодетных семей);

- Стоимость 1 квадратного метра не выше чем у 60 процентов жилья в данном регионе, то есть жилплощадь не является элитной;

- Если у плательщика нет в наличии другой жилплощади во владении (кроме долевой собственности).

Ипотека Молодая Семья Сбербанк условия 2020

Ставки по кредитам Сбербанка достаточно выгодны в 2020 году, хотя в сравнении с западными, они нереально высокие.

Если вы платите большой первоначальный взнос свыше 5-10% от суммы покупки квартиры, а срок погашения его составляет менее 10 лет, то вы можете рассчитывать на ипотеку по ставке в 12,5% процентов. Максимальная ставка при минимальном взносе составляет 13,5% процентов и рассчитана на 30 лет включительно.

На Западе, который так любят ругать в России, сумма ипотеки составляет 1-3%, причем кредит часто выдают без всякого первоначального взноса – достаточно работать и иметь благонадежную репутацию.

Несмотря на то, что Сбербанк в последние месяцы испытывает определенные проблемы с доходностью, до февраля текущего года решено не сворачивать ипотечные программы жилищной помощи молодым семьям.

Не исключено, что ипотеку не отменят и в будущем, хотя нужно понимать, что без государственной поддержки Сбербанк не сможет давать долгосрочные кредиты в условиях рецессии, а государство в настоящее время не имеет свободных средств для финансирования подобных проектов.

В связи с этим ипотека «Молодая семья» в Сбербанке является отличным, а может быть и последним, шансом обзавестись жильем в ближайшем будущем. Более того, учитывая падение национальной валюты и разгорающийся кризис, ипотеку брать достаточно выгодно, поскольку все проценты неизменно сгорят в инфляции в ближайшие годы.

Нужно только понимать, что усложнятся и условия получения доходов, многие семьи начнут испытывать проблемы с платежеспособностью, ведь по прогнозам в России будет возрастать безработица, а национальный бизнес придет в упадок. Но если вы не сомневаетесь своих доходах, то смело заключайте договор со Сбербанком.

Ипотека с господдержкой 2020 условия получения в Сбербанке

Ипотечный кредит в 2020 году выдается лицам, достигшим возраста 21 года, но не старше 75 лет на момент его погашения. Ипотека оформляется на срок от 1 года до 30 лет включительно с выплатой единовременным платежом или же частями. Предусмотрено равномерное погашение одинаковыми платежами.

Предусмотрен, как впрочем, и у любого другого кредитора, первоначальный взнос в размере от 10 % стоимости ипотеки. Кредит выдается на сумму не менее 300 тыс. руб., максимальная же сумма дифференцирована.

Так, для заемщиков, желающих приобрести жилье в Москве, Московской области, Санкт-Петербурге или Ленинградской области, предельный размер ипотечного кредита будет составлять 8 млн. руб., а для другой недвижимости – 3 млн. руб.

Эту сумму можно увеличить путем привлечения созаёмщиков.

Страховка жилья при ипотеке в Сбербанке

Еще один вид добровольного страхования – титульное. Оно гарантирует выплату займа в случае лишения собственника прав на жилье.

К примеру, вы купили квартиру в Москве, а позже появился законный собственник имущества, чьи интересы были нарушены, и отсудил у вас жилье. В этом случае ваши расходы будут компенсированы фирмой.

Естественно, такой вид обеспечения не может быть дешевым, так как по нему предполагаются существенные выплаты при наступлении страхового случая.

Если вы подумываете отказаться от обеспечения, чтобы снизить расходы на взносы, то хотим сразу вас предупредить, что банк может направить вам уведомление о повышении ставки или предложить погасить весь долг полностью. Получается, сэкономив на взносах, вы попадете в весьма неприятную ситуацию. Поэтому советуем сначала все взвесить, прежде чем прекращать платить страховку.

Источник: https://yrokurista.ru/zhilishhnoe-pravo/prodlenie-ipoteki-v-sberbanke-2019

Особенности и условия пролонгации кредита в Сбербанке

Привлечение средств банковского кредита – это всегда некоторый риск для потенциального заемщика. Он может не справиться с выплатами и единовременно оказаться на «скамье должников». Но одним из самых серьезных последствий является испорченная кредитная история.

Потеря работы, болезнь, призыв в армию – любое из этих негативных событий может серьезно повлиять на возможности выплачивать денежные средства своевременно. В таком случае без реструктуризации займа не обойтись.

Сбербанк предлагает своим клиентам пролонгацию кредита, то есть продление срока выплат, чтобы можно было избежать походов по судам и испорченной истории в Бюро.

Преимущества банковских программ для потенциальных должников

Если заемщик был признан несостоятельным, в Сбербанке могут оформить пролонгацию, чтобы избежать неприятных последствий образовавшейся задолженности. Результат реструктуризации – уменьшение размеров ежемесячных платежей. При оформлении пролонгации нормы кредитного договора относительно порядка выплат будут изменены.

Проводя реструктуризацию, Сбербанк преследует следующие цели:

- Экономия средств, которые могли бы быть потрачены на обращение в суд.

- Сохранение качества кредитного портфеля, поскольку удалось избежать просроченной задолженности.

Пролонгация кредита в Сбербанке – это самый выгодный вариант для финансового учреждения, поскольку предполагает продление срока погашения и увеличение переплаты по займу. В итоге банк получит большую сумму с клиента.

Но и заемщики также получают определенные преимущества, если кредитор идет навстречу и соглашается оформить пролонгацию:

- Разрешение всех проблем без судебного вмешательства.

- Сохранение положительной кредитной истории.

- Избежание принудительного взыскания через суд.

Продление долга – это единственный вариант безболезненно расстаться с накопленными долгами. Несмотря на увеличение срока, клиент вряд ли это заметит, поскольку будет платить меньше.

Продлить сроки выплат: что для этого требуется?

Если заемщик столкнулся с серьезной проблемой и не может продолжать выплачивать кредит в установленных рамках, ему необходимо обратиться в Сбербанк и заполнить заявление на пролонгацию кредита по образцу. В нем следует прописать причину обращения и перспективы погашения, то есть, каким образом и в какие сроки будет выплачена оставшаяся часть займа.

Заявление рассматривается банковской комиссией на протяжении десяти дней с даты его подачи. Оценивается не только само заявление, но и документы, которые к нему прилагаются. Они должны подтверждать временную неплатежеспособность банковского клиента.

Пролонгация кредита оформляется в соответствии с установленным законодательством РФ. Для осуществления процедуры от клиента потребуется:

- Паспорт гражданина России.

- Анкета-заявление.

- Трудовая книжка или иной документ для подтверждения занятости.

- Справки из службы занятости о получении пособия по безработице (если это актуально) и подтверждающие размер дохода заемщика.

- Дополнительные документы, которые относятся к делу.

Далее потребуется 45 дней, чтобы комиссия внимательно изучила всю документацию и вынесла определенное решение. На основании представленных свидетельств заемщику предлагается пролонгация кредита.

Также Сбербанк может принять и другие меры – оформить частичный или полный отказ от взимания неустоек и штрафа, составить новый персональный график погашения займа, осуществить отсрочку уплаты основной суммы займа при неизменности ежемесячного размера начисленных процентов.

В большинстве случаев банковская организация принимает решение в пользу заемщика. Это обусловлено тем, что пролонгация имеет дополнительные плюсы и для финансового учреждения в первую очередь. Но причина для увеличения сроков кредитования должна быть серьезной.

Без предоставленных документов, подтверждающих нестабильное финансовое положение клиента, не получится оформить пролонгацию займа. Представители банковской организации (в частности, Сбербанка) должны быть уверены в том, что клиент говорит им правду, а не занимается мошенничеством. Что касается отзывов о продлении, то многие клиенты высказываются положительно.

Итоговая переплата процентов не ощущается, зато временно становится проще выплачивать кредит.Финансовые эксперты уверены, что пролонгацию можно считать самым удобным для сторон вариантом облегчения выплаты ежемесячного долга с процентами.

Источник: http://kredit-2014.ru/osobennosti-i-usloviya-prolongacii-kredita-v-sberbanke/

Как изменить срок ипотеки в Сбербанке?

Можно ли изменить срок ипотеки в «Сбербанке»? Что для этого требуется? Каковы условия?

В условиях нестабильной экономической ситуации в стране люди все чаще задаются подобными вопросами. Если вас также интересуют ответы, читайте нашу статью.

Сначала поговорим о том, можно ли уменьшить срок ипотеки в «Сбербанке». Чтобы получить однозначный ответ, обратимся к положениям, прописанным на сайте самого финансового регулятора.

Банк предлагает нам два варианта действий:

- Погасить ипотеку в отделении банка

- Воспользоваться возможностями «Сбербанк Онлайн».

С первым вариантом все понятно, достаточно прийти в банк и написать соответствующее заявление. Поэтому подробно остановимся на том, как уменьшить срок ипотечного кредитования через интернет.

Схема проста:

- Авторизируемся в личном кабинете «Сбербанк Онлайн».

- Переходим в раздел «Переводы и платежи».

- Щелкаем по пункту «Погашение кредита в «Сбербанке».

- Заполняем указанную форму.

- Освобождаемся от кредитной «кабалы».

Обратите внимание! Если вы решили погасить кредит частично, желая уменьшить именно срок платежей, вам необходимо лично (или по доверенности) обратиться в филиал банка и написать соответствующее заявление.

Если же частичная выплата будет произведена через «Сбербанк Онлайн», система автоматически уменьшит размер оставшихся платежей, но временной период останется таким же.

Как продлить период выплат

Теперь давайте поговорим о том, можно ли увеличить срок ипотеки в «Сбербанке». Необходимо понимать, что банк – не благотворительная организация, и, принимая решение по этому вопросу, будет пытаться извлечь для себя максимальную выгоду. На практике возможны три варианта развития событий:

Клиенту продлевают срок ипотеки, соразмерно уменьшая ежемесячные выплаты

Этот процесс называется реструктуризацией и направлен на облегчение обслуживания долга. Процентную ставку банк может оставить без изменений или уменьшить по своему усмотрению.

Клиент же должен привести веские основания для пролонгации (продления) ипотеки и, что немаловажно, документально обосновать их.

Большая часть положительных решений банка приходится на случаи, когда:

- Заемщика увольняют с работы, и он активно занимается поисками новой. Немалую роль играют причины увольнения (сокращение или собственная проф. непригодность заемщика).

- Происходят форс-мажорные обстоятельства (потоп, землетрясение, пожар), существенно ухудшающие финансовое положение или здоровье заемщика.

- Заемщик теряет работоспособность на длительный срок или начинает ухаживать за тяжело больным родственником, при условии, что случилось это уже после оформления ипотеки.

- Работодатель заемщика задерживает тому выплату заработной платы.

- Умирает близкий родственник заемщика или один из его созаемщиков.

Клиенту предоставляют «ипотечные каникулы»

В рамках этого варианта клиент получает отсрочку на 1-2 года и может либо вообще не платить банку в этот срок, либо выплачивать только проценты.

Применяется такая схема для поддержки:

- Молодых семей и семей, где недавно родился ребенок.

- Людей, внезапно оказавшихся в тяжелой жизненной ситуации (смерть близкого, потеря имущества, серьезная болезнь, сокращение на работе).

- Клиенты, покупающие жилье у определенных застройщиков. Полный перечень застройщиков – партнеров «Сбербанка» представлен на сайте «ДомКлик». Подробные условия можно узнать у их представителей.

Учтите, что воспользоваться «ипотечными каникулами» для каждого кредита на покупку жилья можно лишь единожды. Поэтому перед тем, как увеличить срок выплат таким способом, убедитесь, что момент для этого подходящий.

Клиенту отказывают в продлении/отсрочке по ипотечным выплатам

Возможна и такая ситуация, что клиент обратился в банк, написал заявление, предоставил необходимые документы, а его прошение осталось без удовлетворения.

Учтите, если в договоре не указано иное, решение об увеличении срока ипотечного кредитования банк выносит на свое усмотрение.

Поэтому, если вы получили отказ, единственная возможность добиться своего – повышение лояльности со стороны «Сбербанка».

Полезные советы заемщикам

Теперь, когда вы имеете представление об основных способах изменения графика ипотечных выплат, рассмотрим частные ситуации, с которыми клиенты «Сбербанка» нередко сталкиваются на практике:

- Невыгодная экономия. Получая на руки крупную сумму, многие люди стремятся быстрее рассчитаться с долгами. Однако далеко не всегда это решение является экономически верным. Нередко банки и другие финансовые организации предлагают населению краткосрочные вклады с привлекательными процентами и условиями. Возможно, вложившись в одну из таких программ, вы получите больше, чем сэкономите, досрочно погасив кредит. Поэтому перед тем, как уменьшить период выплат, просчитайте все возможные варианты и убедитесь, что не прогадаете.

- Неправомерный отказ. Выше мы расписали действующие способы изменения сроков ипотечного кредита. Однако на практике люди продолжают сталкиваться с отказами при попытках досрочно погасить ипотеку через банк. Связано это с негласной внутренней системой штрафов и поощрения «Сбербанка». Пользуясь юридической неграмотностью клиента, сотрудники должны навязывать ему невостребованные услуги и отговаривать от невыгодных банку решений. Однако такие действия неправомерны, поэтому, если и в 2020 году вы столкнулись с отказом, действуйте по следующей схеме:

- Укажите сотруднику банка, с которым работаете, что ипотека относится к числу займов для «личного использования», а значит, согласно ФЗ №284 от 19 октября 2011 г, вы имеете полное право на ее досрочное погашение.

- Откройте на мобильном устройстве сайт «Сбербанка» и покажите консультанту раздел о досрочной выплате кредита.

- Если в вашем договоре ипотечного кредитования имеется пункт о досрочном погашении, можете сослаться и на него.

- Положительное впечатление. Право на досрочное погашение ипотеки закреплено на законодательном уровне. С увеличением срока ситуация иная. Если клиент хочет изменить график выплат, ему придется убедить банк, что финансовые трудности временны, а его платежеспособность скоро будет восстановлена. Помогут в этом:

- Наличие у заемщика хорошей кредитной истории.

- Отсутствие текущих займов в другом кредитно-финансовом учреждении.

- Наличие материальной базы (вкладов в «Сбербанке», жилья в собственности и т.п).

Как правило, этого хватает, чтобы нерадивые сотрудники пошли на попятный. Если же и это не помогло, оставьте жалобу любым из предложенных по ссылке способом, после чего погасите ипотеку через «Сбербанк Онлайн».

Источник: http://ipoteka-expert.com/mozhno-li-izmenit-srok-ipoteki-v-sberbanke/

Как уменьшить платеж по ипотеке

Ипотечное кредитование наиболее распространенный способ приобретения жилья. С учетом того, что суммы ипотеки достаточно большие, выплата кредита может затянуться на долгие годы.

Ежемесячный платеж по данному виду кредитования рассчитывается на момент заключения договора с банком. Но за такой долгий срок материальное положение и жизненная ситуация заемщика может сильно поменяться.

В некоторых случаях встает вопрос: как уменьшить платеж по ипотеке?

Формирование ежемесячного платежа

Для того чтобы снизить ежемесячную выплату по ипотечному кредиту, следует разобраться в том, как формируется сумма долга и график платежей.

Банки предлагают различные ипотечные программы: на новую квартиру, на вторичное жилье, загородную недвижимость. Так же могут быть различные льготные кредиты со сниженной процентной ставкой: военная ипотека, для врачей, для молодых семей, для госслужащих и работников бюджетных организаций, с государственной поддержкой, региональные программы, с использованием материнского капитала.

Таким образом, ежемесячный платеж формируется исходя из: суммы кредита, первоначального взноса, стоимости приобретаемой недвижимости, дохода заемщика и его семьи, срока ипотеки и процентной ставки. Следует помнить, что чем выше совокупный доход семьи заемщика, тем может быть меньше срок и больше выплата по долгу.

Существует два вида графиков платежей: аннуитентный – равными частями в течении всего срока, и дифференцированный – сумма платежа постепенно уменьшается.

При аннуитентном графике платеж строится таким образом, что в первую половину срока выплачиваются проценты, а тело кредита (сама сумма долга) ближе к завершению выплат. При дифференцированном графике, тело кредита и проценты выплачиваются одновременно.

Конечно, удобно платить каждый месяц одну фиксированную сумму и не путаться. Но когда стоит вопрос, как уменшить платеж по ипотеке, дифференцированный график платежей окажется незаменимым.

Два законных способа снизить платеж по кредиту

Уменьшить платеж по ипотеке можно в случаях, если снизить дополнительные расходы при подписании кредитного договора. Например, можно оформить страхование рисков не в банке. Государство предоставляет возможность использовать материнский капитал в качестве возможности частично погасить сумму долга по кредиту. Так же уменьшить платеж по ипотеке можно путем реструктуризации и рефинансирования.

Можно ли увеличить срок кредита

В случае, если финансовая ситуация заемщика изменилась и он не может ежемесячно погашать задолженность в прежних объемах, предусмотрена процедура уменьшения суммы взноса. В этом случае заемщик может обратиться в банк с заявлением об уменьшении платежа по ипотеке. К заявлению необходимо приложить документы, подтверждающие снижение доходов. Такими документами могут являться:

- Копия трудовой книжки и справка из центра занятости;

- Медицинские документы, подтверждение инвалидности;

- Свидетельства о рождении детей.

На основании заявления, банк-кредитор рассматривает возможность снижения выплат. При этом учитывается отсутствие просрочек и кредитная история заемщика.

В этом случае кредитор может предложить реструктуризацию долга. При реструктуризации кредита, банк снижает сумму ежемесячных выплат, но при этом увеличивается срок кредита.

Данный способ возможен только при возникновении действительно уважительной причины.

Следует помнить, что увеличение срока ипотеки и снижение платежа влечет за собой увеличение переплат

Что такое рефинансирование

В случае, когда ипотечный договор оформлялся несколько лет назад, на менее выгодных условиях и часть долга уже погашена, можно воспользоваться способом рефинансирования. Данный способ позволяется снизить платеж по ипотеке за счет снижения процентной ставки.

Можно уменьшить платеж по ипотеке в Сбербанке. Здесь предлагаются уменьшить процент по кредиту до 12%. Для этого необходимо обратится в отделение Сбербанка с заявлением и копиями документов на кредит, а так же предоставить справку о залоговой собственности и об остаточной сумме по ипотеке.

Заключение

Способов уменьшения платежа по ипотеке достаточно много. Выше приведены наиболее распространенные.

Кредитными учреждениями предусмотрены различные варианты снижения выплат, от увеличения срока по ипотеке до изменения процентной ставки. Каждый конкретный случай рассматривается индивидуально и зависит от многих факторов.

С учетом изменения законодательства по ипотечному кредитованию, в новых условиях банки охотно идут на уступки в вопросах уменьшения ипотечных платежей.

Источник: https://SBankom.ru/ipoteka/kak-umenshit-platezh-po-ipoteke.html