Может ли пенсионер получить налоговый вычет за выплаченные проценты по ипотеке

Как получить налоговый вычет при покупке квартиры в ипотеку пенсионеру — Кредиты пенсионерам

Как затребовать налоговый вычет при покупке квартиры в ипотеку пенсионерам? Сколько составит выплата? Обязательно ли продолжать трудиться?

Налоговые вычеты: что это и кому положены

Российские законодатели решили немного облегчить участь тех, кто покупает жилье, не прибегая к помощи государства, не получает его в виде подарка или по наследству. Из бюджета можно получить обратно часть денег на следующих условиях:

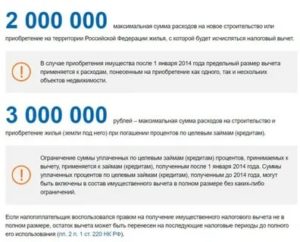

- сумма вычета — 13% от 2 млн. рублей или 260 тыс. руб. максимум (НК РФ, ст. 220, п. 3 (скачать));

- если квартира ли дом приобретались за кредитные деньги, договор — целевой, можно дополнительно компенсировать 13% с 3 млн. рублей процентов, начисляемых банком по договору (НК РФ, ст. 220, п. 4 (скачать));

- если у квартиры несколько собственников, каждый из них получает деньги, пропорционально своей доле.

Сколько вычетов полагается гражданину России

В недавнем прошлом, без учета того, сколько квартир покупалось, за какую сумму, налоговики от каждого принимали только одно заявление. Если стоимость квадратных метров не дотягивала до 2 млн. рублей, остаток терялся. Потом такое положение сочли несправедливым. В 2014 году ситуация изменилась. Лимит остался прежним, но его можно выбирать при последующих сделках.

Гражданина, желающего компенсировать часть расходов, ждут в отделении налоговой по месту регистрации. С собой нужно иметь заявление установленной формы и документы-приложения. ФНС дается до 3-х месяцев на проверку предоставленной информации. Если будет решено, что процедура нарушена, последует отказ.

Может ли пенсионер получить налоговый вычет при покупке квартиры в ипотеку

В 2012 году очередные корректировки законодательной базы коснулись пенсионеров. Законодатели решили, что старшее поколение незаслуженно лишено права на льготу. Ему предоставили возможность получить обратно часть вложенных в недвижимость денег.

РЕКОМЕНДУЕМ: Ипотека для пенсионеров без первоначального взноса

Ранее, человек, перешагнувший пенсионный рубеж, нежелающий продолжать работать, автоматически лишался права на субсидию из бюджета. Если же была зарплата или иные доходы, заявления подавались на общих основаниях. Условие — уплата НДФЛ за ранние отчетные периоды.

Льготы для разных категорий пенсионеров

Не все пенсионеры, получив заветное удостоверение или справку из ПФР, садятся на лавочке у подъезда и начинают сплетничать о соседях. Многие продолжают работать. Это относится и к военнослужащим, и к тем, кто имеет льготы по вредному стажу. Да и пенсионеры по возрасту часто не спешат расставаться со своим рабочим местом.

Пенсионер продолжает работать. Как воспользоваться льготой

Если трудовая книжка еще лежит в отделе кадров какого-либо юридического лица, процедура получения льготы ничем не отличается от той, что прописана в НК РФ и является общей для всех. Не меняется ни порядок обращения за деньгами, ни лимиты.

Так же, придется ежегодно собирать справки и ходить к инспектору, если удержанного ранее подоходного налога недостаточно, чтобы единовременно получить налоговый вычет при покупке квартиры в ипотеку для пенсионеров.

Что меняется в процедуре после увольнения

Ситуация несколько усложняется, если из доходов — только выплаты от ПФР. Формально 13% полагаются тем, кто платит подоходный налог. Но государство решило пойти навстречу тем, кто не воспользовался ранее положенной льготой.

Деньги можно получить, но из расчета не текущего подоходного налога, а уплаченного за 3 года, предшествующих дате, когда появилось право на получение денег. Такое положение содержится в 330-ФЗ от 2012 года, ст. 1 (скачать).

Важно! Учитываются исключительно «белые» выплаты. Если не удерживался НДФЛ, налоговый вычет пенсионерам при покупке квартиры никто возвращать не будет.

Как воспользоваться льготой при наличии дополнительных доходов

В п. 1 ст. 217.1 НК РФ (скачать) сказано, что пособия, выплачиваемые частному лицу из бюджетов всех уровней, не облагаются подоходным налогом. Соответственно, не только пенсии, но и пособия по безработице, иные положенные выплаты (компенсации за вред здоровью и т. д.) не принимаются в расчет, если речь идет о получении налогового вычета.

РЕКОМЕНДУЕМ: Условия в Ренессанс банке на кредит пенсионерам

В то же время, никакие дополнительные требования к видам дохода не выставляются. Покупатель квартиры может иметь не только заработную плату, но и сдавать гараж в аренду, продавать продукцию с приусадебного хозяйства, трудиться по договорам ГПХ. Основное требование — оплата подоходного налога с этих сумм.

Военные пенсионеры: нюансы процедуры

В НК страны нет никаких особых требований к специальности, направлению деятельности пенсионера. И для сталеваров, и для военнослужащих действуют общие условия, предусмотренные для всех.

Важно! Средства — личные или заемные. Если оплата вносилась третьими лицами, проводилась за счет государственных субсидий, сертификатов, ФНС деньги не вернет.

Этот же принцип распространяется на воинские сертификаты. Если часть денег за квартиру внесена пенсионером лично, часть — за счет сертификата, можно претендовать на возврат процентов только с той части, что внесена за счет своих сбережений или кредитных денег (НК РФ, ст. 220, п. 5 (скачать)).

Квартира куплена супругами-пенсионерами: как поступать

Изменениями в нормативной базе от 2014 года позволяют супругам решать, как распределять доли в покупке. И здесь возможны варианты:

- Каждый из супругов самостоятельно оплачивал свою долю в квадратных метрах. И в налоговую каждый из них может обращаться, не учитывая будет ли это делать муж/жена;

- Выплаты производились одним из супругов. В платежных документах значится его имя либо записана просто фамилия. Он может самостоятельно претендовать на получение вычета или написать в ФНС соответствующее заявление и распределить вычет между всеми членами семьи в определенной пропорции.

Важно! В первом случае возврат налога ипотеки пенсионерам с одной квартиры может составить 13% от 4 млн. руб. Во втором — не превысит 13% от 2 млн. руб.

Процедура обращения в налоговую. Обязательные документы

Все вычеты носят заявительный характер. Инспекторы не отслеживают совершаемые сделки. Никто не будет звонить покупателю и приглашать за вычетом. Для оформления необходимо:

- Приобрести жилую недвижимость, зарегистрировать сделку в ЕГРН. Последнее — обязательное условие. Тех, у кого на руках только ДДУ, налоговики не примут;

- Запросить у бухгалтера справку 2-НДФЛ (скачать) за предшествующий год, оформленную по всем правилам;

- Сдать предварительно в ИФНС расчет 3-НДФЛ (скачать). Заполняется только нужный раздел;

- Передать инспектору ФНС на проверку (лично, через представителя по доверенности, по почте заказным письмом с описью) заявление с приложениями. Ответ — в течение 3-х месяцев. Только после этого можно ожидать, что деньги будут зачислены на расчетный счет.

РЕКОМЕНДУЕМ: Если пенсионер не может платить кредит — что делать

Дополнительно инспектор ФНС затребует документы:

- общегражданский паспорт заявителя;

- заявление — образец лучше заранее получить в ФНС либо скачать на официальном сайте;

- пенсионное удостоверение или справка из ПФР о назначении пенсии;

- свидетельство о вступлении в брак;

- выписка из ЕГРН.

Если деньги брались взаймы у банка, понадобятся:

- договор;

- справка о фактической выплате с указанием основного долга и процентов;

- квитанции, платежные поручения об оплате;

- график платежей.

Важно! Если квартира приобретается без отделки, соответствующая запись должна быть в договоре. При ее наличии можно к стоимости жилья добавить расходы на прокладку коммуникаций, заливку стяжки, установку дверных блоков и т. д.

Как получить налоговый вычет при покупке квартиры в ипотеку пенсионеру: основные принципы

Если резюмировать все вышесказанное, можно сделать следующие выводы:

- деньги должны быть потрачены непосредственно на покупку жилых квадратных метров или участка под строительство, оплату этапов проектирования, отделку, проценты по ипотечному (целевому) займу;

- в выплате откажут, если предшествующий владелец жилья — близкий родственник, работодатель, иное лицо, находящееся во взаимоотношениях с покупателем;

- податель заявления должен быть либо гражданином России, либо резидентом;

- деньги не вернут предпринимателю, работающему с применением любого из спецрежимов, если нет иного дохода;

- деньги переводит ФНС. Альтернатива — работодателем зарплата уплачивается полностью. НДФЛ не исчисляется и не удерживается в рамках налогового уведомления;

- если подоходного налога за 1 год недостаточно, чтобы получить деньги полностью, придется несколько лет посещать ФНС.

Вывод: государство гарантирует пенсионерам налоговый вычет по ипотеке. Основное требование — соответствие положениям законодательства.

Оцените автора (3 5,00 из 5)

Загрузка…

Источник: https://kredit75.ru/ipoteka-pensioneram/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-v-ipoteku-pensioneru/

Получение налогового вычета при покупке квартиры в ипотеку

24.03.20

Одна из самых попкулярных тем — вычет при покупке жилья в ипотеку. Ниже рассмотрим особенности получения имущественного вычета при покупке жилья с привлечением кредитных средств.

Основной вычет

При покупке квартиры/дома с использованием ипотечных средств Вы можете получить два налоговых вычета: основной вычет (пп.3 п.1 ст.220 НК РФ) и вычет по ипотечным процентам (пп.4 п.1 ст.220 НК РФ).

Основной вычет при приобретении квартиры в ипотеку ничем не отличается от вычета при обычной покупке. Мы не будем рассматривать его подробно, а лишь напомним основные моменты:

- Максимальный размер вычета составляет 2 млн рублей. Вернуть вы сможете 13% от этой суммы — 260 тыс. рублей. Подробнее «Размер вычета при покупке жилья».

- Право на вычет возникает после получения Акта приема-передачи квартиры (при покупке по договору долевого участия) или даты оформления права собственности согласно выписке из ЕГРН (при покупке по договору купли-продажи). Подавать документы на вычет в налоговый орган можно по окончании года, когда возникло на него право. Подробнее «Информация об имущественном вычете»,«Когда возникает право вычета».

- В вычет можно включить как свои, так и заемные средства. С юридической точки зрения кредитные средства также считаются Вашими расходами.

Список необходимых документов и процесс получения вычета описаны в статьях: «Список документов для получения вычета» и «Процесс получения вычета».

Пример: В 2019 году Дежнев Г.С. взял в банке ипотечный кредит в размере 2 млн рублей и купил квартиру стоимостью 2,2 млн рублей. Свидетельство о регистрации права собственности было оформлено также в 2019 году. В 2020 году Дежнев Г.С.

подал в налоговую инспекцию декларацию 3-НДФЛ за 2019 год и заявил основной вычет в максимальном размере 2 млн рублей (к возврату 260 тыс. рублей), несмотря на то, что личных средств Дежнев потратил только 200 тыс. рублей.

Также он может заявить вычет по ипотечным процентам.

Вычет по ипотечным процентам

При покупке жилья в ипотеку, кроме основного вычета, Вы также можете получить вычет по уплаченным кредитным процентам и вернуть 13% от фактически уплаченных процентов по ипотеке.

Заметка: Ваши выплаты по ипотеке делятся на две части: выплата основного долга и выплата кредитных процентов. Данный вычет Вы можете получить только по выплатам по кредитным процентам (выплаты по основному долгу в вычет не войдут).

При этом:

1. Право на вычет по ипотечным процентам возникает только в момент возникновения права основного вычета. Если ипотека оформлена ранее года, в котором была получена выписка из ЕГРН (или Акт приема-передачи), то в состав вычета все равно можно включить все уплаченные Вами проценты с первых платежей ипотеки.

Пример: В 2017 году Бельский Г.И. оформил ипотеку и заключил договор долевого участия на строительство квартиры, а в 2019 году он получил Акт приема-передачи квартиры.

Несмотря на то, что ипотека выплачивалась с 2017 года, обратиться в налоговую инспекцию за вычетом Бельский Г.И. может только в 2020 году.

Но получить вычет он сможет по всем фактически уплаченным с 2017 года процентам.

2. Максимальный размер вычета по ипотечным процентам составляет 3 млн рублей (к возврату 390 тыс. рублей).Заметка: если кредитный договор заключен до 1 января 2014 года, то применяются старые нормы и размер вычета по кредитным процентам не ограничен.

Пример: В 2018 году Уланова Н.Н. взяла в банке ипотечный кредит 10 млн рублей и купила квартиру стоимостью 12 млн рублей. За 2018-2019 годы Уланова Н.Н. заплатила 4 млн рублей ипотечных процентов. В 2020 году Уланова Н.Н.

подала в налоговую инспекцию декларацию 3-НДФЛ за 2019 год и заявила основной имущественный вычет в размере 2 млн руб. (к возврату 260 тыс. рублей), а также вычет по кредитным процентам в размере максимальной суммы 3 млн руб. (к возврату 390 тыс.

рублей).

Заявить к вычету можно только фактически уплаченные ипотечные проценты за прошлые календарные годы.

Пример: В июне 2019 года Гречихин С.Д. взял ипотеку и купил квартиру.

В 2020 году он может подать в налоговую инспекцию декларацию 3-НДФЛ за 2019 год для получения основного вычета и вычета по процентам, уплаченным с июля по декабрь 2019 года. В 2021 году Гречихин С.Д.

сможет подать документы за 2020 год (в декларации добавить уплаченные проценты в 2020 году), в 2022 году – за 2021 год и т.д.

По каким кредитам и займам можно получить вычет по процентам?

Вычет по кредитным процентам можно получить не только по договорам ипотеки, а по любому целевому займу, направленному на приобретение/строительство жилья (пп.4 п.1 ст.220 НК РФ).

Например, если Вы взяли займ у работодателя и в договоре написано, что займ будет потрачен на покупку конкретной квартиры, то Вы сможете получить налоговый вычет по выплачиваемым кредитным процентам. Если такой записи в договоре не будет, то несмотря на то, что Вы потратили займ на покупку жилья, вычет Вы получить не сможете (Письмо Минфина от 08.04.2016 №03-04-05/20053).

Пример: В 2019 году Шилова К.О. взяла займ у организации на покупку квартиры. В договоре четко указано, что займ потрачен на покупку конкретной квартиры, поэтому Шилова К.О. сможет получить вычет по кредитным процентам.

Пример: В 2019 году Тамарина Э.М. купила квартиру за 2 млн рублей с привлечением кредита на потребительские цели в размере1 млн рублей. Так как кредит не является целевым на покупку квартиры, Тамарина Э.М. сможет получить имущественный вычет в размере 2 млн рублей (к возврату 260 тыс. рублей), а вычетом по процентам воспользоваться не сможет.

Документы для оформления вычета по ипотечным процентам

Для получения вычета по ипотечным процентам в дополнение к основным документам по сделке (см.

«Документы») нужно представить в налоговую инспекцию копию кредитного договора и справку об уплаченных процентах. Справку можно получить в банке, в котором Вы оформляли ипотеку.

В некоторых банках справку выдают сразу, а в некоторых — через несколько дней после письменного запроса (это лучше уточнить в своем банке).

Иногда в налоговом органе могут также запросить платежные документы по оплате ипотечных процентов (платежные поручения, выписку из банка, квитанции и т.п.).

В этом случае можно либо предоставить документы (если они в наличии), или сослаться на письмо ФНС России от 22.11.2012 N ЕД-4-3/19630@, где указано, что справки об уплаченных процентах из банка достаточно и дополнительных платежных документов для получения вычета не требуется.

Обязательно ли заявлять вычет по кредитным процентам сразу?

Если Вы еще не исчерпали основной вычет, то Вы можете сразу не заявлять вычет по ипотечным процентам, чтобы не подавать в налоговый орган дополнительные документы. Как только основной вычет будет исчерпан, Вы сможете добавить в декларацию информацию о вычете по кредитным процентам и приложить соответствующие документы.

Пример: В 2019 году Хавина М.В. купила квартиру в ипотеку за 3 млн рублей. Доходы Хавиной М.В. составляют 800 тыс. рублей в год (сумма удержанного налога за год 104 000 руб.).

В этом случае в 2020 году она сможет заявить основной вычет (так как не имеет смысла заявлять проценты). В 2021 году Хавина М.В. продолжит получать основной вычет.

В 2022 году, так как основной вычет будет исчерпан, она добавит в декларацию данные об уплаченных процентах с начала выплат (с 2019 года).

Обязательно ли подавать документы на вычет каждый год?

Часто складывается ситуация, когда основной вычет уже исчерпан, а сумма выплачиваемых процентов по ипотеке небольшая. Чтобы сэкономить время Вы можете не подавать документы в налоговый орган каждый календарный год, а подавать раз в несколько лет, включив в декларацию все уплаченные за эти годы проценты.

Пример: В 2018 году Детнев Л.П. купил квартиру в ипотеку. Согласно условиям ипотеки, он ежегодно выплачивает ипотечных процентов на сумму 100 000 рублей. Доходы Детнева Л.П. в год превышают 2 млн рублей.

В 2019 году Детнев подал документы в налоговый орган и получил основной вычет и вычет по процентам, уплаченным в 2018 году.

В 2020 году Детнев может не подавать декларацию, а подождать несколько лет и заявить все проценты сразу: например, подать документы в 2022 году и получить вычет по процентам, уплаченным в 2019, 2020 и 2021 годах.

Вычет по процентам при перекредитовании (рефинансировании кредита)

В случае рефинансирования кредита в другом банке Вы можете получить вычет по процентам и по первоначальному, и по новому кредиту (пп.4 п.1 ст.220 НК РФ). При этом важно, чтобы в новом договоре было явно отмечено,что он выдан для рефинансирования прошлого целевого кредита.

Пример: Голованов И.В. купил квартиру в 2018 году стоимостью 3 млн рублей (из них 1 млн рублей собственных средств, а 2 млн рублей заемных). В 2019 году он осуществил рефинансирование кредита в другом банке. Тогда при получении вычета по процентам Голованов И.В. сможет учесть проценты, выплаченные по первому и второму кредитам.

Процесс получения вычета

Процесс получения вычета по ипотечным процентам не отличается от получения основного вычета и подробно рассмотрен в статьях:«Процесс получения вычета», «Получение имущественного вычета через работодателя».

Получите вычет

Личный консультант заполнит за вас декларацию за 3%

от суммы вычета

Источник: https://verni-nalog.ru/nalogovye-vychety/pokupka-kvartiry/procenty-po-ipoteke/

Как получить налоговый вычет за квартиру пенсионеру | Ипотека онлайн

Насколько высоки шансы выдачи 13% налогового вычета за квартиру пенсионеру, зависит от ситуации. Считается, что только работающие граждане вправе рассчитывать на такую выплату. Но на практике, даже без официального заработка можно получить вычет, если соответствовать определенным в законе условиям.

Когда положены выплаты от налоговой службы

НДФЛ должен платить каждый совершеннолетний гражданин, получающий определенный доход (НК РФ, ст. 207 (скачать)). Его списывают в пользу государства с зарплаты или иных доходов. Возврат таких средств и происходит, когда лицо обращается за вычетом.

Однако пенсия не облагается данным налогом (НК РФ, ст. 217 (скачать)). Поэтому, налоговый вычет за покупку квартиры пенсионерам без дополнительного заработка не положен.

Граждане пенсионного возраста вправе рассчитывать на подобные льготы, если:

- Помимо выплат от государства, получают заработную плату на каком-либо предприятии, с которой вычитается НДФЛ.

- До наступления пенсии проработали 3 года (за этот период и подаются документы при оформлении выплат).

- Имеют иной источник доходов, и с него исправно платят НДФЛ (сдача в аренду квартиры, оказание профессиональных услуг, самозанатость и прочее).

Главное условие, позволяющее получить налоговый вычет за покупку квартиры пенсионеру – это наличие регулярных платежей НДФЛ. И не важно, платится этот налог с основной деятельности, с бизнеса или иных доходов.

За какой период можно получить деньги

В НК РФ (п.10, ст.220 (скачать)) указано, что для лиц пенсионного возраста выплаты можно перенести на более ранние периоды.

Хотя максимальный срок, на который допускается перенос – три года. И это в случае, если гражданин уже вышел на пенсию и уволился с основной работы.

В периоды, за которые назначаются выплаты, он должен иметь достаточный доход, а также регулярно вносить НДФЛ.

На практике же налоговый вычет за квартиру работающему пенсионеру выплачивается за последние 4 года. Но нужно своевременно подавать документы.

К примеру, если в 2019 году вы получили пенсионное удостоверение и уволились с работы, то выплаты совершаются за срок 2015-18 годы.

Но в будущем году данный период сократится, и рассчитывать можно будет на выплаты только с 2016 года. Не стоит забывать и о способах получения средств.

Как можно получить компенсацию

Порядок совершения таких выплат регулируется налоговым законодательством. Здесь указано, что существует два основных способа получения средств:

- через работодателя;

- путем обращения в ИФНС.

Чтобы оформить налоговый вычет за квартиру неработающим пенсионерам, стоит воспользоваться вторым вариантом. В данном случае необходимо:

- собрать пакет бумаг;

- обратиться в ИФНС с заявлением;

- дождаться ответа.

Решение по обращению принимают в течение трех месяцев. На перевод средств дается еще месяц. Получить деньги вы сможете единой суммой. Переводят ее на счёт заявителя.

Первый вариант возврата части уплаченных налогов подходит только работающим гражданам. Если обращаться через работодателя, процедура несколько усложняется:

- в налоговой службе необходимо получить уведомление, где указано, что у вас есть право на вычет;

- с этой справкой следует обратиться к работодателю (в бухгалтерию или напрямую к начальнику – зависит от конкретной компании).

На подготовку уведомления дается месяц. Его выдадут, если гражданин соберет пакет документов, направив заявление в инспекцию.

Когда процедура закончится, установят лимит выплат, разделив его на определенный период. В течение этого срока зарплата будет больше на 13%.

Теперь вы знаете, как получить налоговый вычет за квартиру пенсионеру. Но надо еще разобраться с перечнем документов, которые придется собрать.

Рекомендуемая статья: Обмен квартир по Трейд Ин — как это работает

Рекомендуемые статьи: Налоговый вычет при покупке второй квартиры

Налоговый вычет за страхование жизни при ипотеке

Налоговый вычет при покупке с занижением

Как получить налоговый вычет за ремонт квартиры или дома

Какие документы нужны

Не важно, какой способ получения подобных выплат вы выберите, потребуется подготовить пакет документации. В него входит:

- заявление и пенсионное удостоверение гражданина;

- правоустанавливающие бумаги на жильё;

- заполненная декларация и подтверждение расходов;

- справка о доходе за определенный период;

- свидетельство о заключении брака.

Свидетельство требуется для получения налогового вычета за квартиру пенсионерам, если они (муж и жена) планируют распределить его между собой. Заплата подтверждается справкой 2НДФЛ (скачать бланк). В качестве правоустанавливающих бумаг рассматривают соглашение о приобретении недвижимости, выписку из реестра и прочее.

Чтобы подтвердить понесенные заявителем расходы, можно использовать выписки с банковского счета, квитанции, подтверждающие оплату, расписки, чеки и прочие документы. Когда оформляется налоговый вычет за квартиру военным пенсионерам, может потребоваться военный билет или иные бумаги, подтверждающие получение жилья по военной ипотеке.

Также в перечень стоит добавить удостоверение личности. Все эти бумаги направляют ИФНС, откуда присылают ответ в течение трех месяцев. Чтобы решение было положительным, нужно особое внимание уделить заполнению деклараций.

Сколько деклараций потребуется

Даже если есть четкое понимание, как оформить налоговый вычет пенсионеру за квартиру, возникают трудности с заполнением этого документа.

По общему правилу нужно предоставлять одну декларацию за каждый из трех последних лет. Но если заявитель работал в период приобретения жилья, то декларацию заполняют за четыре года.

И в процессе подачи данного документа необходимо помнить о правилах заполнения.

Обычно декларацию подают по форме 3НДФЛ (скачать бланк в pdf). Но в законе указано, что она должна оформляться в формате, действовавшем в период, на который переносят оставшуюся сумму (к примеру, компенсацию получают за 2015, 2016 и 2017 годы – используются формы документов этих лет). В течение данного периода существовали иные требования к форме, придется руководствоваться ими.

Не забывайте также, что возврат налогового вычета за квартиру пенсионерам возможен только в том случае, если жильё приобреталось в 2014 году или позднее.

С этого момента граждане пенсионного возраста получили возможность переносить остаток выплат. Учитывайте и формы деклараций, действовавших в разные годы. Их можно запросить в ИФНС или скачать в интернете.

При соблюдении этих правил, трудностей с получением компенсации за приобретение недвижимости не возникнет.

Оцените автора (1 5,00 из 5)

Источник: https://onipoteka.ru/ipoteka-onlajn/kak-poluchit-nalogovyj-vychet-za-kvartiru-pensioneru.html

Налоговые льготы на недвижимость по ипотеке для пенсионеров

В связи с тем, что два года назад были приняты поправки в Налоговый кодекс, многие представители такого социального слоя российского общества, как люди пенсионного возраста, весьма озадачены тем – придется ли им платить налог на недвижимость по ипотеке по новейшим правилам.

Дело в том, что до этого данный вид платежа их совершенно не касался, кроме того, было совершенно не важно, какое количество объектов находится в их собственности.

Пенсионерам следует успокоиться, потому что независимо от принятых изменений все те льготы, которые им причитались, оказались сохранены в полном объеме.

В связи с этим, имущественный налог на недвижимость, в том числе и по ипотеке, им не грозит, как этот факт был прописан в 407 статье Налогового кодекса.

Однако есть целый ряд немаловажных моментов, которые придется учитывать при расчете данного налога и его уплате.

Должны ли пенсионеры платить налог на недвижимость?

Перед тем, как определить – в каких случаях должны пенсионеры выкладывать свои средства на данные платежи, сначала необходимо определиться, в каких случаях эта категория граждан имеет право на данную разновидность налоговой льготы:

- Квартиры;

- Комнаты;

- Жилые дома;

- Сооружения, имеющиеся площадь не больше 50 квадратных метров и располагающиеся на территории дачных,

садовых участках или землях, рассчитанных под индивидуальное жилищное строительство, которые при этом могут быть использованы в качестве жилых помещений;

Налоговые льготы при покупке квартиры для разных категорий пенсионеров

Как работающие, так и неработающие пенсионеры имеют полное право на определенные налоговые льготы при приобретении недвижимого имущества жилого типа.

Для работающих пенсионеров все относительно понятно:

когда человек работает и при этом, соответственно, получает определенный доход, он с него выплачивает налог на доходы или НДФЛ. При этом как для работающих категорий граждан, так и для неработающих эта ставка является фиксированной и составляет всего лишь 13%.

В связи с тем, что есть вероятность получить налоговый вычет по жилищной площади, каждое физическое лицо, ставшее владельцем квартиры в результате заключенной сделки купли-продажи, имеет право на возвращении суммы в размере не больше 260 тысяч рублей.

Работающие пенсионеры в этом плане не являются исключением, в связи с этим моментом, они имеют полное право на возвращение данных средств, однако по прошествии года с момента приобретения имущества.

Если же пенсионер не работает, то ему положена официальная пенсия, которая по российскому законодательству налогом типа НДФЛ не облагается, соответственно, при приобретении жилплощади он не имеет права воспользоваться имущественным вычетом.

После того, как был принят федеральный закон №330-ФЗ, который официально регламентировал поправки в налоговый кодекс РФ, при правильном подходе к данному вопросу при приобретении пенсионером недвижимого жилого имущества он имеет возможность вернуть налог НДФЛ, однако порядок возвращения здесь будет несколько иным.

Человек, принадлежащий к категории неработающих пенсионеров, имеет право на использование льготы в течение последующих трех лет, которые проходят, начиная с момента покупки недвижимости. Согласно законодательству, льготу можно оформить лишь в случае, когда физическое лицо во время данного периода времени получало хоть какой-нибудь официальный доход.Если приводить пример, то пенсионер, купивший квартиру в 2014 году, может получить налоговый вычет за 2013, 2012 и 2011 год. Данный способ юристы имеют переносом остатка на другие льготы.

Механизм получения льготы при покупке квартиры

Оформление льготы в процессе приобретения жилой площади независима от возраста, так как подобный механизм является универсальным для всех граждан нашей страны.

При этом физическому лицу нужно будет предоставить в налоговый орган справку типа НДФЛ-3, где надо прописать все пункты, имеющие хотя бы незначительное отношение к приобретению квартиры, уплате налогового бремени и цены жилой площади.

Помимо этого, сюда придется приложить некоторые документы:

- Заявление, составленное по официальной форме;

- Ксерокопия паспорта (страницы с фотографией и пропиской);

- Обязательно прикладывают документы на квартиру, подтверждающие право на владение ей (договор о купле-продаже, наследовании, выданное свидетельство о праве собственности);

- Справки относительно полученных во время отчетного периода доходов.

Чтобы получить одобрение на данную операцию, необходимо все указанные документы предоставить в налоговые органы, где они будут проходить проверку в течение трех месяцев. Соответственно, эти же государственные предприятия проверят – имеет ли право человек получить подобный вычет.

Вам понравится! Инвентаризационная стоимость квартиры

Чтобы стать обладателем данной суммы, гражданину пенсионного возраста необходимо иметь соответствующий счет в одной из отечественных банков. Стоит отметить, что в наличном формате средства выданы не будут.

Особенности получения льгот

Людям пенсионного возраста нужно будет принимать во внимание несколько отличительных моментов, без которых оформить документы вряд ли удастся. Прежде всего, льготы, которые предоставляются пенсионерам, должны быть рассчитаны, исходя из доходов, полученных в течение трех последних лет.

Если же пенсионер приобретал жилую недвижимость не самостоятельно, а в качестве долевой собственности, то тот человек, который покупал жилье вместе с ним, тоже имеет право на подобные налоговые вычеты. Однако они должны быть в обязательном порядке соразмерны с той суммой, которая была израсходована на приобретение жилплощади.

В случае, когда жилплощадь приобретает работающий пенсионер, он может получить аналогичный вычет либо через налоговую службу, либо непосредственно через своего работодателя – это полностью зависит именно от человека, купившего недвижимость.

Пенсионер, одновременно совмещающий несколько мест работы, способен сразу сделать налоговый вычет у нескольких агентов по налогов. Работники налоговых органов могут сами установить порядок работодателей, через которых гражданин получит льготу.

Получение имущественного вычета по дополнительным доходам

Закон, описывающий оформление налоговых вычетов, содержит в себе довольно большое количество разного рода дополнений и исключений.

Однако в нем имеется пункт, остающийся в первозданном виде в течение долгого времени. Он говорит о том, что год оформления документа, закрепляющего за гражданином права собственности, все дополнительные правовые бумаги, которые относились к процессу оформления данной жилплощади, обозначают год активации права на получение соответствующего налогового вычета.

Чтобы это сделать, придется предоставить в налоговые органы декларацию, касающуюся покупки жилой площади.

Имущественный вычет для работающего пенсионера

Если пенсионер приобрел жилую недвижимость, то он имеет полное право обратиться в налоговую службу с декларацией 3-НДФЛ.

Это заявление позволит на следующий год после приобретения недвижимого имущества получить налоговый вычет, величина которого будет составлять не больше 260 тысяч рублей. Чтобы это было сделано в строгом соответствии с буквой закона, необходимо предоставить некоторые документы:

- Свидетельство о приобретении права собственности на недвижимость жилого плана – для этого нужно будет предъявить соглашение относительно купли-продажи, наследовании, обмене и так далее;

- Подписанный акт приема-передачи имущества. Он будет особенно важен в случае, если был заключен долевой договор о владении имуществом.

Если пенсионер обратился за вычетом не сразу?

В случае приобретения гражданином, уже находящимся на пенсии, жилой недвижимости, ему следует как можно скорее заняться именно оформлением документов. Это связано с тем, что подобное право имеет действие в течение всего лишь ближайших трех лет.

К примеру, если пенсионер стал владельцем недвижимого имущества жилого рода в 2014 году, а при этом с заявлением в налоговую он обратился лишь в 2016, то правом переноса он может воспользоваться лишь за 2012 и 2013 году. Если еще немного протянуть в плане времени, то он потеряет и 2012 год и так далее.

Подобный момент относится к людям, которые стали пенсионерами менее трех лет назад. Соответственно, начиная с этого времени, они перестали платить НДФЛ.

Налоговый вычет для супруга

Данный момент затрагивает людей пенсионного возраста, которые состоят в зарегистрированном браке. Если супруг либо супруга имеют доход, подпадающий под налоговое законодательство нашей страны, то подоходный налог может вернуть и через это лицо.

Такое правило будет действовать даже в том случае, если работающий супруг или супруга зарегистрируют купленное пенсионером в ипотеку жилье на себя, так как подобная собственность представляет собой совместное нажитое имущество. При оформлении данного заявления придется дополнительно приложить заявление относительно доли имущества и свидетельство о браке.

Как работающий гражданин, так и пенсионер имеют право при определенной сумме уплаченных налогов в пользу государства вернуть их на сумму не большую 260 тысяч рублей. В налоговую инспекцию подают документацию как можно скорее после того, как была заключена сделка, касающаяся приобретения данного жилья.

Несмотря ни на что, больше всего вариантов для получения налогового вычета есть у работающих пенсионеров, однако при нахождении на пенсии более трех лет воспользоваться данным предложением гражданин не сможет.

Источник: https://property911.ru/nalogi/lgoty-po-ipoteke-dlya-pensionerov.html

Как получить налоговый вычет за проценты по ипотеке

Вы наверное уже знаете, что при покупке квартиры государство предоставляет всем гражданам РФ право вернуть часть уплаченного 13% подоходного налога. Максимальная сумма с которой можно вернуть свои 13% составляет 2 млн.

рублей, то есть не более 260 000. Даже если купленное жильё стоит дороже. Если же недвижимость дешевле 2 млн., то вычет рассчитывается исходя из стоимости покупки.

К сожалению государство не сможет вернуть вам больше, чем вы выплатили НДФЛ.

Но не стоит отчаиваться!

Если вы приобрели квартиру по ипотеке, то вы также имеете право вернуть уплаченный вами подоходный налог ещё и с процентов начисляемых по кредитному договору. Максимальная сумма для расчёта в этом случае составит 3 млн. рублей.

Это правило действует с 2014 года. Для ранее приобретенной недвижимости такого ограничения не существует. Таким образом, имущественные налоговые вычеты при ипотеке, могут составить 650 000 рублей. До 260 тыс.

рублей за покупку квартиры и до 390 тысяч за выплаченные проценты по ипотеке.

Учитывая, что при аннуитете, первые платежи большей частью состоят из платы банку за пользование кредитом, эти деньги будут хорошим подспорьем новосёлам. Закон не ограничивает сроки возмещения. Если ипотечный договор заключён на тридцать лет, то можно ежегодно оформлять возврат подоходного налога, до тех пор пока не вернёте себе всё причитающееся.

Возвращается не весь ипотечный кредит, а только ранее удержанные 13 % от уже выплаченных процентов по ипотеке.

Кто имеет право на возврат подоходного налога

Вернуть часть налогов может любой гражданин РФ, который официально трудоустроен, получает «белую» зарплату и платит 13% налог на доходы физических лиц. Это и работники различных организаций, и предприниматели, которые работают по основной системе налогообложения. Пенсионеры также могут оформить возврат подоходного налога, если с момента их выхода на пенсию прошло не более трёх лет.

А если вы приобрели недвижимость раньше 2014 года, и у вас есть муж или жена, то выплаты можно ещё и увеличить.

Ведь супруги обладают равными правами на имущественные налоговые вычеты, даже если один из супругов не указан в договоре купли-продажи и кредитном договоре.

Всё имущество и права приобретённые в браке, считаются совмеснонажитым, если иное не прописано в брачном договоре.Проще всего понять принципы возврата НДФЛ на примерах.

Рассмотрим самый простой случай

Квартира куплена с привлечением ипотечных средств в 2019 году. Собственность зарегистрирована сразу. Кредит — 1 000 000 рублей на 10 лет за 11% годовых. Ежемесячный аннуитетный платеж — 13 775 рублей. 9166 из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт основного долга соответственно увеличиваются.

За весь период проценты по кредиту составят 653 000,14 рублей. Соответственно к возврату вам положено — 653 000,14 * 13% = 84 890,01 рублей. Размер зарплаты в данном случае нам не важен, раз уж её хватает на ежемесячный платёж. Имущественный вычет (260 тыс.) за покупку квартиры в данном случае не учитываем (для чистоты примера).

Предположим, что им уже воспользовались ранее и утратили на него права.

| Год | % за год | 13,00% | Факт.возврат |

| 2019 | 107124 | 13926 | 13926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 84890 |

Нельзя получить налоговый вычет вперёд, сразу за весь срок кредита. Ведь проценты банку вы ещё не выплатили, чтобы требовать за них возврат НДФЛ. Никто не может гарантировать, что заёмщик будет в состоянии оплачивать ипотеку на протяжении всего срока или не закроет её досрочно.

Как получить налоговый вычет за проценты по ипотеке за несколько лет

В 2016 году подписан договор долевого участия, для покупки был взят ипотечных 2 000 000 рублей на 10 лет. Квартира оформлена в собственность в 2019 году. Ставка была установлена в размере 11%. Размер ежемесячного аннуитетного платежа при этом равен 27 550 рублей.

Причем в первые месяцы ипотеки, около 18 000 рублей из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт основного долга соответственно увеличиваются. За весь период кредитования проценты по ипотеке составят 1 306 000,27 рублей.

То есть покупатель может вернуть: 1 306 000,27 * 13% = 169 780,03 рублей.

При зарплате 50 000 рублей в месяц, за год теоретически можно вернуть 78 000. Но это только теоретически. Предположим что зарплата постоянна — не менялась в последние три года и останется постоянной на протяжении всего срока ипотеки. В данном случае единовременно гражданин может получить часть положенного ему вычета за три предыдущих года.

Когда собственность ещё не была оформлена, а ипотека уже оплачивалась. Для этого нужно составить три декларации по форме 3-НДФЛ за три предыдущих года. А далее придётся подавать декларацию ежегодно или раз в три года. Имущественный вычет (260 тыс.) за покупку квартиры в данном случае не учитываем.Предположим, что им уже воспользовались ранее и утратили право на его получение.

| Год | % за год | 13% | Факт.возврат |

| 2016 | 214249 | 27852 | — |

| 2017 | 200786 | 26102 | — |

| 2018 | 185764 | 24149 | — |

| 2019 | 169003 | 21970 | 78000 |

| 2020 | 150304 | 19539 | 19639 |

| 2021 | 129440 | 16827 | 16827 |

| 2022 | 106162 | 13801 | 13801 |

| 2023 | 80191 | 10424 | 10424 |

| 2024 | 51213 | 6657 | 6657 |

| 2025 | 18883 | 2454 | 2454 |

| Итого | 1306000 | 169780 | 169780 |

Права на возврат подоходного налога появляются только с момента возникновения права собственности. А право собственности возникает с момента подписания акта приема-передачи и регистрации права собственности соответствующими государственными органами.

Пропущен срок подачи декларации

Если вы вдруг пропустили срок сдачи деклараций, то не смотря на это, вы сможете получить возврат НДФЛ по ипотечным процентам за несколько лет. Для этого придётся сформировать декларации для каждого пропущенного года отдельно.

Получить вычеты можно за все прошедшие года, однако оформление деклараций возможно лишь за 3 предыдущих года! Именно в них включается общая сумма уплаченных по вашему кредиту процентов.

Получить вычеты за квартиру и за проценты по ипотеке одновременно

Подобная ситуация встречается довольно редко. Например, если был пропущен срок подачи декларации. Или покупался объект долевого строительства и собственность возникла несколько позже ипотеки. А также доход налогоплательщика в этом случае должен быть достаточно большим.

Чтобы сумма удержанного НДФЛ за предшествующие покупке 3 года перекрывала стандартный имущественный вычет за покупку жилья (260 000 рублей) и ещё оставалось на вычет по процентам ипотеки. Обычно сначала возвращают подоходный налог за покупку жилья, а потом за проценты по ипотеке.

Итак, квартира куплена за 2 млн. рублей по ипотеке в 2018 году, собственность зарегистрирована сразу. Оформлен ипотечный кредит на 1 000 000 рублей на 10 лет за 11% годовых. Размер ежемесячного аннуитетного платежа при этом равен 13 775 рублей.

9 166 рублей из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт тела кредита (основного долга) соответственно увеличиваются. За весь период кредитования проценты по кредиту составят 653 000,14 рублей.

При зарплате 50 000 рублей в месяц (600 000 в год), за год можно вернуть до 78 000. Предположим что зарплата постоянна — не менялась в последние три года и останется постоянной на протяжении всего срока ипотеки. Сначала получают стандартный имущественный вычет.

Подаётся три декларации, за три года предшествовавшие покупке недвижимости.

По декларациям 2015, 2016, 2017 годов возвращаем НДФЛ — 78 000*3=234 000 в 2018 году. Оставшиеся 26 000 рублей к возврату НДФЛ за покупку недвижимости декларируем в следующем 2019 году. Эта сумма прибавляется к вычету за выплаченные проценты по ипотеке. Далее ежегодно возмещаем оставшееся до окончания срока кредитования.

| Год | % за год | 13,00% | Факт.возврат |

| 2019 | 107124 | 13926 | 39926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 110890 |

Таким образом, при данных условиях, в течение всего срока действия кредита можно вернуть в общей сложности: 260 000 + 84 890 = 344 890 рублей. Если, конечно, кредит будет оплачиваться весь запланированный срок, а не будет погашен досрочно. В таком случае, сумма процентов за пользование кредитом может быть существенно уменьшена. И что будет выгоднее — решать нужно в каждом конкретном случае.

Квартира не сдана в эксплуатацию, а НДФЛ вернуть уже хочется

Но иногда бывает так: в 2017 году подписан договор долевого участия и оформлена ипотека, в эксплуатацию дом сдан в 2018 году, тогда же подписан акт приема-передачи и зарегистрирована собственность.

В 2018 году собственник решает получить вычет за проценты по кредиту за 2017 год. В этом случае налоговая инспекция откажет в выплате. Потому что отчётный период, когда налогоплательщик стал собственником, еще не закончен.

Если собственность оформлена в 2018 году, то подавать первое заявление на возврат НДФЛ за проценты стоит только по окончанию календарного года — в 2019 году.

Когда сдавать декларацию, когда вернут подоходный налог

Декларация для возврата подоходного налога может быть подана в ФНС в течение всего года. В этом случае, нет никаких ограничения по срокам её сдачи до 30 апреля.

Однако, чем быстрее будет оформлена и сдана декларация и сопутствующие документы, тем быстрее вы получите деньги на свой счёт.

Максимальный срок получения налоговых вычетов за начисленные проценты по ипотечному кредиту составляет 4 месяца после подачи полного пакета документов в ФНС: 3 месяца на проведение камеральной проверки и 1 месяц – на перечисление денег.

Как же получить налоговый вычет за уплаченные проценты по ипотеке

Самостоятельно подготовить документы не представляет особых сложностей. Для это нужно:

- Зарегистрироваться на сайте ФНС, завести личный кабинет налогоплательщика.

- Заполнить налоговую декларацию 3-НДФЛ на сайте ФНС . Скачать и распечатать её.

- В бухгалтерии по месту работы получить справку по форме 2-НДФЛ об удержанных с вас налогах.

- Подготовить копии документов, подтверждающих ипотеку: кредитный договор, договор займа или ипотеки, заключенные с банком и график платежей.

- Подготовить копии платёжных документов, которые подтверждают оплату процентов по кредитному ( ипотечному) договору. Это могут быть кассовые чеки, выписки из лицевых счетов, справки банка.

- Готовый пакет документов нужно сдать в налоговую инспекцию по месту жительства. Можно отправить и почтой, но вас потом могут попросить предъявить оригиналы документов.

Всё! Можете ожидать выплату на указанные вами банковские реквизиты.

Вернуть НДФЛ может работодатель

Окончания налогового периода можно и не ждать. Причитающееся вам по закону, можно получить у работодателя, подтвердив своё право в ФНС. Для этого нужно:

- Подать заявление в ФНС на получение уведомления о праве на получение вычета

- Подать в отделение ФНС по месту жительства заявление на получение уведомления с приложением копий соответствующих документов.

- Через месяц получить в ФНС уведомление для работодателя.

- Передать полученное уведомление в бухгалтерию работодателя. Именно это бумага и будет являться основанием для того, что до конца года с вас не будут удерживать подоходный налог.

Если вы запутались во всех этих хитросплетениях вы можете воспользоваться услугами налоговых консультантов или специальным сервисом Сбербанка. Заполнение декларации и подготовка пакета документов — обойдется вам всего в 1500 рублей.

- Уголовный кодекс РФ

- Калькулятор налога с продажи квартиры

Источник: https://maklerinfo.ru/ipoteka/nalogovyi-vychet-za-procenty/