Материальная Помощь 2020 Коды Ндфл

Мат помощь к юбилею код дохода

Данной статьей регулируется порядок учета материальной помощи в расходной части налогооблагаемой базы предприятия.

Материальная помощь регулируется лишь положениями налогового законодательства. Трудовой кодекс не содержит данного определения и не предусматривает никаких специфических режимов её урегулирования.

Исходя из этого, характер выплаты материальной помощи изначально является сугубо добровольным для работодателей – именно они решают, следует ли отражать возможность получения означенных компенсаций в нормативных актах предприятия.

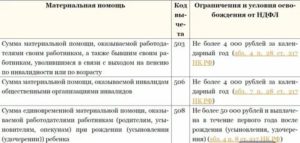

Используются следующие:

- 2770 — возмещение (оплата) работодателями работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, которые назначены им лечащим врачом.

- 2760 — матпомощь, оказываемая работникам, включая бывших, уволившихся в связи с выходом на пенсию по инвалидности или по возрасту;

- 2710 — матпомощь (за исключением оказываемой работодателями своим работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, инвалидам общественными организациями инвалидов и единовременной матпомощи работникам (родителям, усыновителям, опекунам) при рождении или усыновлении ребенка);

Коды дохода и вычета по НДФЛ Обложение НДФЛ материальной помощи имеет особенное значение при заполнении справки 2-НДФЛ.

Материальная помощь и коды справки 2-НДФЛ – что это такое Под материальной помощью в трудовой практике предприятий Российской Федерации подразумеваются специфические выплаты, осуществляемые работодателями своим сотрудникам, а также третьим лицам в связи с наступлением каких-либо неблагоприятных обстоятельств в их жизни, а также иные формы обеспечения помимо денежной.

При этом матпомощь считается выплатой, которая не привязывается напрямую к результатам трудовой деятельности и имеет не поощрительный, а компенсационный характер, призванный тем или иным образом исправить и скомпенсировать полученный человеком ущерб.

Соответственно, особый характер таковых выплат предполагает использование иных нормативов налогообложения, отраженных в отдельных статьях НК РФ, а именно:- полностью необлагаемая;

- необлагаемая до определенной суммы (зависит также от основания).

Сматериальной помощи удерживается НДФЛ в общем порядке, исключая доходы, не подлежащие налогообложению согласно ст.

217 ч. 2 НК РФ. К таким относятся определенные категории выплат по материальной поддержке. Рассмотрим на наглядных примерах, какую базу для НДФЛ следует брать при условии выплаты матпомощи и как это будет отражено в справке 2-НДФЛ. Смерть члена семьи или близкого родственника Данный вид матпомощи не будет облагаться НДФЛ.

В справке 2-НДФЛ начисленные средства не будут отражаться.

2-НДФЛ и материальная помощь

→ → Актуально на: 11 марта 2016 г. Сведения о доходах работников, а также исчисленном, удержанном и перечисленном с этих доходов НДФЛ указываются в справке по форме 2-НДФЛ ().

В том числе в ней должна быть отражена и материальная помощь, выплаченная работнику.

Но не всякая. Кстати, в списке кодов доходов, отмечаемых в справке 2-НДФЛ, не для каждой матпомощи есть свой код.

Так какую матпомощь надо отражать в форме, а какую нет? НК устанавливает разный порядок обложения матпомощи НДФЛ в зависимости от того, по какой причине она выплачивается или .

Условно всю материальную помощь можно разделить на 2 группы: ограниченная по не облагаемой НДФЛ сумме и не ограниченная. Так вот всякая матпомощь, которая не подлежит обложению НДФЛ в определенном размере, должна быть отражена в справке 2-НДФЛ.

Нужно показать всю сумму дохода в виде матпомощи и применяемый к ней вычет (в размере не облагаемой НДФЛ суммы).

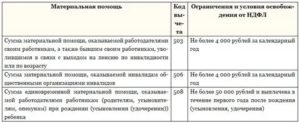

Например, в 2-НДФЛ материальная помощь до 4000 руб., выплаченная работнику (), должна быть показана с кодом дохода 2760 и одновременно с кодом вычета 503. Аналогично в справке указывается единовременная выплата, начисленная работнику в связи с рождением у него ребенка. Как известно, она не облагается НДФЛ в пределах 50 тыс.

руб. на каждого ребенка, но на обоих родителей, и при условии, что выплачена она в течение года с момента рождения. Для этой матпомощи используется код дохода 2762 и одновременно код вычета 504 (). А вот матпомощь, которая не облагается НДФЛ независимо от размера, вообще не указывается в 2-НДФЛ.

К примеру, не нужно отражать в справке выплату единовременной помощи работнику, у которого сгорела квартира по независящим от него причинам. Ведь выплачена она в связи с чрезвычайным обстоятельством, а значит полностью не подлежит обложению НДФЛ ().Если вы выплатили не облагаемую НДФЛ матпомощь физлицу, не являющемуся вашим работником, то справку 2-НДФЛ на данное физлицо подавать в налоговую не надо ().

Также читайте:

Форум для бухгалтера:

Подписывайтесь на наш канал в

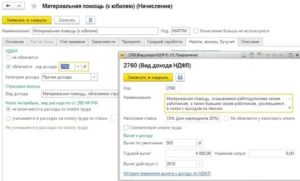

Код дохода материальная помощь

В программном продукте, который помогает бухгалтерской службе считать заработную плату, чаще всего это учтено и настроено так, что справки заполняются автоматически, и коды дохода и вычета встают в нужные поля самостоятельно.

Но программу можно и нужно проверять, в этом нам поможет Приказ ФНС, в котором подробно описан каждый код дохода и вычета налогоплательщика.

В справке напротив кода ставится сумма, соответствующая начислению.

Так, по коду дохода материальная помощь до 4000 напротив 2760 будет стоять (сумма начисленная, например) — 50 000,00 и в соответствующей строке кода вычета 503 будет стоять — 4 000,00 (сумма, не облагаемая НДФЛ).

» Бухгалтеру » Материальная помощь код дохода в 2017 году Вернуться назад на Материальная помощь 2017 Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах.

Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ В конце прошлого года налоговая служба изменила список кодов (Приказ № Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2017 году.

Коды доходов, которые облагаются НДФЛ всегда: Код дохода 2000 — это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона. Код дохода 2003 — премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры. Код дохода 2012 — отпускные. Код дохода 2300 — больничное пособие.

Код дохода 2400 — доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей.

Код дохода 1010 — перечисление дивидендов. Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды.Например, суточные сверх необлагаемого налогом лимита или доплата больничных. Коды доходов, которые облагаются НДФЛ при превышении лимита: Код дохода 2720 — денежные подарки работнику.

Код дохода 2760 (материальная помощь до 4000): особенности использования, значение, применение

По завершении составления отчетной документации необходимо в обязательном порядке указать сведения по налогу, который был высчитан и взят государством.

Если по какой-то причине этого не произошло, глава остается в незаполненном виде.

Документом, регулирующим отношения между сторонами – работающими гражданами и налоговыми службами — является Налоговый кодекс Российской Федерации.

Согласно его положениям, данный код применяется в процессе выплаты работодателем материальной помощи в адрес работника или бывшего сотрудника, который вышел на пенсию в связи с инвалидностью или возрастом.

Поскольку суммы материальной поддержки не подлежат обложению данным налогом, если они находятся в пределах 4000 рублей в годовой период, то данное кодовое значение в рассматриваемом документе используется совместно с кодом вычета 503, об этом сказало в . Для выплатных действий по материальной помощи и поддержки в рамках рассматриваемого документа используется несколько шифров. Рассмотрим несколько основных направлений, которые чаще всего фигурируют в рамках рассматриваемой документации:

- 2710. Здесь речь идет о материальной помощи. Исключение составляет материальная помощь, предоставляемая на основании кодов дохода 2760, 2761, 2762. Данный вид государственной поддержки не подлежит обложению сборами и взносами со стороны государства и является особенным.

- 2761. Этот тип поддержки оказывается инвалидам со стороны общественных фондов и структур с одноименным названием. Таким образом, организации, поддерживающие инвалидов материально, выплачивают им определенные суммы, которые и подлежат подобному кодированию.

- 2760. Это материальная помощь. Ее оказание производится со стороны работодателя в адрес сотрудников и бывших сотрудников, которые на сегодня уже уволились.

- 2762. В данной ситуации речь ведется о суммах единовременной помощи и поддержки материального характера. Такая помощь оказывается работникам при рождении детей. Также она предоставляется не только биологическим родителям, но и другим официальным опекунам.

На самом деле, таких кодовых значений, встречающихся в справке, существует огромное множество.

Особого внимания заслуживает значение 4800. Если для какой-то операции не предусмотрен индивидуальный код, в процессе заполнения документа необходимо проставить 4800.

В частности, к таким значениям можно отнести компенсационные выплаты за неиспользованные отпускные в процессе увольнения, а также выходные пособия, достигающие размера трехкратного заработка и более, суточные и командировочные, доплаты и компенсационные начисления.

Каждый год законодательство меняется, и налоговая нормативная база не является исключением. Еще ранее правительственные круги отметили, что в 2020 году появятся новые кодовые значения для качественного и детального заполнения справки 2-НДФЛ.В 2020 году введено 5 новых годов выплатных мероприятий. Например, в случае ведения речи о компенсациях за неиспользованный отпускной период придется писать новый код 2013.

Какой код дохода материальной помощи до 4000 рублей и код вычета?

Warning: A non-numeric value encountered in /var/www/u0343583/data/www/zakoved.ru/wp-content/plugins/-embed/includes/generate-embed-code.php on line 409 Код дохода материальной помощи до 4000 рублей и код налогового вычета можно узнать, прочитав статью.

Коды дохода и вычета обязательны к указанию в справке 2-НДФЛ, в которой отражаются доходы сотрудника, источники их поступления, вычеты.

С полученных доходов граждане обязаны уплачивать подоходный налог (НДФЛ). Однако НК РФ определяет ряд случаев, когда суммы дохода частично не облагаются налоговой нагрузкой. Так, согласно п. 28 ст. 217 НК РФ не облагаются доходы до 4000 рублей, полученные в качестве матпомощи.

Фактически, такое освобождение представляет собой не что иное, как разновидность имущественного налогового вычета. Как у доходов, так и у вычетов есть специальные коды.

Код материальной помощи в справке 2-НДФЛ и коды вычета отражают кадровые работники, либо иные ответственные лица.

Далее разберемся, каковы коды дохода мат. помощи, и каким нормативным актом они установлены. Коды дохода материальная помощь отражены в Приказе ФНС России от 10.09.2015 № Код дохода материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ.

Коды указаны в Приложении № 1 к вышеуказанному Приказу ФНС.

В данном разделе представлено значительное количество кодов, из которых подходящими являются 3: Вид матпомощи Код дохода Любая матпомощь, кроме выплачиваемой работодателем в пользу сотрудников и бывших сотрудников, а также кроме сумм матпомощи, выплачиваемых при рождении детей. В качестве примера можно привести матпомощь, оказываемую любым лицам, не находящимся в штате организации.

2710 Любая матпомощь, предоставляемая сотрудникам или бывшим сотрудникам от работодателя 2760 Матпомощь для трудящихся, , либо которые их усыновили, или взяли под опеку 2762 Далее рассмотрим, какие коды вычетов предусмотрены законом.

Коды вычета сумм материальной помощи, как и коды дохода, отражены в Приказе № Как и код дохода, код вычета материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ.Конкретный код зависит от вида выплаченной материальной помощи. Нас интересует Приложение № 2 к Приказу ФНС, в котором отражены вычеты, предусмотренные ст. 217 НК РФ.

В данном разделе представлено 10 кодов вычетов, из которых подходящими являются 3: Вид матпомощи Код вычета Вычет с любых видов матпомощи, предоставляемых работодателем сотрудникам или бывшим сотрудникам (за исключением случая, когда основанием для выплаты стало рождение детей, либо работодателем производилась оплата медикаментов для сотрудника) 503 Вычет с сумм матпомощи, предоставляемых сотрудникам при рождении, усыновлении детей 508 Вычет с сумм матпомощи, которые выплачены в качестве возмещения сумм, потраченных сотрудниками организации на приобретение лекарств (по рецепту врача) 504 *** Таким образом, в статье расписаны все возможные коды доходов и вычетов, которые отражаются в справке НДФЛ при выплате сумм материальной помощи.

Код дохода материальной помощи, выплачиваемой в общем порядке сотрудникам фирмы – 2760.

Материальная помощь код дохода и код вычета 2020

Источник: https://De-Jure-Sochi.ru/mat-pomosch-k-jubileju-kod-dohoda-45918/

Коды материальной помощи в 2020 году

усыновленные. Если же материальная помощь выплачена работнику в связи со смертью близкого, не являющегося членом семьи, то с этой суммы нужно начислить НДФЛ и страховые взносы с учетом определенного лимита (см.

ниже). Такая материальная помощь выплачивается, например, в связи с пожаром или терактом.

Данный вид помощи не облагается НДФЛ и страховыми взносами в полном объеме (, , ). К ним можно отнести материальную помощь к отпуску, свадьбе и т.д. Такая материальная помощь не облагается НДФЛ и страховыми взносами в сумме 4000 руб. за календарный год (, , ). С суммы превышения нужно начислить НДФЛ и взносы.

Имейте в виду, что лимит установлен для материальной помощи по всем подобным основаниям. Допустим, работнику в течение 2020 года была выплачена материальная помощь к отпуску в размере 2000 руб., а также материальная помощь в связи с его бракосочетанием в размере 3000 руб. То есть работнику была оказана материальная помощь на общую сумму 5000 руб.

Данной статьей регулируется порядок учета материальной помощи в расходной части налогооблагаемой базы предприятия.

• Статья 422 НК РФ. Нормативы означенной статьи регулируют порядок вычисления страховых взносов, начисляемых на материальную помощь. Материальная помощь регулируется лишь положениями налогового законодательства.

Трудовой кодекс не содержит данного определения и не предусматривает никаких специфических режимов её урегулирования. Исходя из этого, характер выплаты материальной помощи изначально является сугубо добровольным для работодателей – именно они решают, следует ли отражать возможность получения означенных компенсаций в нормативных актах предприятия.

Учитывая, что материальная помощь относится к особым средствам, которые напрямую нельзя отнести к доходам получающего

Материальная помощь: налогообложение и страховые взносы

Исключение составляют только:

- стихийные бедствия и террористические акты.

- смерть сотрудника или его родственника;

- рождение ребенка;

Когда подчиненный становится родителем, ему можно выплатить до 50 000 рублей без расчета страховых взносов.

Как человек получит деньги — сразу всей суммой или частями в течение года — значения не имеет (Письмо Минфина России № 03-04-05/6-1006).

Облагается ли материальная

Код дохода материальной помощи

п.

, и ст. 217 НК РФ. Значит, если бывший сотрудник уволился по собственному желанию, то ему не положен вычет по НДФЛ в сумме 4000 р. Такой вычет предоставляется в другой ситуации увольнения — когда человек ушел на пенсию из-за инвалидности или по возрасту. Остальные случаи освобождения материальной помощи от налогообложения также не подходят.

Что касается кода дохода по материальной помощи в справке 2-НДФЛ, то его нужно выбрать из кодов дохода, приведенных в Приложении № 1 к приказу ФНС от 10.09.

2015 № В нем приведены следующие варианты кодов дохода: 2760 — код дохода по матпомощи сотрудникам, в том числе бывшим, которые ушли на пенсию из-за инвалидности или по возрасту; 2761 — код дохода по материальной помощи инвалидам от общественных организаций инвалидов; 2762 — код дохода по единовременной матпомощи сотрудникам — родителям (опекунам, усыновителям)

При возникновении форс-мажорной ситуации сотруднику необходимо обратиться в учреждение с заявлением о предоставлении материальной помощи.

Оно может быть написано в свободной форме, однако, если в организации существует описанный порядок предоставления денежной помощи, следует руководствоваться им.

2710 — матпомощь (за исключением оказываемой работодателями своим работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, инвалидам общественными организациями инвалидов и единовременной матпомощи работникам (родителям, усыновителям, опекунам) при рождении или усыновлении ребенка); 2760 — матпомощь, оказываемая работникам, включая бывших, уволившихся в связи с выходом на пенсию по инвалидности или по возрасту; 2770 — возмещение (оплата) работодателями работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, которые назначены им лечащим врачом.

Коды доходов в 2-НДФЛ в 2020 году

Код дохода 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку.

При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно. Код дохода 2610 — обозначает материальную выгоду работника по займам. Код дохода 2001 — это вознаграждение членам совета директоров.

Код дохода 1400 — доход физлица от сдачи в аренду собственности (если это не транспорт, средства связи или компьютерные сети). Код дохода 1010 — перечисление дивидендов.Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды.

Материальная помощь от работодателя при рождении ребенка

С точки зрения налогообложения, материальная помощь рассматривается как экономическая выгода, а значит, облагается налогом (ст. 208, 209, 210 НК). Однако социальный характер целевого дохода позволил освободить от налогообложения отдельные виды матпомощи, либо отдельные ее суммы в пределах установленного лимита.

Источник: http://cppyurist.ru/kody-materialnoj-pomoschi-v-2019-godu-39612/

Коды доходов в справке 2-НДФЛ в 2020 году: отпускные, больничные, дивиденды, аренда — Контур.Бухгалтерия

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.

2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года.

Мы расскажем в статье, какие коды нужно применять в справке 2-НДФЛ в 2020 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 — это заработная плата, включая надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами и нормами закона.

Код дохода 2003 — премия из средств чистой прибыли компании, целевых поступлений или средств специального назначения.

Код дохода 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 — отпускные.

Код дохода 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2610 — обозначает материальную выгоду работника по займам.

Код дохода 2001 — это вознаграждение членам совета директоров.

Код дохода 1400 — доход физлица от сдачи в аренду собственности (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 — доход физлица от сдачи в аренду транспорта, средств связи или компьютерных сетей.

Код дохода 2611 — прощенный долг, списанный с баланса.

Код дохода 3021 — проценты с облигаций российских компаний.

Код дохода 1010 — перечисление дивидендов.

Код дохода 4800 — “универсальный” код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита или доплата больничных.

Смотрите полный список доходов и вычетов для справки 2-НДФЛ.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 — денежные подарки работнику. Если сумма превышает 4000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

Код дохода 2760 — материальная помощь сотруднику или бывшему работнику, который вышел на пенсию. Если сумма помощи превышает 4000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 — единовременная выплата в связи с рождением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Коды доходов 2-НДФЛ на 2020 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС дополнила в начале 2018 года. Изменения утверждены Приказом ФНС от 24.10.2017 № ММВ-7-11/820@. С тех пор изменений не было. Среди последних введенных кодов:

Код дохода 2013 — для компенсации неиспользованного отпуска.

Код дохода 2014 — выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев.

Код дохода 2301 — штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей.

Код дохода 2611 — списанные безнадежные долги;

Код дохода 3023 — доходы в виде процента (купона), полученные налогоплательщиками с рублевых организаций отечественных организаций.

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (2-НДФЛ и РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

Источник: https://www.B-Kontur.ru/enquiry/364

Материальная Помощь 2020 Коды Ндфл

Чтобы получить выплату работнику или бывшему работнику, следует написать заявление в произвольной форме. В текстовой части заявления максимально подробно описать сложившиеся обстоятельства.

Приложить документы, подтверждающие жизненную ситуацию (справка от МЧС о стихийном бедствии, свидетельство о смерти родственника, свидетельство о рождении или усыновлении ребенка, выписка из истории болезни, заключение врача).

Работодатель, наряду с оплатой за труд, вправе оказать материальную помощь сотруднику.

Материальной помощью признается единовременная денежная выплата физическому лицу в связи с трудной жизненной ситуацией или особыми обстоятельствами.

Работник обязан подтвердить обстоятельства документально, если они связаны с частной жизнью, в ином случае полученные денежные средства признаются стимулирующими, то есть вознаграждением за работу.

Ндфл с материальной помощи в 2020 году

Сотрудникам учреждений предоставляется материальная помощь, если те оказались в трудной жизненной ситуации.

При возникновении форс-мажорной ситуации сотруднику необходимо обратиться в учреждение с заявлением о предоставлении материальной помощи.

Оно может быть написано в свободной форме, однако, если в организации существует описанный порядок предоставления денежной помощи, следует руководствоваться им.

- 2710 — матпомощь (за исключением оказываемой работодателями своим работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, инвалидам общественными организациями инвалидов и единовременной матпомощи работникам (родителям, усыновителям, опекунам) при рождении или усыновлении ребенка);

- 2760 — матпомощь, оказываемая работникам, включая бывших, уволившихся в связи с выходом на пенсию по инвалидности или по возрасту;

- 2770 — возмещение (оплата) работодателями работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, которые назначены им лечащим врачом.

Материальная помощь в связи со смертью близкого родственника 2020 код ндфл

Компания, которая дорожит своими работниками, старается удовлетворять их просьбы по мере финансовой возможности. Причиной обращения может стать смерть члена семьи, рождение ребёнка, проблемы со здоровьем, свадьба или непредвиденное стихийное бедствие.

Такая выплата не связана с профессиональными навыками и характером выполняемой работы.

Очень важно, чтобы формулировка оказания дополнительной помощи была предельно ясной, так как размытые определения могут вызвать подозрения у налоговой инспекции, и руководство фирмы будет заподозрено в занижении налогооблагаемой базы.

217 НК РФ . Иными словами, с заработной платы, премий и прочих начислений должен быть удержан налог на доходы физических лиц.

Особенности обложения НДФЛ материальной помощи Ндфл с материальной помощи в 2020 году не удерживается, если ее размер не превышает 4000 рублей в год по любым основаниям, за исключением особых случаев. 1.

Полностью не облагаемые, к ним относятся: смерть близкого родственника работника, смерть бывшего работника; чрезвычайные обстоятельства, в т.ч.

Облагается ли материальная помощь НДФЛ в 2020 году

- в связи с выходом на пенсию по инвалидности или по старости;

- приобретение лекарственных препаратов для медицинского применения;

- оплата медицинских услуг;

- в связи со стихийными бедствиями или другими чрезвычайными ситуациями;

- пострадавшим в связи с террористическим актом;

- членам семьи в связи со смертью работника;

Источник: https://yrokurista.ru/ugolovnoe-pravo/materialnaya-pomoshh-2019-kody-ndfl

Материальная помощь к отпуску: НДФЛ — код дохода

Статья акутальна на: Май 2020 г.

на каждого ребенка в расчете на обоих родителей.

Данная помощь не облагается никакими налогами и взносами. 3. Матпомощь в связи со стихийным бедствием или другими чрезвычайными обстоятельствами (например, аварией, пожаром) при наличии справки из компетентного госоргана (например, МЧС) о факте чрезвычайного события.

Коды доходов в 2-НДФЛ

Отметим, что поскольку суммы материальной помощи не облагаются НДФЛ в пределах 4000 руб.

Код 1400 в справке 2-НДФЛ указывается, если физлицо получило доход от сдачи в аренду имущества, за исключением транспортных средств, средств связи и компьютерных сетей (например, линий оптико-волоконной и (или) беспроводной связи, ЛЭП и т.д.). Если же в аренду сдается такое «особое» имущество, то в форме ставится код 2400.

Используется при выплате дивидендов. Этот код нужно

Коды доходов для справки 2-НДФЛ в 2020 году

2201 Авторские вознаграждения (вознаграждения) за создание литературных произведений, в том числе для театра, кино, эстрады и цирка 2202 Авторские вознаграждения (вознаграждения) за создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна 2203 Авторские вознаграждения (вознаграждения) за создание произведений скульптуры, монументально декоративной живописи, декоративно-прикладного и оформительского искусства, станковой живописи, театрально- и кинодекорационного искусства и графики, выполненных в различной технике 2204 Авторские вознаграждения (вознаграждения) за создание аудиовизуальных произведений (видео-, теле- и кинофильмов) 2205 Авторские вознаграждения (вознаграждения) за создание музыкальных произведений: музыкально-сценических

Таблица с расшифровкой кодов доходов для 2-НДФЛ в 2020 году

В перечень были добавлены коды: 2002 – для премий, которые включаются в оплату труда; 2003 – для нетрудовых премий из прибыли и целевых средств. Кроме того, были изменены коды детских вычетов.

Приведем таблицу с новыми кодами.Таблица новых кодов доходов с расшифровкой с 2020 годаКод Расшифровка2013Компенсация за неиспользованный отпуск2014Выходное пособие, в виде среднего месячного заработка на период

Как предоставляется материальная помощь в справке 2-НДФЛ

В большинстве случаев основанием для этого является некая сложная ситуация в жизни сотрудника либо наступление значимого события, в частности, смерть близкого человека, вступление в брак, рождение ребенка.

С данного рода выплат, как и с прочих доходов, должен быть уплачен налог на доходы физических лиц.

Нюансы уменьшения суммы налоговых отчислений зависят от размера материальной помощи, а также от того, что послужило для нее основанием.

Так, в случае ограничения выплаты 4 тысячами рублей за весь календарный год уплата НДФЛ не предусмотрена, при превышении данного значения применяется общий порядок расчета. Особыми нюансами отличается только расчет налога при выделении средств родителям, усыновителям или опекунам при пополнении семейства новым членом.Эти категории граждан вправе не производить уплату НДФЛ на протяжении первого 12-месячного периода, если общая сумма за это время не превысит 50-тысячной отметки.

Код вычета мат помощь в справке 2 ндфл 2020

Размер матпомощи на погребение работавшего сотрудника ограничен профильным ФЗ 10 МРОТ.

Инфо Данная финпомощь выдается родственнику усопшего, взявшего на себя обязанности по погребению. Обратиться за предоставлением средств следует не позднее звыершения 6-месячного периода с момента смерти. Если в в районе или местности при начислении зарплаты используется специальный районный коэффициент, то при выплате соцпособия на погребение он также учитывается.

Страховые взносы Начисление страховых взносов с суммы выделенной сотруднику матпомощи зависит от того, на каких основаниях она была выплачена.

Важно Его составление осуществляется согласно полученному от работника заявлению, к которому должны быть приложены все полагающиеся документы.

Бухучет и расходы Важно знать, как отразить правильно матпомощь в бухучете.

Материальная помощь сотрудникам: и в горе, и в радости

Как бухгалтеру отразить в учете такие выплаты и правильно исчислить налоги и взносы с них – об этом речь пойдет в статье.

Прежде всего, определимся. какие выплаты могут быть отнесены к материальной помощи.

Как такового определения материальной помощи работникам не содержит ни Налоговый, ни Трудовой кодекс. Однако, исходя из норм НК РФ и законов о страховых взносах, касающихся матпомощи, можно сделать вывод, что к ней относятся выплаты социального характера, не связанные с трудовой деятельностью работников.

То есть материальная помощь не зависит от трудовых показателей (процент выполнения плана производства, объем продаж, количество заключенных договоров и т.д.), в отличие, например, от , и не относится к расходам на оплату труда.

Какой код дохода материальной помощи до 4000 рублей

В соответствии с требованиями п. 28 ст. 217 Налогового кодекса РФ матподдержка, выплаченная сотруднику компании в течение одного года, при условии что она не превышает 4000 рублей, не должна облагаться налоговыми сборами. В этом случае используется соответствующий налоговый вычет.

Источник: https://trudyurist.ru/materialnaja-pomoshh-k-otpusku-ndfl-kod-dohoda/

Ндфл с материальной помощи

В нормативно-правовых актах РФ предусмотрено предоставление матпомощи для лиц, оказавшихся в сложной жизненной ситуации. Поддержка может исходить как от государства, так и по месту работы.

Примечательно, что в случае с работодателем, организация самостоятельно устанавливает объем и форму. Материальная помощь и НДФЛ в 2020 году активно обсуждается гражданами в соц. сетях, т. к.

многие не понимают, в каких случаях нужно платить налог.

Нюансы обложения НДФЛ материальной помощи

В 2020 году налог с доходов для физических лиц (НДФЛ) с материальной помощи не подлежит удержанию, если объем поддержки не больше 4.000 руб. за 12 месяцев.

В соответствии со статьей № 217 пункта № 28 НК России единовременная выплата может быть исключена из базы по НДФЛ в части использования страховых взносов. В действующих законах зафиксированы случаи, при которых финансовая или другая поддержка подлежит полному исключению, невзирая на сумму.

В соответствии с НК России к данным обстоятельствам относится:

- Единовременное перечисление средств лицам, пострадавших от стихийного бедствия и других ЧС, в т. ч. членам семей погибших людей — статья № 217 пункт № 8.3.

- Поддержка гражданам, ставшими жертвами в результате терроризма, а также близким родственникам при данных обстоятельствах — статья № 217 пункт № 8.4.

- Единовременная выплата сотруднику по причине летального исхода члена семьи. Кроме того, помощь может быть оказана бывшему служащему, вышедшему на заслуженный отдых — статья № 217 пункт № 8.

- Разовое оказание финансового содействия на покрытие медицинского обслуживания работнику или пенсионеру (бывшего сотрудника организации) — статья № 217 пункт № 10.

Дополнительно в категорию «полностью необлагаемая поддержка» включена материальная помощь при рождении ребенка — НДФЛ в 2020 году не уплачивается. Аналогичные правила действуют при совершении опеки или усыновления. В законодательных актах фигурирует ограничение по сумме — 50 тысяч руб. на каждого несовершеннолетнего гражданина из расчета на одного родителя.

Материальная помощь сотруднику

Условия и процедура получения материальной помощи

Осуществление материальной помощи сотруднику и НДФЛ не связано с предпринимательской или иной деятельностью. Для получения финансового содействия от региональных или федеральных властей, а также работодателя необходимы основания.

Основную роль играет получение статуса малоимущей семьи, при которой:

- Член семьи не трудоустроен.

- Близкий родственник вышел на заслуженный отдых. По новым правилам пенсионной реформы для женщин возврат составляет 60 лет, мужчин — 65.

- Гражданин находится в статусе «пенсионер» и проживает отдельно от семьи один.

- Лицо имеет группу инвалидности, т. е. с ограниченными возможностями.

- В семье есть несколько детей малолетнего возраста.

Таким образом, финансовое содействие вправе оформить только действительно нуждающиеся граждане. Для прохождения процедуры привлекаются органы социальной защиты населения, проводится проверка уровня доходов и условий жизни.

Читать так же: В каких странах разрешены однополые браки?

Соискатели направляют в соответствующие ведомства пакет документации и заявление. По результатам рассмотрения учреждение оглашает вердикт о предоставлении или отказе в получении выплат материальной помощи. В ситуации неудовлетворения заявления ведомство обязано предоставить законные причины отказа в письменной форме.

Налог с материальной помощи

Как отразить получение материальной помощи в налоговой отчетности?

Для понимания, как и когда, отражается материальная помощь и облагается ли НДФЛ, следует привести пример.

Семенов Ю. Г. официально обратился к работодателю 1 июня 19 года с заявлением о выплате финансового содействия в размере 50.000 руб. Руководитель компании ООО «Бизнес и компания» принял решение 4 июня 19 г. об отчислении средств в адрес заявителя в полном объеме. Отдел бухгалтерии произвел соответствующее начисление, перечислил деньги на счет и отразил проводку в отчетности по налогам.

Форма 2-НДФЛ

Для отражения материальной помощи, НДФЛ и страховых взносов нужно учитывать, что сумма до 4.000 рублей, перечисленная на счет сотруднику должна иметь код 2760, а вычет показан, как 503 (статья № 217 пункт № 28 НК России). Для финансового содействия, оказанного при рождении ребенка, код дохода будет 2762, вычет — 504 — приказ ИФНС №ММВ-7-11/387.

Необлагаемая поддержка, невзирая на объем, не указывается в форме 2-НДФЛ. Например, сумму не нужно показывать в справке, выданной сотруднику, если в его доме возник пожар.

Однако причины ЧС не должны относиться к действиям работника. Выплата котируется, как помощь в связи с возникновением чрезвычайных обстоятельств.

В этой ситуации выплата не подлежит отражению, а значит, не облагается налогом.

Форма 6-НДФЛ

Не подлежат отражению средства, перечисленные, как финансовое содействие, если основания прописаны в Приложении № 2 к Приказу ИФНС №ММВ-7-11/387.

Обусловлено это тем, что размер ставки (строка 040) является разницей строк 020 и 030, умноженная на строку 010 (ставка).

Данное равенство, является основным и установлено Контрольными соотношениями при анализе и проведении камеральной проверки.

В расчетах следует отражать такие виды поддержки, как:

- Содействие, полностью не подлежащее уплате обязательного сбора. Выплата отражается в строке 020.

- Полная или частично не облагаемая помощь указывается в строке № 020, а необлагаемые средства переносятся в строку 030 формы 6-НДФЛ.

В ситуации, когда поддержка осуществляется сотруднику не деньгами, а материалами, продукцией, то вместо счетов 70, 73 будет указываться имущество. Помимо этого, по причине передачи прав на товары на безвозмездном основании, они признаются продажей. Следовательно, на позиции следует установить НДС согласно статьям № 146 (пункт № 1 пп.1), № 154 (пункт № 2) НК Российской Федерации.

В какие сроки происходит уплата налога?

Согласно условиям и правилам, закрепленных в статье № 226 НК России уплата налога должна происходить в день перевода средств на счет нуждающемуся лицу. Допускается проведение операции в рамках 24 часов. При этом дата выплаты принимается, как:

- момент выдачи наличных денег через кассу организации;

- дата поступления средств на лицевой банковский счет работника;

- день получения содействия в имущественной форме.

Читать так же: Судебные приставы по алиментам

Общее время от даты направления заявления в ИФНС составляет порядка четырех месяце. При этом на период приходится:

- 90 дней для проведения камеральной проверки;

- 30 календарных суток на доставку извещения о результатах.

В действующих нормативно-правовых актах зафиксированы ситуации, когда НДФЛ с материальной помощи в 2020 г. не взимается. При других обстоятельствах гражданин или организация обязан уплатить ставку в установленные сроки. В противном случае будут вменены штрафные санкции.

Источник: https://zakonoved.su/%D0%BD%D0%B4%D1%84%D0%BB-%D1%81-%D0%BC%D0%B0%D1%82%D0%B5%D1%80%D0%B8%D0%B0%D0%BB%D1%8C%D0%BD%D0%BE%D0%B9-%D0%BF%D0%BE%D0%BC%D0%BE%D1%89%D0%B8.html