Максимальный Размер Вычета На Ребенка За Год

Налоговые вычеты на детей по НДФЛ в 2020 | Изменения стандартных детских вычетов по НДФЛ 2020 — Контур.Бухгалтерия

В этой статье расскажем о вычетах по НДФЛ на содержание детей в 2020 году. Чиновники не стали вносить изменения в порядок предоставления вычетов 2019 года, но задумались о повышении их суммы.

Кто получает вычеты на детей

На детские вычеты по НДФЛ имеют право работники, которые являются родителями и их супругами, приемными родителями и их супругами, опекунами или попечителями детей. Вычеты предоставляют на каждого ребенка в возрасте до 18 лет и на каждого учащегося очной формы обучения (аспиранта, ординатора, студента, интерна, курсанта) в возрасте до 24 лет.

В случае со студентами вычеты предоставляются только в период обучения детей (в срок обучения засчитывается и академический отпуск, оформленный в установленном порядке). Если ребенок закончил учебу до достижения 24 лет, то с месяца, следующего за месяцем окончания учебы, вычет уже не предоставляется (письмо Минфина России от 07.11.2012 № 03-04-05/8-1252, от 12.10.2010 № 03-04-05/7-617).

Право на «детский» вычет имеет каждый родитель (в том числе приемный). По договоренности родителей вычет в двойном размере может предоставляться одному из них. В такой ситуации один из родителей должен отказаться от вычета (этот факт нужно подтвердить заявлением).

Спорные ситуации возникают при разводе:

- безусловное право на вычет имеет родитель, с которым остался ребенок;

- другой родитель имеет право на вычет, только если платит алименты;

- если родитель, с которым остался ребенок, вновь вступает в брак, его новый супруг тоже имеет право на вычет;

- дети, рожденные в семьях новых супругов, прибавляются к детям, которые были до брака. Т.е. при наличии двух детей и появлении еще одного малыша в новой семье, вычет на него предоставится как на третьего ребенка.

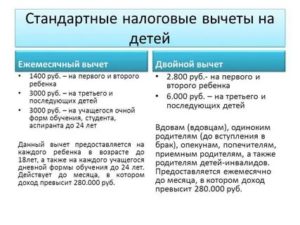

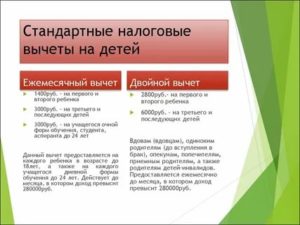

Размеры вычетов на детей в 2020 году

В 2020 году чиновники предлагали увеличить сумму вычетов на детей. Если бы законопроект приняли, то родители бы получили существенную прибавку к зарплате.

Вычет на первого и второго ребенка планировали увеличить до 2500 рублей, на третьего и последующих — до 4500 рублей. На детей инвалидов для опекунов, попечителей и приемных родителей — до 8000 рублей, а для родных родителей и усыновителей — до 12 500 рублей.

К сожалению, проект так и не был принят, поэтому на первого и второго ребенка по-прежнему положены вычеты в размере 1400 руб. На третьего и каждого последующего ребенка — 3000 рублей.

Также на ребенка-инвалида I или II группы, который учится на очной форме в ВУЗе или ССУЗе, аспирантуре, ординатуре, интернатуре, до 24 лет предоставляется вычет в размере 6 000 рублей.

Одинокие родители (усыновители, опекуны, попечители) имеют право на удвоенную сумму «детских» вычетов. Если этот родитель вступит в брак, вычеты снова будут предоставляться в одинарном размере с месяца, следующего за месяцем вступления в брак.

В 2020 году вычеты на детей предоставляют лишь до тех пор, пока доход сотрудника с начала года не превысит 350 000 рублей.

От чиновников поступало предложение увеличить лимит до 400 000 рублей, но пока его отклонили. Начиная с месяца, когда его доход превысит указанную величину, предоставление данных вычетов прекращается.

Выплаты, не облагаемые НДФЛ, в качестве доходов при предоставлении стандартных вычетов не учитывают.

Работник организации Иван Петров — родитель несовершеннолетнего ребенка. Ему предоставляется стандартный вычет в размере 1400 руб. Петров устроился на работу в организацию в апреле. Его доход по предыдущему месту работы с января по март составил 75 000 руб.

Петрову установлен оклад в размере 40 000 руб. в месяц, значит в данном случае его доход превысит 350 000 рублей в октябре (с учетом доходов на предыдущем месте работы). С апреля по сентябрь ему предоставляется вычет в размере 1400 руб., но с октября этот вычет не предоставляется.

Особые правила действуют для внешних совместителей. Такие сотрудники могут сами выбрать, в каком месте работы получать вычет.

Для этого они должны подать работодателю письменное заявление и документы, которые подтверждают его право на вычет. Учитывать доходы, которые сотрудник получает в другом месте работы, не нужно.

Вы просто рассчитываете НДФЛ с его зарплаты в вашей компании и уменьшаете его на сумму вычета, передав ее работнику.

Как размер вычета зависит от количества детей

При определении размера вычета учитывается общее количество детей. То есть первый ребенок — это наиболее старший по возрасту вне зависимости от того, предоставляется на него вычет или нет.

Очередность детей определяется в хронологическом порядке по дате рождения (письма Минфина России от 08.11.2012 № 03-04-05/8-1257, от 03.04.2012 № 03-04-06/8-96). Суммы вычетов для детей-инвалидов суммируются с обычными вычетами в зависимости от очередности ребенка (п. 14 Обзора, утв.

Президиумом Верховного Суда РФ 21 октября 2015 г., письмо Минфина России от 20 марта 2017 г. № 03-04-06/15803).Сотрудница организации Мария Сидорова является родителем трех детей в возрасте 25, 15 и 10 лет. Вычеты будут предоставляться ей следующим образом:

- на первого ребенка в возрасте 25 лет — вычет не предоставляется;

- на второго ребенка в возрасте 15 лет — вычет в размере 1400 рублей;

- на третьего ребенка-инвалида в возрасте 12 лет — вычет в размере 3000 + 12 000 рублей.

За какой период предоставлять вычет

Вычет на ребенка предоставляется с того месяца, как малыш был рожден, усыновлени или принят под опеку или попечительство. Этот месяц указан в свидетельстве о рождении или другом подтверждающем документе.

Вычет прекращает предоставляться при выполнении одного из условий:

1. Доход сотрудника превысил 350 000 рублей — с месяца, в котором превышен лимит;

2. Ребенку исполнилось 18 лет — с января следующего года;

3. Учащемуся на очной форме обучения исполнилось 24 года, но ребенок продолжал обучение в течение этого года — с января следующего года;

4. Учащемуся на очной форме обучения исполнилось 24 года, но ребенок прекратил обучение до конца года — с месяца, следующего за окончанием обучения.

Пребывание студента в академическом отпуске не лишает родителя права на получение вычета. Главное, чтобы была справка из учебного учреждения и копия приказа о предоставлении отпуска

Рассчитывайте НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и отправлять отчетность.

Попробовать бесплатно

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (2-НДФЛ и РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.Источник: https://www.B-Kontur.ru/enquiry/167

Налоговый вычет на детей в 2020 году: сумма, документы, что изменилось | Порядок возврата НДФЛ, если есть ребенок

В статье собрана исчерпывающая информация о том, что такое налоговый вычет на детей в 2020 году: бланк заявления, какая сумма вычета на ребенка, предел вычета, коды вычетов на ребенка, двойной вычет в пользу одного из родителей, кто имеет право на данный вид стандартных налоговых вычетов, как воспользоваться налоговыми льготами на детей.

Налоговый вычет на детей: что это такое и кто имеет право на вычет в 2020 году

Порядок и суммы предоставления налогового вычета на детей регламентируются статьей 218 Налогового кодекса РФ. Подробную информацию о том, что такое налоговые вычеты, вы можете прочитать в соответствующей статье. Применительно к вычетам на ребенка — это сумма, с которой не удерживается 13% подоходного налога (НДФЛ).

Получить налоговый вычет на детей в 2020 г. имеет право каждый из родителей, в том числе приемные, а также опекуны и попечители.

Важно! Если у супругов есть по ребенку от предыдущих браков, то общий малыш будет считаться третьим.

Стандартный налоговый вычет на детей в 2020 г. производится на каждого ребенка:

- в возрасте до 18 лет;

- на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет (сумма возврата – не более 12 000 рублей).

Право на возврат денег утрачивается в следующих случаях:

- совершеннолетие (или окончание учебного заведения в возрасте после 24 лет);

- официальный брак ребенка;

- его смерть.

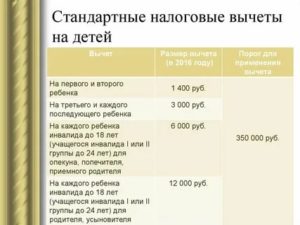

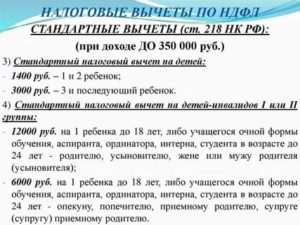

Суммы и коды вычетов на детей в 2020 году

Вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (нового года) превысил 350 000 рублей.

- На первого ребенка (код 114) составляет 1 400 рублей;

- На второго ребенка (код 115) – 1 400 рублей;

- На третьего ребенка (код 116) и последующих – 3 000 рублей;

- На ребенка-инвалида в 2020 г. (код 117) – 12 000 рублей для родителей и усыновителей и 6 000 рублей для опекунов, попечителей и приемных родителей.

Обратите внимание, указанные суммы в рублях – это не сумма, которую вы можете вернуть, а сумма, с которой не удерживается 13% налога. Например, если у гражданина РФ трое детей до 18-ти лет, сумма льготы для него составит (1 400 + 1 400 + 3 000) * 0,13 = 754 р. ежемесячно.

В таком же размере одновременно имеет право получать вычет второй родитель (опекун), если имеет доход, облагаемый налогом.

Посмотрим на примере:

В январе 2020 года зарплата Ивановой составила 35 тыс.руб. При наличии двух здоровых несовершеннолетних детей она имеет право на вычет в размере 2,8 тыс. руб. (по 1,4 тыс.руб. – на каждого ребенка).

С январской зарплаты Ивановой удержат 13% НДФЛ 4186 руб. Рассчитывается по следующей формуле: 35000 (оклад) минус 2800 (налоговый вычет)*13%.

Если бы Иванова не имела детей, то 13% удерживали бы с полного оклада: 35000*13% = 4550 руб.

Таким образом, сэкономить удалось 364 руб.

Необходимые документы для получения налогового вычета на детей

Обычно работодатель самостоятельно подает необходимые данные в налоговую службу для оформления вычета на детей сотрудника. В этом случае с указанных сумм не будет удерживаться налог, а чтобы получить налоговый вычет на детей в 2020 г., необходимо предоставить работодателю следующие документы:

Важно! Если заявитель работает официально в нескольких местах, то льгота предоставляется только у одного работодателя.

В 2020 году подать декларацию в налоговую нельзя. Детский вычет теперь делает исключительно работодатель. Однако в случае, если он не предоставил вычет либо предоставил в размере меньше положенного, за их получением по-прежнему можно обратиться в налоговый орган (см. п. 4 ст. 218 НК РФ).

Предоставление двойного вычета на ребенка

Вычет на ребенка может предоставляться в двойном размере матери-одиночке или одному из родителей (усыновителей) по их выбору.

При втором варианте необходимо заявление об отказе одного из родителей. Отказаться от льготы в пользу другого родителя не смогут:

- официально нетрудоустроенные;

- зарегистрированные в качестве безработных в центре занятости;

- находящиеся в декретном отпуске.

На заметку! Обязательным условием является наличие дохода, облагаемого НДФЛ, у родителя, передающего право на вычет.

С начала 2013 года справку о доходах по форме 2-НДФЛ необходимо работодателю предоставлять ежемесячно, если вычет получаете в двойном размере. Следовательно, для получения двойного вычета список документов дополняется:

Важно! Лимит в 350 тысяч при двойном вычете не удваивается.

Когда можно получить двойной налоговый вычет на ребенка?

FAQ по оформлению стандартного налогового вычета на детей в 2020 году:

Работодатель вправе предоставить вычет на ребенка с начала года независимо от месяца, в котором подано заявление на его получение и собраны все необходимые документы.

Размер налоговых вычетов следует определять, исходя из общего количества детей налогоплательщика, включая тех, на которых налоговые вычеты не предоставляют. Это касается не только родных детей, но и находящиеся в опеке или на попечении, усыновленных, падчериц и пасынков.

Важно! При расчете среднедушевого дохода на каждого члена семьи, например, для получения пособия на первенца, доходы учитываются целиком (до применения налогового вычета).

Если родители разведены или состоят в гражданском браке

Если между родителями ребенка брак не заключен, то второму родителю вычет получить возможно при предоставлении документа, подтверждающего нахождение ребенка на обеспечении налогоплательщика. Например, это может быть:

- справка о регистрации ребенка по месту жительства этого родителя;

- нотариальное соглашение родителей об уплате алиментов;

- копия решения суда, в котором есть пояснение, с кем проживает ребенок.

Вычет на ребенка в двойном размере единственному родителю

Законодательством не определено понятие «единственный родитель», однако, как отмечает Минфин, родитель не является единственным в случае, если между родителями ребенка не зарегистрирован брак. Отсутствие второго родителя у ребенка может быть подтверждено одним из следующих документов:

- св-во о рождении, в котором указан один родитель;

- справка ЗАГСа о том, что второй родитель вписан в св-во о рождении со слов матери (форма 25);

- свидетельство о смерти второго родителя;

- решение суда о признании второго родителя пропавшим без вести.

Нюансы исчисления и оформления

Налоговый вычет на ребенка-инвалида в 2020 году суммируется. Это означает, что родители смогут получить стандартный вычет по инвалидности (от 6 до 12 000 рублей) плюс детский вычет в зависимости от того, каким по счету малыш с ограниченными возможностями появился в семье – первым, вторым, третьим или последующим. Таким образом, размер вычета возрастает на сумму от 1,4 до 3 тыс.руб.

Важно! Если у ребенка 1 или 2 группа инвалидности, то получать льготы родители могут до тех пор, пока сыну или дочери не исполнится 24 года (при 3 группе – до 18 лет).

Оформляется вычет непосредственно у работодателя. Но в случае непредоставления вычета работодателем или предоставления его в меньшем, чем положено, размере, налогоплательщик вправе самостоятельно обратиться в налоговый орган для оформления (пересчета) выплат.

Важно напомнить о следующих нюансах.

- Для расчета берутся последние 12 месяцев, но если работник трудоустроился не в начале года, то учитывается его облагаемый НДФЛ доход с прежнего места работы.

- Если с полученной выплаты налог удерживался частично, то берется только та часть, с которой производились налоговые отчисления. Так, при выдаче матпомощи в размере 10 тыс.руб., только 6 тыс. облагается НДФЛ, поэтому для расчета следует взять не десять, а шесть тысяч.

- При внутреннем совмещении считается совокупный доход по всем должностям, при внешнем – только доход по основному месту работы.

- Если доход превысил допустимый лимит в 350 тысяч, это отличный повод отказаться в пользу другого родителя.

В перспективах у правительства несколько новшеств, но будут ли они реализованы, пока неизвестно:

- десятикратное увеличение максимального размера налогового вычета в 10 раз для многодетных семей;

- при зарплате менее 30 тыс.руб. – полное освобождение от НДФЛ

Сумма налогового вычета на детей в 2020 году может колебаться от 1400 до 12 тысяч рублей в зависимости от здоровья ребенка и его очередности появления в семье. И хотя около 2 лет назад депутаты хотели рассмотреть дополнительные льготы по стандартному возврату части налога для многодетных и малоимущих семей, вопрос до сих пор находится в подвешенном состоянии.

Источник: https://subsidii.net/%D0%BD%D0%B0%D0%BB%D0%BE%D0%B3%D0%BE%D0%B2%D1%8B%D0%B5-%D0%B2%D1%8B%D1%87%D0%B5%D1%82%D1%8B/%D0%B2%D1%8B%D1%87%D0%B5%D1%82%D1%8B-%D0%BF%D0%BE-%D0%BD%D0%B4%D1%84%D0%BB/item/159-%D0%BD%D0%B0%D0%BB%D0%BE%D0%B3%D0%BE%D0%B2%D1%8B%D0%B5-%D0%B2%D1%8B%D1%87%D0%B5%D1%82%D1%8B-%D0%BD%D0%B0-%D0%B4%D0%B5%D1%82%D0%B5%D0%B9.html

Стандартный налоговый вычет на ребёнка

Если гражданин получает доходы, с которых удерживается НДФЛ по ставке 13%, и у него есть дети, тогда он имеет право воспользоваться стандартным налоговым вычетом на ребёнка и ежемесячно платить меньше подоходного налога в бюджет.

Кто может воспользоваться вычетом

Воспользоваться стандартным налоговым вычетом на ребенка в 2020 году могут налогоплательщики, на обеспечении которых находится ребенок или дети (в том числе приёмные).

Вычет предоставляется на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения в возрасте до 24 лет.

Ограничение по вычету

Вычетом на ребенка можно пользоваться до тех пор, пока доход (по ставке 13%) с начала года не превысит 350 000 рублей (до 2016 года лимит был равен 280 000 руб.).

Начиная с месяца, в котором доход превысил сумму в 350 000 рублей, стандартный вычет на ребенка больше не предоставляется.

Размер вычета на ребенка

Размер налогового вычета, напрямую зависит от количества детей находящихся на обеспечении налогоплательщика:

| На первого и второго ребенка | 1400 руб. | 350 000 руб. (с 2020 года) |

| На третьего и каждого последующего ребенка | 3000 руб. | |

| На каждого ребенка инвалида до 18 лет (учащегося инвалида I или II группы до 24 лет) для опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя | 6000 руб. | |

| На каждого ребенка инвалида до 18 лет (учащегося инвалида I или II группы до 24 лет) для родителя, супруга (супруги) родителя, усыновителя | 12000 руб. |

Для того чтобы правильно определить размер вычета, необходимо выстроить очередность детей согласно их датам рождения (самый старший будет считаться первым и т.д.). При этом даже если старшему ребёнку уже больше 24 лет и вычет на него не предоставляется, он всё равно будет считаться первым.

Примечание: если у супругов уже есть по одному ребенку от предыдущих браков, по которым ими уплачиваются алименты, тогда их общий ребёнок будет считаться третьим.

Примеры расчёта

Пример 1. Стандартный вычет на одного ребенка

У сотрудницы ООО «Фиалка» Петровой И.А. есть ребёнок в возрасте 5 лет. При этом ежемесячная заработная плата Петровой И.А. составляет 40 000 руб.

Расчёт налогового вычета

Так как ребёнок Петровой И.А. несовершеннолетний, она может воспользоваться стандартным налоговым вычетом.

Размер вычета в 2020 году равен: 1 400 руб.

Поэтому, подоходный налог Петровой И.А. будет удерживаться не от 40 000 руб., а от 38 600 руб. (40 000 руб. – 1 400 руб.).

Ежемесячно Петрова И.А. будет платить НДФЛ в размере: 5 018 руб. (38 600 руб. х 13%) вместо 5 200 руб. (40 000 руб. x 13%).

Следовательно, экономить она при этом будет: 182 руб. (5 200 руб. – 5 018 руб.).

Вычет Петрова И.А. будет получать до сентября т.к. именно в этом месяце её налогооблагаемый доход с начала года достигнет порога в 350 000 руб. (40 000 x 9 месяцев).Таким образом, в период с января по август 2020 года Петрова И.А. сможет сэкономить: 1 456 руб. (182 руб. x 8 месяцев).

Пример 2. Стандартный вычет на несколько детей (одному из которых более 24 лет)

У сотрудницы ООО «Фиалка» Петровой И.А. есть четверо детей в возрасте 5, 9, 16 и 25 лет. При этом ежемесячная заработная плата Петровой И.А. составляет 40 000 руб.

Как получить вычет через работодателя

Процедура получения стандартного налогового вычета на ребёнка происходит в 2 этапа:

Первый этап – сбор необходимых документов

Для получения вычета на ребёнка необходимы следующие документы:

- Заявление на имя работодателя.

- Свидетельство о рождении ребёнка.

- Документ, подтверждающий регистрацию брака (паспорт РФ или свидетельство о регистрации брака).

- Справка из учебного заведения, если ребёнок является учащимся.

- Справка об инвалидности, если ребёнок является инвалидом.

В случае если сотрудник является единственным родителем дополнительно необходимо предоставить:

- свидетельство о смерти второго родителя.

- документ, подтверждающий, что родитель не вступил в брак (как правило паспорт).

Если у ребенка один родитель, то налоговый вычет может быть удвоен, но только в случаях, когда отцовство ребёнка юридически не установлено, второй родитель умер или является безвестно пропавшим.

При этом нахождение родителей в разводе или неуплата алиментов, не означает, что родитель является единственным и соответственно не даёт право на получение удвоенного вычета.

Второй этап – передача собранных документов работодателю

Собранные документы необходимо передать работодателю по месту работы. После их рассмотрения, работнику будет предоставлен стандартный вычет на ребёнка.

Если вы работаете одновременно у нескольких работодателей, тогда вычет можно получить только у одного из них.

Как получить вычет через ИФНС

Если в течение года вычеты на ребёнка не были предоставлены или были получены не в полном размере, тогда их можно получить по окончании года через налоговую службу. Для этого необходимо:

Проверка декларации 3-НДФЛ и прилагающихся к ней документов проводится в течение 3-х месяцев со дня их подачи в ИФНС.

В течение 10 дней после окончания проверки налоговая служба должна направить письменное уведомление налогоплательщику с результатами проверки (предоставление или отказ в предоставлении налогового вычета).

После получения уведомления, необходимо прийти в ИФНС и написать заявление на возврат НДФЛ с указанием банковских реквизитов, по которым будет сделан денежный перевод.

Денежные средства должны перечислить в течение 1-го месяца со дня подачи заявления на возврат НДФЛ, но не ранее окончания проверки документов (камеральная проверка).

Частные вопросы по стандартному налоговому вычету

По данному вопросу мнение налоговиков — едино. Налоговый вычет представляется до конца года при условии, что доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, не превысил 350 000 рублей.

По данному вопросу единого мнения у налоговых органов нет.

Источник: https://www.malyi-biznes.ru/fns/vychety/na-rebenka/

Лимиты налоговых вычетов — максимальные размеры возврата НДФЛ — Шаг за шагом

Лимиты налоговых вычетов — это максимальная общая сумма фактически понесенных годовых расходов, с которых налогоплательщик имеет право получить возврат 13% налога на доходы физических лиц (НДФЛ).

Для каждого вида налоговых вычетов установлены лимиты выплат, при этом максимальные размеры возврата НДФЛ зависят от типа налогового вычета, всего их несколько групп — стандартные вычеты, социальные налоговые вычеты, имущественные вычеты (например, при покупке квартиры или загородного дома), а также инвестиционные и профессиональные.

В данной публикации мы разберем лимиты налоговых вычетов по основным существующим основаниям, установленным Налоговым Кодексом Российской Федерации на текущее время (на детей, на обучение, на лечение, на покупку жилья и др.)

Лимиты по стандартным налоговым вычетам

В соответствии со ст. 218 НК РФ стандартные налоговые вычеты имеют следующие лимиты:

Обратите внимание, что налоговый вычет на детей предоставляется ежемесячно до тех пор, пока официальная зарплата родителя (облагаемая НДФЛ), исчисленная с начала года, не достигнет 350 000 рублей. С месяца, в котором доход родителя, оформившего налоговый вычет на детей превысит эту сумму, вычет не предоставляется.

- 500 рублей в месяц — для лиц с государственными наградами, Героям Советского Союза, Героям России, участникам ВОВ;

- 1400 рублей в месяц — на первого ребенка для родителя (усыновителя), на обеспечении которых находится ребенок;

- 1400 рублей в месяц — на второго ребенка для родителя (усыновителя), на обеспечении которых находится ребенок;

- 3000 рублей в месяц — на третьего и последующих детей;

- 12000 рублей в месяц — на ребенка-инвалида для родителя (усыновителя) и 6 000 рублей в месяц для опекуна, попечителя, приемного родителя, вне зависимости от очередности рождения такого ребенка;

- 3000 рублей в месяц — для инвалидов Великой Отечественной войны, для лиц, перенесших лучевую болезнь в ходе устранения последствий катастрофы на Чернобыльской АЭС.

Помните, что стандартные налоговые вычеты производятся ежемесячно на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, или курсанта в возрасте до 24 лет. Стандартный налоговый вычет на детей предоставляется в двойном размере единственному родителю, усыновителю, опекуну, попечителю до тех пор, пока он не вступит в брак.

Лимиты по социальным налоговым вычетам

Социальные налоговые вычеты регулируются ст. 219 НК РФ и предусмотрены для налогоплательщиков, чьи расходы в отчетный период понесены на обучение, лечение или покупку лекарственных средств, а также на благотворительность. Социальные налоговые вычеты, предусмотренные ст.

219 НК РФ (за исключением вычетов в размере расходов на обучение детей налогоплательщика, указанных в подпункте 2 пункта 1 статьи 219, и расходов на дорогостоящее лечение, указанных в подпункте 3 пункта 1 статьи 219 НК РФ), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период.

https://www.youtube.com/watch?v=gNEJHrlPoOg

По дорогостоящим видам лечения сумма социального налогового вычета принимается в размере фактически произведенных расходов, при этом актуальный список таких видов лечения утвержден Постановлением Правительства РФ от 19.03.

2001 N 201 «Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета».

- Налоговый вычет на лечение и покупку лекарств — рассчитывается от суммы, которая была фактически уплачена налогоплательщиком за услуги в сфере здравоохранения, оказанные или для самого налогоплательщика, или для его родных и близких. Этот налоговый возврат не может быть больше предельной суммы в 120 000 рублей в год, но есть исключения, когда налогоплательщик понёс расходы на дорогостоящее лечение (см. врезку).

- Налоговый вычет на обучение — считается из размера суммы, которая была потрачена за год за свое обучение в учреждениях образования и за обучение своих детей, братьев и сестер в возрасте до 24 лет, при условии, что они учатся в очной форме. Заочная форма обучения считается только при оплате собственного обучения. Доступен вычет и за оплату обучения за своих подопечных или опекаемых в возрасте до 18 лет, а также бывших опекаемых до достижения ими возраста 24 лет (на очной форме обучения — аспиранты, ординаторы, интерны, студенты, или курсанты). Максимальная сумма налогового вычета за расходы на обучение детей составляет 50 000 рублей в год на каждого ребенка. Социальный налоговый вычет на собственное обучение налогоплательщика не может превышать 120 000 рублей в год (этот лимит рассчитывается в совокупности с другими расходами, для которых доступен налоговый вычет, например, на лечение, пенсионные страховые взносы и т.п.).

- Налоговый вычет на благотворительность — рассчитывается от суммы, которая была потрачена налогоплательщиком на цели благотворительности. Максимальный размер налогового вычета за благотворительность составляет 25% от всех доходов гражданина, полученных за отчетный налоговый период.

- Налоговый вычет на накопительную часть трудовой пенсии — считается от суммы, которую гражданин заплатил дополнительными страховыми взносами в накопительную часть пенсии лично. Если такие выплаты были совершены не налогоплательщиком, а его работодателем, налоговый возврат в этом случае не действует.

- Налоговый вычет на негосударственное пенсионное обеспечение — отсчитывается от суммы уплаченных налогоплательщиком в налоговом периоде пенсионных взносов по договору негосударственного пенсионного обеспечения, заключенному с негосударственным пенсионным фондом в свою пользу и (или) в пользу членов семьи или близких родственников. Максимальная сумма вычета в этом случае, как и для всех социальных налоговых вычетов составляет — 120 000 рублей в год.

Лимиты по имущественным налоговым вычетам

Имущественный налоговый вычет предоставляется как на приобретение имущества, так и на его продажу при определенных условиях.

Вычет на покупку имущества состоит предоставляется по расходам:

- 260 000 рублей = лимит в 13% от суммы до 2 000 000 рублей, потраченной на новое строительство или приобретение на территории России объекта жилой недвижимости (доли в них), земельных участков под их строительство;

- 390 000 рублей = лимит в 13% от суммы до 3 000 000 рублей, потраченной на погашение процентов по целевым займам (ипотечным кредитам), полученным от российских организаций или индивидуальных предпринимателей, фактически израсходованным на новое строительство или приобретение на территории России жилья (доли в нем), земельного участка под его строительство. Аналогичный лимит по имущественному налоговому вычету действует и на погашение процентов по кредитам, полученным для рефинансирования ипотеки.

Помимо этого существуют налоговые вычеты на доходы, получаемые налогоплательщиком от продажи объекта недвижимости, при условии, что такой объект находился в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимого имущества и более (3 года для объектов недвижимого имущества, приобретенных в собственность до 1.01.2016, и 5 лет для недвижимости, полученной в собственность после 1 января 2016 года).

- 1 000 000 рублей — это максимальная сумма налогового вычета, на который может быть уменьшен доход, подлежащий налогообложению по ставке в 13%, полученный при продаже квартир, комнат, жилых домов, садовых домиков, дач, земельных участков, а также доли/долей в указанном имуществе.

- 250 000 рублей — это максимальная сумма налогового вычета, на который может быть уменьшен доход, полученный при продаже иного (движимого и недвижимого) имущества, в перечень которого входят, например, транспортные средства, нежилые помещения, гаражи и прочие предметы.

Обратите внимание, если налогоплательщиком за 1 год было продано сразу несколько объектов имущества, то указанные выше лимиты применяются в совокупности по всем проданным объектам, а не по каждому объекту по отдельности.

( 6 среднее 4.83 из 5 )

Источник: https://www.stepandstep.ru/nalogi/limity-nalogovykh-vychetov/

Налоговый вычет на ребенка в 2020 году

Налоговым вычетом на детей могут воспользоваться официально трудоустроенные родители. Это позволит взимать 13%-ный налог на доходы физических лиц (НДФЛ) не с полной зарплаты, а лишь с ее части после вычета установленной суммы. Таким образом заработок, получаемый работником, увеличится.

Налоговые вычеты бывают стандартными и социальными:

- cтандартный вычет на детей положен всем родителям, работающим по трудовому договору (при этом на ребенка-инвалида полагаются увеличенные льготы);

- cоциальные вычеты на детей предоставляются в качестве частичного или полного возврата суммы, потраченной на лечение или на обучение детей, на взносы в негосударственные пенсионные фонды в пользу детей или на оплату страхования их жизни и здоровья.

Индивидуальные предприниматели по своей деятельности могут рассчитывать на налоговый вычет на детей, если работают по общей системе налогообложения (ОСН) и, следовательно, платят НДФЛ. При использовании упрощенной системы (УСН), единого налога на вмененный доход (ЕНВД) и прочих, не подразумевающих уплаты НДФЛ, налоговый вычет не полагается.

Фото pixabay.com

Что такое налоговый вычет?

Налоговый вычет на детей — это вид финансовой помощи, предоставляемый государством, чтобы увеличить доходы семей, в которых есть несовершеннолетние дети. Как уже отмечалось выше, детские вычеты делятся на два типа:

- Стандартный предоставляется родителям на каждого ребенка до 18 лет либо на ребенка-студента по очной форме обучения до 24 лет.

- Социальные позволяют родителям возместить частично или полностью оплату обучения или лечения детей (в том числе покупку медикаментов, назначенных врачом).

Стандартным налоговым вычетом на детей могут воспользоваться отчисляющие НДФЛ:

- родители, усыновители, их супруги;

- опекуны и попечители;

- приемные родители.

Оба родителя или законных представителя детей имеют право получить вычет по любому официальному месту трудоустройства (а также в налоговой службе), при этом получатель вправе выбрать, где ему удобнее это сделать:

- на основной работе;

- на работе по совместительству.

Если дети проживают за границей, их родители и законные представители имеют право на налоговый вычет, который предоставляется на основании документов, заверенных госорганами страны, где проживают дети.

Внимание

Чтобы узнать, что такое налоговый вычет, смотрите наше видео на канале ЛьготОтвет. Подписывайтесь, чтобы не пропускать полезные ролики, которые выходят каждую неделю!

Часть зарплаты родителя, равная стандартному вычету, не будет облагаться налогом в 13% до того месяца, в котором суммарный доход налогоплательщика с начала года достигнет 350000 рублей.

При расчете размера льготы принимается во внимание

- очередность появления детей в семье (при подсчете учитываются и уже взрослые, и умершие дети);

- наличие или отсутствие у детей инвалидности.

Если в семье есть ребенок в возрасте от 18 до 24 лет, который получает образование, то важную роль будет играть форма обучения. Именно от нее будет зависеть наличие или отсутствие права на предоставление льготы.

Размер социального налогового вычета за обучение детей составляет 50000 рублей в год на каждого из них. Это максимальная сумма из потраченной на обучение, от которой можно вернуть 13%. Это составит 6500 рублей за год (50 000 × 13% = 6500).

При оплате лечения или покупке лекарств, назначенных врачом, из Перечня, утвержденного Постановлением Правительства РФ № 201 от 19.03.2001, полагается общий вычет до 120000 рублей в год.

Таким образом за год можно вернуть 15600 рублей (120000 × 13% = 15600).

В эту сумму не включены вычеты за дорогостоящее лечение и обучение детей (при этом оплата учебы братом или сестрой входит в упомянутые 120 тысяч).

Внимание

Если лечение относится к дорогостоящему, формального лимита нет. Однако сумма возврата всегда будет ограничена рамками уплаченного НДФЛ за тот год, в котором оплачивалось обучение или лечение. Не получится «вернуть» больше, чем было перечислено государству в виде налога.

Стандартный налоговый вычет

Согласно п. 4 ч. 1 ст. 218 Налогового кодекса (НК) РФ государством положены стандартные детские вычеты в следующих размерах:

- по 1400 рублей на первого и второго ребенка;

- 3000 рублей — на третьего и каждого из последующих детей.

Стандартный налоговый вычет можно оформить по месту работы, и он будет предоставляться ежемесячно до достижения ребенком совершеннолетия (либо до 24 лет при очной форме обучения).

При этом новое заявление и подтверждающие документы не нужно подавать каждый год!

Однако если за прежние периоды вычет не был учтен, то сотрудник может обратиться в налоговый орган по итогам года и вернуть излишне уплаченный НДФЛ (максимум — за 3 последних года).

Пример. Официальная зарплата Маркова Д. составляет 30000 рублей в месяц, он женат и воспитывает дочь семи лет. До оформления налогового вычета Д. получал «на руки» 30000 — 13% = 26100 руб.

После оформления налогового вычета часть заработка в размере 1400 рублей не будет облагаться налогом, т.е. 13% будет удерживаться только с 28600 руб. В этом случае итоговая зарплата Маркова Д., предоставившего документы на оформление налогового вычета, увеличится на 182 рубля в месяц, поскольку «чистыми» он получит:

(28600 — 13%) + 1400 = 26282 руб.Единственный родитель имеет право на двойной стандартный вычет. При этом важно понимать, что расторжение брака не означает отсутствие другого родителя, а значит каждый из них может снизить налоговую нагрузку, но в обычном размере.

Также работнику предоставляется двойной налоговый вычет на каждого из детей, если второй родитель или опекун официально отказался оформлять льготу по своему месту трудоустройства.

При вступлении в брак двойной вычет ранее одинокому родителю заменяется обычным, но в этом случае стандартная налоговая льгота полагается и супругу. Более того, дети от предыдущих браков будут учитываться для каждого супруга.

Пример. Если Демидов К., являющийся отцом десятилетней дочери, женился на Кудряшовой В., имеющей сына трех лет, и у них родились близнецы, то считается, что у каждого из супругов теперь по четверо детей.

Зарплата Демидова К. составляет 40000 рублей (до налогообложения), «на руки» ему выдается 34800 рублей, а после оформления льготы «чистый» доход увеличится на 1144 рубля:

40000 — 13% = 34800 руб. — первоначальная зарплата Демидова;

40000 — 1400 — 1400 — 3000 — 3000 = 31200 руб. — облагается налогом, а соответственно 8800 рублей — не облагается.

После предоставления документов для снижения НДФЛ зарплата Демидова составит:

8800 + (31200 — 13 %) = 35944 руб.

Столько будет получать Демидов ежемесячно с января по август. В сентябре суммарный доход Демидова с начала года превысит 350000 рублей, а значит предоставление вычета приостановится до следующего года.

Налоговый вычет на ребенка-инвалида

Семьи, в которых есть дети с инвалидностью, изначально нуждаются в финансовой поддержке государства больше остальных. Поэтому родителю, усыновителю или иному лицу, на попечении которого находится ребенок-инвалид, предоставляется увеличенная льгота для снижения налоговой нагрузки.

Размер вычета, положенного на детей с инвалидностью, в 2020 году составляет:

- 12000 р. — предоставляется родителю (усыновителю) на каждого ребенка до 18 лет, если тот имеет инвалидность, или на каждого из детей младше 24 лет, если он является инвалидом I-й или II-й группы и получает образование по очной форме обучения (студенты, аспиранты, интерны, ординаторы);

- 6000 р. — предоставляется опекуну, попечителю, приемному родителю на каждого ребенка-инвалида до 18 лет (либо до 24 лет, если ребенок-инвалид учится на очной форме).

Помимо налоговой льготы, полагающейся в связи с инвалидностью детей, такие семьи имеют право и на стандартный детский вычет в соответствии с порядком рождения: в данном случае они суммируются.

Пример. Одинокая мать Петрова В. получает официальную зарплату в размере 50000 рублей в месяц и воспитывает восьмилетнего сына-инвалида. По факту предъявления необходимых документов в бухгалтерию организации ей будет предоставлен двойной налоговый вычет по обоим основаниям.

50000 — 13% = 43500 руб. — «чистая» зарплата до предоставления вычета;

12000 × 2 + 1400 × 2 = 26800 руб. — эта часть зарплаты не будет облагаться налогом;

26800 + (23200 — 13%) = 46984 руб. — зарплата «на руки» Петровой В. после оформления детского вычета (станет больше на 3484 рубля).Увеличенная сумма будет выдаваться с января по июль. В августе годовой доход Петровой превысит 350000 рублей, следовательно, до начала следующего года льгота предоставляться не будет.

Социальные налоговые вычеты на детей

Социальные детские вычеты предоставляются независимо от стандартных, но суммарно не могут превышать уплаченный годовой НДФЛ плательщика. Согласно ст. 219 НК данные льготы предоставляются родителю (или иному законному представителю), если им оплачивалось:

- обучение детей в учреждении, имеющем лицензию на осуществление образовательной деятельности;

- лечение детей или приобретение для них лекарств, назначенных врачом (при условии оплаты из собственных средств семьи);

- взносы в негосударственные пенсионные фонды за детей;

- добровольное пенсионное страхование детей-инвалидов;

- добровольное страхование жизни детей.

Социальным вычетом (в отличие от стандартного) в полном объеме не могут воспользоваться оба родителя одновременно: его может получить либо один из них полностью, либо оба по частям. Если есть договор об оплате лечения или обучения детей, то возврат получает тот, кто является плательщиком.

Внимание

При оплате обучения братьев и сестер право на получение социального налогового вычета имеют работающие родные братья и сестры, при этом не важно, оба родителя у них общие или только один.Важно отметить, что применение этого типа вычета возможно при условии, что потрачены средства семьи без привлечения благотворительных фондов или материнского капитала.

Налоговый вычет за обучение

Детский налоговый вычет за обучение предоставляется:

- родителю или усыновителю, оплатившему обучение детей в возрасте до 24 лет по очной форме;

- опекуну или законному представителю, оплатившему очное обучение опекаемого не старше 18 лет;

- бывшему опекуну после снятия опеки или попечительства, возраст подопечного до 24 лет (при очной форме обучения).

Предоставив необходимые документы в налоговую, можно вернуть часть суммы за оплату:

- детского сада (можно вернуть налог за те услуги, в квитанции за которые указано, что это именно платные образовательные услуги, а не родительская плата за детский сад);

- школы;

- образовательных курсов или дополнительного образования (это могут быть, например, платные кружки и спортивные секции);

- среднего специального образования;

- высшего образования (получения ученой степени).

Учреждение, где обучались дети, должно иметь лицензию на осуществление образовательной деятельности, иначе уплаченный НДФЛ вернуть не получится.

Пример. Михалева К. получает зарплату 55000 руб. в месяц. Годовой НДФЛ Михалевой составляет 85800 руб. (7150 × 12, где 7150 — это 13% от 55000). Она ежегодно платит 80000 руб. за учебу сына в вузе. Максимальный лимит в год по возврату суммы за обучение детей составляет 50000 руб., следовательно, 6500 руб. вернется Михалевой.

Налоговый вычет предоставляется при оплате лечения детей в случаях:

- расходов на платное лечение детей (подопечных);

- приобретения для детей медикаментов, которые назначил врач;

- внесения страховых взносов за детей при добровольном медицинском страховании.

Как отмечалось ранее, установленный законом годовой лимит на общий размер социальных вычетов не включает расходы на дорогостоящее лечение. Узнать, является ли лечение дорогостоящим, можно из утвержденного Перечня или по коду из справки об оплате медуслуг для предоставления в налоговую:

- код «1» — лечение не входит в указанный Перечень;

- код «2» — относится к дорогостоящим видам.

Чтобы вернуть часть (или всю сумму) затрат на дорогостоящее лечение детей, необходимо выполнение всех следующих пунктов:

- материалы, приобретаемые для дорогостоящего лечения детей из вышеуказанного Перечня, приобретались за собственные средства налогоплательщика;

- в лечебном учреждении нет в наличии необходимых лекарств или расходных материалов, и при этом в договоре на оказание медицинских услуг указано, что их покупает пациент;

- есть справка о необходимости использования этих материалов или медикаментов в ходе дорогостоящего лечения (выдается медицинской организацией);

- имеется справка об оплате медицинских услуг с кодом «2» (выдается медицинским учреждением, предоставляется в налоговый орган).

Внимание

Предоставление декларации в налоговый орган с целью получения социального вычета возможно по завершении года, а к работодателю можно обратиться с соответствующим заявлением в любое время (но только по факту осуществления вышеупомянутых затрат).

RedRocketMedia

Брянск, ул Ульянова, дом 4, офис 414

Источник: https://LgotOtvet.ru/nalogovyj-vychet/