Льготы По Подоходному Налогу Для Многодетных Семей В 2020 Году

Налоговые льготы для многодетных семей

Налоговые льготы для многодетных семей — это предусмотренная законодательством возможность уплачивать налоги в меньшем размере или не уплачивать их совсем. Расскажем, какие преимущества возможны для семей, имеющих нескольких детей.

Семьи, в которых воспитывают много детей, являются для страны особо ценными. Для них установлены разнообразные меры соцподдержки, в том числе налоговые льготы на детей.

Такие меры предоставляются на уровне Федерации и регионов.

Для того чтобы понять, какие льготы по налогам для многодетных семей предусмотрены в России, нужно определить, какие семьи могут претендовать на получение необходимого статуса.

Что такое многодетная семья

Семейный кодекс РФ не определяет, какую семью относить к категории многодетной. Каждый субъект использует свою трактовку понятия в соответствии с региональным законодательством и обычаями.

Положения ГОСТ Р 52495-2005 определяют, что многодетной является семья, имеющая троих и больше детей в соответствии с порогом многодетности, который установлен органами исполнительной власти регионов.

Дети, которых не учитывают для признания семьи многодетной:

- достигшие 18 лет, исключая тех, кто учится очно в возрасте до 23 лет;

- в отношении которых родители лишены прав или ограничены в них;

- находящиеся под опекой;

- на государственном обеспечении.

Присвоение статуса многодетности не связано с тем, является ли ребенок родным или приемным.

Государственные гарантии социального характера могут быть денежными и натуральными. Число детей при этом определяет виды соцгарантий и их размеры.

Федеральные льготы: вычет по НДФЛ

Федеральный законодательный уровень дает возможность рассчитывать на налоговые льготы для многодетных семей по НДФЛ.

Госпомощь предоставлена в виде вычета. Это значит, что человек не получит деньги на руки, а облагаемая база — объем средств, с которых взимается налог в сумме 13 % — уменьшится на определенную сумму. Как результат, по факту выплаты подоходного налога у члена многодетной семьи на руках останется сумма зарплаты большего размера.

Вычет на детей по НДФЛ полагается таким категориям:

- родителям в законном браке;

- отчиму или мачехе;

- лицу, которое платит после развода алименты;

- опекуну, усыновителю, попечителю.

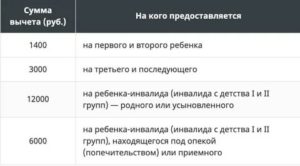

В 2020 году размер вычета:

- 1400 рублей — на двух первых детей;

- 3000 рублей — на третьего и следующих.

Если плательщик растит ребенка-инвалида, установлена отдельная сумма вычета:

- 12 000 рублей — для родителя;

- 6000 рублей — для усыновителя или опекуна.

Вычеты положены на каждого ребенка-инвалида младше 18 лет, а если он обучается очно — до 24 лет. Этот вид не отменяет вычеты по очередности детей. К примеру, ребенок-инвалид, являющийся третьим, даст право на вычеты в сумме 15 000 рублей.

Вычет полагается на третьего и следующих детей даже в случае, когда предыдущие дети стали совершеннолетними и потеряли право на такую меру поддержки.

Сумма мер поддержки увеличивается в два раза, если детей растит один родитель (например, наступила смерть супруга). В случае развода и отказа от уплаты алиментов размер суммы не увеличивается.Двойной вычет возможен, если второй родитель отказывается в добровольном порядке от своего вычета. Нужно иметь в виду, что такой отказ невозможен, если:

- нет официальной работы;

- человек находится в отпуске по уходу за ребенком;

- гражданин состоит на учете в службе занятости.

Началом использования вычета является месяц рождения (усыновления), окончанием — совершеннолетие, а также превышение установленного предела суммой дохода родителя. В 2020 году — 350 000 рублей, то есть в том месяце, когда общий доход превысит названную сумму, использование вычета прекратится.

Как оформить

Оформление происходит по месту работы. На имя работодателя следует направить заявление с просьбой применить вычет, перечислив имеющихся детей и отметив их возраст и статус.

К заявлению надо приложить:

- документы о рождении (усыновлении);

- медсправку (в случае, если ребенок инвалид);

- справку с места обучения с подтверждением его очной формы;

- паспорт.

Родитель, являющийся единственным, предоставляет также:

- документы о смерти супруга;

- решение суда с признанием второго супруга пропавшим без вести;

- справку по ф. 25 (при внесении в запись акта о рождении информации об отце со слов матери);

- паспорт.

Опекуны (попечители) предоставляют бумаги с подтверждением своего статуса.

ИП — многодетный родитель также может получить вычет, обратившись в налоговую инспекцию.

Региональные льготы

НК РФ не устанавливает на уровне Федерации транспортные, имущественные или земельные льготы для членов многодетных семей.

Это происходит потому, что транспортный налог относится к ведению субъектов, а земельный и имущественный — к местной зоне ответственности. В связи с этим полномочия по введению дополнительных мер поддержки даны законодательным органам регионов или муниципальных образований.

На землю

Земельные меры поддержки предоставляются в нескольких вариантах. Это могут быть:

- скидка по оплате суммы до 50 %;

- уменьшение базы исчисления;

- освобождение от оплаты.

Так, например, в Ростовской области во многих районах многодетные семьи не платят налог. Актуальными являются льготы для жителей столицы, где цены на участки высокие. Например, в г. Москве база обложения может быть снижена на 1 млн рублей, а во многих районах области есть скидка 50 %, применяемая при среднем доходе на каждого члена семьи в размере ниже прожиточного минимума.

Транспортные

Льготы по транспорту — это епархия региона. В субъектах есть разные алгоритмы:

- отказ от сбора для машин определенной мощности;

- освобождение от уплаты одного из родителей;

- скидка по сумме.

Транспортные налоговые меры поддержки не нужно регулярно подтверждать. О них заявляют один раз. Их действие пролонгировано на период наличия автомобиля или утраты человеком статуса.

Налогообложение имущества

Многие регионы практикуют освобождение от имущественного налога. Так, Рязань дала возможность не платить сбор по 1 объекту по каждому виду имущества. Это означает, что льгота может предоставляться на квартиру, дачу, гараж в одно и то же время. Условие — величина дохода членов семьи ниже прожиточного минимума региона.

Налог для многодетных семей: транспортный, подоходный, земельный, на имущество

Многодетными родителями считаются лица, родившие(усыновившие) трех и более детей. Учитывая финансовую нагрузку на семейныйбюджет, большинство таких семей являются малоимущими.

Государство защищаетправа и интересы нуждающихся граждан, предоставляет им преференции, включающиельготы, компенсации, пособия, другие выплаты. Одним из послаблений являетсяснижение налогового бремени.

Итак, какие льготы по налогам для многодетных семейдействуют в 2019 году?

Правовое регулирование вопроса

Под налоговыми льготами понимается право гражданина на получение предусмотренного законодательством послабления при совершении обязательных платежей.

Срок, на который назначаются преференции, зависит от документально подтвержденного основания и периода действия актов, представленных заявителем. Льготы имеют денежное выражение.

Многодетные семейства вправе оформить вычет, если детям не исполнилось 18 лет. При этом аналогичное правило действует в отношении отпрысков, обучающихся в ВУЗе (преференцию можно оформить до 24 лет).

Вопрос начисления и взимания конкретных налогов, в том числе получения льгот отдельными категориями граждан, урегулирован Налоговым кодексом РФ и нормативными правовыми актами, принятыми в субъектах РФ (муниципалитетах).

К налоговым послаблениям для многодетных семей можно отнести «скидку» на взимания с:

- транспортных средств;

- земли;

- имущества;

- доходов физических лиц.

450 тысяч на погашение ипотеки многодетным семьям.

Транспортный налог для многодетных семей в 2019 году

Данный вид удержаний относится к региональным налогам, за счет которых формируется бюджет субъекта РФ. Все вопросы, касающиеся предоставления преференций возложены на власти соответствующего уровня.

По этой причине размер льготы может существенно отличаться из-за места проживания многодетной семьи.

Полностью освобождены от уплаты транспортного налога только семьи с тремя и более детьми, прописанные в Ростовской области.

В Москве и МО на подобную привилегию может рассчитывать один из родителей.

Например, если мать и отец имеют в собственности автомобили, то преференция оформляется лишь на одного из них (второй уплачивает всю сумму).

Пятидесятипроцентные «скидки» оформляются многодетными, проживающими в Краснодарском и Алтайском краях, Республике Татарстан.Как правило, субъекты используют ограничение по характеристике силового агрегата транспортного средства.

Льготному налогообложению подлежат автомобили, мощность двигателя которых не превышает 150 л. с. Заявить о своих правах требуется единожды.

Далее, льгота будет предоставляться до момента потери родителями статуса многодетных или продажи автомобиля.

Льгота за землю, находящуюся в собственности семьи

Земельный налогдля многодетных семей относится к компетенции муниципальных образований. Анализ практики в субъектах свидетельствует о том, что власти по-разному подходят к предоставлению преференций.

Например, в Краснодарском крае мать и отец трех и более отпрысков полностью освобождаются от уплаты за участок, оформленный в собственность.

В столице России, МО и Санкт-Петербурге снизить взимания может только один из супругов.

В соответствии с пп. 10 п. 5 ст. 391 НК России взимания уменьшаются на кадастровую стоимость 600 м² площади земли. Преференция действует только в отношении одного объекта.

Скачать заявление на предоставление участка многодетным семьям. [38.50 KB]

Налог на имущество

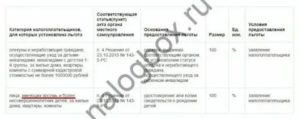

Обязанность уплачивать сборы за владение недвижимостью установлена статьей 407 НК РФ. Утверждение преференций по данному виду собственности для многодетных семей находится в компетенции местных органов.

Законодательством соответствующего уровня могут быть предоставлены льготы на основании статуса получателей.

Если родители позаботились о получении документа многодетной семьи, то им может быть предоставлено право полного освобождения от выплат (Нижегородская область, Краснодарский край, Новосибирская область).

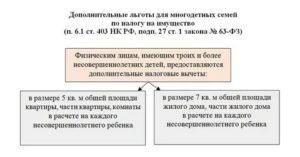

Согласно п. 6.1 ст. 403 НК РФ из налоговой базы, используемой для расчета налога на недвижимость, вычитается 5 м² площади квартиры, ее части, комнаты, 7 м² — площади частного дома (его части).

Указанные цифры перемножаются на число детей до 18 лет (обучающихся в ВУЗе). Вычет можно оформить по одному объекту недвижимости.

Льготы по налогу на доходы

Вычет по НДФЛпредоставляется в том случае, если родитель:

- имеет официальное место занятости;

- работает по контракту;

- осуществляет деятельность в рамкахтрудового соглашения или договора ГПХ.

Если детей воспитываем мать-одиночка или отец, то выгодоприобретатель вправе оформить преференцию в двойном размере.

Аналогичную сумму предоставляют заявителю, если его супруг отказался от денег в пользу жены (мужа). Последнее действие подтверждается справкой с места занятости, свидетельствующей об отсутствии требований со стороны работника.

Согласно пп. 4 п. 1 ст. 218 НК РФ многодетный родитель получает вычет ежемесячно, в сумме 3 тыс. руб. на ребенка.Или 12 тыс. рублей (6 тыс. рублей для усыновителей) в случае подтверждения инвалидности у несовершеннолетнего (лица, обучающегося в ВУЗе).

Порядок оформления налоговых льгот

Назначение льгот производится в заявительном порядке. Для этого родителю, имеющему трех и более детей нужно обратиться с личным заявлением в местное подразделение ФНС РФ.

Помимо самого заявления, понадобятся:

- паспорт;

- документ о регистрации брака (о его расторжении);

- свидетельство о рождении детей;

- документы, свидетельствующие о принятии в семью несовершеннолетнего, оставшегося без попечения родителей;

- справку, подтверждающую обучение детей в ВУЗе на очной форме;

- медицинское заключение о наличии у несовершеннолетнего инвалидности;

- удостоверение, подтверждающее многодетный статус;

- справку, подтверждающую низкий доход.

Документация представляется в уполномоченное ведомство в оригинальном виде и копиях. Последнее не относится к заявлению.

ФНС РФ может потребовать иные документы, необходимые для утверждения налоговых послаблений.

Заявление рассматривается 30 дней.

Обратиться в ФНС можно лично, через представителя с нотариальной доверенностью, отправить заявку и документы по почте или через официальный сайт ведомства (нужно авторизоваться в личном кабинете).

Заключение

Таким образом, налоговые преференции многодетным урегулированы региональным и местным законодательством. Налоговый кодекс РФ содержит лишь порядок предоставления вычетов по НДФЛ для родителей, имеющих трех и более детей.

Информацию об условиях оформления льгот и составе пакета документов для подачи заявления можно узнать в территориальном подразделении ФНС по месту жительства семьи.

Налоговые льготы многодетным. Наталья Сергеевна Шереметева — главный редактор портала Права семей. Окончила бакалавриат Государственного Университета Управления г.Москва в 2000 году — специализация «Менеджмент».

Магистратура ГУУ в 2002г. — специализация «Юриспруденция».

Источник: https://pravasemei.ru/mnogodetnye/nalog-dlya-mnogodetnyh-semej/

Налоги многодетным семьям льготы 2020. Больше детей меньше налогов

Правительство РФ печется о семьях, где воспитывается трое и более деток. Для таких семейств разработано и внедрено в жизнь несколько новых законов, дополнений к ним. Все они направлены на уменьшение налогообложения, в некоторых случаях сводят его вообще к нулю.

Льготное кредитование на приобретение квартир, домов, заставляет молодые семьи задумываться о пополнении. Раньше считали, что трое детей это много, сегодня это норма для среднестатистической семьи.

Многие становятся «матерями героинями» в молодом возрасте, что приветствуется и поощряется правительством РФ.

Чем больше семья, тем сложнее и труднее приходится родителям. Ведь помимо налогообложения, малышей нужно кормить, одевать, учить.

Именно поэтому главой государства, Владимиром Владимировичем Путиным, было внесено много предложений касательно помощи семьям на воспитании у которых три и более малыша.

Сегодня проводится пропаганда в СМИ, печатных издательствах, с помощью интернета. Ее цель донесение информации к многодетным родителям, они должны знать о положенной им помощи.

От каких налогов освобождаются многодетные семьи

Семью, в которой воспитывается три малыша и больше, при условии, что им не исполнилось 18 лет, принято считать многодетной.

Большие семьи могут быть у родных родителей, опекунов, попечителей, усыновителей. Многодетность продлевают, если ребенок учится стационарно до 23 лет. В некоторых регионах до 24 лет.

Льготы и помощь будут продлевать до тех пор, пока действителен удостоверяющий «многодетность» документ.

Какие же налоги не платят такие родители:

- Москва и область, освобождение по уплате транспортного сбора только для одного родителя.

- Ростов и область, полностью освобождены от уплаты налога по транспорту оба родителя;

- Краснодар и область, освобождение от налога на земельный надел;

- Нижегородская, Новосибирская области, Краснодарский регион, освободили семьи от уплаты налога по имуществу;

Подоходный налог многодетным семьям

Таким видом налога облагается зарплата родителей. Если один из родителей напишет отказ от вычета льготы, тогда, например у мамы, сумму для вычета увеличат в два раза. В случае отказа от вычета, одному из родителей нужно принести подтверждающий документ по месту работу. Иначе для применения увеличенного вычета не будет оснований.

Вычет проводят непосредственно по месту работы, при следующих условиях труда:

Сумма вычета зависит от ряда условий:

- Если троих и более детей воспитывает только один из родителей, тогда сумму для вычета увеличивают дважды;

- На первого и второго малыша сумма для вычета остается неизменной. Увеличивается она только с рождением третьего малыша.

- Действие увеличенного вычета продолжается до совершеннолетия третьего ребенка в семье.

Если вы запамятовали или не знали о вычете, тогда при подаче копии свидетельства о рождении, копии удостоверения многодетного родителя, проведут перерасчет.

Работодатель обязан провести перерасчет, но не более чем за три года с момента обращения.

Земельный налог многодетным семьям

Уплата налогов по земельным наделам, точно так же и по транспорту, установлена государством в едином размере. Он одинаков для всех, льгот и скидок не подразумевает. О таких семьях заботятся регионы. Именно им отвели все полномочия по установлению льготной программы для разных слоев населения.

Какой налог в регионах:

- Москва и область, сумма налога рассчитывается с учетом вычета 6 соток. Это значит, что из квадратуры вашего земельного надела вычтут ровно 6 соток, затем насчитают налог.

- Саратов и область, позволяют семье не платить за участки в 10 соток.

- Краснодарский край сводит оплату земельного налога к нулю.

Фиксированная ставка, установленная государством 0,3%. На местном уровне ее могут понизить до 0,1%. А то и вовсе освободить от уплаты налога.

Перерасчета по льготам не существует. Льготные ставки начинают действовать с момента подачи заявления и копий документов в налоговый орган. Заявление нужно успеть подать до конца года, чтобы в новом у вас уже была применена льгота.

Информацию, касательно земельного налога в вашем регионе, можно найти по адресу всероссийского портала налоги 24/7, в разделе «местные льготы».

Льготы по земельному налогу сегодня можно оформить как по месту нахождения надела, так и по месту жительства собственника.

Льгота налог на имущество (квартиру, дом) многодетным семьям

Налоговое законодательство достаточно суровое. Платить налоги положено всем без исключения. Все поблажки — льготы, принимаются местными властями.

Сейчас в Думе находится предложение от депутатов по освобождению семей от имущественного налога. Если Дума примет поправки к НК ст. 407, тогда все многодетные семьи освободятся от уплаты этого налога.

Сегодня сумму по уплате налога высчитывают исходя из кадастровой стоимости недвижимости. Например, в столице за маленькую квартирку в 50 кв.м. нужно заплатить от 2,5 до 5 т.р./год.

В целом по стране, с учетом кадастровой стоимости имущества, применяют следующие коэфициенты:

Как же определить, есть ли для вас льготы регионе:

Для быстрого поиска необходимых услуг разработан сайт налоговой службы. Называется он, налоги 24/7. В любое время дня и ночи можно найти необходимую информацию касательно налогообложения для вашей большой семьи.

Что еще предусмотрено законодательством:

Кроме этого, местными властями могут приниматься программы по льготному кредитованию, дотациям, беспроцентным ссудам для покупки строительных материалов и приобретения жилья, выделению квартиры или участка. По таким программам нет первых взносов, сроки выплаты длиннее, а условия лояльные.

Транспортный налог многодетным семьям

Личный транспорт уже давно не роскошь, а средство передвижения. Для большой семьи он просто необходимость. После приобретения на семью ложатся дополнительные расходы, в том числе и по налогам.

https://www.youtube.com/watch?v=NzeUB8lMW-U

Транспортный налог не относится к государственному, его устанавливают местные власти. Это значит, что каждый регион имеет свои тарифы. Для многодетных родителей устанавливаются совершенно иные правила, чем для родителей с одним или двумя детьми.

Транспортный налог в регионах:

- Москва и область освобождает от уплаты одного из родителей. Для второго льготы не предусмотрены;

- Краснодарский край, Алтайский, Татарстан предоставляют родителям льготу в 50%;

- По Ростову и области, такие родители вообще не платят этот налог;

- По Петербургу и области, льготу применяют для семей, у которых 4 детей. Единственное условие, мощность авто должна быть не более 150 л.с.;

- Новосибирск и область имеют свой тариф и льготы. На авто и мотоциклетный транспорт льгота 20%. На снегоходную технику, яхты – 50%;

Только регионы могут и имеют право уменьшать сумму по платежам, или вовсе оплату налога свести к нулю. Поэтому обращаться нужно в налоговую инспекцию, подавать запрос с приложенным удостоверением о многодетности. После чего, вам назначат сумму по транспортному налогу.

Заявление с копиями нужно подавать всего один раз. Оно действует до исполнения третьему ребенку в семье 18 лет. Если вы продали авто, заявление с изменениями и новый пакет документов нужно подать еще раз.

Какие налоги возвращают многодетным семьям

Единственный налог, который возвращается государством, но только после вашего обращения в налоговую службу – это НДФЛ. По своему смыслу это льгота, которая возвращается всем официально устроенным лицам. При этом должно соблюдаться отчисление 13 % НДФЛ из зарплаты. Обязательно! Иначе возврата не будет. Полная информация на официальном государственном сайте возврат НДФЛ.

Возврат проводят только при наличии подтверждающих документов. Возврат/вычет положен:

- За покупку недвижимости (дома, квартиры, комнаты в общежитии и т.д.).

- За постройку собственного дома;

- За проведенный ремонт в квартире, доме;

- За уплату процентов по ипотеке;

Получить возврат можно за платное обучение, ссылаясь на п. 2 ст. 219 НК РФ.

Для вычета подходит оплата обучения в государственных и частных учреждения.

При возврате вычета существует лимит:

- При обучении родных или детей под опекой, максимальная сумма по оплате за обучение 50 т.р./год.

- Если учишься сам, обучаешь сестер или братьев, лечишься сам и родные, страховые взносы на пенсию, накопительные, потолок по расстратам к перерасчету 120 т.р./год.

При обращении за возвратом все документы нужно оформлять на того, кто имеет официальное оформление, но не ученика и т.д.

- Оформить вычет можно при покупке участка под строительство дома. Но только после завершения строительства.

- Если же участок был приобретен в кредит, тогда можно оформить возврат вычета по процентам. Но для этого нужно выполнить правила: проживание гражданина РФ на территории страны более 183 суток, официальный заработок с отчислением налогов.

Все, кто работает не официально, приравнен к безработным гражданам страны. Частный предприниматель и безработный человек не могут претендовать на вычет.

- При покупке недвижимого имущества вы имеете право на возврат в пределах 650 т.р. Из них до 260 т.р. за само жилье, до 390 т.р. за проценты, если покупали в кредит. Возврат оформляют даже при уплате материнским капиталом.

Возврат за приобретение имущества имеет лимит в 2 млн.р. Если приобретенная недвижимость меньше этой суммы, тогда при покупке дома или квартиры в следующий раз нужно обязательно заявить о недоборе. Это значит, что разницу можно дополучить при следующей покупке.

- Возврат за оформленную страховку при страховании жизни. При условии заключения договора не менее чем на пять лет. Страховать можно себя, родных, усыновленных детей и т.д.

- При участии в благотворительных акциях, при переводе средств на пожертвование.

- При оплате медикаментов и услуг медицины.

Оформить выплату можно как в налоговой, так и по месту работы. Если оформлять на работе, тогда нужно подать справку с налоговой, о не взыскании с вас НДФЛ.

Налоги ИП многодетная семья

Многодетный родитель, оформляя ИП, освобождается от уплаты пошлины за регистрацию. Если у него есть желание открыть свое дело, но нет достаточного количества финансов, можно обратиться за помощью. Государство в таких случаях помогает найти банки инвесторы, которые изучат ситуацию и выдадут кредит. Более того, проценты будут снижены, срок по оплате продлен.

Может быть и второй вариант развития дела. Для этого нужно предоставить бизнес план. Если он заинтересует банк, тогда вам пойдут на все уступки.

Ну и третий вариант. Субсидия от самого государства на развитие бизнеса. Ее вы можете оформить только один раз. Если вы слукавите и закроете свое ИП, при повторном открытие денег никто не даст.

Касательно налогов, ИП может воспользоваться:

Документы на получение льгот многодетной семье

Льготы семьям начисляются только при условии сданного полного пакета документов. Отсутствие одной справки не дает права для получения льгот.

Необходимый пакет документов:

Вместе с оригиналами, нужно подготовить в обязательном порядке копии. Кроме выше приведенного пакета, могут потребовать еще и дополнительные документы, справки. Все зависит от того, что вы оформляете.

Обращение в налоговую службу может быть:

- Личное.

- Заказным письмом. Тогда все документы должны быть заверены нотариально.

- Через удостоверенного представителя. В таком случае ему нужна нотариальная доверенность.

- С сайта ФНС.

Куда обращаться за льготой по налогам многодетной семье

Сборы по налогам проводит налоговая служба. Устанавливаются они государством, регулируются местными властями. Самый важный документ, который нужно иметь при себе для обращения в налоговую службу – удостоверение о многодетности.

Больше детей меньше налогов

Все семьи, которые воспитывают трех и более детей, находятся на попечительстве у самого президента. Он контролирует все, что касается таких семей: законы, их выполнение, поправки, вносит предложения.

Совсем недавно в силу вступило новое законодательство, по которому, налоги по имуществу стали начислять исходя из кадастровой стоимости. Удовольствие вышло недешевое. Главой государства были внесены поправки, благодаря которым удалось снизить нагрузку на бюджет семьи.

вычет площади для квартиры многодетной семье

- На одного несовершеннолетнего члена семьи вычитают 5 кв. м. родительской квартиры.

- Следует помнить, что при расчете налога применяют еще и 20 кв.м. на квартиру.

вычет площади для частного дома многодетной семье

- На одного несовершеннолетнего члена семьи вычитают 7 кв. м. родительского дома.

- Следует помнить, что при расчете налога применяют еще и 50 кв.м. на дом.

Приводим пример:

В семье четверо малышей. Родители с детками поживают в доме площадью 100 кв.м. Берем во внимание кадастровую стоимость имущества 3 млн. р. Ставки разнятся по регионам, в среднем это 0,1%.

Без применения льготных условий, семье нужно уплатить 3 т.р. Согласно законодательству вынимаем 50 кв.м., а это половина суммы. Затем 7 х 4= 28 кв.м. Выходит 100 – 50 — 28=22 кв.м. Далее 3 млн. р х 22 % (кв.м.

)=660 т. р х 0,1% = 660 р.

Без применения льготы сумма увеличивается 100 – 50 = 50 кв.м. 3 млн. р х 50% (кв.м.) = 1500 млн. р. х 0,1% =1500 р.

Как видим, льготы существенно уменьшают сумму к уплате по налогу.

Заключение:

Исходя из выше приведенной информации следует, что государство не просто переживает о том, как живут семьи с большим количеством детей. Президент во главе правительства, регионы, заботятся о многодетных семьях. Разработан ряд программ, законов, которые если не освобождают от уплаты налогов полностью, так сводят их к минимуму.Воспользоваться льготами, государственной помощью могут абсолютно все семьи. Тут главное не лениться, собрать нужный пакет документов, вовремя обратиться за помощью. Надеемся, что наш материал помог вам принять правильное решение.

Источник: https://luckclub.ru/nalogi-mnogodetnym-lgoty-2020-bolshe-detej-menshe-nalogov

Подоходный Налог Многодетным Семьям 2020

В отношении земельного налога произошло еще одно приятное изменение – введено ограничение на его предельный рост. По сравнению с предыдущим налоговым периодом сумма налога не должна увеличиться более, чем на 10% (п. 17 ст.

396 НК РФ). Не подпадают под это правило только земельные участки, приобретаемые для жилищного строительства (не индивидуального), при расчете налога за которые применяются повышающие коэффициенты (п. 15, п. 16 ст. 396 НК РФ).

Так, в отношении имущественного налога установлен дополнительный вычет для семей, имеющих трех и более несовершеннолетних детей. По общему правилу налогом не облагается площадь в 10 кв. м для комнаты, 20 кв. м для любой квартиры и 50 кв. м для частного дома (п. 3, п. 5 ст.

403 Налогового кодекса). Это значит, что если площадь квартиры составляет 65 кв. м, то налог исчисляться будет только на 45 кв. м. Для многодетных же семей облагаемая площадь уменьшается на 5 кв. м в отношении квартиры (а также части квартиры или комнаты) и на 7 кв.

м для частного дома в расчете на каждого несовершеннолетнего ребенка, то есть минимум на 15 кв. м и 21 кв. м соответственно (п. 6.1 ст. 403 НК РФ). Таким образом, по условиям вышеуказанного примера для многодетной семьи налогом будет облагаться не 45 кв.

м квартиры, а только 30 кв. м.

На какие налоговые льготы могут рассчитывать многодетные семьи в 2020 году

Каждый регион вправе трактовать понятие многодетности по-своему.

Объясняется это многонациональным составом населения нашей страны, различиями в культурных традициях и демографической обстановке отдельных территорий.

Определение многодетной семьи должно быть закреплено в региональном законодательстве. Так, для Москвы это закон №60 от 23.11.2005г. «О социальной поддержке семей с детьми в г. Москва».

- Отмена сбора для транспортных средств определенной мощности. Так, в Краснодарском крае многодетная семья не платит налог за легковой автомобиль или автобус мощностью менее 150 л. с. При этом льгота может быть применена только к одному транспортному средству на выбор.

- Освобождение от транспортного налога только для одного из родителей. Подобная льгота применяется в г. Москве, причем мощность автомобиля значения не имеет.

- Предоставление скидки на уплату налога. Например, в республике Татарстан многодетные семьи уплачивают налог за автомобиль со скидкой 50%.

Рекомендуем прочесть: Правило Получения Субсидии По Молодой Семье 2020

Подоходный Налог Для Многодетных Семей В 2020 Году

Работающий человек может быть родным родителем и: Действие льготы распространяется на обоих супругов, содержащих детей, отвечающих за материальное благополучие. Какую родители в итоге обретут сумму, решают не они самостоятельно, не компания-работодатель, выступающая в роли налогового агента.

Семьи, в которых воспитывают много детей, являются для страны особо ценными. Для них установлены разнообразные меры соцподдержки, в том числе налоговые льготы на детей.

Такие меры предоставляются на уровне Федерации и регионов.

Для того чтобы понять, какие льготы по налогам для многодетных семей предусмотрены в России, нужно определить, какие семьи могут претендовать на получение необходимого статуса.

Семейный капитал — назначение семейного капитала — распоряжение семейным капиталом — досрочное распоряжение семейным капиталом Льготы при приобретении жилья — льготные кредиты и субсидии — помощь в выплате кредитов — другие жилищные льготы Еженедельный оплачиваемый выходной Льготы при воспитании и обучении детей — дома — в детском саду — в школе — в ВУЗе или техникуме Льготы при уплате налогов Льготы для многодетных матерей — досрочная пенсия — выплата и пенсия для награжденных орденом Матери Многодетные семьи имеют множество льгот.

На 45 процентов при наличии права на снижение установленной ставки единого налога одновременно по нескольким вышеуказанным основаниям; на 100 процентов для родителей (усыновителей, удочерителей), являющихся инвалидами I и II группы и воспитывающих несовершеннолетних детей и (или) детей, получающих образование в дневной форме получения образования, при условии, что супруг (супруга) (при его (её) наличии) плательщика также является инвалидом I или II группы (при представлении удостоверений инвалида или пенсионных удостоверений, содержащих данные о назначении их владельцам соответствующей группы инвалидности, копии свидетельства о рождении ребенка и (или) справки (ее копии) о том, что ребенок является обучающимся и получает образование в дневной форме получения образования).

Какие есть налоговые льготы для многодетных семей в 2020 году

Вычеты предоставляются до совершеннолетия детей либо до достижения ими возраста 24 лет при обучении на очных отделениях. Для детишек с инвалидностью льгота сохраняется до 24 лет при установлении 1 или 2 группы инвалидности.

Помимо выплат на детей, многодетным семьям, чей доход ниже прожиточного минимума, положены дополнительные гарантии и компенсации. Такие меры социальной поддержки полностью освобождены от обложения налогами, взносами и сборами.

Налоговые вычеты для многодетных семей 2020 2020 год

«Мы предлагаем дополнительно освободить от налога на имущество по пять квадратных метров в квартире и по семь квадратных метров в доме на каждого растущего в многодетной семье ребёнка. Таким образом, если сейчас налогом не облагаются 20 метров площади квартиры, то в семье с тремя детьми налоговая льгота коснётся ещё плюс 15 метров», — разъяснил Володин.

Например, не платят налог на землю многодетные семьи Краснодарского края и Саратовской области. Однако данная льгота не распространяется на участки площадью свыше 1000 м 2 , а также предназначенные для осуществления предпринимательской деятельности.

Рекомендуем прочесть: Требования К Печати Ип В 2020

Платят ли многодетные подоходный налог

- Налоговые преференции распространяются на такие суммы:

- 1-й ребенок — 1,4 тыс. руб.

- 2-й ребенок — инвалид — 12 тыс. руб.

- 3-й ребенок — 3 тыс. руб.

- Итого: 16,4 тыс. руб.

- Зарплата с применением налоговой преференции составит:

Сразу необходимо отметить, что на федеральном уровне в России нет определения многодетности.

Каждый регион самостоятельно определяет данную категорию лиц и полагающиеся им социальные привилегии. За редким исключением.

Расчет подоходного налога для многодетной матери 2020

Налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета.

Налоговые вычеты, положенные сотруднику при наличии детей, рассматриваются как стандартные. Снижение подоходного налога для работников, имеющих детей, зависит от их числа и происходит с соблюдением следующих правил.

Исключением в ограничении возраста являются случаи, когда молодой человек получает образование в высшем учебном заведении и является инвалидом.

За него родители получают налоговый вычет до достижения им 24-летнего возраста.

Многодетным предоставляется льгота по транспортному налогу

Услуга предоставляется по экстерриториальному принципу, обратиться за получением можно в любой удобный МФЦ независимо от места регистрации в Санкт-Петербурге. При подаче документов рекомендуется предоставить все свидетельства многодетной семьи и все свидетельства о рождении детей до 18 лет.

Документы, необходимые для оформления свидетельства многодетной семьи и заявления на получение льгот по транспортному налогу можно посмотреть на Портале государственных и муниципальных услуг Санкт-Петербурга в разделе «Все услуги МФЦ».

Налоги для многодетных семей в 2020 году

Каждый россиянин, работающий официально, независимо от возраста и пола, вынужден платить налог на доход с физических лиц (НДФЛ), предусмотрены законом и другие налоговые выплаты.

Между тем, некоторым категориям граждан государство облегчает налоговое бремя, касается это и многодетных семей, которые могут рассчитывать на получение налогового вычета. НДФЛ за работодателя выплачивает работодатель, путем вычета необходимой суммы из заработной платы.

В следующем году работники, имеющие право воспользоваться льготой, могут вернуть часть средств, но это не означает, что деньги поступят в полном объеме на счет, хотя и такая возможность есть, если вычет оформляется непосредственно в налоговом органе.

Что касается работодателей, то они чаще всего сокращают сумму взимаемого налога, до момента, пока не будет достигнута максимальная сумма. Это и есть налоговый вычет, на который могут рассчитывать многодетные, остается выяснить. Как его правильно оформить, и какие документы могут понадобиться.

В Москве, где земля стоит дорого, родители, воспитывающие 3-х и более детей, налоговая база может быть снижена на 1 миллион рублей, а во многих подмосковных городах она снижается наполовину, но это касается только случаев, когда величина дохода на каждого члена семьи меньше установленной местными законодательными актами.

Действие льготы распространяется на обоих супругов, содержащих детей, отвечающих за материальное благополучие. Вычетом по НДФЛ можно воспользоваться до достижения ребенком 18 лет, в случае с ребенком-инвалидом, если он продолжает учебу на очном отделении вуза или техникума — до 24 лет.

Рекомендуем прочесть: Единовременное Пособие В 2020 За Второго Ребенка

К примеру, ребенок-инвалид, являющийся третьим, даст право на вычеты в сумме 15 рублей.

Вычет полагается на третьего и следующих детей даже в случае, когда предыдущие дети стали совершеннолетними и потеряли право на такую меру поддержки.Сумма мер поддержки увеличивается в два раза, если детей растит один родитель например, наступила смерть супруга.

Подоходный налог с зарплаты в 2020 году россии многодетных семей

Возмещение можно получать ежемесячно или раз в год. Если выплаты ранее не были получены, то следует оформить соответствующих запрос на перечисление положенных денежных средств в налоговой администрации по месту регистрации. Законодательно установлено, что возвращают неучтенные выплаты только за последние три года.

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Подоходный налог с зарплаты в 2020 году россии многодетных семей». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Подоходный налог у многодетной матери 2020 года

- Бухгалтер на работе человека производит отчисление в бюджет определенных сумм из заработка. Остальное труженик получает на руки.

- Если у человека есть льготы, то налогооблагаемая сумма уменьшается на величину преференции.

Характер и размеры налоговых льгот для многодетных семей по остальным видам налогов устанавливаются региональными властями. Они же определяют, от уплаты каких налогов эти семьи освобождаются вовсе.

Объясняется это тем, что большая часть налогов, предъявляемых физическим лицам, уплачивается именно в региональные бюджеты.

Подоходный Налог В 2020 Для Многодетной Без Мужа

На вычет по НДЛФ может рассчитывать и ИП (индивидуальный предприниматель), являющийся многодетным родителем. Только в данном случае обращаться нужно непосредственно в отделение ИФНС.

Применение вычета начинается с месяца рождения или усыновления ребенка и продолжается до достижения им совершеннолетия либо его гибели.

Для детей, находящихся на попечительстве у какой-либо семьи, пособие прекращает выдаваться в момент произведения расторжения договора о попечительстве. Смерть ребенка может послужить причиной к прекращению выдачи родителям денежных средств.

Подоходный налог многодетным семьям 2020

Не принимается во внимание доходы такой семьи и критерий их нуждаемости в социальной поддержке.Некоторые льготы предоставляются исключительно семьям, в которых все её члены имеют гражданство Российской Федерации, а также зарегистрированы в Санкт-Петербурге.

Его размер на 2020 год установлен в сумме 148069 рублей 12 копеек. Срок выдачи сертификатов ограничен, его можно получить лишь до конца 2021 года.Денежные средства можно потратить строго по целевому назначению.Это улучшение условий проживания, дачное строительство, обучение детей.

Источник: https://nl-consalting.ru/odinokij-roditel/podohodnyj-nalog-mnogodetnym-semyam-2019