Что Заполняется В Декларации 3 Ндфл Вычет За Предыдущие Годы 2020

Налоговая декларация 3-НДФЛ в 2020 году и порядок ее заполнения

Обратите внимание: обычный срок подачи декларации при продаже недвижимости или транспорта перенесен с 30 апреля на 30 июля 2020 года из-за коронавируса. Об этом ФНС сообщила на своем сайте.

С наступлением каждого нового календарного года начинается так называемая декларационная кампания: налогоплательщики оформляют и сдают в налоговую инспекцию отчеты о своих доходах. Цели при этом преследуются разные:

- рассчитать и внести в бюджет государства налог на полученный доход;

- возвратить часть выплаченного ранее налога на доходы (получить стандартные, социальные или имущественные вычеты).

Случается, что гражданин не знает законов и не подозревает о том, что он обязан сдавать 3-НДФЛ в 2020 году. Тогда налоговая служба напомнит ему об этом.

Заполнить 3-НДФЛ онлайн за 149 рублей

ПРИМЕР 1. Сивцев Иван Петрович получил в наследство старенький домик с земельным участком на окраине города. Расположение усадьбы очень удачное, поэтому на домик сразу нашлись покупатели.

Иван Петрович получил деньги, оформил документы и живет спокойно.

Если он не оформит 3-НДФЛ в 2020 году вовремя, то ему из налоговой инспекции придет уведомление с напоминанием о необходимости сдать декларацию и оплатить налог.

Налоговое законодательство обязывает сдавать декларацию 3-НДФЛ в 2020 году следующие категории граждан — физических лиц, если они:

- продали собственное жилье (дом, квартира, комната, доля в доме или квартире, дача, садовый домик), которым владели менее определенного законом срока (три или пять лет);

- получили доход от различных подработок и оказания платных услуг;

- продали земельный участок, отведенный под жилищное строительство;

- получили подарок в виде недвижимого имущества, транспортных средств, акций, паёв от лица, не являющегося близким родственником;

- продали иное имущество (автомобили и другие транспортные средства, нежилые помещения и прочее);

- получили выигрыши от организаторов лотерей и тотализаторов;

- сдавали в аренду собственное имущество и получали от этого доходы.

Бланк новой декларации 3-НДФЛ в 2020 году (в формате pdf)

Бланк новой декларации 3-НДФЛ в 2020 году (в формате excel)

Декларация составляется только в том случае, если из полученного дохода в течение года не удерживался налог, то есть, налогоплательщик не работал с налоговым агентом.

Например, из дохода в виде заработной платы налог удерживается и перечисляется в бюджет работодателем, который выступает в роли налогового агента и несет полную ответственность за полноту, своевременность и правильность удержания налога.

ПРИМЕР 2. Травников Владимир Петрович в марте 2018 года купил автомобиль за 235 000 рублей, а в ноябре 2019 года его продал за 210 000 рублей.

Простой расчет показывает, что Травникову налог платить не придется, так как он воспользуется имущественным налоговым вычетом: 210 000 — 235 000 < 0. Налоговый вычет предоставляется в размере полученного дохода от продажи автомобиля, но не более 250 000 рублей.

Тем не менее, Владимир Петрович обязан оформить и сдать налоговую декларацию 3-НДФЛ в 2020 году, иначе ему будут предъявлены штрафные санкции.Ко второй категории налогоплательщиков, участвующих в декларационной кампании, относятся физические лица, которые желают получить обратно перечисленные ранее налоги. Законодательство дает такую возможность гражданам. Называется это налоговыми вычетами.

Вычеты бывают:

- стандартные (на себя и своих несовершеннолетних детей);

- социальные (на лечение, обучение, пожертвования, независимую оценку квалификации и некоторые другие социальные нужды налогоплательщика);

- имущественные.

Стандартные налоговые вычеты, как правило, предоставляются налоговым агентом: по заявлению налогоплательщика работодатель не облагает налогом определенную сумму заработной платы. Но бывают случаи, когда работники бухгалтерии неправильно исчисляют налог, без предоставления налогового вычета.

Или сам работник вовремя не представил необходимые документы, так как стандартные вычеты применяются исключительно по личному заявлению. Тогда гражданин имеет право получить излишне удержанную сумму налога на свой банковский счет.

Но для этого он обязан оформить налоговую декларацию по форме 3-НДФЛ в 2020 году.

Социальные и имущественные налоговые вычеты также можно получить только после заполнения декларации.

Основные требования к заполнению декларации 3-НДФЛ в 2020 году

Ежегодно Правительство вносит какие-либо поправки в состав этого документа. Поэтому первое, что должен сделать налогоплательщик перед началом заполнения декларации, — это уточнить, соответствует ли бланк тому году, за который составляется отчет.

Так, декларация 3-НДФЛ в 2020 году составляется по форме, утвержденной Приказом ФНС от 07.10.2019 № ММВ-7-11/506@.

Второй шаг — решить для себя, каким способом будет заполнена декларация. Существует три метода формирования этого документа:

- заполнить вручную бланки декларации;

- занести данные в программу «Декларация» на компьютере и распечатать страницы на принтере;

- оформить отчет в личном кабинете на сайте Федеральной налоговой службы и отправить его в свою инспекцию в электронном виде;

- заполнить декларацию в платных онлайн-сервисах.

При первом методе бланки берут в налоговой инспекции или скачивают на специализированных сайтах. Для заполнения используют ручки с черной или синей пастой. В процессе работы цвет пасты менять нельзя.

Категорически запрещается зачеркивать или замазывать корректором данные. Такая декларация будет сразу отклонена инспектором.

Поэтому желательно иметь запасной комплект бланков, чтобы была возможность заменить испорченные листы в декларации 3-НДФЛ в 2020 году.

При скреплении заполненных бланков степлером надо следить, чтобы не допустить деформации штрих — кодов в левом верхнем углу каждой страницы.

Все стоимостные показатели указываются в рублях и копейках. Если доход получен не в России, то до его пересчета в рубли указывают в иностранной валюте. Суммы налога на доходы физических лиц исчисляются и указываются в полных рублях. Порядок округления до полного рубля общепринятый: сумма от 1 до 49 копеек включительно отбрасывается, а всё что свыше — считается полным рублём.

Например, сумма налога составила 12562 рубля 25 копеек. В декларации надо записать 12 562 рубля. А если сумма налога будет 12 562 рублей 50 копеек, то в декларацию заносится 12 563 рубля.

При заполнении 3-НДФЛ в 2020 году в программе «Декларация» алгоритм работы несколько иной:

- скачать программу на компьютер;

- заполнить все необходимые разделы программы;

- проверить правильность заполнения;

- распечатать на принтере;

- поставить на каждой странице дату заполнения и личную подпись;

- сдать декларацию 3-НДФЛ в 2020 году в налоговую инспекцию.

При распечатке необходимо придерживаться требований инструкции:

- Печать только на одной стороне листа.

- Чернила в принтере должны быть черного или синего цвета.

Для использования третьего метода заполнения отчетности надо иметь личный кабинет на официальном сайте Федеральной налоговой службы. В личном кабинете налогоплательщика имеются все его основные данные: точные фамилия, имя и отчество, адрес регистрации, ИНН, номер, дата и место выдачи паспорта.

Кроме того, если налогоплательщик имеет доход, из которого налог удерживает налоговый агент (работодатель, например), то в Личном кабинете отражаются все справки формы 2-НДФЛ. При необходимости программа самостоятельно перенесет данные из этих справок в декларацию.

Вся документация, которая должна быть приложена к декларации, сканируется и представляется в электронном виде. Требования к отсканированным документам:

- качество изображения должно быть четким;

- печати на документах также должны быть не смазаны и хорошо читаться;

- «вес» документов не должен превышать необходимые размеры (указаны на сайте).

Заполненная декларация 3-НДФЛ в 2020 году подписывается электронной подписью и отправляется в налоговую инспекцию по электронной связи.

Сроки и порядок сдачи декларации 3-НДФЛ

Налоговое законодательство устанавливает строгий порядок для тех налогоплательщиков, которые обязаны отчитываться в получении доходов.

Такие декларации необходимо сдать в налоговую инспекцию не позднее 30 апреля того года, который следует после отчетного.

Однако 3-НДФЛ в 2020 году сдается за 2019 год в период с 1 января по 30 июля 2020 года. Перенос сроков вызван эпидемией коронавируса.

При этом следует помнить, что налоговые декларации сдают не только физические лица, но и работники различных предприятий и учреждений, а также индивидуальные предприниматели. Поэтому не следует откладывать сдачу своей декларации до последнего момента, лучше сделать это заранее.

Граждане, не обязанные оформлять налоговые декларации по форме 3-НДФЛ в 2020 году, но желающие получить различные налоговые вычеты, могут сдавать их в течение всего календарного года. Для них налоговый кодекс определенных сроков не устанавливает.

Есть ограничения в получении социальных вычетов: возврат налога за обучение и лечение можно получить только в том году, в котором происходило это социальное событие.

ПРИМЕР 3. Турбинова Мария Григорьевна заработала за 2019 год 110 000 рублей, из которых у нее удержали 14 300 рублей налога. В течение года она болела и частично лечилась в платной клинике. За лечение заплатила 150 000 рублей. Оформив декларацию и сдав её в налоговую инспекцию в любое время 2020 года, Мария Григорьевна получит возврат налога на банковский счет в сумме 14300 рублей.Объясняется это следующими требованиями закона:

- Лечение простое (не дорогостоящее), поэтому ограничивается 120 000 рублей, а не фактически оплаченной суммой в 150 000 рублей.

- Возврат налога производится в размере той суммы, которая удержана у налогоплательщика в отчетном (2019) году — 14 300 рублей, а не расчетной: 120 000 * 0,13 = 15 600 рублей. «Недополученная» сумма налога (15 600 — 14 300 = 1 300) на следующий год не переносится.

Закон требует, чтобы декларация 3-НДФЛ в 2020 году (как и в любом другом налоговом периоде — календарном году) была составлена по принципу: один налогоплательщик — одна декларация.

Это означает, что в отчетном документе физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода. Повторная декларация может быть только корректирующей: можно что-то добавить или что-либо исправить в ней.

ПРИМЕР 4. Фарафонова Нина Ивановна в феврале 2019 года продала квартиру за 2 500 000 рублей, а в ноябре этого же года купила дом с земельным участком, заплатив за него 2 000 000 рублей. В этом же году Нина Ивановна прошла простое лечение в платной клинике, оплатив за медицинские услуги 50 000 рублей. Заработок ее составил 380 000 рублей, из которого удержан налог 49 400 рублей.

Оформив и сдав налоговую декларацию по форме 3-НДФЛ в 2020 году, Нина Ивановна получила следующие результаты:

- Налог на продажу квартиры: 2 500 000 — 1 000 000 = 1 500 000 * 0,13 = 195 000 рублей.

- Налоговый вычет за дом: 2 000 000 * 013 = 260 000 рублей.

- Возврат налога за лечение: 50 000 * 0,13 = 6 500 рублей.

- Всего налога: 195 000 + 49 400 = 244 400 рублей.

- Всего налога к возврату: 260 000 + 6 500 = 266 500 рублей.

- Возвращено налога на банковский счет: 244 400 рублей (6 500 + 237 900).

- Остаток имущественного налогового вычета на приобретение дома, перенесенного на следующий год: 260 000 — 237 900 = 22 100 рублей.

Имущественные налоговые вычеты на приобретение жилья, недополученные по декларации 3-НДФЛ в 2020 году, переносятся на последующие периоды.

Образцы заполнения 3-НДФЛ в 2020 году

Приводим образцы заполнения деклараций 3-НДФЛ в 2020 году:

Образец заполнения 3 НДФЛ в 2020 году при продаже квартиры

Образец заполнения 3 НДФЛ в 2020 году при продаже квартиры с уплатой налога

Образец 3-НДФЛ в 2020 при продаже и покупке жилья в одном году

Образец декларации 3-НДФЛ в 2020 году при продаже земельного участка

Образец заполнения 3 НДФЛ в 2020 году при продаже земельного участка с уплатой налога

Образец декларации 3-НДФЛ в 2020 году для получения вычета за обучение

Образец декларации 3-НДФЛ в 2020 году за дорогостоящее лечение

Образец декларации 3-НДФЛ в 2020 году за лечение

Образец декларации 3-НДФЛ в 2020 году при продаже машины

Образец заполнения 3 НДФЛ в 2020 году при продаже машины с уплатой налога

Образец 3-НДФЛ в 2020 году для получения вычета за покупку квартиры

Образец декларации 3-НДФЛ в 2020 году за покупку квартиры в ипотеку

Источник: https://nalogu-net.ru/nalogovaya-deklaraciya-3-ndfl-v-2020-godu-i-poryadok-ee-zapolneniya/

Вычет за предыдущие периоды в 3 ндфл 2020

По прибыли, полученной от продажи ценных бумаг.

- 4.1 Новое в 3-НДФЛ

- 4.2 Прощение и уменьшение налогов

- 5.2 Изменения при уплате НДФЛ

- 5.1 Повышение НДС

- 5.3 Введение нового налога для самозанятого населения

Актуальные налоговые вычеты в 2020 году Стандартные Эти вычеты могут быть представлены отдельным категориям граждан, перечисленным в НК РФ.

Соответственно, каждой группе лиц прописаны определенные предельные суммы.

Заполнение декларации 3-НДФЛ на имущественный вычет второй год

Пример 1 Корнеева Анна купила комнату за 1 200 000 рублей в 2010 году.

Важно! В случае вычета по процентам это правило не действует. Согласно вычет за расходы по ипотечному кредиту не предоставляются по другому объекту недвижимости.

Иными словами, если ваши расходы на проценты были меньше 3 000 000, то остаток останется неиспользованным и будет списан. Для получения налога на второй и последующие года подается декларация 3-НДФЛ вместе с документами, которые изменились с прошлой подачи: справка 2-НДФЛ; справка из банка об уплаченных процентах (если имел место кредит)

Получение вычета за 3 прошедших года

Остаток льготы перейдет на 2020 и последующие года.

Наличие в годах, за которые заявляется вычет, налогооблагаемого дохода.

Получить вычет за прошедшие года можно, только если в указанных периодах есть налогооблагаемый доход. В противном случае возмещать будет нечего. Елисеева М.К. в 2013 году купила квартиру и в 2015 году вышла в декрет.

За вычетом она решила обратиться только в 2020 году. Но, так как в последние три года (2017, 2016 и 2015гг.) она находилась в декрете и не имела дохода, облагаемого НДФЛ, вычет за указанные периоды она получить не сможет.

Заполнение декларации необходимо начать с наиболее раннего периода. Если вычет будет получаться за 2017-2015 года, то начать заполнение нужно с декларации за 2015 год, затем перейти к отчетности за 2016 и потом за 2017 год.

Рекомендуем прочесть: Тюрма белый лебедь

Остаток вычета, образовавшийся после заполнения последней декларации (за 2017 год), перейдет на следующие года (2018, 2020 и т.д.) до полного исчерпания.

Вычет по предыдущим годам в декларации 3-НДФЛ

А есть ещё самозанятое население, осуществляющее самостоятельное декларирование:

- нотариусы;

- представители творческих профессий и т. д.

- индивидуальные предприниматели;

- адвокаты;

Для всех этих случаев законодателем разработана форма 3-НДФЛ, на основе которого производится налогообложение. Документ является основанием для подтверждения налоговой базы физического лица, а также для получения предусмотренных льгот.

Суммы вычета хватит на погашение 1-2 ежемесячных платежей по кредиту Налоговый возврат для целей заполнения 3-НДФЛ:

- уменьшение размера НДФЛ;

- возврат части денежных средств, ранее уплаченных как НДФЛ.

Для получения возврата необходимо:

- иметь облагаемые доходы.

- быть гражданином РФ;

Законодательством предусмотрены такие виды вычетов, как:

- имущественные (ст.

- стандартные (ст. 218 НК РФ);

Как получить налоговый вычет по предыдущим годам?

Правильно его будет назвать налогом на доходы физических лиц, или НДФЛ.

Ставка этого налога для граждан России составляет 13%. Как правило, НДФЛ удерживается налоговыми агентами, которыми являются работодатели.

На сегодняшний день существует пять видов налоговых вычетов:

- стандартные;

- профессиональные;

- имущественные;

- вычеты по ценным бумагам.

- социальные;

Для того, чтобы воспользоваться имущественным вычетом и возвратить удержанный подоходный налог, необходимо заполнить декларацию 3-НДФЛ.

Новая форма налоговой декларации 3 НДФЛ в 2020 году

Если вы уже заполняли отчет раньше, с новым бланком не должно возникнуть сложностей.

Особенно, если работать в специализированной программе или через Личный кабинет.

Важно! ФНС обещает выпустить обновленную программу к началу декларационной кампании. Скачать декларацию 3-НДФЛ 2020 в том виде, как она приведена в приказе, можно . Старый утрачивает силу с 01.01.2020.

С этого же дня действуют новые правила. Важно! Обновленная форма применяется только к отчетному периоду 2020 г.

Если вы планируете сдавать декларацию сразу за 3 периода, данные по 2016-2017 гг. необходимо заполнять в соответствующих старых формах.

Пример В 2020 г. Валентина Васильевна собирается получить вычет за свое второе высшее образование, на которое она потратила 3 года. В ФНС женщина готовит сразу 3 декларации, за периоды с 2016 по 2020 гг. Каждый отчет Валентина Васильевна заполняет на бланке, соответствующем отчетному году: за 2020 г.

Вычет по предыдущим годам и остаток имущественного налогового вычета, перешедший с предыдущего года в 3-НДФЛ

Пример 1 Гаврилова Ольга обучается на дневном отделении вуза и заплатила за первый год обучения 40 000 рублей. Она платит НДФЛ, т. к. работает в вечернюю смену помощником бухгалтера.

Согласно максимальный вычет за расходы на свою учебу составляет 120 000 рублей, но фактические расходы Гавриловой меньше — только 40 000, значит, и ее база обложения будет уменьшена на 40 000. Второе ограничение — сама база обложения.

Если она меньше вычета, то и возврат будет рассчитываться по базе. Пример 2 Гаврилова Ольга платит 150 000 рублей за свою учебу. Ее доходы за календарный год составили 100 000 рублей, т.

к. реально оплачивает ее обучение супруг. Первый лимит — фактические расходы и максимальная сумма. Фактические расходы Гавриловой — 150 000, а максимальное возмещение по — 120 000 рублей.Следовательно, для расчета берется максимальное значение компенсации. Второй лимит — база. У Гавриловой база меньше, чем максимум вычитаемой суммы, следовательно, для исчисления берется база.

Что Заполняется В Декларации 3 Ндфл Вычет За Предыдущие Годы 2020

Вы уже обращались в налоговую за получением вычета.

В первый год сумма, с которой вы получили вычет равнялась 200 000. (то есть это сумма вашего заработка за год, которая облагается налогом).

Во второй год эта сумма предположим уже была 250 000. Складываем 200 000 и 250 000, получаем 450 000. теперь 1 450 000 — 450 000 = 1 000 000.

Это и есть сумма, перешедшая с другого года.

- Максимальный предел скидки равен 2 000 000 рублей. В тех случаях, когда стоимость имущественного объекта составляет более двух миллионов, претендент на вычет по закону может рассчитывать только лишь на компенсацию равную 13% от максимально допустимого предела – 260 000 рублей. Лимит вычета равен 3 000 000 рублей. Многие физические лица по причине высоких цен на недвижимость берут ипотеку либо же какой-либо другой вид займа.

Согласно Налоговому кодексу, у ряда граждан есть возможность оформить вычет за предыдущие годы по 3-НДФЛ.

Образец и пример заполнения Приложения 7 декларации 3-НДФЛ на имущественный вычет

Порядок заполнения Приложения 7 в 3-НДФЛ зависит от того, первый ли год вы подаете форму на вычет или продолжаете получать его с прошлых лет. Если в 2020 году вы впервые подаете документы на возврат, то заполнить лист просто — по имеющимся документам на квартиру.

Если же вы получили возврат хотя бы за 1 год, то для дальнейшего заполнения вам потребуется декларация с прошлого года.

А если вы сдаете для возврата по процентам — то заполнение требует еще большего внимания. Важно! Если вы потеряли бланк за прошлый период, то узнать остаток вычета можно в ИФНС, но инспектор только назовет вам сумму, а получить дубликат старой декларации не получится.

Источник: http://kupyury.ru/vychet-za-predyduschie-periody-v-3-ndfl-2019-91042/

Налоговый вычет по предыдущим годам 3-НДФЛ — Портал юридической поддержки населения

(10 5,00 из 5)

Загрузка…

Согласно Налоговому кодексу, у ряда граждан есть возможность оформить вычет за предыдущие годы по 3-НДФЛ. Чтобы некоторое время в будущем не платить налог или вернуть часть уже уплаченной суммы, требуется должным образом оформить документы. В том числе заполнить декларацию 3-НДФЛ.

Зачем нужна декларация по форме 3-НДФЛ

Все официально трудоустроенные и получающие доходы граждане обязуются уплачивать налоги. Подоходный налог имеет строго фиксированную ставку – 13%, при этом к категории дохода на основании нормативных актов относится не только заработная плата, а и:

- Полученный доход от сдачи в аренду жилых или коммерческих помещений;

- Получение ценного имущества от человека, с которым одариваемого не связывают кровные узы;

- Выигрыши в лотереи, полученная от операций с ценными бумагами прибыль и пр.

Во всех этих случаях требуется заполнять декларацию 3-НДФЛ, на основании чего с полученного человеком дохода будет списываться подоходный налог. Однако это не основная функция документа, декларация также используется в роли подтверждения налоговой базы для физического лица. Уже на основании нее можно рассчитывать на получение льгот и компенсаций.

Все плательщики НДФЛ в ряде ситуаций могут претендовать на получение вычета. Это не полностью вся уплаченная сумма налогов, а лишь часть подоходных отчислений в рамках календарного года.

В России действуют 6 вычетов, 4 из которых – самые востребованные среди населения:

- Стандартный (базовый). В числе его получателей – родители несовершеннолетних детей (в том числе их опекуны), военные, ветераны и инвалиды. Вычет по предыдущим годам в этом случае не предоставляется, выплата выдается ежемесячно;

- Имущественный. В этом случае есть два важных аспекта: лимит на стоимости купленного объекта равен 3 миллиона рублей и получить его можно только раз в жизни. Пока человеку не возместят положенные ему 390 тысяч, документы на вычет могут быть поданы несколько раз подряд;

- Профессиональный. Положен репетиторам, адвокатам и пр. представители профессий в этой отрасли. Эта категория вычетом тоже возмещается ежемесячно, поэтому переноса суммы за прошлые года здесь нет;

- Социальный. Льготу за потраченные на лечение или обучение своего близкого родственника или себя можно получать ежегодно, если сумма не превышает лимит в 120 000 рублей.

Чтобы оформить любой из этих вычетов, гражданин в обязательном порядке заполняет декларацию 3-НДФЛ.

СКАЧАТЬ Декларацию 3-НДФЛ за 2020 году

Что такое вычет по предыдущим годам и откуда он берется?

Если человек не использует заемные средства при покупке имущества, в рамках имущественного вычета он может рассчитывать максимум на 260 000 рублей. Это ровно 13% от 2 миллионов рублей, лимит увеличивается до 3 миллионов, если привлекаются кредитные средства.

В рамках одного календарного года налогоплательщик не может получить сумму вычета, превышающую величину уплаченного им в этом году НДФЛ. Поэтому формируется вычет по предыдущим годам, который заявитель получает по частям до тех пор, пока не закроет весь доступный ему лимит.

Пример 1. У Михаила ежемесячная заработная плата равна 25 000 рублей, что в пересчете на 12 месяцев – 300 тысяч каждый год. Его работодатель за эти 12 месяцев удержит с заработной платы 13% НДФЛ или 39 000 рублей. Лимит вычета для Михаила – 260 000 рублей, но в рамках года он не может получить их все, т.к. с него не удержали в казну такую сумму налога. Чтобы решить подобную ситуацию обоюдовыгодно, 39 000 рублей Михаил получает в 2019 году, оставшиеся 221 000 рублей вычета будут перенесены на следующие несколько лет.Пример 2. Мария получает высшее образование, в вечернее время она подрабатывает помощником бухгалтера. За первый год обучения в ВУЗе она заплатила 40 тысяч рублей, максимально в рамках данного вычета она может претендовать на возмещение 120 тысяч рублей. При этом в рамках календарного года ее заработная плата составила 180 тысяч рублей, из которых вычтено 23 400 рублей НДФЛ. Поэтому в первый год она может претендовать на возмещение этой суммы, остальные 16 600 рублей она получит в следующем.

Рекомендации, как подсчитать положенную сумму по вычетам за прошедшие года

Вариантов есть несколько. Первый и самый простой – обратиться в отделение налоговой лично с паспортом. Здесь можно получить данные по бланку декларации за текущий и прошлый года.

Наличие паспорта и личного присутствия заявителя при обращении – обязательные моменты. Дополнительно в ФНС могут потребовать оформить запрос-заявление на получение сведений относительно остатка по вычету.

В среднем ответ готовят на протяжении 14 дней.

Если у вас на руках есть копия заполненной в прошлом отчетном периоде декларации 3-НДФЛ, уточнить данные об остатке можно из нее. Для этого обратите внимание на строку 2.10 листа И. Здесь указывается сумма остатка.

Пример 3. Наталья Игоревна в 2016 году стала собственником новой квартиры, стоимостью 3 миллиона рублей. Согласно заполненной ею декларации, официальная заработная плата составила:

- 300 000 рублей в 2016 году;

- 400 000 рублей в 2017 году;

- 500 000 рублей в 2018 году.

Сразу после оформления документов и официальной регистрации права собственности на объект она может получить вычет. За все эти три года с заработной платы гражданки было отчислено 156 000 рублей, однако получить их все сразу она не сможет – 104 000 рублей по-прежнему останутся в «запасе», т.е. перенесутся на следующий год.

Еще один вариант подачи документов на вычет и получения сведения относительно суммы перенесенного остатка – использование электронного портала ФНС. Однако для этого необходима регистрация на сайте и получение электронного ключа. После получения ключа ЭЦП налогоплательщик получает доступ ко всем функциям личного кабинета.

Таким образом имущественные вычеты – это реальная возможность получить обратно от государства часть уплаченных со своей заработной платы средств.

Здесь действует схема: чем больше заработная плата человека, тем больше налога с нее уходит в казну в рамках года и тем больший вычет он получит.

Но если за раз вернуть всю положенную сумму вычета не получается, средства переводятся частями.

Прочтите также: Как получить налоговый вычет на ребенка в 2020 году

(10 5,00 из 5)

Загрузка…

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Источник: https://vseolgotah.ru/facilities/vychet-po-predydushhim-godam-3-ndfl

Вычет по предыдущим годам декларации и сумма, перешедшая с предыдущего года

Такие странные понятия как “вычет по предыдущим годам декларации” и “сумма, перешедшая с предыдущего года” вызывают много вопросов при заполнении налоговой декларации 3-НДФЛ на возврат имущественного налогового вычета.

Чтобы раз и навсегда разобраться в этом, давайте ответим на вопросы:

- что такое вычет по предыдущим годам декларации

- откуда берется сумма, перешедшая с предыдущего года

- как это все рассчитывается

- как заполнить 3-НДФЛ (что и где писать в декларации, рассмотрим подробный пример)

Готовы? Вперед!!

Что такое вычет по предыдущим годам декларации

Начнем с того, что фраза «Вычет по предыдущим годам декларации» относится к теме имущественного вычета. А это означает, что можно вернуть подоходный налог (или ндфл) при покупке любого жилья:

- дома,

- квартиры,

- комнаты,

- земельного участка.

И снова возникают вопросы:

- что такое подоходный налог

- как его можно вернуть

Подоходный налог – это часть средств, которые физические лица платят государству со своих доходов. Правильно его будет назвать Налог на доходы физических лиц или НДФЛ.

Ставка этого налога для граждан России составляет 13%.

Как правило, НДФЛ удерживается налоговыми агентами, которыми являются работодатели.

Например, если Вы получаете заработную плату в 10 000 рублей, работодатель, скорее всего, удержит у Вас налог 13% (1300 рублей), и на руки Вы получите 8 700 рублей.

Этот подоходный налог, который у вас удержали, можно вернуть.

На сегодняшний день существует 5 налоговых вычетов:

- стандартные,

- социальные,

- имущественные,

- профессиональные

- и вычеты по ценным бумагам.

Для того, чтобы воспользоваться имущественным вычетом и возвратить удержанный подоходный налог, необходимо заполнить декларацию 3-НДФЛ.

С первым вопросом разобрались. Переходим ко второму.

Для большей наглядности предлагаю посмотреть видеоурок по этой теме или продолжить чтение статьи.

Откуда берется вычет по предыдущим годам декларации

На сегодняшний день сумма имущественного вычета составляет 2 000 000 руб. и 13% от этой суммы можно вернуть. А это 260 000 руб.

Теперь сравним со средней заработной платой. Допустим, она составляет 25 000 руб. в месяц или 300 000 руб. в год.

Удержанный НДФЛ за год 300 000 руб. * 13% = 39 000 руб.

Сравниваем налоговую льготу (2 000 000 руб.) и наш годовой доход (300 000).

Льгота более, чем в 6 раз больше нашего реального дохода за год. Как же быть?

За прошедший год можем получить возврат только с реальной суммы 300 000 руб., т.е. 39 000 руб.

Какая льгота у нас останется?2 000 000 – 300 000 = 1 700 000 руб.

Когда мы сможем ею вновь воспользоваться? Только в следующем году, когда у нас появится новый доход и, соответственно, удержанный НДФЛ!

ВНИМАНИЕ!

300 000 руб. – это и есть вычет по предыдущим годам декларации

1 700 000 руб. – это сумма, переходящая на следующий год.

Второй вопрос тоже разобрали. Идем дальше!

Как рассчитать размер вычета по предыдущим годам декларации

Ответим и еще на один популярный вопрос: «Откуда берется сумма, перешедшая с прошлого года?»

Простой пример мы уже рассмотрели выше. Давайте усложним задачу и произведем расчет.

Мы купили квартиру стоимостью 3 000 000 руб. Можем воспользоваться имущественным вычетом 2 000 000 руб.

В первый год (год покупки квартиры) наша зарплата составила 300 000 руб.

На следующий год мы заработали 400 000 руб.

А еще через год наш доход стал 500 000 руб.

Внимание! Декларацию мы подаем именно за этот 3-й год!

Решаем математическую задачку для 1-го класса:

Складываем наш доход за предыдущие года:

300 000 + 400 000 = 700 000 руб.

Именно эта сумма будет являться вычетом по предыдущим годам декларацииЕще раз повторю, что 500 000 руб. мы заработали за тот год, за который сейчас подаем декларацию 3-НДФЛ, т.е. это текущая сумма дохода, а не за предыдущий период.

Ну и еще небольшая задачка, теперь уже на вычитание:

2 000 000 – 300 000 – 400 000 – 500 000 = 800 000 руб.

Именно эта сумма будет являться остатком, переходящим на следующий год.

Здесь доход за текущий год мы учитываем, т.к. он будет использован в текущей декларации при расчете суммы возврата. Поэтому на следующий год вычет уменьшим на полученную сумму.

ПОВТОРЯЮ!

Вычет по предыдущим годам декларации 700 000 руб.

Сумма, переходящая на следующий год 800 000 руб.

Третий вопрос тоже разобрали. Идем дальше!

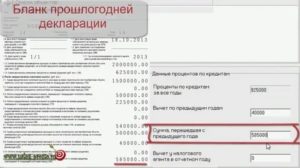

Пример заполнения декларации 3-НДФЛ

А теперь давайте рассмотрим живой пример, какие именно строки должны быть заполнены в декларации 3-НДФЛ. Условия задачи остаются прежние. Доход за предыдущие года был 300, 400 500 тысяч рублей соответственно.

Итак, 1-й год. Мы купили квартиру в прошлом году, и вычет за этот период получаем впервые.

Сумма фактически произведенных расходов на приобретения жилья – это размер налогового вычета, равный стоимости квартиры, ну или 2 млн. руб., если стоимость превышает эту сумму.

Размер налоговой базы – это наш доход за год: 300 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: 2 000 000 – 300 000 = 1.7 млн.

Заполняем данные за 2-й год.

Сумма фактически произведенных расходов на приобретения жилья –повторяем наш вычет из прошлогодней декларации.

Сумма имущественного вычета, принятая к учету за предыдущий налоговый период. Это наш вычет по предыдущим годам декларации. Раз в прошлом году доход был 300 000 руб., то и здесь пишем эту цифру.

Остаток имущественного налогового вычета, перешедший с предыдущего года: 1.7 млн. руб.

Размер налоговой базы – это наш доход за год: 400 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: Помните наше вычитание?Из суммы налогового вычета 2 млн. вычитаем наш доход за предыдущие годы (у нас было 300 тыс.) и за текущий (это 400 тыс.). Итого: 2 000 000 – 300 000 – 400 000 = 1 300 000

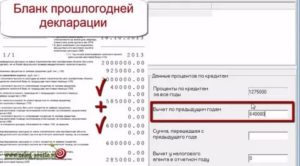

Ну и 3-й год.

Сумма фактически произведенных расходов на приобретения жилья –повторяем наш вычет из прошлогодней декларации

Сумма имущественного вычета, принятая к учету за предыдущий налоговый период. Это наш вычет по предыдущим годам декларации.Раз в прошлом году доход был 400 000 руб., а в позапрошлом 300 000. Суммируем эти цифры и пишем здесь 700 000 руб.

Остаток имущественного налогового вычета, перешедший с предыдущего года: 1.3 млн. рублей.

Размер налоговой базы – это наш доход за год: 500 000 руб.

Остаток имущественного налогового вычета, переходящий на следующий год: Помните наше вычитание?Из суммы налогового вычета 2 млн. вычитаем наш доход за предыдущие годы (у нас было 700 тыс.) и за текущий (это 500 тыс.). Итого: 2 000 000 – 300 000 – 400 000 – 500 000 = 800 000.

все последующие года декларация 3-НДФЛ заполняется по этой же схеме. И так мы продолжаем из года в год, пока полностью не вернем полагающийся нам налоговый вычет.

Если Вы хотите получить индивидуальный расчет в Вашем случае, Вы можете воспользоваться услугами нашего специалиста. Закажите скайп-консультацию или заполнение 3-НДФЛ прямо сейчас!

А теперь самостоятельно рассчитайте свой вычет по предыдущим годам декларации и остаток имущественного вычета, переходящий на следующий год.

Источник: https://nalog-prosto.ru/vychet-po-predydushhim-godam-deklaratsii-i-summa-pereshedshaya-s-predydushhego-goda/

Вычет за предыдущие годы 3 ндфл 2020 что писать

В программе декларация в эту графу необходимо вписать сумму, с которой вы возвращали подоходный налог на покупку жилья за все года, которые вы обращались в налоговую с этим вопросом. Давайте рассмотрим это на небольшом примере.

Чтобы узнать сумму переходящую с предыдущего года в декларации 3-НДФЛ необходимо

- Два года подряд гражданин подавал декларацию за 2016 и 2017 года в налоговую с целью возврата ранее уплаченного налога. В 2020 году при подаче декларации за 2020 год ему необходимо будет указать вычет по предыдущим годам. Жилье он покупал за 1 450 000 руб.

Важно! Подпункт 2 пункта 1 статьи 220 Налогового кодекса РФ устанавливает, что налогоплательщик, который не воспользовался правом на возврат средств в полном размере, может получить остаток в следующие отчётные периоды до полного его использования.

Все лица, получающие доходы, уплачивают соответствующие налоги. Подоходный налог физического лица составляет 13 процентов. Стоит отметить, что доходом является не только заработная плата или гонорар. Доходом, требующим уплаты налога, будет считаться:

Имущественный вычет

- на строительство или покупку жилья, а также земли для целей индивидуального строительства;

- на погашение процентов по ипотеке или иным целевым займам;

- на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) ипотечных займов.

Граждане, которым необходимо заполнить и передать в налоговую службу такой документ, как 3-НДФЛ, зачастую испытывают сложности с такими понятиями, как «перешедшая из предыдущего года сумма» и «вычет по предыдущим годам».

Данные словосочетания, на самом деле, являются стандартными и связаны с процессом возврата вычета имущественного (так как другие вычеты не переносятся).

В тексте мы разберёмся, что представляет собой возврат по предыдущим налоговым документам — декларациям, как рассчитать цифру, перешедшую с прошедших лет, и как заполняется в данной ситуации декларация – что и где нужно указать плательщику.

Вычет по предыдущим годам: как рассчитать

Когда Высотков будет заполнять декларацию за третий год, он вновь укажет все эти данные, и если его заработная плата не увеличится, после трёх лет остаток вычета составит миллион рублей. По указанной схеме гражданин будет заполнять все последующие декларации за будущие года, пока полагающийся ему налоговый вычет не будет возвращён в полном объёме.

Вычет за предыдущие года декларации

Для резидентов России подоходная ставка составляет 13%, для нерезидентов – 30%. Отметим, что первыми считаются лица, подряд проживающие в стране 183 дня в течение двенадцати месяцев.

Отлучаться на полгода, не теряя статуса, позволительно для лечения, обучения или работы на морских месторождениях нефти.

На годовой срок могут выезжать из страны сотрудники силовых и властных структур, представители органов местного самоуправления — по долгу службы.

Принцип работы с приложением — ответы на вопросы, на основе которых формируются конкретные листы декларации. В нашем случае необходимо дать подробную информацию о приобретаемом объекте недвижимости и доходах за предыдущие годы, чтобы программа сформировала Приложение 7 документа. Обратите внимание, что обязательны к заполнению разделы с персональными данными и сведениями о работодателе.

Вычет за предыдущие годы в 3-НДФЛ

Если официальный доход не позволяет получить весь имущественный вычет за один налоговый период, остаток переносится на следующие годы.

Особенность подачи последующих деклараций — в необходимости отразить все выплаченные ранее возвраты по заявленному объекту недвижимости. Цифры из предыдущих отчётов аккумулируются и отражаются единой суммой в графе 2.1 Приложения 7 документа.

При этом фиксировать нужно не НДФЛ, уплаченный работодателем, а общий размер доходов, облагаемых данным налогом.

Как узнать размер переходящих вычетов

- Начинаем заполнять отчёт с 2016 г. Открываем программу «Декларация 2016». В доходах указываем 480 тысяч, в полученных ранее вычетах не пишем ничего. Сохраняем документ. Это будет отчёт за 2016 г.

- Создаём новый отчёт — за 2017 г. Для этого открываем программу для 2017 г.

Указываем доход, полученный именно в тот промежуток времени. Допустим, это будут те же 480 тысяч рублей. Далее заполняем информацию об имущественных возвратах. В строку «Вычет за предыдущие годы» вносим данные из 3-НДФЛ 2016 (480 тысяч рублей).

- Теперь переходим к заполнению декларации 2020.

Открываем программу за 2020 г. Заносим сведения о доходах (480 тысяч). Переходим к данным об имущественном вычете. В поле о предыдущих возвратах заносим сумму за два предшествующих года. Нужно сложить цифры, указанные в отчетах 2016 и 2017. В нашем случае это будет 480 000 + 480 000. Итого, 960 тысяч.

Отмечаем эту цифру в нужном поле.

- Сохраняем все три файла. При обращении в ФНС подать нужно будет каждую декларацию.

Налоговый кодекс в главе 23, посвященной подоходному налогу, предоставляет гражданам при определенных условиях возможность вернуть уплаченный ранее налог либо не платить его в будущем.

Эта возможность называется правом на вычет. Вычеты приведены в ст.218 — 221 НК РФ.

Вычет по предыдущим годам в декларации 3-НДФЛ: что писать

Далее нужно посчитать расходы, подлежащие возмещению, например, за учебу, за 3 года. Обратите внимание, какая дата указана в чеке, если вы оплатили сразу за весь курс в сентябре 2015 года, то эти расходы не попадают в компенсацию, а если транзакция произведена в 2016 году, начиная с 1 января, то можно возместить траты. Соотнесите расходы с лимитами по НК РФ и базой.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дело в том, что за прошедший год вы вправе рассчитывать на вычет лишь с фактически полученного вами дохода (360000 руб.), который составляет 46800 руб. При этом у вас останется вычет, равный: 2000000 руб. – 360000 руб. = 1640000 руб.

Как правильно посчитать

Сумма расходов, которые были произведены на покупку жилого помещения, равна сумме, указанной в декларации за прошедший год. Сумма вычета, которая была учтена за предыдущий год или вычет за прошедший год — поскольку доход за прошлый год составит 500000 руб., укажите данную сумму.

Заполняя заявления на возврат суммы излишне уплаченного налога в отношении каждого налогового периода (года) рекомендуем указывать последовательную нумерацию заявлений. Не принципиально, какое из заявлений о возврате налога будет первым. Это может быть заявление о возврате налога за 2017 год, а может и за 2015.

Форма налоговой декларации 3-НДФЛ меняется практически ежегодно. Поэтому при оформлении декларации 3-НДФЛ для подачи за 3 года Вам потребуется использовать бланки, соответствующие отчетному году. То есть на бланке, который был предусмотрен для отчетности за 2015 год оформляете Вашу декларацию за 2015, на бланке за 2016 год – декларацию за 2016 год и т.д.)

Необходимые документы для получения налогового вычета за 3 года

На почте работник почты проставит на обоих экземплярах описи штамп и свою подпись и положит один экземпляр описи в конверт с декларацией. Один экземпляр описи останется Вам, и с его помощью Вы сможете при необходимости подтвердить, что Вы отправили декларацию и когда Вы ее отправили.

- Обратиться в налоговую инспекцию, там вам должны предоставить искомую информацию, но не забудьте взять с собой документы.

- Если у вас сохранился файл декларации за предыдущий год, можно взять информацию оттуда

- Попросить у работодателя напечатать вам справки 2-НДФЛ за года по которым вы получали вычет и сложить суммы налоговой базы из них.

- Ну и самый простой способ — через личный кабинет налогоплательщика, перейдя по ссылке https://lkfl.nalog.ru/lk/. После ввода вашего ИНН и пароля выбираем пункт меню обратная связь, далее обращение в свободной форме, и в письменном виде выражаем суть вашей проблемы.

Декларация 2020 вычет по предыдущим годам что писать

В этой же вкладке нажимаем на значок «домик» и заполняем место жительства, согласно данным из паспорта. Не забудьте указать код ОКТМО (можно выяснить на сайте ФМС России, воспользовавшись электронном сервисом «Узнай ОКТМ»). 5 Переходим к вкладке «Доходы, полученные в РФ».

В табличке «Источники выплат» нажимаем на значок «+» и заполняем сведения о своем работодателе (информацию берем из справки 2 НДФЛ). Если работодателей несколько, добавляем их путем нажатия на значок «+». 6 Аналогично заполняем таблицу со сведениями о доходах.

Нажимаем на «+» и вносим данные из справки 2-НДФЛ: код дохода, сумма дохода, код вычета (если есть), сумма вычета (если есть) по каждому месяцу отдельно. Каждая строчка с доходом в вашей справке, отдельная графа в таблице доходов в декларации.

Размер вычета в данном случае равен 260 000 рублей, поскольку цена квартиры значительно больше двух миллионов рублей. Таким образом, после оформления уменьшения размеров налогооблагаемой базы за покупку имущественного объекта сначала Андрею Петровичу начислят 8 500 рублей.

Источник: https://baiksp.ru/registratsiya-avtomobilya/vychet-za-predydushhie-gody-3-ndfl-2018-chto-pisat