Что Нужно Из Института Для Вычета

Налоговый вычет за обучение 2020: инструкции по заполнению, бланки и образцы необходимых документов

Образование – вопрос государственной важности, уплата налогов – тем более. Поэтому государство в РФ финансово стимулирует тех, кто обучается на свои деньги и при этом является добросовестным налогоплательщиком.

У граждан страны есть возможность вернуть часть средств, потраченных на собственное обучение, а также на образовательные услуги для некоторых категорий родственников.

О том, что такое налоговый вычет за обучение, каков его размер, кому он полагается и какие документы для этого нужно оформить, поговорим в этой статье.

Что такое налоговый вычет за обучение, и кто может его получить

На налоговый вычет за обучение (он относится к социальным) может рассчитывать любой человек, официально уплачивающий в России налог на доходы физических лиц (НДФЛ). Отдавая 13% с каждой зарплаты государству, вы можете получить часть этих денег назад, если заключите договор на оказание образовательных услуг. Причем как себе, так и своим детям и даже сестре или брату.

На возврат налога по льготе за обучение могут рассчитывать следующие категории налогоплательщиков:

- граждане РФ, уплачивающие НДФЛ;

- пенсионеры, работавшие в год, за который оформляется налоговый вычет;

- иностранцы-резиденты РФ (проводят в России свыше 180 дней в году и уплачивают НДФЛ).

В каких случаях можно оформить вычет за обучение

Как и при любом другом социальном вычете, налог возвращается тому человеку, чье имя указано в договоре на оказание услуг в качестве плательщика.

В Налоговом кодексе РФ (ст.119) прописано несколько оснований, по которым появляется право на вычет за обучение. Среди них:

1Собственное обучение.

Сейчас налоговое законодательство никак не ограничивает форму обучения: вы можете получать образование на дневном, вечернем, заочном, дистанционном отделении вуза или среднего специального учебного заведения, проходить краткосрочные курсы (повышение квалификации, освоение новой профессии), обучаться в автошколе, участвовать в тренингах и так далее. Главное – чтобы у учебного заведения была лицензия на образовательную деятельность. Интересно, что вычет можно получить и за образование за пределами РФ – необходим нотариально заверенный перевод лицензии.

2 Обучение ребенка в возрасте до 24 лет.

Обратите внимание Получить налоговый вычет за обучение ребенка можно только если он учится очно. Как и в случае со взрослым человеком, вернуть НДФЛ можно за обучение отпрыска в любом образовательном учреждении, имеющем лицензию.Это могут быть курсы профессиональной подготовки, частный детсад (из общего платежа по договору выделяется сумма, потраченная именно на обучающие программы; питание и уход в нее не входят), школы дополнительного образования – музыкального, художественного и т.д.

Если ребенок занимался с репетитором, тот должен быть индивидуальным предпринимателем на патентной системе налогообложения.

3 Обучение опекаемого до достижения им 18 и 24 лет.

В этом случае также действует правило: ребенок должен обучаться только на очной форме. Есть две градации: до достижения 18-летнего возраста вы оформляете вычет за обучение подопечного (опекаемого). Когда последний достигает совершеннолетия, в документах указывается «бывший подопечный/опекаемый».

4Обучение брата или сестры до достижения ими возраста 24 лет.

Обязательное требование – очная форма обучения. Брат или сестра могут быть как полнородными (от общих матери и отца), так и неполнородными (например, сын вашей матери от ее второго мужа).

Не полагается вычета за обучение супруга/супруги, а также не ближайших родственников (племянники, внуки, бабушки-дедушки и так далее). Не возвратит государство деньги и за обучение за счет средств материнского капитала. Вычет за обучение по направлению работодателя может быть оформлен, если вы по договору обязаны компенсировать потраченные на ваше образование средства.

Размер налогового вычета за обучение

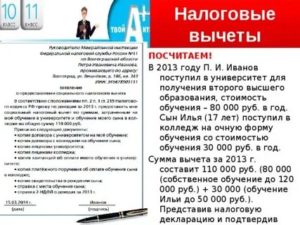

Расчет суммы возврата налога за обучение ведется так же, как и при любом другом вычете по НДФЛ.

Поскольку возвращается 13% от затрат, вы берете сумму, потраченную на образовательные услуги, и умножаете ее на 0,13. Есть два ограничения.

Во-первых, вы не можете получить больше, чем уплатили подоходного налога в год прохождения обучения. Во-вторых, для вычета за образовательные услуги установлен верхний порог.

В отличие от вычета за лечение, где максимальный размер возврата НДФЛ зависит от стоимости оказанных услуг, в случае с обучением есть несколько градаций налогового вычета в зависимости от категорий обучающихся.

- 120 000 рублей – за свое обучение, а также за обучение братьев-сестер.

Например, вы в отчетном году заработали 800 000 рублей, уплатив с них 104 000 рублей НДФЛ. Даже если на собственное обучение вы потратили, скажем, 200 000 рублей, налог вернут только со 120 000 рублей (на руки получите 13% от этой суммы – 15 600 руб.).

Еще один важный момент: 120 тысяч рублей – это максимальная сумма для всех социальных вычетов, предоставленных в отчетном году. То есть если вы оформляете вычет и за лечение, и за образование, вам вернут самое большее 15 600 руб.

в общей сложности (как именно распределить в декларации эти вычеты – дело ваше, общая сумма не изменится).

- 50 000 рублей – за обучение детей и подопечных.

Если вы оформляете вычеты и за детей, и за себя, максимальный размер налоговой льготы за обучение сына или дочери все равно не может быть больше 50 000 рублей, а совокупный – не больше 120 000 рублей.

Гражданин Г. в 2020 году потратил на свое обучение в вузе 121 000 рублей. Его доход в том же году составил 761 000 рублей. Максимальный вычет, на который может рассчитывать Г. – 120 000 рублей. Сумма налога к возврату 120 000 * 0,13 = 15 600 руб.

Гражданин С. в 2020 году потратил на обучение сына на курсах иностранного языка 54 000 рублей. Кроме того, он прошел курс лечения в санатории за 54 000 рублей. Доход С. в отчетном году составил 593 000 рублей.

Ему полагается налоговый вычет за обучение сына в размере 50 000 рублей и вычет за лечение в размере 54 000 рублей. Общая сумма налога к возврату: (50 000 * 0,13) + (54 000 *0,13) = 13 520.Перенести лишнюю сумму с «детского» вычета на неиспользованный остаток по вычету за лечение, к сожалению, нельзя.

Как получить налоговый вычет за обучение: пошаговая инструкция

Имеются два варианта для оформления налогового вычета за обучение. Это можно сделать через налоговую инспекцию по месту вашего жительства, а также через работодателя. У обоих способов есть общие моменты, есть и отличия.

Способ #1. Возврат налога через налоговую инспекцию

При выборе этого варианта вы получаете сразу всю сумму целиком. Оформить налоговый вычет за обучение через ИФНС можно в любое время в течение трех лет с года получения образовательной услуги. Допустим, в 2017 году вы прошли обучение в автошколе.

Заявить о желании вернуть в связи с этим часть налога, уплаченного в 2017-м, можно до конца 2020 года. Правило одно: НДФЛ должен быть уплачен в том же году, когда проводилось обучение.

Если вы в 2017-м находились, скажем, в декретном отпуске и не платили НДФЛ, то никакие налоговые платежи в будущем не помогут получить вычет за 2017 год.

1 Сбор необходимых документов.

В стандартный пакет документов для оформления налогового вычета за обучение входят:

- Копия паспорта РФ

- Налоговая декларация по форме 3-НДФЛ. Дальше будет раздел с подробными пошаговыми инструкциями как заполнить и отправить декларацию через сайт налоговой.

- Справка о доходах по всем местам работы в отчетном году, где работодатель уплачивал за вас подоходный налог (форма 2-НДФЛ), выдается в бухгалтерии организации, где вы работали. Справки нужно предоставить как по основному месту работы, так и в случае трудовой занятости по совместительству.

- Копия договора с образовательным учреждением на имя плательщика. Это крайне желательно, поскольку если учится ваш ребенок, и договор заключен между ним и учебным заведением, с возвратом НДФЛ могут возникнуть трудности. О том, как их преодолеть – в разделе «Часто задаваемые вопросы».

- Копия лицензии образовательной организации, заверенная печатью этой организации. Впрочем, на сайте Федеральной налоговой службы отмечается, что при наличии сведений о лицензии в договоре, прикладывать ее копию не нужно.

- Копии квитанций, чеков или других платежных документов, подтверждающих оплату образовательной услуги.

- Заявление в ИФНС с просьбой вернуть сумму налога и реквизитами, куда ее следует перечислить.

Если вычет оформляется за обучение детей, подопечных, брата или сестру, необходимо также приложить:

- Копию документа, подтверждающего родство с получателем образовательных услуг. Это могут быть свидетельство о рождении ребенка, аналогичные документы на себя, брата или сестру, договор об установлении опеки (попечительства), в котором упомянуты родственники.

- Справку о форме обучения (если очная форма не указана непосредственно в договоре).

2 Подача документов в налоговую инспекцию.

Пакет документов нужно передать в ИФНС по месту вашей регистрации. Если вы прописаны в одном населенном пункте, а живете в другом (находящемся в зоне ответственности другой ИФНС), придется либо ехать, либо отправлять документы иным способом. Найти адрес своей инспекции можно с использованием специального сервиса Федеральной налоговой службы: https://service.nalog.ru/addrno.do.

Чтобы передать документы налоговикам, воспользуйтесь одним из четырех вариантов:

- Личная передача документов в офисе налоговой инспекции. С собой необходимо взять оригиналы документов (паспорт, договоры, свидетельства о рождении). В налоговой заверят ваши копии и скажут, все ли документы на месте. Чаще всего даже при нехватке какой-либо бумаги пакет принимают и разрешают «донести» документ чуть позже (но не ранее начала камеральной проверки). Обратите внимание: ваши бумаги будут проверять не те сотрудники, которые принимают документы в офисе. Поэтому нет смысла объяснять им отсутствие каких-либо подтверждающих документов. Лучше прийти в другой раз, подготовившись как следует.

- Отправить документы «Почтой России» заказным письмом с уведомлением. В этом случае следует составить опись вложенных в конверт бумаг.

- Передать пакет документов в ИФНС через доверенное лицо. Для этого придется оформить доверенность.

- Передать документы в электронном виде. Самый удобный способ, но в этом случае требуется самостоятельно заполнить декларацию и отправить ее через личный кабинет налогоплательщика. Ниже будет видеоинструкция как это сделать через сайт налоговой.

3 Возврат налога.

Максимальный срок возврата НДФЛ по налоговому вычету — 120 дней (90 дней на камеральную проверку декларации и 30 дней — на перевод средств по реквизитам заявителя).

Способ #2. Возврат налога через работодателя

В этом случае вы получите возврат налога не единовременно, а «в рассрочку», частями, в виде зарплаты, с которой не удерживается НДФЛ. Плюсом является то, что ждать окончания года не нужно, оформить вычет можно сразу же после оплаты обучения. Порядок действий такой:

1 Подготовка документов.

В отличие от пакета документов, подаваемых в ИФНС для получения вычета через налоговую, в данном случае перечень бумаг будет короче.

Не требуется декларация по форме 3-НДФЛ, а также справка о доходах по тому месту работы, где вы собираетесь возвращать налог. Заявление заполняется не на возврат налога, а на выдачу уведомления для работодателя.

Суть процедуры в том, что налоговая проверяет документы и подтверждает: да, действительно налоговый вычет данному гражданину полагается по закону.2 Подача документов в налоговую инспекцию.

Документы передаются в ИФНС по месту жительства такими же способами, как при оформлении возврата налога через налоговую инспекцию: лично, по почте, в электронной форме через личный кабинет на nalog.ru или через доверенное лицо. В течение 30 дней ИФНС обязана выдать вам уведомление для работодателя о наличии у вас права на налоговый вычет.

3 Передача уведомления работодателю.

Уведомление вместе с заявлением на получение вычета (образец – на сайте nalog.ru) подается в бухгалтерию вашего работодателя. Далее все расчеты производят там.

Зарплату, увеличенную на 13% (по причине того, что НДФЛ больше не удерживается), вы начнете получать с месяца подачи уведомления и до момента, пока вычет не исчерпается или не закончится год.

Если сумма вычета не исчерпана, а год закончился, можно оформить получение остатка переплаты по налогу через ИФНС. Для этого совершаются все действия, упомянутые для способа №1.

инструкция по заполнению декларации 3-НДФЛ

: Как заполнить декларацию 3-НДФЛ для возврата налога за обучение: Как заполнить заявление на возврат НДФЛ

- Скачать заявление на возврат НДФЛ

- Образец заявления на возврат НДФЛ

: Как за 5 минут отправить 3-НДФЛ через Личный кабинет налогоплательщика

Получаем вычет за обучение детей

Получить вычет за обучение ребенка можно только если образовательные услуги оказывались за счет собственных средств налогоплательщика.

Оформить возврат НДФЛ можно за обучение ребенка в возрасте до 24 лет – как родного, так и усыновленного или опекаемого. Допускается оформление вычета на нескольких детей, в рамках общего лимита 50 000 рублей и уплаченного вами подоходного налога (то есть вернут вам самое большее 13% от 50 тыс. руб. – 6500 руб.).

Обучение должно обязательно проводиться по очной форме, в учебном заведении любой формы собственности (как государственном, так и частном), в России или за рубежом.

В 2019 году Иванова А.М. заключила договор на обучение своей дочери на очном отделении вуза. Стоимость обучения в первый год составила 125 000 рублей. Иванова находится в декретном отпуске и НДФЛ за нее в 2019 году не перечислялся.

Ее супруг Иванов Н.М. оформил вычет на себя, приложив к подаваемым документам свидетельство о браке.Поскольку в 2019-м его официальный доход составил 260 000 рублей, он получил максимальный вычет – 50 000 рублей, вернув 13% от этой суммы – 6500 рублей.

Источник: https://myrouble.ru/nalogovyj-vychet-za-obuchenie/

Налоговый вычет за обучение в 2019 году: как получить и правильно оформить

Многие из нас оплачивают обучение в школах, детских садах, языковых центрах, автошколах, на различных курсах (в том числе повышения квалификации и профпереподготовки).

Причем как за себя, так и за своих родственников. Но не все знают, что потраченные деньги частично можно вернуть за счет вычета по НДФЛ.

Разберемся, кто, при каких условиях и в каком порядке может получить такой налоговый вычет.

Если вы оплачиваете обучение за себя или своих близких родственников и при этом официально трудоустроены, то вправе претендовать на налоговый вычет. Так происходит, потому что вы уплачиваете налог со своей зарплаты и государство может вернуть вам часть этого налога.

Таким образом, вычет могут получить физические лица с доходом, облагаемым НДФЛ по ставке 13%, за исключением доходов от долевого участия в организации и выигрышей в азартных играх и лотерее. Человек должен быть налоговым резидентом Российской Федерации и фактически находиться в России не менее 183 календарных дней в течение 12 следующих подряд месяцев.

В Налоговом кодексе РФ есть ограничения для получения вычета как по сумме расходов на обучение, так и по родственникам, за которых его можно получить (пп. 2 п. 1 и п. 2 ст. 219 НК РФ).

Вычет могут получить:

- сам обучающийся с максимальной суммы расходов на обучение 120 тыс. руб. за год. Если обучение стоило дороже, государство все равно вернет только 13% от 120 тыс. руб.;

- родители ребенка в возрасте до 24 лет, обучающегося по очной форме, с максимальной суммы 50 тыс. руб. на каждого ребенка за год в общей сумме на обоих родителей;

- опекуны или бывшие опекуны (попечители) ребенка до 18 и 24 лет соответственно, обучающегося по очной форме, с максимальной суммы 50 тыс. руб. на каждого ребенка за год в общей сумме на обоих опекунов (попечителей);

- братья и сестры (в том числе неполнородные) ребенка до 24 лет, обучающегося по очной форме, с максимальной суммы 120 тыс. руб. за год.

Важно: Если вы получаете налоговый вычет за себя, то можете сделать это в любом возрасте. Форма обучения тоже может быть любой (очной, очно-заочной, заочной, дистанционной).

Вычет за родственника возможно получить, только если вы оплачивали его обучение.

Если вы оплатили обучение за себя и за своего ребенка/подопечного/брата/сестру, то за год можете получить налоговый вычет по каждой оплате.

Условия получения налогового вычета

- Обучающая организация должна иметь лицензию на образовательную деятельность или документ, подтверждающий ее статус как образовательной организации. Она может быть как государственной или муниципальной, так и частной (например, платные школы, лицеи, вузы.

Вычет можно получить при обучении у индивидуального предпринимателя (ИП), привлекающего педагогических работников и имеющего соответствующую лицензию. Если обучение проводит ИП непосредственно, для получения вычета необходимо, чтобы в ЕГРИП были указаны сведения об осуществлении ИП образовательной деятельности.

В таком случае не требуется наличие у ИП лицензии.

Если обучение проходит в иностранной организации, которая находится за границей, то документом, подтверждающим ее образовательный статус, может быть, к примеру, устав иностранной образовательной организации.

- Если вы получаете вычет не за себя, а за ребенка, то очная форма обучения должна фигурировать в договоре с образовательным учреждением или в справке от этого учреждения. Подтвердив факт очного обучения, можно получить вычет и в случае, если образование он получает дистанционным способом.

- Платежные документы лучше оформить на имя физического лица, заявляющего право на налоговый вычет. Если платежные документы оформлены на имя ребенка, то оснований для предоставления вычета родителю нет (Письма Минфина России от 31.10.2017 № 03-04-05/71413, от 11.12.2015 № 03-04-05/72843, от 28.10.2013 № 03-04-05/45702).

Но если при этом есть заявление от родителя, где указано, что он поручил ребенку внести деньги по договору на обучение, заключенному родителем с учебным заведением, то вычет получить можно (Письма ФНС России от 31.08.2006 № САЭ-6-04/876@, УФНС России по г. Москве от 16.09.2009 № 20-14/4/096655 и от 03.04.2008 № 28-10/032965).

Если на ребенка оформлены как платежные документы, так и договор с учебным заведением, то права на вычет у родителя не будет (Письма Минфина России от 10.07.2013 № 03-04-05/26681, от 21.06.2013 № 03-04-05/23536).

При оплате обучения ребенка налогоплательщики-супруги вправе воспользоваться налоговым вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка (Письма Минфина России от 12.10.2018 № 03-04-05/73269, от 04.09.2015 № 03-04-07/51217, от 18.03.2013 № 03-04-05/7-238).

- Обучение должно быть оплачено в те годы, когда оно проводилось, включая время академического отпуска (абз. 4 пп. 2 п. 1 ст. 219 НК РФ). Если вы оплачиваете многолетнее обучение единовременно, то сможете получить вычет только один раз — за тот год, когда была произведена оплата. При этом если потрачена большая сумма, чем 120 тыс. руб. или 50 тыс. руб., перенести неиспользованный остаток на следующий год нельзя (Письмо ФНС России от 16.08.2012 № ЕД-4-3/13603@).

- Вычетом нельзя воспользоваться, если оплата обучения произведена за счет материнского капитала (абз. 5 пп. 2 п. 1 ст. 219 НК РФ).

- При оплате налогоплательщиком обучения своего супруга, внуков, племянников и других родственников налоговый вычет не предоставляется.

Как получить вычет за обучение

Получить налоговый вычет за обучение можно одним из двух способов: в налоговом органе или у работодателя. Рассмотрим подробно каждый из них.

Способ 1. Получение вычета в налоговом органе

По окончании календарного года, в котором оплачено обучение, НДФЛ-вычет предоставляется налоговой инспекцией по месту жительства физического лица. Для получения вычета необходимо:

- Подготовить подтверждающие документы:

- копию договора на обучение (в случае заключения) и дополнительное соглашение к нему, если стоимость обучения увеличивалась. Если обучение проходило в иностранной организации, то потребуется перевод на русский язык, который засвидетельствован нотариусом либо должностными лицами консульских учреждений РФ;

- копию лицензии образовательной организации, если ее реквизиты не указаны в договоре. Распечатать копию можно с сайта образовательного учреждения, с сайта Роспотребнадзора или из ФГИС «Портал госуслуг»;

- копии платежных документов, подтверждающих оплату обучения. Например, кассовые чеки, квитанции к приходным кассовым ордерам, банковские выписки о перечислении денег, квитанции об оплате с официального портала мэра и правительства Москвы и т.п.;

- справку о доходах и суммах налога физического лица (аналогичную форме 2-НДФЛ). Эту справку можно запросить у работодателя (п. 3 ст. 230 НК РФ) или выгрузить с электронной подписью ФНС России из личного кабинета налогоплательщика на сайте https://www.nalog.ru/ (п. 2 ст. 230 НК РФ).

- документы, подтверждающие личность, — паспорт и его копию.

Если физическое лицо заявляет вычет на обучение детей, подопечных, брата, сестры, то дополнительно понадобятся:

- копия документа, подтверждающего родство и возраст учащегося. Например, копия свидетельства о рождении. Либо копия документа, подтверждающего опеку или попечительство;

- документ, подтверждающий очную форму обучения (если она не прописана в договоре). В частности, это может быть справка из учебного заведения.

Перед подачей лучше уточнить перечень документов в налоговой инспекции по месту жительства физического лица, претендующего на НДФЛ-вычет.

- Заполнить налоговую декларацию по форме 3-НДФЛ. Это можно сделать с помощью бесплатной программы на сайте ФНС России.

- Составить заявление о возврате НДФЛ (п. 6 ст. 78 НК РФ) в электронном виде или от руки. Заявление должно быть составлено по форме, указанной в приложении № 8 к Приказу ФНС России от 14.02.2017 № ММВ-7-8/182@. В нем нужно указать реквизиты банковского счета для возврата НДФЛ. Заявление можно подать вместе с налоговой декларацией или после ее проверки.

- Представить налоговую декларацию и все подтверждающие документы в налоговый орган по месту жительства. Можно сделать это в любое время в течение 3 лет по окончании года, в котором оплачено обучение. То есть в 2019 году вы можете претендовать на налоговый вычет за 2018, 2017 и 2016 годы.

Декларацию можно представить:

- лично или через представителя;

- почтовым отправлением с описью вложения;

- в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

- Получить решение налогового органа и возврат денежных средств.

В течение трех месяцев со дня представления декларации и подтверждающих документов налоговый орган проводит камеральную проверку, при которой может запросить у физического лица оригиналы подтверждающих документов (Письмо ФНС от 22.11.2012 № ЕД-4-3/19630@). По окончании проверки налоговый орган направляет сообщение о принятом решении: либо о возврате излишне уплаченного налога, либо об отказе в его возврате (п. 9 ст. 78, пп. 1, 2 ст. 88 НК РФ).

При положительном решении сумма будет возвращена в течение 1 месяца со дня получения заявления от физического лица или окончания камеральной проверки, если заявление представлено вместе с декларацией.

Таким образом, вернуть НДФЛ налоговая должная не позднее 4 месяцев с даты представления декларации по форме 3-НДФЛ: 3 месяца на проверку декларации и приложенных к ней документов + 1 месяц на возврат налога на банковский счет физического лица.

Способ 2. Получение вычета у работодателя

До окончания календарного года, в котором оплачено обучение (например, сразу после его оплаты), можно получить НДФЛ-вычет, обратившись к работодателю с заявлением и подтверждением права на получение социальных налоговых вычетов, выданным налоговым органом по определенной форме (абз. 2 п. 2 ст. 219 НК РФ). Для этого необходимо:

- Подготовить подтверждающие документы. Понадобятся те же документы, что и при получении вычета в налоговой.

- Представить в налоговый орган заявление на вычет и получить от него уведомление о подтверждении права на вычет.

Подтверждающие документы вместе с заявлением о подтверждении права на социальный вычет надо подать в налоговую инспекцию по месту жительства физического лица, претендующего на НДФЛ-вычет по обучению. Лучше такое заявление представить по форме, рекомендуемой ФНС России (приложение № 1 к Письму ФНС России от 16.01.2017 № БС-4-11/500@). При этом декларацию 3-НДФЛ представлять не нужно.

Уведомление о подтверждении права на вычет выдается налоговым органом не позднее 30 календарных дней со дня подачи в налоговый орган заявления и подтверждающих документов. Это уведомление выдается по форме, указанной в приложении № 2 к Письму ФНС России от 16.01.2017 № БС-4-11/500@, с указанием работодателя, который будет представлять физическому лицу НДФЛ-вычет за обучение.

3. Представить работодателю заявление и уведомление о подтверждении права на вычет.

Вместе с уведомлением налогового органа надо представить работодателю письменное заявление о предоставлении НДФЛ-вычета на обучение в произвольной форме.

4. Получить налоговый вычет у работодателя.

Работодатель обязан предоставить НДФЛ-вычет за обучение, начиная с месяца, в котором работник обратился к нему с указанными выше документами (Письмо Минфина России от 02.11.2017 № 03-04-06/72377). То есть из зарплаты работника не будет удерживаться НДФЛ до тех пор, пока вся сумма вычета на обучение не исчерпается.

Если работодатель удержал НДФЛ без учета налогового вычета, он должен вернуть работнику сумму излишне удержанного налога.

Для этого работнику надо подать работодателю заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты.

Работодателю надо перечислить сумму в течение 3 месяцев со дня получения от работника заявления о ее возврате (п. 2 ст. 219, п. 1 ст. 231 НК РФ).

- Обратиться в налоговый орган за остатком вычета.

Поскольку работодатель представляет НДФЛ-вычет за обучение с месяца обращения работника за этим вычетом, то, скорее всего, он не сможет предоставить его в полной сумме и будет остаток вычета. За возвратом такого остатка надо обратиться в налоговый орган по месту жительства работника (абз. 1, 5 п. 2 ст. 219 НК РФ).

Для обращения в налоговый орган по окончании календарного года понадобятся те же подтверждающие документы и декларация по форме 3-НДФЛ.

Какой бы способ вы ни выбрали, заранее подготовьте документы, подтверждающие ваше право на налоговый вычет.

Пример:

Предположим, вы оплатили обучение в Контур.Школе по тарифу Карта «Премиум» за 38 000 руб. Значит, вы можете получить налоговый вычет в размере 4 940 руб. (38 000 руб. х 13%).Чтобы получить НДФЛ-вычет за себя в налоговой по месту жительства, вам понадобятся:

- подписанный на бумаге договор на обучение либо договор оферты, опубликованный на сайте;

- копия лицензии на образовательную деятельность, которая размещена на сайте Контур.Школы;

- кассовые чеки, подтверждающие оплату обучения, высланные Школой вам на электронную почту;

- справка о доходах и суммах налога физического лица (аналогичная 2-НДФЛ), полученная, к примеру, у работодателя;

- налоговая декларация по форме 3-НДФЛ, в которой должен быть заявлен вычет на обучение в размере 38 000 руб.;

- заявление о возврате излишне уплаченной суммы НДФЛ на сумму 4 940 руб.

Выбрать тариф обучения в Контур.Школе

Источник: https://School.Kontur.ru/publications/1694

Все тонкости налогового вычета за обучение: как получить возврат подоходного налога, какие документы нужны и другое

Информация обновлена: 14.05.2020

Налоговый вычет поможет вам уменьшить сумму, которую вы выплачиваете государству со своих доходов, или вернуть ее часть. Например, если вы или ваши дети получают образование, то вы сможете получить обратно часть потраченных на учебу денег. Для этого нужно обратиться в отделение налоговой инспекции и оформить соответствующий вычет.

Подробнее о том, как оформить налоговый вычет за образование, свое или ребенка, #ВсеЗаймыОнлайн расскажет вам в этой статье. Мы подробно разберем способы оформления, расскажем, сколько денег можно вернуть таким образом, и ответим на популярные вопросы.

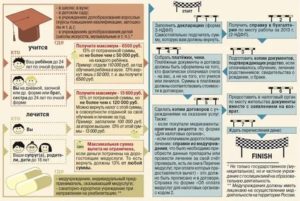

Кто может вернуть подоходный налог и за какой период

Оформить налоговый вычет может любой человек, который работает официально и платит подоходный налог. Также он должен оплачивать образование – свое, своего ребенка, родного брата или сестры, а также подопечного.

Учебное заведение должно иметь государственную лицензию на ведение образовательной деятельности. Проверить наличие такой лицензии можно в реестре на сайте Рособрнадзора или при обращении к администрации этого заведения.

Вычет оформляется на сумму, которую вы фактически уплатили за обучение. При этом подать заявку на него можно в год, следующий за годом последнего платежа. Всего за счет него вы можете вернуть налоги, уплаченные за три последних года.

Тип учебного заведения или организации значения не имеет. Это могут быть:

- Высшие и средние специальные учебные заведения (университеты, институты, техникумы, колледжи и другие)

- Платные детские сады и школы

- Учреждения дополнительного образования для детей (например, музыкальные школы)

- Учреждения дополнительного образования для взрослых (например, курсы повышения квалификации или автошколы)

Также важен возраст того, кто проходит обучение. Оформить вычеты за свое обучение можно в любом возрасте. Вычеты за обучение ребенка, брата или сестры можно получить, если он или она младше 24 лет. Подопечные же должны быть младше 18 лет.

Налоговый вычет за собственное обучение можно получить при любой форме обучения – очной, заочной, вечерней и других. Вычеты за обучение детей можно получить только при очной форме обучения.

Не смогут оформить налоговые вычеты все, кто не платят подоходный налог:

- Люди, которые работают неофициально

- Индивидуальные предприниматели, которые работают по упрощенной или патентной системе налогообложения, или платят ЕНВД

- Безработные, которые получают только государственное пособие

- Люди, которые не являются гражданами РФ

Список документов для оформления возврата подоходного налога

В любом случае вам понадобится подготовить следующие документы:

- Паспорт или копии страниц, подтверждающих личность и прописку

- Декларация по форме 3-НДФЛ. Заполнить ее можно самостоятельно или с помощью специальной программы, которую можно скачать с сайта Федеральной налоговой службы

- Справка о доходах по форме 2-НДФЛ. Ее можно получить у работодателя. Этот и предыдущий документы не нужны, если вы оформляете вычеты на месте работы

- Заявление на возврат налога или заявление о предоставлении уведомления (если вы оформляете вычеты у работодателя)

- Заверенная копия договора об обучении с указанием стоимости. Если стоимость обучения изменялась, то приложите к нему документ, подтверждающий это изменение

- Если в договоре не указаны реквизиты лицензии, то приложите к договору заверенную копию лицензии

- Чеки, квитанции и другие документы, подтверждающие оплату обучения

- При оформлении вычета за обучение детей – копия свидетельства о рождении, справка из учебного заведения, копия свидетельства о браке (если требуется)

- При оформлении вычета за брата или сестру – копии свидетельств о рождении (своего и брата или сестры), справка из образовательного учреждения

- Если обучение проходит за границей – заверенные нотариусом переводы на русский язык всех составленных на иностранном языке документов

Пример заполненной декларации 3-НДФЛ для вычета на обучение

Получение стандартного налогового вычета за обучение — свое или ребенка

Оформить налоговый вычет за образование можно двумя способами – у работодателя или в налоговой инспекции. В первом случае сумма вычета сразу будет исключена из вашего налога. Во втором вы будете получать ее каждый год, следующий за годом оплаты обучения.

Также вы можете обратиться в организацию, которая предлагает помощь в оформлении вычетов. Например, такую услугу предлагает Сбербанк. Вам помогут подготовить необходимый пакет документов и подать его в налоговую инспекцию удобным способом. За помощь в оформлении вычетов нужно заплатить отдельно, обычно – до нескольких тысяч рублей.

Как сделать все самому через Госуслуги или МФЦ

Проще всего подать документы для оформления вычета через МФЦ. Для этого нужно заранее записаться на прием к специалисту от налоговой инспекции по телефону или через Госуслуги.

В МФЦ напишите заявление и передайте документы — при вас их проверят и скажут, чего не хватает. После этого инспекция примет ваши документы.

После их проверки вы получите уведомление об одобрении или отклонении заявки на вычет.

Для получения вычета через Госуслуги сначала зарегистрируйте личный кабинет. Вам понадобится электронная подпись — ее можно купить в одной из удостоверяющих компаний. Затем перейдите в раздел «Услуги» — «Налоги и финансы» — Прием налоговых деклараций (расчетов). Выберите услугу «Предоставление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)».

После подтверждения действия с сайта скачается программа для заполнения 3-НДФЛ. Подготовьте через нее декларацию и прикрепите к нему отсканированные копии других документов. Подпишите файл своей электронной подписью и отправьте в налоговую инспекцию через Госуслуги.

Как оформить вычет в налоговой инспекции

Подать документы в налоговую службу можно при личном обращении в отделение ИФНС по месту прописки или онлайн на сайте ФНС. В первом случае в отделении или через специальный сервис запишитесь на прием к инспектору.

В назначенный день передайте в ИФНС все необходимые документы. На месте их проверят, и, если будут ошибки или чего-то будет не хватать, сообщат, что нужно исправить.

В течение трех месяцев инспекция проверит вашу заявку и вышлет уведомление о результатах по почте.

При электронном способе подачи заявки зарегистрируйте личный кабинет налогоплательщика на сайте ФНС. Также вам потребуется электронная цифровая подпись, которую можно оформить в удостоверяющей компании или здесь же, в личном кабинете.

После регистрации выберите раздел «Налог на доходы ФЛ» — «3-НДФЛ». Здесь вы можете заполнить новую декларацию или загрузить уже готовую. В первом случае заполните документ по инструкциям на сайте.

Во втором – укажите год, за который оформлена декларация и загрузите документ в формате .xml.После этого загрузите на сайт отсканированные копии остальных документов. Подпишите вашу заявку электронной подписью и отправьте ее. Как и при личном обращении в ИФНС, заявку будут рассматривать три месяца. Вы можете отследить этот процесс в личном кабинете.

Как оформить вычет у работодателя

Здесь вам также нужно обратиться в налоговую инспекцию. Вместо декларации и справки о доходах составьте заявление о выдаче уведомления, остальные документы – те же. Передайте их инспектору так же, как и при оформлении вычета через налоговую службу. Через 30 дней вам сообщат о том, оформят ли вам вычет.

После этого получите в отделении ИФНС уведомление о предоставлении права на вычет. Заполните заявление о вычете и вместе с уведомлением подайте его в бухгалтерию вашего работодателя.

Как рассчитывается вычет за обучение

Размер вычетов за обучения определяется тремя показателями – размером подоходного налога, который вы выплачиваете, стоимостью обучения и суммой, которую ФНС устанавливает для всех социальных вычетов:

- Сумма, которую вы получите к оплате, не должна превышать размер вашего подоходного налога (13% от вашей зарплаты) за период обучения.

- Сумма вычета составляет 13% от стоимости обучения

- Максимальный размер суммы вычета – 15 600 рублей (за свое обучение и обучение брата либо сестры) или 6 500 рублей (за обучение детей или подопечных). Это ограничение определяется максимальной суммой всех социальных вычетов (13% от 120 000 или 50 000 рублей соответственно) и распространяется на все виды вычетов.

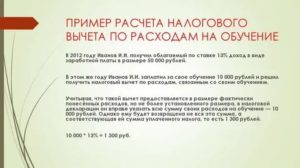

Пример 1:

Анатолий Потапов в 2015 году заплатил за обучение в ВУЗе 140 000 рублей. В месяц он зарабатывает 30 000 рублей.

Сначала определим сумму подоходного налога за год:

30 000 × 12 = 360 000 рублей – сумма доходов за год

360 000 × 13% = 46 800 рублей

Так как стоимость обучения больше суммы социальных вычетов, то вернуть можно только 15 600 рублей. Сумма подоходного налога больше суммы вычета, поэтому Потапов получит свой вычет сразу и в полном объеме.

Пример 2:

Дочь Сергея Кузнецова учится в колледже. На обучение уходит 50 000 рублей в год. Сам Кузнецов зарабатывает в месяц 25 000 рублей. Оформить налоговый вычет он решил у работодателя.

Определим размер подоходного налога за месяц:

25 000 × 13% = 3250 рублей

Стоимость обучения равна сумме социальных вычетов за обучение детей, поэтому Кузнецов сможет вернуть 6 500 рублей. Так как сумма вычета больше размера подоходного налога, то он ее получит за несколько месяцев работы (в нашем случае – за два)

Помните, что вычеты рассчитываются отдельно для каждой оплаты обучения. В каждом случае вам нужно собирать тот же пакет документов.

Если вы сразу оплатили обучение на несколько лет вперед, то вычет вы получите за всю уплаченную вами сумму. Но его размер, скорее всего, составит всего 15 600 или 6 500 рублей. Поэтому в таком случае оформлять налоговый вычет чаще всего невыгодно.

Вопросы и ответы

?? Как рассчитываются вычеты за обучение у нескольких детей?

Для каждого ребенка сумма налоговых вычетов рассчитывается отдельно. Вам нужно будет подготовить все необходимые документы для оформления каждого вычета. При выплате вы будете получать сумму за все вычеты.

? Когда можно оформить вычеты за обучение?

Проще всего сделать это сразу после оплаты, когда необходимые чеки и квитанции у вас на руках. Также можно оформить вычет после окончания обучения. Сделать это можно только при обращении в налоговую инспекцию. В таком случае вы сможете получить выплату только за последние три года оплаты. Оформить вычет вы сможете не позднее трех лет после последней оплаты.

? Я оплатила образование за счет материнского капитала, могу ли я получить вычет?

Налоговый вычет можно оформить только при оплате обучения за счет собственных средств. Поэтому получить его при оплате за счет материнского капитала нельзя. То же самое касается оплаты обучения за счет работодателя.Эксперт сайта «Налоги — это просто» рассказывает о том, как правильно заполнить декларацию 3-НДФЛ с помощью программы:

Заключение

Конечно, вернуть большую часть суммы, которую вы отдали за обучение, за счет налоговых вычетов не получится. Кроме того, процесс оформления обычно занимает очень много времени. Но в некоторых ситуациях оформить вычет стоит – например, если ваши доходы невелики, и стоимость обучения для вас очень существенна.

В дальнейшем мы расскажем вам и о других видах налоговых вычетах и о том, как их правильно оформить. Например, о вычетах за лечение или покупку жилья. Они также помогут вернуть часть ваших доходов или уменьшить размер вашего налога.

Итак, социальный налоговый вычет на обучение поможет вам вернуть за счет уплаченного вами НДФЛ часть от расходов на образование — свое или несовершеннолетнего ребенка. Чтобы его оформить, надо:

- Собрать документы, подтверждающие факт покупки жилья и уплаты процентов

- Заполнить декларацию 3-НДФЛ для получения вычета

- Сдать документы в налоговую инспекцию

- Дождаться рассмотрения заявки

Сумма, которую вы сможете вернуть, зависит от уплаченных вами налогов. Максимальная сумма образовательного вычета — 15 600 рублей (за свое обучение) или 6 500 рублей (за обучение ребенка).

Инфографика

Источник: https://VseZaimyOnline.ru/reviews/nalogovye-vychety-za-obuchenie.html

Список документов для налогового вычета за обучение

Налоговый вычет — это сумма, которую вы можете вернуть обратно, после уплаты государству 13%-го подоходного налога.

Максимальная сумма возвращаемых за обучение средств

Пункт №1, статьи 219 Налогового кодекса Российской Федерации предусматривает два варианта при которых возможен возврат части средств потраченных на обучение:

- Если вы самостоятельно оплачиваете своё обучение, то можете вернуть не более 50 000 руб., от суммы потраченной на обучение в течении календарного года;

- Если вы оплачиваете обучение своих детей, то также можете вернуть не более 50 000 руб., но от уже от суммы потраченной на обучение каждого ребёнка, то есть налоговый вычет на обучение двух детей может достигать 100 000 руб..

При этом общая сумма налогового вычета распространяется, как на одного из родителей, так и на обоих родителей. То есть , если родители оплачивают образование одного ребёнка и оба родителя, оформляют налоговый вычет, то общая сумма возвращённая родителям всё равно будет не более 50 000 руб.

В каждом конкретном случае итоговая сумма будет рассчитываться в зависимости от фактических затрат на обучение и уплаченного подоходного налога.

Право на получение налогового вычета за обучение

В соответствии с Налоговым кодексом , право на получение налогового вычета имеют, только налогоплательщики, исчёрпывающий перечень которых приведён ниже:

- Налогоплательщики, оплачивающие собственное образование по очной, заочной, вечерней форме обучения;

- Налогоплательщики, оплачивающие образование детей в возрасте до 24 лёт по очной форме обучения (налоговый вычет не распространяется на детей обучающихся по заочной и вечерней форме обучения);

- Налогоплательщики, оплачивающие образование братьев и сестёр в возрасте до 24 лёт по очной форме обучения (налоговый вычет не распространяется на братьев и сестёр обучающихся по заочной и вечерней форме обучения);

- Налогоплательщики, оплачивающие образование своих опекаемых в возрасте до 18 лёт по очной форме обучения (налоговый вычет не распространяется на опекаемых обучающихся по заочной и вечерней форме обучения);

- Налогоплательщики, оплачивающие образование своих бывших опекаемых в возрасте до 24 лёт по очной форме обучения (налоговый вычет не распространяется на опекаемых обучающихся по заочной и вечерней форме обучения).

В каких случаях теряется право на возврат средств за обучение

Налоговый кодекс не предусматривает возможности налогового вычета для следующих лиц:

- Налогоплательщиков, получающих доходы с которых взимается налог не по 13%-й ставке (если вы платите налог по ставке 9%, 15%, 30%, 35%);

- Налогоплательщиков, зарегистрированных, как индивидуальные предприниматели и применяющих систему единого налога на вмененный доход (ЕНВД) и упрощенную систему налогообложения (УСН);

- Налогоплательщиков, осуществляющих оплату образования за счёт средств материнского капитала.

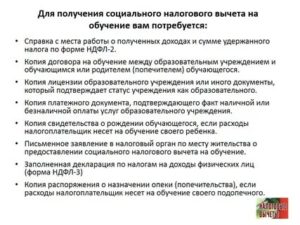

Перечень необходимых документов

Приказ Министерства финансов Российской Федерации №99н от 2 июля 2012 года, предусматривает следующие документы, которые необходимо предоставить в Федеральную налоговую службу при оформлении налогового вычета за обучение:

- Письменное заявление о желании получить налоговый вычет;

- Оригинал и копию договора с учебным заведением;

- Заверенную копию лицензии учебного заведения (если реквизиты лицензии не указаны в договоре);

- Платежные документы, подтверждающие выплату денежных средств за обучение и копии этих документов;

- Справку (справки) с места работы по форме 2-НДФЛ за истёкший год;

- Декларацию по налогу на доходы физических лиц по форме 3-НДФЛ за истекший год;

- Справку образовательного учреждения об очной форме обучения ребенка, подопечного, брата или сестры (если форма обучения не указана в договоре);

- Копию свидетельства о рождении ребенка, подопечного, брата или сестры;

- Реквизиты вашего банковского счёта, на который будут перечислять возвращаемые деньги.

Сроки оформления налогового вычета за обучение

- Налоговый вычет оформляется по окончании налогового периода, как правило это календарный год;

- Если вы не успели оформить налоговый вычет или не знали о такой возможности, вы сохраняете право на вычет в течении трёх лет.

При этом, если вы подаёте документы на налоговый вычет, сразу за три года, то вам необходимо подготовить документы (квитанции, налоговые декларации, справки о доходах, справки из образовательного учреждения) за каждый год в отдельности.

Где оформляется налоговый вычет

Вычет оформляется в отделении Федеральной налоговой службы по месту жительства.

Как долго происходит перечисление денег

Если документы пройдут проверку, то деньги будут перечислены на ваш банковский счёт в течении месяца.

Источник: https://whatdocs.ru/%D0%BA%D0%B0%D0%BA%D0%B8%D0%B5-%D0%B4%D0%BE%D0%BA%D1%83%D0%BC%D0%B5%D0%BD%D1%82%D1%8B-%D0%BD%D1%83%D0%B6%D0%BD%D1%8B-%D0%B4%D0%BB%D1%8F-%D0%BD%D0%B0%D0%BB%D0%BE%D0%B3%D0%BE%D0%B2%D0%BE%D0%B3%D0%BE-%D0%B2%D1%8B%D1%87%D0%B5%D1%82%D0%B0-%D0%B7%D0%B0-%D0%BE%D0%B1%D1%83%D1%87%D0%B5%D0%BD%D0%B8%D0%B5

Документы для налогового вычета за обучение

Документы для вычета за свое обучение

Документы для вычета за обучение ребенка

Документы для вычета за обучение брата илисестры

Как заверить документы для вычета за обучение

Когда подавать документы на вычет за обучение

Для того чтобы получить налоговыйвычет за обучение, необходимо собрать правильный и полный пакетдокументов.

Во-первых, нужно заполнить декларацию 3-НДФЛ. Кроме тогопонадобятся платежные документы на оплату обучения. Составдокументов формируется в зависимости от того, чье обучение выоплачивали: свое или родственника.

Документы для вычета за свое обучение

Паспорт или временное удостоверение личностигражданина РФ для тех, кто потерял паспорт. В список обязательныхдокументов паспорт не входит, но НДФЛка.ру рекомендует подготовитькопию основных страниц, так как ряд налоговых их требует.

Документы из образовательного учреждения:

- Договор между вами и учебным заведением. Достаточно сделатькопию.

- Лицензия. Копия. Прикладывать лицензию не обязательно, если еереквизиты указаны в договоре. Копии можно заверить в учебномзаведении или лично.

Если вуз находится за пределами России, то необходим пакетдокументов, который выдает вуз при поступлении. В числе прочих впакет должен входить документ о том, что вуз имеет право вестиобразовательную деятельность. В ИФНС подается нотариальнозаверенные переводы.

Платежные документы: квитанции, платежныепоручения, чеки. Восстановить потерянный документ можно там, где выплатили: получить справку об оплате из бухгалтерии вуза илиподтверждение платежей в вашем банке. Если стоимость обученияменялась, не забудьте приложить подтверждающий документ.

Справка 2-НДФЛ. Это справка о ваших доходах отработодателя. Она должна быть за тот год, за который вы оформляетевозврат подоходного налога. Если в 2020 году вы готовите вычет заобучение за 2019 год, 2-НДФЛ должна быть за 2019 год. Если втечение года вы сменили несколько рабочих мест, запросите справки увсех работодателей. Приложите оригинал.

Налоговая декларация 3-НДФЛ. В инспекциюпредоставляется оригинал.

Заявление на налоговый вычет. В оригиналезаявления указываются реквизиты счета, на который вам будутперечислены деньги.

Документы для вычета за обучение ребенка

Свидетельство о рождении ребенка. Копия.

Ваш паспорт или временное удостоверениеличности гражданина РФ для тех, кто потерял паспорт. В списокобязательных документов паспорт не входит, но НДФЛка.ру рекомендуетподготовить копию основных страниц, так как ряд налоговых ихтребует.

Документы из образовательного учреждения:

- Договор между вами и учебным заведением. Достаточно сделатькопию.

- Лицензия. Копия. Прикладывать лицензию не обязательно, если еереквизиты указаны в договоре. Копии можно заверить в учебномзаведении или лично.

- Справка из учебного заведения о том, что ребенок учитсяна очном отделении. Предоставьте оригинал.

Если вуз находится за пределами России, то необходим пакетдокументов, который выдает вуз при поступлении. В числе прочих впакет должен входить документ о том, что вуз имеет право вестиобразовательную деятельность. В ИФНС подается нотариальнозаверенные переводы.

Платежные документы: квитанции, платежныепоручения, чеки. Восстановить потерянный документ можно там, где выплатили: получить справку об оплате из бухгалтерии вуза илиподтверждение платежей в вашем банке. Если стоимость обученияменялась, не забудьте приложить подтверждающий документ.

Справка 2-НДФЛ. Это справка о ваших доходах отработодателя. Она должна быть за тот год, за который вы оформляетевозврат подоходного налога. Если в 2020 году вы готовите вычет заобучение за 2019 год, 2-НДФЛ должна быть за 2019 год. Если втечение года вы сменили несколько рабочих мест, запросите справки увсех работодателей. Приложите оригинал.

Выдает бухгалтерия вашей компании. Если в течение отчетного годавы поменяли несколько рабочих мест, необходимо предоставить 2-НДФЛот каждого работодателя.

Налоговая декларация 3-НДФЛ. В инспекциюпредоставляется оригинал.

Заявление на налоговый вычет. В оригиналезаявления указываются реквизиты счета, на который вам будутперечислены деньги.

Документы для вычета за обучение брата или сестры

Ваше свидетельство о рождении. Заверенная копия.

Ваш паспорт или временное удостоверениеличности гражданина РФ для тех, кто потерял паспорт. В списокобязательных документов паспорт не входит, но НДФЛка.ру рекомендуетподготовить копию основных страниц, так как ряд налоговых ихтребует.

Свидетельство о рождении брата, сестры.Заверенная копия.

Документы из образовательного учреждения:

- Договор между вами и учебным заведением. Достаточно сделатькопию.

- Лицензия. Копия. Прикладывать лицензию не обязательно, если еереквизиты указаны в договоре. Копии можно заверить в учебномзаведении или лично.

- Справка из учебного заведения о том, что брат/сестраучится на очном отделении. Оригинал.

Если вуз находится за пределами России, то необходим пакетдокументов, который выдает вуз при поступлении. В числе прочих впакет должен входить документ о том, что вуз имеет право вестиобразовательную деятельность. В ИФНС подается нотариальнозаверенные переводы.

Платежные документы: квитанции, платежныепоручения, чеки. Восстановить потерянный документ можно там, где выплатили: получить справку об оплате из бухгалтерии вуза илиподтверждение платежей в вашем банке. Если стоимость обученияменялась, не забудьте приложить подтверждающий документ.

Справка 2-НДФЛ. Это справка о ваших доходах отработодателя. Она должна быть за тот год, за который вы оформляетевозврат подоходного налога. Если в 2020 году вы готовите вычет заобучение за 2019 год, 2-НДФЛ должна быть за 2019 год. Если втечение года вы сменили несколько рабочих мест, запросите справки увсех работодателей. Приложите оригинал.

Выдает бухгалтерия вашей компании. Если в течение отчетного годавы поменяли несколько рабочих мест, необходимо предоставить 2-НДФЛот каждого работодателя.

Налоговая декларация 3-НДФЛ. В инспекциюпредоставляется оригинал.

Заявление на налоговый вычет. В оригиналезаявления указываются реквизиты счета, на который вам будутперечислены деньги.

Подробно о вычете читайте в статье «Налоговыйвычет за обучение».

Как заверить документы для вычета за обучение

Копии документов не обязательно заверять у нотариуса. На каждойстранице напишите «копия верна», поставьте подпись с расшифровкой итекущую дату. Как правило, налоговая инспекция не отказываетсяпринимать такие документы.

Когда подавать документы на вычет за обучение

Документы на налоговый вычет за обучение, включая декларацию3-НДФЛ, предоставляются в налоговую инспекцию по окончанииналогового периода. Налоговым периодом считается календарный год с1 января по 31 декабря.

Если вы оплачивали обучение в 2019 году, ИФНС примет вашидокументы не ранее 2020 года. Для оформления налогового вычета заобучение у вас есть три года. Это значит, что учеба, оплаченная в2019 году, может быть задекларирована в 2020, 2021 или 2022году.

Получить возврат НДФЛ можно только за те годы, когда былооплачено обучение.

Источник: https://ndflka.ru/article/vyichet-na-obuchenie/dokumenty-vychet-obuchenie/